Ticaret fırsatlarını kaçırıyorsunuz:

- Ücretsiz ticaret uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

Tom DeMark'ın TD Sıralaması :

TD Sıralı - MetaTrader 4 için gösterge

TD Sıralı - MetaTrader 4 için gösterge

-----

Teknik Analizin Yeni Bilimi

Thomas R.Demark tarafından

John J. Murphy'nin Önsözünden "DeMark'ın danışman olarak çalışması, bugün dünyadaki büyük kurumlar ve efsanevi tüccarların çoğuyla sınırlandırılmıştır. Yaratıcı fikirlerinin yanı sıra hassasiyet ve iyileştirme tutkusunu bizimle paylaşan Tom, DeMark'ın teknik analizin 'yeni bilimine' vurgusu, teknik sınırı bir adım daha ileriye taşımaya yardımcı oluyor. Şimdi teknik analize eşi görülmemiş bir ilgi gösterilirken, bu yeni kitap daha iyi bir zamanda olamazdı. "- John J. Murphy, Technical Analysis of the Futures Markets and Intermarket Technical Analysis'in çok satan yazarı ve CNBC için teknik analist

" Bu kitap, teknik analiz üzerine yenilikçi, yaratıcı ve zekice yeni fikirlerle dolu. Tom DeMark, öznel teknikleri nesnel stratejilere ve taktiklere dönüştürmek konusunda harika bir iş çıkardı. "

- Courtney Smith Başkanı ve CIO Pinnacle Capital Management, Inc.

" Onu ve işini tanıyanlar ona mükemmel teknisyen diyorlar - emsalsiz bir ticaret sistemi geliştiricisi. "

- Futures dergisi

" DeMark nihai gösterge ve sistem adamıdır. Kimse ona dokunamaz. Ticaret sistemlerinin Kutsal Kase'sinin var olmadığını biliyorum çünkü öyle olsaydı, Tom onu şimdiye kadar bulurdu. "

- James Bianco Arbor Trading Direktörü

" Tom DeMark, şimdiye kadar perde arkasında olan gerçek bir liderdir. DeMark'ı yayınlamak bir darbedir. "

- Ralph Vince The Mathematics of Money Management kitabının yazarı

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

"MQL5'te Elliott Dalgalarının Otomatik Analizinin Uygulanması" makalesinin tartışılması

Sergey Golubev , 2014.03.13 09:39

Yatırımcı Başarısının Anahtarları - Elliott Dalga Teorisi ( teknik tüccarlar makalesine dayanarak)

Elliott Dalga Teorisi - Pek çok insan, paranızı nasıl harcayacağınız veya yatırım yapacağınız konusunda size özgürce tavsiyelerde bulunacak. "Düşüğe al ve yüksek sat" diyecekler, "gerçekten hepsi bu!" Ve bu ifadede temel bir gerçek olsa da, asıl sır inişleri ve çıkışları nasıl tespit edeceğinizi ve dolayısıyla alım ve satımlarınızı ne zaman yapacağınızı bilmektir. Ne yazık ki, karşılaşacağınız tavsiye verenlerin çoğunun sizi karanlıkta bırakmaktan memnun olduğu denklemin parçası budur.

Gerçek şu ki, size ne kadar farklı söylenirse söylensin, 'sihirli kurşun' diye bir şey yoktur. Mutlak bir kesinlikle size zenginlik getirecek hiçbir plan, takip edebileceğiniz hiçbir adım yoktur. Aksini söyleyen biriyle karşılaşırsanız, onun bir ajandası olduğuna ve bu ajandanın en azından bir kısmının sizi cüzdanınızı açmaya ikna etmeyi içerdiğine güvenebilirsiniz.

Kesin bir şekilde kâr elde etmenin yerine ne var? Nereye dönebilirsiniz ve ne tür şeyler aramanız gerekir?

Bu soruların cevapları, sadece paranızı almak isteyenlerin verdiği sözler kadar göz alıcı değil, ama çok daha etkili. Dikkatli, titiz araştırma gibi şeyler. Piyasa trend analizi. Yatırım yapmayı planladığınız sektör ne olursa olsun etkileyebilecek dışsal faktörlere ve tabii ki Elliott dalga teorisine yakından dikkat etmek. Elliott dalgasını hiç duymadıysanız, onun hakkında daha fazla bilgi edinmek için kendinize borçlusunuz.

1930'ların sonlarında Ralph Nelson Elliott tarafından öne sürülen bu, esasen, büyük grupların aynı şekilde yanıt verme eğiliminde olduğu belirli uyaranları tanımlayan, yatırıma yönelik psikolojik bir yaklaşımdır. Bu uyaranları tanımlayarak, piyasanın muhtemelen hangi yönde hareket edeceğini tahmin etmek mümkün hale gelir ve “ Dalga Prensibi ” kitabında ana hatlarıyla belirttiği gibi, piyasa fiyatları belirli kalıplar veya 'dalgalar' içinde açılma eğilimindedir.

En başarılı Wall Street yatırımcılarının ve portföy yöneticilerinin birçoğunun bu tür trend analizini kendi karar verme süreçlerinde kullanması, sizin de aynısını yapmayı düşünmeniz gerektiğine dair ikna edici bir kanıt olmalıdır. Hayır, mükemmel değil ve kesinlikle bir garanti değil, ancak diğer araştırma ve analizlerle birleştirildiğinde sürekli olarak iyi kararlara yol açabilecek güçlü bir olasılık çerçevesi sağlar ve günün sonunda, yatırım yapmak budur. hepsi hakında. Sürekli olarak iyi karar verme.

Elliott Dalga Teorisini, örneğin SP 500 indeksinin daha büyük modellerine bakarak gerçek zamanlı olarak kullanabiliriz. Elliott Wave modelinde nerede olduğumuzu belirlemek için Fibonacci matematik analizini piyasalarda önceki yukarı ve aşağı bacaklara uygulayabiliriz. Bu, piyasalar düzeldiğinde agresif olup olmayacağımıza, piyasada ekside kalmamıza veya örneğin hiçbir şey yapmamamıza karar vermemize yardımcı olacaktır. Aynı zamanda, ister sıcak bir hisse senedini çok yüksekte kovalarken, isterse bir geri dönüşten önce çok düşük bir şey satarken olsun, panik tipi kararlar almayı engeller. Elliott Dalga Teorisini, bir ticaretin her iki tarafında da ne zaman alım veya satımda agresif olunacağını belirlemek için kullanabiliriz.Birçoğu için, bireysel hisse senetleri ve ticaret ile Elliott Wave analizini kullanmak pratik değildir, ancak deneyimle yapılabilir.

Bir pozisyona ne zaman girileceğini ve ne zaman çıkılacağını bilmek, zaman çerçevenizin kısa mı, orta mı yoksa daha uzun mu olduğunu bilmek… genellikle iyi Elliott Dalga Teorisi uygulamaları ile tanımlanabilir. Sonuçlarınız ve portföyünüz bunu takdir edecek

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Mart 2014'ü Okumak İlginç Bir Şey

Sergey Golubev , 2014.03.13 09:30

Dalga Prensibitarafından Ralph Nelson Elliott

Elliott Dalga Prensibi, bazı tüccarların finansal piyasa döngülerini analiz etmek ve yatırımcı psikolojisindeki aşırılıkları, fiyatlardaki en yüksek ve en düşükleri ve diğer toplu faktörleri belirleyerek piyasa eğilimlerini tahmin etmek için kullandıkları bir teknik analiz biçimidir. Profesyonel bir muhasebeci olan Ralph Nelson Elliott, temel sosyal ilkeleri keşfetti ve analitik araçları geliştirdi. Piyasa fiyatlarının, bugün uygulayıcıların Elliott dalgaları veya basitçe dalgalar olarak adlandırdığı belirli kalıplarda ortaya çıktığını öne sürdü. Elliott, piyasa davranışı teorisini "The Wave Principle" adlı bu kitapta yayınladı. Elliott, "insan ritmik prosedüre tabi olduğundan, faaliyetleriyle ilgili hesaplamalar, şimdiye kadar ulaşılamaz bir gerekçe ve kesinlik ile geleceğe çok uzaklara yansıtılabilir" dedi.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Uzman Danışmanlar: ElliottWaveMaker 3.0

Sergey Golubev , 2013.10.19 12:21

Elliott Wave Ticaretinin Üç Yapı Taşı Nasıl Anlaşılır?

Konuşma Noktaları

- Temel Kalıp Nasıl Anlaşılır?

- Piyasalarda Düzeltmeler ve Dürtüler Nasıl Anlaşılır?

- Dalga Gelişimi İle İlişkili Olarak Fibonacci Nasıl Anlaşılır?

"Kendi başarımın çoğunu Elliott Wave yaklaşımına bağlıyorum."-Paul Tudor Jones, Tudor Jones Başkenti

Elliott Wave, ticaret trendleri için harika bir ticaret aracıdır. Bununla birlikte, aracın birincil amacını düşündüğünüzde birçok insanın ortaya koyduğu kadar kafa karıştırıcı değildir. Elliott Wave, tüccar olarak sizin için piyasanın mevcut hareketini bir bağlama oturtmak içindir.

Piyasayı sizin için bir bağlama oturtmak çok yardımcı olur. Yeni başlayanlar için, son zamanlarda güçlü bir trendde olan bir piyasanın düzeldiğini biliyorsanız, uygun bir fiyata girmek için önceki trendin yeniden başlamasını arayabilirsiniz. Ayrıca, önceki trendin kendini tüketip tüketmediğini görmek için formasyonun bozulmaya başlayıp başlamadığına bakabilir ve yeni trend yönünde kar elde etmeye veya yeni bir ticarete girmeye bakabilirsiniz.

Temel Modeli Anlayın

Yukarıdaki resim, Elliott Wave'de görüldüğü gibi piyasaların ilerlemesini gösteren bir makettir. Gördüğünüz gibi, piyasa genellikle güçlü trendler ve trende karşı küçük hareketlerle bölünür. Eğilimli hareketler, dürtü veya hareket dalgaları olarak bilinir ve karşı eğilim hareketleri düzeltme olarak bilinir.

Elliott Wave'in bir diğer önemli yönü de trendlerin fraktal olmasıdır. Basitçe söylemek gerekirse, bu, her bir dürtüsel dalganın 5 küçük dalgaya bölünebileceği ve her düzeltmenin bir karşı trend hareketinin 3 küçük parçasına bölünebileceği anlamına gelir. Bununla birlikte, dalganın her bir yönünü etiketlemek genellikle aşırı gerekli değildir.

Piyasalardaki Düzeltmelere Karşı Dürtüler Nasıl Anlaşılır?

Yukarıda gösterildiği gibi, trend veya dürtü 5 dalga halinde ortaya çıkarken, düzeltmeler genellikle 3 dalgalı bir modelde ortaya çıkar. Elliott hayranlarının 5-s ve 3-s'ye dayalı ticareti tartıştığını sık sık duyacaksınız ve bunun nedeni, 5 ve 3-dalga modellerinde bir hareketin açılmasına dayalı olarak trend ve karşı trend hareketlerini tanımlamalarıdır.

Ayrıca, temel 5 dalgalı dürtü veya eğilimi anlamada, 3 dalgalı bir düzeltme veya geliştirme geliştirme arayışında olabilirsiniz. Bir düzeltme aramanın amacı, trend devam ederken, iyi bir fiyata girebilmek için düzeltmenin buharını kaybetmek için bakabilmenizdir. Elliott dalgasına aşina olmayan birçok tüccar, düzeltme başlamadan hemen önce fiyatı kovalamak veya trendin uzantısına girmekle sonuçlanır. Bu, ticarete girdiklerinde piyasanın bağlamını ve mevcut eğilimi anlamadıkları için durdurulmalarına neden olur.

Bağlamı elde etmek için 5 dalgalı modele ve 3 dalgalı düzeltmeye bakarken, GBPUSD'nin bozulmasının devam etmek için nasıl bir düzeltme aramamızı sağladığını görebilirsiniz. Bu nedenle, GBPUSD için daha iyi bir fikir edinmek için Elliott Wave tarafından sağlanan bağlamı alıyorum. Aşağı yöndeki bu düzeltici hareket tamamlandıktan sonra, genel eğilimin daha yüksek fiyatlara yeniden başlaması için bir satın alma arayabilirim.

GBPUSD ile işlem yapmıyorsanız, işlem yaptığınız grafiğe bir göz atabilir ve herhangi bir 5-dalga veya 3-dalga yapısını tanımlayıp tanımlayamayacağınızı görebilirsiniz. Bu, mevcut trendin olgunluğunu veya ideal olarak düzeltmenin tükenmesini arayabilmeniz için mevcut piyasanın bir bağlamını yakalamanıza yardımcı olacaktır. Mevcut bir piyasayı trendi sürdürmeye hazır olarak belirledikten sonra, Elliott Wave'e göre piyasanın nereye gideceğini görmek için Fibonacci sayılarına bakabilirsiniz.

Dalga Gelişimiyle İlişkili Olarak Fibonacci Nasıl Anlaşılır?

“RN Elliott Doğa Yasasını yazdığında, Fibonacci dizisinin Dalga Prensibinin matematiksel temelini sağladığını açıkladı”

-Elliott Dalga Prensibi, Frost & Prechter sf. 91

Mevcut trend için bağlam elde edebildikten sonra, Elliott Wave içinde fiyat hedeflerini bulmak için Fibonacci sayılarına bakabilirsiniz. Başka bir deyişle, Elliott Wave yatırımcılarının Elliott Wave'i sıklıkla kullanmalarının nedeni, Fibonacci Düzeltmeleri ile düzeltmenin nerede bitebileceği konusunda kesin seviyelere sahip olabilmenizdir. Ayrıca Fibonacci Genişletme aracını kullanarak fiyat hedeflerine sahip olabilirsiniz.

Elliott Wave'de Fibonacci düzeltmelerini kullanırken dikkat edilmesi gereken önemli bir nokta, dikkat edilmesi gereken seviyeler olduğu, ancak nadiren piyasanın ulaşması gereken bir seviye olduğudur. Bu nedenle, 2. dalgada %61.8 ve 4. dalgada %38.2 gibi seviyelerin yakınındaki fiyat hareketlerine odaklanmak istersiniz. bu seviyeler.

Fiyat hedefleri açısından Fibonacci genişletme aracını kullanabilirsiniz. Genişletme aracı, bir sonraki dürtünün tükenmesini yansıtmak için grafikte üç nokta alır. En sık kullanılan hedefler %61.8, %100 ve %161.8 genişlemedir. Bu basitçe, bu dürtünün önceki dalganın %61.8, %100 veya %161.8'i olduğu ve size mevcut trendin ilerlemesini ve gücünü gösterdiği anlamına gelir.

Kapanış düşünceleri

Her dalgayı ve her düzeltmeyi etiketleme konusunda endişeleniyorsanız, Elliott bir baş ağrısı olabilir. Bunun yerine, büyük resme odaklanmanızı tavsiye ederim. Başka bir deyişle, bir dürtü mü yoksa bir düzeltme mi içindeyiz? Daha da önemlisi, tükenmek üzere olan bir düzeltmedeysek, trendin yeniden başlamasına nereden girebiliriz?

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Uzman Danışmanlar: ElliottWaveMaker 3.0

Sergey Golubev , 2013.12.15 14:24

Elliott Wave (teknik tüccarlar makalesine göre)

Her yatırımcı, hisse senedi hakkında iyi haberler olduğunda hisse senetlerinin düştüğü veya tersine hisse senedi hakkında kötü haberler olduğunda hisse senetlerinin yükseldiği tuhaf fenomenleri gördü. Bu eğilimleri analiz etmeye yardımcı olacak ve daha sonra stok eğilimlerini tahmin edebilecek bir sistem var mı? Cevap evet ve bir olasılık da Elliot Dalga Teorisi .

Elliot Dalga Teorisi , birey gruplarının çevrelerindeki şeylere kitleler halinde nasıl tepki verdiğini ve bu tepkilerin psikolojik nedenlerini inceler. Elliot Dalga Teorisi daha sonra bu reaksiyonları tahmin edilebilir modeller veya 'dalgalar' halinde gruplandırır. Belirli bir tetikleyiciyi tanımladıktan sonra, gelecek dalgaları ve grupların bu dalgalara göre nasıl davranacağını tahmin edebilirsiniz.

Elliot Waves: mini dalgalar daha büyük dalgalar oluşturur

Elliot Dalga Teorisinin temel bileşeni Elliot Dalgalarının kendisidir. Birkaç küçük Elliot Dalgası, daha büyük bir dalga oluşturacak. Daha büyük dalga fraktal olarak bilinir. Fraktallar daha sonra tek bir tetikleyiciye dayalı tam bir eğilim gösteren daha da büyük bir dalga oluşturmak için birlikte gruplandırılabilir.

Elliot Dalga Tahminleri

Borsa, potansiyel piyasa eğilimlerini analiz etmek için Elliot Dalga Teorisini kullanmak için mükemmel bir araçtır. Potansiyel bir tetikleyici belirlendikten sonra, Elliot Wave ilkeleri uygulanarak hisse senedinin potansiyel hareketi tahmin edilebilir. Elliot Dalga Teorisi yukarı ve aşağı hareketi hesaba kattığından, hisse senedi yukarı veya aşağı yönde hareket ediyor olsun, sağlam Elliot Dalga Tahminleri için fırsatlar mevcuttur.

Elliot Dalga Altın

Elliot Dalga Teorisi, altın dahil, ticareti yapılan her şeye uygulanabilir. Elliot Wave Gold sistemleri mükemmel büyüme için bir fırsat sağlayabilir. Tabii ki anahtar, bir tetikleyici tanımlayabilmek, bunun etkileri tetiklediğini anlayabilmek ve ardından yatırımcı gruplarının nasıl tepki vereceğini tahmin edebilmektir. Sağlam, kanıtlanmış Elliot Wave Theory uygulamasının size yatırım stratejilerinizde bir avantaj sağlayabileceği yer burasıdır.

GG-TimeBox - MetaTrader 4 için gösterge

Zaman dilimi göstergesi. Herhangi bir grafikte özelleştirilebilir zaman kutuları.

Sadece örnekler:

Nasıl Ticaret Yapılır - Heiken Ashi göstergesi ve Nasıl Çalışır ( makaleden uyarlanmıştır)

Heikin-Ashi grafiği mum grafiğine benzer, ancak Heikin-Ashi grafiğindeki mumların hesaplanması ve çizilmesi yöntemi mum grafiğinden farklıdır. Şamdan grafiklerinde her bir şamdan dört farklı fiyat gösterir: Açılış, Kapanış, Yüksek ve Düşük fiyat.

Ancak Heikin-Ashi mumları farklıdır ve her mum bir önceki mumdan alınan bazı bilgiler kullanılarak hesaplanır ve çizilir:

1- Açılış fiyatı: Bir Heikin-Ashi mumundaki açılış fiyatı, bir önceki mumun açılış ve kapanışının ortalamasıdır.

2- Kapanış fiyatı: Bir Heikin-Ashi mumundaki kapanış fiyatı, açılış, kapanış, yüksek ve düşük fiyatların ortalamasıdır.

3- Yüksek fiyat: Bir Heikin-Ashi mumundaki yüksek fiyat, en yüksek, açılış ve kapanış fiyatının en yüksek değere sahip olduğu birinden seçilir.

4- Düşük fiyat: Bir Heikin-Ashi mumundaki düşük fiyat, en düşük, açılış ve kapanış fiyatının en düşük değere sahip olduğu birinden seçilir.

Dolayısıyla bir Heikin-Ashi grafiğinin mumları birbiriyle ilişkilidir, çünkü her mumun açılış fiyatı önceki mum kapanış ve açılış fiyatları kullanılarak hesaplanmalıdır ve ayrıca her mumun yüksek ve düşük fiyatı önceki mumdan etkilenir. Yani bir Heikin-Ashi grafiği mum grafiğinden daha yavaştır ve sinyalleri gecikir.

Heikin-Ashi grafiği gecikiyor ve mum grafiği çok daha hızlı ve daha fazla kar etmemize yardımcı oluyor. O zaman neden bir Heikin-Ashi çizelgesi kullanmalıyız? Daha önce açıklandığı gibi, Heikin-Ashi grafiğinin sahip olduğu gecikme nedeniyle, daha az sayıda yanlış sinyale sahiptir ve piyasaya karşı işlem yapmamızı engeller. Öte yandan, Heikin-Ashi mumlarının okunması daha kolaydır çünkü şamdanların aksine çok fazla farklı desenleri yoktur.

İndirmesi Ücretsiz

MT5 CodeBase'de birçok Heiken Ashi göstergesi (ve EA) vardır, örneğin:

Heiken_Ashi_Smoothed göstergesine dayalı ticaret sinyalleri modülü

Heiken_Ashi_Smoothed_HTF_Signal

Heiken Ashi Pürüzsüz

Heiken-Ashi

========

Heiken-Ashi Göstergesine Dayalı Bir Ticaret Sistemi Örneği

Heiken Ashi tabanlı EATicaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

Sergey Golubev , 2014.03.07 09:08

Scalping Stratejisini Kimler Ticaret Yapabilir? ( dailyfx makalesine göre)

Scalping terimi, farklı tüccarlar için farklı önyargılı çağrışımlar ortaya çıkarır. Halihazırda düşündüğünüzün aksine, scalping herkes için geçerli bir kısa vadeli ticaret metodolojisi olabilir. Bugün, scalping'in tam olarak ne olduğuna ve scalping tabanlı bir stratejiyle kimin başarılı olabileceğine bakacağız.

Scalper nedir?

Yani saç derisine ilgi duyuyor musun? Bir Forex scalper, bir işlem günü boyunca bir veya daha fazla pozisyon alan herkes olarak kabul edilir. Normalde bu pozisyonlar, belirli bir işlem seansı sırasında fiyat ivme kazandığından kısa vadeli piyasa dalgalanmalarına dayanır. Scalpers piyasaya girmeye ve tercihen piyasa kapanmadan önce pozisyonlardan çıkmaya çalışır.

Normalde scalpers, girişler için kısa vadeli destek ve direnç seviyeleri kullanan teknik ticaret stratejileri kullanır. Normalde temel bilgiler, bir scalpers ticaret planını etkilemese de, haberlerin ne zaman piyasanın oynaklığını artırabileceğini görmek için ekonomik takvime göz kulak olmak önemlidir.

Yüksek Frekanslı Ticaret

Tüm scalpers'ların yüksek frekanslı tüccarlar olduğuna dair güçlü bir yanlış anlama var. Peki bir soyucu sayılmak için günde kaç işlem gerekiyor? Yüksek frekanslı tüccarlar soyucu OLDUĞUNDA olsalar da, bir scalper olarak kalifiye olabilmeniz için günde sadece 1 pozisyon almanız yeterlidir! Scalping'in faydalarından biri de budur. Belirli bir ticaret döneminde istediğiniz kadar çok veya az ticaret yapabilirsiniz.

Bu aynı zamanda Forex piyasasının faydalarından biriyle de uyumludur. Forex'in 24 saat ticaret yapısı sayesinde, piyasayı istediğiniz zaman kafaya çıkarabilirsiniz. Sakin Asya ticaret seansından veya değişken New York – Londra çakışmasından yararlanın. İstediğiniz kadar çok veya az ticaret yapın. Bir yüzücü olarak, seçim yapmak için nihayetinde sizindir!

Riskler

Ticaretle ilgili her zaman riskler vardır. İster kısa vadeli, ister uzun vadeli veya aradaki herhangi bir tüccar olun, bir pozisyon açtığınızda riskinizi yönetmek için çalışmalısınız. Bu özellikle kafa derisi yüzücüler için geçerlidir. Bir haber veya başka bir faktör nedeniyle piyasa aniden aleyhinize hareket ederse, kayıplarınızı sınırlamak için bir eylem planınız olması gerekir.

Scalper'ların büyük kayıplara meyilli çok agresif tüccarlar olduğuna dair başka yanlış kanılar da var. Bununla mücadeleye yardımcı olmanın bir yolu, kafa derisini mekanik bir süreç haline getirmektir. Bu, girişler, çıkışlar, ticaret büyüklüğü, kaldıraç ve diğer faktörlerle ilgili tüm kararlarınızın grafiklere yaklaşmadan önce yazılması ve sonuçlandırılması gerektiği anlamına gelir. Çoğu yüzücü, alınan herhangi bir pozisyonda hesap bakiyelerinin %1'ini veya daha azını riske atar!

Kimler Saç Derisi Alabilir?

Yani bu bizi son soruya getiriyor. Kimler yüzücü olabilir? Cevap, bir ticaret stratejisi geliştirmeye kendini adamış ve bu stratejiyi herhangi bir ticaret gününde uygulama zamanına sahip olan herkestir.

=================

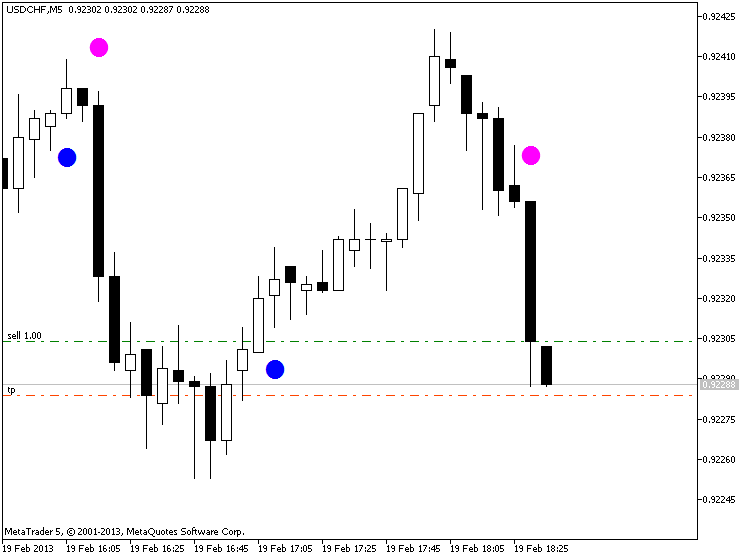

Ticaret örnekleri

Meta alıntılar demosu

GoMarkets komisyoncusu, ilk depozito 1.000

Alpari UK komisyoncusu ilk depozito 1.000'dir

RoboForex komisyoncusu ilk depozito 1.000'dir

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

PriceChannel Parabolik sistem

Sergey Golubev , 2013.03.22 14:04

PriceChannel Parabolik sistem

PriceChannel Parabolik sistem temel sürümü

İndirilecek en son EA'lara sahip sistemin en son sürümü

Nasıl ticaret yapılır

EA'lar için ayarlar: optimizasyon ve geriye dönük test

Ticaret örnekleri

Meta alıntılar demosu

GoMarkets komisyoncusu, ilk depozito 1.000

Alpari UK komisyoncusu ilk depozito 1.000'dir

RoboForex komisyoncusu ilk depozito 1.000'dir

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Izgara Tabanlı EA

Sergey Golubev , 2014.03.09 09:23

MT5 CodeBase (ızgarayla ilgili araçlar - indirmek ücretsiz):

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

İlginç bir şeyler

Sergey Golubev , 2016.01.08 08:50

RdzGridTraps EA (Şebeke Ticareti EA)

Bu, MT4 için EA'dır, yalnızca ex4 dosyası vardır, ancak kullanımı ücretsizdir ve bu EA CodeBase'imize yüklenmemiştir. Ama tartışma konusu şu .

Bekleyen emirleri yerleştiriyor ('Grid Order Count (her iki taraf)' ayarını 6 olarak ve her çift için farklı sihirli sayı kullanıyorum. Bu, örneğin bugün NFP sırasında bu EA'nın nasıl performans göstereceği konusunda çok ilginç.

Gördüğümüz gibi - bugün sabahtan beri zaten kârdayım (15 dolar):

CodeBase'de ilginç bir gösterge bulundu:

iPivot - MetaTrader 4 için göstergeTicaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

Sergey Golubev , 2016.07.21 18:16

Teknik Göstergelere Giriş - Osilatörler: RSI, Stokastik, CCI, MACD ( makaleye göre)

Osilatörler, tüccarlara belirli bir döviz çiftinde momentumun nasıl geliştiği hakkında bir fikir verir. Fiyat yükseldiğinde, osilatörler yükselir. Fiyat düştüğünde, osilatörler daha düşük hareket edecektir. Osilatörler aşırı bir seviyeye ulaştığında, ortalamaya geri dönmek için fiyatı aramanın zamanı gelebilir. Ancak, bir osilatörün “Aşırı Alım” veya “Aşırı Satıldı” seviyelerine ulaşması, bir tepe veya bir dip demeye çalışmamız gerektiği anlamına gelmez. Osilatörler uzun süre aşırı seviyelerde kalabilir, bu nedenle işlem yapmadan önce geçerli bir işaret beklememiz gerekir.

RSI

Göreceli Güç Endeksi, tartışmasız en popüler osilatördür. Formülünün büyük bir bileşeni, son 14 dönemdeki ortalama kazanç ve ortalama kayıp arasındaki orandır. RSI 0 – 100 arasında bağlıdır ve 70'in üzerinde aşırı alım ve 30'un altındayken aşırı satım olarak kabul edilir. Tüccarlar genellikle yukarıdan 70'i geçtiğinde satmaya ve alttan 30'u geçtiğinde satın almaya bakarlar.

stokastik

Stokastik, tüccarlara, mevcut fiyatın son X dönem sayısının en düşük seviyesinden ne kadar uzakta olduğunu izleyerek fiyat dalgalanmalarını hesaplamak için farklı bir yaklaşım sunar. Bu mesafe daha sonra aynı sayıda periyot boyunca yüksek ve düşük fiyat arasındaki farka bölünür. Oluşturulan %K çizgisi, daha sonra doğrudan %K'nin üzerine yerleştirilen %D hareketli ortalamasını oluşturmak için kullanılır. Sonuç, 80 ve 20'de aşırı alım ve aşırı satım seviyeleri ile 0-100 arasında hareket eden iki çizgidir. Tüccarlar, aşırı alım veya aşırı satım bölgelerinde iki çizginin geçmesini bekleyebilir veya yerleştirmeden önce stokastik ile gerçek fiyat arasındaki farkı arayabilirler. bir ticaret.

CCİ

Emtia Kanalı İndeksi, birçok osilatörden farklıdır, çünkü ne kadar yükseğe veya ne kadar düşebileceğine dair bir sınır yoktur. +100 ve -100'den başlayan aşırı alım ve aşırı satım seviyeleri ile merkez çizgisi olarak 0'ı kullanır. Tüccarlar +100'ün altında kırılmalar satmaya ve -100'ün üzerinde kırılmalar satın almaya bakıyorlar.

MACD

Hareketli Ortalama Yakınsama/Iraksaklık, iki EMA çizgisi, 12 EMA ve 26 EMA arasındaki farkı izler. İki EMA arasındaki fark daha sonra doğrudan üzerine çizilen 9 EMA ile (Sinyal çizgisi olarak adlandırılır) bir alt çizelgeye (MACD çizgisi olarak adlandırılır) çizilir. Tüccarlar daha sonra MACD çizgisi sinyal çizgisinin üzerine çıktığında satın almaya ve MACD çizgisi sinyal çizgisinin altına geçtiğinde satmaya bakarlar. MACD ve fiyat arasındaki farklılık ticareti için fırsatlar da vardır.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

Sergey Golubev , 2016.07.21 18:23

Teknik Göstergelere Giriş - Trend Takip: Hareketli Ortalamalar, Ichimoku, ADX ( makaleye dayalı)

Trend takip göstergeleri, tüccarların yükselen veya düşen döviz çiftleriyle ticaret yapmasına yardımcı olmak için oluşturuldu. Hepimiz “trend senin arkadaşın” ifadesini duyduk. Bu göstergeler, trendin yönünü göstermeye yardımcı olabilir ve bir trendin gerçekten var olup olmadığını bize söyleyebilir.

Hareketli ortalamalar

Hareketli Ortalama (kısaca MA), bir döviz çiftinin belirli bir süre boyunca fiyatını ortalamasını alan teknik bir araçtır. Bunun grafik üzerinde sahip olduğu yumuşatma etkisi, paritenin yukarı, aşağı veya yana doğru hangi yönde hareket ettiğinin daha net bir şekilde gösterilmesine yardımcı olur. Aralarından seçim yapabileceğiniz çeşitli hareketli ortalamalar vardır. Basit Hareketli Ortalamalar ve Üstel Hareketli Ortalamalar açık ara en popüler olanlardır.

Ichimoku

Ichimoku, başlangıçta göründüğünden çok daha basit olduğu ortaya çıkan karmaşık görünümlü bir trend asistanıdır. Bu Japon göstergesi, mevcut eğilimleri gösteren, destek/direnç seviyelerini gösteren ve bir eğilimin ne zaman tersine döndüğünü gösteren bağımsız bir gösterge olarak oluşturulmuştur. Ichimoku, fiyatın bir grafikte nasıl davrandığını görmenin hızlı bir yolu olduğu için kabaca "bir bakış" anlamına gelir.

ADX

Ortalama Yön Endeksi, trendleri analiz etme konusunda farklı bir yöntem kullanır. Size fiyatın yükselişte mi yoksa düşüşte mi olduğunu söylemez, ancak fiyatın trend mi yoksa değişken mi olduğunu söyler. Bu, mevcut piyasa koşullarına göre işlem yaptığınızdan emin olarak, onu bir aralık veya trend stratejisi için mükemmel bir filtre yapar.