レーベンバーグ・マルカートアルゴリズムを用いた多層パーセプトロンのトレーニング

この記事では、順伝播型(フィードフォワード)ニューラルネットワークの学習におけるレーベンバーグ・マルカートアルゴリズムの実装を紹介します。また、scikit-learn Pythonライブラリのアルゴリズムと性能比較もおこなっています。まずは、勾配降下法、モーメンタム付き勾配降下法、確率的勾配降下法などのより単純な学習法について簡単に触れます。

Pythonによる農業国通貨への天候影響分析

天候と外国為替にはどのような関係があるのでしょうか。古典的な経済理論は、天候のような要因が市場の動きに与える影響を長い間無視してきました。しかし、すべてが変わりました。天候条件と農業通貨の市場でのポジションとの間に、どのようなつながりがあるのかを探ってみましょう。

MQL5で自己最適化エキスパートアドバイザーを構築する(第10回):行列分解

行列分解は、データの特性を理解するために用いられる数学的手法です。行と列で整理された大規模な市場データに行列分解を適用することで、市場のパターンや特性を明らかにすることができます。行列分解は非常に強力なツールであり、本記事ではMetaTrader 5のターミナル内でMQL5 APIを活用し、市場データをより深く分析する方法を紹介します。

共和分株式による統計的裁定取引(第2回):エキスパートアドバイザー、バックテスト、最適化

この記事では、ナスダックの4銘柄のバスケットを対象としたサンプルのエキスパートアドバイザー(EA)実装を紹介します。銘柄はまずピアソン相関係数に基づいてフィルタリングされました。その後、フィルタリングされた銘柄群について、ジョハンセン検定を用いて共和分関係の有無を検証しました。最後に、共和分関係から得られたスプレッドについて、ADF検定およびKPSS検定を用いて定常性を検証しました。ここでは、このプロセスに関する補足と、小規模な最適化後のバックテスト結果について説明します。

FVGをマスターする:ブレーカーと市場構造の変化によるフォーメーション、ロジック、自動取引

これは、FVG(Fair Value Gaps、フェアバリューギャップ)の発生の形成ロジックや、ブレーカーおよびMSS(Market Structure Shifts、市場構造の変化)を用いた自動取引について解説することを目的として執筆した記事です。

MQL5取引ツール(第4回):動的配置とトグル機能による多時間軸スキャナダッシュボードの改善

この記事では、MQL5の多時間軸スキャナーダッシュボードを、移動可能および切り替え機能付きにアップグレードします。ダッシュボードをドラッグできるようにし、画面の使用効率を高めるために最小化/最大化オプションを追加します。これらの機能強化を実装し、テストすることで、より柔軟な取引環境を実現します。

MQL5取引ツール(第5回):リアルタイム銘柄監視のためのローリングティッカーテープの作成

本記事では、MQL5を用いて複数の通貨ペアをリアルタイムで監視できるローリングティッカーテープを開発します。Bid価格(買値)、スプレッド、日次変化率をスクロール表示し、価格変動やトレンドを効果的に強調するために、フォント、色、スクロール速度をカスタマイズ可能にします。

MQL5で自己最適化エキスパートアドバイザーを構築する(第7回):複数期間での同時取引

本連載記事では、テクニカル指標を使用する際の最適な期間を特定するためのさまざまな方法を検討してきました。本記事では、読者に対して逆のロジックを示します。すなわち、単一の最適期間を選ぶのではなく、利用可能なすべての期間を効果的に活用する方法を示します。このアプローチにより廃棄されるデータ量が減少し、通常の価格予測以外に機械学習アルゴリズムを活用する方法も得られます。

データサイエンスとML(第46回):PythonでN-BEATSを使った株式市場予測

N-BEATSは、時系列予測のために設計された革新的なディープラーニングモデルです。このモデルは、ARIMAやPROPHET、VARなどの従来の時系列予測モデルを超えることを目指して公開されました。本記事では、このモデルについて説明し、株式市場の予測にどのように活用できるかを紹介します。

リプレイシステムの開発(第72回):異例のコミュニケーション(I)

私たちが本日作成する内容は、理解が難しいものになるでしょう。したがって本稿では、初期段階についてのみ説明します。この段階は次のステップに進むための重要な前提条件となるため、ぜひ注意深く読んでください。この資料の目的はあくまで学習にあります。提示された概念を実際に応用するのではなく、あくまで理解・習得することが目的です。

リプレイシステムの開発(第66回)サービスの再生(VII)

この記事では、チャート上に新しいバーがいつ表示されるかを判断するための、最初のソリューションを実装します。このソリューションは、さまざまな状況に応用可能です。その仕組みを理解することで、いくつかの重要なポイントを把握する助けとなるでしょう。ここで提示されるコンテンツは、教育目的のみに使用されることを意図しています。いかなる状況においても、提示された概念を学習し習得する以外の目的でアプリケーションを閲覧することは避けてください。

プライスアクション分析ツールキットの開発(第37回):Sentiment Tilt Meter

市場センチメントは、価格変動に影響を与える要因の中でも最も見落とされがちでありながら強力な要因のひとつです。多くのトレーダーが遅行指標や経験則に頼る中、Sentiment Tilt Meter (STM) EAは生の市場データを明確で視覚的なガイダンスへと変換し、市場が強気、弱気、中立のどちらへ傾いているのかをリアルタイムで示します。これにより、エントリーの根拠を確認し、ダマシを回避し、市場参加のタイミングをより適切に図りやすくなります。

MetaTrader 5機械学習の設計図(第2回):機械学習のための金融データのラベリング

本連載「機械学習の設計図」の第2回では、単純なラベル付けがなぜモデルを誤った方向に導いてしまうのか、そしてトリプルバリア法やトレンドスキャン法といった高度な手法をどのように適用すれば、リスクを考慮した堅牢なターゲットを定義できるのかをご紹介します。計算負荷の高いこれらの手法を最適化する実践的なPythonコード例も多数取り上げ、市場のノイズに満ちたデータを、現実の取引環境に即した信頼性の高いラベルへと変換する方法を詳しく解説します。

取引システムの構築(第4回):ランダム決済が取引の期待値に与える影響

多くのトレーダーは、エントリーの基準には忠実であっても、取引管理で苦労する状況を経験しています。正しいセットアップであっても、取引がテイクプロフィット(利確)やストップロス(損切り)の水準に達する前にパニックで決済してしまうといった感情的な判断は、資産曲線を下向きにする原因となります。では、トレーダーはこの問題をどう克服し、結果を改善できるのでしょうか。本記事では、ランダムな勝率を用いてこの問題を検証し、モンテカルロシミュレーションを通じて、トレーダーがオリジナルの目標に到達する前に合理的な水準で利益を確定することで戦略を洗練させる方法を示します。

プライスアクション分析ツールキットの開発(第39回):MQL5でBOSとChoCHの検出を自動化する

本記事では、フラクタルピボットを実用的な市場構造シグナルへ変換する、コンパクトなMQL5システム「Fractal Reaction System」を紹介します。リペイントを回避するために確定バーのロジックを用い、EAはChoCH (Change-of-Character)警告を検出し、BOS (Break-of-Structure)を確定させ、永続的なチャートオブジェクトを描画し、すべての確定イベントをログ出力してアラート(デスクトップ、モバイル、サウンド)します。アルゴリズム設計、実装上の注意点、テスト結果、そしてEAコード全文を順に解説し、読者ご自身でコンパイル、テスト、展開できるようにします。

PythonとMQL5で構築するマルチモジュール型取引ロボット(第1回):基本アーキテクチャと最初のモジュールの作成

Pythonによるデータ分析とMQL5による取引執行を組み合わせたモジュール型の取引システムを開発します。このシステムは、4つの独立したモジュールによって市場の異なる側面(ボリューム、アービトラージ、経済、リスク)を並行して監視します。ランダムフォレストを400本の決定木で構成したモデルを用いて市場データを分析します。特に本システムでは、リスク管理に重点を置いています。どれほど高度なアルゴリズムであっても、適切なリスク管理がなければ意味がありません。

ビッグバンビッグクランチ(BBBC)アルゴリズム

本記事では、ビッグバンビッグクランチ(BBBC)法について紹介します。本手法は2つの主要な段階から構成されます。すなわち、ランダムな点を周期的に生成する段階と、それらを最適解へ圧縮する段階です。本アプローチは探索と精緻化を組み合わせることで、段階的により良好な解を導出し、新たな最適化の可能性を開くことが可能です。

量子コンピューティングと取引:価格予測への新たなアプローチ

本記事では、量子コンピューティングを用いて金融市場における価格変動を予測するための革新的なアプローチについて説明します。主な焦点は、量子位相推定(QPE: Quantum Phase Estimation)アルゴリズムを適用して価格パターンのプロトタイプを見つけることであり、これによりトレーダーは市場データの分析を大幅に高速化できるようになります。

古典的な戦略を再構築する(第14回):複数戦略分析

本記事では、取引戦略のアンサンブル構築と、MT5遺伝的最適化を用いた戦略パラメータの調整について、引き続き検討していきます。本日はPythonでデータを分析し、モデルがどの戦略が優れているかをより正確に予測でき、市場リターンを直接予測するよりも高い精度を達成できることを示しました。しかし、統計モデルを用いてアプリケーションをテストしたところ、パフォーマンスは著しく低下しました。その後、遺伝的最適化が相関性の高い戦略を優先していたことが判明し、私たちは投票の重みを固定し、インジケーター設定の最適化に焦点を当てるよう方法を修正しました。

MQL5取引ツール(第6回):パルスアニメーションとコントロールを備えたダイナミックホログラフィックダッシュボード

本記事では、MQL5で動的なホログラフィックダッシュボードを作成し、RSIやボラティリティアラート、ソートオプションを使用して銘柄と時間足を監視します。さらに、パルスアニメーション、インタラクティブボタン、ホログラフィック効果を追加して、ツールを視覚的に魅力的で反応の良いものにします。

プライスアクション分析ツールキットの開発(第47回):MetaTrader 5で外国為替セッションとブレイクアウトを追跡する

世界中の市場セッションは1日の取引のリズムを形成しており、それらの重なりを理解することは、エントリーやエグジットのタイミングを見極めるうえで非常に重要です。本記事では、これらの世界的な取引時間をチャート上で視覚的に再現するインタラクティブな取引セッションEAを構築します。このEAは、アジア、東京、ロンドン、ニューヨークの各セッションを色分けされた矩形として自動的に描画し、各市場の開始と終了に応じてリアルタイムで更新します。また、チャート上のトグルボタン、動的な情報パネル、そしてライブのステータスやブレイクアウトメッセージを表示するスクロール式のティッカーヘッドラインも搭載しています。複数のブローカーでテストされたこのEAは、精度とデザイン性を兼ね備えており、ボラティリティの移行を視覚的に把握し、セッション間のブレイクアウトを特定し、グローバル市場の動きを常に意識したトレードを可能にします。

MQL5での取引戦略の自動化(第27回):視覚的なフィードバックによるプライスアクションクラブハーモニックパターンの作成

本記事では、MQL5で弱気、強気両方のクラブ(Crab)ハーモニックパターンを、ピボットポイントとフィボナッチ比率を用いて識別し、正確なエントリー、ストップロス、テイクプロフィットレベルを使用して取引を自動化するクラブパターンシステムを開発します。また、XABCDパターン構造やエントリーレベルを表示するために、三角形やトレンドラインなどのチャートオブジェクトを使った視覚的な表示機能を追加します。

循環単為生殖アルゴリズム(CPA)

本記事では、新しい集団最適化アルゴリズムである循環単為生殖アルゴリズム(CPA: Cyclic Parthenogenesis Algorithm)を取り上げます。本アルゴリズムは、アブラムシ特有の繁殖戦略に着想を得ています。CPAは、単為生殖と有性生殖という2つの繁殖メカニズムを組み合わせるほか、個体群のコロニー構造を活用し、コロニー間の移動も可能にしています。このアルゴリズムの主要な特徴は、異なる繁殖戦略間の適応的な切り替えと、飛行メカニズムを通じたコロニー間の情報交換システムです。

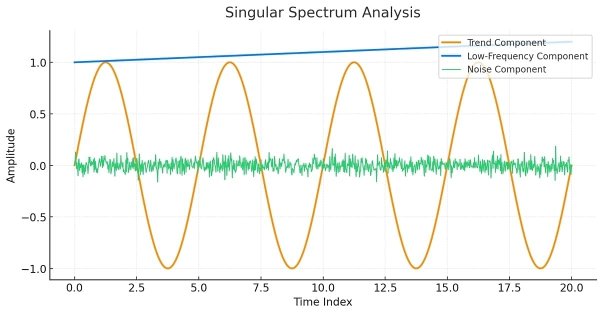

MQL5における特異スペクトル解析

本記事は、特異スペクトル解析(SSA: Singular Spectrum Analysis)の概念に不慣れな方を対象に、MQL5で利用可能な組み込みツールを実際に活用できるようになるためのガイドとして作成されたものです。

アルゴリズム取引におけるニューロシンボリックシステム:シンボリックルールとニューラルネットワークを組み合わせる

本記事では、古典的なテクニカル分析とニューラルネットワークを組み合わせたハイブリッド型取引システムの開発経験について解説します。システムのアーキテクチャを、基本的なパターン分析やニューラルネットワーク構造から、実際の売買判断に至るメカニズムまで詳細に分析し、実際のコードや実務的な知見も共有します。

プライスアクション分析ツールキットの開発(第38回):ティックバッファVWAPと短期不均衡エンジン

第38回では、生のティックを実用的なシグナルに変換する、実稼働グレードのMT5監視パネルを構築します。EAはティックデータをバッファリングし、ティックレベルのVWAP、短期ウィンドウの不均衡(フロー)指標、ATRに基づくポジションサイズを計算します。その後、スプレッド、ATR、フローを低フリッカーのバーで可視化します。システムは推奨ロットサイズと1Rストップを計算し、狭いスプレッド、強いフロー、エッジ条件に対して設定可能なアラートを発行します。自動取引は意図的に無効化しており、堅牢なシグナル生成とクリーンなユーザー体験に重点を置いています。

市場シミュレーション(第3回):パフォーマンスの問題

時には一歩下がってから前進する必要があります。本記事では、マウスインジケーターおよびChart Tradeインジケーターが正常に動作するようにするために必要なすべての変更についてご紹介します。さらにおまけとして、今後広く使用される他のヘッダーファイルにおける変更についても触れます。

サイクルベースの取引システム(DPO)の構築と最適化の方法

本記事では、MQL5におけるDPO(Detrended Price Oscillator、トレンド除去価格オシレーター)を用いた取引システムの設計および最適化手法について解説します。DPOのコアロジックを明確にし、長期トレンドを排除して短期サイクルを抽出する仕組みを示します。さらに、段階的な例とシンプルな戦略を通じて、インジケーターの実装方法、エントリー/エグジット条件の定義、そしてバックテストの実施方法について学ぶことができます。最後に、パフォーマンスを向上させ、市場環境の変化へ適応させるための実践的な最適化手法を紹介します。

取引におけるニューラルネットワーク:Attentionメカニズムを備えたエージェントのアンサンブル(最終回)

前回の記事では、複数のエージェントによるアンサンブルを用いて、異なるデータスケールのマルチモーダル時系列をクロス分析するマルチエージェント適応型フレームワーク「MASAAT」を紹介しました。今回は、このフレームワークのアプローチをMQL5で引き続き実装し、この研究を論理的な結論へと導きます。

プライスアクション分析ツールキットの開発(第42回):ボタンロジックと統計レベルを用いたインタラクティブチャートの検証

市場においてスピードと精度が重要である以上、分析ツールも市場と同じくらい賢くある必要があります。本記事では、ボタン操作に基づくエキスパートアドバイザー(EA)を紹介します。これは、価格データを瞬時に意味のある統計レベルに変換するインタラクティブなシステムです。ワンクリックで平均値、偏差、パーセンタイルなどを計算して表示し、複雑な分析をチャート上の明確なシグナルに変換します。価格が反発、押し戻し、または突破する可能性の高いゾーンをハイライトすることで、分析をより迅速かつ実用的にします。

プライスアクション分析ツールキットの開発(第31回):Python Candlestick Recognitionエンジン(I) - 手動検出

ローソク足パターンはプライスアクション取引において基本的な要素であり、市場の反転や継続の可能性を示す貴重な手がかりを提供します。信頼できるツールを想像してみてください。このツールは、新しい価格バーが生成されるたびにそれを監視し、包み足、ハンマー、十字線、スターなどの主要な形成を特定し、重要な取引セットアップが検出された際に即座に通知します。これがまさに私たちが開発した機能です。このシステムは、取引初心者の方から経験豊富なプロフェッショナルまで幅広く活用できます。ローソク足パターンをリアルタイムで通知することで、取引の実行に集中し、より自信を持って効率的に取引をおこなうことが可能になります。以下では、本ツールの動作方法と、どのように取引戦略を強化できるかについて詳しく説明します。

プライスアクション分析ツールキットの開発(第40回):Market DNA Passport

本記事では、各通貨ペアが持つ固有のアイデンティティを、その過去のプライスアクションという視点から探ります。生物の設計図を記述するDNAの概念に着想を得て、本記事では市場にも同様の枠組みを適用し、プライスアクションを各通貨ペアのDNAとして扱います。ボラティリティ、スイング、リトレースメント、スパイク、セッション特性といった構造的挙動を分解することで、各ペアを他と区別する基礎的なプロファイルが浮かび上がります。このアプローチにより、市場行動に対するより深い洞察が得られ、トレーダーは各銘柄の特性に合った戦略を体系的に組み立てられるようになります。

ブラックホールアルゴリズム(BHA)

ブラックホールアルゴリズム(BHA)は、ブラックホールの重力原理に着想を得た最適化アルゴリズムです。本記事では、BHAがどのようにして優れた解を引き寄せ、局所最適解への陥り込みを回避するのか、そしてなぜこのアルゴリズムが複雑な問題を解くための強力なツールとなっているのかを解説します。シンプルな発想がいかにして最適化の世界で大きな成果を生み出すのかを見ていきましょう。

取引所価格のバイナリコードの分析(第1回):テクニカル分析の新たな視点

本記事では、価格変動をバイナリコードに変換するという新しい視点からテクニカル分析にアプローチします。筆者は、シンプルな値動きから複雑な市場パターンに至るまで、あらゆる市場行動を「0」と「1」のシーケンスとして符号化できることを示します。

データサイエンスとML(第43回):潜在ガウス混合モデル(LGMM)を用いた指標データにおける隠れパターン検出

チャートを見ていて、奇妙な感覚を覚えたことはありませんか。表面のすぐ下にパターンが隠されている気がして、もし解読できれば価格がどこに向かうか分かるかもしれない、そんな秘密のコードが存在するかもしれないという感覚です。ここで紹介するのがLGMM、マーケットの隠れたパターンを検出するモデルです。これは機械学習モデルで、隠れた市場のパターンを識別する手助けをします。

MQL5取引ツール(第8回):ドラッグ&最小化可能な拡張情報ダッシュボード

本記事では、前回のダッシュボードを拡張し、ドラッグ&最小化機能を追加し、ユーザー操作性を向上させながら、複数銘柄のポジションや口座指標のリアルタイム監視を維持する情報ダッシュボードを開発します。

IBMの量子コンピュータを使ってすべての価格変動パターンを解析する

IBMの量子コンピュータを使用してすべての価格変動オプションを発見します。まるでSFの話のようですが、これが取引における量子コンピューティングの世界です。

共和分株式による統計的裁定取引(第5回):スクリーニング

本記事では、共和分関係にある株式を用いた統計的裁定(アービトラージ)取引戦略のための資産スクリーニングプロセスを提案しています。本システムは、資産のセクターや業界といった経済的要因による通常のフィルタリングから始まり、スコアリングシステムのための基準リストで終わります。スクリーニングに使用される各統計検定(ピアソン相関、エングル=グレンジャー共和分、ジョハンセン共和分、ADF/KPSSの定常性検定)について、それぞれPythonクラスが開発されました。これらのPythonクラスは提供されており、さらに著者によるAIアシスタントを用いたソフトウェア開発に関する個人的なコメントも付されています。

純粋なMQL5で実装した通貨ペア強度インジケーター

MetaTrader 5向けの通貨強度分析用のプロフェッショナルなインジケーターを開発します。このステップバイステップガイドでは、強力な取引ツールを作成する方法を解説します。視覚的なダッシュボードを搭載し、複数の時間足(H1、H4、D1)で通貨ペアの強さを計算し、動的なデータ更新を実装し、ユーザーフレンドリーなインターフェースを作成することができます。

学習中にニューロンを活性化する関数:高速収束の鍵は?

本記事では、ニューラルネットワークの学習における異なる活性化関数と最適化アルゴリズムの相互作用に関する研究を紹介します。特に、古典的なADAMとその集団版であるADAMmを比較し、振動するACONやSnake関数を含む幅広い活性化関数での動作を検証します。最小構成のMLPアーキテクチャ(1-1-1)と単一の学習例を用いることで、活性化関数が最適化に与える影響を他の要因から切り離して観察します。本記事では、活性化関数の境界を利用したネットワーク重みの管理と重み反射機構を提案し、学習における飽和や停滞の問題を回避できることを示します。