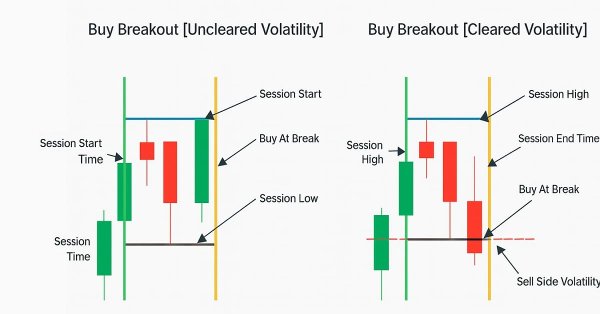

ボラティリティベースのブレイクアウトシステムの開発

ボラティリティベースのブレイクアウトシステムは、市場のレンジを特定したうえで、ATRなどのボラティリティ指標によるフィルタを通過した場合に、価格がそのレンジを上方または下方へブレイクしたタイミングでエントリーする手法です。このアプローチにより、強い方向性を伴う値動きを捉えやすくなります。

プライスアクション分析ツールキットの開発(第41回):MQL5で統計的価格レベルEAを構築する

統計は常に金融分析の中心にあります。統計とは、データを収集・分析・解釈・提示し、意味のある情報に変換する学問です。これをローソク足に応用すると、価格の生データを測定可能な洞察に圧縮できます。特定期間における市場の中心傾向、分布、広がりを把握できれば、どれほど有益でしょうか。本記事では、統計的手法を用いてローソク足データを明確で実行可能なシグナルに変換する方法を紹介します。

平均足を使ったプロフェッショナルな取引システムの構築(第2回):EAの開発

本記事では、MQL5を用いてプロフェッショナルな平均足ベースのエキスパートアドバイザー(EA)を開発する方法について解説します。入力パラメータ、列挙型、インジケーター、グローバル変数の設定方法から、コアとなる売買ロジックの実装までを順を追って説明します。また、開発したEAを金(ゴールド)でバックテストして、正しく動作するかどうかを検証する方法も学べます。

MQL5でのAI搭載取引システムの構築(第1回):AI API向けJSON処理の実装

本記事では、AI API連携のためのデータ交換を扱うJSON解析フレームワークをMQL5で開発します。特に、JSON構造を処理するためのクラスに焦点を当てています。JSONデータのシリアライズ(出力用)およびデシリアライズ(入力用)メソッドを実装し、文字列、数値、オブジェクトなどの各データ型をサポートします。これにより、ChatGPTのようなAIサービスとMQL5間で正確にデータをやり取りでき、将来的なAI駆動型取引システム構築に向けた基盤を提供します。

初心者からエキスパートへ:NFP発表後の市場取引におけるフィボナッチ戦略の実装

金融市場において、リトレースメントの法則は最も否定しがたい力の一つです。価格は必ずリトレースするというのが経験則であり、大きな値動きにおいても、最小のティックパターンにおいても、ジグザグの形で現れることが多くあります。しかし、リトレースメントのパターン自体は固定されておらず、不確実で予測が難しいのが現状です。この不確実性があるため、トレーダーは複数のフィボナッチレベルを参照し、それぞれの影響力を確率的に考慮します。本記事では、主要経済指標発表後の短期売買における課題に対処するため、フィボナッチ手法を応用した精緻な戦略を紹介します。リトレースメントの原則とイベントドリブンの市場動向を組み合わせることで、より信頼性の高いエントリーおよびエグジットの機会を見出すことを目指します。ディスカッションに参加し、フィボナッチをイベント後取引にどのように適応できるかをご覧ください。

MQL5での取引戦略の自動化(第32回):プライスアクションに基づくファイブドライブハーモニックパターンシステムの作成

本記事では、MQL5においてピボットポイントとフィボナッチ比率に基づいて強気、弱気双方のファイブドライブ(5-0)ハーモニックパターンを識別し、ユーザーが選択できるカスタムエントリー、ストップロス、テイクプロフィット設定を用いて取引を実行するファイブドライブパターンシステムを開発します。また、A-B-C-D-E-Fパターン構造やエントリーレベルを表示するために、三角形やトレンドラインなどのチャートオブジェクトを使った視覚的フィードバックでトレーダーの洞察力を高めます。

プライスアクション分析ツールキットの開発(第40回):Market DNA Passport

本記事では、各通貨ペアが持つ固有のアイデンティティを、その過去のプライスアクションという視点から探ります。生物の設計図を記述するDNAの概念に着想を得て、本記事では市場にも同様の枠組みを適用し、プライスアクションを各通貨ペアのDNAとして扱います。ボラティリティ、スイング、リトレースメント、スパイク、セッション特性といった構造的挙動を分解することで、各ペアを他と区別する基礎的なプロファイルが浮かび上がります。このアプローチにより、市場行動に対するより深い洞察が得られ、トレーダーは各銘柄の特性に合った戦略を体系的に組み立てられるようになります。

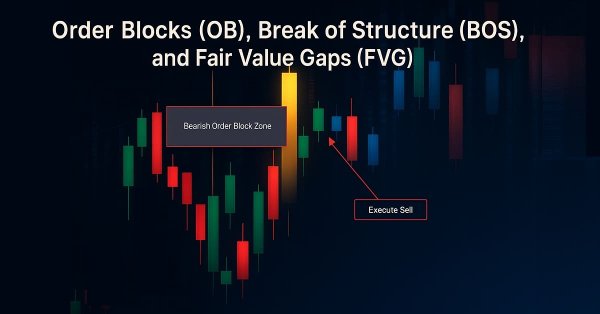

FVGをマスターする:ブレーカーと市場構造の変化によるフォーメーション、ロジック、自動取引

これは、FVG(Fair Value Gaps、フェアバリューギャップ)の発生の形成ロジックや、ブレーカーおよびMSS(Market Structure Shifts、市場構造の変化)を用いた自動取引について解説することを目的として執筆した記事です。

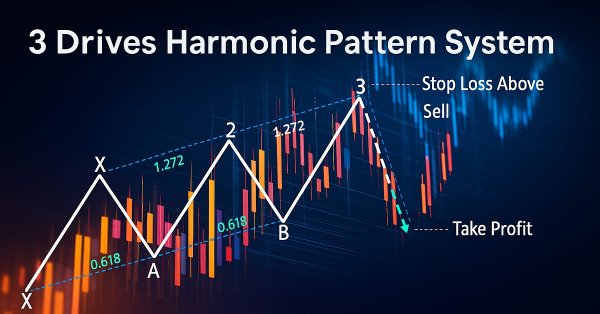

MQL5での取引戦略の自動化(第31回):プライスアクションに基づくスリードライブハーモニックパターンシステムの作成

本記事では、MQL5においてピボットポイントとフィボナッチ比率に基づいて強気、弱気双方のスリードライブハーモニックパターンを識別し、ユーザーが選択できるカスタムエントリー、ストップロス、テイクプロフィット設定を用いて取引を実行するスリードライブパターンシステムを開発します。さらに、チャートオブジェクトによる視覚的フィードバックによって、トレーダーの洞察を強化します。

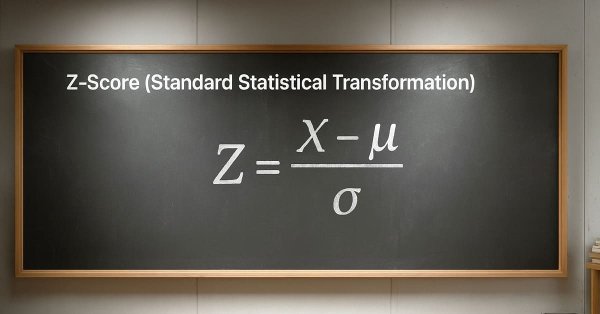

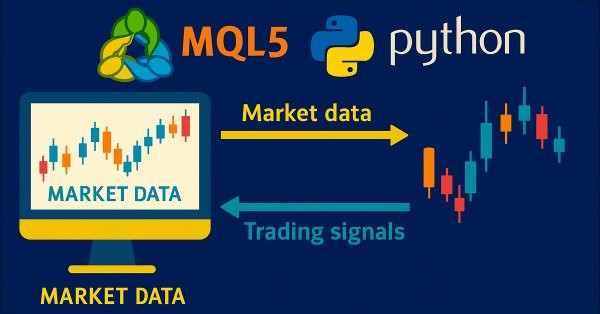

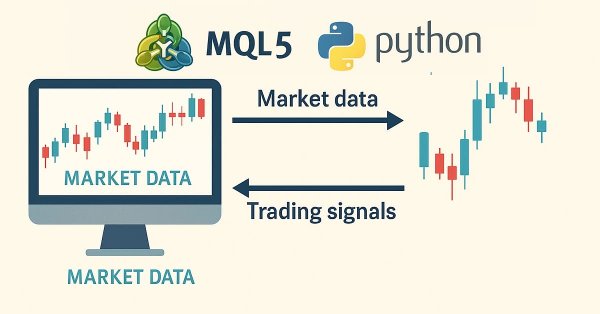

共和分株式による統計的裁定取引(第4回):リアルタイムモデル更新

本記事では、共和分関係にある株式バスケットを対象とした、シンプルでありながら包括的な統計的アービトラージのパイプラインについて解説します。データのダウンロードと保存を行うPythonスクリプト、相関検定、共和分検定、定常性検定、さらにデータベース更新用のMetatrader 5サービスの実装およびそれに対応するエキスパートアドバイザー(EA)も含まれています。また、いくつかの設計上の判断については、参考情報および実験の再現性向上のために本記事に記録しています。

MQL5で自己最適化エキスパートアドバイザーを構築する(第14回):フィードバックコントローラーにおけるデータ変換を調整パラメータとして捉える

前処理は非常に強力でありながら、しばしば軽視されがちな調整パラメータです。その存在は、より注目されるオプティマイザーや華やかなモデル構造の影に隠れています。しかし、前処理のわずかな改善は、利益やリスクに対して予想以上に大きな複利効果をもたらすことがあります。あまりにも多くの場合、このほとんど未踏の領域は単なるルーチン作業として扱われ、手段としてしか意識されません。しかし実際には、前処理は信号を直接増幅することもあれば、容易に破壊してしまうこともあるのです。

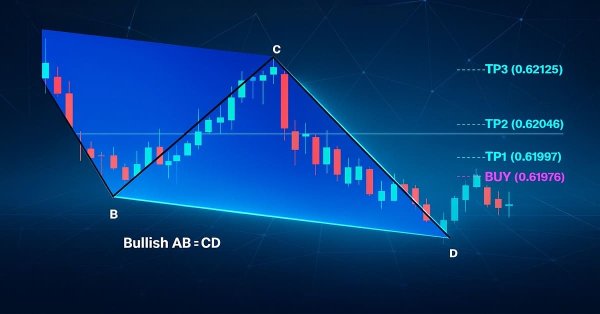

MQL5での取引戦略の自動化(第30回):視覚的フィードバックによるプライスアクションAB-CDハーモニックパターンの作成

本記事では、MQL5で弱気、強気双方のAB=CDハーモニックパターンを、ピボットポイントとフィボナッチ比率に基づいて識別し、正確なエントリー、ストップロス、テイクプロフィットレベルを用いて取引を自動化するAB=CDパターンエキスパートアドバイザー(EA)を開発します。さらに、チャートオブジェクトによる視覚的フィードバックによって、トレーダーの洞察を強化します。

SMC (Smart Money Concepts)で取引のレベルアップを実現する:OB、BOS、FVG

SMC(Smart Money Concepts、スマートマネーコンセプト)のOB(Order Blocks、注文ブロック)、BOS(Break of Structure、ブレイクオブストラクチャ)、FVG(Fair Value Gaps、公正価格ギャップ)を1つの強力なEAに統合することで、取引をさらに進化させることができます。自動モードで戦略を実行することも、特定のSMCコンセプトだけを使用することも可能で、柔軟かつ精度の高い取引が実現します。

プライスアクション分析ツールキットの開発(第39回):MQL5でBOSとChoCHの検出を自動化する

本記事では、フラクタルピボットを実用的な市場構造シグナルへ変換する、コンパクトなMQL5システム「Fractal Reaction System」を紹介します。リペイントを回避するために確定バーのロジックを用い、EAはChoCH (Change-of-Character)警告を検出し、BOS (Break-of-Structure)を確定させ、永続的なチャートオブジェクトを描画し、すべての確定イベントをログ出力してアラート(デスクトップ、モバイル、サウンド)します。アルゴリズム設計、実装上の注意点、テスト結果、そしてEAコード全文を順に解説し、読者ご自身でコンパイル、テスト、展開できるようにします。

平均足を使ったプロフェッショナルな取引システムの構築(第1回):カスタムインジケーターの開発

本記事は、MQL5でカスタムインジケーターを作成するための実践的なスキルとベストプラクティスを解説する、2部構成シリーズの第1回目です。この記事では平均足を題材として、平均足チャートの理論、平均足の計算方法、そしてテクニカル分析への応用を順に紹介します。中心となるのは、完全に機能する平均足インジケーターをゼロから構築するためのステップバイステップガイドであり、各コードの意図を理解できるように丁寧な説明を加えています。この基礎知識は、第2回で取り組む「平均足ロジックを用いたエキスパートアドバイザーの構築」へとつながります。

プライスアクション分析ツールキットの開発(第38回):ティックバッファVWAPと短期不均衡エンジン

第38回では、生のティックを実用的なシグナルに変換する、実稼働グレードのMT5監視パネルを構築します。EAはティックデータをバッファリングし、ティックレベルのVWAP、短期ウィンドウの不均衡(フロー)指標、ATRに基づくポジションサイズを計算します。その後、スプレッド、ATR、フローを低フリッカーのバーで可視化します。システムは推奨ロットサイズと1Rストップを計算し、狭いスプレッド、強いフロー、エッジ条件に対して設定可能なアラートを発行します。自動取引は意図的に無効化しており、堅牢なシグナル生成とクリーンなユーザー体験に重点を置いています。

MQL5での取引戦略の自動化(第29回):プライスアクションに基づくガートレーハーモニックパターンシステムの作成

本記事では、MQL5で弱気、強気双方のガートレーハーモニックパターンを、ピボットポイントとフィボナッチ比率に基づいて識別し、正確なエントリー、ストップロス、テイクプロフィットレベルを使用して取引を自動化するガートレーパターンシステムを開発します。また、XABCDパターン構造やエントリーレベルを表示するために、三角形やトレンドラインなどのチャートオブジェクトを使った視覚的フィードバックでトレーダーの洞察力を高めます。

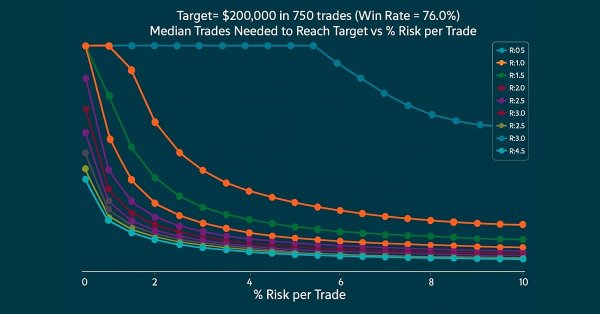

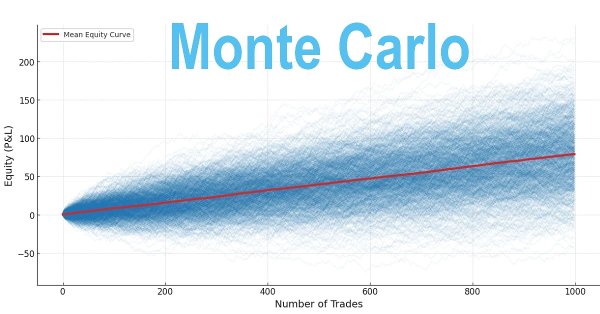

取引システムの構築(第3回):現実的な利益目標のための最小リスクレベルの決定

すべてのトレーダーの究極の目標は収益を上げることです。そのため、多くのトレーダーは、定められた取引期間内に達成すべき具体的な利益目標を設定します。本記事では、モンテカルロシミュレーションを用いて、取引目標を達成するために必要な取引ごとの最適なリスク割合を算出します。この結果は、利益目標が現実的か、それとも過度に野心的かを判断する際に役立ちます。最後に、取引目標に見合った実用的なリスク割合を設定するために調整可能なパラメータについても解説します。

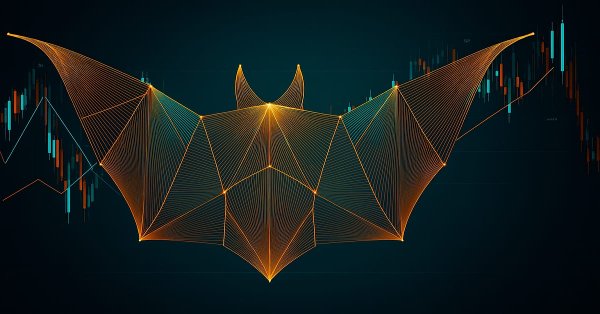

MQL5での取引戦略の自動化(第28回):視覚的フィードバックによるプライスアクションバットハーモニックパターンの作成

本記事では、MQL5で弱気と強気の両方のバット(Bat)ハーモニックパターンを、ピボットポイントとフィボナッチ比率を用いて識別し、正確なエントリー、ストップロス、テイクプロフィットレベルを用いて取引を自動化するバットパターンシステムを開発し、チャートオブジェクトによる視覚的フィードバックを強化します。

MQL5入門(第20回):ハーモニックパターンの基礎

本記事では、ハーモニックパターンの基本、構造、そして取引での応用方法について解説します。フィボナッチリトレースメントやフィボナッチエクステンションについて学び、MQL5におけるハーモニックパターン検出の実装方法を理解することで、より高度な取引ツールやエキスパートアドバイザー(EA)を構築するための基礎を築くことができます。

共和分株式による統計的裁定取引(第3回):データベースのセットアップ

本記事では、新しく作成したデータベースを更新するためのMQL5 Serviceのサンプル実装を紹介します。このデータベースはデータ分析や、共和分関係にある株式バスケットの取引に利用されます。データベース設計の根拠についても詳しく説明し、参照用としてデータディクショナリを文書化します。さらに、データベースの作成、スキーマ初期化、市場データ挿入のためのMQL5とPythonのスクリプトも提供します。

初心者からエキスパートへ:MQL5を使ったアニメーションニュース見出し(IX) - ニュース取引のための単一チャートでのマルチペア管理

ニュース取引では、ボラティリティが高まるため、非常に短時間で複数のポジションや通貨ペアを管理する必要があります。本記事では、News Headline EAにこの機能を統合することで、マルチペア取引の課題にどのように対応できるかを解説します。MQL5を用いたアルゴリズム取引により、マルチペア取引を効率的かつ強力に実現する方法を一緒に探っていきます。

知っておくべきMQL5ウィザードのテクニック(第79回):教師あり学習でのゲーターオシレーターとA/Dオシレーターの使用

前回の記事では、ゲーターオシレーターとA/Dオシレーターの組み合わせについて、通常の設定における生のシグナルを用いた場合の挙動を確認しました。この2つのインジケーターは、それぞれトレンド指標と出来高指標として相補的に機能します。今回の記事では、その続編として、教師あり学習を活用することで、前回レビューした特徴量パターンの一部をどのように強化できるかを検証します。この教師あり学習アプローチでは、CNN(畳み込みニューラルネットワーク)を用い、カーネル回帰およびドット積類似度を活用して、カーネルやチャネルのサイズを決定しています。今回もこれまでと同様に、MQL5ウィザードでエキスパートアドバイザー(EA)を組み立てられるようにしたカスタムシグナルクラスファイル内で実装しています。

古典的な戦略を再構築する(第15回):デイリーブレイクアウト取引戦略

コンピュータが登場する以前から、人間のトレーダーは長年にわたり金融市場に参加し、意思決定を導く経験則を培ってきました。本記事では、よく知られたブレイクアウト戦略を再検証し、こうした経験から得られた市場ロジックがシステマティックな手法に対抗し得るのかをテストします。結果として、元の戦略は高い精度を示した一方で、不安定性とリスク管理の弱さが明らかになりました。そこで本記事ではアプローチを改良し、裁量的な洞察をより堅牢なアルゴリズム取引戦略へと適応する方法を示します。

プライスアクション分析ツールキットの開発(第37回):Sentiment Tilt Meter

市場センチメントは、価格変動に影響を与える要因の中でも最も見落とされがちでありながら強力な要因のひとつです。多くのトレーダーが遅行指標や経験則に頼る中、Sentiment Tilt Meter (STM) EAは生の市場データを明確で視覚的なガイダンスへと変換し、市場が強気、弱気、中立のどちらへ傾いているのかをリアルタイムで示します。これにより、エントリーの根拠を確認し、ダマシを回避し、市場参加のタイミングをより適切に図りやすくなります。

MQL5での取引戦略の自動化(第27回):視覚的なフィードバックによるプライスアクションクラブハーモニックパターンの作成

本記事では、MQL5で弱気、強気両方のクラブ(Crab)ハーモニックパターンを、ピボットポイントとフィボナッチ比率を用いて識別し、正確なエントリー、ストップロス、テイクプロフィットレベルを使用して取引を自動化するクラブパターンシステムを開発します。また、XABCDパターン構造やエントリーレベルを表示するために、三角形やトレンドラインなどのチャートオブジェクトを使った視覚的な表示機能を追加します。

プライスアクション分析ツールキットの開発(第36回):MetaTrader 5マーケットストリームへ直接アクセスするPython活用法

MetaTrader 5ターミナルの潜在能力を最大限に引き出すために、Pythonのデータサイエンスエコシステムと公式のMetaTrader 5クライアントライブラリを活用する方法を紹介します。本記事では、認証をおこない、ライブティックおよび分足データを直接Parquetストレージにストリーミングする手法を解説し、taやProphetを用いた高度な特徴量エンジニアリングをおこない、時間依存型の勾配ブースティングモデルを学習させる方法を示します。その後、軽量なFlaskサービスを展開して、リアルタイムで取引シグナルを提供します。ハイブリッドクオンツフレームワークを構築する場合でも、エキスパートアドバイザー(EA)に機械学習を組み込む場合でも、データ駆動型アルゴリズム取引のための堅牢なエンドツーエンドパイプラインを習得できます。

MQL5での取引戦略の自動化(第26回):複数ポジション取引のためのピンバーナンピンシステムの構築

本記事では、ピンバーを検出して取引を開始し、複数ポジションを管理するためのナンピン(難平、Averaging)戦略を用いたピンバーシステムをMQL5で開発します。さらに、トレーリングストップやブレークイーブン調整で強化し、リアルタイムでポジションと利益を監視できるダッシュボードも組み込みます。

MQL5での取引戦略の自動化(第25回):最小二乗法と動的シグナル生成を備えたTrendline Trader

本記事では、最小二乗法を用いてサポートおよびレジスタンスのトレンドラインを検出し、価格がこれらのラインに触れた際に動的な売買シグナルを生成するTrendline Traderプログラムを開発します。また、生成されたシグナルに基づきポジションをオープンする仕組みも構築します。

取引システムの構築(第2回):ポジションサイズ管理の科学

期待値がプラスのシステムであっても、ポジションサイズ管理の決定次第で取引が成功するか破綻するかが決まります。ポジションサイズ管理はリスク管理の中心であり、統計的な優位性を現実の利益に変換しつつ、資本を守る役割を担います。

MQL5取引ツール(第8回):ドラッグ&最小化可能な拡張情報ダッシュボード

本記事では、前回のダッシュボードを拡張し、ドラッグ&最小化機能を追加し、ユーザー操作性を向上させながら、複数銘柄のポジションや口座指標のリアルタイム監視を維持する情報ダッシュボードを開発します。

共和分株式による統計的裁定取引(第2回):エキスパートアドバイザー、バックテスト、最適化

この記事では、ナスダックの4銘柄のバスケットを対象としたサンプルのエキスパートアドバイザー(EA)実装を紹介します。銘柄はまずピアソン相関係数に基づいてフィルタリングされました。その後、フィルタリングされた銘柄群について、ジョハンセン検定を用いて共和分関係の有無を検証しました。最後に、共和分関係から得られたスプレッドについて、ADF検定およびKPSS検定を用いて定常性を検証しました。ここでは、このプロセスに関する補足と、小規模な最適化後のバックテスト結果について説明します。

プライスアクション分析ツールキットの開発(第35回):予測モデルの学習とデプロイ

履歴データは決して「ゴミ」ではありません。それは、堅牢な市場分析の基盤です。本記事では、履歴データの収集から、それを用いた予測モデルの学習、そして学習済みモデルを用いたリアルタイムの価格予測のデプロイまでを、ステップごとに解説します。ぜひ最後までお読みください。

MQL5取引ツール(第7回):複数銘柄ポジションと口座監視のための情報ダッシュボード

本記事では、MQL5で情報ダッシュボードを開発し、複数銘柄のポジションや口座指標(残高、証拠金、余剰証拠金など)を監視できるようにします。リアルタイム更新可能なソート可能グリッド、CSVエクスポート機能、ヘッダーのグロー効果を実装し、使いやすさと視覚的魅力を向上させます。

プライスアクション分析ツールキットの開発(第34回):高度なデータ取得パイプラインを用いた生の市場データからの予測モデル構築

突然のマーケットスパイクを見逃したり、それが発生したときに対応が間に合わなかったことはありませんか。ライブイベントを予測する最良の方法は、過去のパターンから学ぶことです。本記事では、MetaTrader 5で履歴データを取得し、それをPythonに送信して保存するスクリプトの作成方法を紹介します。これにより、スパイク検知システムの基礎を構築できます。以下で各ステップを詳しく見ていきましょう。

MQL5で自己最適化エキスパートアドバイザーを構築する(第10回):行列分解

行列分解は、データの特性を理解するために用いられる数学的手法です。行と列で整理された大規模な市場データに行列分解を適用することで、市場のパターンや特性を明らかにすることができます。行列分解は非常に強力なツールであり、本記事ではMetaTrader 5のターミナル内でMQL5 APIを活用し、市場データをより深く分析する方法を紹介します。

取引システムの構築(第1回):定量的なアプローチ

多くのトレーダーは短期的なパフォーマンスに基づいて戦略を評価し、利益を生むシステムであっても早い段階で手放してしまうことがよくあります。しかし、長期的な収益性は、最適化された勝率とリスクリワードレシオ(RRR: Reward-to-Risk Ratio)によって形成されるポジティブな期待値、そして規律あるポジションサイジングに依存しています。これらの原則は、バックテストの結果をもとにPythonでモンテカルロシミュレーションをおこなうことで検証することができ、戦略が時間の経過とともに堅牢であるか、もしくは破綻する可能性が高いかを評価するうえで役立ちます。

MQL5で他の言語の実用的なモジュールを実装する(第3回):Pythonのscheduleモジュール、強化版OnTimerイベント

Pythonのscheduleモジュールは、繰り返しタスクをスケジュールする簡単な方法を提供します。MQL5には組み込みの同等機能はありませんが、この記事ではMetaTrader 5でのタイムイベントの設定を容易にするために、類似のライブラリを実装します。

MQL5サービスからPythonアプリケーションへのMetaTraderティック情報アクセス(ソケット使用)

場合によっては、MQL5言語だけではすべてをプログラムできないことがあります。また、既存の高度なライブラリをMQL5に移植することは可能であっても、非常に時間がかかります。本記事では、MetaTraderのティック情報(Bid、Ask、時刻など)をMetaTraderサービスを経由してPythonアプリケーションに送信し、Windows OSへの依存を回避する方法を紹介します。

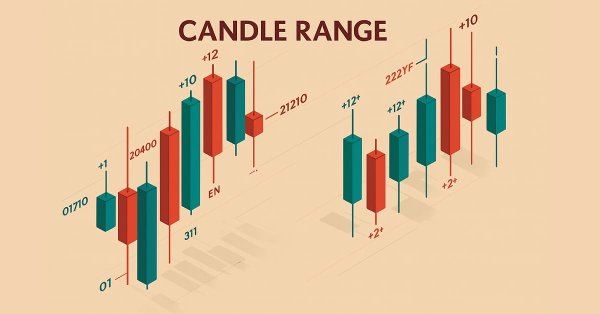

プライスアクション分析ツールキットの開発(第33回):Candle Range Theory Tool

MetaTrader 5向けのCandle-Range Theoryスイートで、市場の読みをアップグレードできます。これは完全にMQL5ネイティブなソリューションで、ローソク足をリアルタイムのボラティリティ情報に変換します。軽量なCRangePatternライブラリは、各ローソク足の真の値幅を適応型ATRと比較し、確定直後に分類します。CRTインジケーターは、その分類結果をチャート上に鮮明な色分けされた矩形や矢印として表示し、収束の進行、急騰・急落、全レンジ包み込みを瞬時に可視化します。