取引システムの構築(第3回):現実的な利益目標のための最小リスクレベルの決定

はじめに

すべてのトレーダーの究極の目標は収益を上げることです。そのため、多くのトレーダーは、定められた取引期間内に達成すべき具体的な利益目標を設定します。

本連載第2回では、期待値がプラスのシステムでポジションサイズ設定を活用し、口座の成長を加速させる方法を紹介しました。調査結果によると、勝率が高く、リスクリワードレシオ(RRR)が最低閾値を上回るシステムでは、長期的な実行可能性を損なうことなく、従来の口座残高の2%を超えるリスクを取ることが可能であることが分かりました。ここで、一定期間内に利益目標を達成するためには、取引ごとにどの程度の最低リスク率が必要かという重要な疑問が生じます。

本記事では、モンテカルロシミュレーションを用いて、事前に定めた利益目標を達成するために必要な最小リスク率を特定します。また、特定の勝率に基づくドローダウンや連続損失の可能性についても分析します。これらの分析結果により、目標が現実的か過度に野心的かを判断でき、達成可能で持続可能な取引目標を設定するために調整すべきパラメータが明らかになります。

この分析の主な目的

- 設定された期間内に利益目標を達成するために必要な最小リスク率を決定する

- 選択したリスクレベルに伴うドローダウンや連続損失を評価する

- 利益目標の実現可能性を判断し、必要に応じて調整する

- より良い結果を得るために最適化可能なパラメータを特定する

この分析を通じて、トレーダーは財務目標を効率的に達成するためのリスク管理戦略をより明確に理解できるようになります。

モンテカルロシミュレーションの詳細を掘り下げ、取引パフォーマンスを最適化するための実用的な洞察を提供していきます。

期待成長係数

利益目標を達成するために必要な最小リスク率を決定するには、まず複利収益における重要指標である期待成長係数(Ef)を定義する必要があります。 第2回で説明したように、現在の口座残高の一定割合をリスクにさらすほうが、初期残高の同じ割合をリスクにするよりも、口座の成長が速くなることが多くあります。したがって、本研究では「現在の口座残高に対するリスク率」アプローチを採用します。

口座残高の推移は次の式で表されます。

各取引jにおいて:

- 勝ちトレードの場合

![]()

- 負けトレードの場合

![]()

両方の場合をまとめると:

![]()

ここで

- f = 取引ごとにリスクを負う口座の割合

- Balance _j − 1 = 前回の残高

- Balance _j = 現在の残高

- P = 勝率

Balance_j−1を因数分解すると :

![]()

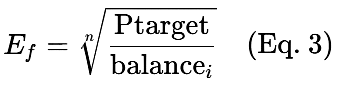

期待成長係数(Ef)は次のように定義されます。

![]()

複利成長に基づき、次の関係も成り立ちます。

ここで

- n = 取引回数

- Ptarget = 利益目標

- balance_i = 初期残高

式(2)と式(3)を組み合わせることで、特定の取引回数において与えられた利益目標を達成するために必要な最小リスク率を求めることができます。

ケーススタディ

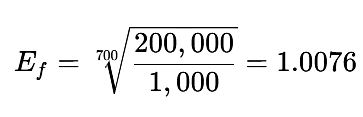

RRR=2.6は同一とし、勝率が30%、45%、76%の3つのシステムを検証します。トレーダーは初期残高$1,000でスタートし、利益目標は$200,000、取引回数は700回です。

式(3)より:

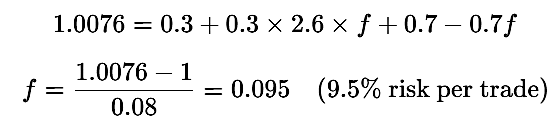

ケース1:勝率 = 30%

式(2)より

ケース2:勝率 = 45%

![]()

ケース3:勝率 = 76%

![]()

観察事項

同じRRRの場合、勝率が高いほど必要なリスク率は大幅に低下します。例は以下の通りです。

- 勝率30%の場合、1取引につき9.5%のリスクは非常に積極的で、口座破綻のリスクが高い。

- 勝率45%の場合、取引ごとのリスクは1.5%で済み、リスク管理上も許容範囲内。

- 勝率76%の場合、1取引あたり0.4%という控えめなリスクが理想的で、ドローダウンを最小化しつつ安定した成長が可能。

パラメータの調整

取引件数の増加勝率30%のトレーダーが取引回数を700から900に増やした場合:

必要なリスクは7.4%に低下します。依然として高いものの、9.5%よりは改善します。

利益目標の引き下げ

勝率30%のトレーダーが取引回数を700から900に増やした場合:

必要なリスクは7.4%に低下します。依然として高いものの、9.5%よりは改善します。

利益目標の引き下げ

同じ条件で、取引回数を700に対して利益目標を$120,000に下げた場合:

![]()

必要なリスクは8.6%に低下します。まだ高いものの、元の9.5%より改善されています。

高勝率システムのリスク増加

勝率76%のシステムでは、必要な0.4%のリスクは非常に保守的です。取引回数を300に減らした場合:

![]()

必要リスクは1%に増加しますが、これは依然として専門家ガイドラインの範囲内で、より少ない取引で目標を達成できます。

主要な洞察

勝率とRRRの組み合わせによって、利益目標を達成するためのリスク管理は個別に最適化する必要があります。トレーダーは自分のシステムの統計的特性を理解し、恣意的な目標ではなく、現実的かつ達成可能な目標を設定することが重要です。

モンテカルロシミュレーションシナリオ

私たちのアプローチをより精緻化するために、モンテカルロシミュレーションを実行し、さまざまな勝率に対して異なるリスク率およびRRRをテストします。これにより、次の情報を得ることができます。

- 成功率:利益目標を達成する確率。

- 最適なRRRとリスク率:特定の勝率に対する最適な組み合わせ

- ドローダウンと連続損失:さまざまなシナリオでのリスクの露出

- 必要取引数:目標を達成するために必要な最小取引数

このシミュレーションベースのアプローチにより、トレーダーは戦略的な意思決定をおこなうためのデータ駆動型の洞察を得られます。

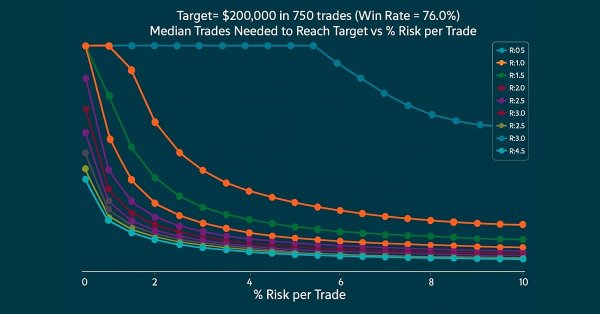

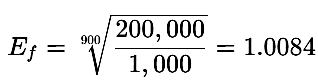

シナリオ1:勝率30% - 利益目標20万ドル、初期残高1,000ドル、取引回数750回図1は、RRRとリスク率を変化させた場合の勝率30%システムのシミュレーション結果を示しています。縦軸はリスク率(0.5%〜10%)、横軸はRRR(0.5〜5)を表します。色のスケールは利益目標達成の確率を示し、淡い黄色は成功率0%、濃い青は100%を示しています。

このシナリオでは、最小リスク率を「成功率が50%を超える最小のリスク値」と定義します。

図1:勝率30%のシステム

勝率30%の場合、チャートから次のことが分かります。

- 利益目標を達成するための最低限実行可能な組み合わせは、RRR = 3.5、リスク = 2.5%です。

- RRRを4.0に上げると、取引ごとのリスクを2.0%に下げつつ、750回の取引で目標を達成できます。

- 勝率が非常に低いため、トレーダーは長期にわたるドローダウン期間に備え、強い心理的規律を維持する必要があります。

- 重要:この最小リスク率は従来の「2%ルール」を上回ります。

- 2%ルールを厳守する場合、目標をより現実的にするためには、取引回数を増やすか、利益目標を引き下げる必要があります。

表1:勝率30%システムで最小成功率50%を超える上位5組み合わせ

| RRR | リスク率 | 成功率 | 中央値最終残高 | 中央値最大値 ドローダウン% | 中央値最大値 連敗 |

|---|---|---|---|---|---|

| 3.50 | 2.50% | 61.8% | $296,096.00 | 42.88% | 16 |

| 5.00 | 1.00% | 68.6% | $282,173.00 | 15.83% | 15 |

| 3.50 | 3.00% | 76.6% | $568,961.00 | 49.78% | 16 |

| 3.50 | 3.50% | 86.8% | $1,715,644.00 | 56.01% | 16 |

| 4.00 | 2.00% | 87.6% | $820,417.00 | 32.40% | 16 |

観察と分析

「目視による判断」を再現可能なルール(例:成功率50%以上)に置き換え、閾値の決定方法を示し、結果として表1を提示します。

1. 成功率:利益目標を達成する確率- 高いRRRにより、成功率を維持しながらリスク率を低く抑えられます。

- RRR = 5.0、リスク = 1.0%の場合、成功率は68.6%で、高い報酬率が低リスクを補っていることが示されます。

- RRR = 4.0、リスク = 2.0%の場合、成功率は87.6%に跳ね上がり、最も信頼性の高い組み合わせとなります。

- リスク率を増やすと成功率は上昇しますが、同時にドローダウンも拡大します。

- RRR = 3.5でリスクを2.5%から3.5%に増加すると、成功率は61.8%から86.8%に向上しますが、最大ドローダウンは42.88%から56.01%に急上昇します。

2. 最適なRRRとリスク率:勝率30%の最適トレードオフ

- 最適バランス(高成功率 + 管理可能リスク)

- RRR = 4.0、リスク = 2.0%の場合、成功率は87.6%、最大ドローダウンは32.4%で、最も好ましいバランスを示しました。

- 最も保守的(最低リスク)

- RRR = 5.0、リスク = 1.0%の場合、成功率は68.6%、最大ドローダウンは15.83%で、リスク回避的構成ですが成長可能性は低下します。

- 積極的(最大成長ポテンシャル)

- RRR = 3.5、リスク = 3.5%の場合、成功率は86.8%、最大ドローダウンは56.01%で、高リスク・高リターン構成となります。

3. ドローダウンと連続損失:リスクエクスポージャー

- リスク率が高くなるとドローダウンは急増します。

- リスク = 1.0%の場合、最大ドローダウンは15.83%で管理可能と考えられます。

- リスク = 3.5%の場合、最大ドローダウンは56%を超え、心理的負荷が高くなります。

- RRRやリスク率にかかわらず、連続損失は概ね15〜16回で安定しており、

- トレーダーは最適構成でも長期の負けに耐える必要があります。

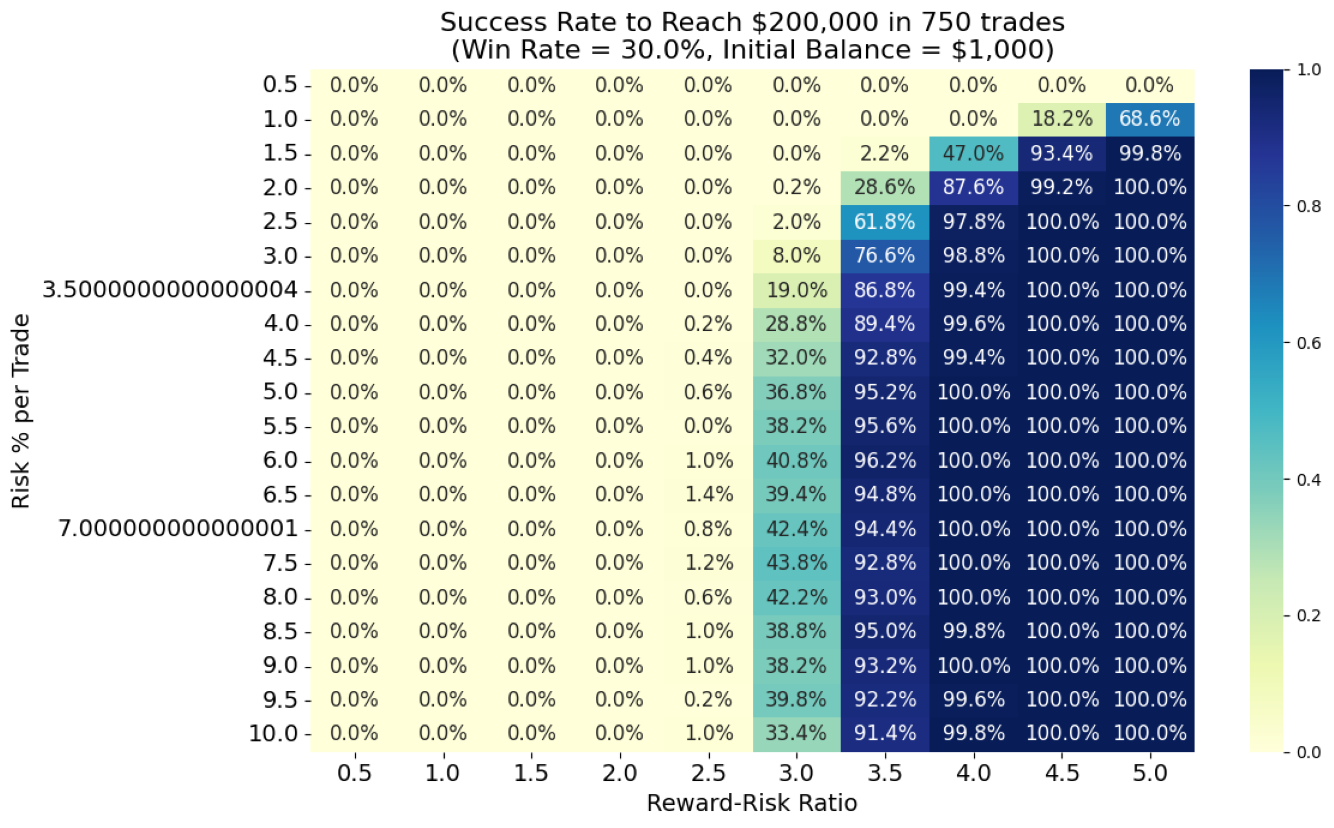

4. 勝率30%システムにおける必要取引数

図2:勝率30%システムに必要な取引数

図2は、RRRおよびリスク率を変化させた場合に、事前に定義した利益目標を達成するために必要な取引数の中央値を示しています。データからは明確な傾向が見られます。特に特定のRRR値では、リスク率を上げることで目標達成に必要な総取引数が大幅に減少します。

勝率30%では、RRR ≥ 3.5の範囲で最も顕著な変化が見られます。この範囲では、リスク率を増加させると、必要取引数が指数関数的に減少します。たとえば、RRR = 4の場合、リスク = 1.8%では約750回の取引が必要ですが、リスク = 10%では約200回に急減します。

さらに、このグラフは閾値効果も示しています。RRR ≥ 3.5、リスク = 2%で指数関数的な取引数減少が始まります。この閾値を超えるRRRとリスク率の組み合わせでは、目標達成に必要な取引数がさらに少なくなります。

この結果は、特に勝率が低いシステムにおいて、リスク率とRRRの最適化が目標達成を加速し、取引効率を高める強力な手段であることを示しています。

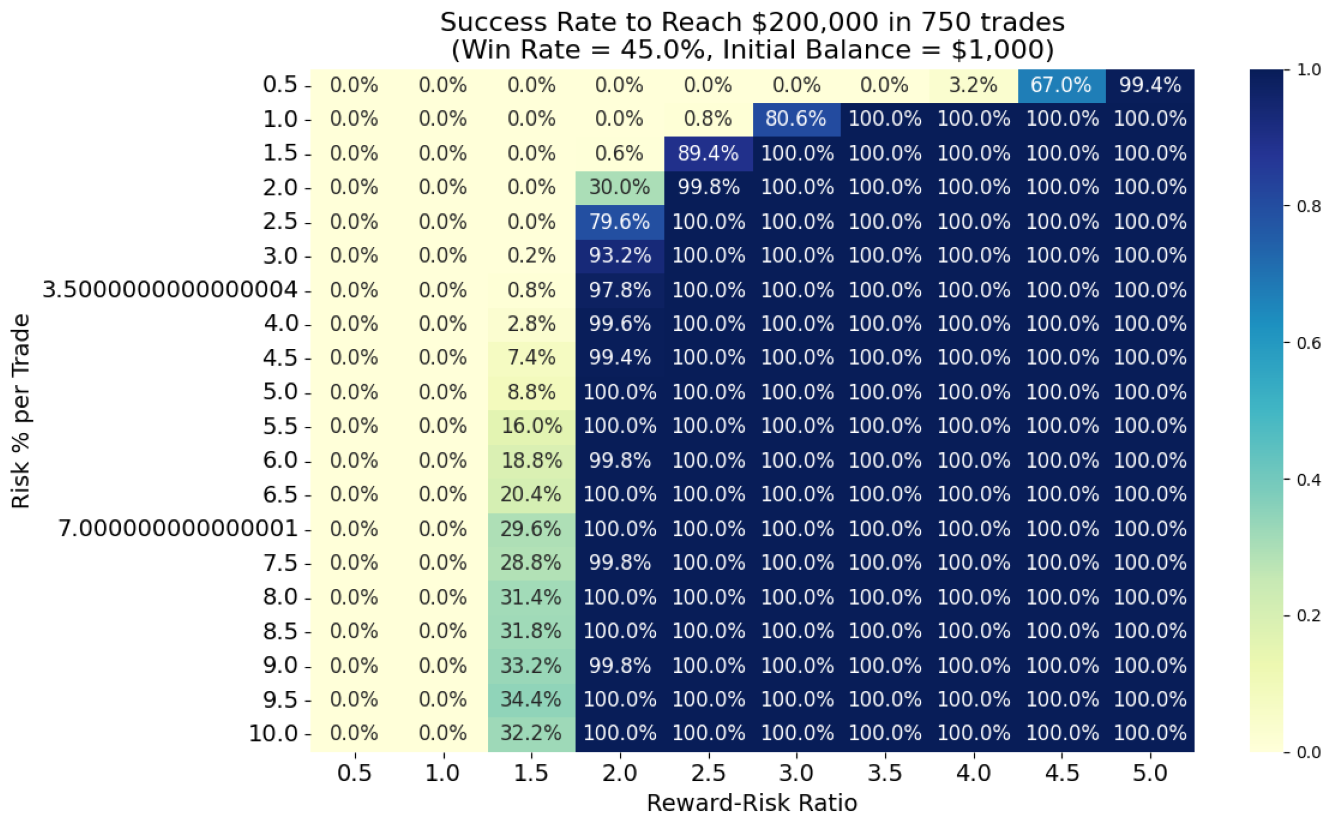

シナリオ2:勝率45% - 利益目標20万ドル、初期残高1,000ドル、取引回数750回このシナリオでは、トレーダーは初期残高1,000ドルでスタートし、750回の取引で200,000ドルの利益を目指します。図3は、さまざまなRRRおよびリスク率に対する結果を視覚化しており、ヒートマップの解釈方法は勝率30%の場合と同じです。

最小リスク率の基準は、成功率が50%を超える最小値として設定されます。これにより、利益目標達成の確率が偶然より高くなり、現実的な優位性を確保できます。

図3: 勝率45%のシステム

勝率45%の場合、チャートの初見から次のことが分かります。

- RRRが2.0の場合、750回の取引で目標を達成するには、最低2.5%のリスクが必要です。

- RRRを2.5に増やすと、取引ごとのリスクを1.5%に下げても、89%という高い成功率を維持できます。

- ここでのパフォーマンスは、勝率30%の場合よりも大幅に改善されています。勝率が向上することで、高リスクへの依存度は低下しますが、それでも従来の2%ルールは超過しています。

- 2%ルールを厳守する場合、トレーダーは現実的な目標を維持するために、取引回数を増やすか、利益目標を引き下げる必要があります。

表2:勝率45%のシステムで最小成功率50%を超える上位5組み合わせ

| RRR | リスク率 | 成功率 | 中央値最終残高 | 中央値最大値 ドローダウン% | 中央値最大値 連敗 |

|---|---|---|---|---|---|

| 4.5 | 0.5% | 67% | $240,520.00 | 4.89% | 10 |

| 2.0 | 2.5% | 79.6% | $428,435.00 | 28.97% | 10 |

| 3.0 | 1.0% | 80.6% | $320,832.00 | 10.47% | 10 |

| 2.5 | 1.5% | 89.4% | $475,505.00 | 16.20% | 10 |

| 2.0 | 3.0% | 93.2% | $1,268,636.00 | 34.89% | 10 |

観察と分析

「目視」だけに頼らず、再現可能な基準(例:成功率50%超)を適用します。最小値や閾値を識別するための方法を示し、結果として表2を提示します。

1. 成功率分析- 中程度のRRRで高い成功率を達成可能

- RRR = 2.5、取引ごとのリスク = 1.5%では成功率は89.4%に達し、優れた信頼性が示されました。

- RRR = 4.5、取引ごとのリスク = 0.5%でも成功率67%を達成し、柔軟な運用が可能であることが確認されました。

- 高リスクレベルでの優れたパフォーマンス

- RRR = 2.0、リスク = 3.0%の場合、成功率は93.2%とデータセットで最高の確率を記録しました。

- ただし、最大ドローダウンは34.89%であり、相応のリスク許容度が求められます。

- 最もバランスの取れたアプローチ

- RRR = 2.5、リスク = 1.5%の場合、成功率は89.4%、最大ドローダウンは16.2%でした。これは、心理的に管理可能なレベルとされます。

- 中央値口座残高は475,000ドルで、目標を大幅に上回りました。

- 最も保守的な選択肢

- RRR = 4.5、取引ごとのリスク = 0.5%の場合、成功率は67%でした。このレベルは、リスク回避型のトレーダーにとって許容範囲内と考えられます。

- 対応する最大ドローダウンは4.89%で、この構成の非常に安全なプロファイルを示しています。

- 高パフォーマンスな選択肢

- RRR = 2.0、取引ごとのリスク = 3.0%を使用した場合、システムは成功率93.2%を達成し、シミュレーション上ほぼ確実な結果を示しました。

- しかし、最大ドローダウンは34.89%に達し、厳格な取引規律の重要性が浮き彫りになっています。

- すべてのシナリオで連続損失は10回に制限されています。

- 勝率30%のシステムよりも大幅に改善されています。

- ドローダウンはリスク率に応じて指数関数的に増加します。

- 観測されたドローダウンは、リスク = 0.5%の4.89%から、リスク = 3.0%の34.89%に及びました。

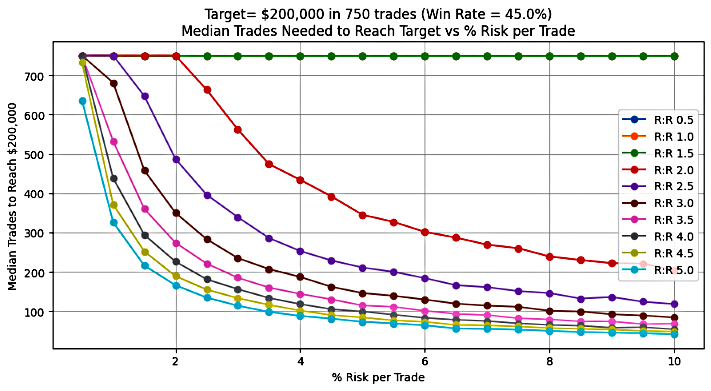

4. 勝率45%システムにおける必要取引数

図4:勝率45%システムに必要な取引数

図4は、勝率45%のシステムにおいて、RRRおよびリスク率を変化させた場合に、設定された利益目標を達成するために必要な取引数の中央値を示しています。結果は、特に特定のRRRレベルにおいて、リスク率を増やすことで必要な取引数が大幅に減少することを示しています。

勝率45%では、RRR ≥ 2.0の範囲で最も顕著な変化が見られます。この範囲では、リスク率を増やすと、必要な取引数が指数関数的に減少します。たとえば、RRR = 2.5の場合、リスク = 1.0%で約750回の取引が必要ですが、リスク = 4%では約250回に減少します。

分析により明確な閾値も特定されました。RRRが少なくとも2.0でリスクが2%の場合に、指数関数的な取引数減少が始まります。この最小値を超えるRRRとリスク率の組み合わせでは、目標達成までの取引数が徐々に短縮されます。

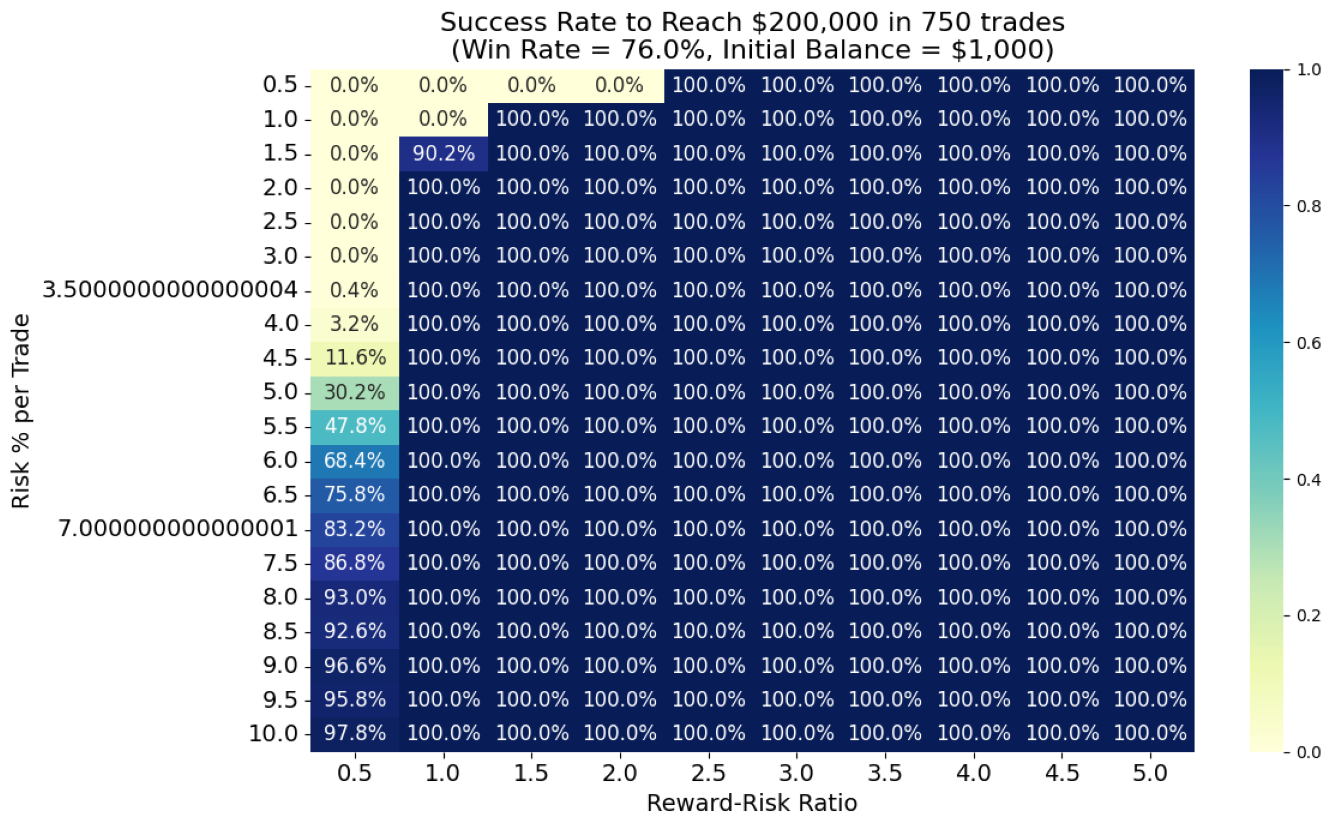

シナリオ3:勝率76% - 利益目標20万ドル、初期残高1,000ドル、取引回数750回図5は、RRRとポジションリスク率を変化させた場合の、勝率76%のシステムのパフォーマンス結果を示しています。勝率30%のヒートマップと同様に、色の強度は利益目標を達成する確率を表します。このシナリオでは、最小許容リスク率は、成功率が50%を超える最低値として定義されます。

図5: 勝率76%のシステム

勝率76%の場合、チャートを目視で確認すると次のことがわかります。

- RRR = 0.5の場合、必要な最小リスクは6%で、成功率は68.4%です。

- RRRを1.0に増やすと、トレーダーは成功率90.2%を維持しながら、リスクを1.5%まで大幅に下げることができ、資本保全が劇的に向上します。

- RRR値がさらに高くなるとパフォーマンスはさらに向上し、リスク露出はさらに低下し、成功率も高まります。

- 特に、2%のリスク管理「ルール」を超えるのは、非常に低いRRR(0.5)で取引する場合のみです。RRR = 1.0以上であれば、トレーダーはこの制限内で目標を十分に達成できます。

トレーダーにとって、勝率76%の場合は、安定した心理状態を維持し、不必要なリスクの拡大を避けることが重要です。RRRが1以上の控えめなレベルでも、ドローダウンを制御しつつ現実的な利益目標を達成できます。

表3:勝率76%のシステムで最小成功率50%を超える上位5組み合わせ

| RRR | リスク率 | 成功率 | 中央値最終残高 | 中央値最大値 ドローダウン% | 中央値最大値 連敗 |

|---|---|---|---|---|---|

| 0.50 | 6.0% | 68.4% | $331,086.00 | 35.86% | 4 |

| 0.50 | 6.5% | 75.8% | $460,707.00 | 39.14% | 4 |

| 0.50 | 7.0% | 83.2% | $625,853.00 | 41.73% | 4 |

| 0.50 | 7.5% | 86.8% | $1,044,076.00 | 42.87% | 4 |

| 1.00 | 1.5% | 90.2% | $319,275.00 | 7.28% | 4 |

観察と分析

表1と表2を生成するために使用されたのと同じ手順を適用し、対応する結果を表3に示します。

1. 成功率分析- 低いRRRでも著しい一貫性

- RRR = 1.0、取引あたりリスク = 1.5%の設定では、最大ドローダウンが7.28%に制限されるとともに、成功率は90.2%に達しました。

- 対照的に、RRR = 0.5で同等の成果を得るには、成功率は68%~87%の範囲にとどまるものの、6~7.5%というかなり高いリスクが必要でした。

- 完璧なパフォーマンスが可能

- RRR = 1.5、リスク = 1.0%の場合、シミュレーション条件下で成功率100%を達成しました。ただし、現実世界では要因によって結果が変わる可能性があります。

2. 最適なリスクと報酬の組み合わせ

3. ドローダウンと連続損失

- 最優秀総合戦略

- RRR = 1.0、取引あたりリスク = 1.5%では、最大ドローダウン7.28%、成功率90.2%を達成しました。

- 中央値口座残高は319,000ドルに達し、目標を約60%上回り、2%のリスク管理ルールにも完全に準拠しています。

- 積極的な成長オプション

- RRR = 0.5、リスク = 7.5%の場合、成功率86.8%を達成し、収益は1,000%を超える可能性が示されました。

- ただし、最大ドローダウンは42.87%であり、トレーダーに強い規律が求められます。

4. 勝率76%システムにおける必要取引数

- RRR0.5の場合、ドローダウンは35.9%~42.9%に及び、高勝率にもかかわらず心理的に困難な可能性があります。

- RRR = 1.0、取引あたりリスク = 1.5%では、ドローダウンは劇的に7.28%に低下し、不調が続く場合の生存性が向上します。

- 連続損失の中央値は4で一定です。これは、リスクの増加が負け期間の長さではなく、主にボラティリティとドローダウンに影響することを示しています。

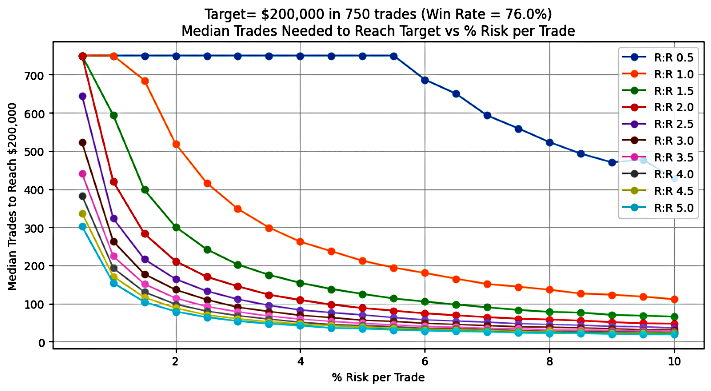

図6: 勝率76%システムに必要な取引数

図6は、勝率76%の取引システムで、RRRとリスク率を変化させた場合に、定義された利益目標を達成するために必要な取引数の中央値を示しています。データは、特に特定のRRR値で、リスク率を増やすと必要な取引数を大幅に減らせることを示しています。

この高勝率シナリオでは、RRRが0.5以上になると大きな変化が見られます。このポイントを超えると、リスク率を上げることで必要な取引数が指数関数的に減少します。たとえば、RRR = 1.0では、取引数はリスク = 1.0%で約750回からリスク = 6%で約200回に急減します。

このプロットは明確な閾値を示しています。RRR = 0.5、リスク = 6%の組み合わせが指数関数的減少の開始点です。この最小値を超える組み合わせでは、目標達成に必要な取引数は段階的に少なくなります。特に、RRR = 2.5、リスク = 1%では、必要な取引数は約300回となり、本文で示した以前の計算と一致します。

シミュレーション結果全体を通して、目標は非常に高い成功率で達成される可能性があります。ただし、モデルにはスリッページ、取引コスト、スワップ手数料など、現実の取引条件で通常発生する要素は含まれていません。

分析以外に、このチャートは取引量のプロファイルとしても機能します。つまり、さまざまなRRRとリスク率の組み合わせで、特定の利益目標を達成するために必要な取引数をトレーダーが判断するための実用的なリファレンスとなります。

コード命令

# Parameters initial_balance = 1000 target_balance = 200000 win_rate = 0.76 # 76% tgtBalance = f'${target_balance:,}' initialBal = f'${initial_balance:,}' # Time horizon years = 3 trades_per_year = 250 # roughly 1 trade per day total_trades = trades_per_year * years # Reward-Risk Ratio (to be varied in simulation) reward_risk_ratios = np.arange(0.5, 5.5, 0.5) # Risk per trade (to be varied in simulation) risk_percents = np.arange(0.5, 10.5, 0.5) / 100 # Monte Carlo simulation settings num_simulations = 500 np.random.seed(84) # for reproducibility

Pythonコードの次のパラメータを使用すると、さまざまな取引シナリオをカスタマイズおよび実験できます。

- 勝率

- RRR

- リスク率

- 実行するシミュレーションの数

これらの入力パラメータは、さまざまな戦略をテストし、その潜在的なパフォーマンスを分析するための基礎となります。

結論

この分析は、最小リスク率を決定して、定められた取引期間内に設定された利益目標を達成することが、数学的かつ心理学的な課題であることを示しています。テストされたシナリオでは、勝率が高いほど取引ごとの必要リスクは低くなる一方で、その関係はRRRに大きく左右されることが分かりました。

ドローダウンと連続損失の評価は、収益性と口座変動の間に存在するトレードオフを明確にします。勝率が高くても、過度に積極的なリスク設定はドローダウンを増加させ、トレーダーの心理的規律や資本の安定性を脅かす可能性があります。

実現可能性の観点から、特定のパラメータ組み合わせでは利益目標の達成が可能ですが、RRR、勝率、または取引頻度を増やさない限り、目標が過度に野心的になるケースもあります。

さらに、調査によりRRR、リスク率、勝率などの主要パラメータが特定され、ドローダウンを管理可能な範囲に保ちながら成功率を向上させるために最適化できることが分かりました。これらのパラメータを戦略的に調整することで、トレーダーはシステムをパフォーマンス目標に現実的に適合させ、持続可能性と長期的な収益性を高めることができます。

取引回数を増やすことで、収益性の高いシステムは利益目標の達成が容易になります。しかし、実際にはRRRの高い高確率セットアップは発生頻度が低く、取引機会が制限されることが多いです。次の記事では、システムの整合性を損なわずに単一のセットアップで複数エントリを活用し、取引目標の達成を加速する方法を解説します。

MetaQuotes Ltdにより英語から翻訳されました。

元の記事: https://www.mql5.com/en/articles/19141

警告: これらの資料についてのすべての権利はMetaQuotes Ltd.が保有しています。これらの資料の全部または一部の複製や再プリントは禁じられています。

この記事はサイトのユーザーによって執筆されたものであり、著者の個人的な見解を反映しています。MetaQuotes Ltdは、提示された情報の正確性や、記載されているソリューション、戦略、または推奨事項の使用によって生じたいかなる結果についても責任を負いません。

初心者からエキスパートへ:Reporting EAで詳細な取引レポートをマスターする

初心者からエキスパートへ:Reporting EAで詳細な取引レポートをマスターする

MQL5でのデータベースの簡素化(第1回):データベースとSQL入門

MQL5でのデータベースの簡素化(第1回):データベースとSQL入門

MetaTraderとGoogleシートがPythonAnywhereで融合:安全なデータフローのガイド

MetaTraderとGoogleシートがPythonAnywhereで融合:安全なデータフローのガイド

MQL5での取引戦略の自動化(第28回):視覚的フィードバックによるプライスアクションバットハーモニックパターンの作成

MQL5での取引戦略の自動化(第28回):視覚的フィードバックによるプライスアクションバットハーモニックパターンの作成

- 無料取引アプリ

- 8千を超えるシグナルをコピー

- 金融ニュースで金融マーケットを探索

素晴らしい努力だ👍。

イスラール・フサイン・シャー

ありがとう。