Reversão: o Santo Graal ou um equívoco perigoso?

Sumário

- Introdução

- Noções básicas de um sistema de reversão adequado

- EA negociando com ou sem reversão

- Símbolos e parâmetros de teste

- Como é realizada a estratégia de reversão

- Estratégia de reversão como sistema de negociação independente

- Entrando uma vez por dia

- Indicadores Padrão

- Tabela de resultados

- Fim do artigo

Introdução

A estratégia de reversão é um tipo de martingale. Nesses sistemas, após um trade desfavorável, o volume é duplicado, de modo que, em caso de sucesso, o lucro cobre as perdas do trade anterior.

A principal diferença entre a reversão e o martingale clássico é que após um trade desfavorável é aberto outro na direção oposta. Exemplifiquemos essa situação:

- você abre o trade №1 em Long com um volume de 0.1 lotes;

- se o trade №1 for fechado segundo o take-profit, o seguinte trade será novamente de 0.1 lotes;

- se o trade №1 for fechado segundo o stop-loss, logo após será aberto o trade №2 - na direção oposta - em Short com um volume de 0.2 lotes — o dobro do lote;

- se o trade №2 for fechado com lucro, esse lucro cobre a perda do trade №11 e, ademais, traz lucro;

- se o trade №2 também for fechado com perda, logo após o stop-loss será aberto o trade №3 - na direção oposta - em Long com um volume de 0.4 lotes;

- se a transação №3 foi fechada com lucro, seu lucro cobre a perda da transação №11 e, ademais, trouxe lucro;

- caso contrário, você abre novamente um trade na direção oposta com um lote duplo...

Pensemos, será que essa estratégia pode ser lucrativa? Se você negocia em tendências, então por que não? De fato, graças a ela, você simplesmente segue a tendência. Se a tendência não for adivinhada desde a primeira vez, simplesmente fecha a posição anterior e abra uma nova posição seguindo a tendência. A coisa mais importante é que o stop-loss seja grande o suficiente para que as flutuações-ruido não o prejudiquem. Falaremos sobre isso na próxima seção do artigo.

Noções básicas de um sistema de reversão adequado

Após muitos testes no que diz respeito à otimização do EA apresentado abaixo, desenvolvi uma série de regras que precisam ser seguidas se você quiser minimizar o risco de perder seu depósito. Não afirmo que eles são a verdade definitiva, mas em todos os símbolos e períodos em que foram realizados os testes, foram atendidas todas essas regras.

Regra 1: nível de take-profit maior do que o stop-loss.

Em geral, os artigos sobre martingale e sobre reversão em particular dizem que o stop-loss deve ser igual ao take-profit. No entanto, os testes provaram a falácia dessa opinião. Em todos os testes em todos os mercados, a mesma proporção entre stop-loss e take-profit leva a perdas no depósito. Sua única chance de ganhar é usar um nível de pelo menos 2 vezes o stop-loss.

Além disso, a melhor proporção para um determinado instrumento depende do próprio instrumento. Por exemplo, para o GBPUSD essa relação é aproximadamente 3:1 ou 4:1, enquanto para o EURUSD pode ser usada como 2:1 ou 4:1.

Ou seja, se a proporção for 2:1, o nível de take-profit deverá ser 2 vezes maior do que o nível de stop-loss. Por exemplo, se o stop-loss for de 40 pontos, o take-profit será de 80 pontos.

Regra 2: o stop-loss deve ser grande o suficiente.

Num mercado lateral como o Forex, combinar pequenos stop-loss com reversões leva a perdas no depósito. Não houve um único teste que negasse essa regra.

No EA abaixo, usaremos um stop-loss de 40-90 pontos, mas você precisa entender que, como os instrumentos Forex têm 5 ou 3 casas decimais, os stop-loss e take-profit selecionados são multiplicados por 10 (não sei por que isso é necessário, mas isso é feito em todos os EA cujos códigos são publicados na seção Artigos). Ou seja, o stop-loss real é de 400 a 900 pontos. Isso é comparável ao movimento diário médio do instrumento.

Um stop-loss inferior a 400 pontos leva a perdas, independentemente do nível de take-profit. A única exceção a essa regra será dada abaixo na descrição da estratégia 'entrada uma vez por dia'.

Regra 3: o timeframe não deve ser muito pequeno.

Em princípio, o uso um stop-loss e take-profit grandes reduz a dependência do timeframe. Afinal, as posições em si são mantidas por um longo período - de um dia a uma ou mais semanas. Porém, percebe-se que em timeframes inferiores a M15 o lucro diminui, como em timeframes a partir do H1, o que é bastante compreensível, pois o número de trades diminui.

Regra 4: parar a tempo.

Teoricamente, se, quando houver posições desfavoráveis, você abrir uma nova posição, no final você sempre terá lucro. Mas, na prática, a interminável abertura de posições com o dobro do volume leva a perdas ou a um esgotamento completo do depósito.

Testes mostraram que há um certo número reversões que, ao ser ultrapassado, faz com que o lucro comece a cair, até a perda total do depósito. Isso é facilmente explicado. Após a perda N, o próximo trade já é tão grande que, se ele for mal-sucedido, o depósito será quer perdido completamente quer tão danificado que levaria uma quantidade enorme de tempo para se recuperar.

Experimentalmente, foi determinado que a melhor quantidade são 8 reversões. No entanto, para alguns símbolos, com um pequeno stop-loss, esse número pode ser maior.

Em nossos testes futuros, usaremos 8 reversões como o mais apropriado na maioria dos casos. Embora, talvez, para alguns indicadores, seria mais ideal ter um valor de 7 ou 9.

EA negociando com ou sem reversão

Neste artigo, não consideraremos o processo de desenvolvimento de EAs que operam usando o método de reversão. Nós nos acostumamos com a ideia de que já temos isso. Os códigos fonte deste EA serão anexados no final do artigo. Todos poderão se familiarizar com eles.

Nas configurações do EA, você pode ativar o uso de um indicador. Para isso, basta definir um período diferente de zero para o indicador desejado:

No processo de teste, vamos conectar cada um dos indicadores sequencialmente e ver o que fizemos, e qual indicador é mais adequado para o sistema de reversão. Se você realizar seu próprio teste, não se esqueça de desativar o indicador anterior para que não afete os resultados do teste. Ou simplesmente baixe o arquivo SET do indicador e símbolo desejados. Você encontrará os arquivos SET no arquivo anexado ao artigo.

É importante mencionar que o objetivo deste artigo não é desenvolver um EA que seja o mais lucrativo quanto possível. Por isso, foram otimizados apenas os parâmetros do indicador implementado e os valores de stop-loss e take-profit em pontos. Além disso, os parâmetros dos indicadores foram otimizados separadamente do stop-loss e do take-profit, e não todos juntos. Portanto, é possível que não tenham sido encontrados os melhores resultados. Mas para nossos propósitos, eles são bastante adequados.

Ao otimizar, foram escolhidas também as direções mais adequadas para posicionamento da primeira transação (longa, curta ou qualquer uma delas). Todas as outras configurações do EA não foram alteradas.

Símbolos e parâmetros de teste

Para testes, escolheremos os dois dos símbolos provavelmente mais populares — EURUSD e GBPUSD.

O timeframe, como mencionado anteriormente, é M15.

O intervalo de tempo é o máximo possível, ou seja, de 1998 a julho de 2018 — do tamanho certo, cerca de 20 anos.

Primeiro, vamos testar o funcionamento dos indicadores com sistema de reversão. Em seguida, vamos realizar testes num lote fixo sem usar reversão. Ao mesmo tempo, vamos testar apenas EURUSD. Afinal, o objetivo deste artigo continua a ser o sistema de reversão.

Para cada uma das opções, serão selecionados os parâmetros mais lucrativos do próprio indicador, do stop-loss e do take-profit, ambos em pontos. Depois disso, será plotado um gráfico com a opção mais lucrativa (ou menos lucrativa). Relatórios completos de testes podem ser encontrados no arquivo anexado ao artigo.

Realizaremos todos os testes no modo OHLC em M1. Como estamos trabalhando no timeframe M15, isso não afetará significativamente os testes, em vez disso, aumentará significativamente sua velocidade.

No processo de teste, tentei seguir certas regras para colocar todos os indicadores na mesma posição. Em particular:

- saldo inicial de US$ 10 000; ao mesmo tempo, se qualquer opção de otimização traz perdas no depósito, isso não é levado em consideração ao escolher a melhor opção, mesmo que sua lucratividade seja muito maior do que outras opções de otimização; isto é, é bem possível que, com um depósito inicial de US$ 15 000 ou mais, sejam encontradas opções mais lucrativas para os parâmetros do EA;

- se a opção encontrada para otimizar os parâmetros do EA tiver um pequeno rebaixamento, então ao parâmetro "Tamanho do lote adicional durante a reversão" é atribuído um valor de 0,01, o que permite aumentar a lucratividade do EA em 1,5 a 2 vezes.

A propósito, consideraremos alguns dos parâmetros do EA:

- Tamanho do lote. Tamanho do lote na transação inicial.

- Tamanho do lote adicional durante a reversão. Permite aumentar o tamanho da posição de abertura para o número especificado de lotes durante reversões.

Por exemplo, se o valor desse campo for 0,01, enquanto o tamanho do lote for 0,01, na segunda etapa, durante a reversão, será aberto um lote com um volume de 0,03, ou seja, 0,01*2+0,01.

Na terceira etapa, será aberto um lote com um volume de 0,05 lotes, ou seja, (0,01*2)*2+0,01.

O aumento do lote permite aumentar a rentabilidade do sistema. Neste caso, deve ser lembrado que os rebaixamentos também aumentam. - Tipo de stop-loss. Para nossos propósitos, o stop-loss deve sempre estar em pontos.

- Stop-loss. Permite que você defina o tamanho do stop loss em pontos. Lembro que, para moedas, o valor do stop-loss é multiplicado por 10, ou seja, um stop-loss de 40 pontos é um stop-loss de 400 pontos.

- Tipo de take-profit. Permite escolher o take-profit em pontos, bem como o tipo de multiplicador para o stop. No segundo caso, se o parâmetro "Take-Profit" for 4, o take será igual a 4 stops. Por exemplo, se o stop-loss for de 40 pontos, o take-profit neste caso será 40*4=160 pontos.

- Take-profit. Valor do take-profit em pontos ou como multiplicador para o stop-loss. Se o take-profit for indicado em pontos, para o mercado Forex seu valor total aumenta em 10.

- Abertura de posições longas. Muitas das estratégias discutidas abaixo são lucrativas apenas numa das partes. Esse parâmetro permite evitar a abertura de posições em Long, se essa direção não for lucrativa para a estratégia.

- Abertura de posições curtas. Permite evitar a abertura de posições em Short.

- Uso de ORDER_FILLING_RETURN em vez de ORDER_FILLING_FOK. Se, quando sua corretora abre as posições com este EA constantemente, é causado o mesmo erro, tente configurar o valor deste parâmetro como true.

- O que fazer em caso de stop-loss. Usando este parâmetro, você pode determinar se o EA usará a estratégia de reversão.

- Multiplicador máximo de lote durante a reversão. Se o EA usar o sistema de reversão, esse parâmetro permitirá especificar o número máximo possível de reversões. Em todos os testes, como o valor desse parâmetro será usado 8. Definir este parâmetro como 0 é equivalente a desativar a reversão.

É melhor não tocar nos parâmetros restantes do EA que não estão relacionados aos indicadores.

Como é realizada a estratégia de reversão

Nós só precisamos considerar como exatamente é implementado o sistema de reversão no EA apresentado. Na verdade, tudo é simples:

- simultaneamente com a abertura da primeira transação no nível do stop-loss da posição aberta, uma ordem Buy Stop ou Sell Stop é inserida no sistema na direção oposta com o dobro do volume;

- na abertura de uma nova barra é verificado se no sistema existem nossa posição, uma ordem Buy Stop ou uma Sell Stop. Se houver uma posição, mas não houver ordens, a ordem anterior será desencadeada e será necessário colocar mais uma, na posição oposta, com o volume dobrado;

- se não houver uma posição (significa que a posição foi fechada segundo o take-profit) e houver uma ordem, o EA excluirá a ordem existente.

Como a presença de uma posição e uma ordem é verificada apenas quando uma nova barra é aberta, ou seja, uma vez a cada 15 minutos, há uma pequena chance de que a ordem acionada nesses mesmos 15 minutos tenha sido fechada com stop-loss. Ou seja, a reversão será interrompida, pois o EA não terá tempo para criar uma nova ordem pendente.

De acordo com os resultados do teste, a verificação apenas na abertura de uma nova barra acabou sendo mais lucrativo do que verificar e criar uma nova ordem imediatamente no próximo tick.

Estratégia de reversão como sistema de negociação independente

Votemos a falar sobre a reversão. Acontece algo interessante, isto é, durante a reversão, não nós deve importar a direção e o momento de abertura da primeira transação. Afinal, mesmo se cometermos um erro, a próxima transação na direção oposta corrigirá esse equívoco.

Portanto, não precisamos procurar pontos de entrada — entramos quando queremos. Ou seja, a estratégia de reversão é teoricamente um sistema de negociação completamente independente. Vamos conferir isso.

Em nosso caso, entraremos a cada 15 minutos, se o símbolo ainda não tiver nossa posição.

A direção da entrada também não é importante para nós... Na realidade, não importaria se não fosse pelos resultados do teste.

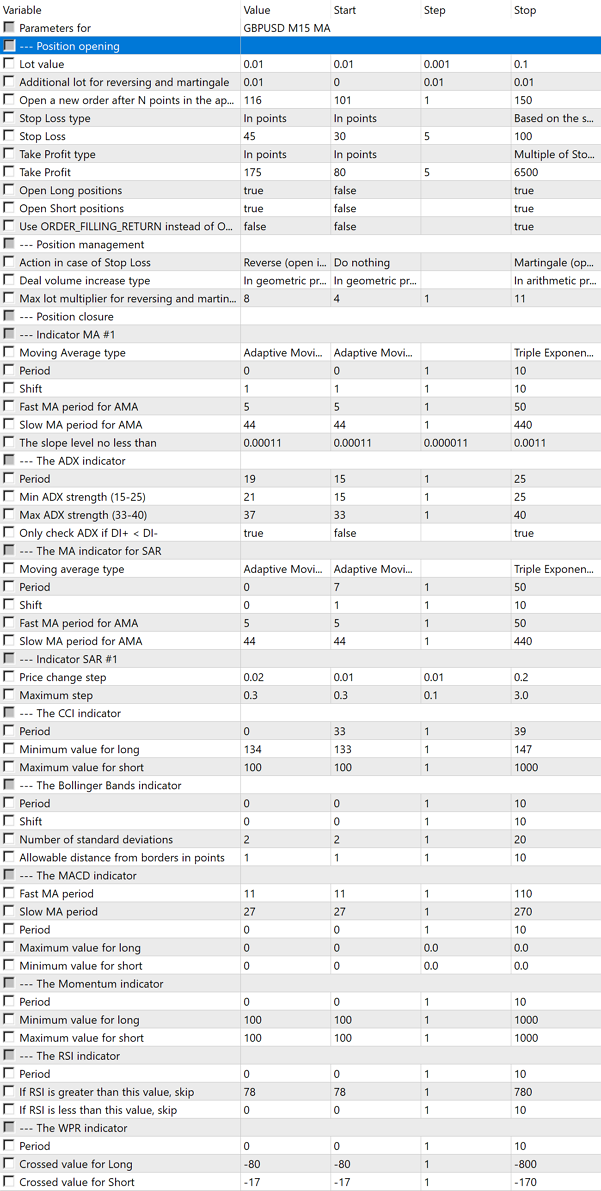

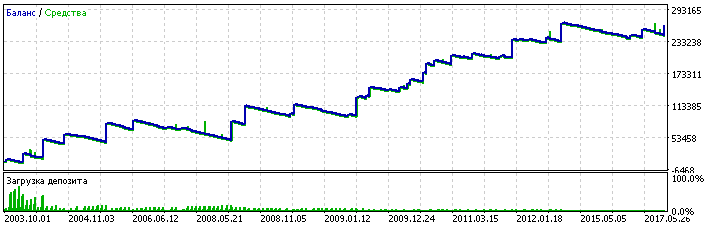

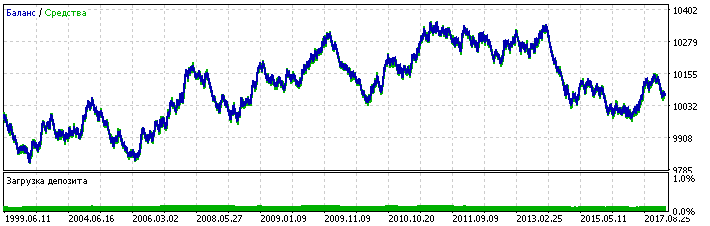

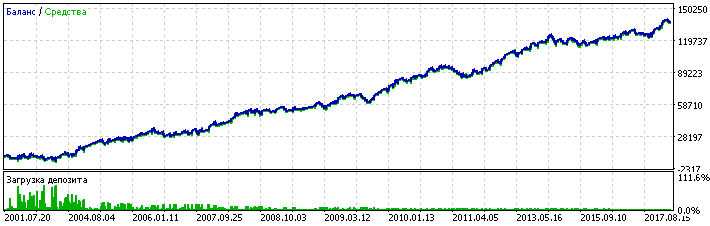

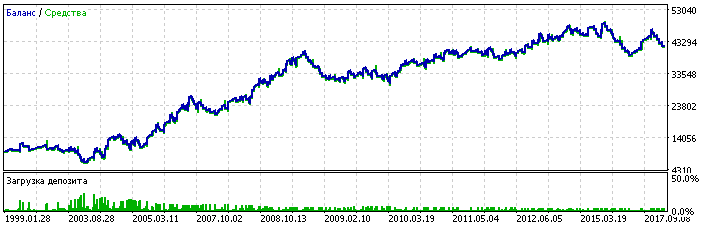

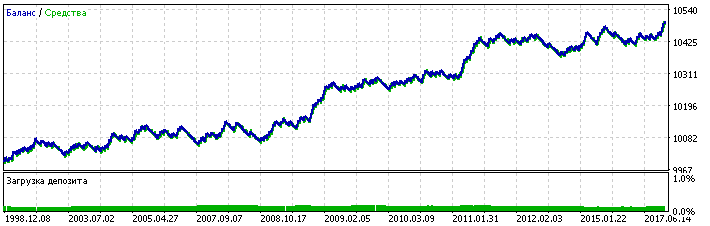

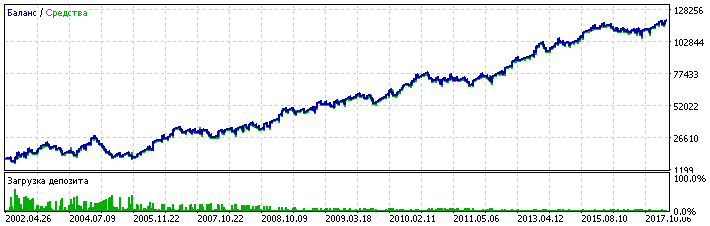

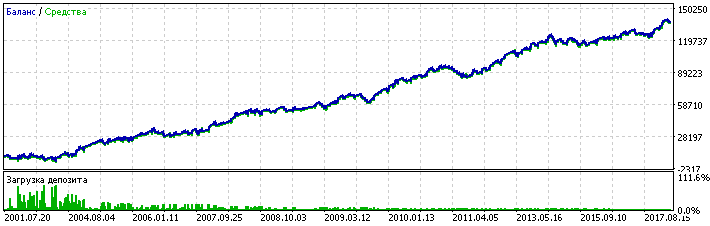

Veja o gráfico de saldo para GBPUSD, SL 85, TP 190:

Total de 2647 transações. Lucro ao longo de 20 anos – 115 115. Ou seja, 57% ao ano.

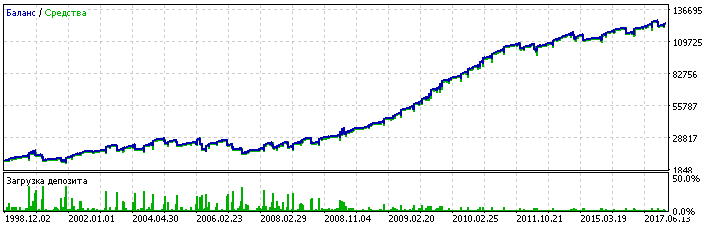

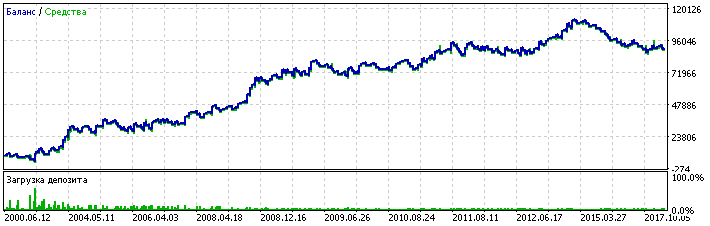

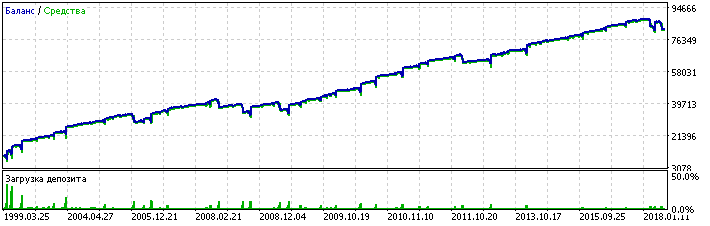

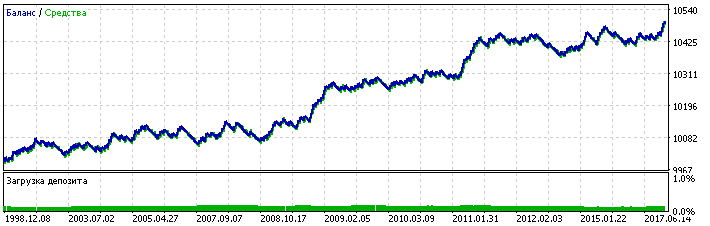

Este é o gráfico de saldo para EURUSD, SL 45, TP 175:

Total de 3693 transações. Lucro de 117 521. Isso é 58% ao ano.

Tanto para GBPUSD como EURUSD, abrimos apenas posições em Short. Se você abrir posições em Long, o lucro se torna menor. Mas ainda assim, a estratégia continua sendo lucrativa. Portanto, o sistema de reversão pode funcionar absolutamente como uma estratégia de negociação independente. Afinal, conseguimos lucrar em dois símbolos de uma só vez ao longo de dois anos.

No entanto, os gráficos de saldo em si não são particularmente bonitos. Em particular, o par GBPUSD no período de 2004 a 2008 não tem aumento nos lucros. Apesar disso, não existem rebaixamentos particularmente grandes.

O gráfico de saldo do EURUSD é melhor, mas ainda tem movimentos laterais com 1-2 anos de duração.

Porém, a rentabilidade da reversão é óbvia. Eu acho que não faz sentido dar aqui os gráficos de saldo sem reversão. É lógico que eles não serão lucrativos.

Entrando uma vez por dia

Existe um sistema de negociação interessante que não usa indicadores, mas usa outras considerações, ou seja, se você entrar ao mesmo tempo, com um pequeno stop-loss e um enorme take-profit, é provável que você lucre.

Isso parece absurdo. No entanto, estou disposto a acreditar que funcionará em índices. Por exemplo, no índice Dow Jones, se entrar às 16:25 ou 16:30. Isto é, antes da abertura do mercado de ações. Normalmente, neste momento, há movimentos fortes numa direção. É bem provável que possa começar uma tendência.

Cá entre nós, nos índices ela realmente funciona, e sua rentabilidade é bastante boa, mesmo ao negociar sem reversão. Mas funcionará no mercado Forex?

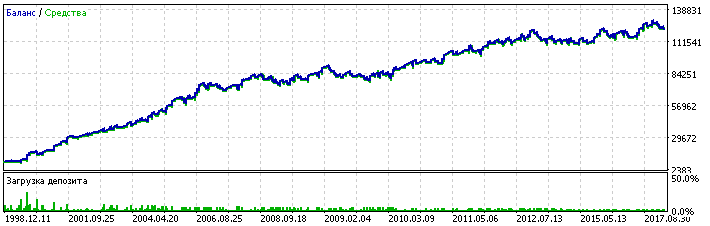

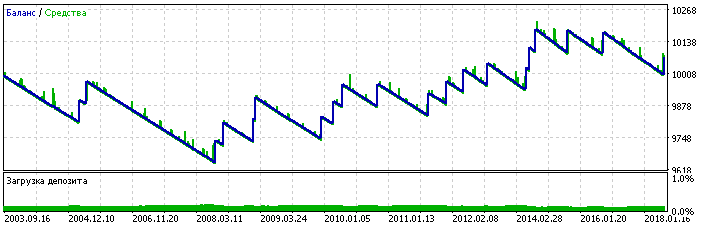

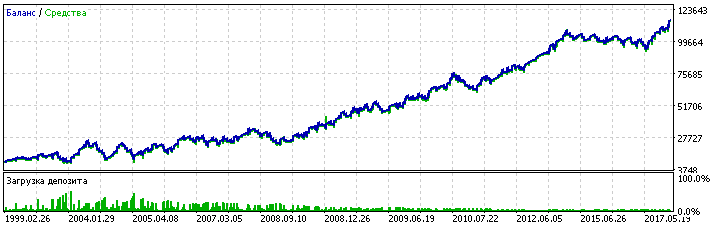

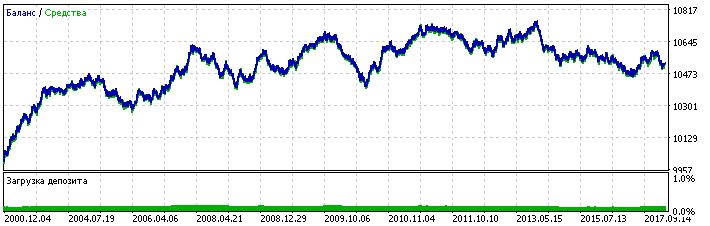

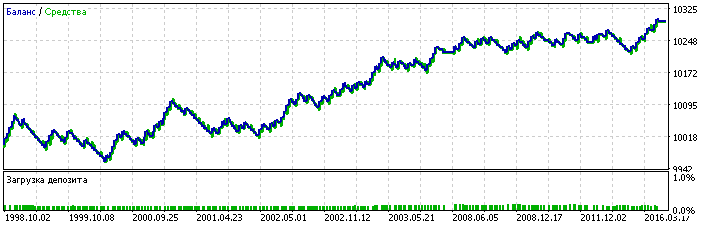

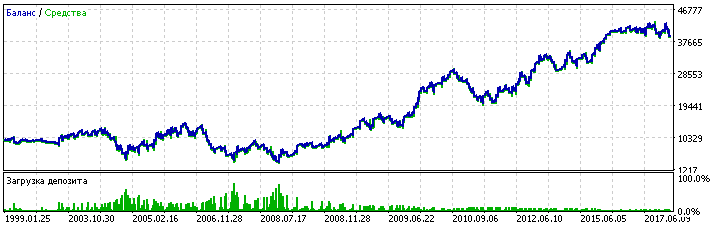

Surpreendentemente, para GBPUSD existem dois períodos para os quais esse sistema de negociação realmente funciona, nomeadamente às 3:15 e 7:45 da tarde. Não sei por que a essa hora, mas olhe para o gráfico do saldo, se você entrar às 19:45 (SL 20, TP 750):

Total de 1788 transações. Lucro: 215 834. Isso é 107% ao ano.

Rentabilidade de 100% ao ano ao longo de 20 anos. Isso pode impressionar. Olhando para o futuro, dizemos que nenhum dos indicadores discutidos fornece tal rentabilidade.

É claro que longos períodos de perda, exibidos no gráfico de saldo, podem derrubar qualquer um, mas esse sistema usa um stop-loss de 20 pontos e um take-profit de 750, ou seja, uma transação lucrativa pode cobrir centenas trades não lucrativos.

Deve ser dito aqui que eu trapaceei um pouco. Este gráfico mostra a rentabilidade que é alcançada ao proibir as entradas na sexta-feira, bem como as entradas nos meses de verão — junho, julho e agosto. Se você permitir a entrada em qualquer dia e mês, o gráfico e o lucro total se tornarão um pouco piores. Mas, mesmo assim, a estratégia continua sendo substancialmente lucrativa.

Curiosamente, exatamente a mesma regra (exclusão de negociação na sexta-feira, bem como nos meses de verão) também funciona para o símbolo EURUSD. No entanto, para ele é necessário excluir só agosto. Porém, se excluirmos junho e julho, o lucro diminuirá não muito – apenas US$ 1 000.

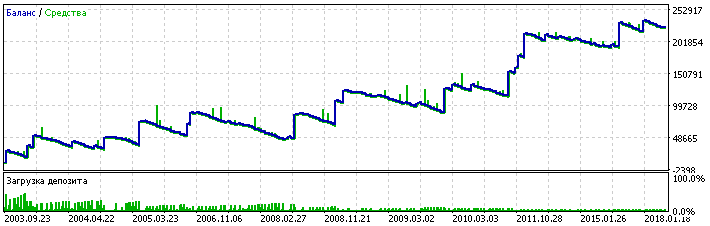

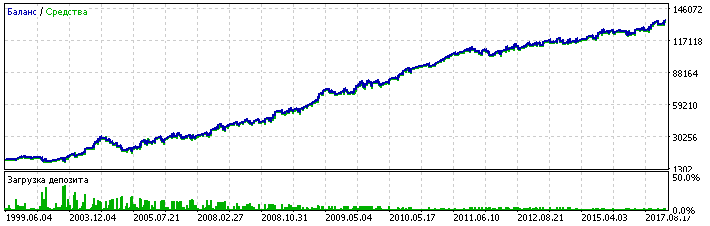

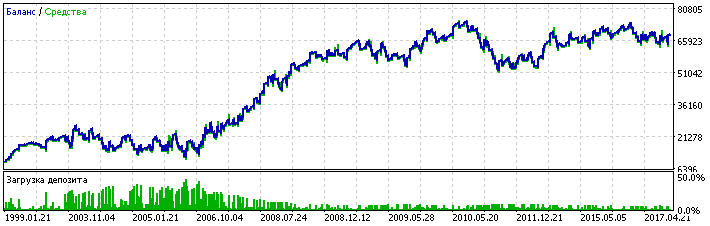

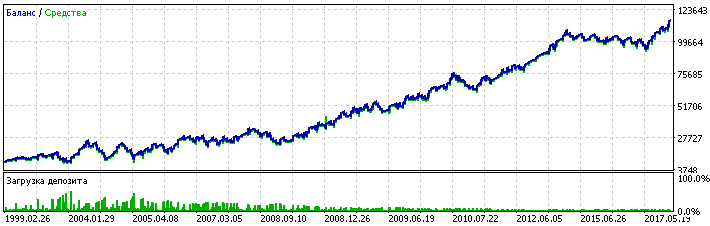

A propósito, este é o gráfico do EURUSD, SL 20, TP 680:

Total de 1379 transações. Lucro: 256.280. Isso é 128% ao ano.

A propósito, um fato muito interessante é que a exclusão de sexta-feira em ambos os casos leva a um aumento nos lucros. Por que sexta-feira? Afinal, um triple swap no mercado Forex é obtido na quarta-feira. Portanto, sexta-feira é um dia normal. É possível que antes dos dois dias de folga, a volatilidade no mercado aumente significativamente, derrubando nossos swaps.

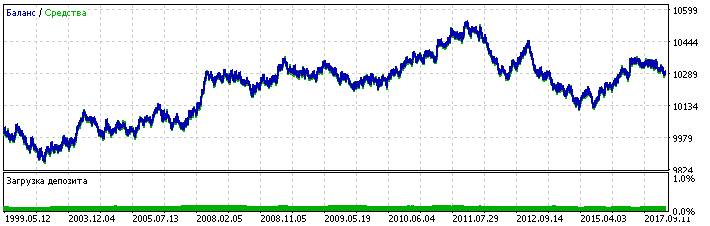

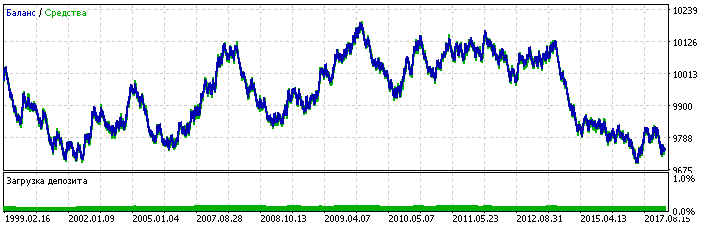

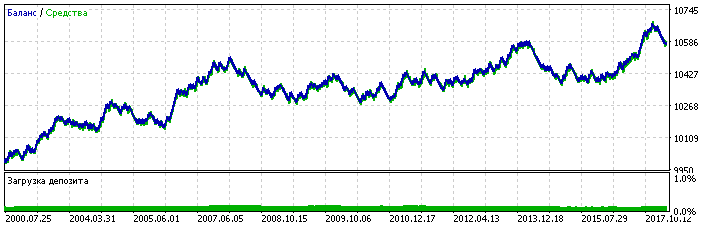

Por interesse, vamos olhar para o gráfico EURUSD (SL 20, TP 900), ao entrar uma vez por dia com um lote fixo. Ou seja, sem reversão:

Total de 830 transações. Lucro: 69. Como você pode ver, o lucro neste caso é bastante aleatório.

Indicadores Padrão

Bem, vamos tentar melhorar nossos resultados de negociação com a ajuda de indicadores padrão.

Bollinger Bands

Condições para entrada em Long:

- se a barra atual estiver acima da média móvel — ignoramos;

- se a barra anterior cair — ignoramos;

- se a barra anterior não estiver fora do limite inferior de Bollinger — ignoramos;

- se a barra anterior estiver fechada abaixo do limite inferior do Bollinger — ignoramos.

Assim, o gráfico de saldo para GBPUSD, SL 44, TP 167:

Total de 4158 transações. Lucro: 81 894. Isso é 40% ao ano.

O gráfico melhorou. O lucro diminuiu em comparação com a negociação sem indicadores.

Agora o gráfico de saldo para EURUSD, SL 45, TP 160:

Total de 3135 transações. Lucro: 77 090. Isso é 38% ao ano.

O gráfico ficou pior. Os lucros diminuíram substancialmente.

O gráfico de saldo do EURUSD sem reversão não é nada impressionante, SL 80, TP 180:

Total de 1358 transações. Lucro: 74.

Average Directional Movement Index (ADX)

Usaremos este indicador da seguinte maneira: se o valor do ADX for maior do que o especificado nos parâmetros, e DI+ for maior que DI-, não entraremos. Em todos os outros casos, entramos em Long.

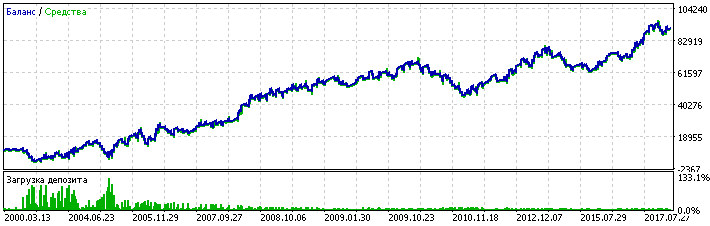

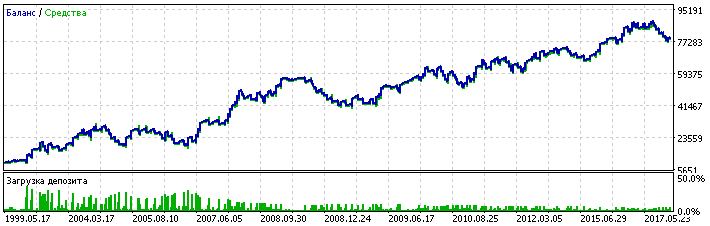

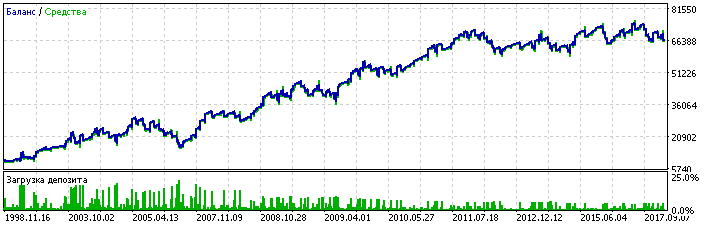

Gráfico de saldo para GBPUSD, SL 45, TP 140:

Total de 5795 transações. Lucro: 120 043. Isso é 60% ao ano.

Assim está bem melhor, pois, pelo menos, há algum aumento nos lucros se compararmos à negociação sem indicadores, porém, pequeno. E, no entanto, o número de transações aumentou em 2 vezes devido a uma diminuição no tamanho do stop-loss. Além disso, ainda há períodos de inatividade: 1998-2004, 2005-2008, 2015-2017.

Para EURUSD, o gráfico de saldo não é muito diferente da negociação sem indicadores, SL 45, TP 140:

Total de 3903 трейда. Lucro: 116 791. Isso é 58% ao ano.

O gráfico de saldo para EURUSD sem reversão deixa muito a desejar, mas uma pequena tendência ascendente ainda está presente, SL 45, TP 140:

Total de 3613 transações. Lucro: 283.

Commodity Channel Index (CCI)

A condição para entrar em Long é que o indicador exceda o valor especificado no parâmetro. Como as entradas em Short são basicamente não lucrativas, nós só entramos em Long.

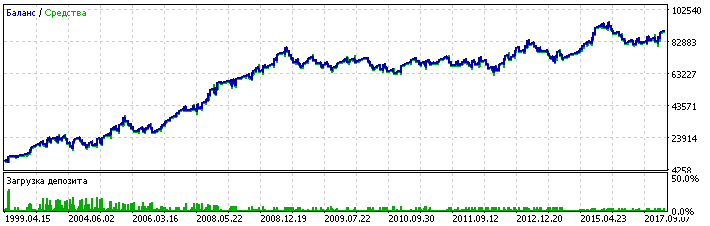

Gráfico de saldo para GBPUSD, SL 40, TP 135:

Total de 5285 transações. Lucro: 132 990. Isso é 66% ao ano.

Isso é ainda melhor do que usar o indicador ADX. Apesar disso, o lucro não é muito maior do que a negociação sem indicadores. Adicionalmente, ainda há períodos com movimentos laterais. Neles, os rebaixamentos não são tão grandes quanto com o uso do ADX, mas, sim, piores do que quando se negocia sem indicadores.

Gráfico de saldo para EURUSD, SL 45, TP 230:

Total de 2381 трейд. Lucro: 78 913. Isso é 39% ao ano. Muito pior do que sem indicadores.

O gráfico de saldo para EURUSD sem reversão tem uma tendência de alta pronunciada apenas até 2005, SL 90, TP 120:

Total de 1687 transações. Lucro: 522.

Momentum

Usaremos esse indicador da mesma maneira que os anteriores: se o valor do indicador for maior que o especificado no parâmetro, entraremos em Long.

Gráfico de saldo para GBPUSD, SL 45, TP 170:

Total de 4775 transações. Lucro: 81 398. Isso é 40% ao ano. Digamos que não é muito impressionante.

Gráfico de saldo para EURUSD, SL 40, TP 185:

Total de 3625 transações. Lucro: 30 896. Isso é 15% ao ano. Também não é a melhor opção.

Gráfico de saldo para EURUSD sem reversão, SL 60, TP 140:

Total de 258 transações. Lucro: 296.

Moving Average (MA)

Condições para entrada em Long:

- preço de abertura da barra anterior é inferior ao valor atual da média móvel, enquanto o preço de fechamento da barra anterior é superior ao valor da média móvel;

- valor da média móvel da barra atual é inferior ao valor da média móvel da barra anterior;

- além disso, a diferença entre as médias móveis da barra atual e da anterior é superior à indicada no parâmetro.

As condições para entrar em Short são opostas para Long.

Gráfico de saldo para GBPUSD, SL 46, TP 174:

Total de 2788 transações. Lucro: 73 020. Isso é 36% ao ano. Muito pior do que sem indicadores.

Gráfico de saldo para EURUSD, SL 95, TP 175:

Total de 829 transações. Lucro: 24 397. Isso é 12% ao ano. Não é bom mesmo.

O gráfico de saldo para o EURUSD sem reversão é muito bom em comparação com os considerados anteriormente, SL 40, TP 145:

Total de 610 transações. Lucro: 493.

Moving Averages Convergence-Divergence (MACD)

Se o histograma MACD estiver abaixo da linha, entramos em Long. Se o histograma estiver acima da linha, entramos em Short.

Gráfico de saldo para GBPUSD, SL 45, TP 170:

Total de 4394 трейда. Lucro: 29 392. Isso é 14% ao ano. Sem indicador é muito melhor.

Gráfico de saldo para EURUSD, SL 50, TP 165:

Total de 2895 transações. Lucro: 56 692. Isso é 28% ao ano. Também muito pior do que sem indicador.

Gráfico de saldo para EURUSD sem reversão, SL 80, TP 175:

Total de 1620 transações. Lucro: -255.

Este é o único indicador com perdas, sem usar reversão.

Williams' Percent Range (WPR)

Se o valor do WPR da barra atual for maior do que o especificado nas configurações do EA, enquanto o valor do WPR da barra anterior for menor do que o especificado nas configurações do EA, entraremos em Long.

Gráfico de saldo para GBPUSD, SL 45, TP 170:

Total de 3577 трейда. Lucro: 110 077. Isso é 55% ao ano. Parece muito bom. Pelo menos melhor que sem indicadores.

Gráfico de saldo para EURUSD, SL 90, TP 185:

Total de 1180 transações. Lucro: 72 469. Isso é 37% ao ano. Não é o melhor resultado.

O gráfico de saldo para EURUSD sem reversão tem uma tendência até 2008 e, depois, entra num movimento lateral, SL 95, TP 195:

Total de 626 transações. Lucro: 573.

Tabela de resultados

Agora, vamos combinar todos os resultados numa tabela e selecionar os indicadores e sistemas de negociação mais lucrativos para o sistema de reversão.

Assim, a tabela para GBPUSD:

| Estratégia | Lucro líquido | Rentabilidade | Trades | Max. rebaixamento | % de transações lucrativas | Stop-Loss | Take-Profit |

|---|---|---|---|---|---|---|---|

| Sem indicadores | 115 115 | 1.24 | 2647 | 14 269 (47.61%) | 31.92 | 85 | 190 |

| Uma vez por dia | 215 834 | 1.68 | 1788 | 54 900 (53.64%) | 3.02 | 20 | 750 |

| Bollinger Bands | 81 894 | 1.21 | 4158 | 26 170 (36.14%) | 20.9 | 44 | 167 |

| ADX | 120 043 | 1.28 | 5795 | 16 823 (62.52%) | 24.31 | 45 | 140 |

| CCI | 132 990 | 1.36 | 5285 | 15 171 (14.81%) | 23.77 | 40 | 135 |

| Momentum | 81 398 | 1.2 | 4775 | 23 996 (24.84%) | 21.97 | 45 | 170 |

| Moving Average | 73 020 | 1.26 | 2788 | 17 261 (29.87%) | 20.48 | 46 | 174 |

| MACD | 29 392 | 1.14 | 4394 | 11 309 (77.69%) | 20.3 | 45 | 170 |

| WPR | 110 077 | 1.33 | 3577 | 17 923 (62.78%) | 21.44 | 45 | 170 |

Agora a tabela para EURUSD:

| Estratégia | Lucro líquido | Rentabilidade | Trades | Max. rebaixamento | % de transações lucrativas | Stop-Loss | Take-Profit |

|---|---|---|---|---|---|---|---|

| Sem indicadores | 117 521 | 1.37 | 3693 | 13 063 (10.24%) | 21.04 | 45 | 175 |

| Uma vez por dia | 256 280 | 2.02 | 1379 | 39 447 (44.84%) | 3.92 | 20 | 680 |

| Bollinger Bands | 77 090 | 1.25 | 3135 | 16 616 (20.88%) | 21.15 | 45 | 160 |

| ADX | 116 791 | 1.39 | 3903 | 18 356 (71.11%) | 24.49 | 45 | 140 |

| CCI | 78 913 | 1.26 | 2381 | 25 817 (22.97) | 17.01 | 45 | 230 |

| Momentum | 30 896 | 1.17 | 3625 | 10 663 (16.43%) | 18.23 | 40 | 185 |

| Moving Average | 24 397 | 1.35 | 829 | 11 586 (76.72%) | 35.34 | 95 | 175 |

| MACD | 56 692 | 1.21 | 2895 | 14 388 (47.37%) | 23.11 | 50 | 165 |

| WPR | 72 469 | 1.75 | 1180 | 9 987 (23.57%) | 32.03 | 85 | 195 |

Não vamos comparar a entrada uma vez por dia com outras estratégias. Em qualquer caso, ela não tem rival.

Quanto ao resto das estratégias, pode-se notar que a negociação sem quaisquer indicadores em termos de rentabilidade não é muito pior do que restringir a entrada com a ajuda de vários indicadores.

Quanto ao EURUSD, neste símbolo, a negociação sem indicadores pela sua rentabilidade é ainda melhor do que o uso de qualquer um deles. Somente o uso do indicador ADX pode ser comparado a uma estratégia sem indicadores. Mas, relativamente ao rebaixamento máximo, ele é muito pior e, além disso, é como negociar sem indicadores, tanto em termos de lucro quanto em termos de número de transações.

Mas no GBPUSD, os indicadores ADX e CCI realmente ajudam a melhorar um pouco a negociação. Mas não é muito e, ao mesmo tempo, o gráfico de lucro em si piora em termos de rebaixamentos, enquanto o número de transações é duplicado. Vamos ver seus gráficos novamente. Primeiro o ADX:

Agora o CCI:

É certo que o gráfico CCI parece melhor do que o ADX. Ele sobe mais suavemente, tem menos períodos não lucrativos e, em geral, tem um pouco mais de lucro.

Finalmente, vamos ver os resultados do EURUSD sem reversão:

| Estratégia | Lucro líquido | Rentabilidade | Trades | Max. rebaixamento | % de transações lucrativas | Stop-Loss | Take-Profit |

|---|---|---|---|---|---|---|---|

| Uma vez por dia | 69 | 1.04 | 830 | 375 (3.75%) | 2.41 | 20 | 900 |

| Bollinger Bands | 74 | 1.01 | 1358 | 385 (3.7%) | 31.96 | 80 | 180 |

| ADX | 283 | 1.02 | 3613 | 434.01 (4.11%) | 25.27 | 45 | 140 |

| CCI | 522 | 1.06 | 1687 | 307.43 (2.87%) | 45.29 | 90 | 120 |

| Momentum | 296 | 1.3 | 258 | 113.32 (1.12%) | 36.43 | 60 | 140 |

| Moving Average | 493 | 1.27 | 610 | 86.99 (0.83%) | 26.56 | 40 | 145 |

| MACD | -255 | 0.97 | 1620 | 502.68 (4.93%) | 31.73 | 80 | 175 |

| WPR | 573 | 1.14 | 626 | 232.3 (2.21%) | 38.18 | 100 | 195 |

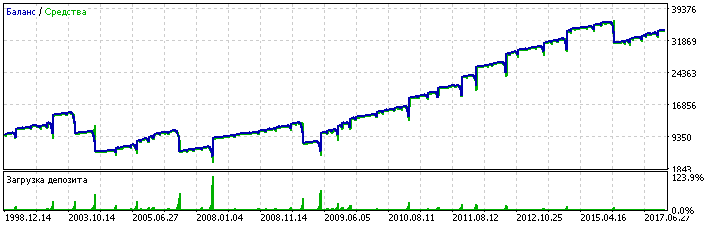

Os resultados mais interessantes são os da média móvel. Ela tem um rebaixamento máximo bastante baixo e um bom lucro em comparação com outros indicadores. Se, para a média móvel, aumentarmos o tamanho do lote para um nível tal que o rebaixamento máximo se torne comparável a este indicador nas estratégias de reversão, o lucro será bastante comparável ao dessas estratégias. Com um rebaixamento máxim de 16 000, o lucro será em torno de 90 000.

Outros indicadores, exceto o Momentum, têm uma leitura de rentabilidade muito baixa. Assim, na negociação real, eles podem não ser rentáveis.

Fim do artigo

Como acontece em quase todos os artigos, é hora de fazer um balanço.

Conclusão 1. Praticamente nenhum dos indicadores padrão separadamente, pelo menos sem o uso de gerenciamento de dinheiro, não é capaz de gerar constantemente lucros estáveis. A única exceção é a média móvel. Por mais que o indicador seja o mais antigo, o gráfico de lucro tem constantemente subido ao longo de 20 anos:

Além disso, usando o filtro no momento da entrada, este gráfico pode ser melhorado.

Conclusão 2. A reversão é um sistema de negociação completamente independente. Complementá-lo com indicadores significaria apenas estragá-lo. Talvez a razão seja que usamos grandes stop-losses e take-profits em que os indicadores simplesmente não prevem nada. Ou talvez apenas abusamos deles. Foi necessário quer usar muito menos stops quer aumentar significativamente os períodos dos indicadores.

Conclusão 3. Há uma crença generalizada de que o sistema de reversão, como qualquer martingale, é uma estratégia muito arriscada e obviamente não lucrativa. Espero que a série de testes apresentados neste artigo possa provar que esta opinião está errada. Хотя бы в плане «заведомо проигрышной» стратегии.

Se o sistema de reversão for aplicada corretamente, nenhum dos sistemas de negociação num indicador será não lucrativo. Além disso, as estratégias sem reversão que eram desfavoráveis se tornaram lucrativas quando foi usada a reversão. Certamente o uso de reversão não torna a estratégia mais mal-sucedida do que ela de fato é.

Conclusão 4. O sistema de reversão não é uma estratégia que consiga ter um lucro de um milhão a partir de um só dólar num só mês. Digamos que seu lucro não é tão impressionante em comparação com o dinheiro investido. Mas, por outro lado, ela ensina como aproveitar as perdas =) Afinal, quanto mais tarde na cadeia de trades for recebido o lucro, maior ele será.

A última afirmação, a propósito, é bastante estranha. Afinal, parece que não importa o número reversões, devemos sempre receber um lucro total igual ao lucro sobre o valor da transação inicial, uma vez que o resto do lucro vai cobrir perdas. Seria assim, se o stop-loss fosse igual ao take-profit. Mas como temos um take-profit 2-5 vezes maior do que o stop-loss, além do lucro do volume da transação inicial, também recebemos lucro em todo o volume da transação final pela diferença entre o take e o stop-loss em pontos.

A propósito, devido ao fato de que temos um take-profit 2-5 vezes maior do que o stop-loss, não podemos aumentar o volume em todas as transações incluídas na série de reversões. Pode-se fazer isso, por exemplo, uma ou duas vezes. Dessa forma, poderíamos reduzir os rebaixamento e, possivelmente, aumentar o número de reversões. No entanto, nosso o lucro provavelmente também diminui.

Conclusão 5. O sistema de reversão é realmente uma estratégia de alto risco. Olhe apenas para o rebaixamento máximo. Em todos os resultados acima, ele é mais do que o depósito inicial.

Conclusão 6. Então, o que é uma reversão?

Um Santo Graal? É improvável. O sistema de reversão não elimina as perdas, apenas as adia por enquanto. Ao aplicar a reversão, você não pode esperar lucros enormes.

Significa isso que se trata de um equívoco perigoso? Também não. Afinal, a reversão realmente permite que você tenha lucro. Embora pequeno, mas bastante estável. O principal é ter um depósito significativo.

Então, o que é reversão? Aparentemente, é uma estratégia de negociação comum, nem melhor nem pior do que muitas outras.

Você deve decidir se quer usar reversão ou não. Uma coisa é certa: é necessário um grande depósito para aplicar o sistema de reversão. Para aguentar um rebaixamento máximo de uma série de reversões não lucrativas, mesmo com um lote inicial mínimo, o depósito deve ser de pelo menos US$ 3 000. Nem todo mundo está prestes a apostar US$ 3 000 para ganhar US$ 100 000.

No entanto, a maioria tem US$ 30-100 que estão dispostos a perder se algo acontecer. Arriscar US$ 30 para ganhar US$ 1 000 parece uma boa opção.

Mas como arriscar US$ 30 se o depósito mínimo deve ser de US$ 3 000? Claro, em contas de centavos. Nesse caso, US$ 30 apenas se transformam em US$ 3 000.

Por aqui podemos terminar o artigo. Resta apenas informar que os códigos-fonte do EA com o qual o teste foi realizado estão anexados ao artigo. Coloque os arquivos MQL5 e EX5 do EA na pasta Experts. Bote a pasta myStrateges na pasta Include. Também no arquivo você encontrará arquivos SET com parâmetros especializados para vários símbolos e indicadores. E, claro, todos os relatórios do testador de estratégia em HTML.

Traduzido do russo pela MetaQuotes Ltd.

Artigo original: https://www.mql5.com/ru/articles/5008

Aviso: Todos os direitos sobre esses materiais pertencem à MetaQuotes Ltd. É proibida a reimpressão total ou parcial.

Esse artigo foi escrito por um usuário do site e reflete seu ponto de vista pessoal. A MetaQuotes Ltd. não se responsabiliza pela precisão das informações apresentadas nem pelas possíveis consequências decorrentes do uso das soluções, estratégias ou recomendações descritas.

Modelando séries temporais usando símbolos personalizados de acordo com as leis de distribuição especificadas

Modelando séries temporais usando símbolos personalizados de acordo com as leis de distribuição especificadas

Raios Elder (Bulls Power e Bears Power)

Raios Elder (Bulls Power e Bears Power)

Usando indicadores para otimização RealTime de EAs

Usando indicadores para otimização RealTime de EAs

Combinando uma estratégia de tendência com outra de fase de correção

Combinando uma estratégia de tendência com outra de fase de correção

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso

Dois anos se passaram. Você pode fazer um teste com os novos dados de 2017-2019 para seus parâmetros escolhidos. Isso se revelará um modelo avançado.

Normalmente, os melhores modelos avançados mudam a tendência de aumento para queda.

Gostaria de saber se isso será o mesmo com sua metodologia? Ou o ajuste ao histórico ainda é evitado?

Dois anos se passaram. Você pode fazer um teste com os novos dados de 2017-2019 para seus parâmetros escolhidos. Isso se revelará um modelo avançado.

Normalmente, os melhores modelos avançados mudam a tendência de aumento para queda.

Gostaria de saber se isso será o mesmo com sua metodologia? Ou o ajuste ao histórico ainda é evitado?

Sim. A propósito, esse é um tópico interessante. Eu não sei como as coisas estão agora - você pode dar uma olhada, mas há um sinal publicado - a conta nele foi mesclada, devido a uma ENORME, em IMHO, bem ou entre outros, diferença - lá 10 vezes - é uma diferença entre SL e TR, condicionalmente, SL 90 TR 970 - é um absurdo - você não pode fazer isso.... Se você colocar dessa forma, então é necessário, por exemplo, enganchar a rede de arrasto do perfil....

Eu mesmo quero testar isso... e, sim, será avançado.

Publicarei o que funcionar aqui...

Não existe uma versão para o MT4?