Umkehrung: Der heilige Gral oder eine gefährliche Täuschung?

Inhaltsverzeichnis

- Einführung

- Grundlagen der korrekten Umkehrung

- Der Expert Advisor, der mit und ohne Umkehrung handelt.

- Prüfung von Symbolen und Parametern

- Wie die Umkehrung durchgeführt wird

- Umkehrung als eigenständige Handelsstrategie

- Eröffnung einmal pro Tag

- Standardindikatoren

- Übersichtstabelle der Ergebnisse

- Schlussfolgerung

Einführung

Die Umkehrung ist eine Art Martingal. Solche Systeme schlagen vor, dass sich das Lot nach einer verlorenen Position verdoppelt, so dass der Gewinn im Erfolgsfall die Verluste der vorherigen Position abdecken kann.

Der Hauptunterschied zwischen dem umkehrenden Martingal und dem klassischen Martingal besteht darin, dass die Position nach einer verlorenen in eine entgegengesetzte Richtung eröffnet wird. Lassen Sie uns ein Beispiel betrachten:

- Sie eröffnen eine Kaufposition #1 mit 0.1-Lot;

- Wenn die Position mit Take-Profit geschlossen wurde, hat auch die nächste Position das Volumen von 0.1 Lot;

- Wenn die Position #1 durch Stop-Loss schließt, sollte die Position #2 unmittelbar nach dem Stop-Loss eröffnet werden. Diese neue Position wird in umgekehrter Richtung mit einem verdoppelten Lot eröffnet: Verkaufsposition mit 0.2 Lots;

- Wenn die Position #2 mit einem Gewinn endet, deckt dieser Gewinn den Verlust der Position #1 und bringt zusätzlich Gewinn;

- Wenn die Position #2 durch Stop-Loss geschlossen wird, wird die Position #3 unmittelbar nach dem Stop-Loss eröffnet. Diese neue Position wird in umgekehrter Richtung eröffnet: Kaufposition, 0.4 Lots;

- Wenn die Position #3 mit einem Gewinn endet, deckt dieser Gewinn die Verluste der Positionen #1 und #2 und bringt zusätzlich einen Gewinn von 0.1 Lots (0.4 - 0.2 - 0.1 = 0.1 Lots);

- Wenn nicht, eröffnen wir erneut eine Position in die entgegengesetzte Richtung mit doppeltem Lot....

Glauben Sie, dass eine solche Strategie profitabel sein kann? Warum nicht, wenn es in einem Trendmarkt eingesetzt wird? Diese Strategie hilft Ihnen, dem Trend zu folgen. Wenn Sie bei einem Trend mit Ihrer ersten Position falsch liegen, schließen Sie ihn einfach und öffnen eine neue in Trendrichtung. Das Wichtigste ist, einen ausreichend großen Stop-Loss zu verwenden, damit er nicht von Schwankungen des Marktes ausgelöst wird. Wir werden im nächsten Abschnitt des Artikels darüber sprechen.

Grundlagen der korrekten Umkehrung

Nachdem ich viele Tests durchgeführt habe, während ich den untenstehenden Expert Advisor optimiert habe, habe ich einige Regeln vorbereitet, die eingehalten werden müssen, wenn das Verlustrisiko des Kontos minimiert werden soll. Diese Regeln sind nicht die ultimative Wahrheit, aber funktionieren für alle getesteten Symbole und Perioden.

Regel 1: Take-Profit sollte größer sein als Stop-Loss.

Artikel, die sich auf Martingal- und umgekehrte Martingaltechniken beziehen, legen nahe, dass Stop-Loss gleich Take-Profit sein sollte. Aber Tests haben bewiesen, dass diese Meinung falsch ist. Bei allen in allen Märkten durchgeführten Tests führte die Verwendung von gleichem Stop-Loss und Take-Profit dazu, dass die Einlage verloren ging. Ihre einzige Chance, Gewinn zu erzielen, ist, Take-Profit mindestens doppelt so groß wie Stop-Loss zu setzen.

Das optimale Verhältnis zwischen diesen beiden Parametern hängt vom jeweiligen Finanzinstrument ab. So beträgt beispielsweise das Verhältnis für GBPUSD etwa 3:1 oder 4:1; für EURUSD kann es sowohl 2:1 als auch 4:1 sein.

Das Verhältnis von 2:1 bedeutet, dass das Take-Profit Level doppelt so groß sein sollte wie Stop-Loss. D.h. wenn SL 40 Punkte ist, sollte TP 80 Punkte betragen.

Regel 2: Stop-Loss sollte groß genug sein.

In einem bewegten Markt wie dem Devisenmarkt führt die Kombination von kleinen Stop-Loss-Levels mit einer Umkehrstrategie zu einem Einlagenverlust. Alle durchgeführten Tests bestätigten diese Regel.

In der folgenden EA werden wir einen Stop-Loss von 40-90 Punkten verwenden. Bitte beachten Sie, dass, da Währungssymbole 5 oder 3 Dezimalstellen haben, die ausgewählten SL und TP mit 10 multipliziert werden (ich weiß nicht warum, aber dies geschieht in allen Expert Advisors, die unter dem Abschnitt Artikel veröffentlicht sind). Das heißt, der echte Stop-Loss beträgt 400-900 Punkte. Das ist vergleichbar mit der durchschnittlichen täglichen Preisspanne des Finanzinstruments.

Stop-Loss Werte unter 400 Punkten führen zu einem vollständigen Einzahlungsverlust unabhängig von TP. Die einzige Ausnahme von dieser Regel wird im Folgenden in der Beschreibung der Strategie mit einer Eröffnung je Tag aufgeführt.

Regel 3: Der Zeitrahmen sollte nicht zu klein sein.

Die Verwendung großer SL- und TP-Werte reduziert die Strategieabhängigkeit vom Zeitrahmen. Positionen werden über einen längeren Zeitraum offen gehalten - von einem Tag bis zu einer oder mehreren Wochen. Es wurde jedoch festgestellt, dass der Gewinn in Zeitrahmen unter M15 niedriger war. Dasselbe wurde bei Zeitrahmen über dem ersten H1 beobachtet, da die Anzahl der Positionen abnimmt.

Regel 4: Stopp zur richtigen Zeit.

Theoretisch werden Sie, wenn Sie ständig neue Positionen eröffnen, nachdem Sie eine verloren haben, letztendlich Gewinn erzielen. Aber in der Praxis führt das endlose Eröffnen von Positionen mit einem verdoppelten Volumen zu Verlusten oder einem vollständigen Einlagenverlust.

Tests haben gezeigt, dass nach einer bestimmten Anzahl von Umkehrungen der Gewinn zu sinken beginnt, bis die Einlage vollständig verloren ist. Das lässt sich leicht erklären. Eine Position nach dem N-ten Verlust wäre so groß, dass, wenn sie auch mit einem Verlust endet, die Einlage entweder vollständig verloren geht oder so stark reduziert wird, dass die Erholung zu lange dauert.

Die experimentell erhaltene optimale Anzahl von Umkehrungen ist 8. Bei einigen Symbolen kann diese Zahl größer sein, wenn ein kleiner Stop-Loss verwendet wird.

Wir werden 8 Umkehrungen in unseren Tests verwenden, da es in den meisten Fällen der am besten geeignete Wert ist. Allerdings könnte ein Wert von 7 oder 9 für einige Indikatoren besser geeignet sein.

Der Expert Advisor, der mit und ohne Umkehrung handelt.

In diesem Artikel werden wir den Prozess der Entwicklung eines Expert Advisor, der die umkehrende Martingalmethode verwendet, nicht berücksichtigen. Angenommen, wir haben bereits eine. Der Quellcode dieses Expert Advisors ist unten angehängt.

Die Verwendung bestimmter Indikatoren kann in den Einstellungen des Expert Advisors aktiviert werden. Stellen Sie dazu die Periodenlänge des gewünschten Indikators auf einen Wert ungleich Null:

Während des Tests ermöglichen wir jedem der Indikatoren, sein Verhalten zu sehen und herauszufinden, welcher Indikator für die Umkehrtechnik am besten geeignet ist. Wenn Sie eigene Tests durchführen, vergessen Sie nicht, den vorherigen Indikator zu deaktivieren, damit er die Testergebnisse nicht beeinflusst. Alternativ können Sie auch die SET-Datei des gewünschten Indikators und Symbols herunterladen. Die SET-Dateien sind im Archiv des Artikels verfügbar.

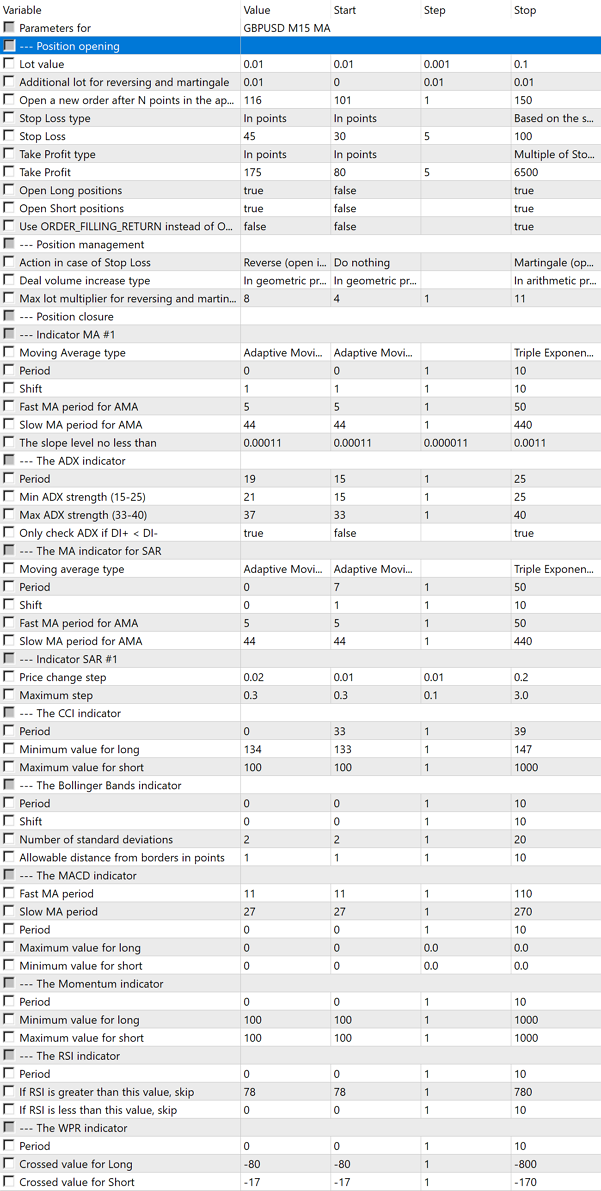

Bitte beachten Sie, dass der Zweck des Artikels nicht darin besteht, einen Expert Advisor mit maximaler Rentabilität zu entwickeln. Deshalb haben wir nur die Indikatorparameter und die Punktwerte von Stop-Loss und Take-Profit optimiert. Die Indikatorparameter wurden getrennt von Stop-Loss und Take-Profit optimiert. Daher sind die gefundenen Ergebnisse möglicherweise nicht die optimal. Aber sie sind für unsere Zwecke sehr gut geeignet.

Außerdem wurde bei der Optimierung die beste Richtung des ersten Handels gewählt (Kauf, Verkauf oder egal). Alle anderen Einstellungen des Expert Advisor wurden nicht geändert.

Prüfung von Symbolen und Parametern

Wir werden das EA mit zwei der wahrscheinlich beliebtesten Symbole testen: EURUSD und GBPUSD.

Testzeitrahmen: M15.

Zeitintervall: das maximal mögliche, von 1998 bis Juli 2018, was etwa 20 Jahren entspricht.

Zuerst werden wir die Funktion von Indikatoren in Kombination mit der Umkehrtechnik testen. Dann werden wir Tests mit konstantem Lot durchführen, ohne umzukehren. Wir testen nur ein Symbol ohne Umkehrung - EURUSD. Weil der Hauptzweck dieses Artikels die Umkehrung ist.

Für jede der Varianten werden wir die maximal profitablen Parameter des Indikators sowie die Punkte Stop-Loss und Take-Profit auswählen. Danach folgt ein Diagramm der profitabelsten (am wenigsten unrentablen) Variante. Vollständige Testberichte sind im Anhang verfügbar.

Alle Tests werden im M1 OHLC-Modus durchgeführt. Da wir an dem Zeitrahmen für den M15 arbeiten, wird dies die Tests nicht wesentlich beeinflussen, aber die Geschwindigkeit deutlich erhöhen.

Ich habe versucht, bei den Tests bestimmte Regeln einzuhalten, um für alle Indikatoren ähnliche Bedingungen zu schaffen. Insbesondere:

- Anfangssaldo: $ 10.000; wenn eine Optimierungsvariante zu einem Depotverlust führt, dann wird sie bei der Auswahl der besten Variante nicht berücksichtigt, auch wenn ihre Rentabilität viel höher ist als bei anderen Optimierungsvarianten; d.h. bei einer Ersteinzahlung von $ 15.000 oder mehr konnten möglicherweise profitablere EA-Parameter gefunden werden;

- Wenn die gefundene Variante der EA-Parameteroptimierung einen leichten Rückgang aufweist, dann ist der Parameter "Size of add. Lot in reversing" auf 0.01 gesetzt, was es ermöglicht, die Rentabilität des EA um das 1,5- bis 2-fache zu erhöhen.

Wenden wir uns einigen der Parameter des Expert Advisor zu:

- Lot size. Die Lotgröße der ersten Position.

- Size of add. lot in reversing. Es ermöglicht die Erhöhung des Volumens der geöffneten Umkehrpositionen um die vorgegebene Lotgröße.

Wenn der Parameterwert beispielsweise 0.01 ist, während die Losgröße 0.01 ist, wird die umgekehrte Position im zweiten Schritt mit dem Volumen von 0.03 Lots eröffnet und nicht mit 0.02. D.h. 0.01*2+0.01.

Das Volumen im dritten Schritt wird 0.05 Lots betragen. D.h. (0.01*2)*2+0.01.

Die Erhöhung der zusätzlichen Lots ermöglicht eine Steigerung der Rentabilität des Systems. Dies kann jedoch auch die Drawdowns erhöhen. - Stop-Loss type. Für unsere Zwecke sollte der Stop-Loss immer in Punkten angegeben werden.

- Stop-Loss. Ermöglicht die Einstellung der Größe des Stop-Loss in Punkten. Der SL-Wert für Währungen wird mit 10 multipliziert. Das bedeutet, dass 40 Punkte einen Stop-Loss von 400 Punkten ergeben.

- Take-Profit type. Ermöglicht die Auswahl von TP in Punkten oder die Einstellung der Berechnung basierend auf dem Stop-Loss und einem Multiplikator. Im zweiten Fall, wenn der Parameter "Take-Profit" gleich 4 ist, entspricht die Take-Profit 4 Stop-Losses. Zum Beispiel, wenn der Stop-Loss 40 Punkte beträgt, wird Take-Profit sein: 40*4=160 Punkte.

- Take-Profit. Der Take-Profit in Punkten oder einem Multiplikator. Wenn Take-Profit in Punkten angegeben ist, wird der tatsächliche Wert für Forex-Symbole mit 10 multipliziert.

- Open long positions. Viele der weiter diskutierten Strategien sind nur in eine der Richtungen profitabel. Dieser Parameter ermöglicht es, das Öffnen von Kaufpositionen zu deaktivieren, wenn diese Richtung für die Strategie unrentabel ist.

- Open short positions. Ermöglicht das Deaktivieren des Öffnens von Verkaufspositionen.

- Verwenden Sie ORDER_FILLING_RETURN anstelle von ORDER_FILLING_FOK. Wenn der Versuch, eine Position mit diesem EA zu eröffnen, den gleichen Fehler bei Ihrem Broker verursacht, versuchen Sie, diesen Parameter auf true zu setzen.

- Action in case of Stop-Loss. Dieser Parameter ermöglicht es, die Verwendung der Umkehrtechnik zu bestimmen.

- Max. lot multiplier in reversing. Wenn der EA die Umkehrmethode verwendet, erlaubt dieser Parameter die Begrenzung der maximal zulässigen Anzahl von Umkehrungen. Bei allen Tests wird dieser Parameter auf 8 gesetzt. Wenn Sie 0 einstellen, wird die Umkehrung deaktiviert.

Andere Parameter des Expert Advisors, die sich nicht auf Indikatoren beziehen, sollten besser so verwendet werden, wie sie sind.

Wie die Umkehrung durchgeführt wird

Betrachten wir nun, wie die Umkehrmethode in diesem Expert Advisor ausgeführt wird. Tatsächlich ist es ganz einfach:

- Zum Zeitpunkt der Eröffnung des ersten Handels wird eine entgegengesetzt gerichtete Buy Stop oder Sell Stop Order mit einem verdoppelten Lot auf dem Stop-Loss der offenen Position platziert;

- Bei der Eröffnung eines neuen Balkens wird überprüft, ob unsere Position im System vorhanden ist, sowie ob es eine Buy Stop oder Sell Stop Order gibt. Wenn die Position existiert, es aber keine gegenteilige Position gibt, bedeutet dies, dass die Order ausgelöst wurde, so dass wir eine weitere Doppelte-Lot Order in der entgegengesetzten Position platzieren müssen;

- Wenn es keine Position gibt, während die Order noch existiert, dann wurde die Position durch Take-Profit geschlossen, so dass die EA die bestehende Order löscht.

Da das Vorhandensein einer Position und eines Auftrags nur beim Öffnen eines neuen Balkens, d.h. einmal alle 15 Minuten, überprüft wird, besteht eine geringe Chance, dass der Auftrag innerhalb der 15 Minuten ausgelöst und durch Stop-Loss geschlossen werden kann. Dies würde die Folge von Umkehrung unterbrechen, da der Expert Advisor keinen neuen Pending Order anlegen würde.

Nun, wir können das akzeptieren, denn die Testergebnisse haben gezeigt, dass sich die Prüfung an einer neuen Eröffnung eines Balkens als profitabler erwiesen hat als die Prüfung und Erstellung einer neuen Bestellung gleich beim nächsten Tick.

Umkehrung als eigenständige Handelsstrategie

Nun, lassen Sie uns mit der Umkehrung fortfahren. Dies ist eine interessante Situation: Im Reverse-Martingal-Handel spielt die Richtung und der Zeitpunkt des ersten Handels keine Rolle. Selbst wenn diese erste Position erfolglos war, wird die nächste Position in die entgegengesetzte Richtung diesen Fehler beheben.

Wir brauchen also nicht nach guten Einstiegspunkten zu suchen, und wir können jederzeit eröffnen. Theoretisch kann die Umkehrtechnik als unabhängiges Handelssystem betrachtet werden. Überprüfen wir es.

In unserem Fall werden wir alle 15 Minuten eröffnen, wenn es keine Position für das Symbol gibt.

Die Eintrittsrichtung spielt keine Rolle... Nun, es wäre egal, wenn es die Testergebnisse nicht gäbe.

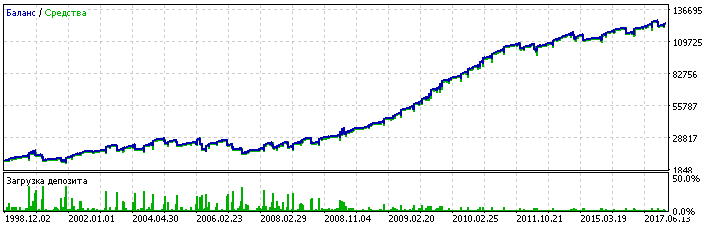

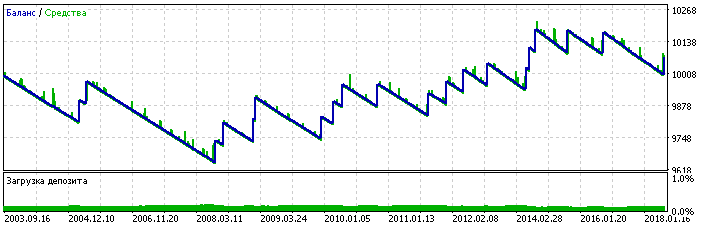

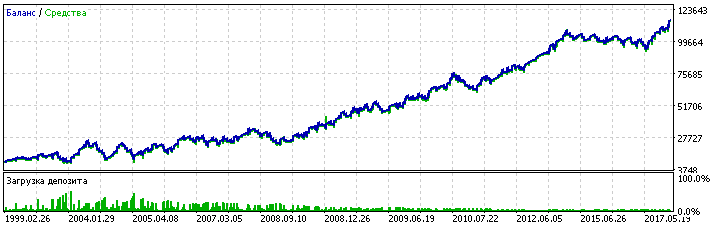

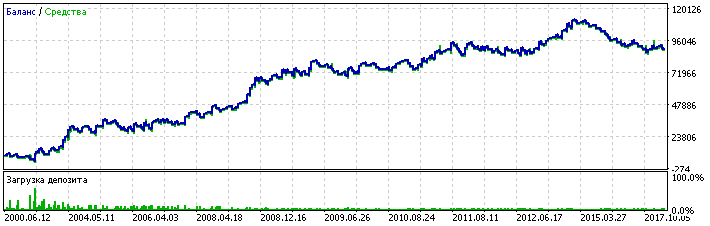

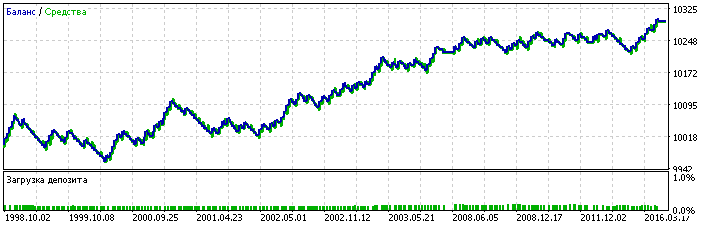

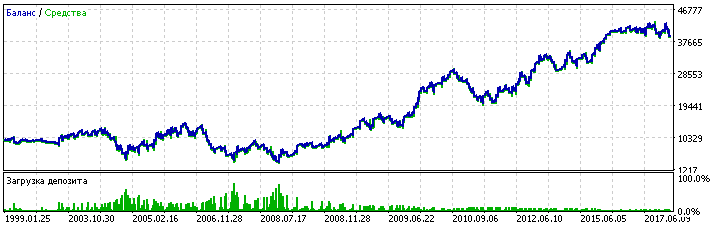

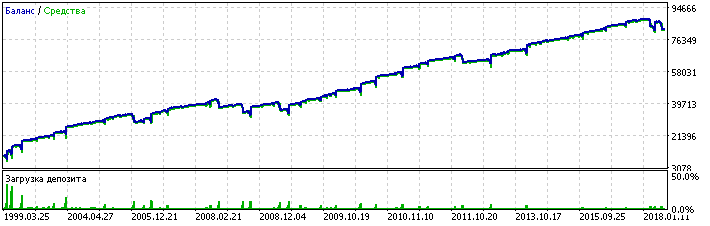

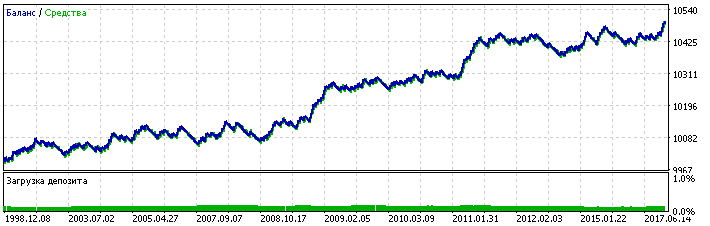

Hier ist also der GBPUSD Saldo mit SL 85 und TP 190:

Es gibt insgesamt 2647 Positionen. Der EA erzielte einen Gewinn von 115.115 über 20 Jahre. Das entspricht 57% pro Jahr

Hier ist der GBPUSD Saldo mit SL 45 und TP 175:

Es gibt insgesamt 3693 Positionen. Gewinn: 117.521. Das sind 58% pro Jahr.

Sowohl für GBPUSD als auch für EURUSD eröffnen wir nur Verkaufspositionen. Wenn Kaufpositionen aktiviert sind, wird der Gewinn geringer. Aber trotzdem bleibt die Strategie profitabel. Das bedeutet, dass die Umkehrung als autarkes Handelssystem genutzt werden kann. Es ist uns gelungen, über einen Zeitraum von zwanzig Jahren bei zwei Symbolen eine Rentabilität zu erreichen.

Allerdings ist die Saldenkurve nicht sehr schön. Insbesondere GBPUSD verzeichnete im Zeitraum von 2004 bis 2008 kein Gewinnwachstum. Es gibt jedoch keine großen Drawdowns.

Die EURUSD-Saldenkurve ist besser, hat aber immer noch flache Perioden, die 1-2 Jahre lang sind.

Dennoch ist die Rentabilität der Umkehrung offensichtlich. Ich denke, es hat keinen Sinn, Saldenkurven ohne Umkehrung darzustellen. Logischerweise würden sie verlieren.

Eröffnung einmal pro Tag

Es gibt ein interessantes Handelssystem: Es verwendet keine Indikatoren, sondern einige andere Ideen. Die Idee ist wie folgt: Wenn Sie immer wieder zur selben Zeit eröffnen, während Sie einen kleinen Stop-Loss und einen großen Take-Profit verwenden, werden Sie höchstwahrscheinlich profitieren.

Es scheint absurd zu sein. Ich könnte jedoch glauben, dass die Idee für den Handel mit Indizes funktionieren könnte. Zum Beispiel bei Dow Jones, wenn Sie um 16:25 oder 16:30 Uhr, d.h. vor der Eröffnung der Börse, einsteigen. Normalerweise geschehen zu diesem Zeitpunkt starke Bewegungen, und ein Trend kann beginnen.

Tatsächlich arbeitet er mit Indizes und zeigt eine recht gute Profitabilität, auch ohne Rückwärtsgang. Aber wird die Strategie gute Ergebnisse auf dem Devisenmarkt zeigen?

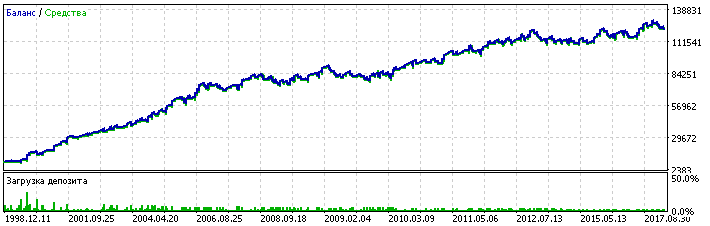

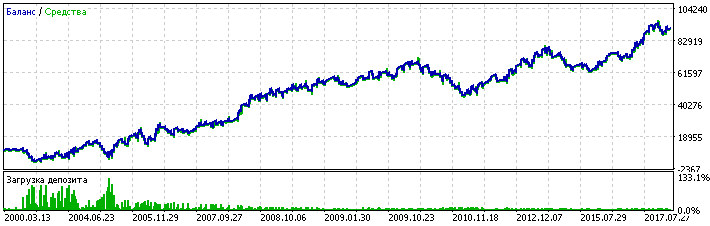

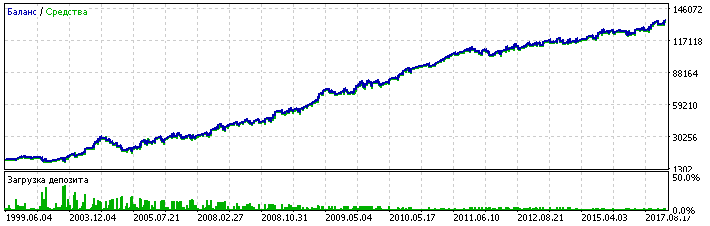

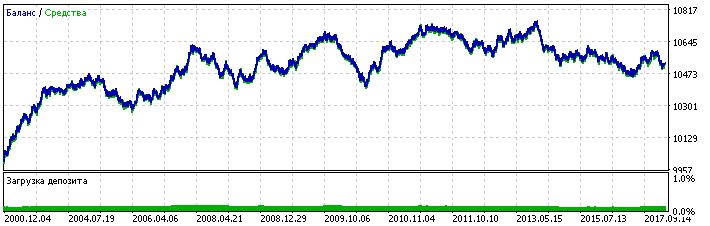

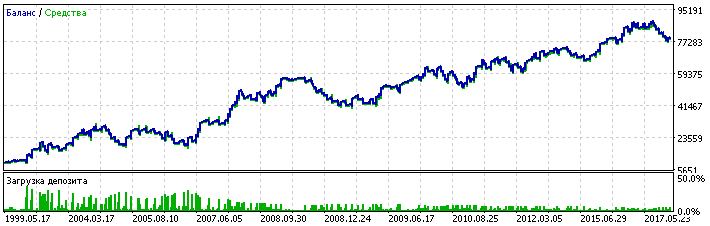

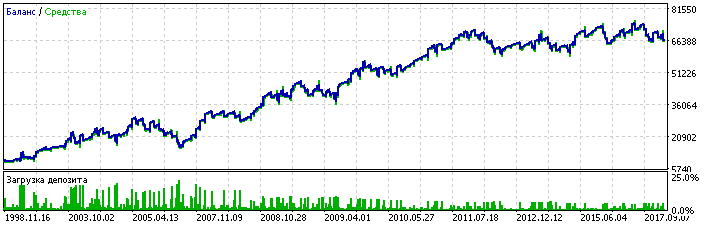

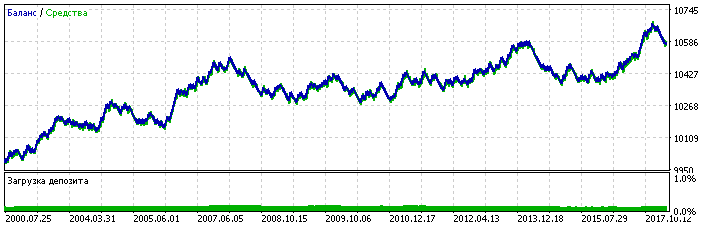

Überraschenderweise gibt es für GBPUSD zwei Zeitspannen, in denen dieses Handelssystem wirklich funktioniert. Das sind 15:15 und 19:45 Uhr. Diesmal weiß ich nicht warum. Aber schauen Sie sich die Saldenkurve an (Einträge um 19:45 Uhr, SL 20, TP 750):

Es gibt insgesamt 1788 Positionen. Gewinn: 215.834. Das entspricht 107% pro Jahr

Die Profitabilität von ungefähr 100% pro Jahr ist beeindruckend. Keiner der weiter diskutierten Indikatoren wird eine solche Rentabilität bieten.

Natürlich hat das System lange Verlustperioden, aber es verwendet einen Stop-Loss von 20 Punkten und einen Take-Profit von 750, so dass ein gewinnbringender Positionen Hunderte von Verlustpositionen abdecken kann.

Beachten Sie, dass ich zusätzlich einige Änderungen am System vorgenommen habe. Die oben genannte Rentabilität wurde ohne Einträge am Freitag und in den Sommermonaten - Juni, Juli und August - erreicht (ich habe entsprechende Einträge deaktiviert). Wenn Einträge an einem beliebigen Tag und Monat erlaubt sind, dann verschlechtern sich die Saldenkurven und der Gesamtgewinn etwas, obwohl die Strategie immer noch profitabel bleibt und sehr gute Ergebnisse zeigt.

Darüber hinaus funktioniert genau die gleiche Regel (Deaktivierung des Handels an Freitagen und in den Sommermonaten) auch für das EURUSD-Symbol. Es zeigt jedoch bessere Ergebnisse, wenn der Handel nur im August und nicht in allen Sommermonaten eingestellt wird. Selbst wenn wir Juni und Juli zusätzlich deaktivieren, würde dies die Profitabilität um nur 1.000 Dollar verringern.

Hier ist die EURUSD-Grafik mit SL 20, TP 680:

Es gibt insgesamt 1379 Positionen. Gewinn: 256.280. Das sind 128% pro Jahr.

Eine sehr interessante Tatsache: Die Deaktivierung des Handels am Freitag führt in beiden Fällen zu einer Gewinnsteigerung. Warum Freitag? Der Triple-Swap im Devisenmarkt wird mittwochs berechnet. Freitag wäre also ein gewöhnlicher Tag. Wahrscheinlich nimmt die Volatilität vor dem Wochenende zu, so dass der Stop-Loss getroffen wird.

Betrachten wir nun die EURUSD-Grafik (SL 20, TP 900), die Eröffnungen werden einmal täglich durchgeführt und es wird ein konstante Lotgröße verwendet. D.h. es wird keine Umkehrung verwendet:

Es gibt 830 Positionen. Gewinn: 69. In diesem Fall ist der Gewinn ziemlich zufällig.

Standardindikatoren

Versuchen wir die Handelsergebnisse mit Standardindikatoren zu verbessern.

Bollinger Bänder

Bedingungen für den Kauf:

- Wenn der aktuelle Balken über dem gleitenden Durchschnitt liegt, auslassen;

- Wenn der vorherige Balken fällt, auslassen;

- wenn der vor vorherige Balken nicht unter der unteren Bollingergrenze liegt, auslassen;

- wenn sich der vor vorherige Balken nicht über der unteren Bollingergrenze geschlossen hat, auslassen;

Hier ist die GBPUSD Saldenkurve (SL 44, TP 167):

4158 Positionen. Gewinn: 81.894. Das entspricht 40% pro Jahr

Die Kurve hat sich nicht wirklich verbessert. Der Gewinn ist auch kleiner als ohne Indikatoren.

Hier jetzt ist die Saldenkurve von EURUSD mit SL 45 und TP 160:

3135 Positionen. Gewinn: 77.090. Das sind 38% pro Jahr.

Die Saldenkurve wurde noch schlechter. Der Gewinn ist substanziell eingebrochen.

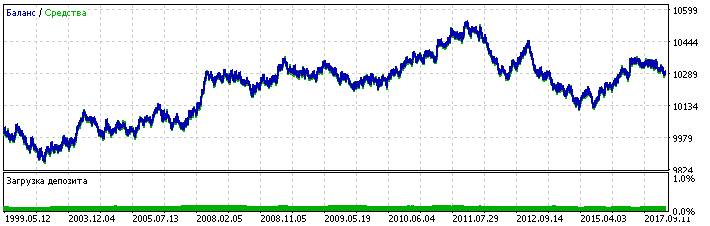

Die Saldenkurve von EURUSD ohne Umkehrung (SL 80, TP 180) schaut schlecht aus:

Positionen: 1358. Gewinn: 74.

Average Directional Movement Index (ADX)

Der Indikator wird wie folgt verwendet: Wenn der ADX-Wert größre als der Parameterwert istund DI+ über DI- ist, wird keine Position eröffnet. In allen anderen Fällen wird eine Kaufposition eröffnet.

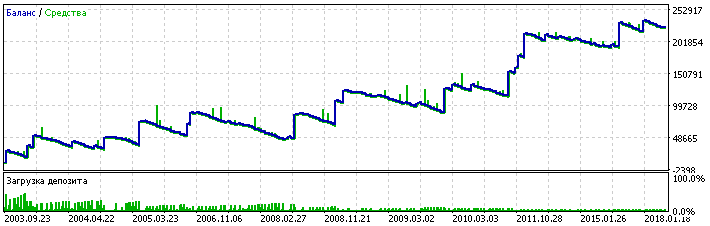

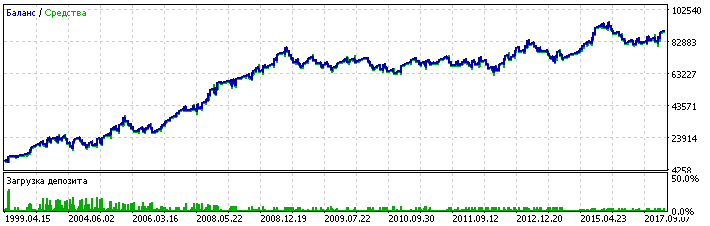

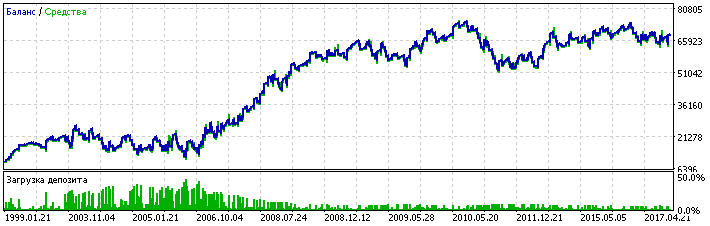

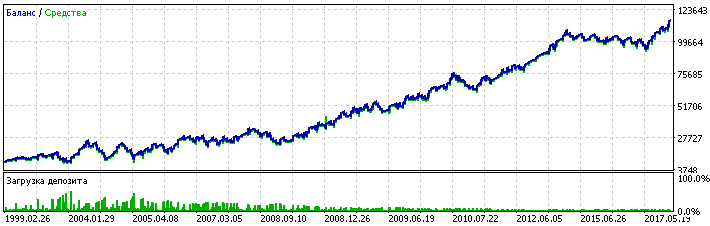

GBPUSD Saldenkurve, SL 45, TP 140:

Positionen: 5795. Gewinn: 120.043. Das sind 60% pro Jahr.

Das Ergebnis ist viel besser. Die Verwendung des ADX erhöht den Gewinn, im Vergleich zum Handel ohne ihn. Der Anstieg ist nicht besonders deutlich. Die Anzahl der Positionen verdoppelte sich im Vergleich zu einem kleineren Stop-Loss. Trotzdem gibt es noch Seitwärtsbewegungen: 1998-2004, 2005-2008, 2015-2017.

Die Saldenkurve von EURUSD unterscheidet sich nicht stark vom Handel ohne Indikator (SL 45, TP 140):

Positionen: 3903. Gewinn: 116.791. Das sind 58% pro Jahr.

Die Saldenkurve von EURUSD ohne Umkehrung schaut viele schlimmer aus, es gibt jedoch einen kleinen Aufwärtstrend (SL 45, TP 140):

Positionen: 3613. Gewinn: 283.

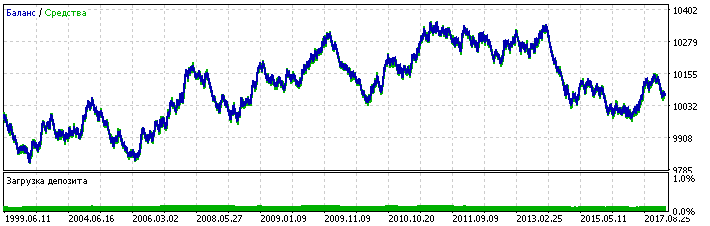

Commodity Channel Index (CCI)

Eröffnungsbedingung für einen Kauf: der Indikatorwert überschreitet den entsprechenden Parameterwert. Verkaufspositionen sing generell unprofitable, wir erlauben daher nur Käufe.

GBPUSD balance graph (SL 40, TP 135):

Positionen: 5285. Gewinn: 132.990. Das sind 66% pro Jahr.

Das Ergebnis ist noch besser als das mit dem ADX. Der Gewinn ist jedoch nicht viel höher als ohne Indikatoren. Es gibt immer noch Zeiten ohne Zuwachs. Die Drawdowns in solchen Zeitspannen sind nicht so hoch wie beim ADX, aber größer als ohne Indikatoren

EURUSD Saldenkurve, SL 45, TP 230:

Positionen: 2381. Gewinn: 78,913 oder 39% pro Jahr. Das Ergebnis ist viel schlechter als bei der Verwendung ohne Indikatoren.

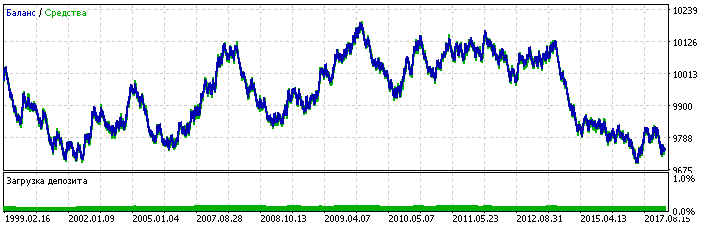

Die Saldenkurve ohne Umkehrung hat einen deutlichen Aufwärtstrend nur bis 2005 (SL 90, TP 120):

Positionen: 1687. Gewinn: 522.

Momentum

Der Indikator wird ähnlich dem Vorherigen verwendet: Gekauft wird, wenn der Indikator den entsprechenden Parameterwert überschreitet.

GBPUSD Saldenkurve, SL 45, TP 170:

Positionen: 4775. Gewinn: 81,398. Das entspricht 40% pro Jahr Das Ergebnis sieht nicht gerade beeindruckend aus.

EURUSD Saldenkurve, SL 40, TP 185:

Positionen: 3625. Gewinn: 30.896 oder 15% pro Jahr. Die Ergebnisse sind auch nicht so gut.

Die Saldenkurve EURUSD ohne Umkehrung (SL 60, TP 140):

Positionen: 258. Gewinn: 296.

Moving Average (MA)

Bedingungen für den Kauf:

- der Eröffnungspreis des vorherigen Balkens ist kleiner als der Wert des gleitenden Durchschnitts, während der Schlusskurs des vorherigen Balkens über dem gleitenden Durchschnitt liegt,

- der gleitende Durchschnitt des aktuellen Balkens ist kleiner als der gleitende Durchschnitt des vorherigen Balkens;

- Die Differenz zwischen gleitenden Durchschnitten des aktuellen und des vorherigen Balkens sollte größer sein als der entsprechende Parameterwert.

Die Eröffnungsbedingungen für einen Verkauf sind dem entgegengesetzt.

GBPUSD balance graph (SL 46, TP 174):

Positionen: 2788. Gewinn: 73,020. d.h. 36% pro Jahr. Das ist viel schlechter als ohne Indikator.

EURUSD Saldenkurve, SL 95, TP 175:

Positionen: 829. Gewinn: 24,397 (12% pro Jahr). Das ist ein sehr schlechtes Ergebnis.

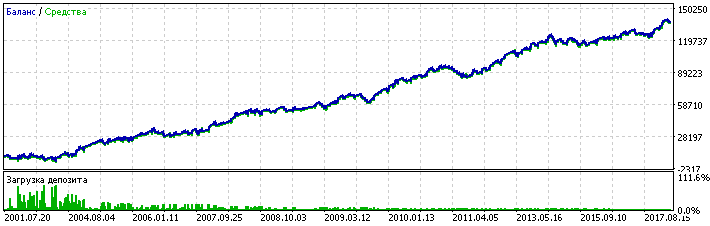

Die Saldenkurve für EURUSD ohne Umkehrung schaut gut aus im Vergleich zur früheren (SL 40, TP 145):

Positionen: 610. Gewinn: 493.

Moving Averages Convergence-Divergence (MACD)

Wenn das Histogramm des MACD unter der Linie ist, wird gekauft. Ist es über der Linie, verkauft.

GBPUSD Saldenkurve, SL 45, TP 170:

Positionen: 4394. Gewinn: 29,392 (14% pro Jahr). Der Handel ohne Indikator zeigt ein viel besseres Ergebnis.

EURUSD Saldenkurve, SL 50, TP 165:

Positionen: 2895. Gewinn: 56,692. Das sind 28% pro Jahr. Das ist auch viel schlechter als ohne Indikator.

Die Saldenkurve EURUSD ohne Umkehrung (SL 80, TP 175):

Positionen: 1620. Gewinn: -255.

Dies ist der einzige Indikator, der, bei seiner Verwendung, Verluste verursacht ohne Umkehrung.

Williams' Percent Range (WPR)

Wenn der Wert des WPRt des aktuellen Balkens größer als der in den EA-Einstellungen angegebene Wert ist und der WPR des vorherigen Balkens kleiner als der in den EA-Einstellungen angegebene Wert ist, kaufen wir.

GBPUSD Saldenkurve, SL 45, TP 170:

Positionen: 3577. Gewinn: 110.077. Das entspricht 55% pro Jahr Das ist ein gutes Ergebnis. Das ist immerhin besser als ohne Indikator.

EURUSD Saldenkurve (SL 90, TP 185):

Positionen: 1180. Gewinn: 72,469 (37% pro Jahr). Das ist nicht das beste Ergebnis.

Die Saldenkurve für EURUSD ohne Umkehrung zeigt einen Aufwärtstrend bis ins Jahr 2008, danach flacht sie ab (SL 95, TP 195):

Positionen: 626. Gewinn: 573.

Übersichtstabelle der Ergebnisse

Zeigen wir jetzt alle Ergebnisse in einer Tabelle und wählen die profitabelsten Indikatoren und Handelssysteme der Umkehrtechnik.

Hier ist die Tabelle für GBPUSD:

| Strategie | Gesamt netto Profit | Profit Faktor | Positionen | Max. Drawdown | % der Gewinnpositionen | Stop-Loss | Take-Profit |

|---|---|---|---|---|---|---|---|

| Ohne Indikatoren | 115,115 | 1.24 | 2647 | 14,269 (47.61%) | 31.92 | 85 | 190 |

| Einmal täglich | 215,834 | 1.68 | 1788 | 54,900 (53.64%) | 3.02 | 20 | 750 |

| Bollinger Bänder | 81,894 | 1.21 | 4158 | 26,170 (36.14%) | 20.9 | 44 | 167 |

| ADX | 120,043 | 1.28 | 5795 | 16,823 (62.52%) | 24.31 | 45 | 140 |

| CCI | 132,990 | 1.36 | 5285 | 15,171 (14.81%) | 23.77 | 40 | 135 |

| Momentum | 81,398 | 1.2 | 4775 | 23,996 (24.84%) | 21.97 | 45 | 170 |

| Gleitender Durchschnitt | 73,020 | 1.26 | 2788 | 17,261 (29.87%) | 20.48 | 46 | 174 |

| MACD | 29,392 | 1.14 | 4394 | 11,309 (77.69%) | 20.3 | 45 | 170 |

| WPR | 110,077 | 1.33 | 3577 | 17,923 (62.78%) | 21.44 | 45 | 170 |

Die Übersichtstabelle für EURUSD:

| Strategie | Gesamt netto Profit | Profit Faktor | Positionen | Max. Drawdown | % der Gewinnpositionen | Stop-Loss | Take-Profit |

|---|---|---|---|---|---|---|---|

| Ohne Indikatoren | 117,521 | 1.37 | 3693 | 13,063 (10.24%) | 21.04 | 45 | 175 |

| Einmal täglich | 256,280 | 2.02 | 1379 | 39,447 (44.84%) | 3.92 | 20 | 680 |

| Bollinger Bänder | 77,090 | 1,25 | 3135 | 16,616 (20.88%) | 21.15 | 45 | 160 |

| ADX | 116,791 | 1.39 | 3903 | 18,356 (71.11%) | 24.49 | 45 | 140 |

| CCI | 78,913 | 1.26 | 2381 | 25,817 (22.97) | 17.01 | 45 | 230 |

| Momentum | 30,896 | 1.17 | 3625 | 10,663 (16.43%) | 18.23 | 40 | 185 |

| Gleitender Durchschnitt | 24,397 | 1.35 | 829 | 11,586 (76.72%) | 35.34 | 95 | 175 |

| MACD | 56,692 | 1.21 | 2895 | 14,388 (47.37%) | 23.11 | 50 | 165 |

| WPR | 72,469 | 1,75 | 1180 | 9,987 (23.57%) | 32.03 | 85 | 195 |

Wir werden die Eröffnungen einmal täglich nicht mit anderen Systemen vergleichen. Es ist besser als alle Alternativen.

Wie bei anderen Strategien ist die Rentabilität von Systemen ohne Indikatoren nicht viel schlechter als bei Systemen mit Indikatorsignalen.

Darüber hinaus zeigt der EURUSD-Handel ohne Indikatoren eine bessere Profitabilität. Diese reine Strategie ist nur mit der Verwendung des ADX-Indikators zu vergleichen. Aber es zeigt eine viel schlechtere Performance in Bezug auf den maximalen Drawdown und ist dem Handel ohne Indikatoren sehr ähnlich, sowohl in Bezug auf den Gewinn als auch auf die Anzahl der Positionen.

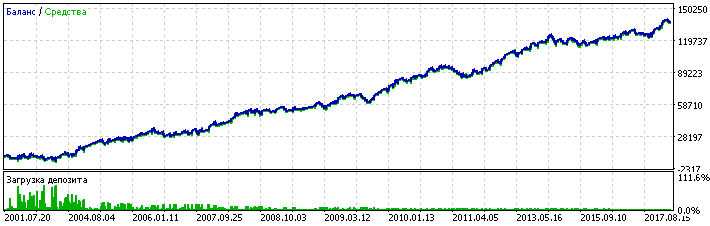

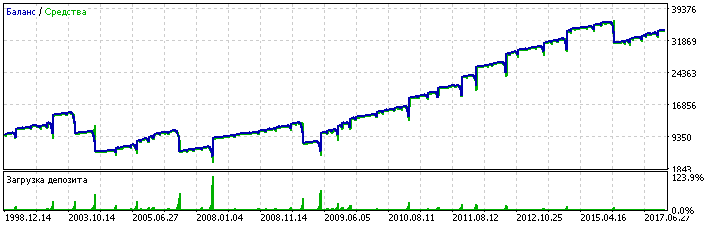

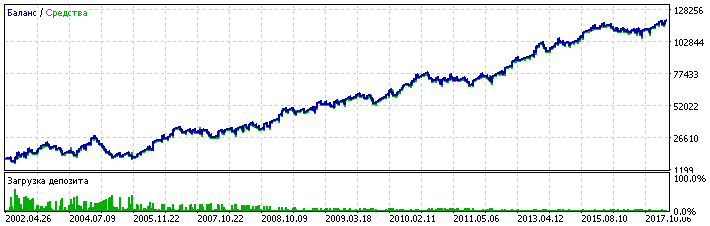

Beim GBPUSD-Handel können die Indikatoren ADX und CCI zur Verbesserung der Ergebnisse beitragen. Aber die Verbesserung ist nicht signifikant, während die Gewinnkurve größere Drawdowns aufweist und sich die Anzahl der Positionen verdoppelt. Werfen wir einen Blick auf diese Diagramme. Der Indikator ADX:

Der Indikator CCI:

Die Kurve des CCI besser aus als der des ADX. Ihre Steigung ist glatter, hat weniger Zeiten mit Verlusten und einen höheren Gewinn.

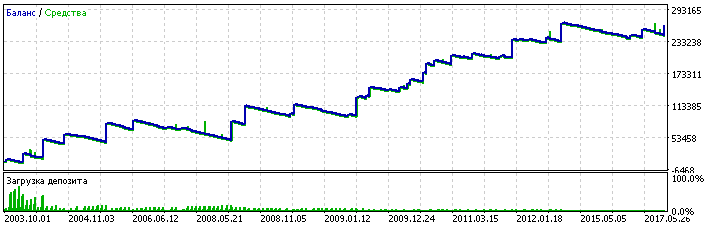

Zum Schluss schauen wir auf die Endergebnisse von EURUSD ohne Umkehrung:

| Strategie | Gesamt netto Profit | Profit Faktor | Positionen | Max. Drawdown | % der Gewinnpositionen | Stop-Loss | Take-Profit |

|---|---|---|---|---|---|---|---|

| Einmal täglich | 69 | 1.04 | 830 | 375 (3.75%) | 2.41 | 20 | 900 |

| Bollinger Bänder | 74 | 1.01 | 1358 | 385 (3.7%) | 31.96 | 80 | 180 |

| ADX | 283 | 1.02 | 3613 | 434.01 (4.11%) | 25.27 | 45 | 140 |

| CCI | 522 | 1.06 | 1687 | 307.43 (2.87%) | 45.29 | 90 | 120 |

| Momentum | 296 | 1.3 | 258 | 113.32 (1.12%) | 36.43 | 60 | 140 |

| Gleitender Durchschnitt | 493 | 1.27 | 610 | 86.99 (0.83%) | 26.56 | 40 | 145 |

| MACD | -255 | 0.97 | 1620 | 502.68 (4.93%) | 31.73 | 80 | 175 |

| WPR | 573 | 1.14 | 626 | 232.3 (2.21%) | 38.18 | 100 | 195 |

Die interessantesten Ergebnisse wurden mit Hilfe eines einfachen gleitenden Durchschnitts erzielt. Die Strategie zeigt im Vergleich zu anderen Indikatoren einen eher geringen maximalen Drawdown und einen guten Gewinn. Wir können die Losgröße für die Strategie des gleitenden Mittelwerts erhöhen, so dass der maximale Drawdown dem der Umkehrstrategien ähnlich wird, dann wird der Gewinn etwas gleich diesen Strategien sein. Bei einer maximalen Inanspruchnahme von 16.000 wird der Gewinn bei rund 90.000 liegen.

Andere Indikatoren, außer Momentum, zeigen eine sehr geringe Profitabilität. Das bedeutet, dass sie im realen Handel generell unrentabel werden könnten.

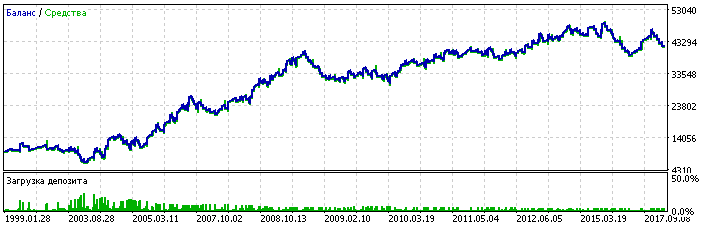

Schlussfolgerung

Jetzt ist es an der Zeit, einige Schlussfolgerungen zu ziehen.

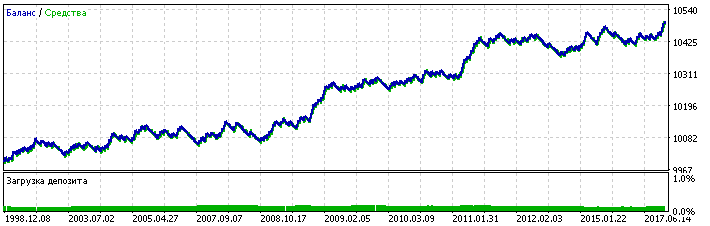

Schlussfolgerung 1. Praktisch keiner der Standardindikatoren kann stabile und konstante Gewinne liefern, wenn er allein verwendet wird, zumindest ohne ein korrektes Money Management. Die einzige Ausnahme ist der Gleitende Durchschnitt. Obwohl dies einer der ältesten technischen Indikatoren ist, erzeugt er ein glattes Diagramm, das sich über einen Zeitraum von 20 Jahren nach oben bewegt:

Die Strategie kann durch die Verwendung eines Zeitfilters für Eröffnungen weiter verbessert werden.

Schlussfolgerung 2. Die Umkehrung kann als autarkes Handelssystem eingesetzt werden. Die Verwendung zusätzlicher Indikatoren wirkt sich negativ auf die Performance aus. Vielleicht sind solche Ergebnisse mit weiten Stop-Loss und riesigen Take-Profits verbunden - die Indikatoren können solche großen Bewegungen nicht vorhersagen. Ein weiterer Grund dafür kann die falsche Verwendung der Indikatoren sein. Möglicherweise würden sie sich mit engeren Stopps oder längeren Indikatorperioden besser entwickeln.

Schlussfolgerung 3. Es gibt eine Meinung, dass ein umgekehrtes Martingalsystem eine sehr riskante und offensichtlich verlustreiche Strategie ist. Ich hoffe, die hierin enthaltenen Testreihen haben bewiesen, dass diese Meinung, zumindest die Aussage "offensichtlich verlustreich", falsch ist.

Bei ordnungsgemäßer Verwendung der Umkehrung, wurde keines der Handelssysteme, die einen der Indikatoren verwenden, unrentabel. Darüber hinaus wurden die Strategien, die ohne Umkehrung Verluste machten, mit der Umkehrtechnik profitabel. Darüber hinaus vergrößerte die Verwendung der Umkehrung durch eine Strategie die Verluste keinesfalls.

Schlussfolgerung 4. Definitiv kann die Umkehrstrategie keine Million Dollar aus einem Dollar im Monat verdienen. Der erzielte Gewinn (im Vergleich zur Ersteinzahlung) ist nicht sehr beeindruckend. Eine solche Strategie kann Ihnen jedoch beibringen, Verluste zu genießen - je mehr Verluste einem profitablen Handel vorausgehen, desto höher ist der Gewinn.

Das scheint eine sehr seltsame Aussage zu sein. Theoretisch sollte der schließlich erzielte Gewinn immer gleich dem ursprünglichen Positionswert sein. Der Rest des Gewinns deckt diese früheren Verluste ab. Dies gilt, wenn Sie die gleichen Werte für Take-Profit und Stop-Loss verwenden. Da unser Take-Profit 2-5 mal größer ist als der Stop-Loss, erhalten wir zusätzlich zu diesem Gewinn, der dem ursprünglichen Positionsvolumen entspricht, auch den Gewinn für das gesamte Volumen der letzten Position, der dem Punktabstand zwischen Stop-Loss und Take-Profit entspricht.

Bei der Verwendung eines so großen Take-Profit ist es nicht notwendig, das Volumen jeder umgekehrten Position zu erhöhen. Alternativ können wir das bei jeder zweiten oder dritten Position erhöhen. Dies würde wahrscheinlich die Drawdowns verringern und die Anzahl der Umkehrungen erhöhen, obwohl der Gewinn in diesem Fall geringer ausfallen würde.

Schlussfolgerung 5. Die Umkehrung ist wirklich eine riskante Strategie. Überprüfen Sie den maximalen Drawdown: In allen oben genannten Ergebnissen ist der Drawdown größer als die Ersteinlage.

Schlussfolgerung 6. Was ist also Umkehrung?

Ist es ein Heiliger Gral? Offensichtlich nicht. Reverse Martingale beseitigt keine Verluste, es kann sie nur für einige Zeit verzögern. Mit einer Umkehrung kann man keine großen Gewinne erwarten.

Ist es also eine Illusion? Nein, ist es nicht. Die Umkehrung ermöglicht es Ihnen, einen Gewinn zu erzielen, der klein, aber ziemlich stabil ist. Der Schlüssel dafür ist eine große Anfangseinlage.

Also, was ist die Umkehrung? Anscheinend ist dies eine normale Handelsstrategie.

Es liegt an Ihnen, zu entscheiden, ob Sie die Umkehrung anwenden oder nicht. Eines kann man mit Sicherheit sagen: Die Umkehrung erfordert eine große Einlage. Um einen maximalen Drawdown aus einer verlorenen Serie von Umkehrpositionen aushalten zu können (auch wenn Sie das kleinstmögliche Anfangslot verwenden), benötigen Sie eine Einzahlung von nicht weniger als $3.000. Es ist nicht einfach, 3.000 Dollar zu riskieren, während man versucht, 100.000 zu verdienen.

Es ist jedoch viel einfacher, 30-100 Dollar zu investieren und diesen Betrag zu riskieren, um 1.000 Dollar zu verdienen.

Aber die minimal erforderliche Einzahlung ist $3.000, also wie kann man die Umkehrtechnik mit $30 nutzen? Natürlich, mit einem Cent-Konto. So werden aus 30 Dollar 3.000.

Lassen Sie uns den Artikel hier beenden. Der Expert Advisor, der für das Testen der oben genannten Strategien verwendet wird, ist im Anhang unten verfügbar. Speichern Sie die MQL5 und EX5 Dateien des EAs im Ordner Experts. Der Ordner Strategies sollte unter Include gespeichert werden. Außerdem enthält das Archiv SET-Dateien mit den Parametern des Expert Advisors für verschiedene Symbole und Indikatoren. Alle Testberichte des Strategy Tester sind im HTML-Format ebenfalls im Anhang enthalten.

Übersetzt aus dem Russischen von MetaQuotes Ltd.

Originalartikel: https://www.mql5.com/ru/articles/5008

Warnung: Alle Rechte sind von MetaQuotes Ltd. vorbehalten. Kopieren oder Vervielfältigen untersagt.

Dieser Artikel wurde von einem Nutzer der Website verfasst und gibt dessen persönliche Meinung wieder. MetaQuotes Ltd übernimmt keine Verantwortung für die Richtigkeit der dargestellten Informationen oder für Folgen, die sich aus der Anwendung der beschriebenen Lösungen, Strategien oder Empfehlungen ergeben.

Die 100 besten Durchläufe der Optimierung (Teil 1). Entwicklung einer Analyse der Optimierung

Die 100 besten Durchläufe der Optimierung (Teil 1). Entwicklung einer Analyse der Optimierung

Modellierung von Zeitreihen unter Verwendung nutzerdefinierter Symbole nach festgelegten Verteilungsgesetzen

Modellierung von Zeitreihen unter Verwendung nutzerdefinierter Symbole nach festgelegten Verteilungsgesetzen

Methoden zur Fernsteuerung von EAs

Methoden zur Fernsteuerung von EAs

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Zwei Jahre sind vergangen. Sie können einen Test mit den neuen Daten 2017-2019 für die von Ihnen gewählten Parameter durchführen. Dies wird sich als Vorwärtsmodell erweisen.

Normalerweise ändern die besten Forward-Modelle den Trend von steigend zu fallend.

Ich frage mich, ob dies auch bei Ihrer Methodik der Fall ist? Oder wird die Anpassung an die Vergangenheit weiterhin vermieden?

Zwei Jahre sind vergangen. Sie können einen Test mit den neuen Daten 2017-2019 für die von Ihnen gewählten Parameter durchführen. Dies wird sich als Vorwärtsmodell erweisen.

Normalerweise ändern die besten Vorwärtsmodelle den Trend von steigend zu fallend.

Ich frage mich, ob dies auch bei Ihrer Methodik der Fall ist? Oder wird die Anpassung an die Vergangenheit weiterhin vermieden?

Ja, übrigens, das ist ein interessantes Thema. Ich weiß nicht, wie es jetzt ist - Sie können es sich ansehen, aber es gibt ein veröffentlichtes Signal - das Konto darauf wurde zusammengelegt, aufgrund eines RIESIGEN, im IMHO, gut oder unter anderem, Unterschieds - dort 10 mal - es ist ein Unterschied zwischen SL und TR, bedingt, SL 90 TR 970 - es ist Unsinn - das kann man nicht machen.... Wenn man es so ausdrückt, dann muss man z.B. das Schleppnetz vom Profil aus anhängen....

Ich will es selbst testen... und ja - es wird vorwärts gehen.

Ich werde posten, was funktionieren wird - hier...

Gibt es keine Version für MT4?