Websockets para MetaTrader 5: conexiones de cliente asíncronas con la API de Windows

Este artículo detalla el desarrollo de una biblioteca personalizada vinculada dinámicamente y diseñada para facilitar las conexiones asíncronas de clientes WebSocket para las aplicaciones MetaTrader 5.

Desarrollamos un asesor experto multidivisas (Parte 26): Informador para instrumentos comerciales

Antes de continuar con el desarrollo de asesores expertos multidivisas, vamos a intentar crear un nuevo proyecto utilizando la biblioteca desarrollada. Usando este ejemplo, descubriremos cómo organizar mejor el almacenamiento del código fuente y cómo puede ayudarnos el uso del nuevo repositorio de código de MetaQuotes.

Pronosticamos barras Renko con ayuda de IA CatBoost

¿Cómo utilizar las barras Renko junto con la IA? Hoy analizaremos el trading Renko en Fórex con una precisión de previsión del 59,27%. Asimismo, exploraremos las ventajas de las barras Renko para filtrar el ruido del mercado, aprenderemos por qué los indicadores de volumen son más importantes que los patrones de precios y cómo establecer el tamaño óptimo del bloque Renko para el EURUSD. s decir, veremos una guía paso a paso para integrar CatBoost, Python y MetaTrader 5 para crear nuestro propio sistema de previsión Forex Renko. Resulta ideal para tráders que buscan ir más allá del análisis técnico tradicional.

Creación de un sistema personalizado de detección de regímenes de mercado en MQL5 (Parte 2): Asesor experto

Este artículo detalla la construcción de un Asesor Experto Adaptativo (MarketRegimeEA) utilizando el detector de régimen de la Parte 1. Cambia automáticamente las estrategias comerciales y los parámetros de riesgo para mercados con tendencia, rango o volátiles. Se incluyen optimización práctica, manejo de transiciones y un indicador de múltiples marcos de tiempo.

Análisis espectral singular unidimensional

El artículo aborda aspectos teóricos y prácticos del método de análisis espectral singular (ARS), un método eficaz de análisis de series temporales que permite representar la compleja estructura de una serie como una descomposición en componentes simples, como la tendencia, las fluctuaciones estacionales (periódicas) y el ruido.

Creación de un sistema personalizado de detección de regímenes de mercado en MQL5 (Parte 1): Indicador

Este artículo detalla la creación de un sistema de detección de regímenes de mercado MQL5 utilizando métodos estadísticos como la autocorrelación y la volatilidad. Se proporciona el código para que las clases clasifiquen las condiciones de tendencia, rango y volatilidad y un indicador personalizado.

Trading por pares: Trading algorítmico con optimización automática en la diferencia de puntuación Z

En este artículo, veremos qué es el trading por pares y cómo se realiza el comercio de correlaciones. También crearemos un asesor experto para automatizar el trading por pares y añadiremos la capacidad de optimizar automáticamente dicho algoritmo comercial a partir de los datos históricos. Además, como parte del proyecto, aprenderemos a calcular la divergencia de dos pares utilizando la puntuación z.

Redes neuronales en el trading: Actor—Director—Crítico (Final)

El framework Actor—Director—Critic supone una evolución de la arquitectura clásica de aprendizaje de agentes. El artículo presenta la experiencia práctica de su aplicación y adaptación a las condiciones de los mercados financieros.

De principiante a experto: programando velas japonesas

En este artículo damos el primer paso en la programación MQL5, incluso para principiantes. Le mostraremos cómo transformar patrones de velas familiares en un indicador personalizado completamente funcional. Los patrones de velas son valiosos porque reflejan la acción real del precio y señalan cambios en el mercado. En lugar de escanear gráficos manualmente (un enfoque propenso a errores e ineficiencias), analizaremos cómo automatizar el proceso con un indicador que identifica y etiqueta patrones para usted. A lo largo del camino, exploraremos conceptos clave como indexación, series de tiempo, rango verdadero promedio (para mayor precisión en la volatilidad variable del mercado) y el desarrollo de una biblioteca de patrones de velas reutilizables personalizada para usar en proyectos futuros.

Criterios de tendencia. Final

En este artículo veremos cómo aplicar en la práctica algunos criterios de tendencia, y también intentaremos desarrollar algunos criterios nuevos. La atención se centrará en la eficacia de la aplicación de estos criterios al análisis de datos de mercado y al trading.

Descifrando las estrategias de trading intradía de ruptura del rango de apertura

Las estrategias de ruptura del rango de apertura (Opening Range Breakout, ORB) se basan en la idea de que el rango de negociación inicial establecido poco después de la apertura del mercado refleja niveles de precios significativos en los que compradores y vendedores acuerdan el valor. Al identificar rupturas por encima o por debajo de un determinado rango, los operadores pueden aprovechar el impulso que suele producirse cuando la dirección del mercado se vuelve más clara. En este artículo, exploraremos tres estrategias ORB adaptadas del Grupo Concretum.

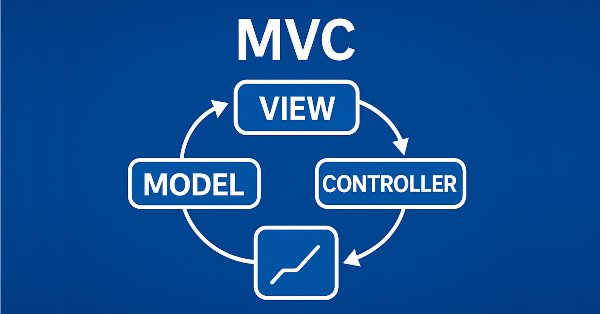

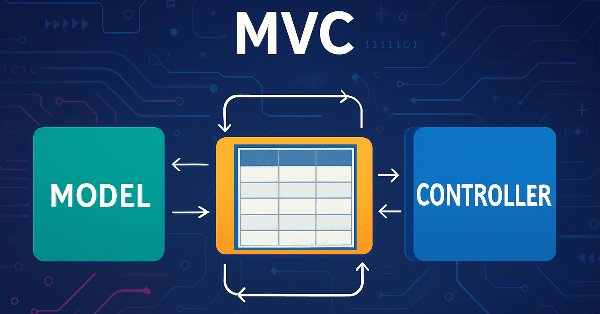

Clases de tabla y encabezado basadas en el modelo de tabla de MQL5: Aplicación del concepto MVC

Esta es la segunda parte del artículo dedicado a la implementación del modelo de tabla en MQL5 utilizando el paradigma constructivo MVC (Model-View-Controller). Este artículo trata sobre el desarrollo de clases de tabla y su encabezado a partir de un modelo de tabla previamente creado. Las clases desarrolladas serán la base para la posterior implementación de los componentes Vista (View) y Controlador (Controller), que se tratarán en los siguientes artículos.

Formulación de un Asesor Experto Multipar Dinámico (Parte 2): Diversificación y optimización de carteras

La diversificación y optimización de la cartera distribuye estratégicamente las inversiones entre múltiples activos para minimizar el riesgo, al tiempo que selecciona la combinación ideal de activos para maximizar la rentabilidad basándose en métricas de rendimiento ajustadas al riesgo.

Redes neuronales en el trading: Actor—Director—Crítico (Actor—Director—Critic)

Hoy le presentamos el framework Actor-Director-Critic, que combina el aprendizaje jerárquico y la arquitectura multicomponente para crear estrategias comerciales adaptativas. En este artículo, detallaremos cómo el uso del Director para clasificar las acciones del Actor ayuda a optimizar eficazmente las decisiones comerciales y a aumentar la solidez de los modelos en el entorno de los mercados financieros.

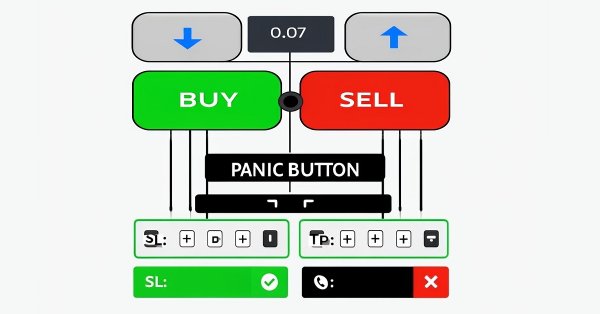

Pruebas retrospectivas manuales simplificadas: herramientas personalizadas en MQL5 para el Probador de Estrategias

En este artículo diseñamos un conjunto de herramientas MQL5 personalizadas para facilitar las pruebas retrospectivas manuales en el Probador de Estrategias. Explicamos su diseño e implementación, centrándonos en los controles comerciales interactivos. A continuación mostramos cómo utilizarlo para probar estrategias de forma eficaz.

Optimización de arrecifes de coral — Coral Reefs Optimization (CRO)

Este artículo presenta un análisis exhaustivo del algoritmo de optimización de arrecifes de coral (CRO), un método metaheurístico inspirado en los procesos biológicos de formación y desarrollo de los arrecifes de coral. El algoritmo modela aspectos clave de la evolución de los corales: la reproducción externa e interna, el asentamiento de larvas, la reproducción asexual y la competencia por un espacio limitado en el arrecife. El artículo se centra en una versión mejorada del algoritmo.

Trading con algoritmos: La IA y su camino hacia las alturas doradas

En este artículo veremos un método para crear estrategias comerciales para el oro utilizando el aprendizaje automático. Considerando el enfoque propuesto para el análisis y la previsión de series temporales desde distintos ángulos, podemos determinar sus ventajas e inconvenientes en comparación con otras formas de crear sistemas comerciales basados únicamente en el análisis y la previsión de series temporales financieras.

Automatización de estrategias de trading en MQL5 (Parte 14): Estrategia Trade Layering con técnicas estadísticas basadas en MACD y RSI

En este artículo se presenta una estrategia de trade layering que combina los indicadores MACD y RSI con métodos estadísticos para automatizar un trading dinámico en MQL5.

Se analiza la arquitectura de este enfoque en cascada, se detalla su implementación mediante segmentos clave de código y se orienta al lector sobre cómo realizar pruebas retrospectivas para optimizar el rendimiento. Finalmente, concluimos destacando el potencial de la estrategia y preparando el escenario para futuras mejoras en el trading automatizado.

Análisis angular de los movimientos de precios: un modelo híbrido para predecir los mercados financieros

¿Qué es el análisis angular de los mercados financieros? ¿Cómo usar los ángulos de precios y el aprendizaje automático para predecir con una exactitud de 67? ¿Cómo combinar un modelo de regresión y clasificación con características angulares y obtener un algoritmo que funcione? ¿Qué tiene que ver Gann con esto? ¿Por qué los ángulos de movimiento de los precios son una buena señal para el aprendizaje automático?

Determinamos la sobrecompra y la sobreventa usando la teoría del caos

Hoy determinaremos la sobrecompra y la sobreventa del mercado mediante la teoría del caos; usando la integración de los principios de la teoría del caos, la geometría fractal y las redes neuronales, pronosticaremos los mercados financieros. El presente artículo demostrará la aplicación del exponente de Lyapunov como medida de la aleatoriedad del mercado y la adaptación dinámica de las señales comerciales. La metodología incluye un algoritmo de generación de ruido fractal, activación por tangente hiperbólica y optimización con impulso.

Introducción a MQL5 (Parte 15): Guía para principiantes sobre cómo crear indicadores personalizados (IV)

En este artículo, aprenderás a crear un indicador de acción del precio en MQL5, centrándote en puntos clave como el mínimo (L), el máximo (H), el mínimo más alto (HL), el máximo más alto (HH), el mínimo más bajo (LL) y el máximo más bajo (LH) para analizar tendencias. También verás cómo identificar zonas de precios caros (premium) y baratos (discount), marcar el nivel de retroceso del 50%, y utilizar la relación riesgo-beneficio para calcular los objetivos de beneficio. El artículo también trata sobre cómo determinar los puntos de entrada, los niveles de stop loss (SL) y take profit (TP) basándose en la estructura de la tendencia.

Redes neuronales en el trading: Jerarquía de habilidades para el comportamiento adaptativo de agentes (Final)

El artículo analiza la aplicación práctica del framework HiSSD en tareas de trading algorítmico. Muestra cómo la jerarquía de habilidades y la arquitectura adaptativa pueden usarse para construir estrategias de negociación sostenibles.

Arbitraje estadístico mediante reversión a la media en el trading de pares: Cómo superar al mercado con matemáticas

Este artículo describe los fundamentos del arbitraje estadístico a nivel de cartera. Su objetivo es facilitar la comprensión de los principios del arbitraje estadístico a lectores sin conocimientos matemáticos profundos y proponer un marco conceptual de partida. El artículo incluye un Asesor Experto en funcionamiento, algunas notas sobre su prueba retrospectiva de un año y las respectivas configuraciones de prueba retrospectiva (archivo .ini) para la reproducción del experimento.

Optimización de Battle Royale — Battle Royale Optimizer (BRO)

El artículo describe un innovador enfoque de optimización que combina la competición espacial de soluciones con el estrechamiento adaptativo del espacio de búsqueda, lo cual convierte al Battle Royale Optimizer en una prometedora herramienta para el análisis financiero.

Aprendizaje automático en la negociación de tendencias unidireccionales tomando el oro como ejemplo

En este artículo analizaremos un enfoque interesante: la negociación solo en la dirección seleccionada (compra o venta). Para ello, utilizaremos técnicas de inferencia causal y aprendizaje automático.

Técnicas avanzadas de gestión y optimización de la memoria en MQL5

Descubra técnicas prácticas para optimizar el uso de la memoria en los sistemas de trading MQL5. Aprenda a crear asesores expertos e indicadores eficientes, estables y de rápido rendimiento. Exploraremos cómo funciona realmente la memoria en MQL5, las trampas comunes que ralentizan sus sistemas o provocan fallos y, lo más importante, cómo solucionarlos.

Redes neuronales en el trading: Jerarquía de habilidades para el comportamiento adaptativo de agentes (HiSSD)

Hoy nos familiarizaremos con el framework HiSSD, que combina el aprendizaje jerárquico y los enfoques multiagente para crear sistemas adaptativos. En este artículo, detallaremos cómo este enfoque innovador ayuda a identificar patrones ocultos en los mercados financieros y a optimizar las estrategias comerciales en un entorno descentralizado.

Implementación de un modelo de tabla en MQL5: Aplicación del concepto MVC (Modelo-Vista-Controlador)

En este artículo, analizamos el proceso de desarrollo de un modelo de tabla en MQL5 utilizando el patrón arquitectónico MVC (Modelo-Vista-Controlador) para separar la lógica de datos, la presentación y el control, lo que permite obtener un código estructurado, flexible y escalable. Consideramos la implementación de clases para construir un modelo de tabla, incluyendo el uso de listas enlazadas para almacenar datos.

Asesor experto de scalping Ilan 3.0 Ai con aprendizaje automático

¿Recuerda el asesor experto Ilan 1.6 Dymanic? Hoy intentaremos mejorarlo usando el aprendizaje automático. Así, en el presente artículo reanimaremos el antiguo desarrollo y añadiremos aprendizaje automático con una tabla Q. Paso a paso.

Automatización de estrategias de trading en MQL5 (Parte 13): Algoritmo de trading para patrón Hombro-Cabeza-Hombro

En este artículo automatizamos el patrón Hombro-Cabeza-Hombro en MQL5. Analizamos su arquitectura, implementamos un EA para detectarlo y operar, y realizamos una prueba retrospectiva de los resultados. El proceso revela un algoritmo de negociación práctico con margen para mejoras.

Redes neuronales en el trading: Detección de anomalías en el dominio de la frecuencia (Final)

Seguimos trabajando en la aplicación de los planteamientos del framework CATCH, que combina la transformada de Fourier y el mecanismo de parcheo de frecuencias para posibilitar una detección precisa de las anomalías del mercado. En este artículo, finalizaremos nuestra propia visión de los enfoques propuestos y probaremos los nuevos modelos con datos históricos reales.

Estrategias de reversión a la media con RSI2 de Larry Connors para operativa intradía

Larry Connors es un reconocido operador bursátil y autor, conocido principalmente por su trabajo en el ámbito del trading cuantitativo y estrategias como el RSI de dos períodos (RSI2), que ayuda a identificar condiciones de sobrecompra y sobreventa a corto plazo en los mercados. En este artículo, primero explicaremos la motivación detrás de nuestra investigación, luego recrearemos tres de las estrategias más famosas de Connors en MQL5 y las aplicaremos al trading intradía del CFD del índice S&P 500.

Redes neuronales en el trading: Detección de anomalías en el dominio de la frecuencia (CATCH)

El framework CATCH combina la transformada de Fourier y el parcheo de frecuencias para detectar con precisión anomalías del mercado inaccesibles a los métodos tradicionales. En el presente artículo, analizaremos cómo este enfoque revela patrones ocultos en los datos financieros.

Introducción a MQL5 (Parte 14): Guía para principiantes sobre cómo crear indicadores personalizados (III)

Aprenda a construir un indicador de patrón armónico en MQL5 utilizando objetos gráficos. Descubra cómo detectar puntos de oscilación, aplicar retrocesos de Fibonacci y automatizar el reconocimiento de patrones.

Explorando técnicas avanzadas de aprendizaje automático en la estrategia Darvas Box Breakout

La estrategia Darvas Box Breakout, creada por Nicolas Darvas, es un enfoque técnico de negociación que detecta posibles señales de compra cuando el precio de una acción sube por encima de un rango establecido, lo que sugiere un fuerte impulso alcista. En este artículo, aplicaremos este concepto estratégico como ejemplo para explorar tres técnicas avanzadas de aprendizaje automático. Entre ellas se incluyen el uso de un modelo de aprendizaje automático para generar señales en lugar de filtrar operaciones, el empleo de señales continuas en lugar de discretas y el uso de modelos entrenados en diferentes marcos temporales para confirmar las operaciones.

Algoritmo de optimización de neuroboides 2 — Neuroboids Optimization Algorithm 2 (NOA2)

El nuevo algoritmo de optimización de autor, NOA2 (Neuroboids Optimisation Algorithm 2), combina los principios de la inteligencia de enjambre con el control neuronal. El NOA2 combina la mecánica del comportamiento de los enjambres de neuroboids con un sistema neuronal adaptativo que permite a los agentes ajustar de forma autónoma su comportamiento a medida que buscan un óptimo. El algoritmo se está desarrollando activamente y muestra potencial para resolver problemas complejos de optimización.

Automatización de estrategias de trading en MQL5 (Parte 12): Implementación de la estrategia Mitigation Order Blocks (MOB)

En este artículo creamos un sistema de trading en MQL5 que se encarga de detectar de forma automática los "order blocks", un concepto utilizado en el método Smart Money. Describimos las reglas de la estrategia, implementamos la lógica en MQL5 e integramos la gestión de riesgos para una ejecución eficaz de las operaciones. Por último, realizamos pruebas retrospectivas del sistema para evaluar su rendimiento y perfeccionarlo con el fin de obtener resultados óptimos.

Desarrollo de estrategias comerciales de tendencia basadas en el aprendizaje automático

El presente artículo propone un enfoque original para el desarrollo de estrategias de tendencia. Hoy aprenderemos a marcar ejemplos de entrenamiento y a entrenar clasificadores con ellos. El resultado serán sistemas comerciales listos para usar que se ejecutarán en el terminal MetaTrader 5.

Algoritmo de optimización de la fuerza central — Central Force Optimization (CFO)

Este artículo presenta un algoritmo de optimización de la fuerza central (CFO) inspirado en las leyes de la gravedad. Hoy investigaremos cómo los principios de atracción física pueden resolver problemas de optimización en los que las soluciones "más difíciles" atraen a sus homólogas menos exitosas.

Técnicas de remuestreo para la evaluación de predicciones y clasificaciones en MQL5

En este artículo exploraremos e implementaremos métodos para evaluar la calidad de los modelos que utilizan un único conjunto de datos como conjuntos de entrenamiento y validación.