使用MQL5经济日历进行交易(第十部分):可拖动仪表盘与交互式悬停效果,实现流畅的新闻导航

在本文中,我们对MQL5经济日历进行了功能增强,引入了可拖动仪表盘,使用户能够重新定位界面,以获得更好的图表可视性。我们为按钮实现了悬停效果,以提高交互性,并确保通过动态定位的滚动条实现流畅的导航。

价格行为分析工具包开发(第 24 部分):价格行为量化分析工具

K线形态为潜在的市场走势提供了宝贵的线索。根据其在价格走势中所处的位置,有些单根K线预示着当前趋势的延续,而另一些则是反转的前兆。本文介绍了一款能够自动识别四种关键K线形态的EA。请参阅以下章节,了解该工具如何助您提升价格行为分析能力。

MQL5经济日历交易指南(第九部分):通过动态滚动条与界面优化提升新闻交互体验

本文中,我们为MQL5经济日历添加了动态滚动条功能,使用户直观快速浏览新闻事件。确保事件展示界面无卡顿且数据更新高效。并通过测试验证滚动条的响应性与仪表盘的美观度。

价格行为分析工具包开发(第 23 部分):货币强弱指标

你知道真正推动货币对走势的是什么吗?正是每种单一货币的强弱。在本文中,我们将通过遍历包含该货币的所有货币对,来衡量其强弱。这使我们能够根据它们的相对强弱来预测这些货币对可能的走势。请继续阅读以了解更多详情。

利用 MQL5 经济日历进行交易(第 8 部分):通过智能事件过滤和有针对性的日志来优化新闻驱动策略的回测

在本文中,我们利用智能事件过滤和有针对性的日志来优化我们的经济日历,以便在实时和离线模式下实现更快、更清晰的回测。我们简化了事件处理程序,并将日志集中在关键交易和仪表盘事件上,从而增强了策略的可视化效果。这些改进使得对新闻驱动型交易策略进行顺畅的测试和优化成为可能。

您应当知道的 MQL5 向导技术(第 57 部分):搭配移动平均和随机振荡器的监督训练

移动平均线和随机振荡器是十分常用的指标,因其滞后性质,一些交易者或许较少使用。在一个三部分的“迷你序列”中,研究机器学习的三大主要形式,我们会考证对这些指标的偏见是否合理,或者它们可能占据优势。我们经由向导汇编的智能系统来进行实证。

MQL5交易策略自动化(第十七部分):借助动态仪表盘精通网格马丁格尔(Grid-Mart)短线交易策略

在本文中,我们将探讨网格马丁格尔(Grid-Mart)短线交易策略,并阐述如何在MQL5中实现该策略的自动化,同时配备一个动态仪表盘以提供实时交易分析。我们将详细介绍该策略基于网格的马丁格尔逻辑以及风险管理功能。此外,我们还将指导如何进行回测和部署,以确保策略的稳健表现。

外汇套利交易:一款轻松上手的简单合成做市商机器人

今天,来了解一下我的首个套利机器人——一款针对合成资产的流动性提供者(如果这么称呼它也算恰当的话)。目前,该机器人作为一个模块,在一套大型机器学习系统中成功运行,但我从云端调出了一个旧版的外汇套利EA,让我们一起来看一下,并思考如今能用它做些什么。

台球优化算法(BOA)

BOA方法灵感源自经典的台球运动,它将寻求最优解的过程模拟为一场游戏:球体致力于落入代表最佳结果的球袋之中。本文将探讨BOA的基本原理、数学模型及其在解决各类优化问题中的效率。

MQL5 简介(第 17 部分):构建趋势反转 EA 交易

本文教初学者如何在 MQL5 中构建一个基于图表形态识别的 EA 交易系统,该系统利用趋势线突破和反转进行交易。通过学习如何动态检索趋势线值并将其与价格走势进行比较,读者将能够开发出能够识别和交易图表形态(如上升和下降趋势线、通道、楔形、三角形等)的 EA 交易。

交易中的神经网络:基于 ResNeXt 模型的多任务学习(终篇)

我们继续探索基于 ResNeXt 的多任务学习框架,其特征是模块化、高计算效率、及识别数据中稳定形态的能力。使用单一编码器和专用“头”可降低模型过度拟合风险,提升预测品质。

交易中的神经网络:基于 ResNeXt 模型的多任务学习

基于 ResNeXt 的多任务学习框架,优化了金融数据分析,可参考其高维度、非线性、和时间依赖性。使用分组卷积和专用头,令模型能有效从输入数据中提取关键特征。

使用 MetaTrader 5 Python 构建类似 MQL5 的交易类

MetaTrader 5 Python 包提供了一种使用 Python 语言为 MetaTrader 5 平台构建交易应用程序的简便方法。虽然它是一个强大而有用的工具,但在创建算法交易解决方案方面,该模块不如 MQL5 编程语言那么容易。在本文中,我们将构建类似于 MQL5 中提供的交易类,以创建类似的语法,使在 Python 中创建交易机器人比在 MQL5 中更容易。

MQL5交易工具(第二部分):为交互式交易助手添加动态视觉反馈

本文通过引入拖拽面板功能和悬停交互效果,对交易助手工具进行全面升级,使界面操作更直观且响应更迅速。我们优化了工具的实时订单验证机制,确保交易参数能根据市场价格动态校准。同时,我们通过回测验证了这些改进的可靠性。

您应当知道的 MQL5 向导技术(第 56 部分):比尔·威廉姆斯(Bill Williams)分形

比尔·威廉姆斯(Bill Williams)的分形是一个强有力的指标,在价格图标上初现时很容易被忽视。它出现得过于繁忙,大概也不够精锐。我们的靶标是配以由向导汇编的智能系统针对所有指标进行前向漫游测试,检验其在各种形态下能够取得怎样的成果,从而揭开该指标的面纱。

MQL5 中的高级订单执行算法:TWAP、VWAP 和冰山订单

MQL5 框架通过统一的执行管理器和性能分析器,将机构级执行算法(TWAP、VWAP、冰山订单)带给散户交易者,从而实现更流畅、更精确的订单切片和分析。

MQL5交易工具(第一部分):构建交互式可视化挂单交易助手工具

本文将介绍如何使用MQL5开发一款交互式交易助手工具,旨在简化外汇交易中的挂单操作流程。我们首先阐述其核心设计理念:通过用户友好的图形界面(GUI),实现图表上直观设置入场点、止损位和止盈位的功能。此外,本文将详细说明MQL5代码实现过程及回测验证方法,确保工具的可靠性,并为后续高级功能开发奠定基础。

价格行为分析工具包开发(第二十一部分):市场结构反转检测工具

市场结构反转检测智能交易系统(EA) 是您洞察市场情绪变化的得力助手,能够实时监控市场结构的潜在反转信号。该工具通过基于平均真实波幅(ATR)的动态阈值,精准识别市场结构的反转点,并在图表上以清晰的可视化指标标记每一处更高低点和更低高点。依托MQL5的极速执行能力与高度灵活的API接口,该工具提供实时动态分析,可以自动调整显示效果,确保图表清晰易读,并提供实时数据仪表板,实时统计反转次数与时间分布。此外,还支持自定义声音警报和移动端推送通知,确保关键信号无遗漏,通过将原始价格波动转化为可执行的交易策略,帮助您在瞬息万变的市场中抢占先机。

MQL5 简介(第 15 部分):构建自定义指标的初学者指南(四)

在本文中,您将学习如何在 MQL5 中构建价格行为指标,重点关注低点 (L)、高点 (H)、更高的低点 (HL)、更高的高点 (HH)、更低的低点 (LL) 和更低的高点 (LH) 等关键点,以分析趋势。你还将学习如何识别溢价和折价区域,标记 50% 回撤位,以及如何使用风险回报比来计算利润目标。文章还介绍了如何根据趋势结构确定入场点、止损 (SL) 和止盈 (TP) 水平。

在交易图表上通过资源驱动的双三次插值图像缩放技术创建动态 MQL5 图形界面

本文探讨了动态 MQL5 图形界面,利用双三次插值技术在交易图表上实现高质量的图像缩放。我们详细介绍了灵活的定位选项,支持通过自定义偏移量实现动态居中或位置定位。

MQL5交易策略自动化(第十六部分):基于结构突破(BoS)价格行为的午夜区间突破策略

本文将介绍如何在MQL5中实现午夜区间突破结合结构突破(BoS)价格行为策略自动化,并详细说明突破检测与交易执行的代码逻辑。我们为入场、止损和止盈设定了精确的风险参数。包含回测与优化方法,助力实战交易。

皇冠同花顺优化(RFO)

最初的皇冠同花顺优化算法提供了一种解决优化问题的新方法,受到扑克牌原则启发,以基于扇区的方式取代了传统的遗传二进制编码算法。RFO 展现出简化的基本原理如何带来高效、且实用的优化方法。文章呈现了一份详细的算法分析和测试结果。

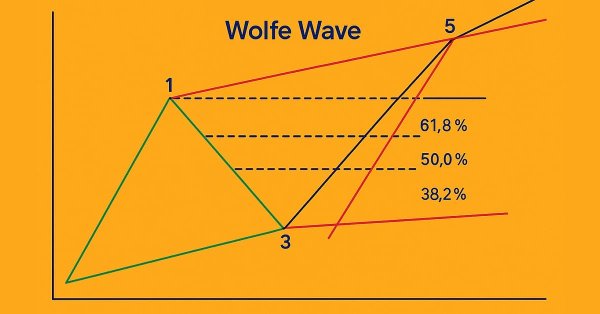

MQL5 中的交易策略自动化(第十五部分):可视化价格行为的谐波形态模式

本文探讨了在 MQL5 中实现谐波形态的自动化,详细介绍了如何在 MetaTrader 5 图表上对其进行检测和可视化。我们将实现一个EA,用于识别摆动点,验证基于斐波那契比率的形态,并通过清晰的图形标注执行交易。文章最后还提供了关于回测和优化程序的指导,以助力有效的交易。

交易中的神经网络:层次化双塔变换器(终篇)

我们继续构建 Hidformer 层次化双塔变换器模型,专为分析和预测复杂多变量时间序列而设计。在本文中,我们会把早前就开始的工作推向逻辑结局 — 我们将在真实历史数据上测试模型。

MQL5 交易工具包(第 8 部分):如何在代码库中实现和使用历史管理 EX5 库

在本系列的最后一篇文章中,我们将探讨如何轻松地将历史管理 EX5 库导入到 MQL5 源代码中,以处理 MetaTrader 5 账户中的交易历史记录。通过 MQL5 中简单的单行函数调用,可以高效管理和分析交易数据。此外,您还将学习如何创建不同的交易历史分析脚本,并开发基于价格的 EA 交易,作为实际用例示例。该示例 EA 利用价格数据和历史管理 EX5 库做出明智的交易决策、调整交易量,并根据先前已平仓的交易实施恢复策略。

开发多币种 EA 交易(第 24 部分):添加新策略(一)

在本文中,我们将研究如何将新策略连接到我们创建的自动优化系统。让我们看看我们需要创建哪些类型的 EA,以及是否可以在不更改 EA 库文件的情况下完成,或者尽量减少必要的更改。

在 MQL5 中构建自定义市场状态检测系统(第二部分):智能交易系统(EA)

本文详细介绍如何利用第一篇开发的状态检测器,构建一个自适应的智能交易系统(MarketRegimeEA)。该系统能够根据趋势、震荡或高波动市场,自动切换交易策略与风险参数。文中涵盖了实用的参数优化、状态过渡处理以及多时间周期指标的应用。

在MQL5中构建自定义市场状态检测系统(第一部分):指标

本文详细介绍了如何使用自相关和波动性等统计方法,在MQL5中创建一个市场状态检测系统。文中提供了用于分类趋势、盘整和波动行情的类代码,以及一个自定义指标。

纯 MQL5 货币对强弱指标

我们将在 MQL5 中开发货币强势分析的专业指标。这本分步指南将向你展示如何为 MetaTrader 5 开发一款功能强大的交易工具,该工具带有可视化仪表板。您将学习如何计算多个时间周期(H1、H4、D1)内货币对的强度,实现动态数据更新,并创建用户友好的界面。

交易中的神经网络:层次化双塔变换器(Hidformer)

我们邀请您来领略层次化双塔变换器(Hidmer)框架,其专为时间序列预测和数据分析而开发。框架作者提出了若干变换器架构改进方案,其成果提高了预测准确性、并降低了计算资源消耗。

开发多币种 EA 交易(第 23 部分):整理自动项目优化阶段的输送机(二)

我们的目标是创建一个系统,用于自动定期优化最终 EA 中使用的交易策略。随着系统的发展,它变得越来越复杂,因此有必要不时地将其视为一个整体,以确定瓶颈和次优解决方案。

开发多币种 EA 交易(第 22 部分):开始向设置的热插拔过渡

如果要自动进行周期性优化,我们需要考虑自动更新交易账户上已经运行的 EA 设置。这样一来,我们就可以在策略测试器中运行 EA,并在单次运行中更改其设置。

交易中的神经网络:针对加密货币市场的记忆扩充上下文感知学习(终篇)

针对加密货币交易的 MacroHFT 框架采用上下文感知强化学习和记忆,以便适应动态市场条件。在本文末尾,我们将在真实历史数据上测试所实现的方式,从而评估其有效性。

交易中的神经网络:针对加密货币市场的记忆扩充上下文感知学习(MacroHFT)

我邀请您探索 MacroHFT 框架,该框架应用了上下文感知强化学习和记忆,利用宏观经济数据和自适应智代改进加密货币高频交易决策。

交易中的神经网络:配备概念强化的多智代系统(终篇)

我们继续实现 FinCon 框架作者提议的方式。FinCon 是一款基于大语言模型(LLM)的多智代系统。今天,我们将实现必要的模块,并在真实历史数据上全面测试模型。

交易中的神经网络:配备概念强化的多智代系统(FinCon)

我们邀您探索 FinCon 框架,这是一款基于大语言模型(LLM)的多智代系统。该框架利用概念性词汇强化来提升决策制定和风险管理,能在多种金融任务中有高效表现。