重构经典策略(第十三部分):让我们的交叉策略迈向新维度(2)

欢迎参与讨论,一起探索移动平均线交叉策略的更多改进方法。我们将运用数据科学技能,致力于将策略的滞后性降至更低水平,从而提升其可靠性。众所周知,将数据投影到更高维度有时能提高机器学习模型的性能。我们将向交易者展示这一做法的实际意义,并说明如何利用MetaTrader 5交易终端运用这一强大原理。

数据科学和机器学习(第 37 部分):利用烛条形态和人工智能战胜市场

蜡条形态有助于交易者理解市场心理,并辨别金融市场趋势,令交易决策更加明智,从而带来更佳成果。在本文中,将探讨如何利用蜡条形态与 AI 模型,达成最优交易绩效。

在 MQL5 中构建自优化智能交易系统(第八部分):多策略分析

如何才能最有效地整合多种策略,构建一个强大的策略组合?欢迎加入本次讨论,我们将探讨如何将三种不同的策略整合到我们的交易应用程序中。交易员通常会采用专门的策略来开仓和平仓。我们想探究的是,机器能否在这项任务上表现得比人类更出色。我们将首先从熟悉策略测试器的各项功能开始讨论,以及完成此任务所需的面向对象编程(OOP)原则。

您应当知道的 MQL5 向导技术(第 60 部分):推理学习(Wasserstein-VAE),配合移动平均线和随机振荡器形态

我们将目光转向 MA 与随机振荡器的互补配对,实证推理学习在后监督学习与强化学习状况中扮演的角色。显然,推理学习有多种途径可供选择,不过我们的方式是使用变分自编码器。我们先以 Python 探索这些,然后将训练好的模型以 ONNX 格式导出,可在 MetaTrader 中供向导汇编智能系统所用。

数据科学和机器学习(第 36 部分):与偏颇的金融市场打交道

金融市场非是完美平衡。有些市场看涨,有些看跌,有些市场展现范围起伏行为,表明无论哪个方向都不确定,这些不平衡的信息在训练机器学习模型时可能会误导,在于市场频繁变化。在本文中,我们将讨论若干种途径来应对该问题。

在MQL5中构建自优化智能交易系统(第七部分):同时利用多个时间周期进行交易

在本系列文章中,我们已经探讨了多种确定技术指标最佳使用周期的方法。今天,我们将向读者展示如何反其道而行之,也就是我们不再局限于挑选一个最佳时间周期,而是演示如何有效地利用所有可用周期。这种方法减少了被剔除的数据量,并为机器学习算法提供了常规价格预测以外的应用场景。

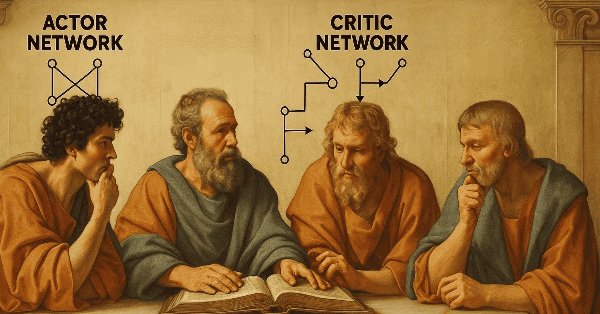

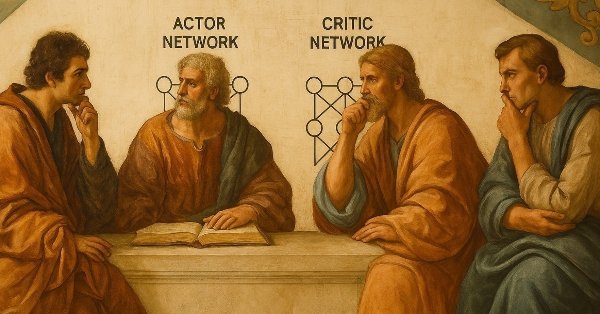

您应当知道的 MQL5 向导技术(第 59 部分):配以移动平均和随机振荡器形态的强化学习(DDPG)

我们继续上一篇文章中有关配以 MA 和随机振荡器指标的 DDPG 话题,探讨实现 DDPG 时其他关键的强化学习类。尽管我们大多用 Python 编码,但最终产品是把训练好的网络导出为 ONNX 格式,我们会将它集成到由向导汇编的 MQL5 智能系统中作为资源。

克服机器学习的局限性(第二部分):缺乏可重复性

本文探讨了即便使用相同的策略和金融标的,不同经纪商的交易结果为何仍会存在显著差异,原因在于定价的分散化以及数据差异。本文有助于MQL5开发者理解为何他们的产品在MQL5市场上的评价褒贬不一,并敦促开发者针对特定经纪商调整方法,以确保结果透明且可重复。如果这一做法能被广泛地采用,将有望成为我们社区重要的特定领域最佳实践。

您应当知道的 MQL5 向导技术(第 58 部分):配以移动平均和随机振荡器形态的强化学习(DDPG)

移动平均线和随机振荡器是十分常用的指标,我们在前一篇文章中探讨了它们的共通形态,并通过监督学习网络,见识了哪些“形态能粘附”。我们自该文加以分析,进一步研究当使用该已训练网络时,强化学习的效能。读者应当注意,我们的测试时间窗口非常有限。无论如何,我们在展示这一点时,会继续追求由 MQL5 向导提供最低编码需求。

数据科学和机器学习(第 35 部分):MQL5 中的 NumPy — 用更少代码制作复杂算法的艺术

NumPy 库几乎为所有 Python 语言编程的机器学习算法提供核心动力,在本文中我们即将实现一个类似的模块,其收集了所有复杂的代码,辅助我们构建各种类的复杂模型和算法。

您应当知道的 MQL5 向导技术(第 57 部分):搭配移动平均和随机振荡器的监督训练

移动平均线和随机振荡器是十分常用的指标,因其滞后性质,一些交易者或许较少使用。在一个三部分的“迷你序列”中,研究机器学习的三大主要形式,我们会考证对这些指标的偏见是否合理,或者它们可能占据优势。我们经由向导汇编的智能系统来进行实证。

外汇套利交易:分析合成货币的走势及其均值回归

在本文中,我们将使用Python和MQL5来分析合成货币的走势,并探讨当今外汇套利的可行性。我们还会考虑现成的用于分析合成货币的Python代码,并分享更多关于外汇中合成货币是什么的细节。

神经类群优化算法 (NOA)

一种新的生物启发的优化元启发式算法——NOA(Neuroboids Optimization Algorithm,神经类群优化算法),结合了集体智能和神经网络的原理。与传统方法不同,该算法使用了一个由具备自学习能力的“神经类群(neuroboids)”组成的群体,每个神经类群都拥有自己的神经网络,能够实时调整其搜索策略。本文揭示了该算法的架构、代理的自学习机制,以及这种混合方法在解决复杂优化问题方面的应用前景。

数据科学和机器学习(第 34 部分):时间序列分解,剖析股票市场的核心

在一个充斥着杂乱且不可预测数据的世界里,识别有意义的形态可能颇具挑战性。在本文中,我们将探讨季节性分解,这是一种强力分析技术,有助于把数据拆分为关键成分:趋势、季节性形态、和噪声。以该途径拆解数据,我们能够揭示隐藏的洞见,并配以更清晰、更易解读的信息工作。

用Python构建一个远程外汇风险管理系统

我们将用Python构建一个远程外汇风险管理系统,并逐步将其部署到服务器上。在本文中,我们将学习如何通过编程管理外汇风险,以及如何避免外汇账户资金再次损失殆尽。

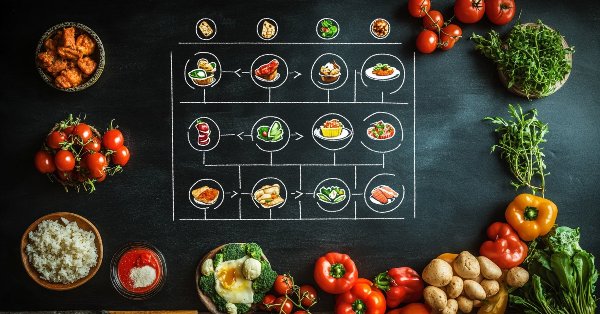

成功餐饮经营者算法(SRA)

成功餐饮经营者算法(SRA)是一种受餐饮业管理原则启发的创新优化方法。与传统方法不同,SRA不会直接淘汰劣质解,而是通过融合优质解的元素对其进行改进。该算法在优化问题中展现出极具竞争力的表现,并为平衡探索与利用提供了全新视角。

台球优化算法(BOA)

BOA方法灵感源自经典的台球运动,它将寻求最优解的过程模拟为一场游戏:球体致力于落入代表最佳结果的球袋之中。本文将探讨BOA的基本原理、数学模型及其在解决各类优化问题中的效率。

交易中的神经网络:基于 ResNeXt 模型的多任务学习(终篇)

我们继续探索基于 ResNeXt 的多任务学习框架,其特征是模块化、高计算效率、及识别数据中稳定形态的能力。使用单一编码器和专用“头”可降低模型过度拟合风险,提升预测品质。

斐波那契(Fibonacci)数列在外汇交易中的应用(第一部分):探究价格与时间的关系

市场如何遵循基于斐波那契数列的关系?在斐波那契数列中,每个后续数字都等于前两个数字之和(1, 1, 2, 3, 5, 8, 13, 21……),该数列不仅描述了兔子种群的增长情况。我们将考虑毕达哥拉斯的假设,即世间万物都遵循某种数字关系……

交易中的神经网络:基于 ResNeXt 模型的多任务学习

基于 ResNeXt 的多任务学习框架,优化了金融数据分析,可参考其高维度、非线性、和时间依赖性。使用分组卷积和专用头,令模型能有效从输入数据中提取关键特征。

突破机器学习的局限(第一部分):缺乏可互操作的度量指标

无论以何种形式构建可靠的人工智能(AI)交易策略,都有一种强大且普遍存在的力量,正悄然地侵蚀着我们社区的集体努力,本文提到,我们所面临的部分问题,源于对“最优实践”的盲目遵循。通过为读者提供基于现实市场的简单证据,我们说明为何必须摒弃这种做法,转而采用特定领域内的最优实践,这样一来,我们的社区才有可能重振AI的潜在力量。

您应当知道的 MQL5 向导技术(第 55 部分):配备优先经验回放的 SAC

强化学习中的回放缓冲区对于像 DQN 或 SAC 这样的无政策算法尤为重要。这样就会聚光在该记忆缓冲区的抽样过程。举例,SAC 默认选项从该缓冲区随机选择,而优先经验回放缓冲区则基于 TD 分数从缓冲区中抽样对其优调。我们回顾强化学习的重要性,并一如既往,在由向导汇编的智能系统中验证这一假设(而‘非交叉验证)。

皇冠同花顺优化(RFO)

最初的皇冠同花顺优化算法提供了一种解决优化问题的新方法,受到扑克牌原则启发,以基于扇区的方式取代了传统的遗传二进制编码算法。RFO 展现出简化的基本原理如何带来高效、且实用的优化方法。文章呈现了一份详细的算法分析和测试结果。

交易中的神经网络:层次化双塔变换器(终篇)

我们继续构建 Hidformer 层次化双塔变换器模型,专为分析和预测复杂多变量时间序列而设计。在本文中,我们会把早前就开始的工作推向逻辑结局 — 我们将在真实历史数据上测试模型。

交易中的神经网络:层次化双塔变换器(Hidformer)

我们邀请您来领略层次化双塔变换器(Hidmer)框架,其专为时间序列预测和数据分析而开发。框架作者提出了若干变换器架构改进方案,其成果提高了预测准确性、并降低了计算资源消耗。

重构经典策略(第十四部分):高胜率交易形态

高胜率交易形态在交易圈内广为人知,但遗憾的是,其定义始终缺乏明确标准。本文将通过实证研究与算法建模,为高胜率形态构建量化定义框架,并探索其识别与运用方法。借助梯度提升树模型,我们演示如何系统性优化任意交易策略的性能,同时以更精准、可解释的方式向计算机传达交易指令的核心逻辑。

交易中的神经网络:针对加密货币市场的记忆扩充上下文感知学习(终篇)

针对加密货币交易的 MacroHFT 框架采用上下文感知强化学习和记忆,以便适应动态市场条件。在本文末尾,我们将在真实历史数据上测试所实现的方式,从而评估其有效性。

交易中的神经网络:针对加密货币市场的记忆扩充上下文感知学习(MacroHFT)

我邀请您探索 MacroHFT 框架,该框架应用了上下文感知强化学习和记忆,利用宏观经济数据和自适应智代改进加密货币高频交易决策。

交易中的神经网络:配备概念强化的多智代系统(终篇)

我们继续实现 FinCon 框架作者提议的方式。FinCon 是一款基于大语言模型(LLM)的多智代系统。今天,我们将实现必要的模块,并在真实历史数据上全面测试模型。

交易中的神经网络:配备概念强化的多智代系统(FinCon)

我们邀您探索 FinCon 框架,这是一款基于大语言模型(LLM)的多智代系统。该框架利用概念性词汇强化来提升决策制定和风险管理,能在多种金融任务中有高效表现。

混沌博弈优化(CGO)

本文提出了一种新型元启发式算法——混沌博弈优化算法(CGO),该算法在处理高维问题时展现出独特的保持高效率的能力。与大多数优化算法不同,CGO在问题规模扩大时不仅不会降低性能,有时甚至还会提升性能,这便是其关键特性。

将人工智能(AI)模型集成到已有的MQL5交易策略中

本主题聚焦于将训练好的人工智能(AI)模型(如长短期记忆网络(LSTM)等强化学习模型,或基于机器学习的预测模型)集成到现有的MQL5交易策略中。

交易中的神经网络:具有层化记忆的智代(终篇)

我们继续致力于创建 FinMem 框架,其采用层化记忆方式,即模拟人类认知过程。这令该模型不仅能有效处理复杂的财务数据,还能适应新信号,显著提升了在动态变化市场中投资决策的准确性和有效性。