Avaliação da qualidade da negociação de spreads por fatores de sazonalidade no mercado Forex no terminal MetaTrader 5

Introdução

A sazonalidade são movimentos de preço recorrentes, associados a fatores climáticos, econômicos e comportamentais. Ela se manifesta de forma evidente nos mercados de commodities, mas também está presente no Forex e no mercado de ações. Exemplos de efeitos sazonais incluem o rali de Natal, a alta de preços do café no verão e o efeito de janeiro.

No artigo é destrinchada a criação de um indicador de avaliação da qualidade da sazonalidade na linguagem MQL5. Ele permite analisar tanto a sazonalidade de um único símbolo quanto de um spread de dois instrumentos. O indicador ajuda a identificar movimentos sazonais estatisticamente significativos, utilizar coeficientes de ponderação e construir relatórios para o mês selecionado.

Sazonalidade e negociação de spreads

A negociação de spreads é a abertura simultânea de posições comprada e vendida em instrumentos correlacionados. O lucro é formado a partir da variação dos preços relativos entre os ativos. Diferentemente da arbitragem, as posições de spread envolvem risco, porém ele é menor do que na negociação de um único ativo, pois os preços relativos são mais estáveis.

As posições de spread podem ser:

- intramercado — em diferentes símbolos do mesmo mercado, por exemplo, pares de moedas ou metais.

- intermercado — em diferentes, porém relacionados, produtos, por exemplo, "trigo-milho".

- interbolsas — no mesmo produto em bolsas diferentes, por exemplo, trigo na CBOT e na KCBT.

O uso de padrões sazonais na negociação de spreads reduz a influência de fatores externos e aumenta a previsibilidade. O indicador SpreadMultiYearComparison para MetaTrader 5 ajuda a identificar e analisar esses padrões. Ele é útil tanto para a análise de spreads quanto de ativos individuais.

No indicador, a avaliação da qualidade da negociação de spread é implementada na forma da diferença entre os preços de abertura das cotações dos símbolos de dois instrumentos, sendo possível definir um coeficiente de ponderação de multiplicação, multiplicador, para cada símbolo do spread, dependendo do "peso" de suas cotações na composição do spread de símbolos.

A seguir é apresentado um algoritmo passo a passo que ajuda a aplicar padrões sazonais na prática. Seguindo essa sequência, você poderá identificar padrões de mercado consistentes, tomar decisões de negociação fundamentadas e gerenciar riscos de forma eficiente.

Abordagem passo a passo para negociar por sazonalidade

-

Análise de padrões: estude o gráfico do indicador, destaque os períodos de alta e queda do spread que se repetem de ano em ano.

-

Escolha do ponto de entrada: abra uma posição no início do mês se o spread historicamente sobe nesse período. Por exemplo, se você observar que o spread tende a subir em determinado mês, é possível considerar a compra do spread, compra do primeiro ativo e venda do segundo, no início desse mês.

-

Gestão de riscos: defina stop loss e take profit, ajuste o tamanho da posição de acordo com o seu perfil de risco.

O indicador SpreadMultiYearComparison também é útil para identificar padrões sazonais no movimento de um único ativo. Se você observar que determinado ativo, por exemplo, energéticos, tende a se valorizar em dezembro ao longo de muitos anos, é possível utilizar essa informação para tomar decisões de compra desse ativo em dezembro do ano corrente.

Às vezes, no gráfico do indicador não se observa uma tendência claramente definida. Isso é especialmente comum durante os períodos de férias de verão, quando os mercados se tornam mais calmos e imprevisíveis. Nesse caso, é possível utilizar os dados do indicador para negociar a partir dos limites do envelope. Por exemplo, pode-se comprar o ativo na borda inferior do envelope e vender na borda superior.

Metodologia de análise da sazonalidade

Para identificar padrões sazonais, utiliza-se o histórico de 10 a 15 anos no timeframe diário. São analisadas as dependências dos movimentos no timeframe diário ao longo do mês selecionado do ano. Os dados são exibidos no período do ano anterior.

O método de análise é o seguinte: selecionamos o símbolo negociado ou o spread, por exemplo, prata ou EURUSD–GBPUSD, e estudamos o histórico de movimentos por 15 anos ou mais. É dada atenção especial à repetição do comportamento nos mesmos meses, por exemplo, junho, julho. Se em 75% dos anos o preço caiu de forma consistente em junho, isso é um sinal de forte sazonalidade. Se, além disso, o lucro em diferentes anos permanece aproximadamente no mesmo nível, por exemplo, cerca de +5% ao mês, então tal padrão é considerado estável.

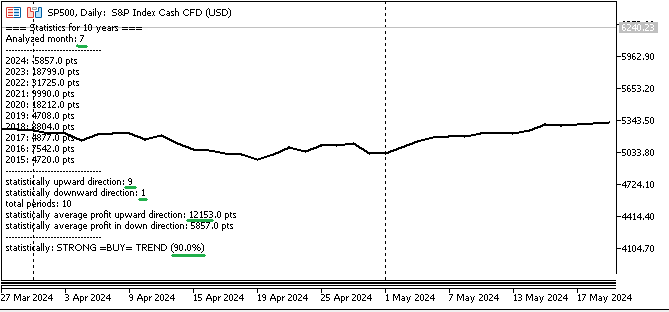

Os modelos sazonais também podem ser aplicados na negociação de instrumentos individuais, como S&P 500 ou NASDAQ 100, seguindo as tendências identificadas. Na figura 1 é apresentado o gráfico de sazonalidade do índice S&P 500. Na coluna da esquerda estão indicados os anos, e na tabela é exibido o lucro pela seguinte fórmula: do valor da cotação no último dia do mês analisado subtrai-se o valor no primeiro dia do mês.

Fig. 1 Probabilidade de movimento de julho do índice SP500

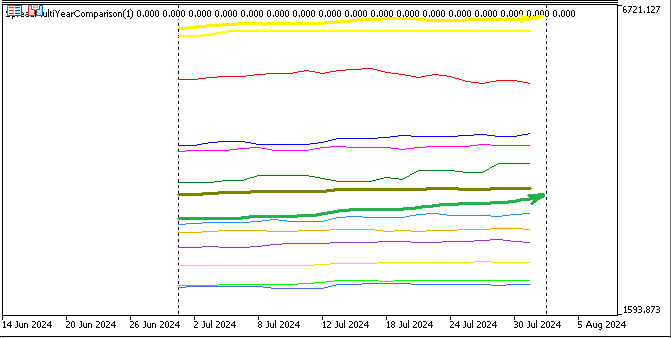

Na figura seguinte apresentada, a linha em amarelo indica a linha que, em julho do ano corrente, possivelmente terá uma inclinação de alta em direção ao aumento das cotações; a curva na cor oliva, acima da seta verde, é a linha média de todos os anos anteriores de coleta de estatísticas para esse símbolo. A seta verde destaca de forma mais clara, para melhor compreensão, o caráter da variação da curva em julho com base nos valores médios de todo o período de estudo:

Fig. 1.1 Exibição gráfica da probabilidade de movimento do índice SP 500

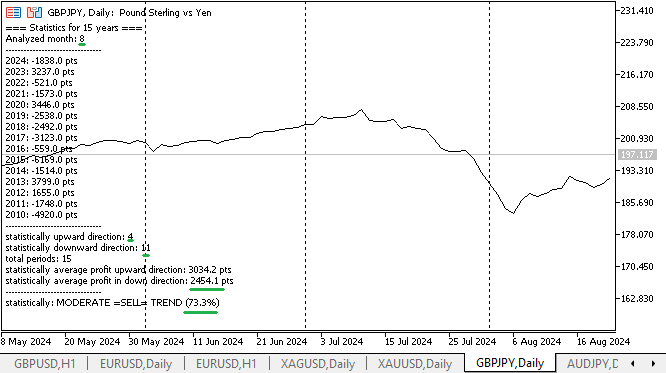

Nas figuras seguintes é apresentado o movimento do símbolo GBPJPY conforme a sazonalidade para agosto:

Fig. 2. Probabilidade das variações de cotações de agosto do GBPJPY

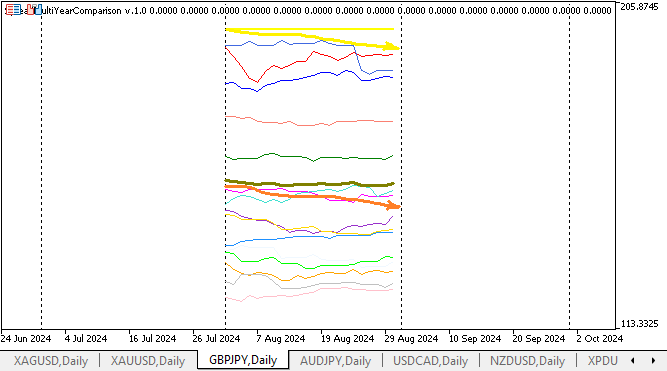

Fig. 2.1. Exibição gráfica da probabilidade de movimento do índice GBPJPY em agosto

A curva na cor amarela exibirá o movimento do símbolo em agosto do ano corrente. A seta laranja, movimento destacado, e a curva na cor oliva mostram o movimento do GBPJPY no período dos anos anteriores analisados.

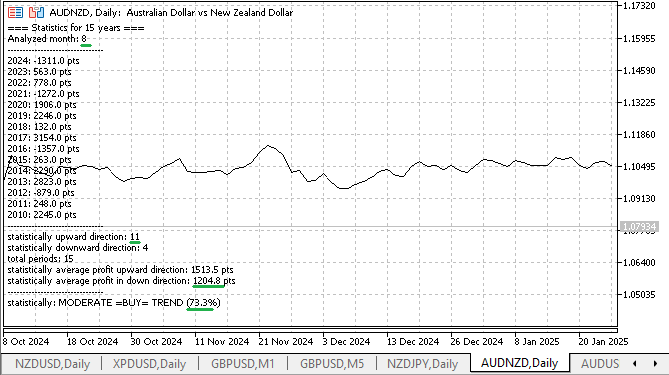

No gráfico seguinte é apresentado o caráter sazonal do movimento do par de moedas AUDNZD para o mês de agosto ao longo de 15 anos de observação:

Fig. 3. Probabilidade de variações das cotações de agosto do par de moedas AUDNZD

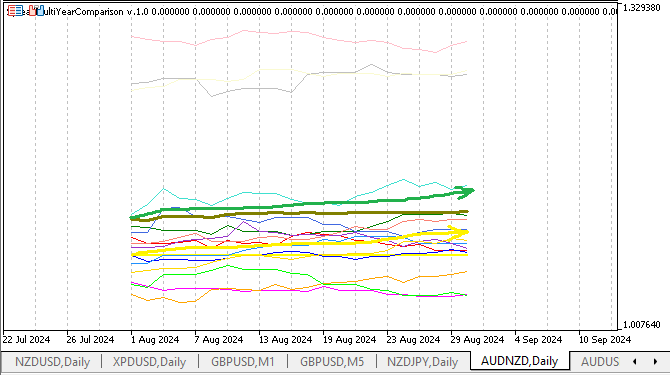

Fig. 3.1. Exibição gráfica da probabilidade de movimento do par de moedas AUDNZD em agosto

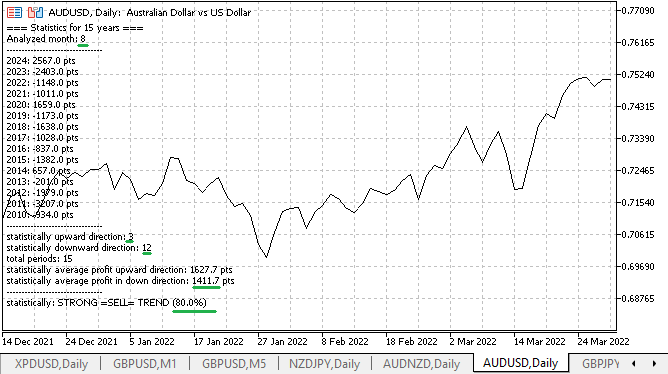

No gráfico seguinte é apresentado o caráter sazonal do movimento do par de moedas AUDUSD para o mês de agosto ao longo de 15 anos de observação:

Fig. 4. Probabilidade de variações das cotações de agosto do par de moedas AUDUSD

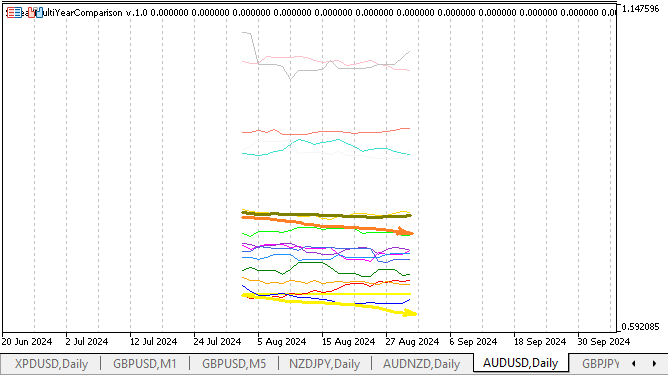

Fig. 4.1. Exibição gráfica das variações das cotações de agosto do par de moedas AUDUSD

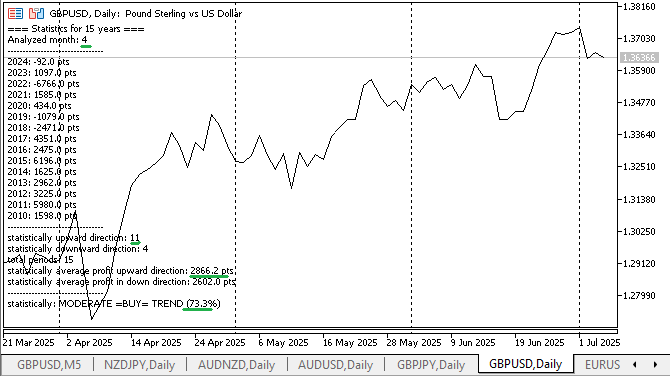

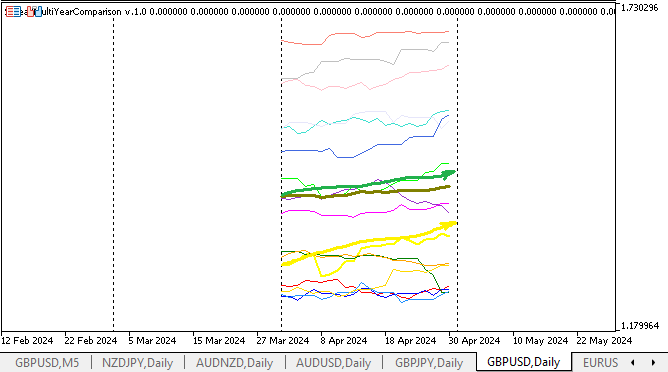

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do par de moedas GBPUSD para o mês de abril ao longo de 15 anos de observação:

Fig. 5. Probabilidade de variações das cotações de abril do GBPUSD

Fig. 5.1. Exibição gráfica das variações das cotações de abril do GBPUSD

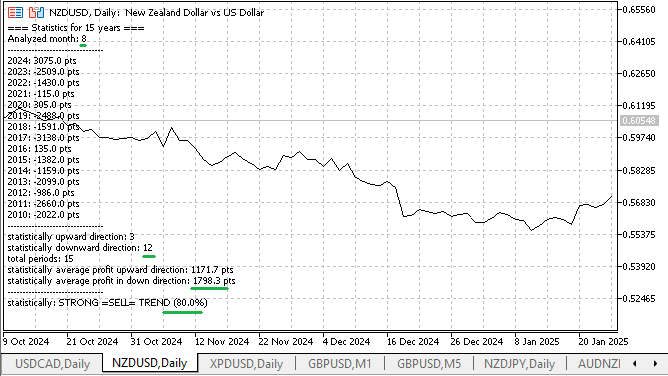

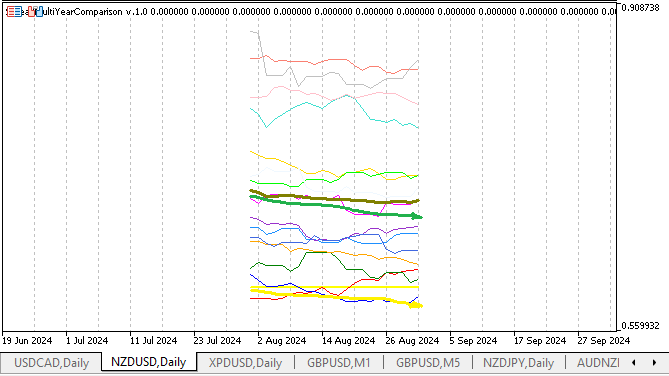

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do par de moedas NZDUSD para o mês de agosto ao longo de 15 anos de observação:

Fig. 6. Probabilidade de variações das cotações de agosto do NZDUSD

Fig. 6.1. Exibição gráfica das variações das cotações do par de moedas NZDUSD

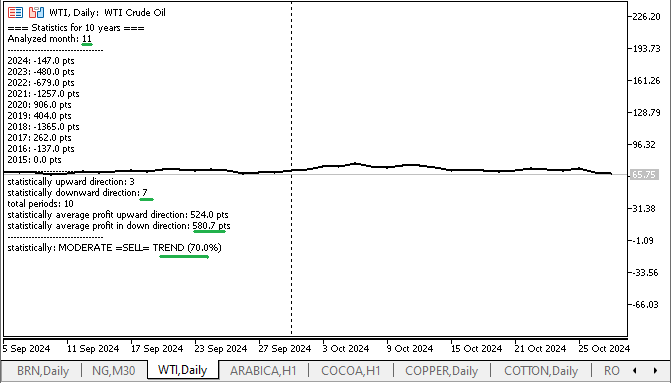

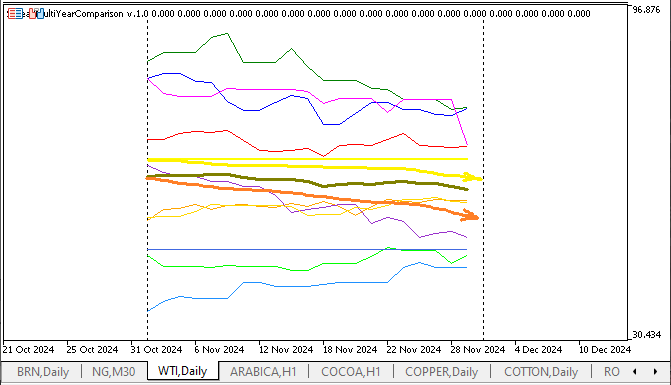

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do petróleo WTI para o mês de novembro ao longo de 10 anos de observação:

Fig. 7. Probabilidade de variações das cotações de novembro do símbolo petróleo WTI

Fig. 7.1. Exibição gráfica das variações das cotações de novembro do símbolo petróleo WTI

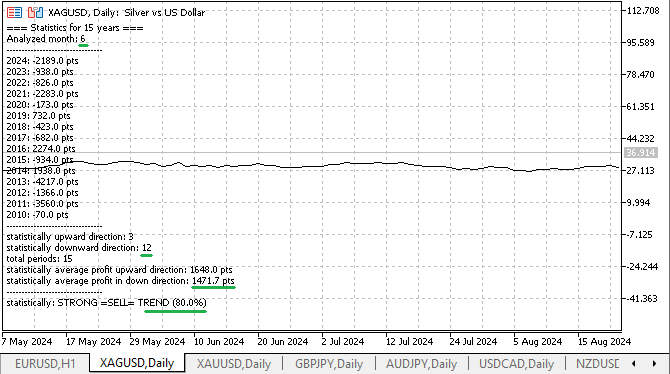

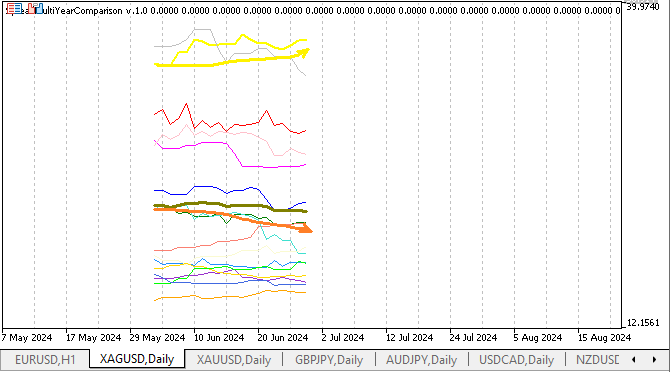

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento da prata XAGUSD para o mês de junho ao longo de 15 anos de observação. A curva espessa na cor oliva, acima da seta vermelha, representa o movimento médio da prata nesse período.

Na figura 8.1, a seta na cor amarela e a curva na cor amarela mostram o movimento das cotações para junho do ano corrente. Como podemos ver, o movimento sazonal do símbolo nem sempre é respeitado.

Fig. 8. Probabilidade de variações das cotações de junho do símbolo prata XAGUSD

Fig. 8.1. Exibição gráfica das variações das cotações de junho do XAGUSD

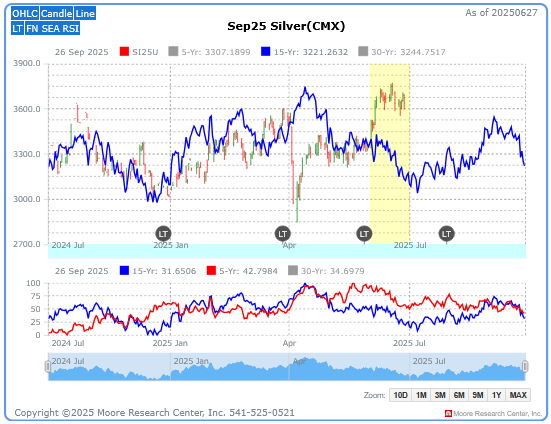

Nos gráficos apresentados abaixo, Fig. 8.1.1, a área na cor amarela representa a continuação da variação das cotações com base em probabilidade estatisticamente fundamentada para junho do ano corrente do contrato futuro de setembro Sep25 Silver:

8.1.1. Gráfico do Silver SEP25 SILVER

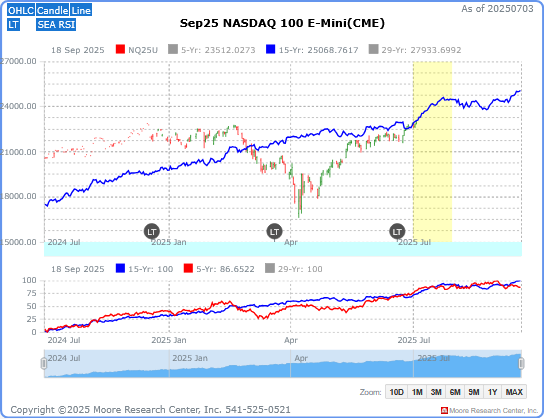

Atualmente, o gráfico do contrato futuro Sep 25 NASDAQ 100 E-Mini, CME, é apresentado na figura 8.1.2, com movimento projetado de alta para o mês de julho.

Vamos acompanhá-lo e formar relatórios em nosso terminal MetaTrader 5.

8.1.2. Gráfico do contrato futuro Sep25 NASDAQ 100 E-Mini

Essa informação é apresentada no Centro de Pesquisa Moore sobre o movimento de contratos futuros por sazonalidade para o mês atual do ano.

Negociação de spreads por sazonalidade: descrição e representação gráfica

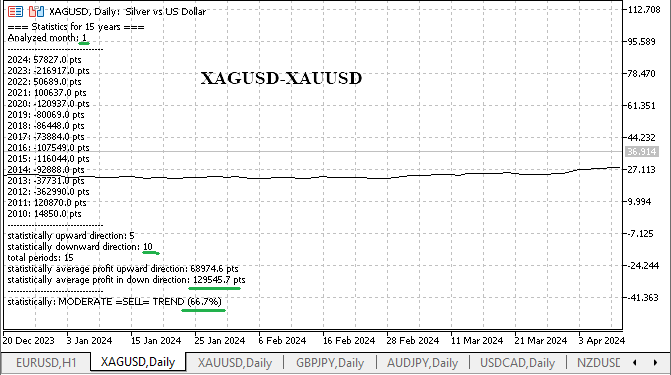

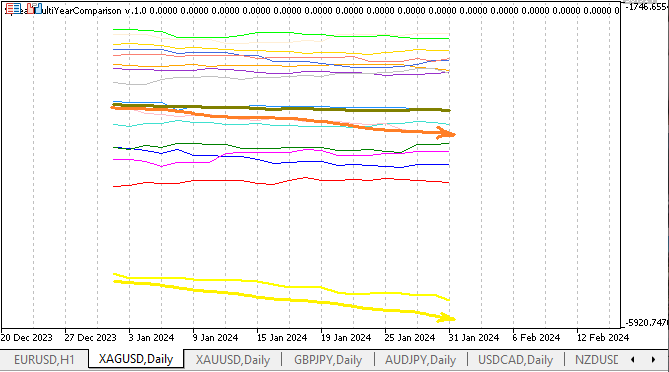

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do spread da prata XAGUSD — ouro XAUUSD para o mês de janeiro ao longo de 15 anos de observação, aplicamos o indicador no gráfico da prata:

Fig. 9 Probabilidade do movimento de janeiro do spread prata - ouro (XAGUSD-XAUUSD)

Fig. 9.1. Exibição gráfica das variações de janeiro das cotações do spread XAGUSD-XAUUSD

Nas figuras 9 e 9.1 apresentadas acima, os períodos e meses não foram selecionados especificamente, observamos que a execução e o movimento do spread desses metais, tanto a curva média na cor oliva quanto a seta na cor laranja e a curva do movimento do spread na cor amarela no ano corrente, ocorrem na direção de queda do preço do spread. Isso indica que o movimento estatisticamente fundamentado do spread em um período de médio prazo, mês ou mais, ao longo de 15 anos de pesquisa, realmente existe. No indicador, os coeficientes podem ser definidos como prata: "1" para ouro: "2".

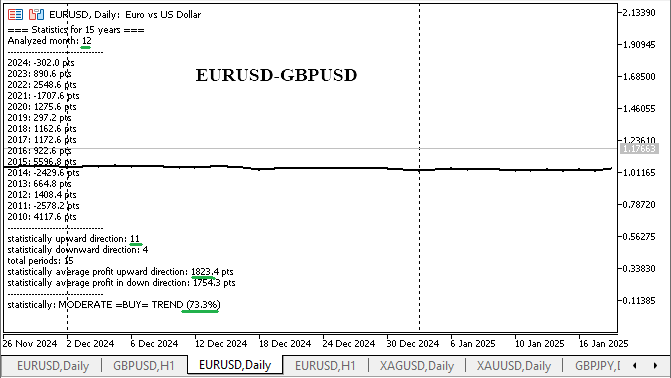

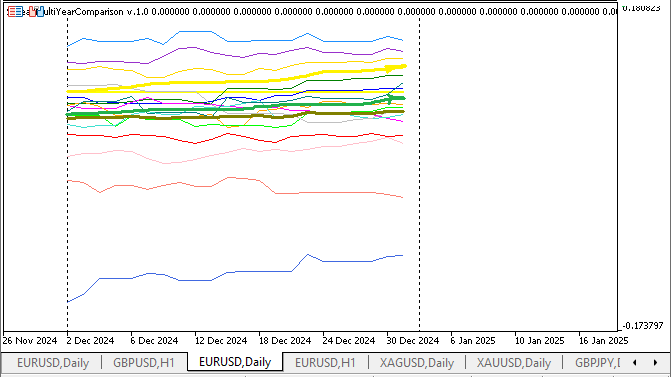

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento dos pares de moedas EURUSD — GBPUSD para o mês de dezembro ao longo de 15 anos de observação, aplicamos o indicador ao primeiro símbolo do spread — EURUSD:

Fig. 10 Probabilidade do movimento de dezembro do spread EURUSD-GBPUSD

Fig. 10.1. Exibição gráfica das variações de dezembro no movimento EURUSD-GBPUSD

A curva na cor oliva ascendente mostra o movimento médio do spread para o mês selecionado ao longo dos anos analisados, a seta na cor verde enfatiza esse movimento. A seta na cor amarela e a futura curva ascendente na cor amarela representam o movimento esperado do spread em dezembro do ano corrente.

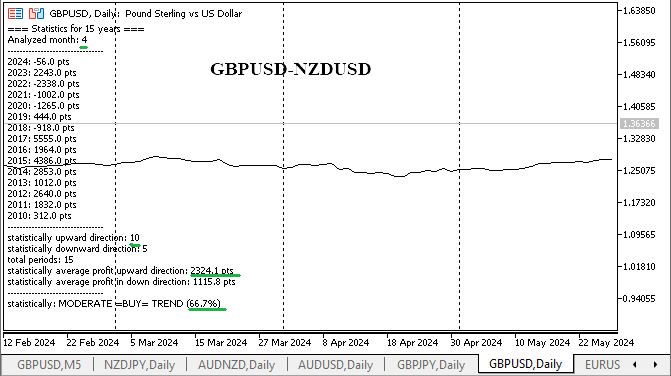

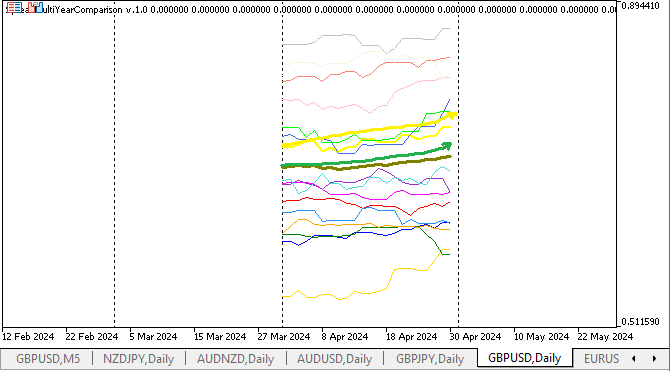

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do spread dos símbolos GBPUSD-NZDUSD para o mês de abril ao longo de 15 anos de observação:

Fig. 11 Probabilidade do movimento do spread GBPUSD-NZDUSD em abril

Fig. 11.1. Exibição gráfica das variações do movimento de abril do spread GBPUSD-NZDUSD

Aqui, como podemos ver, informo desde já que não selecionei especificamente meses coincidentes no movimento das cotações dos spreads para o ano corrente, os gráficos do movimento médio do spread GBPUSD-NZDUSD pelos valores médios (curva espessa na cor oliva) e os gráficos do movimento do spread no ano corrente (curva e seta na cor amarela) — coincidem. Ou seja, — movem-se de baixo para cima, na direção de valorização do spread.

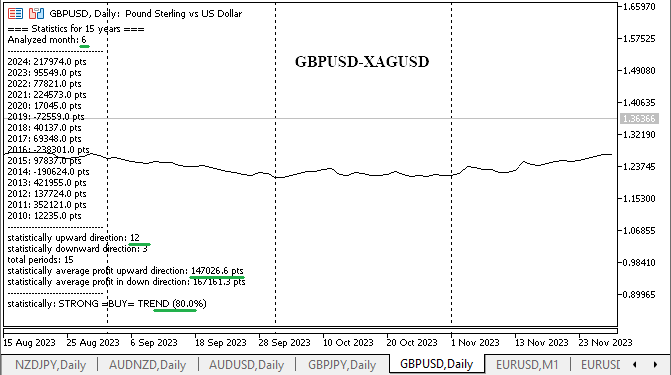

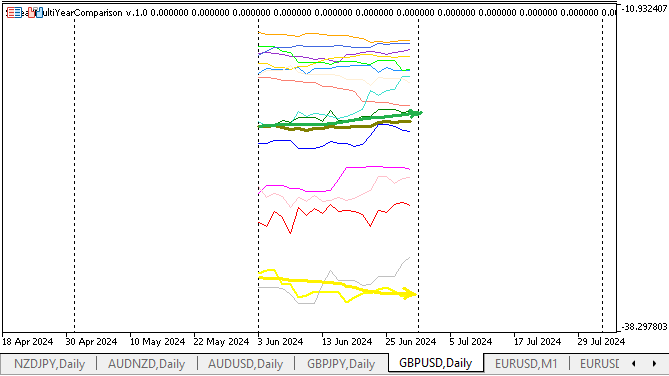

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do spread GBPUSD - XAGUSD para o mês de junho ao longo de 15 anos de observação:

Fig. 12 Probabilidade do movimento do spread GBPUSD-XAGUSD em junho

Fig. 12.1. Exibição gráfica das variações do movimento de junho do spread GBPUSD-XAGUSD

Aqui, como podemos ver, o movimento sazonal desse spread GBPUSD-XAGUSD para junho do ano corrente não é confirmado. A seta na cor verde indica a direção do movimento do spread desses símbolos pelo valor médio ao longo de 15 anos de observação, e a própria curva está — na cor oliva.

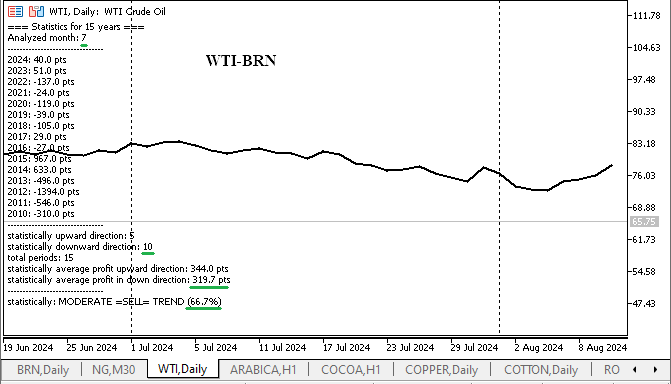

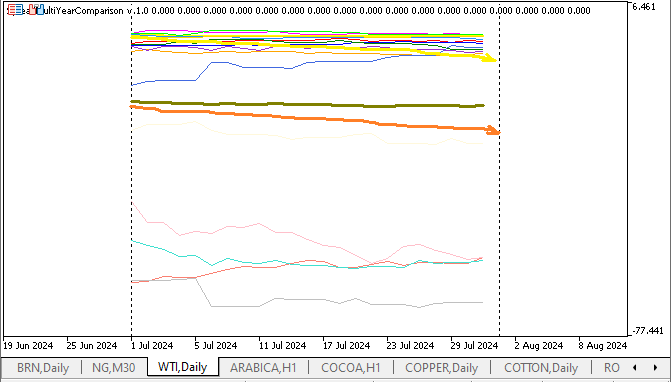

Nos dois gráficos seguintes é apresentado o caráter sazonal do movimento do spread das marcas de petróleo WTI-BRN para o mês de julho ao longo de 15 anos de observação:

Fig. 13 Probabilidade do movimento de julho do spread WTI-BRN

Fig. 13.1. Exibição gráfica das variações do movimento de julho WTI-BRN

Aqui também, ao longo de julho do ano corrente, é esperada uma queda sazonal nos preços do spread das marcas de petróleo WTI-BRN. A linha na cor amarela mostrará essa variação por meio de sua curva no ano corrente. A seta na cor laranja indica a direção para baixo, de acordo com o valor médio ao longo do período de observação do movimento desse spread. Esse gráfico nos informa que, historicamente, em julho o petróleo da marca WTI cai mais fortemente do que o da marca BRENT, consequentemente, é possível vender o spread WTI-BRENT.

Observe os tickers dos símbolos na sua corretora, pois eles podem ser diferentes. Além disso, aplique o indicador no gráfico do primeiro símbolo do spread, WTI. Coeficientes 1:1.

A avaliação da qualidade da negociação pelo fator de sazonalidade é realizada com base nos dados do indicador anexado da seguinte forma:

- o principal é que a amostra seja válida por pelo menos 10 anos, podendo ser 15-20, isto é, que existam cotações dos símbolos do spread para o período de observação e construção das dependências estatísticas. Além disso, por abordagem semelhante, é possível analisar dados históricos após o carregamento do histórico de movimento dos símbolos a partir de recursos apropriados, por exemplo, dados da CME a partir do site das bolsas americanas;

- que não haja dados com grandes dispersões de valores entre os anos, ou seja, que a ordem de grandeza dos valores seja correspondente e aproximadamente uniforme, do tipo 100...150...90...166...200...150...130...125 e assim por diante.

Em alguns anos, as amostras para análise não contêm meses com valores anormalmente altos ou baixos, os chamados valores atípicos ou valor aberrante. Isso aumenta a confiabilidade das estatísticas.

Se as cotações dos símbolos para o mês selecionado ao longo de vários anos demonstram movimento em uma única direção, para cima ou para baixo, com probabilidade a partir de 70%, e ao mesmo tempo as magnitudes do spread permanecem na mesma ordem de grandeza, isso indica alta confiabilidade do modelo sazonal e sua adequação para uso no ano corrente.

Neste artigo, os spreads são calculados como a diferença entre as cotações: das cotações do primeiro símbolo são subtraídas as cotações do segundo. Ao mesmo tempo, podem ser utilizados coeficientes de ponderação que consideram a diferença no valor do tick. Por exemplo, se o primeiro símbolo for EURUSD com coeficiente 1 e o segundo for GBPUSD com coeficiente 0.8, isso reflete o maior valor do tick do segundo ativo.

Admita-se também um pequeno desequilíbrio nos pesos, especialmente para pares como ouro e prata, onde podem ser utilizados coeficientes 1:1. Tal abordagem ajuda a identificar e utilizar a sazonalidade positiva no movimento do spread.

Os mercados não são caóticos. Muitos ativos demonstram oscilações sazonais recorrentes, relacionadas a ciclos econômicos, clima, feriados e outros fatores. Se um ativo cresce ou cai de forma consistente em determinada época do ano, essa informação pode ser utilizada para decisões de negociação mais fundamentadas.

O indicador SpreadMultiYearComparison permite visualizar as oscilações sazonais dos spreads com base em dados históricos. Ele analisa a diferença entre os preços de dois ativos, por exemplo, EURUSD e GBPUSD, ao longo de vários anos e a exibe de forma gráfica, o que ajuda a identificar padrões recorrentes e determinar pontos ideais de entrada no mercado.

Aplicação do indicador SpreadMultiYearComparison

Parâmetros: Symbol1, Symbol2, MonthToShow, YearsToShow.

Na tabela apresentada abaixo são exibidos os nomes e os valores das variáveis externas do indicador:

| VARIÁVEIS EXTERNAS | DESCRIÇÃO |

|---|---|

| Symbol1 | Instrumento principal, por exemplo, XAUUSD |

| Symbol2 | Segundo instrumento, se vazio, analisa-se apenas Symbol1 |

| MonthToShow | Mês para análise, 1–12 |

| YearsToShow | Quantidade de anos para estatística, 1–15 |

| FillGaps | Se deve preencher lacunas nos dados, se true , substitui valores ausentes pelos últimos conhecidos |

Funções principais:

- CalculateAllStatistics() — calcula a diferença entre o início e o final do mês, levando em consideração o número de casas decimais para o cálculo correto dos pontos

- DisplayFullStatistics() — mostra a tabela com lucros e prejuízos por ano e forma uma recomendação ("Tendência forte" / "Lateralização")

- GetRecommendation() — analisa a porcentagem de períodos lucrativos e fornece um relatório sobre a direção do movimento dos símbolos do spread

Recomendações práticas para definir valores para estudos de sazonalidade no indicador

As variáveis externas estão comentadas no código e são intuitivamente compreensíveis, o indicador é exibido em uma janela adicional:

//+------------------------------------------------------------------+ //| SpreadMultiYearComparison.mq5 //| Copyright 2025, Roman Shiredchenko //+------------------------------------------------------------------+ #property copyright "Copyright 2025" #property version "7.1" #property strict #property indicator_separate_window #property indicator_buffers 18 #property indicator_plots 17 //--- Input parameters input string Symbol1 = "EURUSD"; // First symbol (required) input string Symbol2 = ""; // Second symbol (empty for single symbol analysis) input double k_Symbol1 = 1.0; // Weight coefficient for Symbol1 input double k_Symbol2 = 1.0; // Weight coefficient for Symbol2 input int MonthToShow = 6; // Month to analyze (1-12) input int YearsToShow = 15; // Number of years to analyze (1-15) input bool FillGaps = true; // Fill gaps in data

Função principal do indicador para cálculo do spread em pontos pelo primeiro símbolo no timeframe diário:

//+------------------------------------------------------------------+ //| Get spread/price value | //+------------------------------------------------------------------+ double GetSpreadValue(datetime dt) { //--- Get data for first symbol int shift1 = iBarShift(Symbol1, PERIOD_D1, dt, false); if(shift1 < 0) { Print("No data for ", Symbol1, " at ", TimeToString(dt)); return EMPTY_VALUE; } double price1 = k_Symbol1 * iOpen(Symbol1, PERIOD_D1, shift1); //--- Return first symbol price if second symbol not specified if(Symbol2 == "") { return price1; } //--- Get data for second symbol int shift2 = iBarShift(Symbol2, PERIOD_D1, dt, false); if(shift2 < 0) { Print("No data for ", Symbol2, " at ", TimeToString(dt)); return EMPTY_VALUE; } double price2 = k_Symbol2 * iOpen(Symbol2, PERIOD_D1, shift2); //--- Return price difference (spread) return price1 - price2; }

Recomendações práticas para MetaTrader 5

Quais instrumentos negociar por sazonalidade. Na tabela estão apresentados o mês, o símbolo negociado, spread, e a direção da negociação:

| Mês | Instrumento | Direção |

|---|---|---|

| junho | prata, SILVER | para baixo |

| julho | Spread WTI-BRN | para baixo |

| junho | spread GBPUSD-XAGUSD | para baixo |

Dicas:

- Verifique o histórico, no mínimo 10-15 anos.

- Utilize stop loss, a sazonalidade não garante 100% de sucesso.

- Combine com outros fatores, clima, relatórios COT.

Negociação por sazonalidade no timeframe diário: princípios gerais

1. Configuração da ferramenta de análise

Para entender como os ativos se comportam em diferentes épocas do ano, abra o gráfico de um deles e execute o indicador SpreadMultiYearComparison. Indique os tickers dos dois ativos que deseja comparar e selecione por quantos anos deseja analisar os dados.

2. Seleção de ativos

Procure pares de ativos entre os quais exista relação, por exemplo, pares de moedas, commodities, índices ou ações. Na negociação de spreads não apenas compramos ou vendemos um ativo, abrimos duas operações simultaneamente, uma de compra e outra de venda. Isso ajuda a reduzir o risco, se um dos ativos se mover na direção errada, o segundo pode compensar parcial ou totalmente a perda. Essa abordagem é frequentemente chamada de "hedge".

Como buscar oportunidades sazonais:

1. Procuramos meses recorrentes

Observe como o spread se comportou nos últimos 10–15 anos. Identifique os meses em que o preço subiu ou caiu de forma consistente.

2. Avaliamos a confiabilidade

É importante que não haja grandes "saltos" nos dados e que existam cotações para todos os anos necessários. Quanto mais "uniforme" for a estatística, mais confiável é o padrão.

3. Determinamos quando entrar e sair

Trabalhamos no timeframe diário. A estratégia pode ser reforçada com outros indicadores para confirmar entrada e saída.

4. Gerenciamos riscos

Definimos o stop loss levando em consideração a volatilidade. O tamanho da posição deve ser moderado, para não sobrecarregar o depósito.

- Fatores fundamentais, relatórios, notícias, clima.

- Especulação de grandes participantes e sentimento do mercado.

- Mudanças legislativas, por exemplo, novas restrições ou impostos.

Certifique-se de que:

- existam cotações dos símbolos para todos os anos necessários, melhor 15, mínimo 10;

- o gráfico esteja aberto no período diário;

- na "Observação do Mercado" estejam exibidos ambos os símbolos;

- após carregar o gráfico, clique com o botão direito do mouse → "Atualizar", para que todos os dados sejam carregados.

Como utilizar o indicador SpreadMultiYearComparison

O indicador apresentado visualiza no timeframe diário do ano anterior o movimento médio do spread dos símbolos, curva na cor oliva, e do ano corrente, na cor amarela, no gráfico do primeiro símbolo do spread.

Os resultados são classificados, tendência forte, tendência moderada, lateralização.

Passo 1. Execução do indicador

- Indique Symbol1 (por exemplo, XAUUSD)

- Se for necessário o spread, indique Symbol2 (por exemplo, XAGUSD)

- Selecione MonthToShow (por exemplo, 12 para dezembro)

- Defina YearsToShow (por exemplo, 15 anos)

- Se >=75% de períodos lucrativos → tendência forte

- Se 60–75% → tendência moderada, são necessários filtros adicionais

- Se <60% → lateralização, ausência de movimento direcional, as cotações dos símbolos do spread permanecem em faixa, é necessário filtro adicional, por exemplo, o indicador Envelopes

- Tendência forte, 75%+:

- entrada na direção da tendência

- stop loss corresponde à perda média dos anos anteriores

- take profit corresponde ao dobro do lucro médio

- trailing stop por equity após atingir o lucro médio

- Lateralização, <60%, ausência de movimento direcional:

- negociação a partir dos limites do indicador Envelopes

- exemplo: venda na borda superior, compra na borda inferior

Considerações finais

Vantagens da abordagem utilizando SpreadMultiYearComparison:

- Redução de riscos: a negociação de spreads, por princípio, permite reduzir riscos por meio da abertura simultânea de posições em dois ativos.

- Aumento da probabilidade de obtenção de lucro: a análise de sazonalidade permite identificar momentos em que a probabilidade de movimento do mercado em determinada direção é maior.

- Decisões de negociação mais fundamentadas: o indicador SpreadMultiYearComparison fornece informação visual que ajuda a tomar decisões de negociação mais ponderadas e bem fundamentadas.

- Flexibilidade: a abordagem pode ser adaptada a diferentes ativos e estilos de negociação.

- Hedge de riscos: se um símbolo negociado se mover contra a posição, o segundo pode compensar a perda. Por exemplo, compramos XAUUSD, vendemos XAGUSD, se o ouro cair, a prata pode subir. O spread, como as cotações dos símbolos são negociadas de forma oposta, normalmente é menos volátil do que símbolos individuais, isso permite utilizar um gerenciamento de risco mais "rígido".

- Todos os sinais podem ser adicionalmente filtrados com filtros próprios, por exemplo, marcação técnica. Também é possível utilizar o indicador Envelopes— nesse caso considerar e negociar os repiques a partir dos limites do canal na direção da sazonalidade.

- É possível utilizar a negociação por sazonalidade em conjunto com a análise técnica e trabalhar sinais de negociação de curto prazo na direção da sazonalidade.

Assim, qualquer previsão obtida pelo método de média de valores históricos deve ser verificada quanto à probabilidade de sua execução. Como regra, apenas são considerados para operação os sinais cuja probabilidade de resultado positivo excede 70%.

À primeira vista parece que haverá poucas operações desse tipo, pois a análise sazonal aqui foi considerada exclusivamente para o timeframe diário, D1. Parte das possíveis entradas é filtrada, porém essa desvantagem do método é compensada pela diversificação e pela análise de múltiplos spreads e símbolos selecionados para negociação por sazonalidade no mês de interesse do ano. Em particular, por exemplo, a sazonalidade pode ser observada nos símbolos do grupo "agrícola".

A sazonalidade não é adivinhação, mas análise de padrões. O indicador SpreadMultiYearComparison é uma ferramenta para identificar e avaliar movimentos sazonais estatisticamente significativos. Utilize a análise sazonal como uma "bússola estatística", e suas decisões serão mais precisas e os riscos menores.

No próximo artigo proponho aprofundar o tema do Índice de Sazonalidade em timeframes menores, analisaremos suas versões mais complexas e exemplos práticos de aplicação. Também discutiremos como combinar a análise sazonal com a análise fundamentalista e a análise técnica para aumentar a eficiência da negociação.

Traduzido do russo pela MetaQuotes Ltd.

Artigo original: https://www.mql5.com/ru/articles/15622

Aviso: Todos os direitos sobre esses materiais pertencem à MetaQuotes Ltd. É proibida a reimpressão total ou parcial.

Esse artigo foi escrito por um usuário do site e reflete seu ponto de vista pessoal. A MetaQuotes Ltd. não se responsabiliza pela precisão das informações apresentadas nem pelas possíveis consequências decorrentes do uso das soluções, estratégias ou recomendações descritas.

Caminhe em novos trilhos: Personalize indicadores no MQL5

Caminhe em novos trilhos: Personalize indicadores no MQL5

Rede neural na prática: Grafico da Rectifier

Rede neural na prática: Grafico da Rectifier

Está chegando o novo MetaTrader 5 e MQL5

Está chegando o novo MetaTrader 5 e MQL5

Do básico ao intermediário: Sub Janelas (III)

Do básico ao intermediário: Sub Janelas (III)

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso

o próximo resumo provisório será realizado em agosto - podemos fazê-lo em um formato mais extenso....

NAS100 lucrou 900 pips em julho!

e é melhor sair no início do último dia do mês no movimento descendente contra a sazonalidade - o lucro de 1000 pips compensará

Sugiro os próximos meses e a discussão sobre entrada e saída aqui!

Bem-vindo ao mundo das negociações sazonais!

na primeira imagem do ticker do artigo! SP500 julho, há um lucro!

A sazonalidade do AUDNZD para agosto funcionou bem!