Оценка качества торговли спредами по факторам сезонности на рынке Форекс в терминале MetaTrader 5

Введение

Сезонность — это повторяющиеся ценовые движения, связанные с климатическими, экономическими и поведенческими факторами. Она ярко проявляется на товарных рынках, но также встречается на Форексе и фондовом рынке. Примеры сезонных эффектов: рождественское ралли, летний рост цен на кофе, январский эффект.

В статье рассматрим создание индикатора оценки качества сезонности на языке MQL5. Он позволяет анализировать как сезонность одного символа, так и спреда двух инструментов. Индикатор помогает выявить статистически значимые сезонные движения, использовать весовые коэффициенты и строить отчеты по заданному месяцу.

Сезонность и спредовая торговля

Спредовая торговля — это одновременное открытие длинной и короткой позиций по связанным инструментам. Прибыль формируется за счет изменения относительных цен между активами. В отличие от арбитража, позиции по спреду несут риск, но он ниже, чем при торговле одним активом, поскольку относительные цены более стабильны.

Позиции по спреду могут быть:

- внутрирыночными — на разные символы одного рынка (например, валютные пары или металлы).

- межрыночными — на разные, но связанные товары (например, «пшеница-кукуруза»).

- межбиржевыми — на один и тот же товар на разных биржах (например, пшеница на CBOT и KCBT).

Использование сезонных закономерностей в спредовой торговле снижает влияние внешних факторов и повышает предсказуемость. Индикатор SpreadMultiYearComparison для MetaTrader 5 помогает выявлять и анализировать такие закономерности. Он полезен как для анализа спредов, так и для одиночных активов.

В индикаторе оценка качества торговли спредом реализована в виде разницы цен открытия котировок символов двух инструментов, при этом возможно задавать весовой коэффициент домножения (множитель) каждого символа спреда, в зависимости от "веса" его котировок в спреде символов.

Ниже представлен пошаговый алгоритм, который помогает применить сезонные закономерности на практике. Следуя этой последовательности, вы сможете выявлять устойчивые рыночные паттерны, принимать обоснованные торговые решения и эффективно управлять рисками.

Пошаговый подход к торговле по сезонности

-

Анализ паттернов: изучите график индикатора, выделите периоды роста/падения спреда, повторяющиеся из года в год.

-

Выбор точки входа: откройте позицию в начале месяца, если спред исторически растет в этот период. Например, если вы видите, что спред имеет тенденцию расти в определенный месяц, можно рассмотреть возможность покупки спреда (покупка первого актива и продажа второго) в начале этого месяца.

-

Управление рисками: задайте стоп-лосс и тейк-профит, подберите размер позиции под ваш риск-профиль.

Индикатор SpreadMultiYearComparison также полезен для выявления сезонных закономерностей в движении одного актива. Если вы видите, что определенный актив (например, энергоносители) имеет тенденцию дорожать в декабре на протяжении многих лет, вы можете использовать эту информацию для принятия решений о покупке этого актива в декабре текущего года.

Иногда на графике индикатора не наблюдается ярко выраженного тренда. Это особенно часто встречается в периоды летних отпусков, когда рынки становятся более спокойными и непредсказуемыми. В этом случае можно использовать данные индикатора для торговли от границ конверта. Например, можно покупать актив у нижней границы конверта и продавать у верхней границы.

Методика анализа сезонности

Для выявления сезонных закономерностей используется история за 10–15 лет на дневном таймфрейме. Рассматриваются зависимости движений на дневном таймфрейме в течение выбранного месяца года. Данные отображены на периоде прошлого года.

Метод анализа следующий: выбираем торгуемый символ или спред (например, серебро или EURUSD–GBPUSD) и изучаем историю движений за 15 и более лет. Особое внимание уделяем повторяемости поведения в одни и те же месяцы (например, июнь, июль). Если в 75% лет цена стабильно снижалась в июне — это признак сильной сезонности. Если при этом прибыль в разные годы остается примерно одинаковой (например, около +5% в месяц), то такая закономерность считается устойчивой.

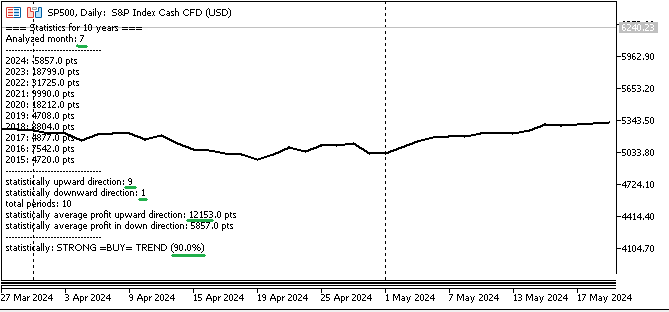

Также сезонные модели можно применять при торговле отдельными инструментами, такими как S&P 500 или NASDAQ 100, следуя выявленным тенденциям. На рисунке 1 представлен график сезонности индекса S&P 500. В левой колонке указаны годы, а в таблице отображен профит по следующей формуле: из значения котировки на последний день исследуемого месяца вычитается значение на первый день месяца.

Рис. 1 Вероятность июльского движения индекса SP500

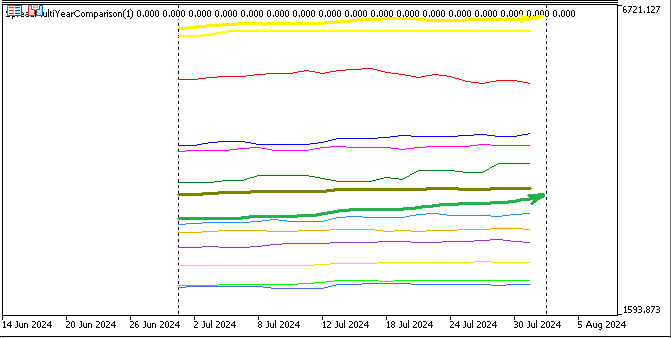

На следующем представленном рисунке желтым цветом обозначена линия, которая в июле текущего года будет иметь возможно уклон вверх в сторону увеличения котировок, кривая оливкового цвета (над стрелкой зеленого цвета) — это средняя линия за все прошлые года сбора статистики по этому символу. Зеленая стрелка более ярко (для понимания) отображает характер изменения кривой за июль по средним значениям за весь период исследований:

Рис. № 1.1 Отображение графически вероятности движения индекса SP 500

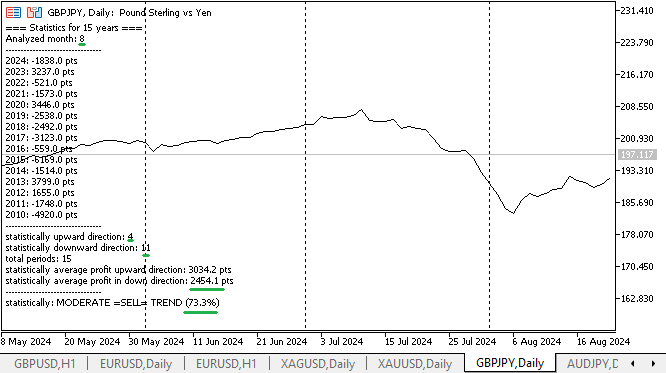

На следующих рисунках представлено движение символа GBPJPY по сезонности за август:

Рис. 2. Вероятность изменений августовских котировок GBPJPY

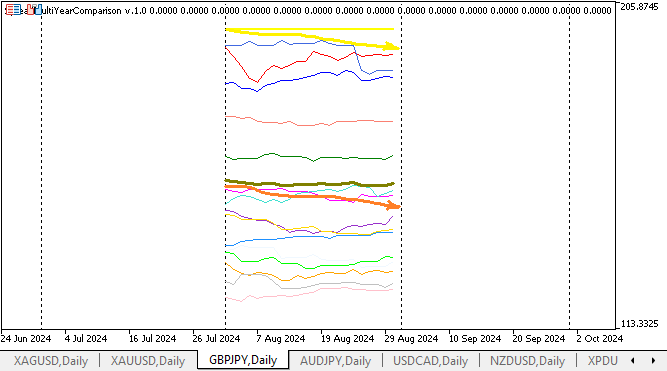

Рис. 2.1. Отображение графически вероятности движения индекса GBPJPY в августе

Кривой желтого цвета будет отображено движение символа в августе текущего года. Оранжевой стрелкой (акцентированное движение) и кривой оливкового цвета показано движение GBPJPY на периоде за прошлые года исследований.

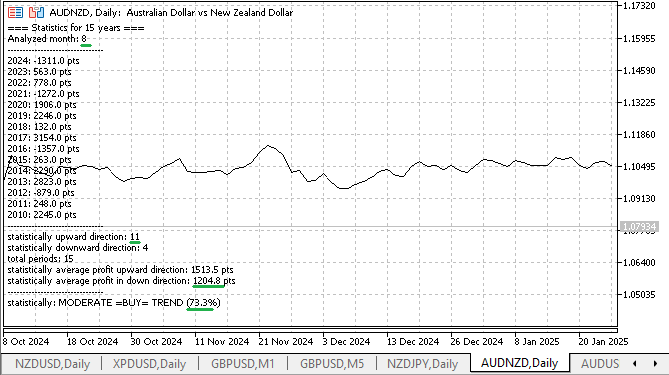

На следующем графике представлен сезонный характер движения валютной пары AUDNZD за август месяц за 15 лет наблюдений:

Рис. 3. Вероятность изменений августовских котировок валютной пары AUDNZD

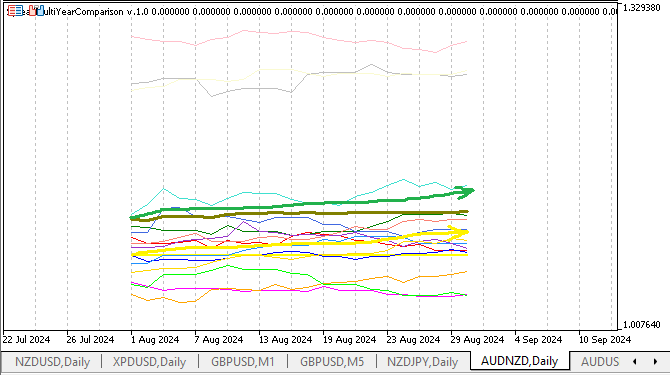

Рис. 3.1. Отображение графически вероятности движения валютной пары AUDNZD в августе

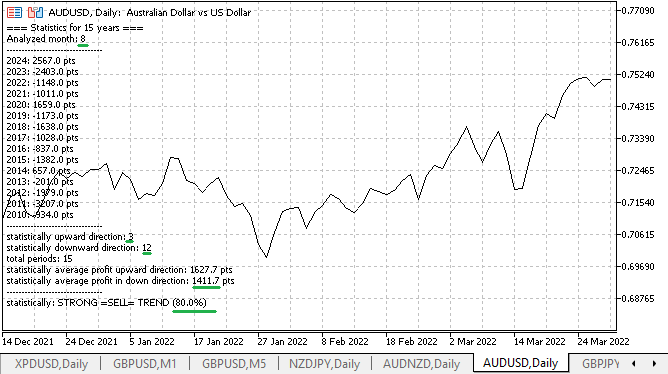

На следующем графике представлен сезонный характер движения валютной пары AUDUSD за август месяц за 15 лет наблюдений:

Рис. 4. Вероятность изменений августовских котировок валютной пары AUDUSD

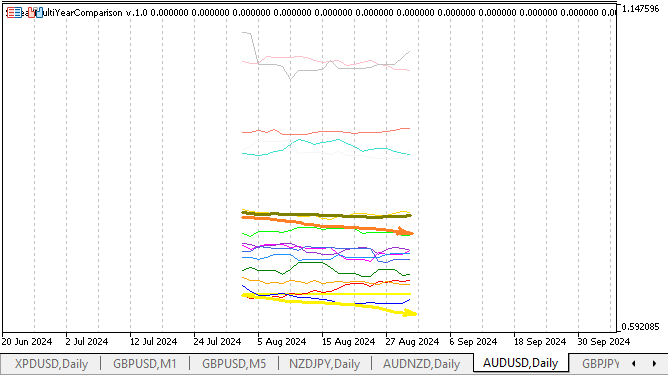

Рис. 4.1. Отображение графически изменений августовских котировок валютной пары AUDUSD

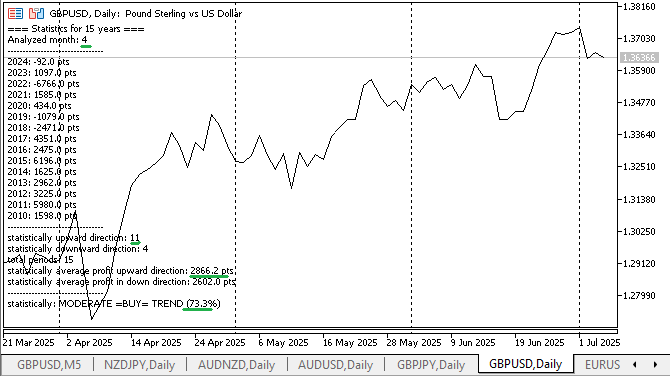

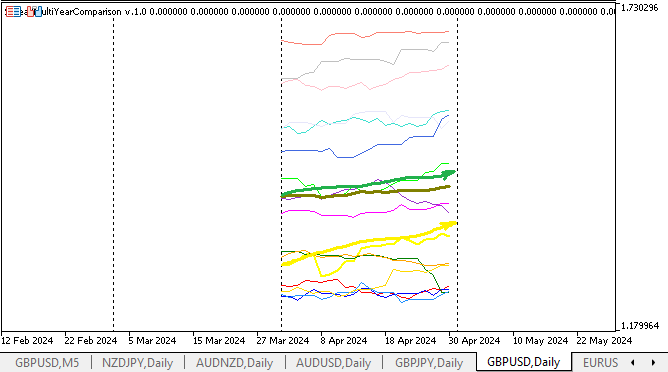

На следующих двух графиках представлен сезонный характер движения валютной пары GBPUSD за апрель месяц за 15 лет наблюдений:

Рис. 5. Вероятность изменений апрельских котировок GBPUSD

Рис. 5.1. Отображение графически изменений апрельских котировок GBPUSD

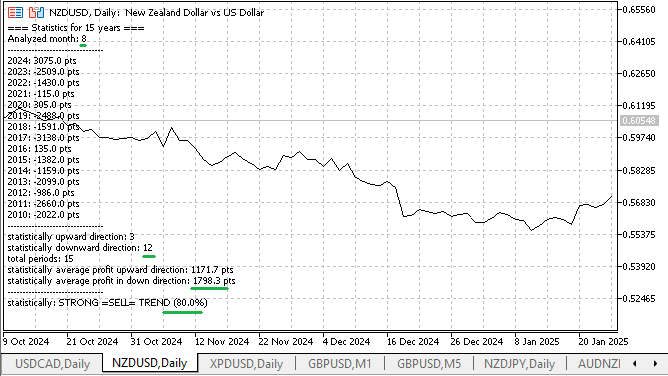

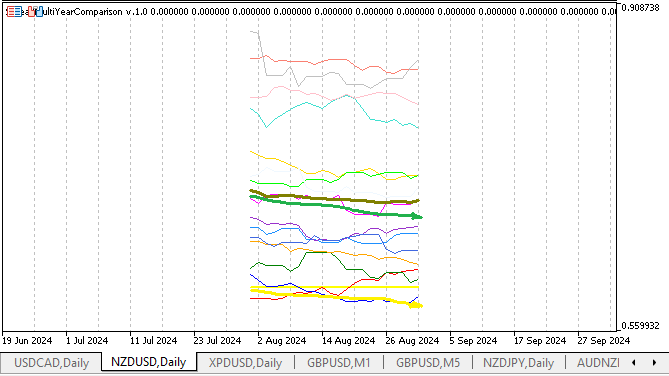

На следующих двух графиках представлен сезонный характер движения валютной пары NZDUSD за август месяц за 15 лет наблюдений:

Рис. 6. Вероятность изменений августовских котировок NZDUSD

Рис. 6.1. Отображение графически изменений котировок валютной пары NZDUSD

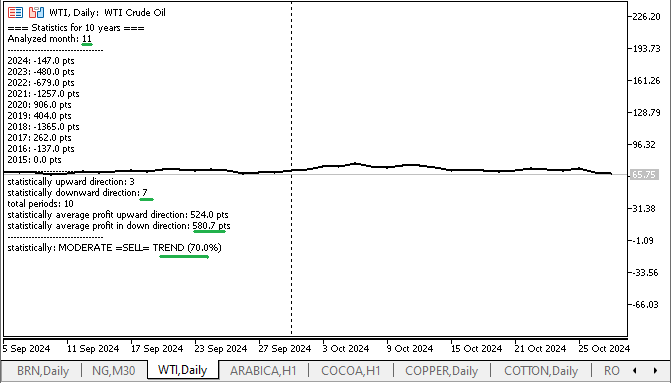

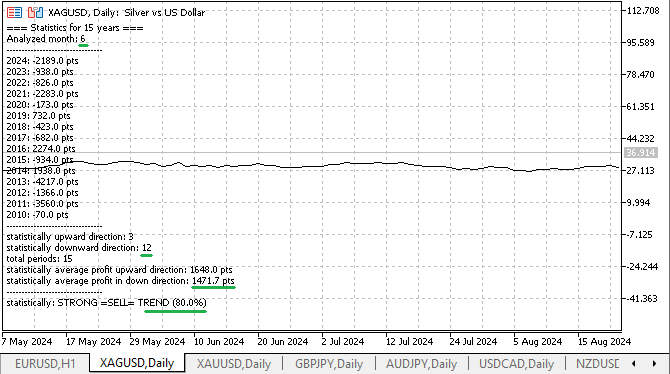

На следующих двух графиках представлен сезонный характер движения марки нефти WTI за ноябрь месяц за 10 лет наблюдений:

Рис. 7. Вероятность изменений ноябрьских котировок символа нефть марки WTI

Рис. 7.1. Отображение графически изменений ноябрьских котировок символа нефть марки WTI

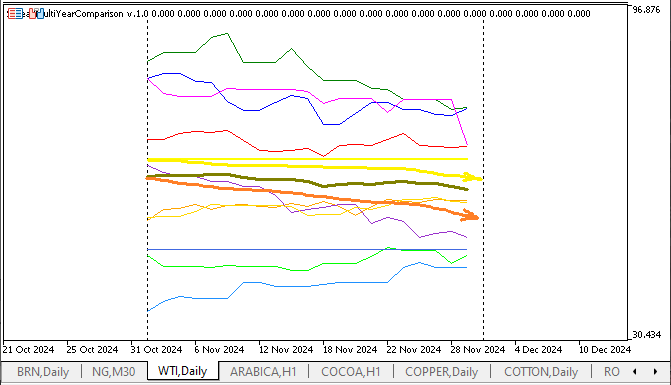

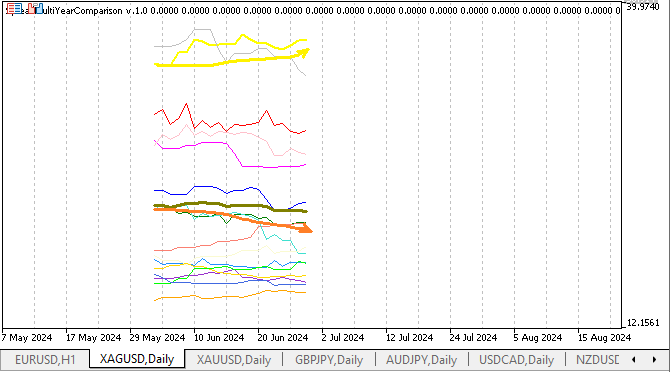

На следующих двух графиках представлен сезонный характер движения серебра XAGUSD за июнь месяц за 15 лет наблюдений. Кривой жирной оливкового (над стрелкой красного цвета) цвета представлено среднее движение серебра за этот период.

На рисунке 8.1 стрелкой желтого цвета и кривой желтого цвета отображено движение котировок на июнь текущего года. Как видим, сезонное движение символа соблюдается не всегда.

Рис. 8. Вероятность изменений июньских котировок символа серебро XAGUSD

Рис. 8.1. Отображение графически изменений июньских котировок XAGUSD

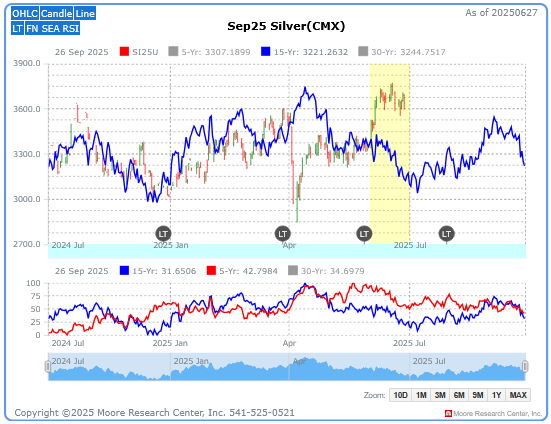

На ниже представленных графиках Рис. 8.1.1 областью желтого цвета представлено продолжение изменения котировок по статистически обоснованной вероятности на июнь текущего года сентябрьского фьючерсного контракта Sep25 Silver:

8.1.1. График серебра SEP25 SILVER

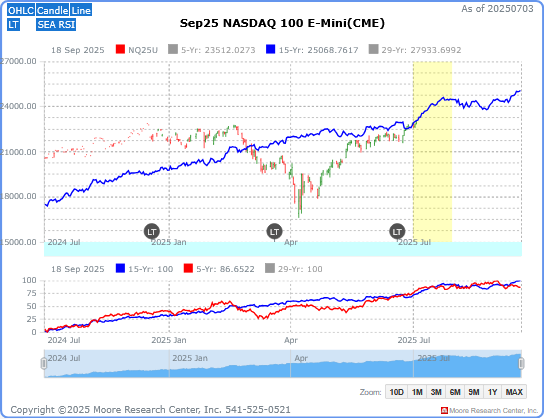

В настоящее время график фьючерсного контракта Sep 25 NASDAQ 100 E-Mini (CME) представлен на рисунке 8.1.2. с прогнозным движением в сторону повышения на июль месяц.

Будем его отсматривать и формировать отчеты у себя в терминале MetaTrader 5.

8.1.2. График фьючерсного контракта Sep25 NASDAQ 100 E-Mini

Данная информация представлена в Исследовательском Центре Мура по движению фьючерсных контрактов по сезонности на текущий месяц года.

Торговля спредами по сезонности: описание и представление в графическом виде

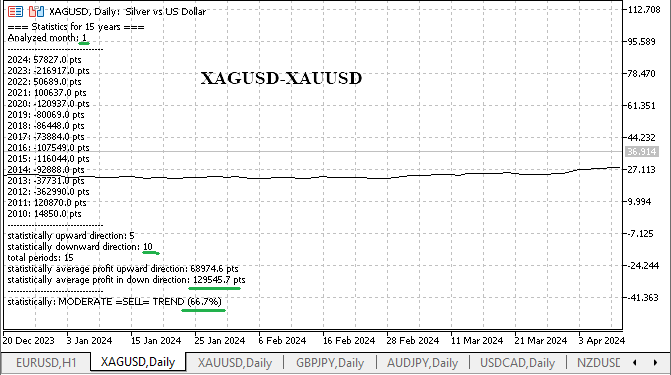

На следующих двух графиках представлен сезонный характер движения спреда серебра XAGUSD — золота XAUUSD за январь месяц за 15 лет наблюдений (ставим индикатор на график серебра):

Рис. 9 Вероятность январского движения спреда серебро - золото (XAGUSD-XAUUSD)

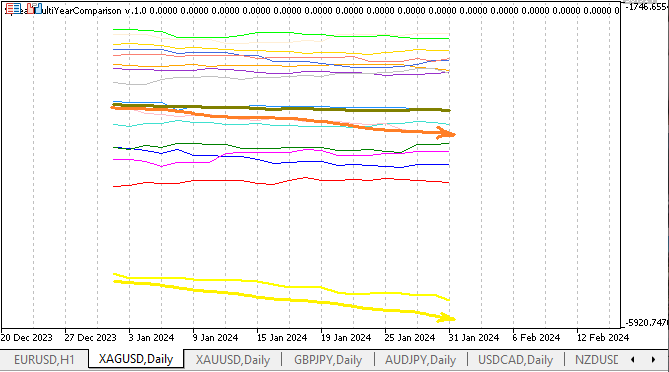

Рис. 9.1. Отображение графически изменений январских котировок спреда XAGUSD-XAUUSD

На вышепредставленных рисунках 9 и 9.1 (специально периоды и месяцы не подбирал) видим, что отработка и движение спреда этих металлов, и средняя кривая оливкового цвета, и стрелка оранжевого цвета, и кривая движения спреда желтого цвета в текущем году происходит в сторону понижения цен спреда. Это говорит о том, что статистически обоснованное движение спреда на среднесрочном периоде месяц +, в течение 15 лет исследований имеет место быть. Коэффициенты в индикаторе можете указывать серебро: "1" к золоту: "2".

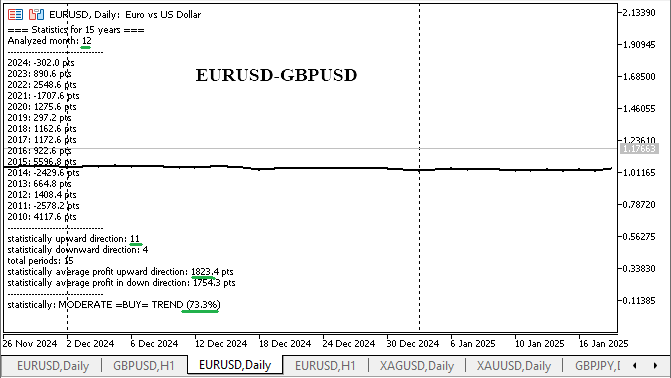

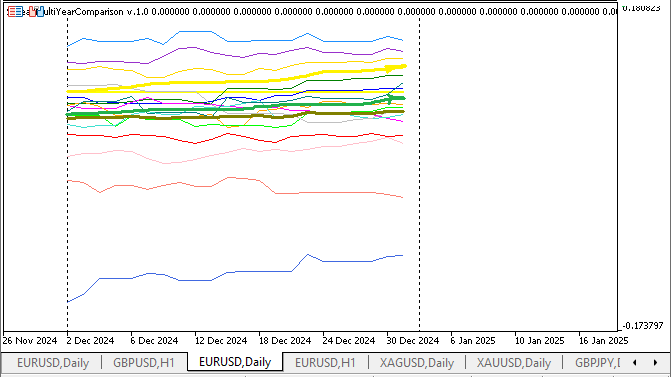

На следующих двух графиках представлен сезонный характер движения валютных пар EURUSD — GBPUSD за декабрь месяц за 15 лет наблюдений (ставим индикатор на первый символ спреда — EURUSD):

Рис. 10 Вероятность декабрьского движения спреда EURUSD-GBPUSD

Рис. 10.1. Отображение графически изменений декабрьского движения EURUSD-GBPUSD

Кривая оливкового цвета вверх показывает усредненное движение спреда за выбранный месяц за период лет наблюдений, зеленого цвета стрелочка подчеркивает это движение. Желтым цветом стрелка и будущая повышающаяся кривая желтого цвета отобразит предполагаемое движение спреда в декабре текущего года.

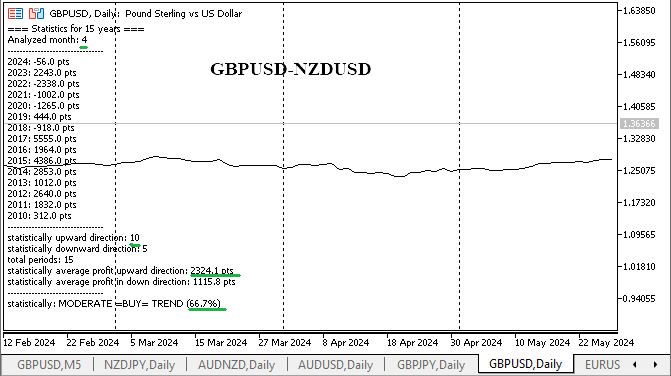

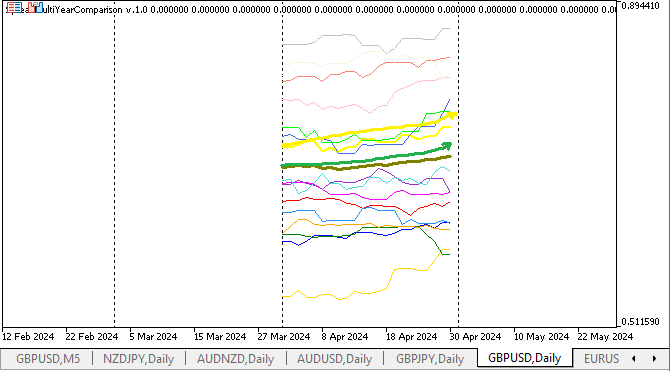

На следующих двух графиках представлен сезонный характер движения спреда символов GBPUSD-NZDUSD за апрель месяц за 15 лет наблюдений:

Рис. 11 Вероятность движения спреда GBPUSD-NZDUSD за апрель

Рис. 11.1. Отображение графически изменений апрельского движения спреда GBPUSD-NZDUSD

Здесь как мы видим (сразу сообщаю специально совпадающие по движению котировок спредов месяцы отработки в текущем году не подбирал), графики усредненного движения спреда GBPUSD-NZDUSD по средним значениям (кривая оливкового цвета жирная линия) и графики движения спреда в текущем году (желтым цветом кривая и стрелка желтого цвета) — совпадают. А именно — движутся снизу вверх в сторону подорожания спреда.

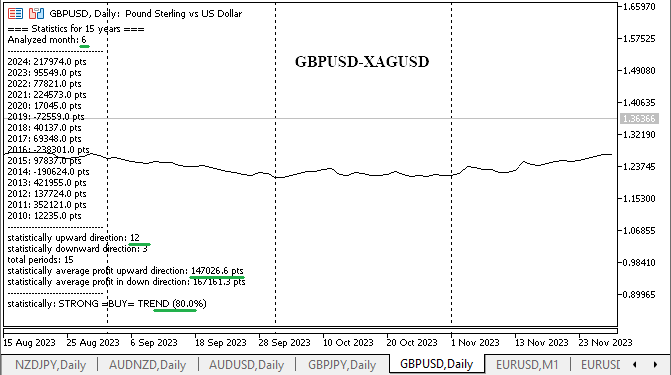

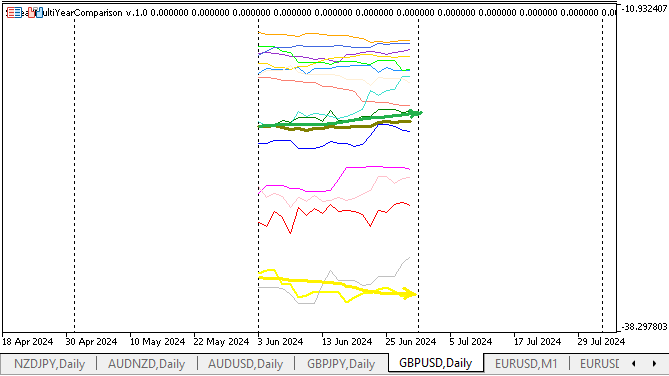

На следующих двух графиках представлен сезонный характер движения спреда GBPUSD - XAGUSD за июнь месяц за 15 лет наблюдений:

Рис. 12 Вероятность движения спреда GBPUSD-XAGUSD за июнь

Рис. 12.1. Отображение графически изменений июньского движения спреда GBPUSD-XAGUSD

Здесь, как мы видим, не подтверждается на текущий год июнь месяц сезонное движение этого спреда GBPUSD-XAGUSD. Стрелка зеленого цвета сообщает о направлении движения спреда этих символов по среднему значению за 15 лет наблюдений, сама кривая — оливкового цвета.

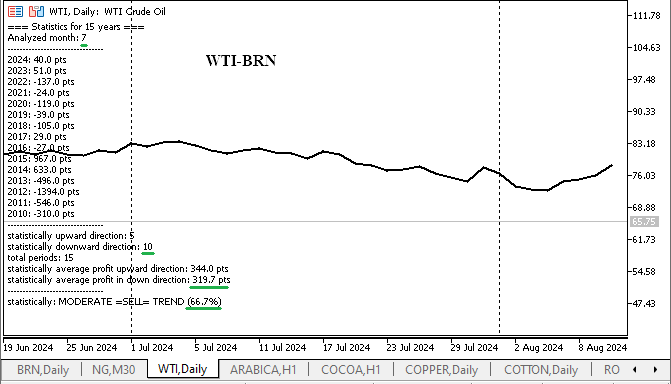

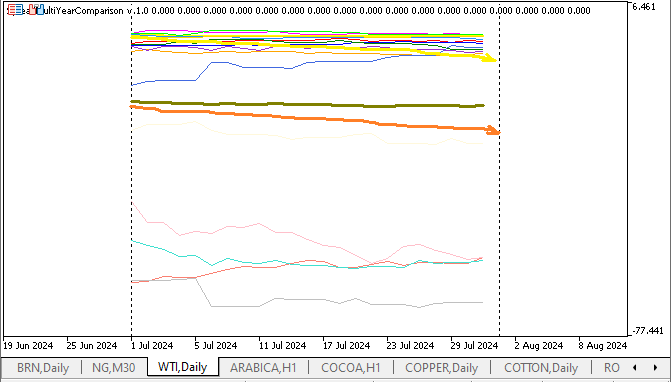

На следующих двух графиках представлен сезонный характер движения спреда нефти марок WTI-BRN за июль месяц за 15 лет наблюдений:

Рис. 13 Вероятность июльского движения спреда WTI-BRN

Рис. 13.1. Отображение графически изменений июльского движения WTI-BRN

Тут также в течение июля текущего года ожидается сезонное снижение цен спреда нефти марок WTI-BRN. Линия желтого цвета покажет нам это изменение своей кривой в текущем году. Стрелка оранжевого цвета показывает направление вниз, согласно среднему значению за период наблюдений за движением этого спреда. Этот график нам сообщает, что исторически в июле нефть марки WTI падает сильнее, чем марки BRЕNТ, следовательно, можно продавать спред WTI-BRENT.

Обратите внимание на тикеры символов у вашего брокера они могут отличаться. Также выставляем индикатор на график первого символа спреда WTI. Коэффициенты 1:1.

Оценка качества торговли по фактором сезонности происходит по данным прилагаемого индикатора следующим образом:

- главное чтобы была валидной выборка от 10 лет, можно 15-20 (были котировки символов спреда на период не наблюдения и построений статистических зависимостей). Также по подобному подходу можно анализировать исторические данные, после подкачки истории движения символов с соответствующих ресурсов, типа на СМЕ данных с сайта Американских бирж;

- не было данных с разными большими разбросами по годам значений, то есть, порядок цифр по значению был соответствующим и примерно ровным, по типу 100...150..90...166...200...150...130...125 и т.д.

В некоторые годы выборки для анализа не содержат месяцев с аномально высокими или низкими значениями (так называемыми выбросами). Это повышает достоверность статистики.

Если котировки символов за выбранный месяц на протяжении нескольких лет демонстрируют движение в одном направлении (вверх или вниз) с вероятностью от 70%, и при этом величины спреда находятся в одном порядке, это говорит о высокой надежности сезонной модели и ее пригодности для использования в текущем году.

В данной статье спреды рассчитываются как разность котировок: из котировок первого символа вычитаются котировки второго. При этом можно использовать весовые коэффициенты, учитывающие разницу в стоимости тиков. Например, если первый символ — EURUSD с коэффициентом 1, а второй — GBPUSD с коэффициентом 0.8, это отражает более высокую стоимость тика второго актива.

Допустим также небольшой перекос в весах, особенно для пар, таких как золото и серебро, где можно использовать коэффициенты 1:1. Такой подход помогает выявлять и использовать положительную сезонность в движении спреда.

Рынки не хаотичны. Многие активы демонстрируют повторяющиеся сезонные колебания, связанные с экономическими циклами, климатом, праздниками и другими факторами. Если актив стабильно растёт или падает в определённое время года, эту информацию можно использовать для более обоснованных торговых решений.

Индикатор SpreadMultiYearComparison позволяет визуализировать сезонные колебания спредов на основе исторических данных. Он анализирует разницу между ценами двух активов (например, EURUSD и GBPUSD) за несколько лет и отображает ее в графическом виде, что помогает выявить повторяющиеся паттерны и определить оптимальные точки входа в рынок.

Применение индикатора SpreadMultiYearComparison

Параметры: Symbol1, Symbol2, MonthToShow, YearsToShow.

В нижепредставленной таблице отображены наименования и значения внешних переменных индикатора:

| ВНЕШНИЕ ПЕРЕМЕННЫЕ | ОПИСАНИЕ |

|---|---|

| Symbol1 | Основной инструмент (например, XAUUSD) |

| Symbol2 | Второй инструмент (если пусто — анализируется только Symbol1 ) |

| MonthToShow | Месяц для анализа (1–12) |

| YearsToShow | Количество лет для статистики (1–15) |

| FillGaps | Заполнять ли пропуски в данных (если true , заменяет отсутствующие значения последними известными) |

Основные функции:

- CalculateAllStatistics() — считает разницу между началом и концом месяца, учитывает количество знаков после запятой для корректного расчета пунктов

- DisplayFullStatistics() — показывает таблицу с прибылями/убытками по годам и формирует рекомендацию ("Сильный тренд" / "Флэт")

- GetRecommendation() — анализирует процент прибыльных периодов и предоставляет отчет по направлению движения символов спреда

Практические рекомендации по выставлению значений для исследований сезонности в индикаторе

Внешние переменные закоментированы в коде и интуитивно понятны, индикатор отбражается в дополнительном окне:

//+------------------------------------------------------------------+ //| SpreadMultiYearComparison.mq5 //| Copyright 2025, Roman Shiredchenko //+------------------------------------------------------------------+ #property copyright "Copyright 2025" #property version "7.1" #property strict #property indicator_separate_window #property indicator_buffers 18 #property indicator_plots 17 //--- Input parameters input string Symbol1 = "EURUSD"; // First symbol (required) input string Symbol2 = ""; // Second symbol (empty for single symbol analysis) input double k_Symbol1 = 1.0; // Weight coefficient for Symbol1 input double k_Symbol2 = 1.0; // Weight coefficient for Symbol2 input int MonthToShow = 6; // Month to analyze (1-12) input int YearsToShow = 15; // Number of years to analyze (1-15) input bool FillGaps = true; // Fill gaps in data

Основная функция индикатора расчета спреда в пунктах по первому символу для дневного таймфрейма:

//+------------------------------------------------------------------+ //| Get spread/price value | //+------------------------------------------------------------------+ double GetSpreadValue(datetime dt) { //--- Get data for first symbol int shift1 = iBarShift(Symbol1, PERIOD_D1, dt, false); if(shift1 < 0) { Print("No data for ", Symbol1, " at ", TimeToString(dt)); return EMPTY_VALUE; } double price1 = k_Symbol1 * iOpen(Symbol1, PERIOD_D1, shift1); //--- Return first symbol price if second symbol not specified if(Symbol2 == "") { return price1; } //--- Get data for second symbol int shift2 = iBarShift(Symbol2, PERIOD_D1, dt, false); if(shift2 < 0) { Print("No data for ", Symbol2, " at ", TimeToString(dt)); return EMPTY_VALUE; } double price2 = k_Symbol2 * iOpen(Symbol2, PERIOD_D1, shift2); //--- Return price difference (spread) return price1 - price2; }

Практические рекомендации для MetaTrader 5

Какие инструменты торговать по сезонности. В таблице представлены месяц, торгуемый символ (спред) и направление торгов:

| Месяц | Инструмент | Направление |

|---|---|---|

| июнь | серебро(SILVER) | вниз |

| июль | Спред WTI-BRN | вниз |

| июнь | спред GBPUSD-XAGUSD | вниз |

Советы:

- Проверяйте историю (минимум 10-15 лет).

- Используйте стоп-лосс (сезонность не гарантирует 100% успеха).

- Комбинируйте с другими факторами (погода, COT-отчеты).

Торговля по сезонности на дневном таймфрейме: общие принципы

1. Настройка инструмента анализа

Чтобы понять, как активы ведут себя в разное время года, откройте график одного из них и запустите индикатор SpreadMultiYearComparison . Укажите тикеры двух активов, которые хотите сравнить, и выберите, за сколько лет хотите проанализировать данные.

2. Выбор активов

Ищите пары активов, между которыми есть связь — например, валютные пары, сырье, индексы или акции. В спредовой торговле мы не просто покупаем или продаем один актив — мы открываем две сделки одновременно: одну в покупку, другую в продажу. Это помогает снизить риск: если один из активов пошел не туда, второй может частично или полностью компенсировать убыток. Такой подход часто называют «хеджированием».

Как искать сезонные возможности:

1. Ищем повторяющиеся месяцы

Посмотрите, как вел себя спред за последние 10–15 лет. Найдите месяцы, в которых цена стабильно росла или падала.

2. Оцениваем надежность

Важно, чтобы в данных не было больших «скачков» и чтобы котировки были за все нужные годы. Чем более «ровная» статистика — тем надежнее паттерн.

3. Определяем, когда входить и выходить

Работаем на дневном таймфрейме. Можно усилить стратегию другими индикаторами, чтобы подтвердить вход/выход.

4. Управляем рисками

Ставим стоп-лосс с учетом волатильности. Размер позиции — умеренный, чтобы не перегружать депозит.

- Фундаментальные факторы: отчеты, новости, погода.

- Спекуляции крупных игроков и настроение рынка.

- Законодательные изменения: например, новые ограничения или налоги.

Убедитесь, что:

- котировки по символам есть за все нужные годы (лучше 15, минимум 10);

- график открыт в дневном масштабе;

- в «Обзоре рынка» отображаются оба символа;

- после установки графика нажмите правой кнопкой мыши → «Обновить», чтобы подгрузились все данные.

Как использовать индикатор SpreadMultiYearComparison

Представленный индикатор визуализирует на дневном таймфрейме прошлого года среднее движение спреда символов (оливковым цветом кривая) и текущего года (желтым цветом) на графике первого символа спреда.

Результаты классифицируются: сильный тренд, умеренный тренд, флэт.

Шаг 1. Запуск индикатора

- Укажите Symbol1 (например, XAUUSD)

- Если нужен спред — укажите Symbol2 (например, XAGUSD)

- Выберите MonthToShow (например, 12 для декабря)

- Установите YearsToShow (например, 15 лет)

- Если >=75% прибыльных периодов → сильный тренд

- Если 60–75% → умеренный тренд (нужны дополнительные фильтры)

- Если <60% → флэт (нет ярко выраженного тренда, котировки символов спреда находятся в диапазоне), нужен дополнительный фильтр, к примеру, в качестве индикатора Envelopes

- Сильный тренд (75%+):

- вход в направлении тренда

- стоп-лосс составляет средний убыток за прошлые годы

- тейк-профит составляет двойному размеру средней прибыли

- трейлинг-стоп по эквити после достижения средней прибыли

- Флэт (<60%) отсутствие направленного движения:

- торговля от границ индикатора Envelopes

- пример: продажа у верхней границы, покупка у нижней

Заключение

Преимущества подхода с использованием SpreadMultiYearComparison:

- Снижение рисков: спредовая торговля в принципе позволяет снизить риски за счет одновременного открытия позиций по двум активам.

- Повышение вероятности получения прибыли: анализ сезонности позволяет выявлять моменты, когда вероятность движения рынка в определенном направлении выше.

- Более обоснованные торговые решения: индикатор SpreadMultiYearComparison предоставляет визуальную информацию, которая помогает принимать более взвешенные и обоснованные торговые решения.

- Гибкость: подход может быть адаптирован к различным активам и торговым стилям.

- Хеджирование рисков: если один торговый символ идет против позиции, второй может компенсировать убыток. Пример, покупаем XAUUSD, продаем XAGUSD — если золото падает, серебро может вырасти. Спред, так как котировки символов торгуются встречно, обычно, менее волатилен, чем отдельные символы — это позволяет использовать более "жесткий" риск-менеджмент.

- Все сигналы можно дополнительно фильтровать своими фильтрами, к примеру — технической разметкой. Также возможно использование индикатора Envelopes — тут рассматривать и торговать отбои от границ канала в направлении сезонности.

- Можно использовать торговлю по сезонности с техническим анализом и краткосрочно отрабатывать торговые сигналы в сторону сезонности.

Таким образом, любой прогноз, полученный методом усреднения исторических значений, необходимо проверять на вероятность его исполнения. Как правило, в работу принимаются лишь те сигналы, у которых вероятность положительного исхода превышает 70%.

На первый взгляд кажется, что таких сделок будет очень мало, ведь сезонный анализ рассмотрен здесь исключительно для дневного таймфрейма (D1). Часть потенциальных входов при этом отсеивается, но данный недостаток метода компенсируется диверсификацией и рассмотрением множества спредов и выделенных символов для торгов по сезонности в интересующий месяц года. В частности, к примеру сезонность прослеживается на символах "сельскохозяйственной" группы.

Сезонность — это не гадание, а анализ закономерностей. Индикатор SpreadMultiYearComparison — инструмент для выявления и оценки статистически значимых сезонных движений. Используйте сезонный анализ как «статистический компас», и ваши решения будут точнее, а риски — ниже.

В следующей статье предлагаю углубиться в тему Индекса Сезонности на младших таймфреймах, мы рассмотрим его более сложные варианты и практические примеры применения. Также обсудим, как комбинировать сезонный анализ с фундаментальным и техническим анализом для повышения эффективности торговли.

Предупреждение: все права на данные материалы принадлежат MetaQuotes Ltd. Полная или частичная перепечатка запрещена.

Данная статья написана пользователем сайта и отражает его личную точку зрения. Компания MetaQuotes Ltd не несет ответственности за достоверность представленной информации, а также за возможные последствия использования описанных решений, стратегий или рекомендаций.

Ансамблевые методы для улучшения численного прогнозирования в MQL5

Ансамблевые методы для улучшения численного прогнозирования в MQL5

Нейросети в трейдинге: Вероятностное прогнозирование временных рядов (Окончание)

Нейросети в трейдинге: Вероятностное прогнозирование временных рядов (Окончание)

Прогнозирование трендов с помощью LSTM для стратегий следования за трендом

Прогнозирование трендов с помощью LSTM для стратегий следования за трендом

Создание торговой панели администратора на MQL5 (Часть VII): Доверенный пользователь, восстановление и криптография

Создание торговой панели администратора на MQL5 (Часть VII): Доверенный пользователь, восстановление и криптография

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

следующее промежуточное подведение итогов проведем в августе - можем в более расширенном формате провести....

NAS100 профит июль 900 пунктов!

а лучше пораньше выходить в крайний день месяца на движении вниз против сезонности - профит от 1000 пп составит

предлагаю следующие месяца и входа и выхода обсуждение тут!

Добро пожаловать в мир сезонного трейдинга!

по первому тикеру картинке в статье! SP500 июль, есть профит!

AUDNZD за август сезонность хорошо отработала!