Arbitragem Estatística com previsões

Introdução

A arbitragem estatística é uma estratégia financeira sofisticada que utiliza modelos matemáticos para aproveitar ineficiências de preços entre instrumentos financeiros relacionados. Tipicamente aplicada a ações, títulos ou derivativos, essa abordagem requer uma compreensão profunda de correlação, cointegração e do coeficiente de Pearson, ferramentas essenciais para identificar e explorar oportunidades de mercado.

Correlação em finanças mede o quão estreitamente dois valores mobiliários se movem em relação um ao outro, quantificando o grau de relação entre eles. Correlação positiva indica que os valores mobiliários geralmente se movem na mesma direção, enquanto correlação negativa significa que se movem em direções opostas. Os traders analisam essas relações para prever movimentos futuros de preços.

Cointegração, uma propriedade estatística mais complexa, vai além da correlação, examinando se uma combinação linear de duas ou mais variáveis de séries temporais permanece estável ao longo do tempo. Em termos mais simples, enquanto os valores mobiliários individuais podem seguir caminhos diferentes, seus movimentos relativos estão interligados por algum equilíbrio, ao qual tendem a retornar. Este conceito é crucial no trading de pares, onde o objetivo é identificar pares de ações cujos preços se movem juntos historicamente e espera-se que continuem assim.

Coeficiente de Pearson é uma medida estatística que calcula a força e a direção da relação linear entre duas variáveis. Os valores do coeficiente de Pearson variam de -1 a 1, onde 1 indica uma relação linear positiva perfeita, -1 uma relação linear negativa perfeita, e 0 nenhuma relação linear. Na arbitragem estatística, um alto valor absoluto do coeficiente de Pearson entre dois ativos pode sugerir uma oportunidade de negociação, presumindo que eles retornarão a uma relação média de longo prazo.

Traders que implementam estratégias de arbitragem estatística dependem de algoritmos e sistemas de trading de alta frequência para monitorar e executar negociações. Esses sistemas são capazes de processar grandes quantidades de dados para detectar rapidamente anomalias nas relações de preços dos ativos. A estratégia assume que os preços dos ativos correlacionados convergirão para sua média histórica, permitindo que o trader obtenha lucro com os ajustes de preço.

No entanto, o sucesso da arbitragem estatística depende não apenas de modelos matemáticos sofisticados, mas também da capacidade do trader de interpretar dados e ajustar estratégias com base nas condições de mercado em mudança. Fatores como mudanças econômicas repentinas, sentimento do mercado ou eventos políticos podem interromper até mesmo as relações mais estáveis, introduzindo níveis mais elevados de risco.

Explicação com Exemplos Simples

Correlação mede como duas coisas estão relacionadas. Imagine que você e seu melhor amigo sempre vão ao cinema juntos aos sábados. Isso é um exemplo de correlação: quando você vai ao cinema, seu amigo também está lá. Se a correlação for positiva, significa que quando um aumenta, o outro também aumenta. Se for negativa, um aumenta enquanto o outro diminui. Se a correlação for zero, significa que não há conexão entre os dois.

Cointegração é um conceito estatístico usado para descrever uma situação em que duas ou mais variáveis têm alguma relação de longo prazo, mesmo que possam flutuar independentemente no curto prazo. Imagine dois nadadores amarrados juntos por uma corda: eles podem nadar livremente na piscina, mas não podem se afastar muito um do outro. A cointegração indica que, apesar de diferenças temporárias, essas variáveis sempre retornarão a um equilíbrio ou tendência de longo prazo comum.

Coeficiente de Pearson mede quão linearmente relacionadas duas variáveis estão. Se o coeficiente estiver próximo de +1, indica uma dependência direta: à medida que uma variável aumenta, a outra também aumenta. Um coeficiente próximo de -1 significa que, à medida que uma aumenta, a outra diminui, indicando uma relação inversa. Um valor de 0 significa nenhuma conexão linear. Por exemplo, medir a temperatura e o número de vendas de bebidas geladas pode ajudar a entender como esses fatores estão relacionados usando o Coeficiente de Pearson.

Em resumo, a arbitragem estatística é uma estratégia de negociação complexa, mas potencialmente lucrativa, que combina elementos de economia, finanças e matemática. Ela requer não apenas uma compreensão de conceitos estatísticos avançados, mas também a capacidade de implantar algoritmos de alta velocidade para análise e execução no mercado.

Cálculos

Para saber quais pares são cointegrados e correlacionados, você pode usar este código .py.

import MetaTrader5 as mt5 import pandas as pd from scipy.stats import pearsonr from statsmodels.tsa.stattools import coint import numpy as np # Connect with MetaTrader 5 if not mt5.initialize(): print("Failed to initialize MT5") mt5.shutdown() # Get the list of symbols symbols = mt5.symbols_get() symbols = [s.name for s in symbols if s.name.startswith('EUR') or s.name.startswith('USD') or s.name.endswith('USD')] # Filtrar símbolos por ejemplo # Download historical data and save in dictionary data = {} for symbol in symbols: rates = mt5.copy_rates_from_pos(symbol, mt5.TIMEFRAME_D1, 0, 365) # Último año, diario if rates is not None: df = pd.DataFrame(rates) df['time'] = pd.to_datetime(df['time'], unit='s') data[symbol] = df.set_index('time')['close'] # Close connection with MT5 mt5.shutdown() # Calculate the Pearson coefficient and test for cointegration for each pair of symbols cointegrated_pairs = [] for i in range(len(symbols)): for j in range(i + 1, len(symbols)): if symbols[i] in data and symbols[j] in data: common_index = data[symbols[i]].index.intersection(data[symbols[j]].index) if len(common_index) > 30: # Asegurarse de que hay suficientes puntos de datos corr, _ = pearsonr(data[symbols[i]][common_index], data[symbols[j]][common_index]) if abs(corr) > 0.8: # Correlación fuerte score, p_value, _ = coint(data[symbols[i]][common_index], data[symbols[j]][common_index]) if p_value < 0.05: # P-valor menor que 0.05 cointegrated_pairs.append((symbols[i], symbols[j], corr, p_value)) # Filter and show only cointegrated pairs with p-value less than 0.05 print(f'Total pairs with strong correlation and cointegration: {len(cointegrated_pairs)}') for sym1, sym2, corr, p_val in cointegrated_pairs: print(f'{sym1} - {sym2}: Correlación={corr:.4f}, P-valor de Cointegración={p_val:.4f}')

Aqui está a tradução e adaptação do trecho:

Total pairs with strong correlation and coitegration: 54 EURUSD - USDBGN: Correlación=-0.9957, P-valor de Cointegración=0.0000 EURUSD - USDHRK: Correlación=-0.9972, P-valor de Cointegración=0.0000 GBPUSD - USDPLN: Correlación=-0.8633, P-valor de Cointegración=0.0406 GBPUSD - GBXUSD: Correlación=0.9998, P-valor de Cointegración=0.0000 GBPUSD - EURSGD: Correlación=0.8061, P-valor de Cointegración=0.0191 USDCHF - EURCHF: Correlación=0.8324, P-valor de Cointegración=0.0356 USDJPY - EURDKK: Correlación=0.8338, P-valor de Cointegración=0.0200 USDJPY - USDTHB: Correlación=0.9012, P-valor de Cointegración=0.0330 AUDUSD - USDCNH: Correlación=-0.8074, P-valor de Cointegración=0.0390 EURCHF - USDKES: Correlación=-0.9104, P-valor de Cointegración=0.0048 EURJPY - EURRON: Correlación=0.8177, P-valor de Cointegración=0.0333 EURJPY - USDCOP: Correlación=-0.9361, P-valor de Cointegración=0.0125 EURJPY - USDLAK: Correlación=0.9508, P-valor de Cointegración=0.0410 EURJPY - EURDKK: Correlación=0.8525, P-valor de Cointegración=0.0136 EURJPY - EURMXN: Correlación=-0.8785, P-valor de Cointegración=0.0172 EURJPY - USDTRY: Correlación=0.9564, P-valor de Cointegración=0.0102 EURNZD - NZDUSD: Correlación=-0.8505, P-valor de Cointegración=0.0455 EURNZD - EURDKK: Correlación=0.8242, P-valor de Cointegración=0.0017 EURCZK - USDCLP: Correlación=0.9655, P-valor de Cointegración=0.0001 USDCLP - USDCZK: Correlación=0.8972, P-valor de Cointegración=0.0147 USDCLP - USDARS: Correlación=0.8077, P-valor de Cointegración=0.0231 USDCLP - USDIDR: Correlación=0.8569, P-valor de Cointegración=0.0423 USDCLP - USDNGN: Correlación=0.8468, P-valor de Cointegración=0.0436 USDCLP - USDVND: Correlación=0.9021, P-valor de Cointegración=0.0194 USDCZK - USDIDR: Correlación=0.9005, P-valor de Cointegración=0.0086 USDCZK - USDVND: Correlación=0.8306, P-valor de Cointegración=0.0195 USDMXN - USDCOP: Correlación=0.8686, P-valor de Cointegración=0.0286 USDMXN - EURMXN: Correlación=0.9522, P-valor de Cointegración=0.0328 NZDUSD - USDSGD: Correlación=-0.8145, P-valor de Cointegración=0.0097 NZDUSD - USDTHB: Correlación=-0.8094, P-valor de Cointegración=0.0255 ADAUSD - KSMUSD: Correlación=0.9429, P-valor de Cointegración=0.0071 ALGUSD - LNKUSD: Correlación=0.8038, P-valor de Cointegración=0.0454 ATMUSD - MTCUSD: Correlación=0.9423, P-valor de Cointegración=0.0146 BTCUSD - SOLUSD: Correlación=0.9736, P-valor de Cointegración=0.0112 DGEUSD - GLDUSD: Correlación=0.8933, P-valor de Cointegración=0.0136 DGEUSD - USDGHS: Correlación=0.8562, P-valor de Cointegración=0.0101 EOSUSD - UNIUSD: Correlación=0.8176, P-valor de Cointegración=0.0051 ETCUSD - ETHUSD: Correlación=0.9745, P-valor de Cointegración=0.0009 ETCUSD - SOLUSD: Correlación=0.9206, P-valor de Cointegración=0.0093 ETCUSD - UNIUSD: Correlación=0.9236, P-valor de Cointegración=0.0249 ETHUSD - SOLUSD: Correlación=0.9430, P-valor de Cointegración=0.0074 UNIUSD - USDNGN: Correlación=0.8074, P-valor de Cointegración=0.0195 EURNOK - USDNOK: Correlación=0.9065, P-valor de Cointegración=0.0430 EURRON - USDCOP: Correlación=-0.8010, P-valor de Cointegración=0.0097 EURRON - USDCRC: Correlación=-0.8015, P-valor de Cointegración=0.0159 EURRON - USDLAK: Correlación=0.8364, P-valor de Cointegración=0.0349 GBXUSD - EURSGD: Correlación=0.8067, P-valor de Cointegración=0.0180 USDARS - USDVND: Correlación=0.8093, P-valor de Cointegración=0.0268 USDBGN - USDHRK: Correlación=0.9944, P-valor de Cointegración=0.0000 USDCOP - USDTRY: Correlación=-0.9548, P-valor de Cointegración=0.0160 USDCRC - EURDKK: Correlación=-0.8519, P-valor de Cointegración=0.0153 USDHRK - USDDKK: Correlación=0.9954, P-valor de Cointegración=0.0000 USDIDR - USDVND: Correlación=0.8196, P-valor de Cointegración=0.0417 USDSEK - USDSGD: Correlación=0.8346, P-valor de Cointegración=0.0264

Assim, os pares já estão filtrados.

Para verificar esses valores no MetaTrader 5, temos este Indicador (Pearson.mq5):

//+------------------------------------------------------------------+ //| PearsonIndicator.mq5 | //| Copyright Javier S. Gastón de Iriarte Cabrera | //| https://www.mql5.com/en/users/jsgaston/news | //+------------------------------------------------------------------+ #property copyright "Javier S. Gastón de Iriarte Cabrera" #property link "https://www.mql5.com/en/users/jsgaston/news/" #property version "1.00" #property indicator_separate_window #property indicator_buffers 1 #property indicator_color1 Red input string Symbol2 = "GBPUSD"; // Second financial instrument input int BarsBack = 100; // Number of bars to include in correlation calculation double CorrelationBuffer[]; //+------------------------------------------------------------------+ //| Custom indicator initialization function | //+------------------------------------------------------------------+ int OnInit() { SetIndexBuffer(0, CorrelationBuffer, INDICATOR_DATA); PlotIndexSetInteger(0, PLOT_DRAW_TYPE, DRAW_LINE); PlotIndexSetString(0, PLOT_LABEL, "Pearson Correlation"); IndicatorSetString(INDICATOR_SHORTNAME, "Pearson Correlation (" + Symbol() + " & " + Symbol2 + ")"); return INIT_SUCCEEDED; } //+------------------------------------------------------------------+ //| Custom indicator iteration function | //+------------------------------------------------------------------+ int OnCalculate(const int rates_total, const int prev_calculated, const datetime &time[], const double &open[], const double &high[], const double &low[], const double &close[], const long &tick_volume[], const long &volume[], const int &spread[]) { if (rates_total < BarsBack) return 0; // Ensure enough bars are present double prices1[], prices2[]; ArrayResize(prices1, BarsBack); ArrayResize(prices2, BarsBack); // Copy historical data for primary symbol if (CopyClose(Symbol(), PERIOD_CURRENT, 0, BarsBack, prices1) <= 0) { Print("Error copying prices for ", Symbol()); return 0; } // Copy historical data for secondary symbol if (CopyClose(Symbol2, PERIOD_CURRENT, 0, BarsBack, prices2) <= 0) { Print("Error copying prices for ", Symbol2); return 0; } // Calculate Pearson correlation for the entire buffer double correlation = CalculatePearsonCorrelation(prices1, prices2); Print("Pearson correlation: ", correlation); // Fill the buffer for the indicator for (int i = BarsBack; i < rates_total; i++) { CorrelationBuffer[i] = correlation; // Update the buffer correctly } return(rates_total); } //+------------------------------------------------------------------+ //| Calculate Pearson correlation coefficient | //+------------------------------------------------------------------+ double CalculatePearsonCorrelation(double &prices1[], double &prices2[]) { int length = BarsBack; double mean1 = 0, mean2 = 0; double sum1 = 0, sum2 = 0, sumProd = 0, stdev1 = 0, stdev2 = 0; for (int i = 0; i < length; i++) { mean1 += prices1[i]; mean2 += prices2[i]; } mean1 /= length; mean2 /= length; for (int i = 0; i < length; i++) { double dev1 = prices1[i] - mean1; double dev2 = prices2[i] - mean2; sum1 += dev1 * dev1; sum2 += dev2 * dev2; sumProd += dev1 * dev2; } stdev1 = sqrt(sum1); stdev2 = sqrt(sum2); if (stdev1 == 0 || stdev2 == 0) return 0; // Avoid division by zero return sumProd / (stdev1 * stdev2); } //+------------------------------------------------------------------+

Isso mostra resultados como estes:

Criar modelos ONNX

Uma vez que conhecemos os pares de símbolos que são correlacionados e cointegrados, e após verificarmos o coeficiente de Pearson no mql5, podemos criar um modelo ONNX para estudar os dois pares no passado.

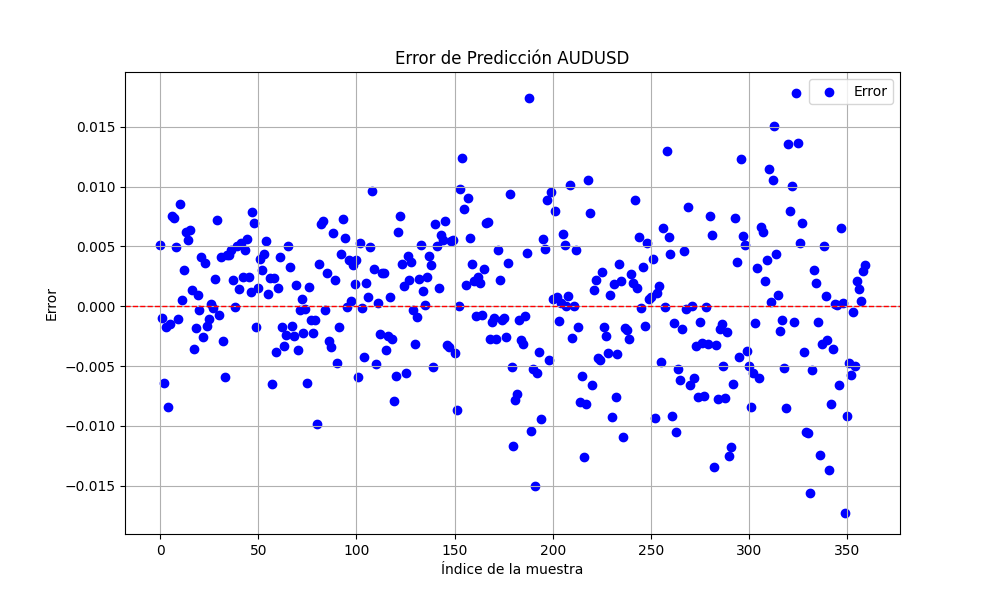

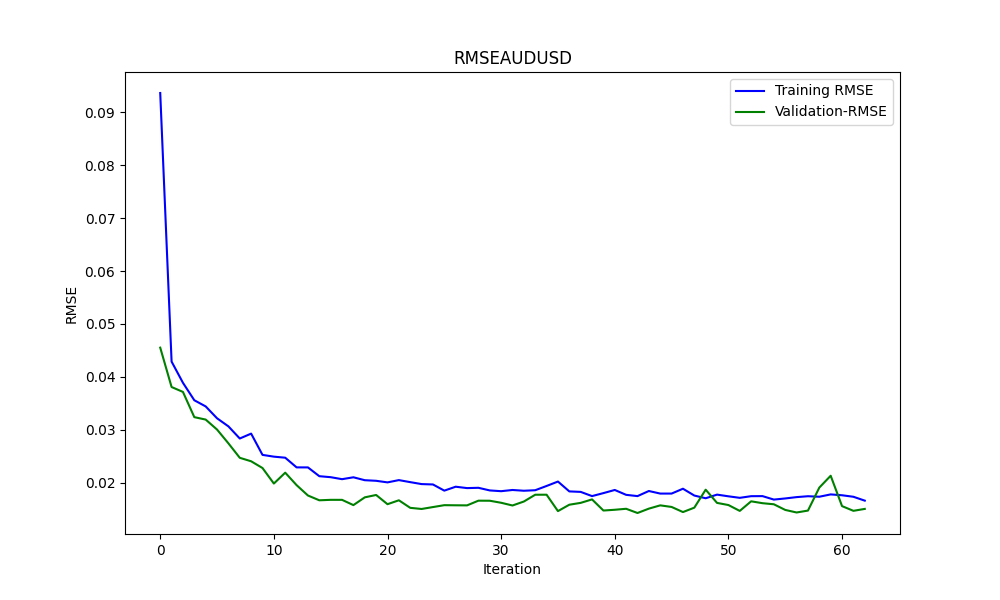

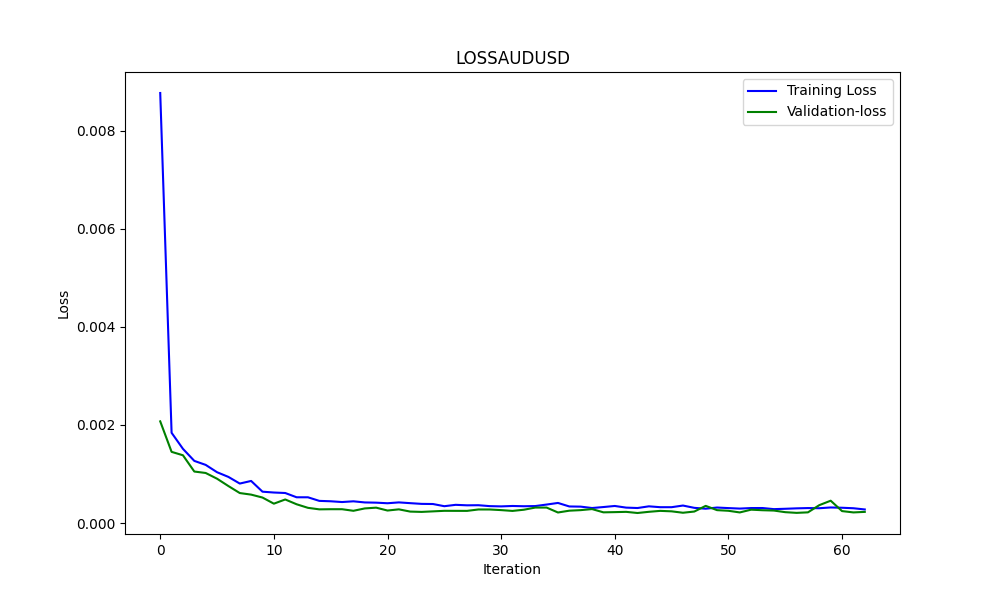

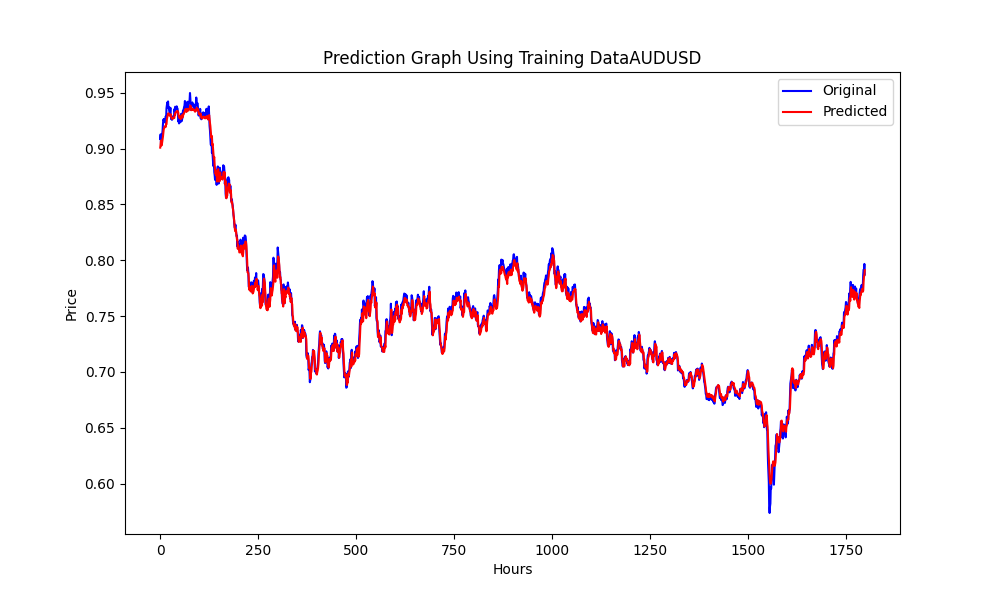

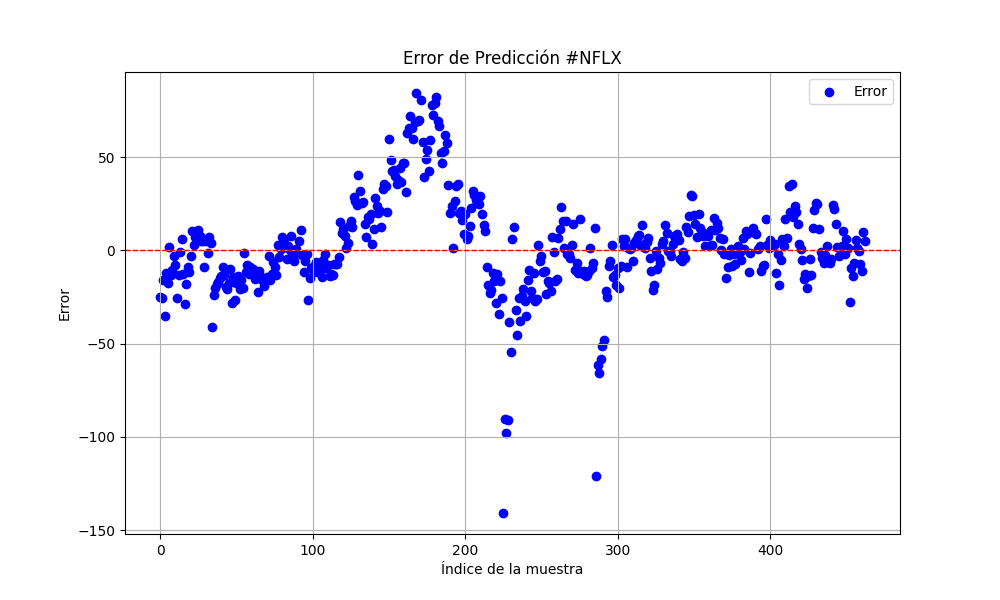

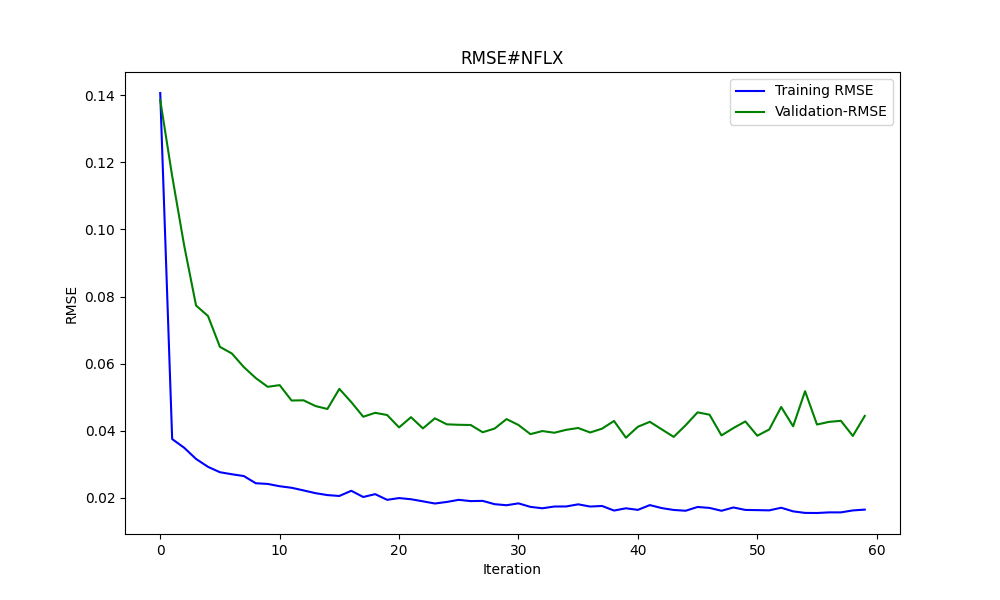

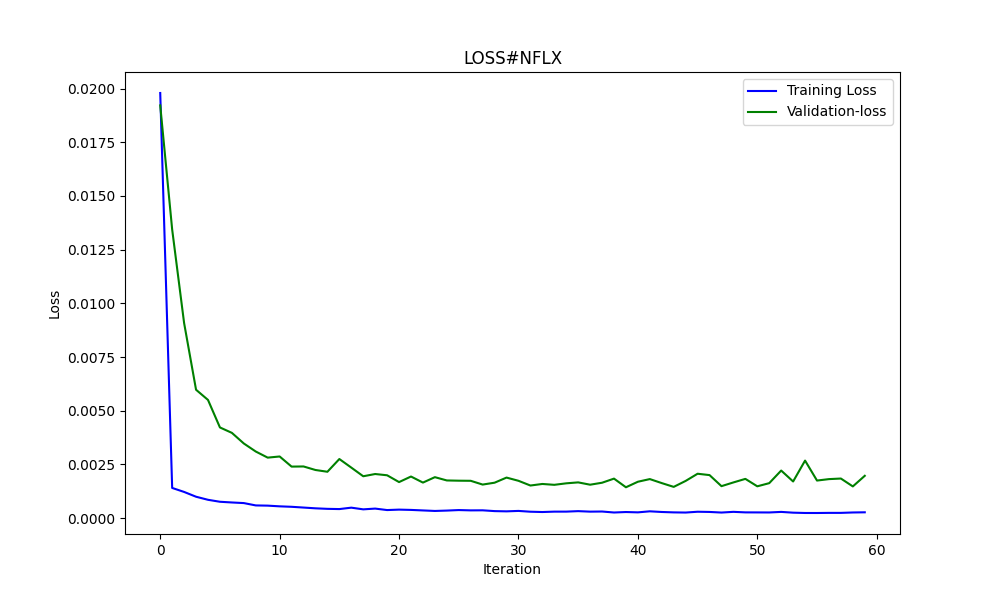

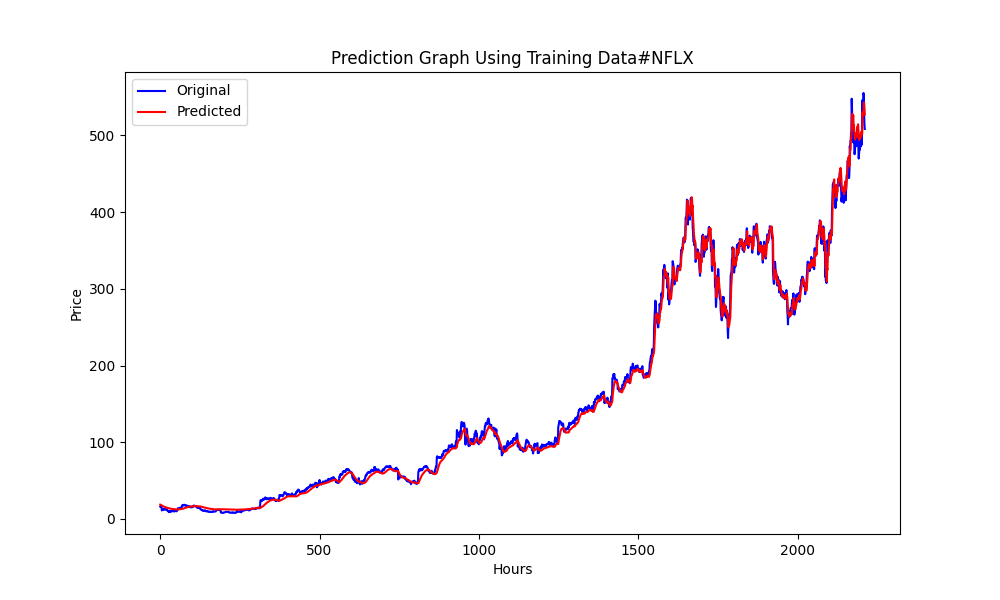

# python libraries import MetaTrader5 as mt5 import tensorflow as tf import numpy as np import pandas as pd import tf2onnx # input parameters inp_history_size = 120 sample_size = 120*20 symbol = "AUDUSD" optional = "D1" inp_model_name = str(symbol)+"_"+str(optional)+".onnx" if not mt5.initialize(): print("initialize() failed, error code =",mt5.last_error()) quit() # we will save generated onnx-file near the our script to use as resource from sys import argv data_path=argv[0] last_index=data_path.rfind("\\")+1 data_path=data_path[0:last_index] print("data path to save onnx model",data_path) # and save to MQL5\Files folder to use as file terminal_info=mt5.terminal_info() file_path=terminal_info.data_path+"\\MQL5\\Files\\" print("file path to save onnx model",file_path) # set start and end dates for history data from datetime import timedelta, datetime #end_date = datetime.now() end_date = datetime(2023, 1, 1, 0) start_date = end_date - timedelta(days=inp_history_size*20) # print start and end dates print("data start date =",start_date) print("data end date =",end_date) # get rates eurusd_rates = mt5.copy_rates_from(symbol, mt5.TIMEFRAME_D1, end_date, sample_size) # create dataframe df = pd.DataFrame(eurusd_rates) # get close prices only data = df.filter(['close']).values # scale data from sklearn.preprocessing import MinMaxScaler scaler=MinMaxScaler(feature_range=(0,1)) scaled_data = scaler.fit_transform(data) # training size is 80% of the data training_size = int(len(scaled_data)*0.80) print("Training_size:",training_size) train_data_initial = scaled_data[0:training_size,:] test_data_initial = scaled_data[training_size:,:1] # split a univariate sequence into samples def split_sequence(sequence, n_steps): X, y = list(), list() for i in range(len(sequence)): # find the end of this pattern end_ix = i + n_steps # check if we are beyond the sequence if end_ix > len(sequence)-1: break # gather input and output parts of the pattern seq_x, seq_y = sequence[i:end_ix], sequence[end_ix] X.append(seq_x) y.append(seq_y) return np.array(X), np.array(y) # split into samples time_step = inp_history_size x_train, y_train = split_sequence(train_data_initial, time_step) x_test, y_test = split_sequence(test_data_initial, time_step) # reshape input to be [samples, time steps, features] which is required for LSTM x_train =x_train.reshape(x_train.shape[0],x_train.shape[1],1) x_test = x_test.reshape(x_test.shape[0],x_test.shape[1],1) # define model from keras.models import Sequential from keras.layers import Dense, Activation, Conv1D, MaxPooling1D, Dropout, Flatten, LSTM from keras.metrics import RootMeanSquaredError as rmse from tensorflow.keras import callbacks model = Sequential() model.add(Conv1D(filters=256, kernel_size=2, activation='relu',padding = 'same',input_shape=(inp_history_size,1))) model.add(MaxPooling1D(pool_size=2)) model.add(LSTM(100, return_sequences = True)) model.add(Dropout(0.3)) model.add(LSTM(100, return_sequences = False)) model.add(Dropout(0.3)) model.add(Dense(units=1, activation = 'sigmoid')) model.compile(optimizer='adam', loss= 'mse' , metrics = [rmse()]) # Set up early stopping early_stopping = callbacks.EarlyStopping( monitor='val_loss', patience=20, restore_best_weights=True, ) # model training for 300 epochs history = model.fit(x_train, y_train, epochs = 300 , validation_data = (x_test,y_test), batch_size=32, callbacks=[early_stopping], verbose=2) # evaluate training data train_loss, train_rmse = model.evaluate(x_train,y_train, batch_size = 32) print(f"train_loss={train_loss:.3f}") print(f"train_rmse={train_rmse:.3f}") # evaluate testing data test_loss, test_rmse = model.evaluate(x_test,y_test, batch_size = 32) print(f"test_loss={test_loss:.3f}") print(f"test_rmse={test_rmse:.3f}") # save model to ONNX output_path = data_path+inp_model_name onnx_model = tf2onnx.convert.from_keras(model, output_path=output_path) print(f"saved model to {output_path}") output_path = file_path+inp_model_name onnx_model = tf2onnx.convert.from_keras(model, output_path=output_path) print(f"saved model to {output_path}") # finish mt5.shutdown() #prediction using testing data #prediction using testing data test_predict = model.predict(x_test) print(test_predict) print("longitud total de la prediccion: ", len(test_predict)) print("longitud total del sample: ", sample_size) plot_y_test = np.array(y_test).reshape(-1, 1) # Selecciona solo el último elemento de cada muestra de prueba plot_y_train = y_train.reshape(-1,1) train_predict = model.predict(x_train) #print(plot_y_test) #calculate metrics from sklearn import metrics from sklearn.metrics import r2_score #transform data to real values value1=scaler.inverse_transform(plot_y_test) #print(value1) # Escala las predicciones inversas al transformarlas a la escala original value2 = scaler.inverse_transform(test_predict.reshape(-1, 1)) #print(value2) #calc score score = np.sqrt(metrics.mean_squared_error(value1,value2)) print("RMSE : {}".format(score)) print("MSE :", metrics.mean_squared_error(value1,value2)) print("R2 score :",metrics.r2_score(value1,value2)) #sumarize model model.summary() #Print error value11=pd.DataFrame(value1) value22=pd.DataFrame(value2) #print(value11) #print(value22) value111=value11.iloc[:,:] value222=value22.iloc[:,:] print("longitud salida (tandas de 1 hora): ",len(value111) ) print("en horas son " + str((len(value111))*60*24)+ " minutos") print("en horas son " + str(((len(value111)))*60*24/60)+ " horas") print("en horas son " + str(((len(value111)))*60*24/60/24)+ " dias") # Calculate error error = value111 - value222 import matplotlib.pyplot as plt # Plot error plt.figure(figsize=(10, 6)) plt.scatter(range(len(error)), error, color='blue', label='Error') plt.axhline(y=0, color='red', linestyle='--', linewidth=1) # Línea horizontal en y=0 plt.title('Error de Predicción ' + str(symbol)) plt.xlabel('Índice de la muestra') plt.ylabel('Error') plt.legend() plt.grid(True) plt.savefig(str(symbol)+str(optional)+'.png') rmse_ = format(score) mse_ = metrics.mean_squared_error(value1,value2) r2_ = metrics.r2_score(value1,value2) resultados= [rmse_,mse_,r2_] # Abre un archivo en modo escritura with open(str(symbol)+str(optional)+"results.txt", "w") as archivo: # Escribe cada resultado en una línea separada for resultado in resultados: archivo.write(str(resultado) + "\n") # finish mt5.shutdown() #show iteration-rmse graph for training and validation plt.figure(figsize = (18,10)) plt.plot(history.history['root_mean_squared_error'],label='Training RMSE',color='b') plt.plot(history.history['val_root_mean_squared_error'],label='Validation-RMSE',color='g') plt.xlabel("Iteration") plt.ylabel("RMSE") plt.title("RMSE" + str(symbol)) plt.legend() plt.savefig(str(symbol)+str(optional)+'1.png') #show iteration-loss graph for training and validation plt.figure(figsize = (18,10)) plt.plot(history.history['loss'],label='Training Loss',color='b') plt.plot(history.history['val_loss'],label='Validation-loss',color='g') plt.xlabel("Iteration") plt.ylabel("Loss") plt.title("LOSS" + str(symbol)) plt.legend() plt.savefig(str(symbol)+str(optional)+'2.png') #show actual vs predicted (training) graph plt.figure(figsize=(18,10)) plt.plot(scaler.inverse_transform(plot_y_train),color = 'b', label = 'Original') plt.plot(scaler.inverse_transform(train_predict),color='red', label = 'Predicted') plt.title("Prediction Graph Using Training Data" + str(symbol)) plt.xlabel("Hours") plt.ylabel("Price") plt.legend() plt.savefig(str(symbol)+str(optional)+'3.png') #show actual vs predicted (testing) graph plt.figure(figsize=(18,10)) plt.plot(scaler.inverse_transform(plot_y_test),color = 'b', label = 'Original') plt.plot(scaler.inverse_transform(test_predict),color='g', label = 'Predicted') plt.title("Prediction Graph Using Testing Data" + str(symbol)) plt.xlabel("Hours") plt.ylabel("Price") plt.legend() plt.savefig(str(symbol)+str(optional)+'4.png')

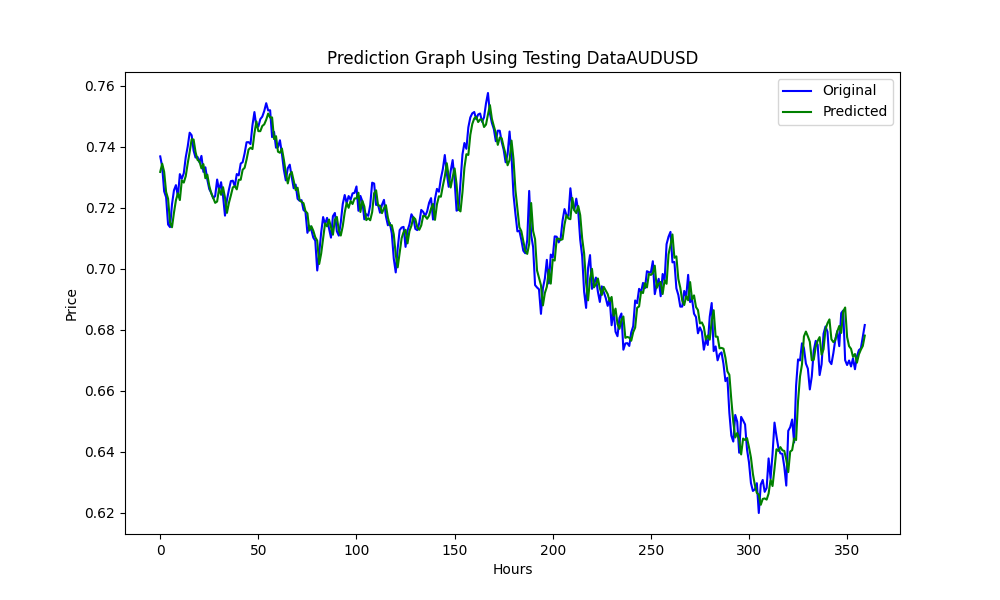

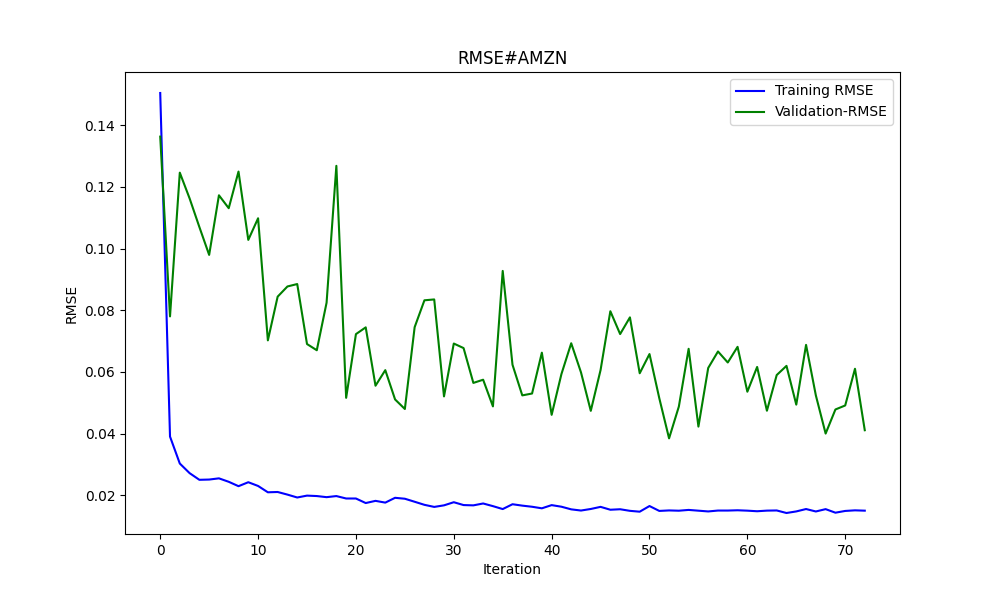

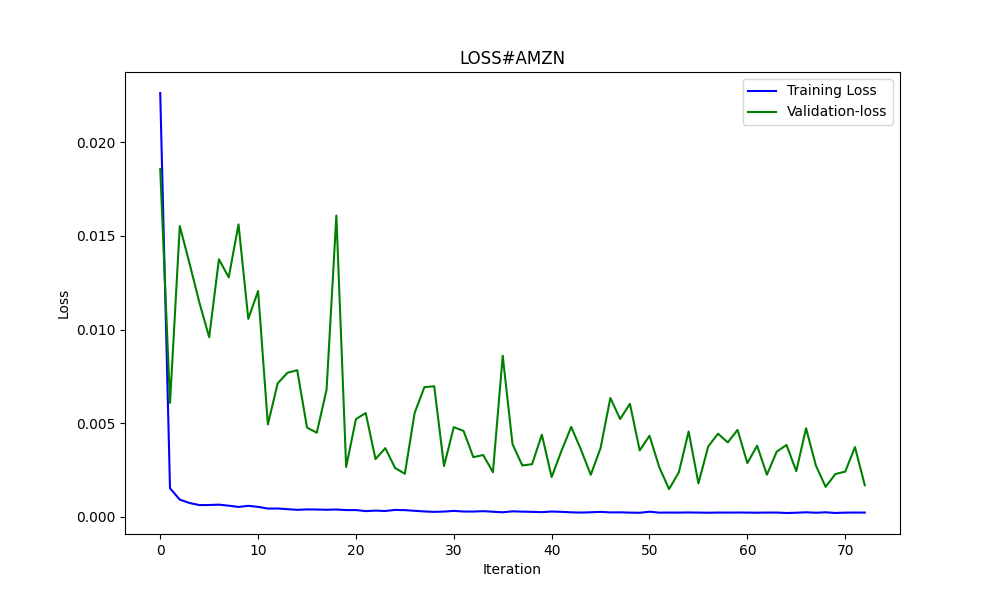

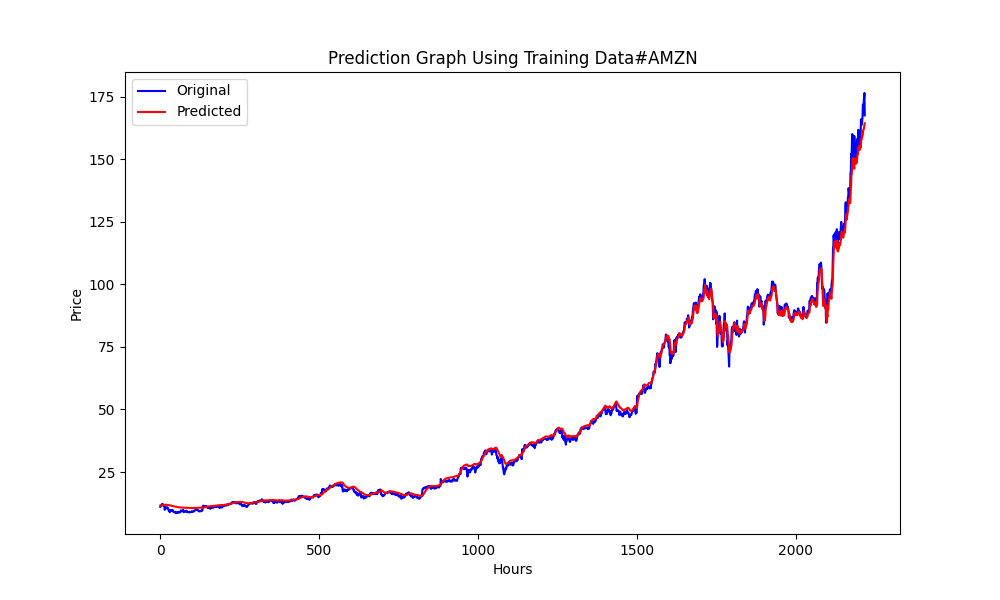

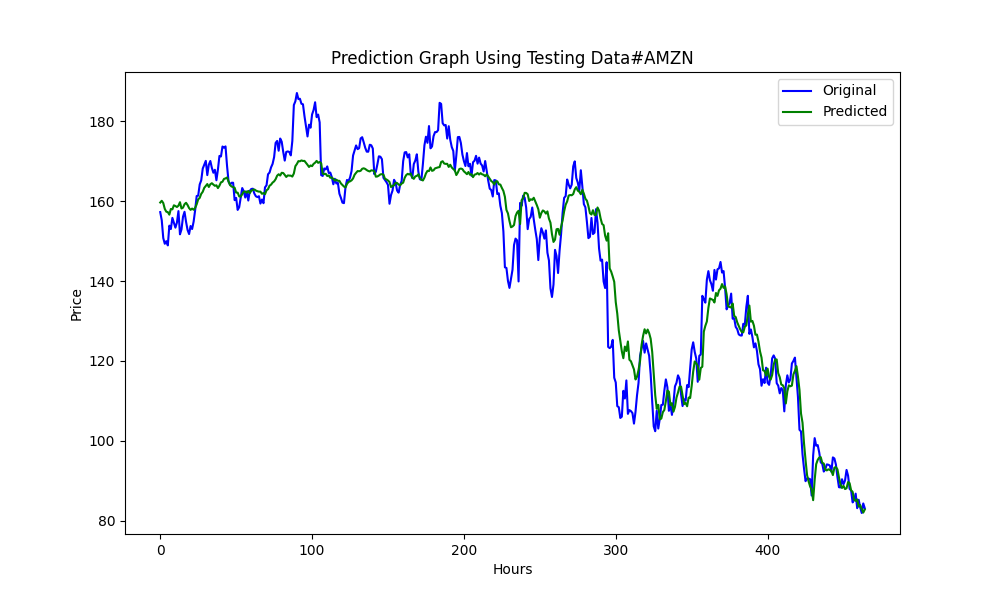

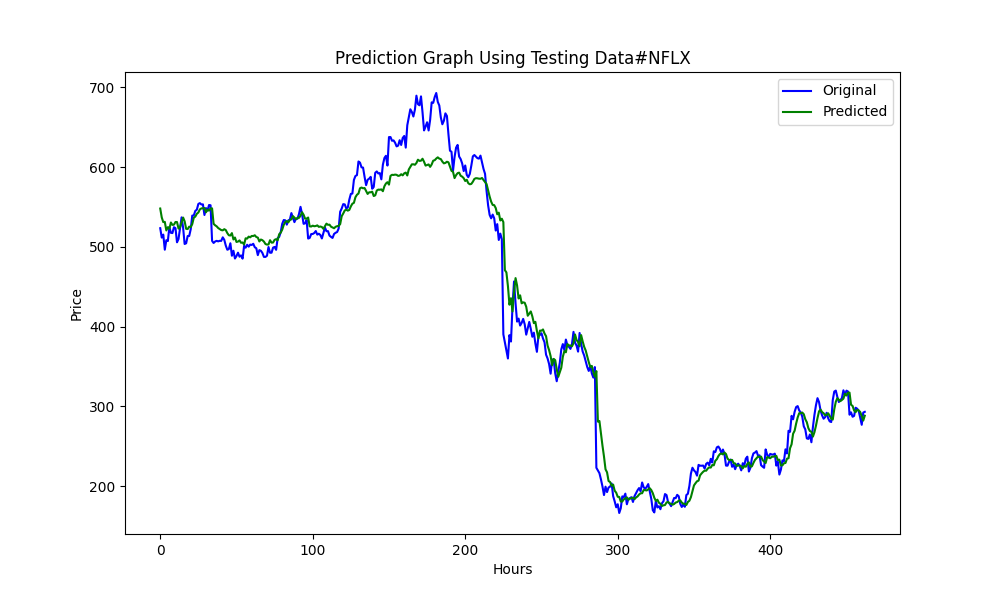

Este arquivo .py resulta no modelo ONNX e em alguns gráficos e valores, como será mostrado abaixo. Precisaremos de ambos os modelos escolhidos a partir dos pares de correlação e cointegração que selecionamos:

Os resultados são:

0.005679790676089899 3.226002212419775e-05 0.9670613229880559

Esses são RMSE, MSE e R2, respectivamente.

Back testing com Python

Você pode usar o seguinte código .py. Basta alterar a estratégia e verificar os resultados para o backtesting:

import MetaTrader5 as mt5 import pandas as pd from scipy.stats import pearsonr from statsmodels.tsa.stattools import coint import numpy as np # Función para la estrategia de Pairs Trading def pairs_trading_strategy(data0, data1): spread = data0 - data1 short_entry = np.mean(spread) - 2 * np.std(spread) short_exit = np.mean(spread) long_entry = np.mean(spread) + 2 * np.std(spread) long_exit = np.mean(spread) positions = [] for i in range(len(spread)): if spread[i] > long_entry and (not positions or positions[-1][1] != 1): positions.append((spread[i], 1)) elif spread[i] < short_entry and (not positions or positions[-1][1] != -1): positions.append((spread[i], -1)) elif spread[i] < long_exit and positions and positions[-1][1] == 1: positions.append((spread[i], 0)) elif spread[i] > short_exit and positions and positions[-1][1] == -1: positions.append((spread[i], 0)) return positions # Conectar con MetaTrader 5 if not mt5.initialize(): print("No se pudo inicializar MT5") mt5.shutdown() # Obtener la lista de símbolos symbols = mt5.symbols_get() symbols = [s.name for s in symbols if 'EUR' in s.name or 'USD' in s.name] # Filtrar símbolos data = {} for symbol in symbols: rates = mt5.copy_rates_from_pos(symbol, mt5.TIMEFRAME_D1, 0, 365) if rates is not None: df = pd.DataFrame(rates) df['time'] = pd.to_datetime(df['time'], unit='s') # Convertir a datetime df.set_index('time', inplace=True) data[symbol] = df['close'] mt5.shutdown() # Identificar pares cointegrados cointegrated_pairs = [] for i in range(len(symbols)): for j in range(i + 1, len(symbols)): if symbols[i] in data and symbols[j] in data: common_index = data[symbols[i]].index.intersection(data[symbols[j]].index) if len(common_index) > 30: corr, _ = pearsonr(data[symbols[i]][common_index], data[symbols[j]][common_index]) if abs(corr) > 0.8: score, p_value, _ = coint(data[symbols[i]][common_index], data[symbols[j]][common_index]) if p_value < 0.05: cointegrated_pairs.append((symbols[i], symbols[j], corr, p_value)) print(cointegrated_pairs) # Ejecutar estrategia de Pairs Trading para pares cointegrados for sym1, sym2, _, _ in cointegrated_pairs: positions = [] df0 = data[sym1] df1 = data[sym2] positions = pairs_trading_strategy(df0.values, df1.values) print(f'Backtesting completed for pair: {sym1} - {sym2}') print('Positions:', positions)

Teste de retorno com o MT5 Strategy Tester

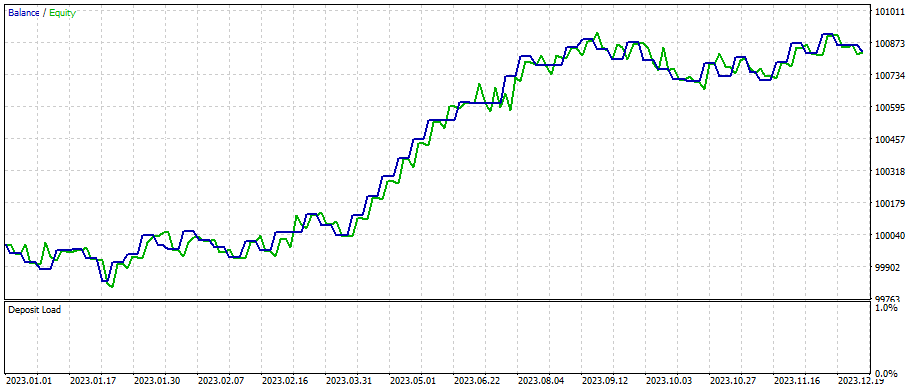

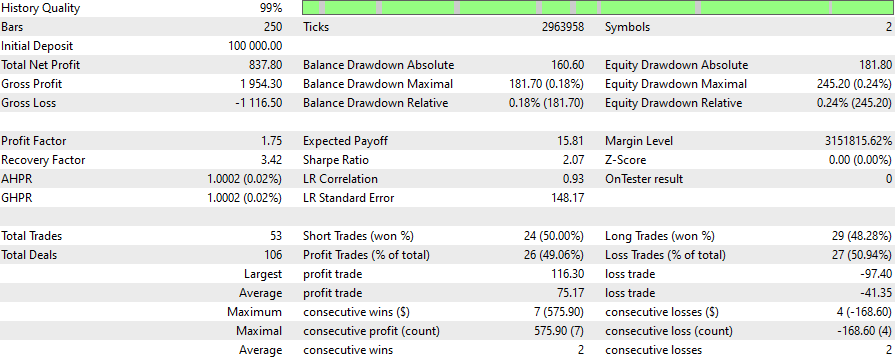

Uma vez que temos os modelos ONNX, podemos rodar o EA. Escolhi usar uma estratégia simples, você pode escolher a estratégia que quiser ou precisar. Ficarei feliz se você compartilhar sua estratégia e os resultados.

Quando fiz isso pela primeira vez, NZDUSD e AUDUSD estavam cointegrados e correlacionados, mas no momento eles não passam no filtro (cointegração menor que 0,05). Para fins educacionais e para evitar a necessidade de criar novamente os modelos ONNX, continuarei com esses dois símbolos.

//+------------------------------------------------------------------+ //| Hybrid Arbitrage_Statistic ONNX.mq5| //| Copyright 2024, Javier S. Gastón de Iriarte Cabrera. | //| https://www.mql5.com/en/users/jsgaston/news | //+------------------------------------------------------------------+ #property copyright "Copyright 2024, Javier S. Gastón de Iriarte Cabrera." #property link "https://www.mql5.com/en/users/jsgaston/news" #property version "1.00" #property strict #include <Trade\Trade.mqh> input double lotSize = 0.1; //input double slippage = 3; input double stopLoss = 1500; input double takeProfit = 1500; //input double maxSpreadPoints = 10.0; #resource "/Files/art/hybrid/NZDUSD_D1.onnx" as uchar ExtModel[] #resource "/Files/art/hybrid/AUDUSD_D1.onnx" as uchar ExtModel2[] #define SAMPLE_SIZE 120 string symbol1 = _Symbol; input string symbol2 = "AUDUSD"; ulong ticket1 = 0; ulong ticket2 = 0; input bool isArbitrageActive = true; CTrade ExtTrade; double spreads[1000]; // Array para almacenar hasta 1000 spreads int spreadIndex = 0; // Índice para el próximo spread a almacenar long ExtHandle=INVALID_HANDLE; //int ExtPredictedClass=-1; datetime ExtNextBar=0; datetime ExtNextDay=0; float ExtMin=0.0; float ExtMax=0.0; long ExtHandle2=INVALID_HANDLE; //int ExtPredictedClass=-1; datetime ExtNextBar2=0; datetime ExtNextDay2=0; float ExtMin2=0.0; float ExtMax2=0.0; float predicted=0.0; float predicted2=0.0; float lastPredicted1=0.0; float lastPredicted2=0.0; int Order=0; //+------------------------------------------------------------------+ //| Expert initialization function | //+------------------------------------------------------------------+ int OnInit() { Print("EA de arbitraje ONNX iniciado"); //--- create a model from static buffer ExtHandle=OnnxCreateFromBuffer(ExtModel,ONNX_DEFAULT); if(ExtHandle==INVALID_HANDLE) { Print("OnnxCreateFromBuffer error ",GetLastError()); return(INIT_FAILED); } //--- since not all sizes defined in the input tensor we must set them explicitly //--- first index - batch size, second index - series size, third index - number of series (only Close) const long input_shape[] = {1,SAMPLE_SIZE,1}; if(!OnnxSetInputShape(ExtHandle,ONNX_DEFAULT,input_shape)) { Print("OnnxSetInputShape error ",GetLastError()); return(INIT_FAILED); } //--- since not all sizes defined in the output tensor we must set them explicitly //--- first index - batch size, must match the batch size of the input tensor //--- second index - number of predicted prices (we only predict Close) const long output_shape[] = {1,1}; if(!OnnxSetOutputShape(ExtHandle,0,output_shape)) { Print("OnnxSetOutputShape error ",GetLastError()); return(INIT_FAILED); } //--- create a model from static buffer ExtHandle2=OnnxCreateFromBuffer(ExtModel2,ONNX_DEFAULT); if(ExtHandle2==INVALID_HANDLE) { Print("OnnxCreateFromBuffer error ",GetLastError()); return(INIT_FAILED); } //--- since not all sizes defined in the input tensor we must set them explicitly //--- first index - batch size, second index - series size, third index - number of series (only Close) const long input_shape2[] = {1,SAMPLE_SIZE,1}; if(!OnnxSetInputShape(ExtHandle2,ONNX_DEFAULT,input_shape2)) { Print("OnnxSetInputShape error ",GetLastError()); return(INIT_FAILED); } //--- since not all sizes defined in the output tensor we must set them explicitly //--- first index - batch size, must match the batch size of the input tensor //--- second index - number of predicted prices (we only predict Close) const long output_shape2[] = {1,1}; if(!OnnxSetOutputShape(ExtHandle2,0,output_shape2)) { Print("OnnxSetOutputShape error ",GetLastError()); return(INIT_FAILED); } return(INIT_SUCCEEDED); } //+------------------------------------------------------------------+ //| Expert deinitialization function | //+------------------------------------------------------------------+ void OnDeinit(const int reason) { if(ExtHandle!=INVALID_HANDLE) { OnnxRelease(ExtHandle); ExtHandle=INVALID_HANDLE; } if(ExtHandle2!=INVALID_HANDLE) { OnnxRelease(ExtHandle2); ExtHandle2=INVALID_HANDLE; } } //+------------------------------------------------------------------+ //| Expert tick function | //+------------------------------------------------------------------+ void OnTick() { //--- check new day if(TimeCurrent()>=ExtNextDay) { GetMinMax(); GetMinMax2(); //--- set next day time ExtNextDay=TimeCurrent(); ExtNextDay-=ExtNextDay%PeriodSeconds(PERIOD_D1); ExtNextDay+=PeriodSeconds(PERIOD_D1); /*ExtTrade.PositionClose(symbol1); ExtTrade.PositionClose(symbol2); ticket1 = 0; ticket2 = 0;*/ } //--- check new bar if(TimeCurrent()<ExtNextBar) { return; } //--- set next bar time ExtNextBar=TimeCurrent(); ExtNextBar-=ExtNextBar%PeriodSeconds(); ExtNextBar+=PeriodSeconds(); //--- check min and max float close=(float)iClose(symbol1,PERIOD_D1,0); if(ExtMin>close) ExtMin=close; if(ExtMax<close) ExtMax=close; float close2=(float)iClose(symbol2,PERIOD_D1,0); if(ExtMin2>close2) ExtMin2=close2; if(ExtMax2<close2) ExtMax2=close2; lastPredicted1=predicted; lastPredicted2=predicted2; //--- predict next price PredictPrice(); PredictPrice2(); if(!isArbitrageActive || ArePositionsOpen()) { Print("Arbitraje inactivo o ya hay posiciones abiertas."); return; } double price1 = SymbolInfoDouble(symbol1, SYMBOL_BID); double price2 = SymbolInfoDouble(symbol2, SYMBOL_ASK); double currentSpread = MathAbs(price1 - price2); Print("current spread ", currentSpread); Print("Price1 ",price1); Print("Price2 ",price2); Print("PricePredicted1 ",predicted); Print("PricePredicted2 ",predicted2); Print("Last PricePredicted1 ",lastPredicted1); Print("Last PricePredicted2 ",lastPredicted2); double predictedSpread = MathAbs(predicted - predicted2); Print("Predicted spread ", predictedSpread); double LastpredictedSpread = MathAbs(lastPredicted1 - lastPredicted2); Print("Last Predicted spread ", LastpredictedSpread); // Almacenar el spread actual en el array y actualizar el índice spreads[spreadIndex % 1000] = currentSpread; spreadIndex++; // Verifica si hay suficientes datos para calcular la desviación estándar int count = MathMin(spreadIndex, 1000); // Utiliza todos los datos disponibles hasta 1000 double stdDevSpread = CalculateStdDev(spreads, 0, count); //Print("StdDevSpread ", stdDevSpread); // Verifica si el spread es lo suficientemente bajo para el arbitraje if(LastpredictedSpread< currentSpread) { // Inicia el arbitraje si aún no está activo if(isArbitrageActive) { //Print("max spread : ",maxSpreadPoints * _Point); double meanSpread = (lastPredicted1 + lastPredicted2) / 2.0; Print("mean spread: ",meanSpread); double stdDevSpread = CalculateStdDev(spreads, 0, ArraySize(spreads)); Print("StdDevSpread ", stdDevSpread); double shortEntry = meanSpread - 2 * stdDevSpread ; double shortExit = meanSpread; double longEntry = meanSpread + 2 * stdDevSpread ; double longExit = meanSpread; Print("Long Entry: ", longEntry, " Short Entry: ", shortEntry); // Comprueba si la condición de entrada corta se cumple para el arbitraje if(price1 < shortEntry && (ticket1 == 0 || ticket2 == 0)) { Print("Preparando para abrir órdenes"); Order = 1; Print("Error al abrir posiciones de arbitraje: ", GetLastError()); ticket1 = ExtTrade.PositionOpen(symbol1, ORDER_TYPE_BUY, lotSize, price1, price1 - stopLoss * _Point, price1 + takeProfit * _Point, "Arbitraje"); ticket2 = ExtTrade.PositionOpen(symbol2, ORDER_TYPE_SELL, lotSize, price2, price2 + stopLoss * _Point, price2 - takeProfit * _Point, "Arbitraje"); ticket1=0; ticket2=0; } else if(price2 < shortEntry && (ticket1 == 0 || ticket2 == 0)) { Print("Preparando para abrir órdenes"); Order = 2; Print("Error al abrir posiciones de arbitraje: ", GetLastError()); ticket1 = ExtTrade.PositionOpen(symbol1, ORDER_TYPE_SELL, lotSize, price1, price1 + stopLoss * _Point, price1 - takeProfit * _Point, "Arbitraje"); ticket2 = ExtTrade.PositionOpen(symbol2, ORDER_TYPE_BUY, lotSize, price2, price2 - stopLoss * _Point, price2 + takeProfit * _Point, "Arbitraje"); ticket1=0; ticket2=0; } else if(price1 > longEntry && (ticket1 == 0 || ticket2 == 0)) { Print("Preparando para abrir órdenes"); Order = 3; Print("Error al abrir posiciones de arbitraje: ", GetLastError()); ticket1 = ExtTrade.PositionOpen(symbol1, ORDER_TYPE_SELL, lotSize, price1, price1 + stopLoss * _Point, price1 - takeProfit * _Point, "Arbitraje"); ticket2 = ExtTrade.PositionOpen(symbol2, ORDER_TYPE_BUY, lotSize, price2, price2 - stopLoss * _Point, price2 + takeProfit * _Point, "Arbitraje"); ticket1=0; ticket2=0; } else if(price2 > longEntry && (ticket1 == 0 || ticket2 == 0)) { Print("Preparando para abrir órdenes"); Order = 4; Print("Error al abrir posiciones de arbitraje: ", GetLastError()); ticket1 = ExtTrade.PositionOpen(symbol1, ORDER_TYPE_BUY, lotSize, price1, price1 - stopLoss * _Point, price1 + takeProfit * _Point, "Arbitraje"); ticket2 = ExtTrade.PositionOpen(symbol2, ORDER_TYPE_SELL, lotSize, price2, price2 + stopLoss * _Point, price2 - takeProfit * _Point, "Arbitraje"); ticket1=0; ticket2=0; } } } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ double meanSpread = (lastPredicted1 + lastPredicted2) / 2.0; //Print("mean spread: ",meanSpread); double stdDevSpread2 = CalculateStdDev(spreads, 0, ArraySize(spreads)); //Print("StdDevSpread ", stdDevSpread); double shortEntry = meanSpread - 2 * stdDevSpread2 ; double shortExit = meanSpread; double longEntry = meanSpread + 2 * stdDevSpread2 ; double longExit = meanSpread; if((price2 < longExit && ticket2 != 0 && Order==4) || (price1 > shortExit && ticket1 != 0 && Order==1) || (price2 > shortExit && ticket1 != 0 && Order==2) || (price1 < longExit && ticket2 != 0 && Order==3)) { ExtTrade.PositionClose(ticket1); ExtTrade.PositionClose(ticket2); ticket1 = 0; ticket2 = 0; Print("Arbitraje detenido - Cerrando órdenes"); } } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ double CalculateStdDev(double &data[], int start, int count) { double sum = 0; double sumSq = 0; for(int i = start; i < start + count; i++) { sum += data[i]; sumSq += data[i] * data[i]; } double mean = sum / count; double variance = (sumSq / count) - (mean * mean); return MathSqrt(variance); } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ bool ArePositionsOpen() { // Check for positions on symbol1 if(PositionSelect(symbol1) && PositionGetDouble(POSITION_VOLUME) > 0) return true; // Check for positions on symbol2 if(PositionSelect(symbol2) && PositionGetDouble(POSITION_VOLUME) > 0) return true; return false; } //+------------------------------------------------------------------+ void PredictPrice(void) { static vectorf output_data(1); // vector to get result static vectorf x_norm(SAMPLE_SIZE); // vector for prices normalize //--- check for normalization possibility if(ExtMin>=ExtMax) { Print("ExtMin>=ExtMax"); //ExtPredictedClass=-1; return; } //--- request last bars if(!x_norm.CopyRates(_Symbol,PERIOD_D1,COPY_RATES_CLOSE,1,SAMPLE_SIZE)) { Print("CopyRates ",x_norm.Size()); //ExtPredictedClass=-1; return; } float last_close=x_norm[SAMPLE_SIZE-1]; //--- normalize prices x_norm-=ExtMin; x_norm/=(ExtMax-ExtMin); //--- run the inference if(!OnnxRun(ExtHandle,ONNX_NO_CONVERSION,x_norm,output_data)) { Print("OnnxRun"); //ExtPredictedClass=-1; return; } //--- denormalize the price from the output value predicted=output_data[0]*(ExtMax-ExtMin)+ExtMin; //return predicted; } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ void PredictPrice2(void) { static vectorf output_data2(1); // vector to get result static vectorf x_norm2(SAMPLE_SIZE); // vector for prices normalize //--- check for normalization possibility if(ExtMin2>=ExtMax2) { Print("ExtMin2>=ExtMax2"); //ExtPredictedClass=-1; return; } //--- request last bars if(!x_norm2.CopyRates(symbol2,PERIOD_D1,COPY_RATES_CLOSE,1,SAMPLE_SIZE)) { Print("CopyRates ",x_norm2.Size()); //ExtPredictedClass=-1; return; } float last_close2=x_norm2[SAMPLE_SIZE-1]; //--- normalize prices x_norm2-=ExtMin2; x_norm2/=(ExtMax2-ExtMin2); //--- run the inference if(!OnnxRun(ExtHandle2,ONNX_NO_CONVERSION,x_norm2,output_data2)) { Print("OnnxRun"); //ExtPredictedClass=-1; return; } //--- denormalize the price from the output value predicted2=output_data2[0]*(ExtMax2-ExtMin2)+ExtMin2; //--- classify predicted price movement //return predicted2; } //+------------------------------------------------------------------+ //| Get minimal and maximal Close for last 120 days | //+------------------------------------------------------------------+ void GetMinMax(void) { vectorf close; close.CopyRates(_Symbol,PERIOD_D1,COPY_RATES_CLOSE,0,SAMPLE_SIZE); ExtMin=close.Min(); ExtMax=close.Max(); } //+------------------------------------------------------------------+ //| Get minimal and maximal Close for last 120 days | //+------------------------------------------------------------------+ void GetMinMax2(void) { vectorf close2; close2.CopyRates(symbol2,PERIOD_D1,COPY_RATES_CLOSE,0,SAMPLE_SIZE); ExtMin2=close2.Min(); ExtMax2=close2.Max(); }

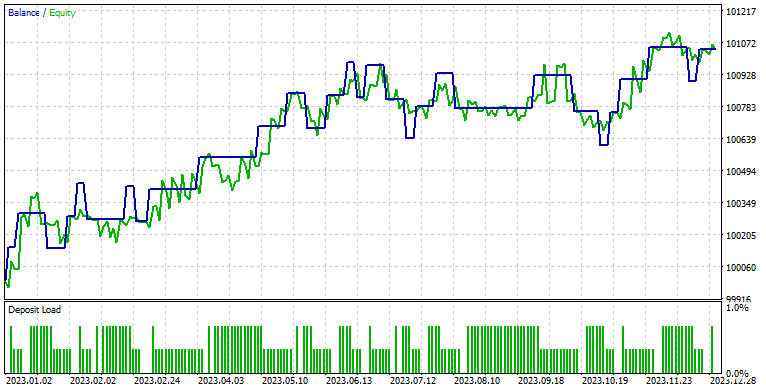

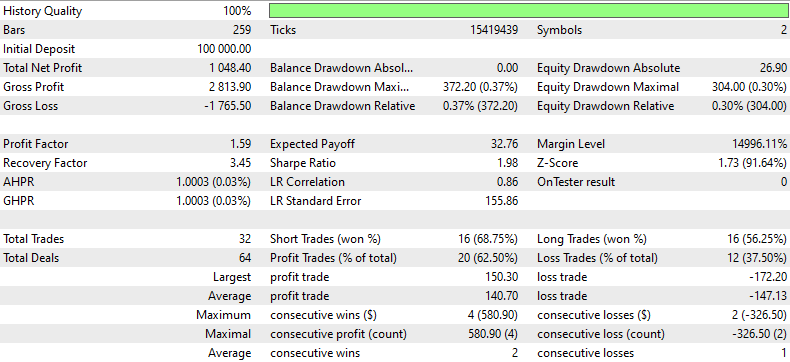

Esses são os resultados para NZDUSD com AUDUSD para o período de 1 minuto com modelos ONNX de período de 1 dia, com SL de 1500 pontos e TP de 1500 pontos com modelos que fazem previsões de 1º de janeiro de 2023 a 1º de janeiro de 2024 :

Para selecionar outros pares para filtrar, altere esta linha:

symbols = [s.name for s in symbols if s.name.startswith('EUR') or s.name.startswith('USD') or s.name.endswith('USD')]

Estudo de Caso 2

A arbitragem é muito frequentemente utilizada no trading de ações, por isso acho interessante fazer outro exemplo com pares da NASDAQ.

No meu caso, alterei esta linha:

symbols = [s.name for s in symbols if s.name.startswith('EUR') or s.name.startswith('USD') or s.name.endswith('USD')]

Para esta:

# Crea un DataFrame con la información completa de los símbolos

symbols_df = pd.DataFrame([{'Symbol': symbol.name, 'Path': symbol.path} for symbol in all_symbols])

# Filtra adicionalmente para obtener solo los CFDs de NASDAQ

# Asumiendo que los CFDs tienen un identificador único en el 'Path'

nasdaq_group4_df = symbols_df[symbols_df['Path'].str.contains('NASDAQ')]

# Filtra aún más para obtener solo los símbolos que NO contienen '.'

nasdaq_group4_df3 = nasdaq_group4_df[nasdaq_group4_df['Symbol'].str.contains('#')]

nasdaq_group4_df2 = nasdaq_group4_df3[~nasdaq_group4_df3['Symbol'].str.contains('\.')]

# Ahora, obtenemos la lista de símbolos filtrados

filtered_symbols = nasdaq_group4_df2['Symbol'].tolist()

# Descargar datos históricos y almacenar en un diccionario

symbols = filtered_symbols Estes foram os pares filtrados:

(Havia tantos pares cointegrados e correlacionados, que tive que alterar o script. Modifiquei o script .py para imprimir isso em um arquivo CSV.)

Alterações:

# Filtrar y guardar solo los pares cointegrados con p-valor menor de 0.05 en un archivo CSV

result_df = pd.DataFrame(cointegrated_pairs, columns=['Symbol1', 'Symbol2', 'Correlation', 'Cointegration P-value'])

result_df.to_csv('cointegrated_pairs.csv', index=False)

# Imprimir el total de pares cointegrados

print(f'Total de pares con fuerte correlación y cointegrados: {len(cointegrated_pairs)}') Estes são os pares filtrados do NASDAQ (a planilha com os resultados está anexada).

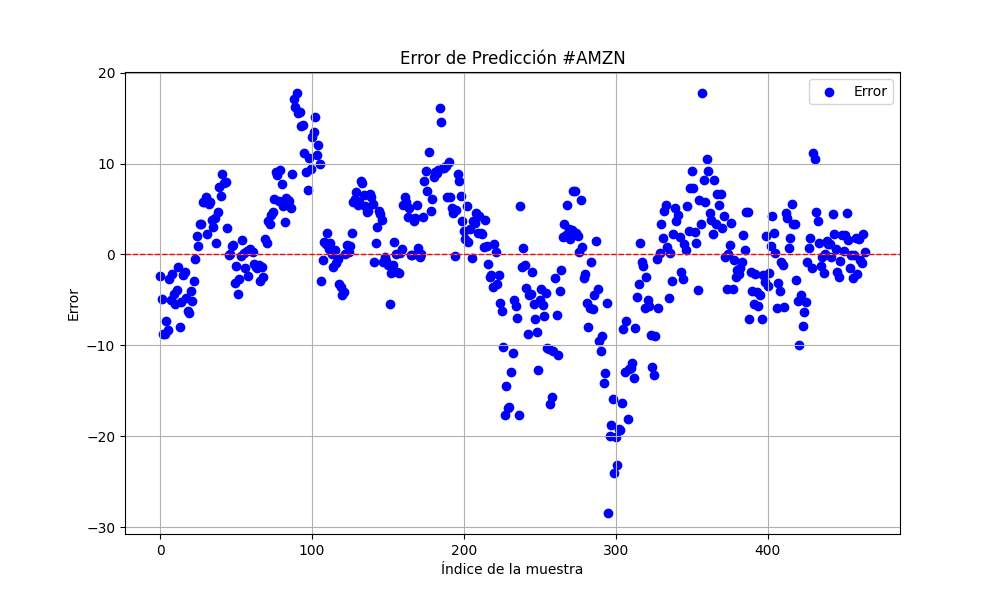

A partir de agora, continuarei com Amazon e Netflix, com modelos que fazem previsões de 1º de janeiro de 2023 a 1º de janeiro de 2024.

#AMZN #NFLX 0.966605859 0.021683012

Para obter melhores resultados, o tamanho da amostra foi multiplicado por três:

sample_size = 120*25*3

Aqui estão os resultados:

6.856399020501732 47.010207528337105 0.9395402850007741

25.975755379462548 674.7398675336775 0.9735838717570285

Com SL de 400 e TP de 800

Então, ajustei finamente os Stop Losses e os Take Profits. Aqui está o que conseguimos com uma rápida otimização:

Todos os scripts e ONNX com os EAs estão anexados a este artigo. Você pode baixá-los e usá-los de forma metódica e científica para obter seus resultados. Será sua responsabilidade criar novos ONNX nas datas que você precisar (lembre-se de alterar as datas nos arquivos de treino .py) e também as datas no Strategy Tester. Exemplo: Modelos ONNX para períodos de 1 dia e 120325 de dados podem ser usados no máximo por um ano (mas, se fosse você, eu criaria novos modelos semanal ou mensalmente).

Lembre-se, esta é apenas uma estratégia com seu exemplo, não é um robô de negociação pronto para uso, e você provavelmente nunca encontrará um desses gratuitamente na internet.

Conclusão

Vimos como usar correlação e cointegração e criamos um indicador de coeficiente de Pearson e um EA para negociação de arbitragem usando previsões. Melhores resultados podem ser obtidos ao usar os pares corretos do filtro .py. Você pode ajustar os SL's e TP's para obter melhores resultados e tornar a estratégia mais complexa para obter melhores retornos.

Lembre-se de salvar os modelos ONNX na pasta MQL5/Files, o indicador .mq5 na pasta de Indicadores e o EA na pasta de Experts.

Traduzido do Inglês pela MetaQuotes Ltd.

Artigo original: https://www.mql5.com/en/articles/14846

Aviso: Todos os direitos sobre esses materiais pertencem à MetaQuotes Ltd. É proibida a reimpressão total ou parcial.

Esse artigo foi escrito por um usuário do site e reflete seu ponto de vista pessoal. A MetaQuotes Ltd. não se responsabiliza pela precisão das informações apresentadas nem pelas possíveis consequências decorrentes do uso das soluções, estratégias ou recomendações descritas.

Técnicas do MQL5 Wizard que você deve conhecer (Parte 18): Pesquisa de Arquitetura Neural com Vetores Próprios

Técnicas do MQL5 Wizard que você deve conhecer (Parte 18): Pesquisa de Arquitetura Neural com Vetores Próprios

Desenvolvendo um sistema de Replay (Parte 67): Refinando o Indicador de controle

Desenvolvendo um sistema de Replay (Parte 67): Refinando o Indicador de controle

MetaTrader 4 no macOS

MetaTrader 4 no macOS

Um algoritmo de seleção de características usando aprendizado baseado em energia em MQL5 puro

Um algoritmo de seleção de características usando aprendizado baseado em energia em MQL5 puro

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso