Entwicklung eines plattformübergreifenden Grid-EAs: Testen eines Mehrwährungs-EA

Einführung

Dieser Artikel ist eine Art Postskriptum für eine Reihe von Artikeln, die den Grid-Expertenberatern gewidmet sind:

- Entwicklung eines plattformübergreifenden Grid-EAs

- Entwicklung eines plattformübergreifenden Grid-EAs (Teil II): Kursspannenbasiertes Raster in Trendrichtung

- Entwicklung eines plattformübergreifenden Grid-EAs (Teil III): Korrekturbasiertes Raster mit Martingal

- Entwicklung eines plattformübergreifenden Grid-EAs (Letzter Teil): Diversifikation als Mittel zur Steigerung der Profitabilität

Wir werden in diesem Artikel keinen Expert Advisor neu erstellen oder verbessern. Unser Mehrwährungs-EA wurde bereits erstellt. Seine neue Version wird unten angehängt, zusammen mit Testberichten und der SET-Datei, die für die Tests verwendet wurde.

Der Hauptzweck des Artikels besteht darin, die auf Mittelwertbildung und Martingal basierende EA auf dem Markt zu testen, für den sie ursprünglich nicht vorgesehen war. Kann ein Expert Advisor, der nur mit Long-Positionen handelt, den Rückgang des S&P 500 von USD 3400 auf USD 2200 überstehen? Der Rückgang betrug immerhin mehr als 30 Prozent.

Grundregeln des Handelssystems

Das im Expert Advisor implementierte Handelssystem besteht aus den folgenden Regeln.

Markt. Der EA handelt nur mit den US-Börsenaktien. Der Broker bietet Zugang zu ein paar Dutzend der am häufigsten gehandelten Aktien. Aktien zum Testen des Multi-Währungs-EA werden aus dem verfügbaren Set ausgewählt.

Eröffnungsrichtung. Alle Positionen werden nur in der Kauf-Richtung eröffnet.

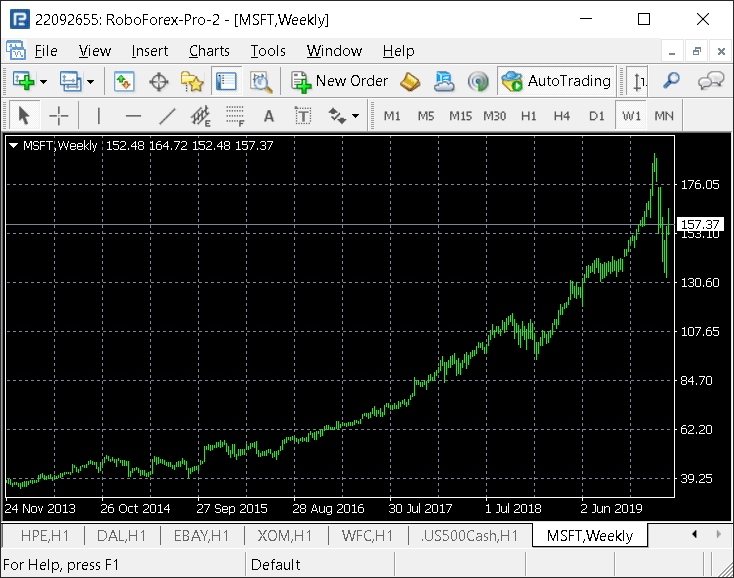

Die Wahl dieser Richtung ist offensichtlich, wenn man sich die langfristigen Kurs-Charts der meisten Aktien anschaut. Insbesondere, wenn man einen Zeitraum von 2010 bis Anfang 2020 analysiert. Schauen Sie sich zum Beispiel das Wochen-Chart für Microsoft-Aktien an:

Aktien stiegen stetig an, bevor der Markt nachgab.

Einstiegspunkt. Die Position wird basierend auf dem Wert des RSI-Indikators eröffnet. Die Messwerte werden je nach Vermögenswert auf unterschiedliche Weise interpretiert. Für einige der Vermögenswerte wird eine Eröffnung vorgenommen, wenn der RSI unter 30 fällt. Bei Anderen erfolgt die Eröffnung, wenn der RSI über 70 steigt. Es hängt also rein vom Vermögenswert ab.

Die Anzahl der Mittelwertbildungsschritte. Es ist äußerst gefährlich, eine Mittelwertbildung mit einer unbegrenzten Anzahl von Schritten zu verwenden. Wenn sich der Kurs des Vermögenswerts über einen längeren Zeitraum in eine Richtung bewegt, werden Ihre Verluste mit jeder neuen Position explosionsartig ansteigen.

Daher wird die Gitterlänge für jedes Symbol auf vier offene Positionen (Stufen) begrenzt.

D.h. wenn ein Gitternetz für ein bestimmtes Symbol aus maximal 3 Stufen besteht und der Symbolpreis ein Niveau erreicht, auf dem Stufe 4 eröffnet werden sollte, wird das System alle bestehenden Positionen auf diesem Niveau schließen, anstatt die vierte zu eröffnen. Dies ermöglicht die Verwendung von Stop-Losses im Mittelungsalgorithmus.

Mittelwertsmethode. Eine bestehende Position kann gemittelt werden (durch Eröffnung einer zusätzlichen Position zu einem niedrigeren Preis), indem ein festes Los verwendet oder das Los für jede neu eröffnete Position erhöht wird.

Wenn das Los unter Verwendung einer Martingal-Methode erhöht wird, dann wäre der Verlust im Falle eines Stop-Loss viel höher als der Gewinn aus dem Take-Profit. Aus diesem Grund kann die Anwendung der Martingal-Methode psychologisch schwierig sein. Wenn Sie sehen, dass Sie bei einem Stop-Loss den gesamten Gewinn, den der Expertenberater in den letzten zwei Wochen erzielt hatte, verloren haben, kann dies frustrierend sein. Deshalb ist es besser, überhaupt keine Stop-Loss zu haben.

Beginnen wir mit der Auswahl von Instrumenten, die bei der Mittelwertbildung für feste Losgröße gute Ergebnisse zeigen.

Wenn wir Martingal verwenden müssen, wird das Los nicht exponentiell ansteigen, sondern bei jedem neuen Schritt um die ursprüngliche Losgröße erhöht.

Die nachstehende Tabelle zeigt Berechnungen für verschiedene Arten der Mittelwertbildung.

| Typ der Mittelwertbildung | Anzahl der Schritte | Verlust bei Stop-Loss |

|---|---|---|

| Konstant | 2 | 3 |

| Konstant | 3 | 6 |

| Konstant | 4 | 10 |

| Erhöhung um die anfängliche Losgröße | 2 | 4 |

| Erhöhung um die anfängliche Losgröße | 3 | 10 |

| Erhöhung um die anfängliche Losgröße | 4 | 20 |

Verluste im Falle von Stop-Loss bei der entsprechenden Stufe werden in der Anzahl der Schritte angegeben. Das heißt, wenn die Schrittgröße 7 Punkte beträgt, dann entsprechen die Verluste bei einer konstanten Mittelwertbildung bei Schritt 4 10*7 = 70 Punkte.

Wenn also die Losgröße um die anfängliche Losgröße erhöht wird, kann die Kette nicht länger als drei Schritte sein. Dies liegt daran, dass die Verluste in Schritt 4 zu groß wären.

Rastergröße und der Abstand von Take-Profit. Sowohl die Rastergröße (Abstand in Punkten zwischen zwei offenen Positionen) als auch die Take-Profit-Abstand werden auf der Grundlage der Optimierung ausgewählt. Um die Verluste im Falle von Stop-Loss zu begrenzen, werden die Parameter so eingestellt, dass der Verlust 1-3 Gewinnen aus Take-Profit entsprechen kann.

Handels- und Testzeitraum. Wie aus den meisten Aktiencharts ersichtlich ist, steigt der Preis über einen langen Zeitraum kontinuierlich an. Aber das Schlüsselwort hier ist "langer Zeitraum". Dieses Handelssystem ist für einen Zeitraum von nicht weniger als einem Jahr ausgelegt. Der optimale Zeitraum beträgt 4 Jahre. Wenn Sie sich für dieses Handelssystem entscheiden, empfehle ich, den Zeitraum von vier Jahren in Betracht zu ziehen.

Auch für den 4-Jahres-Zeitraum, von Januar 2016 bis Januar 2020, wurden Tests und Optimierungen durchgeführt. Die gefundene Reihe von Handelsinstrumenten wird zusätzlich im Zeitraum bis April 2020 getestet, das ist der Zeitraum, in dem die Aktienmärkte gefallen sind.

Handelslos. Die Tests und die Optimierung wird mit einer konstanten Losgröße durchgeführt. Für jedes der Symbole wird eine individuelle Losgröße verwendet.

Der resultierende Mehrwährungs-EA wird zusätzlich mit einem allmählich ansteigenden Handelslos getestet. Wenn sich in diesem Fall der Saldo verdoppelt, verdoppelt sich auch die Losgröße. Dieses Inkrement wird wiederholt, bis das Arbeitslos den Wert erreicht, der 25 Anfangslosen entspricht.

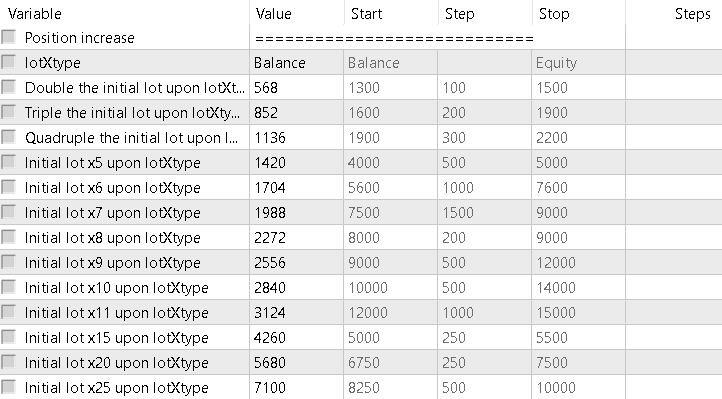

Das Los wird über Eingabeparameter erhöht. Diese Parameter werden für die Festlegung der Einlagengröße verwendet, bei deren Erreichen das Arbeitslos erhöht werden soll (siehe Abbildung unten).

Schlussfolgerung. All dies sind die Regeln, nach denen unser Handelssystem funktioniert. Lassen Sie uns die Rentabilität des Systems an einzelnen Instrumenten testen.

Optimierungsparameter der einzelnen Instrumente

Ich werde nicht auf die Einzelheiten jeder einzelnen Optimierung eingehen, da die Idee des Artikels eine andere ist.

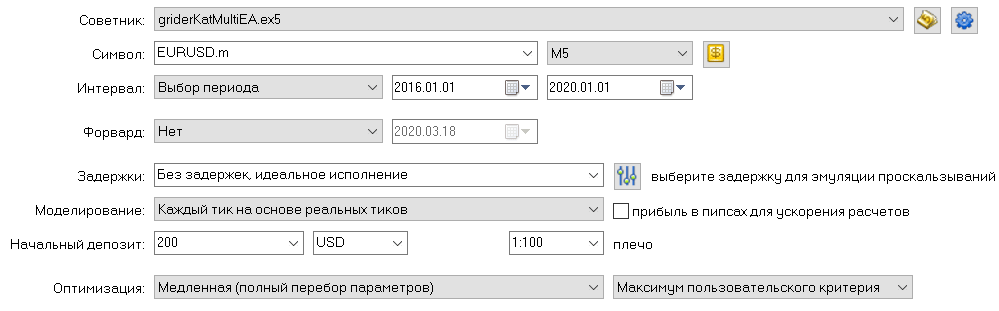

Die Optimierungen wurden im Modus Jeder Tick anhand realer Ticks durchgeführt.

Die Optimierungsergebnisse wurden nach dem Erholungsfaktor (Recovery Factor) sortiert. Wenn ein Testdurchlauf einen Gewinn ergab, wird der Wert des Erholungsfaktors zurückgegeben. Wenn ein Testdurchgang verliert, wird anstelle des Erholungsfaktors ein Prozentsatz angezeigt, um den der Kontosaldo abgenommen hat (mit negativem Vorzeichen). Wenn der EA während des Tests weniger als 30 Handelspositionen ausgeführt hat, wird 0 zurückgegeben, da es sich um eine sehr kleine Anzahl von Handelspositionen handelt, die nicht ausreicht, um objektive Statistiken zu erhalten.Diese Sortiermethode ist unter den Standardoptionen nicht verfügbar. Sie ist im Expert Advisor implementiert. Um sie zu verwenden, öffnen wir im Strategietester das Register Einstellungen und wählen Sie Custom max (siehe Abbildung unten).

Außerdem wurden Vorwärtstests während der Optimierung und Tests einzelner Symbole verwendet. Die optimale Vorwärtsperiode für unser 4-Jahres-Intervall ist 1/4. Das bedeutet, dass die ersten drei Jahre für Backtests und das letzte Jahr für einen Vorwärtstest verwendet werden.

Für den Mehrwährungs-EA ausgewählte Symbole

Lassen Sie uns nun die Testergebnisse betrachten. Hier sind die Saldenkurven der Instrumente, die schließlich in unseren Mehrwährungs-EA aufgenommen wurden. Es wird 11 solcher Instrumente geben. Erstens ist der EA nicht für den Handel mit mehr Instrumenten ausgelegt. Zweitens ist es sehr schwierig, Symbolpositionen aufzugreifen, für die es keine Korrelation gäbe.

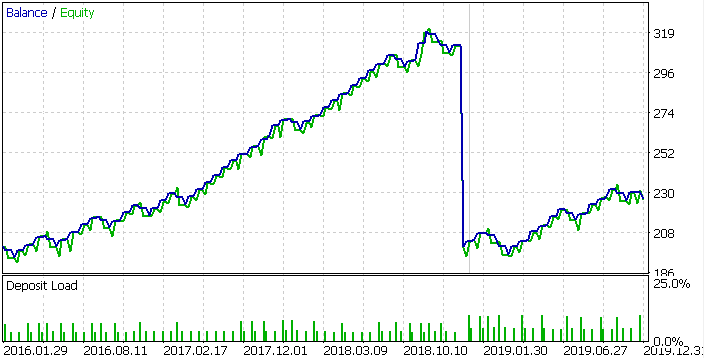

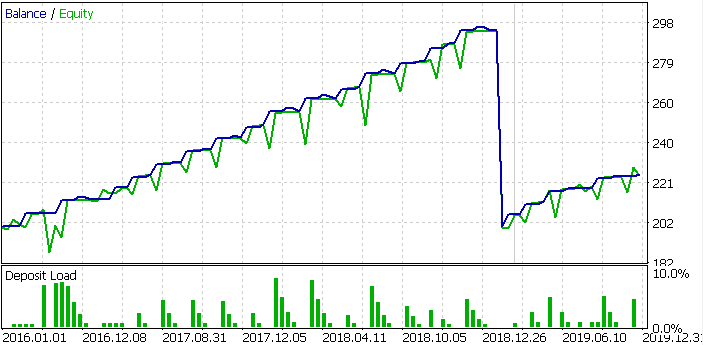

AAPL:

BRK.B:

PEP:

WMT:

CVX:

EBAY:

MSFT:

DIS:

JPM:

JNJ:

S&P500:

Ein großer Rückgang näher am Ende der Kurve ist nicht wirklich ein Rückgang. Diese Stelle zeigt das Ende eines Backtests und den Beginn eines Vorwärtstests. Das liegt daran, dass ein Vorwärtstest wieder mit der Ersteinlage und nicht mit dem Endsaldo des Backtests beginnt.

Hier ist eine Tabelle mit den Testergebnissen der ausgewählten Handelsinstrumente:

| Symbol | Erholungsfaktor (Rückwärts/Vorwärts) | Profit Factor (Rückwärts/Vorwärts) | Max. Drawdown (Rückwärts/Vorwärts) | Positionen (Rückwärts/Vorwärts) |

|---|---|---|---|---|

| AAPL | 7.25 / 11.04 | 3.93 / 37.99 | 49.41 / 30.36 | 134 / 58 |

| BRK.B | 7.41 / 1.79 | 3.11 / 2.01 | 15.06 / 14.96 | 70 / 29 |

| PEP | 5.2 / 3.26 | 2.49 / 5.42 | 13.96 / 10.42 | 55 / 15 |

| WMT | 5.9 / 3.19 | 2.51 / 2.56 | 25.52 / 20.7 | 67 / 25 |

| CVX | 6.51 / 3.25 | 3.03 / 4.26 | 19.17 / 14.82 | 78 / 24 |

| EBAY | 4.57 / 1.95 | 8.87 / 8.85 | 20.7 / 12.96 | 43 / 12 |

| MSFT | 7.41 / 3.13 | 6.69 / 5.26 | 16 / 20.93 | 72 / 44 |

| DIS | 3.97 / 1.19 | 2.32 / 1.84 | 26.97 / 32.02 | 101 / 49 |

| JPM | 4.34 / 3.07 | 1.75 / 2.81 | 12.69 / 10.86 | 164 / 54 |

| JNJ | 6.24 / 1.23 | 5.66 / 2.31 | 28.94 / 44.36 | 68 / 29 |

| S&P500 | 2.55 / 1.98 | 1.65 / 1.57 | 17.81 / 21.18 | 85 / 91 |

Alle Berichte der Strategietester sind unten, am Ende dieses Artikels, beigefügt.

Man geht davon aus, dass durch Vorwärtstests genauere Ergebnisse erzielt und eine Überoptimierung vermieden werden kann. Ich teile diese Ansicht nicht. Nichtsdestotrotz habe ich diese Art von Tests auch bei der Optimierung verwendet.

Meiner Meinung nach gibt es einen Vorteil des Vorwärtstests. Er ermöglicht das Testen eines EA mit zwei verschiedenen Ausgangspunkten. Dadurch können Sie Zeit sparen.

Was den Rest betrifft, so kann die Interpretation der Ergebnisse eines Vorwärtstests komplizierter sein.

So können Sie beispielsweise nicht den gesamten Erholungsfaktor über die gesamte Testperiode erhalten, indem Sie einfach die Ergebnisse von Back- und Vorwärtstest addieren. Das liegt daran, dass der maximale Drawdown in diesen Zeiträumen normalerweise verschieden ist. Aber wir brauchen diesen gemeinsamen maximalen Drawdown, um das anfängliche Geschäftsvolumen oder die Mindesteinlage zu bestimmen. Wir müssen also den höchsten Darwdown-Wert als Maximalwert für den gesamten Zeitraum verwenden. In diesem Fall wird der Erholungsfaktor, der in der Periode mit einem niedrigeren Drawdown berechnet wurde, nicht genau sein.

Darüber hinaus, wenn Sie die Saldenkurve sehen können, werden Sie den Expert Advisor ohne einen Vorwärtstest nicht überoptimieren. Wenn die Saldenkurve während der gesamten Testperiode stetig wächst, bedeutet dies, dass Sie geeignete Parameter gewählt haben. Wenn das Hauptwachstum zu Beginn des Saldenkurve verzeichnet wurde, während der Saldo im rechten Teil des Diagramms stillsteht oder sinkt, sind die Parameter ungeeignet.

Tests des Mehrwährungs-EA vor dem Markteinbruch

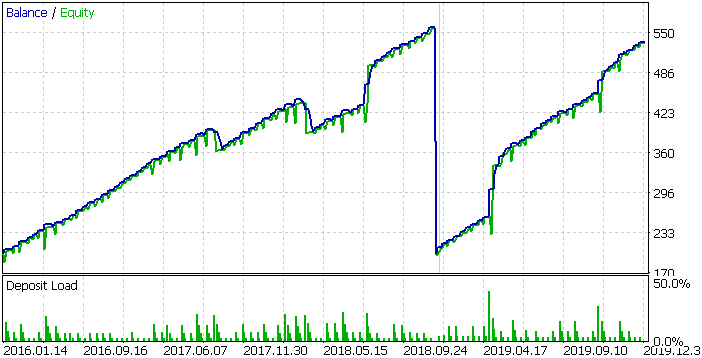

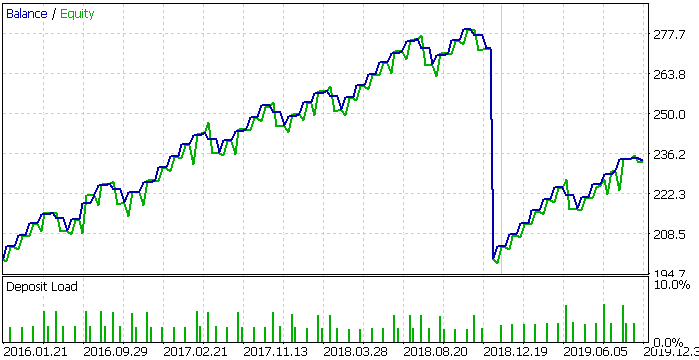

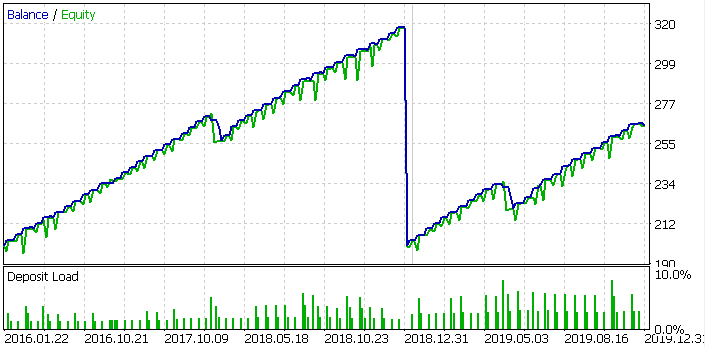

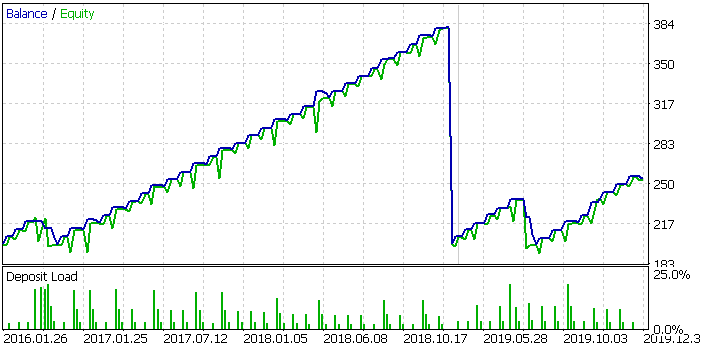

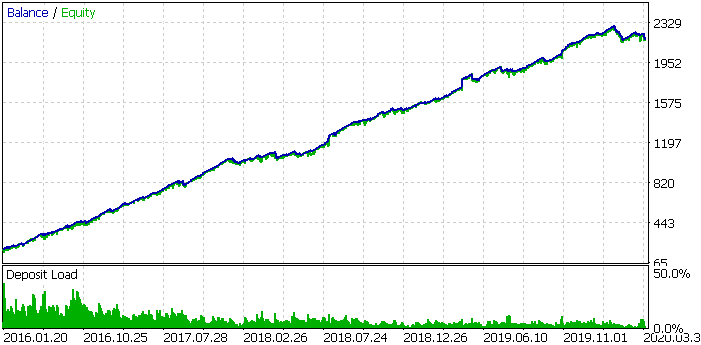

Welchen Effekt wird die Kombination der ausgewählten Handelsinstrumente in einem Expertenberater haben? Werden die Ergebnisse besser sein als beim Handel mit jedem einzelnen Symbol? Hier ist die Bilanzgrafik und die Testergebnisse beim Handel mit einer festen Losgröße:

Sogar mit bloßem Auge sieht man, wie sehr sich die Saldenkurve im Vergleich zum Handel mit einzelnen Instrumenten geglättet hat. Lassen Sie uns zusätzlich die Tabelle mit den Testergebnissen überprüfen.

| Erholungsfaktor | Profit Faktor | Gesamt netto Profit | Max Drawdown | Positionen |

|---|---|---|---|---|

| 20.56 | 2.94 | 1 992 | 96.91 | 1 308 |

Die Wirkung der Diversifizierung wird auch in dieser Tabelle zu erkennen.

Die Ersteinlage betrug 200 USD. Nach vier Jahren haben wir 1.992 USD. Das bedeutet, dass der Gewinn für vier Jahre fast 900 Prozent beträgt, wenn man mit einer festen Losgröße handelt.

Dies scheint ein sehr gutes Ergebnis zu sein. In der Realität sieht es jedoch etwas schlechter aus. Erstens ist die anfängliche Einlage von 200 USD zu gering.

Der maximale Drawdown betrug 97 USD. Das bedeutet aber nicht, dass eine Einzahlung von 97 USD für den Handel mit diesem System ausreichen würde. Sie müssen auch die für die Aufrechterhaltung offener Positionen reservierte Margin-Größe berücksichtigen.

Nach dem Test schreibt der EA Informationen über die maximale Inanspruchnahme, die während des Tests registriert wurde in das Journal. In unserem Fall betrug der maximale Drawdown 190 USD. Das bedeutet, dass für einen komfortablen Handel mindestens 97 USD + 190 USD = 280 USD erforderlich sind. Runden wir auf USD 300 auf. Das bedeutet, dass der Gewinn für 4 Jahre fast 600 Prozent beträgt.

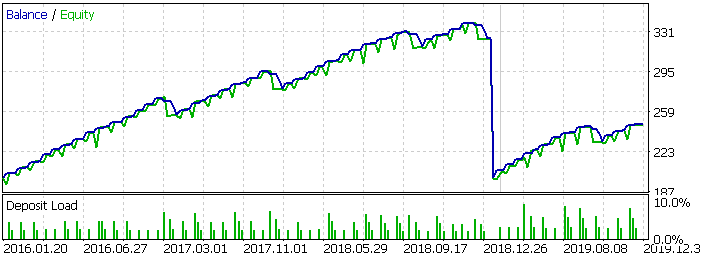

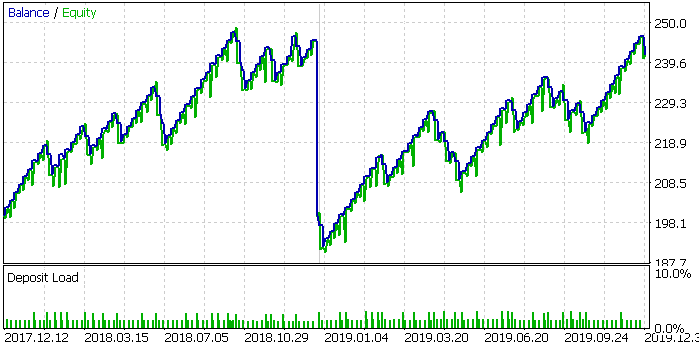

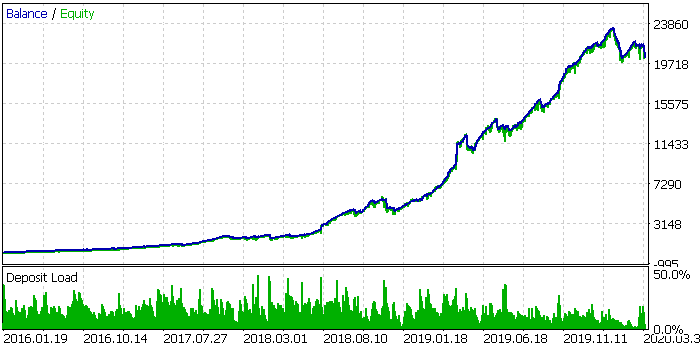

Dieser Gewinn wurde durch den Handel mit festen Losgrößen erzielt. Was ist, wenn wir jedes Mal das Los erhöhen, wenn der Saldo um den Wert der Ersteinlage wächst? Der Expert Advisor erlaubt eine Erhöhung des Anfangsloses um maximal das 25-fache. Ich denke, diese Begrenzung ist für unsere Tests ausreichend:

Dieses Mal ist die Grafik nicht so glatt. Aber der Endgewinn ist beeindruckend! Die Einzahlung stieg von 200 USD (oder den erforderlichen 300 USD) auf 20.701 USD. Das entspricht fast 7.000 % für 4 Jahre!

In diesem Fall hat der EA mit einer Einzahlung von 7.100 USD mit dem maximalen Los begonnen. Das bedeutet, dass die Arbeitslosgröße weiter erhöht werden könnte, wenn wir die Begrenzung nicht hätten.

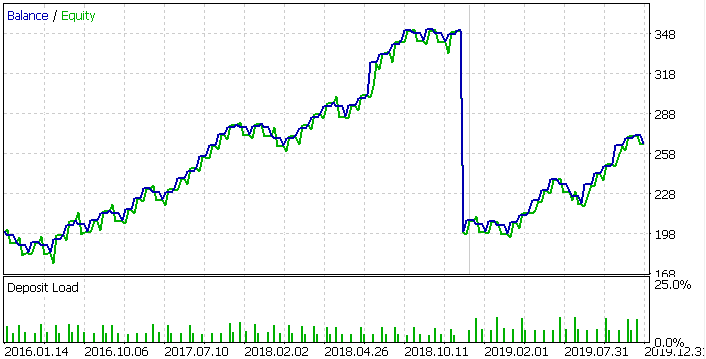

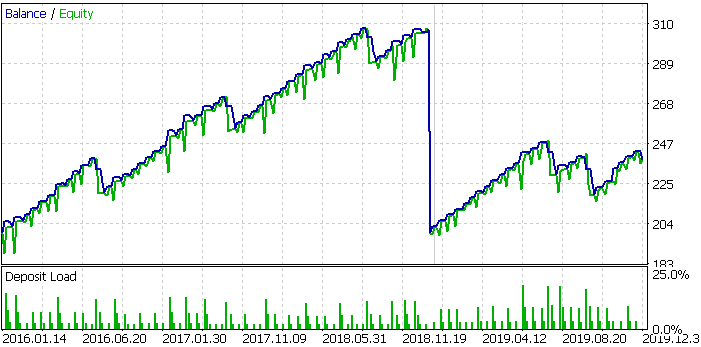

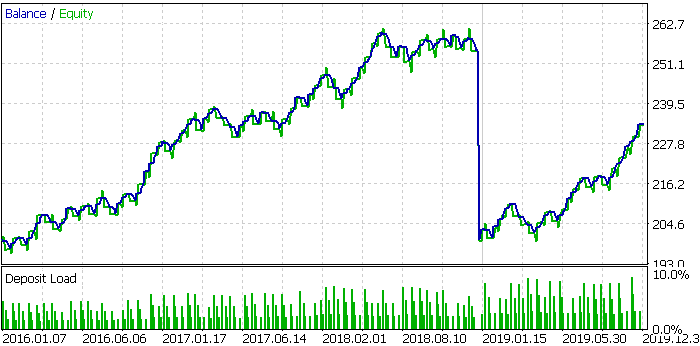

Test des Mehrwährungs-EA einschließlich der Rücksetzung des Marktes

Die Ergebnisse waren sehr gut. Aber wie würde sich die EA während des jüngsten Markteinbruchs verhalten?

Damit kommen wir zum Hauptthema unseres Artikels. Die nächste Testperiode ist vom 2016.01.01 bis zum 2020.04.01.

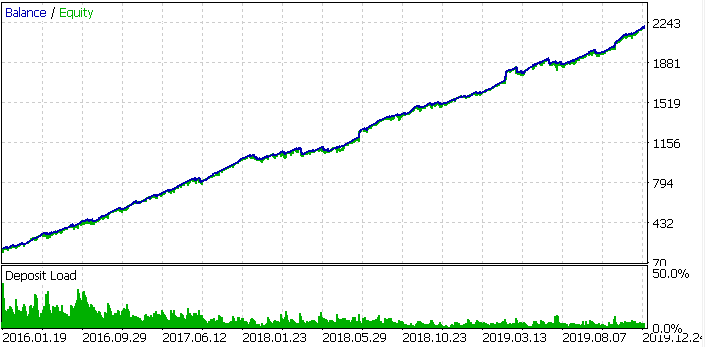

Testergebnisse des Mehrwährungs-EA mit den gleichen Einstellungen, Handel mit konstanter Losgröße:

Auf den ersten Blick ist der Rückgang kaum wahrnehmbar. Werfen wir nun einen Blick auf die Testergebnisse:

| Erholungsfaktor | Profit Faktor | Gesamt netto Profit | Max Drawdown | Positionen |

|---|---|---|---|---|

| 13.91 | 2.54 | 1 971 | 141.69 | 1 400 |

Jetzt sehen wir den Unterschied. Der Erholungsfaktor ist um 7 gesunken. Die maximale Drawdown erhöhte sich um das 1,5-fache. Der Gewinn blieb praktisch unverändert. Wir haben sogar verloren, was wir von Januar bis Ende Februar verdient hatten. Das ist ein Rückgang von mehr als 30%.

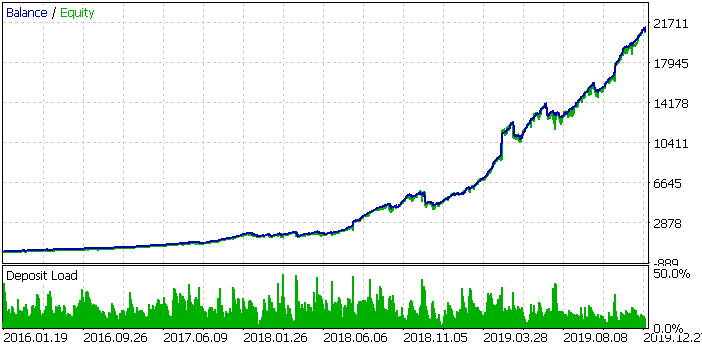

Werfen wir nun einen Blick auf die Testergebnisse unter Verwendung der Losgröße, die allmählich bis zum 25-fachen ansteigt:

Selbst in diesem Fall ist der Rückgang nicht so signifikant. Der Gewinn beträgt 20.180 USD, das sind nur 600 USD weniger als zu Beginn des Jahres 2020.

Fassen wir zusammen.

Generell hoffe ich, dass ich beweisen konnte, dass der Handel auch mit Mittelwertbildungs- und Martingalsystemen nicht so gefährlich ist. Natürlich sollten Sie verantwortungsvolle Grenzen für die Mittelwertbildung setzen. Das bedeutet, dass Stop-Loss auch bei der Mittelwertbildung und beim Martingal-Handel eingesetzt werden sollte.

Schlussfolgerung

Seit dem letzten großen Marktzusammenbruch im Jahr 2008 sind mehr als 10 Jahre vergangen. Seitdem sind die Märkte stetig gewachsen. Wer weiß, vielleicht beginnt nach dem Crash von 2020 ein ähnliches 10-Jahres-Wachstum. Dies wäre der perfekte Zeitpunkt für Handelssysteme wie das in diesem Artikel beschriebene.

Was mich betrifft, so werde ich auf jeden Fall einen Roboter starten, der auf der Grundlage des beschriebenen Systems auf einem realen Konto handelt. Der Expert Advisor ist unten beigefügt, so dass auch Sie ihn verwenden können.

Übersetzt aus dem Russischen von MetaQuotes Ltd.

Originalartikel: https://www.mql5.com/ru/articles/7777

Warnung: Alle Rechte sind von MetaQuotes Ltd. vorbehalten. Kopieren oder Vervielfältigen untersagt.

Dieser Artikel wurde von einem Nutzer der Website verfasst und gibt dessen persönliche Meinung wieder. MetaQuotes Ltd übernimmt keine Verantwortung für die Richtigkeit der dargestellten Informationen oder für Folgen, die sich aus der Anwendung der beschriebenen Lösungen, Strategien oder Empfehlungen ergeben.

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Ja, alles läuft - aber die Trades werden nicht geöffnet - History wird geladen - Set-Datei wird in den Tester geladen - öffnet keine Trades.

das zweite Set mit 25 Symbolen. Der erste Tester öffnet auch keine Trades....

Bitte um Hilfe bei den Einstellungen...

macht keine Trades im Tester:

Guten Tag, liebe Kolleginnen und Kollegen.

Hat jemand herausgefunden, die Arbeit der Expert Advisor ?

Ich habe es mit der Standard-Set-Datei versucht, das Konto stand ein paar Tage, nichts passierte.

Ich schaute auf die Unterschiede in den Einstellungen im Tester Bericht und in den Einstellungen der Set-Datei - der Unterschied in marketwatch false-true und allSymb_max_prices=200.

Ich verstehe nicht wirklich, wofür sie verantwortlich sind.

Ich schaue mir das jetzt an, er hat dort Ticker mit dem Präfix *.m - das ist anscheinend ein Mini bei roboforex - ich korrigiere das jetzt.

Hier habe ich einen Ticker - hervorgehoben - mit dem Präfix "m".

hier.

Ich habe den Verlauf hochgeladen.

Die Curveballs sind weg...

Сложно проверить Ваши выводы. Советник не запускается ни в какую. И ошибок не выдает.

пока в тестере запустился исправно. Сеты выложу. И робота тоже.

noteca #

:Guten Tag, liebe Kolleginnen und Kollegen.

Hat jemand herausgefunden, die Arbeit der Expert Advisor ?

Ich habe es mit der Standard-Set-Datei versucht, das Konto stand für ein paar Tage, nichts passierte.

Ich schaute auf die Unterschiede in den Einstellungen im Tester Bericht und in den Einstellungen der Set-Datei - der Unterschied in marketwatch false-true und allSymb_max_prices=200.

Ich verstehe nicht wirklich, wofür sie verantwortlich sind.

Ich habe es herausgefunden - alles funktioniert so weit - diese Parameter scheinen keine Auswirkungen auf.... zu haben.

Es ist schwierig, Ihre Schlussfolgerungen zu überprüfen. Der Expert Advisor startet in keiner Weise. Und er erzeugt auch keine Fehler.

schließen Sie *.m im Tickernamen aus - schreiben Sie ihn so, wie Sie ihn in Ihrem Broker haben.

Es wurde so viel Arbeit geleistet, aber ich kann es nicht sehen.

Ich habe Ihre Set-Datei aus dem Archiv heruntergeladen. Ich erhalte eine Fehlermeldung in der linken Ecke des Fensters: Timer NOT SET

Können Sie eine funktionierende Set-Datei für GbpUsd hochladen?

Schließen Sie *.m im Tickernamen aus - schreiben Sie ihn wie in Ihrem Broker.

Im Allgemeinen, beim Testen, wenn es mehr "Bugs" - im Allgemeinen, über die Namen der Symbole hier, natürlich, ist es notwendig, den Autor des Artikels, IMHO, wenn für die Menschen ... :-)

der Test läuft - der Flug ist normal, wenn es weitere "Bugs" gibt - werde ich hier schreiben:

im Allgemeinen ist alles normal im Tester eingerichtet, es wird getestet. Roboter (ohne MT5-Bearbeitungen) und Set werden nach dem Test gepostet, das zweite Set mit MM.

Hinweis: Wenn Sie einen Test starten oder Trades aufsetzen, überprüfen Sie den Namen der gehandelten Symbole - diese sollten im Set eingetragen sein.

Für eine lange Zeit während des letzten Jahres "ging" zu überprüfen, diese ähnliche Zyklen von Artikeln, gibt es Zeit zu verstehen... :-)

hier ist der Test aus dem Artikel:

Ich werde nach dem Test auf den gleichen Parametern - auf die gleichen Werte zu posten. Es gibt etwas, woran man in Bezug auf die Optimierung arbeiten kann...

hier ist im Grunde ein Forward aus dem Jahr 20:

hier sind die Zwischenentwürfe (vorwärts im Wesentlichen ab 2020) - der Schwätzer liegt bei 10 000,00 - es wird eine Nachoptimierung notwendig sein.

hier ist der Abschluss bei Überschreitung der Anzahl der Durchschnitte - mehr als 3, wie der Autor des Artikels berichtet:

Im Allgemeinen ist es eindeutig, dass man neu optimieren muss - es ist unmöglich, mit solchen Werten zu handeln:

(die Idee, die Anzahl der Durchschnittswerte zu begrenzen, ist eine gute Idee).

Im Allgemeinen ist es unmöglich, mit solchen Werten zu handeln, da sie abwärts gerichtet sind:

Wobei ohne eine Erhöhung der Losgröße des Satzes - der ersten - auch völlig klar ist, dass man mit solchen Werten nicht handeln kann - man braucht eine Überoptimierung: