Automatisierter Raster-Handel mit Stop-Pending-Aufträge an der Moscow Exchange (MOEX)

Einführung

Im vorangegangenen Artikel wurde ein Handelsansatz auf der Grundlage von schwebende Limit-Aufträge für den Handel an der Moskauer Börse vorgestellt. In diesem Artikel konzentrieren wir uns auf die Verwendung eines Raster-Handels (Grid-Trading) für schwebende Stop-Aufträge mit Stop-Loss und/oder Take-Profit.

Die Methode des Rasterhandels wird in den klassischen Handelsbüchern nicht beschrieben, was vielleicht daran liegt, dass sie erst seit relativ kurzer Zeit existiert.

Eine der einfachsten Strategien beim Handel am Markt ist eine Reihe von Aufträgen, die darauf abzielen, den Marktpreis zu „fangen“. Handelssysteme, die diese Methode anwenden, verfolgen in der Regel nicht das Ziel, exakte Ein- und Ausstiegspunkte zu finden - die Aufgabe besteht darin, ein Raster von Aufträgen mit sich automatisch ausgelösten Positionen aufzubauen.

1. Raster mit Stop-Pending-Aufträgen (Buy-Stop, Sell-Stop)

Diese Methode ist im Arsenal von Anfängern sehr verbreitet, da sie keine besonderen Kenntnisse über den Devisenmarkt und sogar so gewöhnliche Dinge wie die technische oder fundamentale Analyse erfordert. Eine erfolgreiche Rasterstrategie erfordert jedoch die ungefähre Kenntnis des Haupttrends im gewählten Zeitraum - Aufwärts-, Abwärts- oder Seitwärtsbewegung der Kurse mit periodischer Rückkehr zum Durchschnittswert.

Die allgemeinen Grundsätze des Aufbaus eines Rasters auf dem Markt sind recht einfach:

- Die Aufträge werden nacheinander in gleichem Abstand in Punkten aufgereiht

- Eine Handelsrichtung ist vorgegeben

-

Das Raster ist auf einen bestimmten Bereich eingestellt

Das Raster ist durch die folgenden Parameter gekennzeichnet:

- Rasterbreite

- Rasterschrittweite

- Take-Profit

- Stop-Loss

Die Rasterbreite ist die Fläche, die von den erteilten Aufträgen abgedeckt wird. Die Rasterschrittweite ist der Abstand zwischen den Aufträgen. Rasterweite und Schrittweite werden in Punkten berechnet. Damit sind wir bei der Definition der Raster-Methode des Handels angelangt. Eine Handelsmethode, bei der der Einstieg in den Markt mit Hilfe vieler Aufträge erfolgt, die in der Regel in gleichem Abstand zueinander und auf beiden Seiten des aktuellen Kurses liegen, wird als Raster (grid) bezeichnet.

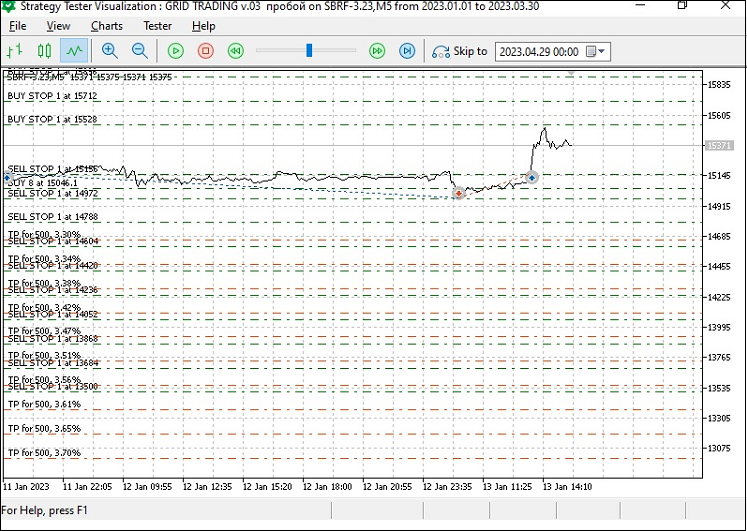

Unabhängig von der Richtung, in die sich der Marktpreis bewegt, wird er immer durch das Positionsgitter laufen. Gewinnbringende Geschäfte können bis zu einem bestimmten Betrag akkumuliert werden, sie können aber auch geschlossen werden, sobald der Preis die nächste auf dem Raster platzierte Order in eine Marktposition verwandelt. Die Platzierung der nächsten Aufträge im Raster (z. B. wenn der Preis steigt und Buy-Stop-Aufträge auslöst, sowie die Akkumulation von Marktpositionsvolumen mit anschließender Platzierung von Verkaufs-Markt-Aufträge näher am Preis (Aktualisierung des Rasters)) mit anschließenden kleinen Preisrückgängen, die Sell-Stop-Aufträge auslösen, erfüllt die Rolle der sogenannten teilweisen Schließung der Position, die in Abb. 1 dargestellt ist.

Abb. 1. Platzierung eines Auftragsrasters und Auslösen der Aufträge

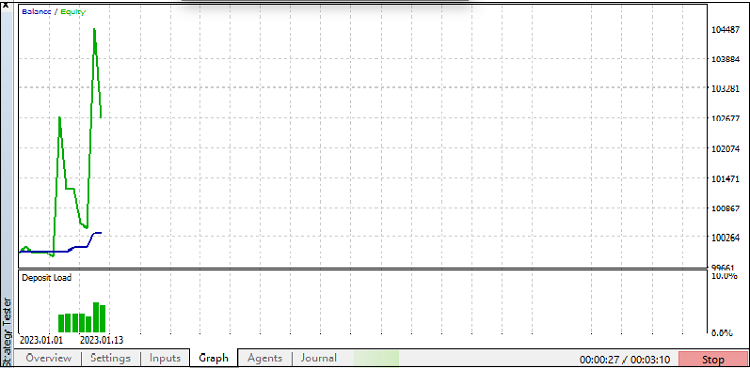

Gleichzeitig sehen die Diagramme für Saldo und Kapital im Strategietester wie folgt aus (Abb. 2)

Abb. 2. Diagramm des Strategie Testers

Wie konnte die Idee eines solchen Ansatzes für den Handel entstehen? Die Überlegungen des Händlers gehen vermutlich in die folgende Richtung: Zunächst versteht der Händler den Prozess, einen Handel für ein Symbol zu eröffnen und ihn entweder durch Take-Profit (TP) oder Stop-Loss (SL) zu schließen. Mit der Zeit lernt der Händler, dass es möglich ist, auf eine anspruchsvollere Weise in den Markt einzusteigen, nämlich schrittweise.

Beim schrittweisen Einstieg in den Markt teilt der Händler das Gesamtvolumen der Position in mehrere Teile auf und bestimmt die Kursniveaus, zu denen er den Handel eröffnet. Diese Niveaus können sowohl über als auch unter dem aktuellen Kurs liegen, und dann werden diese Einträge entweder als „Hinzufügen von Positionen bei einem Rollback“ oder „Hinzufügen von Positionen entlang eines Trends“ bezeichnet. Die meisten Händler schließen ihre Positionen gerne mit TP, aber es kommt oft vor, dass der Kurs ein vorher festgelegtes Niveau, auf das die Händler ihren TP gesetzt haben, nicht erreicht und sich umkehrt. Die Händler verlieren einen Teil (wenn nicht sogar den gesamten) ihrer aufgelaufenen Gewinne. Diese Tatsache war für die Händler ziemlich beunruhigend, und deshalb hatten einige Händler vielleicht die Idee eines „schrittweisen Ausstiegs aus dem Markt“, ähnlich wie beim Einstieg.

Dies führte zu einer Handelstaktik, bei der ein Händler einen Teil der offenen Positionen zu vorher festgelegten Kursen schließt. Durch die Kombination des schrittweisen Einstiegs mit dem schrittweisen Ausstieg und die Umwandlung in eine Art „symmetrisches System“, das unabhängig von der technischen Analyse ist (oder nur teilweise von ihr abhängt), gelangte der Händler schließlich zum Konzept des Rasterhandels. Ich habe „symmetrisch“ gesagt, weil die Einstiegsebenen jetzt in gleichem Abstand zueinander liegen. Das Gleiche gilt in der Regel für die Ausstiegsebenen.

Das Raster ist durch die folgenden Parameter gekennzeichnet: Rasterbreite, Rasterschrittweite, TP, SL.

Die Rasterbreite ist die Fläche, die von den erteilten Aufträgen abgedeckt wird. Die Rasterschrittweite ist der Abstand zwischen den Aufträgen. Rasterweite und Schrittweite werden in Punkten berechnet.

Damit sind wir bei der Definition der Methode des Rasterhandels angelangt. Als Raster wird eine Handelsmethode bezeichnet, bei der der Einstieg in den Markt mit Hilfe vieler Aufträge erfolgt, die in der Regel in gleichem Abstand zueinander (Rasterschrittweite) und in der Regel auf beiden Seiten des aktuellen Kurses liegen.

Der große Vorteil dieses Handelsansatzes besteht darin, dass die harte (und oft undankbare) Arbeit der Marktprognose entfällt. In der Tat hat sich die Rastermethode des Handels der Theorie des effizienten Marktes oder der Theorie des Random Walk der Preise angeschlossen.

Sie werden sich vielleicht fragen, warum diese Art des Handels profitabel sein kann oder wie wir sicher sein können, dass ein Gewinn erzielt werden kann (bei diesem Handelsansatz ist oft keine technische Analyse erforderlich).

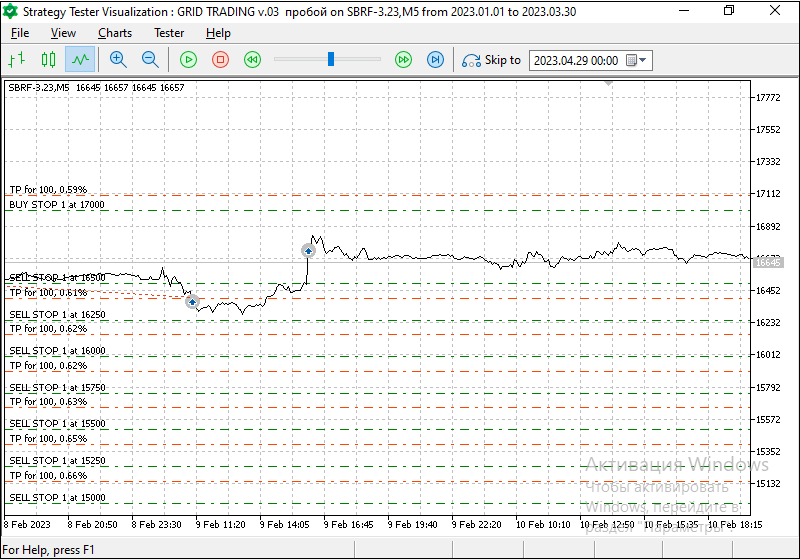

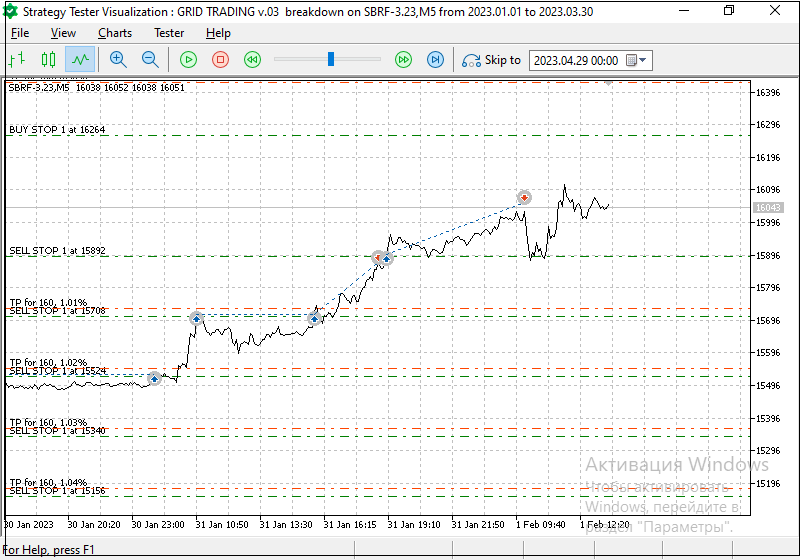

Um zu verstehen, worauf diese Zuversicht beruht, sehen wir uns Abb. 3 an, die das Raster der Stop-Aufträge und die Bewegung des Futures-Kontraktpreises der PJSC Sberbank-Stammaktien zeigt.

Das Auftragsraster der auf Stop-Aufträge basierenden Strategie beinhaltet die Eröffnung von schwebenden Geschäften in Richtung eines Trends. Wenn jedoch Stop-Aufträge auf beiden Seiten des aktuellen Kurses platziert werden, dann wird der Händler, egal in welche Richtung der Trend geht, einen Gewinn erzielen (Abb. 3 und 4 zeigen den Test eines EA mit einem festgelegten Take-Profit-Wert):

Abb. 3 Das Prinzip der Profitabilität des Rasterhandels mit einem Take-Profit, der kleiner ist als die Schrittweite des Rasters

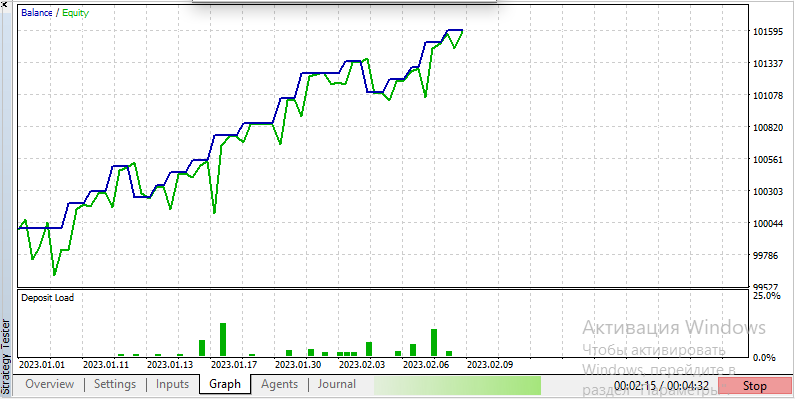

Beim Schließen mit einem Take-Profit, der kleiner ist als der Rasterschritt, sehen die Diagramme für Saldo und Eigenkapital wie folgt aus

Abb. 4. Salden- und Eigenkapitalkurve beim Schließen durch Take-Profit

Der Typ dieses Gitters basiert auf der Tatsache, dass der Händler keine Präferenz für die weitere Richtung der Kursbewegung hat, weil er überhaupt keine Analyse durchführt oder glaubt, dass weitere Kursänderungen, sowohl nach oben als auch nach unten, gleich wahrscheinlich sind.

Das Raster wird ausgehend von dem ausgewählten Niveau, das nahe am aktuellen Preis liegt, nach folgendem Prinzip aufgebaut:

- Buy-Stop-Aufträge werden oberhalb des gewählten Niveaus platziert;

- Sell-Stop-Aufträge werden unterhalb des gewählten Niveaus platziert;

Die Rasterschrittweite wird vom Händler festgelegt, reicht aber in der Regel von einigen Pips (über dem Spread) bis zum täglichen ‚Average True Value‘ des gehandelten Symbols. Dieser Wert kann mit dem Indikator Average True Range (ATR) ermittelt werden, der anzeigt, wie stark sich der Kurs eines Symbols in einem bestimmten Zeitraum verändert hat (ein Maß für die Volatilität). Die Wahl der Schrittweite bestimmt die Intensität des Rasterhandels. Je kleiner die Rasterschrittweite ist, desto aggressiver ist sie natürlich und desto höher ist die mögliche Rentabilität. Daher werden bei der Einrichtung und Pflege des Rasters häufig Skripte und Expert Advisors verwendet.

Ein Stop-Loss wird bei dieser Art des Rasterhandels oft nicht auf Stop-Aufträge gesetzt (visuell durch den Chart kontrolliert), und ein Take-Profit wird ebenfalls durch die Präferenzen des Nutzers bestimmt (es ist auch möglich, einen Wert zu verwenden, der kleiner ist als die Rasterschrittweite).

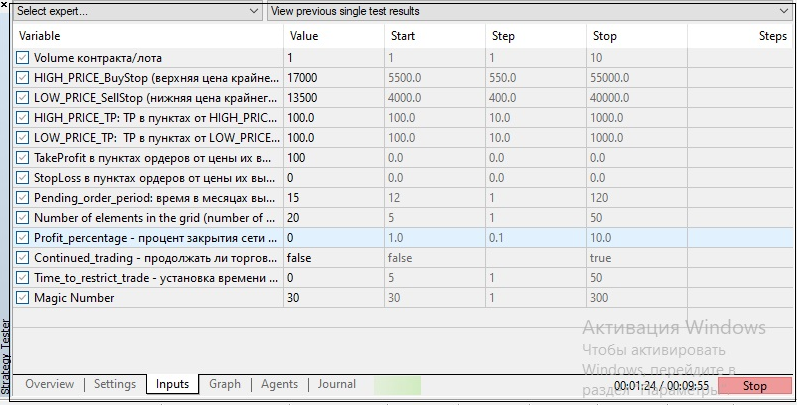

Die Abbildungen 5 und 5.1 zeigen einen Test mit voreingestellten Parametern:

- Rasterbreite 3.500 Punkte;

- Rasterschrittweite 184 Punkte;

- Take-Profit 100 Punkte (kleiner als die Rasterschrittweite).

Abb. 5. Werte der externen Variablen

Abb. 5.1. Test mit Take-Profit von 100 Punkten, Schrittweite 184 Punkte

Im vorgestellten Ansatz des Rasterhandels ist es möglich, die Raster-Parameter, die Frequenz (mit einer unterschiedlichen Anzahl von Aufträgen in den externen Parametern des EA) und die oberen und unteren Grenzen einzustellen. Anschließend platziert das System automatisch Aufträge in gleichem Abstand zueinander, basierend auf den festgelegten Kriterien, über und unter dem spezifischen Preis des gehandelten Symbols.

Die Anwendung dieser Strategie des Rasterhandels mit Stop-Aufträge umfasst die folgenden Schritte:

- Einstellung der Start der Rasterstruktur. Es beinhaltet die Definition von Kursniveaus in externen Variablen, das Setzen und Platzieren von Stop-Aufträge mit einem Kurs über und unter dem Marktkurs, je nach der vom Nutzer angegebenen Anzahl von Stop-Aufträge.

- Positionseröffnungen. Das Raster wird durch eine Marktposition aktiviert, wenn der Marktpreis die nächstgelegene Stop-Order nach dem Start auslöst (oberhalb des Kauf-Stopp-Preises, unterhalb des Sell-Stop-Preises).

- Die Aktualisierung des Rasters. Die Struktur wird jedes Mal aktualisiert, wenn eines der festgelegten Preisniveaus innerhalb der vom Nutzer angegebenen Preisspanne erreicht wird. Mit anderen Worten: Nachdem die nächste Stop-Order ausgelöst wurde, wird die Stop-Order in Abhängigkeit von der Richtung, in der die Order ausgelöst wurde (Preisbewegung), neu platziert. Wenn sich der Preis nach unten bewegt, werden Sell-Stop-Aufträge ausgelöst, und innerhalb der vom Nutzer festgelegten Preisspanne werden zusätzliche Kauf-Stopp-Aufträge näher am Preis platziert.

Im Strategietester wird beispielsweise das folgende Handelsprinzip vorgestellt: Zwei Aufträge ganz rechts (Buy-Stop) werden nach dem Auslösen zu Marktpositionen und schließen durch Gewinnmitnahme, wenn der Symbolpreis steigt. Neue Sell-Stop-Aufträge des Rasters werden näher am Preis des getesteten Symbols platziert (Abb. 6):

Abb. 6. Das Prinzip der Auslösung und Platzierung neuer Aufträge nach Handelskriterien

2. Verwendung einer Handelsstrategie auf der Grundlage von schwebenden Stopp-Aufträgen

Betrachten wir einmal das Prinzip der Arbeit mit dieser Art von Gitter. Nach der Schließung von Positionen durch Take-Profit werden stattdessen neue Aufträge gemäß der Regel erteilt:

- Wenn die aktuelle Preisposition höher ist als das Niveau des geschlossenen Positionen, wird ein schwebender Verkaufs-Stopp-Auftrag erteilt;

- Wenn die aktuelle Preisposition unter dem Niveau des abgeschlossenen Geschäfts liegt, wird ein schwebender Kauf-Stopp-Auftrag erteilt;

Wenn sich der Preis des Symbols bewegt, wird die Position durch die Gewinnmitnahme beendet, wenn die Gewinnmitnahme kleiner als die Breite des Rasterschritts eingestellt ist. Dies gilt sowohl für Kauf- als auch für Verkaufspositionen. Wenn Take-Profit nicht gesetzt ist oder den Rasterschritt überschreitet, wird mit der unidirektionalen Bewegung des gehandelten Symbols eine Marktposition gesetzt, wenn schwebende Aufträge ausgelöst werden. Die so genannte Entladung der Marktposition erfolgt bei einem Rollback von der vorherigen Hauptbewegung um einen Betrag, der gleich oder größer ist als der Rasterschritt, wodurch entgegengesetzte schwebende Aufträge ausgelöst werden und der Kontostand steigt.

Unabhängig davon, in welche Richtung sich der Kurs bewegt, wird ein Gewinn erzielt, da die Handelspositionen überwiegend in Richtung des Trends ausgerichtet sind.

Der Vorteil von Rastern aus Buy-Stop- und Sell-Stop-Order sind:

- Die Fähigkeit, mit minimalen Kenntnissen zu handeln.

- Der Handel erfolgt immer in Richtung des Haupttrends.

Der Nachteil von Rastern aus Buy-Stop- und Sell-Stop-Order sind:

- Im Falle eines breiten flachen Kanals können die Kurse sofort 5-6 oder mehr Stop-Aufträge in beide Richtungen aktivieren, und es wird viel Zeit und Ressourcen des Handelskontos benötigen, um aus dem Drawdown herauszukommen.

Eine sorgfältige Marktprognose ist nicht erforderlich. Um die Gewinne zu steigern, müssen jedoch viele Faktoren berücksichtigt werden. In der Regel eignet sich für diese Art des Handels ein Symbol (dessen Kurs durch häufige und deutliche, vorzugsweise unidirektionale Anstiege oder Rückgänge ohne Drawdowns gekennzeichnet ist).

Warum der automatisierte Rasterhandel so beliebt ist:

Es ist praktisch. Sie können es schnell herausfinden, und es gibt keine allzu komplizierten Berechnungen, die viel Erfahrung erfordern.

Dies ist ein wirksames Risikomanagement.

Es ist sicher. Der Handelsansatz hat sich im Laufe der Jahre bewährt und wird von vielen Händlern auf einer Vielzahl von Märkten praktiziert.

Flexible Taktik. Es lässt sich leicht an unterschiedliche Marktbedingungen anpassen.

Schließlich ist der Rasterhandel perfekt für die Automatisierung geeignet. Es ist äußerst logisch, hat eine klare Struktur und ist nicht vom Marktverhalten abhängig.

Hierbei handelt es sich um eine Methode des Rasterhandels, bei der sich der Händler die Freiheit nehmen muss, zu entscheiden, dass ein bestimmter Trend in dem gehandelten Bereich vorherrschen wird. Je stärker der Trend, desto höher der Gewinn, den der Händler erzielen kann. Hier werden Stop-Aufträge verwendet, die in Richtung des Trends geöffnet werden, d.h. Buy-Stop wird für den Kauf und Sell-Stop für den Verkauf geöffnet. Stop-Aufträge werden auch in einer Situation verwendet, in der sich der Kurs lange Zeit in einer Spanne befunden hat, bei deren Verlassen in beliebiger Richtung das so genannte zusätzliche Laden (mit Stop-Aufträgen, die auf die Bewegung ausgerichtet sind) und Entladen (mit Kursrückschlägen und Auslösung anstehender Aufträge der entgegengesetzten Richtung) ebenfalls stattfindet.

Für diese Art des Rasterhandels sind starke Umkehrschwankungen unrentabel: Extreme Buy-Stop- und Sell-Stop-Aufträge können eine beträchtliche Summe auf dem Konto erfordern, wenn der Preis zu seinem ursprünglichen Wert zurückkehrt.

3. Einstellung der EA-Parameterwerte und Auswahl der Handelssymbole an der Moskauer Börse

Im Code sieht ein Teil der externen Variablen wie folgt aus:

//+------------------------------------------------------------------+ //| EXTERNAL GRID VARIABLES //+------------------------------------------------------------------+ input int Volume = 1; //Contract/lot volume input double HIGH_PRICE_BuyStop = 5500.00; //HIGH_PRICE_BuyStop (the upper price of the last BuyStop grid order) input double LOW_PRICE_SellStop = 4000.00; //LOW_PRICE_SellStop (the lower price of the last SellStop grid order) input double HIGH_PRICE_TP = 100.00; // HIGH_PRICE_TP: TP in points from HIGH_PRICE_BuyStop input double LOW_PRICE_TP = 100.00; // LOW_PRICE_TP: TP in points from LOW_PRICE_SellStop input double TakeProfit = 0; // TakeProfit from the setting price in order points input double StopLoss = 0; // StopLoss from the setting price in order points

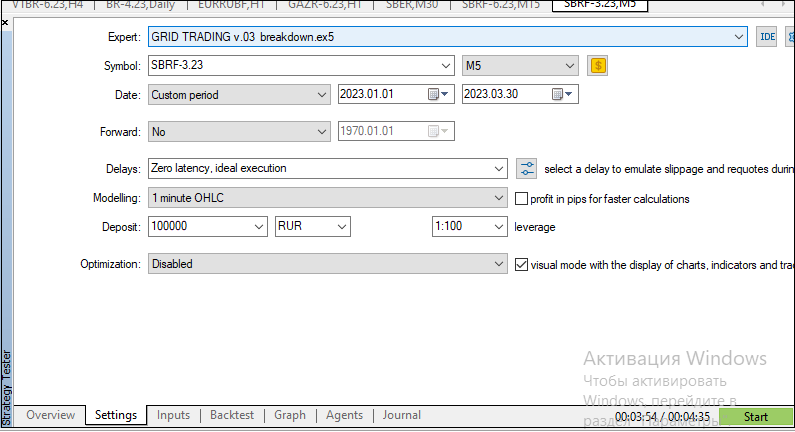

Die folgende Abbildung zeigt ein Beispiel aus der Registerkarte Einstellungen zum Testen des Handels durch einen Expert Advisor in Abb. 7:

Abb. 7. Beispiel für die Einstellung von Parameterwerten für die Prüfung

Wege zur Verbesserung Ihrer Handelsstrategie

Neben einem teilweisen Ausstieg aus der gesamten Marktposition durch die Verwendung von gegenläufigen schwebende Aufträge (bei Preis-Rollbacks von der Hauptbewegung, die in die Logik des Handelssystems auf der Grundlage eines Gitters von schwebende Aufträge eingebettet ist) oder durch Stop-Loss, können Sie auch die Umsetzung des Ausstiegs durch die Trailing-Option prüfen.

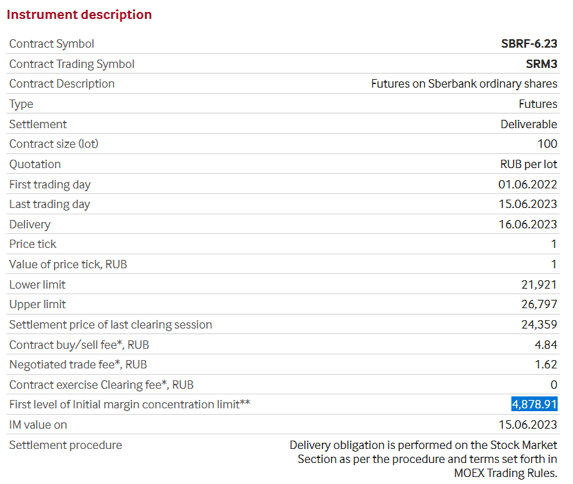

Die Moskauer Börse bietet beispielsweise die folgenden Optionen für einen Futures-Kontrakt auf Stammaktien der PJSC Sberbank an (dies sind die Vermögenswerte, an denen die vorläufigen Tests des Rasterhandels durchgeführt wurden). Siehe Abb. 8 und den Link:

https://www.moex.com/en/contract.aspx?code=SBRF-6.23

Abb. 8. Parameter eines Terminkontrakts für Stammaktien der PJSC Sberbank für die Platzierung neuer Aufträge nach Handelskriterien

Auch beim Handel mit der Raster-Methode sollte man die Berechnung der notwendigen und ausreichenden Marge für die Gesamtzahl der Aufträge und Positionen im Gesamtvolumen der Kontrakte nicht vergessen.

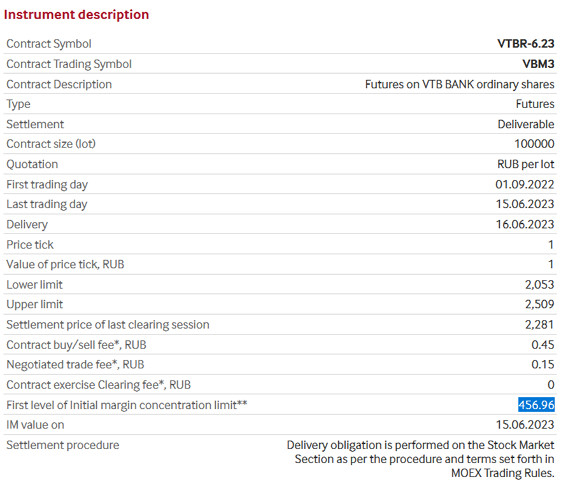

Die Abbildungen 9 und 9.1 zeigen recht gute unidirektionale Bewegungen des Futures-Kontrakts für Stammaktien der PJSC VTB Bank mit einem relativ kleinen Wert der Marge.

Abb. 9. Terminkontrakt auf Stammaktien der PJSC VTB Bank

Abb. 9.1. Parameter des Terminkontrakts für Stammaktien der PJSC VTB Bank

Schlussfolgerung

In diesem Artikel haben wir uns mit dem Rasterhandel und den Arten von Handelsaufträgen - Buy-Stop und Sell-Stop - vertraut gemacht. Das im Artikel dargestellte Material impliziert und trägt Informationen für den Nutzer ausschließlich für Bildungszwecke und ein allgemeines Verständnis der Funktionsweise und Fähigkeiten der Raster-Methode des Handels auf der Grundlage von Stop-Aufträge mit dem EA (unten beigefügt). Ich füge auch einen Bericht über die Anwendung der Strategie auf einen Terminkontrakt für Stammaktien der PJSC Sberbank bei. Der Rasterhandel birgt wie jede andere Margenhandelsstrategie Kapitalrisiken.

Haftungsausschluss: Der Artikel stellt keine Handelsempfehlung dar. Die in diesem Artikel dargelegten Ideen sollten nur als mögliche Handelsmöglichkeit betrachtet werden.

Übersetzt aus dem Russischen von MetaQuotes Ltd.

Originalartikel: https://www.mql5.com/ru/articles/10671

Warnung: Alle Rechte sind von MetaQuotes Ltd. vorbehalten. Kopieren oder Vervielfältigen untersagt.

Dieser Artikel wurde von einem Nutzer der Website verfasst und gibt dessen persönliche Meinung wieder. MetaQuotes Ltd übernimmt keine Verantwortung für die Richtigkeit der dargestellten Informationen oder für Folgen, die sich aus der Anwendung der beschriebenen Lösungen, Strategien oder Empfehlungen ergeben.

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Bohdan Suvorov #:

...

7. Welche Rolle und Bedeutung hat der Zeitfaktor beim Grid-Trading mit Stop-Orders? Welche Zeitintervalle oder Zeiträume werden bei Entscheidungen über die Platzierung von Pending Orders und das Verlassen von Positionen berücksichtigt?

...

7. Zunächst wird (auf der Grundlage der möglichen Dynamik des Futures (der Aktie) gemäß den Statistiken) angenommen, dass der Trend - wenn er begonnen hat - gleichmäßig nach oben verläuft, z. B. mit kleinen Rücksetzern.

Daher wird davon ausgegangen, dass in die Richtung der wichtigsten Preisbewegung des Symbols gehandelt wird, unabhängig von seiner Richtung, unter Berücksichtigung der Art der Preisbewegung in der Vergangenheit, wird davon ausgegangen, dass dieser Handelsansatz von einer Woche und mehr verwendet wird.

Natürlich mit Kontrolle von der Seite. D.h. der Kurs hat sich in der Spanne bewegt, eine gewisse Anzahl von Aufträgen hat funktioniert - außerdem, wenn der Kurs über die Grenzen der vorher gewählten Spanne hinausgeht, können Sie die Position selbst schließen, z.B. in Teilen. Das Inter-Tages-Intervall wird nämlich mit der Übertragung der Position kumulativ über die Nacht gehandelt.

Zeitrahmen für die Berechnung der Preisspanne: min-max von einer Woche.... Monat (+ ist die obere Grenze, - ist die untere Grenze).

Danach skizzieren Sie ein neues Netzwerk von Aufträgen.

Im Wesentlichen, wie der Handel hier implementiert ist (ja - man kauft nicht billiger - sondern teurer), wenn die Bewegung weitergeht - wird die Position allmählich aufgebaut, wenn die Pullbacks nicht groß sind und keine entgegengesetzten Aufträge anziehen, wächst das Eigenkapital schneller, was auch erlaubt, weiter durch Stop-Orders die kumulative aktuelle Position zu gewinnen.

Außerdem ist es - auch außerhalb dieses Roboters - möglich, in Teilen auszusteigen, wie ich in der Praxis festgestellt habe.

1. visuell auf dem Chart. Sie setzen den Bereich, Tage - Wochen - oben, unten - Ebenen max, min. Vorher auf die Statistik schauen, wie sich der Kurs in den letzten Wochen bewegt hat.

Ab sofort: Für einen solchen Handelsansatz sind Richtungsbewegungen erwünscht....

2. "Es gibt keinen Trend ... ein Fallennetz aus schwebenden Limit-Orders wird platziert ..... Die Falle hat sich bewährt, macht einen Gewinn (Summe auf dem Netz) und schließt das gesamte Netz. " +

siehe auf Saisonalität. Wie - Sommer - flach (nicht jetzt...) - auf Limit-Orders. Herbst - auf Stops.

3. und wie man sie löst ... Hier ist das Prinzip des Grid-Trading wie folgt ... wir warten, bis entweder die Kursbewegung selbst zu den bereits eröffneten Positionen in die gewünschte Richtung geht oder eine ausreichende Anzahl von Positionen in die entgegengesetzte Richtung eröffnet wird, um den Verlust aus unrentablen Positionen zu decken.

zunächst Put-Aufträge auf der Grundlage der Größe des Gleichgewichts, unter Berücksichtigung MM und mögliche Auslösung von mehreren multidirektionalen Aufträge, wie ihre "Kippen" in der Spanne ...

4. Das Problem des Drawdowns und des Risikos wird dadurch gelöst, dass die Aufträge im Raster nicht nach Volumen aufgeschlüsselt werden.

5. + Sie schließen mit Gewinn. Und weiter auf der Statistik der Symbol-Bewegung - sehen Sie den Bereich der minimalen und maximalen Preise, um das nächste Netz von Aufträgen zu setzen.

6. Das Wesen des Handels auf Stop-Aufträge mit Rückstellung ist auf die gerichtete Bewegung des Preises des Symbols in eine beliebige Richtung reduziert, so visuell analysiert den Markt, Preisbewegungen, Saisonalität Faktor, Nachrichten und wenn das Fehlen von"langfristigen Preis im Bereich " vorhergesagt wird.

...

8. + visuell und statistisch auf dem Chart. Woche - Monat Grenze nach oben, Woche - Monat Grenze nach unten. Abstand zwischen den Aufträgen - hängt von vielen Faktoren ab, einschließlich greed....

im Handel verwendet den Wert von etwa einem Drittel der täglichen Bandbreite der Futures-Preisbewegung.

9. + Durchschnittswert von GO, die Tendenz des Symbols zu direktionalen Bewegungen.

10. Das Grid-Trading mit Stop-Orders ist ein Breakout-"Thema", d.h. es werden Breakouts gehandelt, auch untertägige Breakouts. Es eignet sich eher für (sogenannte "Positionshändler", ich habe lange gebraucht, um mich daran zu erinnern - ich weiß nicht viel über die Arten von Händlern.... :-))diejenigen, die Positionen durch die Nacht tragen, a - la mid-term... innerhalb des Tages - oft gibt es "Bammel" im Bereich.

+ vergessen Sie nicht, dass, selbst wenn eine Position auf die Richtungsbewegung ein Netz von Co-directional Aufträgen gesammelt hat und in plus entweder von Ihnen oder Roboter durch % von Dep oder TR geschlossen, niemand hindert Sie daran, die Marktsituation zu bewerten (wie Roll-up - ging auf TR, jetzt - wird nach unten rollen, und kann weiter nach oben (wie frühen Ausstieg)), und auch ein Netz auf Stop-Aufträge zu werfen, zu bewerten und die Reichweite: min/max Preis und mit einem Abstand von etwa 0,3 * ATR an den Tagen zwischen den Stop-Orders - weiterhin Gewinn zu sammeln.

Ursprünglich wurde die Idee des Artikels beim Handel mit Futures an der Moskauer Börse gebildet, oft musste entweder manuell kaufen, wenn der Preis der gleichen Futures der VTB Bank bewegte sich nach oben (oft in der Zeit (in Teilen) nicht die Zeit haben, kaufte sofort "eine Menge" und wenn am Computer) oder zu verkaufen, die Erhöhung der Position, wenn der Preis nach unten bewegt, auch auf Kosten der Erhöhung Eigenkapital des Kontos, an einem gewissen Punkt, auf der Grundlage der Praxis des Handels, beschlossen, diesen Handel Ansatz in den Code auf mql5, in Form eines Experten setzen. Er ist zwar nicht frei von Optimierungsmöglichkeiten in der Codestruktur, aber er trägt und erfüllt die semantische Last in vollem Umfang. Er ist in Form eines Handelsexperten für den automatisierten Handel an der Moskauer Börse mit Stop-Orders und deren Rücksetzung realisiert.

In meinen Tests ist der Zeitrahmen nur ein Faktor dafür, wie oft ein Gewinn und ein Abschluss überprüft werden .... d.h. sagen wir, wir haben einen kurzen Timeframe und einen kleinen Timeframe, dann wird ein Gewinn abgefangen ... Wenn der Zeitrahmen lang ist, besteht die Möglichkeit, dass kein Gewinn eingefangen wird und das Raster im Allgemeinen rückwärts läuft.

In meiner umgestalteten Version habe ich zwei Arten von TFs eingestellt ... eine ist für die Überprüfung und das Schließen von Positionen mit Gewinn zuständig ... und die zweite TF ist für die Aufrechterhaltung des Rasters der schwebenden Aufträge zuständig.

Infolgedessen habe ich auch die Ober- und Untergrenzen des Preiskorridors als nutzlosen Unsinn entfernt ... jetzt wird nur noch die Mindestanzahl der ausstehenden Aufträge in jeder Richtung aufrechterhalten ... aber nicht mehr als die maximale Anzahl von Aufträgen. D.h. in meinem Fall sind es mindestens 5 und maximal 7 ... was es erlaubt, nicht mit ständigem Platzieren und Entfernen von Aufträgen zu spammen und sich nicht um den Preiskorridor zu kümmern ... der Korridor selbst folgt dem aktuellen Preis

Ja. Übrigens, man kann es auch so machen ... Es ist so, als würde man einen Korridor aus der ATR über und unter den Kurs werfen und es wird ständig geordert, bis es keinen Ausstieg mehr gibt (am besten bei Takeout :-)).

Die Aufgabe war es, den Handelsansatz und seine Umsetzung im Expert Advisor für ein Konto vom Typ Netting zu beschreiben.