Биржевая сеточная торговля лимитными ордерами на полном автомате на Московской бирже MOEX

Введение

В данной статье мы подробно расскажем о том, как использовать сеточный торговый подход при написании советника на языке торговых стратегий MQL5. Советник будет торговать по сеточной стратегии в терминале MetaTrader 5 на рынках Московской биржи MOEX, которая также включает в себя закрытие позиции по стоп-лоссу или тейк-профиту, а также удаление отложенных ордеров при наступлении определенных рыночных условий.

1. Описание принципа сеточной торговли

В примерах этой статьи будет рассмотрено применение сеточного советника для автоматизации торговли фьючерсными контрактами на MOEX. Этот советник позволяет размещать ордера через заданные интервалы в определенном ценовом диапазоне.

Во время сеточной торговли ордера размещаются выше и ниже установленной цены, создавая сетку ордеров с постепенным увеличением и уменьшением цен. В результате создается торговая сетка.

Например, Вы можете разместить ордера на покупку через каждые 100 руб. ниже рыночной цены фьючерсного контракта на обыкновенные акции Банк ВТБ (ПАО) — VTBR -6.22 (далее - VBM 2), а также разместить ордера на продажу через каждые 100 руб. выше его рыночной цены. Это позволяет извлекать пользу от торговли при различных условиях.

Сеточная торговля идеальна для использования на волатильных и «боковых» рынках, когда цены колеблются в заданном диапазоне. Этот способ торговли позволяет получать прибыль при небольших изменениях цен. Чем более частая будет сетка, тем чаще будут совершаться сделки. Тем не менее, это ведет к повышенным издержкам, поскольку прибыль по каждому из ордеров становится ниже.

Таким образом, необходимо найти компромисс между получением небольшой прибыли от совершения множества сделок и стратегией с меньшим количеством ордеров, но генерирующей большую прибыль на каждой из них.

Вы можете настраивать параметры сетки, устанавливая верхние/нижние границы и частоту сетки. После создания сетки торговый советник автоматически разместит ордера на покупку или продажу по заранее рассчитанным ценам.

Давайте посмотрим, как это работает. Предположим, вы ожидаете, что в следующие 7 дней цена торгуемого Вами фьючерсного контракта, например, VBM 2 будет колебаться в диапазоне от 1 600 до 2 800 рублей. В этом случае вы можете настроить сеточную торговлю для торговли в пределах прогнозируемого диапазона.

На панели сеточной торговли вы можете установить параметры стратегии, в том числе:

-

верхняя и нижняя границы ценового диапазона;

-

количество ордеров, которые будут размещены в указанном ценовом диапазоне;

-

ширина шага между каждым лимитным ордером на покупку и продажу.

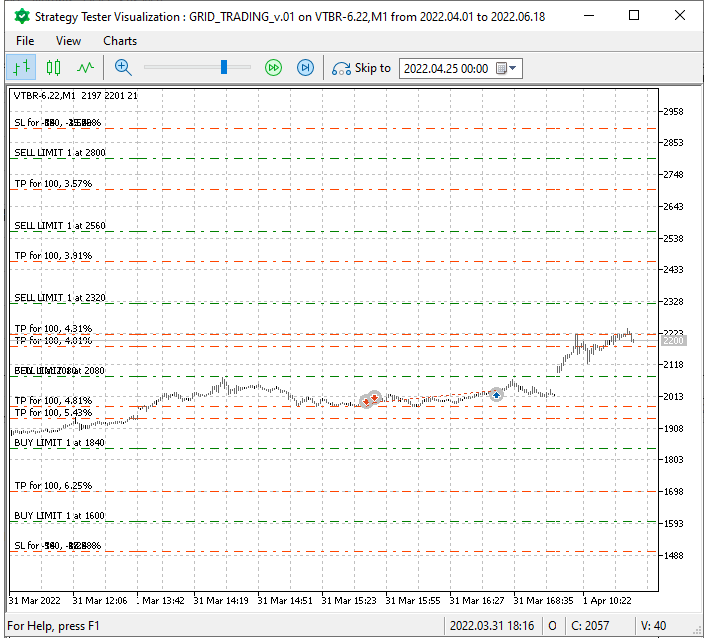

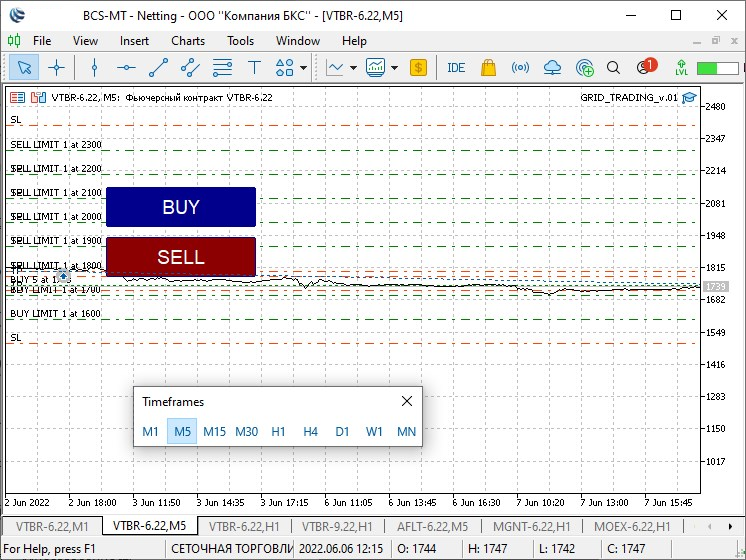

Рис. 1. Выставление сетки ордеров по сеточной торговле

В этом случае по мере снижения цены фьючерса VBM 2 до 1 600 руб. сеточный советник будет накапливать позиции по более низкой цене, чем на рынке. Когда цены начнут восстанавливаться, он будет продавать по более высокой цене, чем рыночная. В рамках этой стратегии предпринимается попытка извлечь выгоду из разворота направления движения цены.

2. Типы движений цены актива на финансовых рынках, наиболее предпочтительные для торговой системы

Точка входа в данной торговой стратегии привязана к рыночному движению символа. А значит, раскинуть сеть (по сути, войти в сделку) можно в любой момент. Как известно, большую часть времени рынки находятся в боковом движении, так называемом флете. Данный робот написан именно для таких рыночных условий, соблюдая так называемую парадигму — дешево покупаем, дорого продаем.

Наиболее предпочтительным для сеточной торговли на лимитных ордерах является такой тип движений, называемый флэтом, консолидацией, боковым трендом, боковиком, когда цена движется в определённом диапазоне без чётко обозначенного направления. Пробой границ, как правило, означает окончание флэта и начало нового тренда.

Широкий флэт образуется при зажатии цены между сильными уровнями поддержки и сопротивления. При этом ни у быков, ни у медведей не хватает сил победить, положив начало новому тренду. Все данные определения являются строго индивидуальными по символам и рассматриваются в контексте движений конкретного символа рынка.

Если рассматривать данный торговый подход в общем виде, то касаемо, например, фьючерсного контракта VBM 2, то даже при наличии однонаправленного (общего итогового) его движения от нижней границе 1 600 к верхней 2 800, при наличии ценовых колебаний (откатов от основного движения) и, как следствие, сработок и перевыставлений лимитных ордеров как на покупку, так и на продажу, в итоге после условно около 1 месяца торговли на Московской бирже МОЕХ, значение общей прибыли будет выше общего убытка.

Именно за счет ценовых колебаний торгуемого символа между ценовыми уровнями (внутри диапазона) достигается наращивание прибыли по итогам торговли на данном сеточном подходе за выделенный временной период.

В данном советнике по сеточной торговле используется одно и то же значение по торгуемым контрактам/лотам в каждом ордере сетки, поэтому нужно планировать управление капиталом исходя из этого торгового подхода.

Торговля на отскок от границ флэта рассчитана на продолжение консолидации. Используя этот метод торговли, важно учитывать отсутствие важных новостей, способных спровоцировать сильное движение. Кроме того, для подстраховки следует за границей диапазона ставить стоп-лоссы.

3. Особенности и преимущества сеточной торговли

Особенностью представленного торгового робота является то, что после выставления сетки он не добавляет в нее новых внешних ордеров, пока текущая сетка не будет закрыта с прибылью или убытком.

Рекомендации исходя из торговой системы: Выбор торгуемого инструмента такого, чтобы на нем были объемы, чтобы он понятно ходил, возможно исключать перенос позиций через ночь, чтобы стакан цен торговый по нему не был разряжен, также торговля вне новостей и однонаправленных безоткатных движений.

Данная торговая система подразумевают торговлю от уровней, используя усреднение (Найман Э. "Мастер-трейдинг: Секретные материалы с. 134), когда вы производите однотипную операцию к совершенной ранее (покупка в длинной позиции или продажа в короткой) по еще более выгодной цене.

Главным минусом усреднения является то, что вы заранее не знаете, до какой цены будет идти против вас рынок. А ведь усреднение требует каждый раз (после первого) вкладывать дополнительные залоговые средства, что увеличивает риск вашей позиции. Большинство начинающих трейдеров совершают традиционную ошибку - в погоне за высокими прибылями они "перегружают" свой счет, доводя величину кредитного рычага до совершенно фантастических величин, иногда даже делая ставку на все имеющиеся средства. (Найман Э. "Мастер-трейдинг: Секретные материалы с. 135)

Особенностью данного торгового подхода, как раз и является возможность выставления значений уровней минимального и максимального для обеспечения торговли лимитными ордерами внутри заданного ценового диапазона торгуемого символа.

Выставляя стоп-лоссы за верхний и нижний уровни, вы можете ограничить потери на торговом счете.

При срабатывании стоп-лосса торговый терминал сообщает о пробое уровня ценой и возможном ее движении в сторону пробоя. Как следствие, возможно, необходимо вновь провести анализ новых ценовых уровней и выставить их значения во внешних параметрах советника по сеточной торговле (во вложении).

4. Реализация сеточной торговли

4.1. Механизм сеточной торговлиЭтапы сеточной торговли:

-

Начальная структура - когда вы ставите торгового робота на торги на выбранном вами торговом символе

-

Открытие позиции - когда срабатывает первый лимитный ордер размещенной вами сетки ордеров

-

Обновление сетки - когда происходит срабатывание последующих ордеров сетки (либо увеличивающих начальную рыночную позицию, либо ее сокращающих)

-

Стоп-лоссы, тейк-профиты, ограничение торгов по времени в рынке текущей рыночной позиции, выход по проценту прибыли - на ваше усмотрение

-

Контроль за торговлей сеточным советником - закрытие текущей сессии торговли сеткой ордеров в профит, её перевыставление на новых актуальных ценовых значениях минимума и максимума торгуемого вами символа

Данная сеточная стратегия начинается без начальной рыночной позиции. Начальная позиция будет активирована, когда рынок выйдет за пределы ближайшей цены отложенного ордера после первоначального запуска.

Пример

Предположим, вы установили параметры своей стратегии следующим образом на 01.04.2022 года:

- Контракт: срочный VBM 2

- Нижняя граница цены: 1 600 руб.

- Верхняя граница цены: 2 800 руб.

- Количество элементов в сетке: 10

- Режим: равноудаленный

Предположим, вы установили параметры своей стратегии следующим образом:

Первоначальные ордера на покупку нейтральной сетки будут размещены ниже текущей рыночной цены. Между тем ордера на продажу будут выставлены выше текущей рыночной цены. После срабатывания ближайшего лимитного ордера на покупку или на продажу произойдет так называемый процесс - назовем его активацией торговой сетки. Далее уже в торгах будут задействовано 9 ордеров.

Распределение цен будет следующим по типам ордеров:

- Buy Limit: 1 600 рублей, 1 733 рубля, 1 866 рублей, 1 999 рублей

- Sell Limit: 2 135 рублей, 2 268 рубля, 2 401 рубля, 2 534 рубля, 2 667 рублей, 2 800 рублей

(эмпирическим путем для получения оптимальной прибыли с умеренными рисками, можете самостоятельно рассмотреть оптимальный вариант расстановки ордеров в сетки с шагом в зависимости от процента индикатора ATR на дневном периоде).

Сводка всех исполненных ордеров.

Каждая транзакция состоит из пары соответствующих ордеров на покупку и продажу, тип транзакции – FILO (первым пришел – последним ушел). Прибыль может быть рассчитана на основе каждой пары сопоставленных ордеров на покупку и продажу.

Диапазон от нижней границы (LOW_PRICE_BuyLim) до верхней границы (HIGH_PRICE_SellLim) делится на заданное количество ордеров (Number_of_elements_in_the_grid) с равными промежутками. Желательно самостоятельно посмотреть и выбрать значения диапазона и количества ордеров в сетке (от 3-х), чтобы итоговая ширина между ордерами была выше спреда символа и ценовые значения границ были вне текущей цены.

Причем верхняя граница ценового диапазона: HIGH_PRICE_SellLim, должна по значению быть больше нижней границы диапазона: LOW_PRICE_BuyLim.

4.2. Обновление сетки

Сетка обновляется каждый раз, когда достигается один из ценовых уровней, то есть когда исполняется лимитный ордер. Последний исполненный ордер всегда остается пустым, затем исполняются лимитные ордера на продажу или покупку по установленным ценам, что проиллюстрировано в примере ниже.

К примеру, в этом случае, после активации сеточной стратегии первым лимитным ордером в селл и последующем движении цены фьючерсного контракта VBM2 вверх, после сработки очередного лимитного ордера в селл, нижняя часть сетки (количество Buy Limit ордеров) будет увеличена на 1 ордер BuyLimit - размещен на 1 шаг выше (ближе к цене) предыдущего BuyLimit ордера сети.

А именно, после активации сеточной торговли, движения цены вверх и срабатывания первого после активации сети лимитного ордера в селл, лимитные цены для каждого уровня в сетке будут следующие:

| Цена, руб. | Направление и тип ордера/позиции |

|---|---|

| 2 534 | Продажа лимитным |

| 2 401 | Продажа лимитным |

| 2201,5 | Рыночная позиция объемом 2-х первых селл лимит ордеров |

| 2 132 | Покупка лимитным ордером |

| 1 999 | Покупка лимитным ордером |

| 1 866 | Покупка лимитным ордером |

| 1 733 | Покупка лимитным ордером |

| 1 600 | Покупка лимитным ордером |

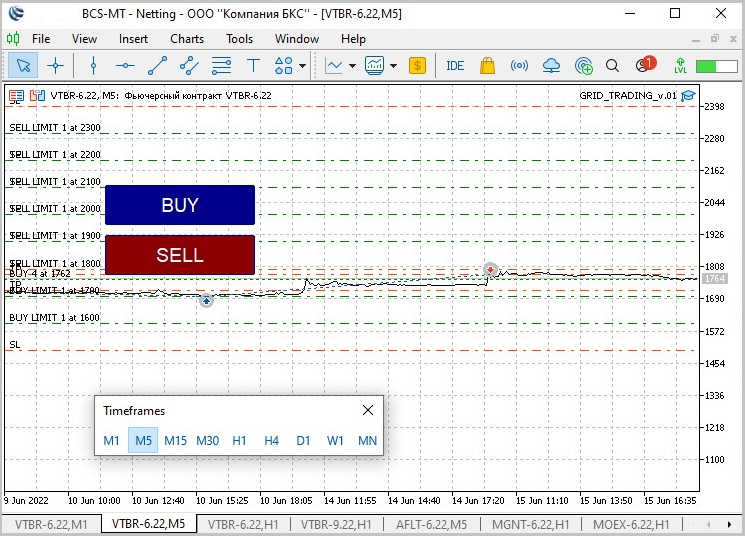

Что отражено на представленном ниже рисунке:

Рис. 2. Процесс обновления сетки ордеров - после ее активации и срабатывания очередных лимитных ордеров

Таким образом, и далее происходит процесс обновления ордеров сетки.

Параметры сетки:

//+------------------------------------------------------------------+ //| ВНЕШНИЕ ПЕРЕМЕННЫЕ СЕТИ //+------------------------------------------------------------------+ input int Volume = 1; //Volume контракта/лота input double HIGH_PRICE_SellLim = 2800.00; //HIGH_PRICE_SellLim (верхняя цена крайнего SellLim ордера сетки) input double LOW_PRICE_BuyLim = 1600.00; //LOW_PRICE_BuyLim (нижняя цена крайнего BuyLim ордера сетки) для BuyLim input double HIGH_PRICE_SL = 100.00; // HIGH_PRICE_SL: SL в пунктах от HIGH_PRICE_SellLim (верхняя цена стоп-лосса) для SellLim input double LOW_PRICE_SL = 100.00; // LOW_PRICE_SL: SL в пунктах от LOW_PRICE_BuyLim (нижняя цена стоп-лосса) для BuyLim input int Pending_order_period = 12; // Pending_order_period: время в месяцах выставления лимитных ордеров input int Number_of_elements_in_the_grid = 10; // Number of elements in the grid (number of limit orders) input double TakeProfit = 0; // TakeProfit в пипсах ордеров от цены их выставления input double Profit_percentage = 0; // Profit_percentage - процент закрытия сети в прибыли // работает при значении > "0" input bool Continued_trading = false; // Continued_trading - продолжать ли торговлю после выхода по проценту закрытия сети в прибыли input int Time_to_restrict_trade = 0; // Time_to_restrict_trade - установка времени (в днях) истечения для позиции при профите // (выход из рынка по окончании периода в днях) input int Magic = 10; // Magic Number

Названия внешних переменных и их расшифровка сделаны максимально подробно, поэтому не требуют излишних комментариев.

Что еще немаловажно, это выставление значений переменных

HIGH_PRICE_SellLim

не ниже верхнего и

LOW_PRICE_BuyLim

не ниже нижнего лимита значений, определенных (заданных) Московской биржей:

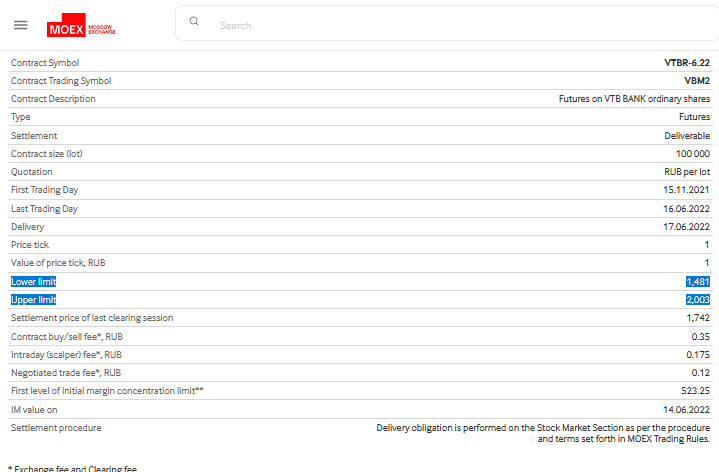

https://www.moex.com/en/contract.aspx?code=VTBR-6.22

Данная и прочая информация отображена в параметрах инструмента на Московской бирже (рис.3)

Рис. 3. Параметры инструмента - Фьючерсный контракт на обыкновенные акции Банк ВТБ (ПАО) VTBR-6.22

Торговый подход продемонстрирован на рис. 4.2.

В итоге после запуска сеточного торгового советника, представленного в данной статье, у Вас на экране терминала должна появиться подобная информация о торгующем роботе на выбранном Вами символе, что представлено на рис. 4.1 и 4.2:

Рис. 4.1. Торговля сеточным советником на Фьючерсном контракте на обыкновенные акции Банк ВТБ (ПАО) VTBR-6.22

При ненулевых значениях параметров стоп-лосса и тейк-профита, помимо выставленных лимитных ордеров на покупку и продажу, будут соответственно отображаться в торговом терминале и уровни стопа и тейка:

Рис. 4.2. Торговля сеточным советником на Фьючерсном контракте на обыкновенные акции Банк ВТБ (ПАО) VTBR-6.22 при ненулевых значениях стоп-лосса и тейк-профита

В итоге имеем сетку лимитных ордеров, которые перевыставляются при очередных срабатываниях внутри минимального и максимального ценового диапазона.

И пока цена торгуемого символа находится внутри ценового диапазона, сеточный советник накапливает прибыль на торговом счете. Даже учитывая очевидный недостаток данного типа сеточной торговли, а именно возникновение сильного безоткатного движения цены в любую сторону вместо ожидаемого движения цены в диапазоне, можно сообщить следующее, а именно:

- Во-первых, такие движения не являются "частыми",

- Во-вторых, к тому времени торгов, пока цена выйдет из правильно выбранного диапазона и количества ордеров, на счете уже будет достаточно профита для возмещения текущего лосса,

- В-третьих, пока цена колеблется (движется) между максимальным и минимальным значениями ценового диапазона, совершая сделки как на покупку, так и на продажу, торговый счет находится в профите.

Заключение

Данный торговый советник по сеточной торговле, равно как и сеточный торговый подход, требует контроля за нахождением цены в указанном вами диапазоне. При приближении цены к одной из его границ возможны остановка сеточной торговли лимитными ордерами и ее запуск на новом диапазоне с новыми объемами.

Сетка может быть создана для получения прибыли от тенденций (этот вариант будет представлен в следующей части статьи) или диапазонов, что представлено в данной статье. В сеточном торговом подходе рассмотрена торговля при помощи советника на лимитных ордерах с их перевыставлением, т.е. пока цена продолжает колебаться в боковом направлении, исполняя как ордера на продажу, так и ордера на покупку.

Риски однонаправленного ценового движения контролируются выставлением уровней стоп-лоссов для лимитных ордеров. В итоге представленный сеточный советник по торговому подходу позволяет застраховаться от внезапной просадки (роста) рынка, после которой, как правило, идет коррекционное ценовое движение. То есть при грамотно выбранных значениях ценового диапазона, размеров контрактов, количества ордеров сетки, уровней тейков и стопов советник позволяет избегать просадки, избавляя при этом от необходимости постоянного наблюдения за рынком.

Рассмотренную здесь сеточную стратегию не следует рассматривать как финансовую или инвестиционную рекомендацию. Торговля по сетке используется по вашему усмотрению и на ваш собственный риск, подразумевающий обеспечение его контроля и разумного подхода к торговле с учётом собственных финансовых возможностей.

Список рекомендованной литературы:

- Найман Э. "Мастер-трейдинг: Секретные материалы - М: Альпина Паблишер, 2002 г. - 320 стр.

Предупреждение: все права на данные материалы принадлежат MetaQuotes Ltd. Полная или частичная перепечатка запрещена.

Данная статья написана пользователем сайта и отражает его личную точку зрения. Компания MetaQuotes Ltd не несет ответственности за достоверность представленной информации, а также за возможные последствия использования описанных решений, стратегий или рекомендаций.

Разработка торговой системы на основе индикатора CCI

Разработка торговой системы на основе индикатора CCI

Нейросети — это просто (Часть 18): Ассоциативные правила

Нейросети — это просто (Часть 18): Ассоциативные правила

Метамодели в машинном обучении и трейдинге: Оригинальный тайминг торговых приказов

Метамодели в машинном обучении и трейдинге: Оригинальный тайминг торговых приказов

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

фьючерс на сбер

вот акция

в 1 лоте 10 акций - по сути по сберу 100 акций это 28 000 руб.

фьюч 1 лот 100 акций

акции 100 акций около 28 000 р.

итого по плечу: 28 000 р / ГО (5 500,00 р) что составляет по сберу примерно 5-е плечо.

фьюч 1 лот 100 акций

акции 100 акций около 28 000 р.

итого по плечу: 28 000 р / ГО (5 500,00 р) что составляет по сберу примерно 5-е плечо.

Главное, не забывать, что фьючи и акции ходят по-разному. В частности, в первую очередь вопрос дивов и дивгэпа.

Главное, не забывать, что фьючи и акции ходят по-разному. В частности, в первую очередь вопрос дивов и дивгэпа.

там есть тоже подход типа арбитража в личку скину. Там на ю тубе ролики и типа не надо быстрого соединения в уровне hft.

в планах продолжить возможно уже с этого года торги сеткой на moex МТ5 данные также для ознакомления тут предоставлю...

не исключаю возможно и с улучшением торговых роботов МТ5!!!