Como levar a cabo uma análise qualitativa de sinais de negociação e selecionar o melhor deles?

Introdução: o que devo fazer se não consigo negociar por si mesmo?

Qualquer pessoa experimentando entrar no mercado e executar uma transação, fará isso a partir de uma premissa. Queremos ganhar dinheiro ou, pelo menos, saber se é possível fazê-lo sequer teoricamente. Não todos podem negociar por amor à arte ©, pois isto requer gastos constantes e consideráveis. As realidades da vida são tais que é improvável que alguém consiga imediatamente se organizar e começar a mostrar resultados positivos num intervalo de tempo razoável. Para você começar com sucesso, é necessária a combinação de quatro grandes fatores, isto é, conhecimento, dinheiro, trabalho duro e condições favoráveis. Se faltar pelo menos um deles, as chances de sucesso serão nulas. É por isso que antes de abordar um negócio importante (e que poderia ser mais importante do que multiplicar o lucro?), verifique se você reúne as quatro condições.

Há quem perca dinheiro e se retire (para voltar mais tarde), há quem mude para um outro ramo da industria, há quem tente encontrar os resultados desejados, mas, por algum motivo, ainda em vão. Os objetivos perseguidos são muito diversos. Pode-se querer entender por que não se tem sucesso, mas outros sim. Pode-se pensar que é mais simples deixar de se preocupar e, logo, se juntar a alguém mais bem-sucedido. Especialmente visto que se pode personalizar o ritmo de trabalho. Mas, acima de tudo, "quem conduz" deve ir na direção certa, e, o mais importante, de forma estável e sem tropeçar.

Hoje, o desenvolvimento do mercado chegou a um nível onde quase todos, mesmo com duzentos dólares, podem participar do excitante mundo dos mercados financeiros e se orgulharem de se chamarem a si mesmos investidores. Por exemplo, é possível comprar ações e outros títulos. É possível contratar um gerenciador de pessoal. Qualquer uma destas abordagens tem seus lados negativos e positivos. O sucesso financeiro é sempre fornecido por dois fatores, isto é, pela escolha certa de ativos e pelo gerenciamento desses ativos. Infelizmente, se um desses fatores for implementado mal, será difícil ter sucesso, mesmo que o gerenciamento de ativos seja ótimo. É apenas a simbiose entre os ativos certos e um gerenciamento competente que permite o crescimento de nossos recursos financeiros a longo prazo.

Se consideramos resumidamente o problema da escolha de ativos certos, podemos enfatizar a liquidez, volatilidade e confiabilidade do emissor, isto é, os pontos principais que caracterizam esses ativos. Tendo escolhido um ativo que possui essas características, você pode passar para o assunto de seu gerenciamento. Atualmente, são só os ativos emitidos pelo estado que se encontram fora de concorrência. Trata-se de moedas, títulos e ações do estado ou, em casos extremos, de empresas quase estatais. E, claro, isoladamente, nesta lista há moedas que deveriam ser adequadas para serem usadas. É por esta razão que elas têm a maior liquidez e volatilidade.

Todos nós somos pessoas sensatas e devemos entender que o dinheiro pode ser ganho apenas onde estiver sendo usado. Caso contrário, a liquidez do mercado é extremamente baixa e, consequentemente, as chances de sucesso também (aqui estou falando sobre o sucesso sistemático, e não devido ao acaso). Assim, a maioria dos investidores e gerenciadores são atraídos pelos mercados mais líquidos e voláteis.

Neste ponto, já entendemos o que acontece com os ativos, agora passaremos para o gerenciamento.

Encontrando o cavalo mais arisco: o serviço de "Sinais"

Como mencionado acima, os ativos mais certos são as moedas de maior liquidez, volatilidade e confiabilidade, além de negociabilidade 24 horas por dia. Por isso, é bastante razoável abordar exaustivamente a negociação de moedas. Não consideraremos como fazer isso por conta própria. Em vez disso, tentaremos entender como selecionar alguém que possa fazê-lo muito melhor do que nós.

Hoje em dia existem muitos serviços que gerenciadores oferecem a traders menos afortunados ou preguiçosos. Este fenômeno é chamado de "negociação social". Neste mercado, há ofertas tanto comerciais quanto gratuitas. É importante ter em consideração que nem todos os serviços comerciais valem a o dinheiro pago por eles, e, por outro lado, muitos dos serviços gratuitos podem competir graças às suas funcionalidades. Portanto, não ignoraremos sinais gratuitos, mas sim iremos analisá-los junto com os sinais pagos mais cotados. Neste site, já têm sido publicada uma série de artigos sobre como escolher sinais apropriados. A diferença quanto à aproximação descrita neste artigo está nos parâmetros adicionais para avaliação, parâmetros esses que não estão incluídos na "distribuição normal" e cálculo da classificação.

Para fazer isso, usamos um script especialmente concebido, ele é proporcionado pelos parâmetros em falta.

Não estarei muito enganado ao sugerir que a esmagadora maioria dos assinantes durante a seleção do sinal adequado prestam atenção a três parâmetros, isto é, Crescimento, Assinantes e Drawdown. Claro, em princípio, não consideramos contas com crescimento negativo, embora, em geral, elas mereçam um estudo separado sobre como não se deve negociar. Aqueles que passaram o filtro inicial precisam de um estudo mais aprofundado e cuidadoso. No entanto, antes de decidirmos assinar certo sinal, devemos rigorosamente estudar muitos sinais e constatar o mais importante, isto é, como gerar o lucro apresentado no relatório do sinal. Em última análise, devido a isso, você terá que desenvolver um método próprio de análise e seleção de sinais.

Muitos argumentam que não importa como o dinheiro é ganho pelo fornecedor do sinal, uma vez que o importante é o fato do saldo da conta aumentar. Discordo totalmente com isso. Lucro deve ser ganho adequadamente, do contrário, existe uma alta probabilidade de falha e perder todo o sucesso anterior. Prefiro dar preferência ao gerenciador que negocia de maneira não demasiado rentável em termos porcentuais, mas corretamente do ponto de vista da realização das transações. Não se preocupe com o lucro absoluto, ele pode crescer facilmente aumentando o volume de transações ou a alavancagem real e, desse modo, assumindo um risco adicional.

Como é sabido, os resultados mostrados no passado não podem garantir sua repetição no futuro, mas, pelo menos, sabemos que uma atividade legal não causará problemas com a lei. Assim, uma abordagem correta, quanto ao gerenciamento, não trará problemas aos investidores qualificados que analisarão as estatísticas do sinal, a fim de tomar uma decisão sobre a assinatura.

Provavelmente aqueles que leram o artigo até este ponto já se estão perguntando qual o gerenciamento adequado. Começarei com uma pequena analogia: a adequada colocação de tijolos implica paredes não só niveladas, mas também resistentes. Aqui a geometria e a qualidade dos tijolos desempenham um papel muito importante. Mesmo se você for um excelente pedreiro, tijolos frágeis ou desiguais não darão o resultado desejado. No nosso caso, as transações desempenham o papel do tijolo. Em outras palavras, o gerenciador que trabalha corretamente deve fazer transações certas. Então, basicamente, precisamos que o gerenciador tenha um resultado inicial perfeito, isto é, "um tijolo de qualidade a partir do qual vamos elevar nossas construções". A distribuição preferencial das transações na direção do ideal nos dá um alto grau de confiança de que a probabilidade de falha irá ser mínima.

Assim, aos poucos chegamos ao conceito de transação ideal. Para não começar a argumentar fazendo uso do modo subjuntivo, indicarei algumas restrições básicas. Em primeiro lugar, consideraremos apenas os eventos que ocorrem no intervalo entre o momento de abertura da transação e do seu fechamento. Em segundo lugar, o que acontece antes da abertura ou após o fechamento da transação será tido em conta apenas como uma referência a ser considerada opcionalmente (por exemplo, 100 500 pontos após um fechamento ignorado). Com base no exposto, uma transação ideal, imediatamente após sua abertura, acumula lucro e é fechada segundo Take-Profit. Ou seja, durante a existência da transação, é trabalhado todo o desenrolar do preço e, portanto, ele não acarreta graves riscos para o investidor, enquanto se encontrar em zona de perda a maior parte do tempo.

Obviamente, transações ideais não acontecem com muita frequência na vida real, por isso esta definição será - para nos - um tipo de ponto de referência, graças ao qual avaliaremos a qualidade de todas as outras transações. Se, no sinal, a maioria das transações está próxima da distribuição ideal, então esse é o sinal que nós estamos procurando.

Qualquer transação elaborada pode ser avaliada segundo dois parâmetros básicos, isto é, Qualidade de entrada e Qualidade de saída.

Qualidade de entrada pressupõe que a transação - no decorrer de sua existência - não acarreta graves riscos, ou seja, está em zona de lucro a maior parte do tempo. Qualidade de saída carateriza essa porcentagem de lucro que é possível fixar em relação ao máximo teoricamente possível para o período de vida da transação. A soma destes parâmetros é um indicador da qualidade da transação em geral. Quantitativamente, estes dois indicadores podem ser expressos nas seguintes fórmulas.

Qualidade de entrada K(In) = 1/(1 + MАE/Result)

Qualidade de saída K(Out) = Result/MFE

Onde:

Result — Resultado da transação.

МFЕ — Lucro potencial [Maximum Favorable Excursion].

MАE — Perda potencial [Maximum Adverse Excursion].

E índice composto K(Deal) = K(In) + K(Out)

Como pode imaginar, numa transação ideal, este parâmetro é 2. Todas as outras transações devem ter como objetivo este valor.

O próximo indicador é o conforto da transação para o investidor. Cada um define para si mesmo o que é o conforto, no entanto para o investidor não é uma frase vazia, pois tem de investir seu dinheiro em gerenciadores virtuais. Muitos dos que confiam seu dinheiro a um gerenciador, seguramente, notam um sentimento estranho e desconfortável, quando as posições abertas flutuam muito tempo numa zona negativa com futuro aumento de perda. Em outras palavras, ficam muito agitados com isso. Assim, o conforto é uma sensação oposta ao desconforto, quando você olha para o capital líquido de sua conta e vê que é maior do que o saldo. Nesse momento, você pode experimentar a felicidade e a sensação de que descobriu uma fonte de rendimentos, quer dizer, uma mina de ouro. Abarcarei todos estes raciocínios do ponto de vista do investidor e, muito provavelmente, os gerenciadores não gostaram. De qualquer maneira, se o gerenciador quer ser muito procurado - por investidores - para cooperação a longo prazo, ele simplesmente deve considerar peculiaridades comuns da psique humana.

Bem, chegamos à questão de como analisar quantitativamente um parâmetro tão subjetivo, como o conforto da transação. Aqui o fator chave não é o preço, mas sim o tempo. No que diz respeito à transação, precisamos calcular quanto tempo - em relação ao tempo total de existência da transação - está em lucro e quanto em perda. Quanto mais tempo na zona de perda, menos confortável para o investidor, e vice-versa.

Para apreciá-lo, é necessário analisar a transação no timeframe de minuto. Independentemente do período usado pelo gerenciador, o período de minuto é o mais pequeno para МТ4, e só nele, podemos obter uma imagem bem detalhada.

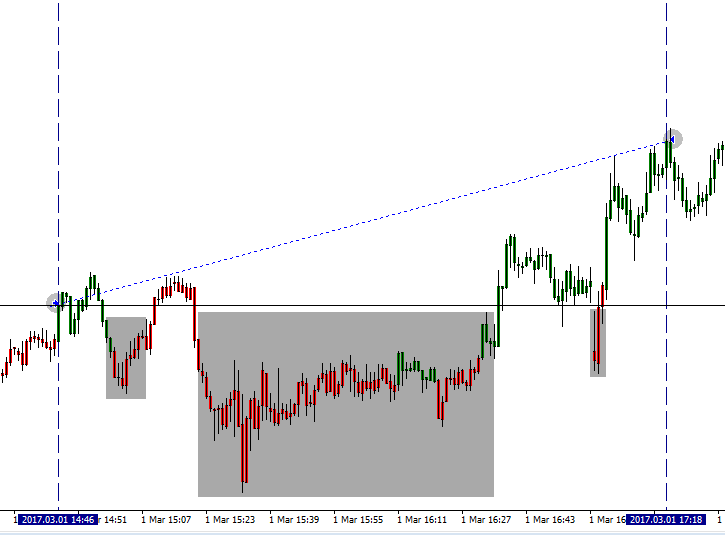

No gráfico, a duração da transação é posta em destaque por duas linhas verticais. O nível de abertura da transação no momento de seu fechamento também é destacado. Realizaremos os futuros cálculos dependendo do nível de abertura da transação. Como pode ser visto a partir da imagem, existe um número de barras (ver retângulos cinzentos) que estão totalmente formadas abaixo do nível de abertura para compra. Para elas o preço High < OpenPrice. Além disso, vemos barras totalmente formadas acima do nível de abertura da transação, elas têm preço Low > OpenPrice. O primeiro tipo de barras é o mais desconfortável para o investidor, pois, durante todo o tempo de formação da barra, a transação está em zona de perda. O segundo tipo de barras é claramente confortável, porque, em seu intervalo de tempo, é observado lucro flutuante.

Para introduzir caracterização quantitativa, assumimos as seguintes condições. Barras confortáveis terão o valor "1", as desconfortáveis "-1". Barras formadas em torno do preço de abertura (cujo Low < OpenPrice, e High > OpenPrice) terão índice "0".

A partir de agora, calcularemos a correlação entre barras lucrativas (ou "confortáveis") e barras não-lucrativas (ou "desconfortáveis") de acordo com a seguinte fórmula:

K(Comfort) = (ProfitBars/TotalBars) - (LossBars/TotalBars)

Onde:

ProfitBars — Número de barras totalmente formadas na zona de lucro.

LossBars — Número de barras totalmente formadas na zona de perda.

TotalBars — Número total de barras durante o período de existência da transação.

Para transações, abertas e fechadas por um minuto, tomamos este indicador como "1", porque o tempo de retenção da posição é demasiado pequeno, e o investidor não tem tempo para ter medo.

Este parâmetro terá um intervalo de valores de "-1" até "+1": de mais desconfortável a mais confortável, respectivamente.

Desse modo, obtemos dois parâmetros, que caraterizam a qualidade da transação e seu conforto do ponto de vista do investidor. Agora é a hora de considerá-los como um único processo de negociação.

Nota. Em princípio, não considerarei transações desfavoráveis, uma vez que nosso objetivo consiste em entender os fatores que geram o lucro. Encararemos as perdas como um mal necessário e avaliaremos apenas em geral, e em proporção ao lucro obtido. De modo geral, a análise profunda das transações desfavoráveis é responsabilidade do fornecedor de sinais, a fim de melhorar a qualidade de sua negociação.

Script

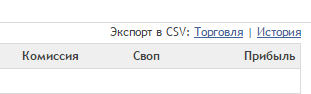

Para aquisição de dados de origem, foi desenvolvido um script. Ele analisa dados de transações disponíveis a potenciais assinantes do sinal, na guia "Capital líquido", na página do Fornecedor do sinal, sob o nome de "Histórico". O arquivo do histórico pode ser baixado livremente em formato *.csv

Para fazer isso, você precisa clicar no link "Histórico" e salvar o arquivo.

Para fazer isso, você precisa clicar no link "Histórico" e salvar o arquivo.

Em seguida, o script tem em conta os seguintes parâmetros da transação:

- Dara/Hora de abertura da transação

- Instrumento

- Direção da transação

- Preço de abertura

- Data/Hora de fechamento da transação

- Preço de abertura da transação

Depois, segundo estes parâmetros, ele tenta realizar todas as transações descritas nas cotações que fornece minha corretora. Se o preço de abertura ou fechamento da transação estiver fora do intervalo - nas cotações históricas -, essa transação será marcada como "Preço de abertura ou fechamento inválido" e não participará dos cálculos futuros. Durante o trabalho, também foi necessário resolver o problema de sincronização de tempo para as cotações das diferentes corretoras. Como se viu, é pouco provável que cada corretora se esforce para estabelecer sua própria mudança de horário GMT.

Falaremos sobre o que diz respeito às variações. Eu usava o terminal da empresa "A..." com servidor de negociação real S... . Todos os parâmetros de negociação se tornaram iguais segundo as cotações a partir deste servidor. O que acabou acontecendo? Após o processamento de dados - para 5 sinais - dos líderes da classificação quanto a contas para MT4, a abrangência alcançou de 27,3% a 99,6 % do número total de transações rentáveis, abrangência essa em conformidade com as cotações entre os servidores de negociação dos fornecedores e o servidor da minha corretora. Ao acontecer isso, eu defini um parâmetro - bastante grande - de possível derrapagem [slippage] igual a 50 (!) pontos (5 dígitos). Este parâmetro permite definir o intervalo de possível variação de preços para diferentes corretoras, a fim de tomar em conta mais transações, se possível.

Ao fazer isso, com antecedência, consegui não só carregar todo o histórico de barras de minuto, mas também substituir, a fim de segundo o máximo excluir as barras "atingidas" nas séries de preços.

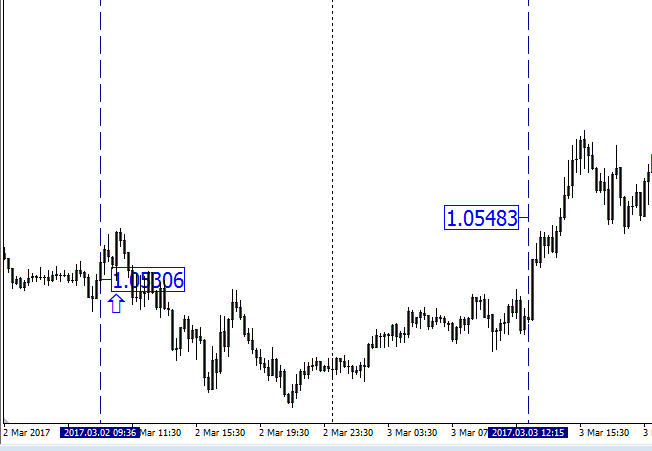

Para ilustrar as variações, consideremos uma transação, cujos parâmetros são destacados na imagem.

As variações têm forma, como mostrado abaixo.

Aqui as linhas tracejadas verticais são os momentos de abertura e fechamento da transação, os rótulos de preço são os preços de execução da transação na conta principal. Agora compare esta imagem com os preços que estavam no gráfico do meu terminal. Abertura da transação é normal, quase ao mesmo preço, mas o fechamento deixa só dúvidas. Se, no conjunto total, há muitas transações desse tipo, a assinatura de tal sinal não trará nada, além de perdas e dor de cabeça.

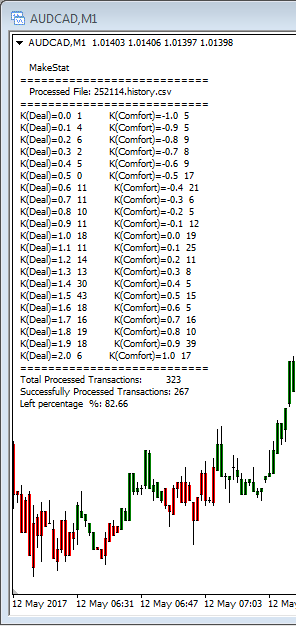

A imagem abaixo mostra o resultado de trabalho do script no gráfico. Tabela de valores calculada para construir o gráfico de distribuição e a porcentagem de conformidade das cotações - 82,66%. Como visto a partir dos indicadores, os parâmetros de 56 transações estão fora da série de cotações, a ser fornecida por minha corretora, mesmo ao utilizar derrapagem.

Que conclusões se podem tirar disso?

Primeiro. Nem tudo que reluz é ouro. Se a maioria das transações tem variações tão grandes, o uso desse sinal para uma assinatura estará carregado de consequências negativas.

Segundo. Para evitar tais variações, alguns recomendam abrir uma conta com a mesma corretora que a conta principal. Mas, e se eu estou feliz com minha corretora e não confio noutra? O mais lógico é prestar atenção principalmente a sinais transmitidos a partir do mesmo servidor de negociação, que suas cotações. A segunda maneira é procurar sinais com variações mínimas de cotações em relação a você.

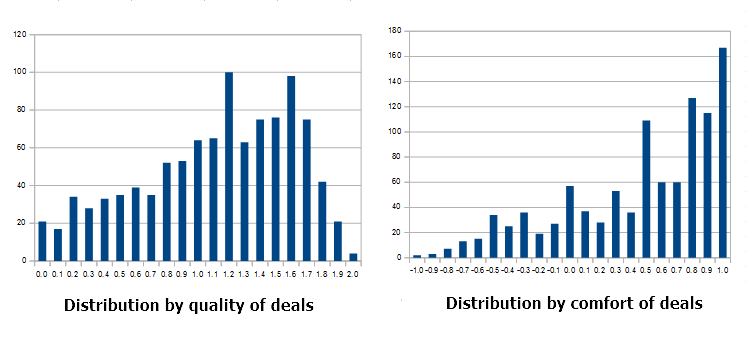

Para mostrar isso mais claramente, aqui estão alguns gráficos de distribuição. Como dados de origem foi tomado o histórico de transações dos líderes (Top 5), a partir da classificação oficial (no momento de redação deste artigo), entre os sinais para МТ4.

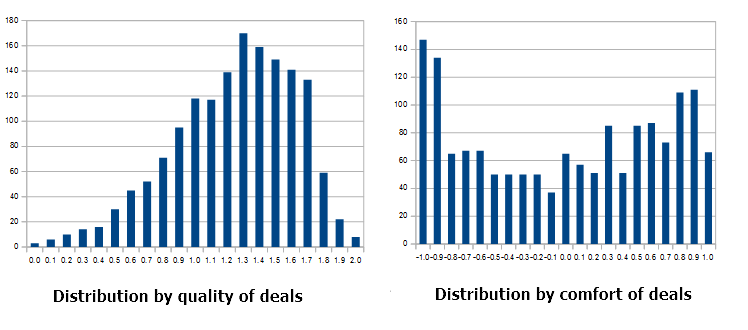

№1 da classificação. ID de sinal 129797.

De 1 563 transações rentáveis, processadas com sucesso 1 557 (99,6%). Isto implica uma alta correspondência de cotação entre o servidor de negociação do fornecedor e o servidor de minha corretora. 0,4% das transações são variações de preços, cujo exemplo foi descrito acima. No que respeita ao gráfico de distribuição da qualidade das transações, podemos ver que a maioria delas tem uma qualidade muito alta, a "corcunda" da distribuição se encontra em "1.3-1.4", o que é próximo do nível médio normal. Mas, pessoalmente, não me agrada a distribuição do conforto de transações, uma vez que há um grande número de transações que permaneceram muito tempo na zona de perda. Este gerenciador não se arrepende de irritar seus assinantes. Além disso, o fato de a "corcunda" da distribuição estar deslocada para a direita não é nada bom.

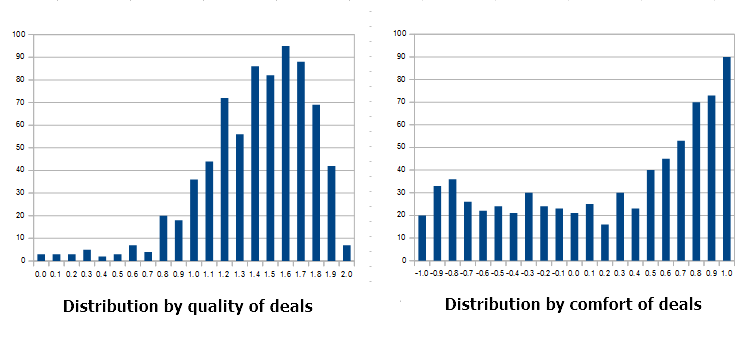

№2 da classificação. ID de sinal 129369.

De 1 900 transações rentáveis, processadas com sucesso 745 (39%). Observamos uma correspondência de cotação muito baixa, por isso, este sinal não me serve. Ao olhar para o gráfico de distribuição sobre a qualidade e conforto de transação, pode-se ver um resultado muito bom. Este sinal pode ser recomendado para aqueles traders que têm uma variação mínima de cotações em relação a ele.

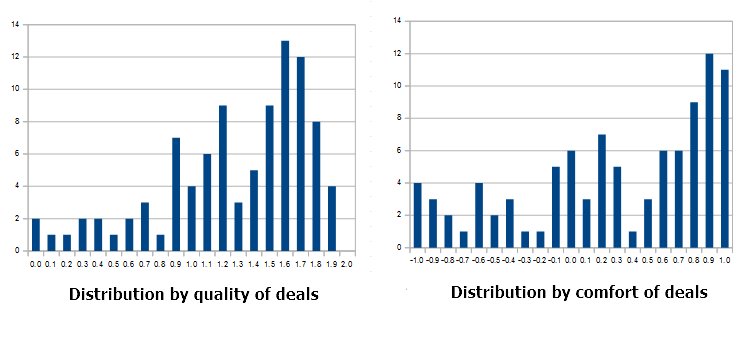

№3 da classificação. ID de sinal 252114.

De 315 transações rentáveis, processadas com sucesso 268 (85,6%), ou seja, a correspondência de cotação é bastante elevada. Passamos para o gráfico de distribuição. Sobre a qualidade das transações, a "corcunda" se encontra em "1.5". Isto é acima da média e bastante aceitável. No entanto, na distribuição do conforto de transação, o panorama é pouco claro. Isto pode indicar que o gerenciador não tem um claro sistema de saída da transação, isto é, parte das transações permanecem mais tempo, enquanto ele sai dessa parte muito confortavelmente para o assinante.

№4 da classificação. ID de sinal 274582.

De 348 transações rentáveis, processadas com sucesso 95 (27,3%), e isto acontece com uma derrapagem de 50 pontos! Uma correspondência de cotação extremamente baixa. Enquanto isso, os gráficos de distribuição mostram um nível acima da média. Ou seja, o sinal pode ser muito bem considerado para assinatura, desde que não haja uma variação catastrófica nas cotações.

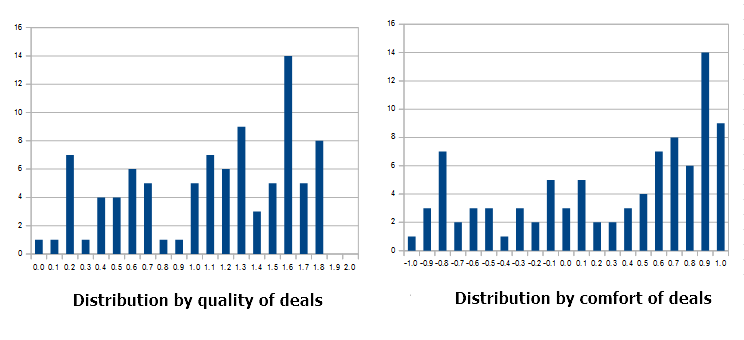

№5 da classificação. ID de sinal 250456.

De 95 transações rentáveis, processadas com sucesso 93 (97,9%). A correspondência de cotação é muito alta, isto é, a "corcunda" da distribuição sobre a qualidade das transações se encontra em 1.6. Isto é acima da média. A distribuição do conforto de transação parece ser boa, também. Este sinal pode muito bem ser considerado para assinatura. Entre as desvantagens pode ser sublinhado o pequeno número de transações fechadas segundo Take-Profit.

E o que aprendemos com isso tudo?

Dos cinco sinais que constituem o Top 5 da classificação, só o número 2 bate com minhas condições, ele apresenta baixa correspondência de cotação. Naturalmente, se realizar cálculos semelhantes bem no fundo da classificação, você poderá encontrar um sinal decente. No entanto, quanto mais se aprofunda "na floresta", menor o desempenho ou taxa, o que significa que é preciso realizar muitos cálculos para encontrar algo adequado. Aqui não importa que tipo de rentabilidade mostra o sinal, em outras palavras, o importante é que estejam normais: seus indicadores de qualidade, de conforto de transações e, claro, o drawdown mínimo e porcentagem máxima de transações rentáveis no histórico.

E para pôr a cereja no topo do bolo, realizarei o processamento de um sinal gratuito bastante popular. Para não ser acusado de estar fazendo publicidade, não direi seu ID, mas sim que é um dos sinais mais antigos no Serviço (tem mais de 150 semanas). Também acho que comentar os resultados será redundante, por isso, darei a porcentagem de correspondência de cotação entre nossos servidores, ou seja, 71%.

Lindo, nada mais a dizer!

Já foi descrito acima como são calculados os coeficientes de qualidade e conforto de transação. Agora é a hora de tentar tirar as primeiras conclusões.

Primeiro de tudo, é necessário prestar atenção à correspondência de cotação entre o servidor de negociação de sua corretora e o servidor do fornecedor. Mesmo o fato do provedor "desenhar" transações ideias com coeficiente de "2" não significa que você tenha o Santo Graal da negociação, ou seja, uma estratégia de negociação sem perdas. Como as transações em seu terminal serão exibidas diferente do que na conta principal, ele pode não ser adequado para você. Quando as variações são mínimas, é possível proceder à considerar outros parâmetros, como a qualidade e o conforto. Mas, primeiro, é necessário filtrar os sinais de acordo com as leituras convencionais, tais como Lucro, Drawdown, Vida útil da conta, Porcentagem de transações rentáveis, etc.

Se você decidir usar os sinais do mesmo servidor de negociação que seu, esteja preparado para ver os indicadores desse sinal serem de média ou mesmo abaixo da média.

Quais são as dificuldades que encontrei no processo de análise de sinais de diferentes fornecedores?

Inicialmente, meu objectivo era desenvolver uma metodologia para calcular meu próprio ranking de sinais. De acordo com essa metodologia, eu devia selecionar os sinais mais adequados, considerando o que ou acho de como a transação deve ser concluída. Pensei que, dado o número relativamente grande de sinais no Serviço, a tarefa não ia ser muito complicada e eu encontraria o que eu precisava. Mas, como costumo ouvir no meu trabalho, a vida conta a história do seu jeito. Quer dizer, há dois momentos que podem tornar a vida difícil para o potencial assinante. O primeiro é a variação (às vezes significativa!) entre as cotações de diferentes corretoras, provavelmente devida às diferentes condições da filtragem do fluxo de preços, nos servidores de negociação. O segundo é a forte redução do número de sinais potenciais que não só satisfaçam o investidor - graças aos parâmetros de qualidade das transações -, mas também tenham uma variação mínima de cotações em relação a você. E o maior desafio está em procurar "pérolas" manualmente, analisando toneladas de informações. Francamente, fiquei muito surpreso por este fato, mas "não se pode negar a realidade" ©.

Muito IMPORTANTE! Para que os resultados de seus cálculos sejam corretos, quanto possível, preste muita atenção à qualidade do histórico das cotações carregadas no seu computador. Isto determinará qual a porcentagem das transações será processada com sucesso. Se, em seu histórico, houver um buraco, barras "atingidas" (ou elas não forem suficientes), seus cálculos não poderão ser considerados representativos. Também preste atenção à guia "Distribuição", na página do sinal. Nela são listados os instrumentos pelos quais são gerados os sinais. Conforme todos estes instrumentos, você deve carregar um bom histórico de cotações para sim mesmo.

Como procurar o sinal desejado?

Primeiro, é preciso elaborar duas listas de potenciais sinais.

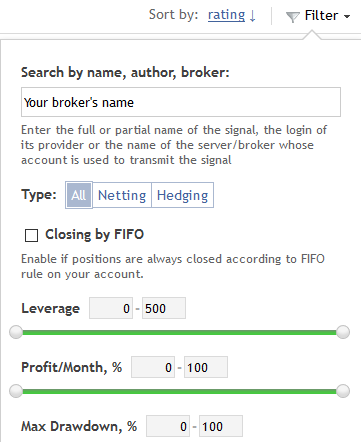

A primeira lista conterá os sinais adequados segundo critérios padrão gerais, propostos como parâmetros de busca. Tal parâmetro pode ser a Classificação, Drawdown, , % das transações rentáveis, Vida útil da conta, etc. Em seguida, usando o script são calculados outros parâmetros, o principal deles é a porcentagem de correspondência de cotação entre o servidor de sua corretora e o servidor do fornecedor. Se o sinal selecionado por você é adequado, graças ao parâmetro de correspondência de cotação, continue a analisar: avalie os gráficos de distribuição da qualidade das transações e conforto. Este procedimento deve ser feito para cada sinal que tenha passado o filtro inicial.

A segunda lista incluirá potenciais sinais baseados no mesmo servidor de negociação que você. Para escolha de tais sinais, é necessário inserir o nome de sua corretora, na opção Filtro, no campo "Pesquisa por nome, autor, corretora."

Depois disso, sua tela exibirá uma lista de sinais que são transmitidos a partir do servidor da sua corretora. Para maior segurança, inicialmente, analise os sinais que têm o mesmo nome do seu servidor de negociação, logo, todo o resto, e já nesta lista selecione potenciais sinais.

A tecnologia de seleção de sinais é a seguinte:

- Geração da lista de sinais que passaram a escolha inicial.

- Geração da lista de instrumentos segundo os quais foram executadas transações nos sinais selecionados.

- Carregamento, ou substituição do histórico de cotações sobre estes instrumentos.

- Carga de arquivos do histórico de transações sobre os sinais selecionados.

- Processamento dos arquivos do histórico de transações com ajuda de um script.

- Análise dos resultados emitidos pelo script.

- Geração da lista final de sinais adequados para uma assinatura sob suas condições.

Como mostrado nesta pequena pesquisa, os sinais no topo da classificação oficial adotam suas posições merecidamente. Mas, infelizmente, eu não poderia utilizar a partir do meu terminal de negociação todos esses sinais. Mudar de corretora é uma tarefa muito problemática, e nem sempre vale a pena. Isto parece conveniente quando, por exemplo, está em causa a diversificação de grandes somas, não só em contas e sinais individuais, mas também em corretoras diferentes.

O que é preciso conhecer para que não seja demasiado terrível?

Gerencie riscos. Qualquer estratégia de gerenciamento de riscos consiste na diversificação e limitação. Não coloque todo seu capital num só sinal. Assine vários. E lembre-se, a diversificação começa com a cifra "3", isto é, para diversificar os seus riscos, você precisa alocar seu capital, pelo menos, em três partes e investir cada uma delas num ativo independente. Quanto maior o grau de diversificação, melhor.

Após selecionados os sinais, é necessário avançar para a próxima etapa, ou seja, testar em condições reais, mas em níveis mínimos.

Limite a quantidade de perdas para cada parte de seu capital. Se você levar alguma parte para o limiar de perdas, cancele a assinatura sem pesar. Lembre-se que para obter um aumento sistemático de seu capital, é necessário sistematicamente aproximar-se deste processo.

Fim do artigo

É possível que no script existam algumas deficiências, que deverão ser necessariamente corregidas, porém no momento ele desempenha bem seu papel principal. O análise mais valioso é sempre baseado no processamento dos dados brutos, ou seja, dos próprios "blocos de construção", a partir dos quais é obtido o resultado final. Como resultado, conseguimos entender a forma como é formado o lucro num sinal em particular, quão sistemática a abordagem do fornecedor do sistema e qual proporção ocupa o acaso nos resultados.

O script está publicado no Mercado, onde você pode conhecer seu trabalho em detalhes assistindo a um vídeo de demonstração. Interessados em discutir a metodologia e seleção dos sinais são convidados a comentar este artigo.

Traduzido do russo pela MetaQuotes Ltd.

Artigo original: https://www.mql5.com/ru/articles/3166

Aviso: Todos os direitos sobre esses materiais pertencem à MetaQuotes Ltd. É proibida a reimpressão total ou parcial.

Esse artigo foi escrito por um usuário do site e reflete seu ponto de vista pessoal. A MetaQuotes Ltd. não se responsabiliza pela precisão das informações apresentadas nem pelas possíveis consequências decorrentes do uso das soluções, estratégias ou recomendações descritas.

Teste de padrões que surgem ao negociar cestas de pares de moedas. Parte I

Teste de padrões que surgem ao negociar cestas de pares de moedas. Parte I

Expert Advisor Multiplataforma: Filtros de Tempo

Expert Advisor Multiplataforma: Filtros de Tempo

Expert Advisor Universal: Acessando as Propriedades do Símbolo (Parte 8)

Expert Advisor Universal: Acessando as Propriedades do Símbolo (Parte 8)

Padrões disponíveis para negociação de cestas de moedas. Parte III

Padrões disponíveis para negociação de cestas de moedas. Parte III

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso