ソーシャルトレーディング収益性の高いシグナルをさらに良くすることはできるでしょうか?

概論

ソーシャルトレーディングの誕生以来、人々はこれを利用しようと試みてきました。つまり、ある人は経験豊富なトレーダーと実際の条件で取引することを学んだり、またある人は独自の取引の微妙な部分に陥ることなく利益を得たりしています。エキスパートアドバイザを専門的に扱うスペシャリストたちが現れました。長期間にわたり最大の利益を提供していて、多数のサブスクライバーがいて、トップレーティングのメンバーであるシグナルのプロバイダーを選びたいものです。同時に、バランス曲線が安定した成長を示していて、顕著な低下を起こすことなくサブスクライバー数が増加していることです。

その結果として、多くの場合プロバイダーの主要目的が、質の良いシグナルを作ることではなく、サブスクライバーの数を増やすことになってしまいます。しかし、もう少し慎重に考えてみましょう。トップからのシグナル、さらには平均的なシグナルも、しっかりとした改善を行い、ユーザーにとってより有益なものにすることができます。しかし、このためには、ポイントを移すために何が必要か、そして思い切って切り捨てることができるものは何かを知る必要があります。したがって、この記事は主にシグナルプロバイダーにとって有用なものになります。しかし同時に、シグナルを探しているサブスクライバーにとっても、価値あるものを学ぶことができると思います。

この記事の目的は、いくつかのフィルタを使用することで、特定のレベルのリスクを維持しながら、シグナルの有効性と信頼性を高めることが可能かどうかという仮説を検証することです。残念ながら、後述するフィルタ機能は、『シグナル』サービスのサブスクライバーはまだ利用できません。しかし、シグナルプロバイダーは、個々のツールのモニタリングを設定し、追加のインジケーターを使用することでこれを実装することができます。ここに提示された情報を考慮すると、プロバイダーは取引の有効性だけでなく信頼性を高めるために、どのようなツールで、いつどのような取引を行うかという問題に批判的にアプローチできるので、ほとんどのサブスクライバーのカテゴリにとって魅力的なものだと思います。

シグナルの人気のカギは何でしょうか?

非常に多くのプロバイダー初心者がこの質問を投げかけます。

論理的には、プロバイダーの主な目的は、シグナルのリスクリターン比率であると思います。サブスクライバーの数はただの結果であって、これは質のシグナルの特徴です。多くの場合、シグナルのサブスクライバーは、バランス曲線のみに注目しています。彼らは、この曲線ができるだけ魅力的に見えるようにする為、プロバイダーが取引の過程でリスクを幅広く変え、資金の投入と取消しをすることができるということを認識していません。表示された結果が、どのような手段と方法で達成されているかを知ることを問題にするサブスクライバーはほんの一部です。その結果、ある瞬間に、サブスクライバーのアカウントに対するリスクが、増加する可能性があります。これはアカウントの残高に致命的となる可能性があります。このような操作は、サブスクライバー自身やそのプロバイダーだけでなく、サービス全体に対しても、その信頼と権威を損なうため有害です。

各プロバイダーは、大切なことはシグナルの品質であることを覚えておく必要があります。と同時にシグナルがものすごい収益性を持って、月に3桁の利回りを示すようなものでなければならないというわけではありません。私の意見では、質の良いシグナルは、利益の安定性だけでなく、リスクの安定性という特徴を持っています。もちろん、安定した利益と安定したリスクとの狭間で、中立点を見つけることは困難ですが、シグナルの信頼性をもたらします。私は人的要因を考慮に入れていません。これはそれまでのすべての努力を打ち消してしまう、独自のルールを壊すものです。私達は常に取引には厳しい規律と献身が必要であるということを覚えておく必要があります。

シグナルを厳しい方法で選ぶトレーダーがいます。彼らは、パラメータの包括的な分析を行い、取引の詳細な履歴を調べています。しかし、残念ながら、それだけでは十分ではありません。需要は供給を生み出すため、専門的な投資家の要求を満たすシグナルはほとんどありません。これはシグナルの大部分は、専門的でないサブスクライバーを対象にしているという傾向を示しています。このようなサブスクライバーは、バランス曲線の履歴上の収益性と急峻さに主に関心を持ち、達成した方法には関心を持ちません。

理想的なシグナルは比較的安定した利益であり、安定したリスクレベルです。

しかし、人生というのは色々あるもので、実際の取引でこれを達成することは非常に困難です。遅かれ早かれ、市場の不確実性要因はマイナスの役割を果たし、多くの有益な取引は不採算で中断されてしまいます。いかにその状況を是正し損失を補うかという問題が、シグナルプロバイダーの前に現れます。二つの選択肢があります。

- 一つは、通常のボリュームより大きな取引ボリュームを使用する(つまり、マーチンゲールを使用する)ことです。ここでの希望は、取引が利益を上げ、損失をカバーするだけでなく、全体的なバランスを新しいレベルに引き上げることです。

- 二つ目は、エキスパートアドバイザーの設定を、市場の現在の状態に不十分である瞬間を事前に決定することを試みることです。次に、製品を再最適化するか、ドローダウンの可能性を減らすためにリスクを削減するか、取引ボリュームを別のツールに移して、より受け入れやすい結果を表示する必要があります。いくつかの取引可能な商品がある場合、特にそのそれぞれに資金の限度額が割り当てられている場合、タスクが大幅に円滑化され、1つの商品の引き落としがアカウント全体に致命的な変更を引き起こすことはありません。

経験が示すところでは、ほとんどのプロバイダーは最初の選択肢に頼っています。しかし、すべてのサブスクライバーがトランザクション量の急激な増加に耐えることはできるわけではありません。マーチンゲールを使用する目的は、通常は1つで、ドローダウン時のバランスを迅速に調整することです。それぞれ長い間続きますが、運は永遠ではありません。このアプローチの欠点は時間の問題だけです。

おそらく、シグナルの信頼度を決定する最も速く簡単な方法は、ボリュームのダイナミクスを調べることです。成長計画が完璧であり、安定した取引量によって達成されている場合(いくらか円滑な増加にもかかわらず)、それをより詳細に研究することは理にかなっています。計画が完璧であっても、取引の量がトランザクションごとに10倍異なる場合は、シグナルの信頼性に疑問があります。実際、取引量の急激な増加は、リスク管理方針からの直接的な離脱となります。これは、シグナルプロバイダーが別の大規模なトランザクションで『推測』しないと深刻な問題が発生してしまいます。

シグナルの性能を改善するには?

あらゆるトレーダーが多様化の概念を認識しています。これは、取引が複数の(少なくとも3つの)商品で行われる技術です。これによって私たちは、一つのツールによる市場の状況への依存を減らしています。これは、エキスパートアドバイザーまたはトレーディングシステムの設定が失敗し始めたときに特に当てはまります。通常、これは、偽のシグナルで起こる不採算取引の数の増加に現れます。設定が一度にすべてのツールに適さなくなる可能性は非常に低いです。結局のところ、1つの資産にとって悪いものは別の資産には良いということです。したがって、多様化を行うことによって、デポジットの一定の安定性と取引成果を達成することができます。

各ツールごとに個別に取引の結果を調べると、設定を再構成する必要があるかどうか、または以前の設定のままにするかを理解することができます。以下の部分で、結果を分析する例を書きます。これはどのように設定を行い、どのような方法で、どのツールを使用するかを、視覚的にトレーダーに示してくれます。トレーディングポートフォリオからいくつかのツールを除外する必要がある可能性があります。

この問題に真剣に取り組み、 プロバイダーが行うトランザクションの個別指標を分析することで、注目すべきシグナルの数はさらに減ります。その理由は簡単です。大抵の場合、美しいバランス曲線は一時的に失われる『間欠的な』ポジションと、次の取引量の急激な増加による損失の補償によって形成されます。したがって、プロバイダーの安定性とその取引シグナルの質を理解するには、取引量を考慮せずにその履歴を評価することが望ましいです。この方法は、安定したリスクを伴う取引をシミュレートします。

ポイントで表現されたバランス曲線がどのように挙動するかを知ることが重要な理由は?これは単純なものです。ポイントのバランスのダイナミックスが成長している場合、ボリュームゲームは害を及ぼすだけでなく、むしろお金のバランスを指数関数的に増加させます。逆に、ポイントのネガティブなバランスは、トレーディングシステムのルールやエキスパートアドバイザの設定に全く問題がないわけではなく、何かしら行動を起こす必要があることを示しています。

最良のツールを見つけて、小麦を籾殻から分離するにはどうしたらよいのでしょうか?

何がシグナルをより良くし、何がパフォーマンスを悪化させるものであるかを理解する必要があります。これを行うためには、我々は取引の分野だけでなく、コミットされた商品の状況における取引の履歴を検討します。

プロバイダーが複数のツールを同時に取引する場合、各シンボルごとに個別に設定やタイムフレームが設定されます。1つの戦略による異なる商品での取引は、時に強く異なる可能性があります。多くの場合、主な利益は1つまたは2つのシンボルで取引することによって得られます。この場合、セットの中には、全体的な統計を明らかに引き下げるツールがあるかもしれません。しかし、豊富なトランザクションの場合、プロバイダーは一般的に全体の結果にのみ注意を払います。全体的なバランスがマイナスのダイナミクスを示し始めたときにのみ、データをより詳細に研究し始めます。オンラインチャートでは、1つまたは別のツールのトランザクションが無関係になる瞬間を追跡できます。論理的な結論は、取引量を減らすことによってそのような取引のリスクを減らすことです。

分析の例として、我々は最も『長く取引している』シグナルのうちの1つのデータを使用します。この統計は2014年3月から始まります。

次の方法でデータを分析します。

まず、トランザクションのファイルを準備します。トランザクションのファイルは、シグナルの公式ページからダウンロードします。次に、ツール、取引の方向、取引の開始日の3つの基準でデータをソートします。その後、ツールと方向性で検討を開始します。上記のように、取引通貨の損益に関するデータに加えて、(固定ロット取引のような)ポイントにおける取引の指標と取引量の動向を分析します。

取引量とポイント残高の値は、一般的なチャートを比例的に参照するように正規化されています。

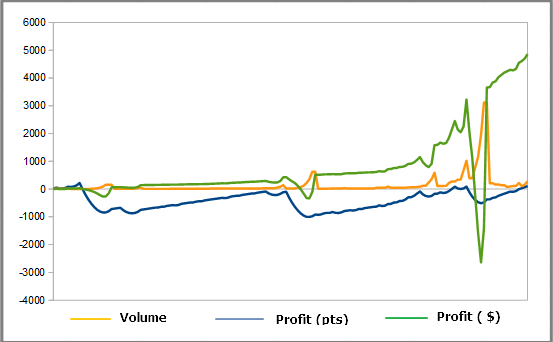

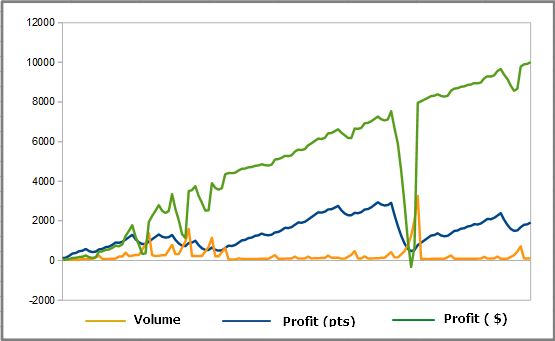

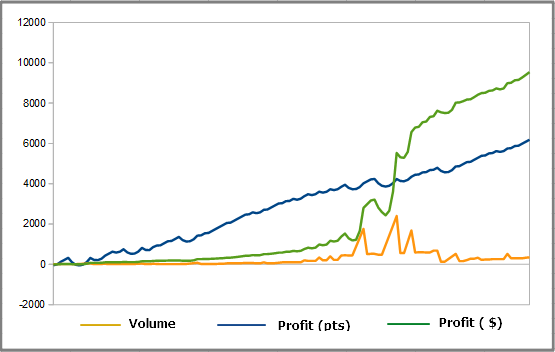

AUDCAD - BUY

上記のチャートは、買い方向のAUDCAD取引の統計を示しています。最近の失敗を考慮しなければ、取引通貨の残高の動向を反映した緑色の線は、ほぼ指数関数的に増加しています。ちなみに、この失敗は、取引量が前日の取引量を超えて増えたことに起因しています(これは、ボリュームのダイナミクスを示す黄色の線に反映されています)。ドローダウンから、取引量が大幅に増加したためにプロバイダーが残ったため、リスクが比例して増加しました。プロバイダーは運が良かったと言えますが、大量の取引が最終的に収益を上げることになりました。あまり運が良くない場合、デポジットに何が起こるかを予測するのは難しいです。ボリュームを考慮していない取引の統計を表している青い線に注目してください。これがネガティブゾーンにあって、またシグナルがほぼ利益を出していない場合、このツールの取引の収益性はロットプレーだけで達成されます。

このツールの取引でプロバイダーに対してどんなアドバイスができるでしょうか?エキスパートアドバイザの設定を修正するか、取引が手動で行われる場合はルールを修正してください。

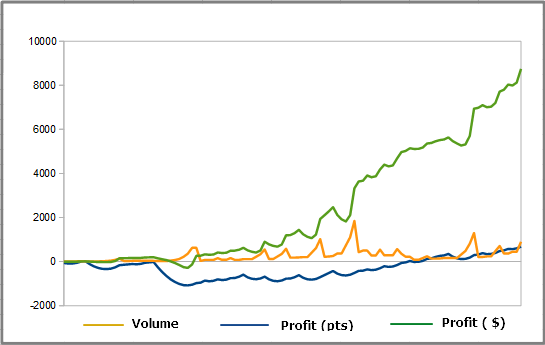

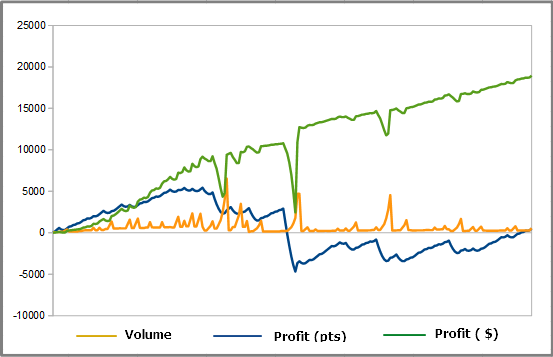

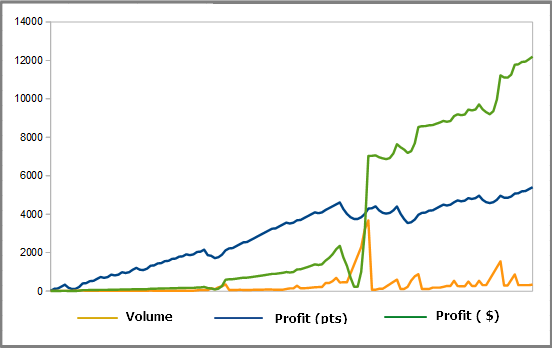

AUDCAD - SELL

上のグラフは、売り方向のAUDCADの取引の統計を示しています。ここでは、ボリュームゲームは、前の場合と同じようにはっきりと表現されていません。さらに、過去3四半期の固定金額取引の動向、すなわちシグナルの質は、好調な傾向を示しています。これにより、通貨口座で表された、ツールごとの残高が指数関数的に増加します。ボリュームゲームでかさましされた高品質のシグナルが奇跡を起こせるということがチャートを見るとわかります。

全体的に売り方向の設定でAUDCADを取引することは明らかに望ましいようです。

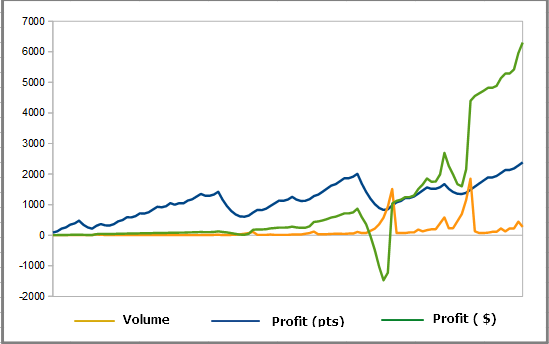

AUDNZD - BUY

上のグラフは、取引の統計をポイントで示した場合、最初は正の傾向を示し、ボリュームゲームを成功させると、通貨口座の残高が指数関数的に増加することを示しています。さらに、取引のゲーム量はあまりにも危険に見えません。

しかし、安定したリスクのレベルについて話すことは、まだ必要ではありません。

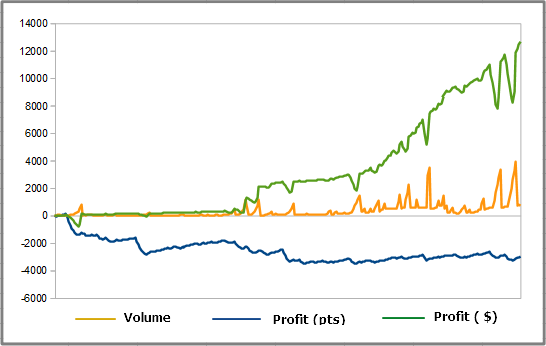

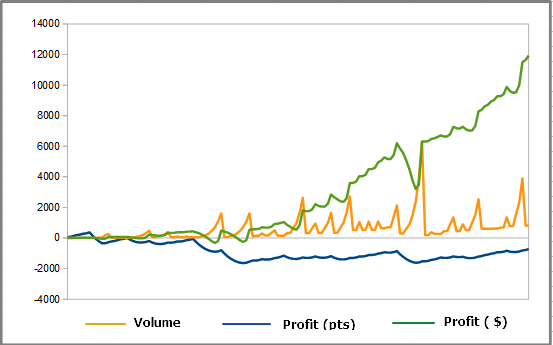

AUDNZD - SELL

ボリュームゲームを成功させた利益のない取引システムの指標を改善することは可能でしょうか?上記のグラフで判断すれば、可能だといえるでしょう。このシンボルの残高は、成功したロットのおかげで増えています。固定されたロットを取引したならば、シグナルの質がよくない為に損失をもたらしたでしょう。(青い線参照)。

私の意見では、この試合はファウルの寸前です。トレーダーが運から見放されたら、深刻なドローダウンは避けられません。アドバイスをするなら、SELLの方向にこのツールの設定を変更することをお勧めします。

EURGBP - BUY

シグナルの質(青い線)が高く、固定ロットでの取引の動態が安定している地域に注意を払ってください。シグナルの品質が低下し始め、プロバイダがボリュームを増やさず、最小限に抑えている状況を想像してみましょう。そうすると、通貨口座の残高の大幅なドローダウンを避けることができます。最も重要なことは、発生した損失を補うためにトレーダーが想定している極端なリスクを最小限に抑えることです。

EURGBP - SELL

EURGBPの売りのデータは、履歴前半の残高は、ドローダウン時のボリュームゲームで増加していることを示しています。しかし、後半には、固定ロットの取引の質がポジティブなダイナミクスを示すようになり(青い線が伸びている)、ボリュームゲームはもう必要ありません。

EURSGD - BUY

ドローダウン時のボリュームの過度な増加が何につながるかをみる良い例です。一般的に満足できるシグナル(ポジティブゾーンの青い線)は不採算ゾーンに入りました。

EURSGD - SELL

このツールを使用して取引する場合、プロバイダは設定を再検討する必要はありません。全体的にシグナルの質が悪いです(マイナスの領域に青い線がある)。大量のボリュームゲームを行う場合には非常に危険なツールです。

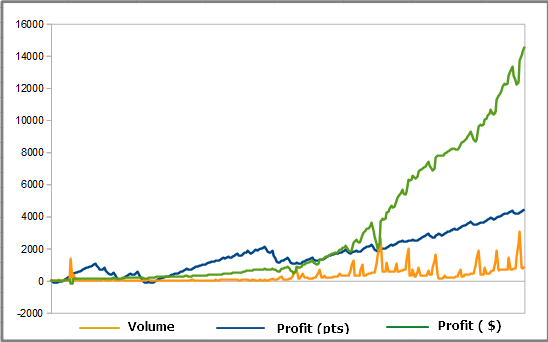

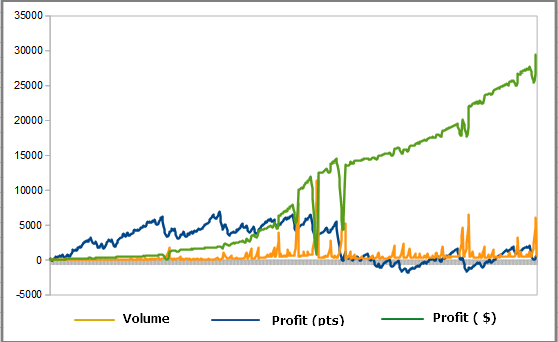

GBPCAD - BUY

GBPCAD - SELL

上記の例は、理想的なシグナルを表しています。非常に高品質な取引、成功するボリュームゲーム―これはすべて、シグナルをとても魅力てきなものにしますし、シグナルサービスのルールが個々のツールでシグナルを購読することを許可していたら、喜んでこれをしたでしょう。とても地に足をついた設定です。GBPCADは、プロバイダが取引している全ラインナップの中で最も成功しているツールです。

次の2つの例については、私はコメントしません。方法論は一般的に理解できると思うし、あなた自身でそれを分析することができると思うからです。

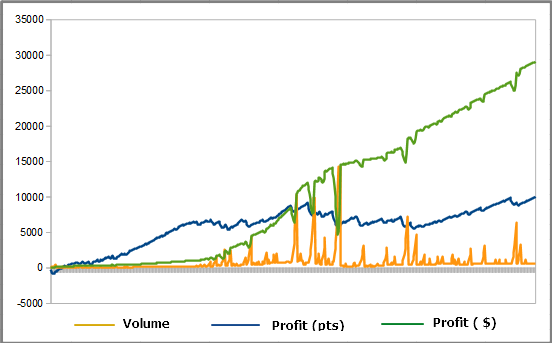

NZDCAD - BUY

На десерт: индикатор баланса

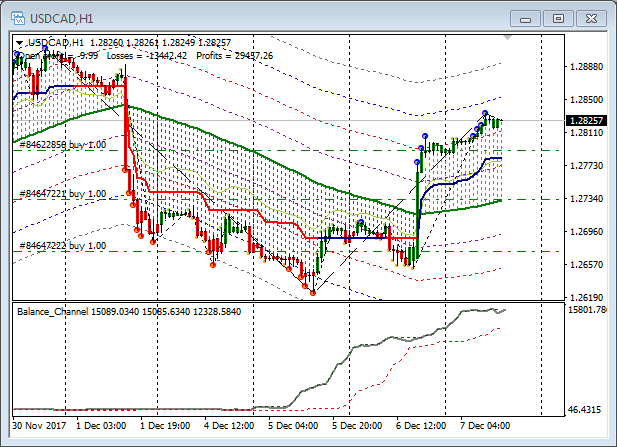

個々の通貨ペアの結果をリアルタイムで追跡するには、特別に設計された残高インジケータを使用し、アカウントの統計をグラフィカルに表示することができます。

これは、アカウント全体と、選択した個々のツール、買い/売り取引の別の方向の両方で表示することができます。この貴重な情報は、あなたの取引で最も弱い部分を見つけるのに役立ちます。どのツールでどの方向なら最も利益が上がり、どのツールが全体的に残高を下げてしまうのか、取引をはっきりと見ることができます。残高曲線の最後のセグメントは、未決済ポジションの変動利益/損失であるため、オープントレーディングの現在の状態が前回の結果と比べてどのようなものであるかをリアルタイムで監視することができます。

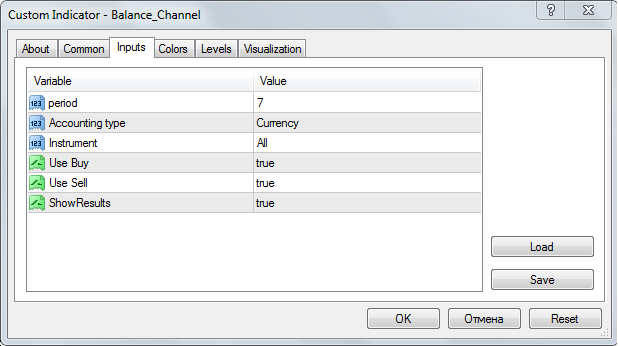

パラメータの説明

- Period PriceChannelインジケータで類推して、残高ラインの価格帯を設定する。

- Calculate typeー残高ライン計算モード:デポジットの通貨(= Curency)またはポイント("= Points")。

- Instrument ー ツールごとに計算するためのパラメータ。"= Currentの場合、結果は現在のチャートツールのみ計算されます。"=Allの場合、スワップと手数料を考慮して、すべての取引が入ります。

- Use Buy 取引の方向を設定する。"= trueの場合、Buyの取引が計算されます。"=falseの場合、Buyの取引は計算から除外されます。

- Use Sell 取引の方向を設定する。"= trueの場合、Sellの取引が計算されます。"=falseの場合、Sellの取引は計算から除外されます。

- ShowResults ー 結果を表示する。"= trueの場合、オープンポジションの損益(OpenProfit)、総損失(Losses)、総利益(Profits)の結果がメインチャートウィンドウに表示されます。。"=falseの場合、合計値は表示されません。

このインジケータを使用するためのオプションの1つは、価格チャネルの下限が残高曲線を破ると、これをマイナス成長イベントの始まりのシグナルとみなします。通貨口座におけるバランス曲線の着実なマイナス傾向は、取引の質の全体的な低下に関する情報を与えてくれます。したがって、ありうる最小限の使用まで、ボリュームを大幅に減らす時が来たということです。選択された金融商品の残高の曲線が上限を上書きすると、通常の金額へ取引を戻すことについて考えることができますが、リスク管理方針の枠組みの中でのみこれは可能です。

同時に、ポイントで表すバランス曲線のマイナスのダイナミクスは、入力および出力のためにシグナルの質を向上させるために使用されるアドバイザーまたはインジケータの設定を変更する必要があることを示しています。これが、あなたのインジケータまたはアドバイザーの設定のパラメータが、現在の市場状況に適しているかどうかをチェックする真剣な理由です。

まとめ

サブスクライバーへのアドバイス。急速に成長し、目に見えるドローダウンがない、美しいバランス曲線を無条件に信じない方がいいでしょう。現実には、すべてははるかに退屈で懐古的です。

プロバイダーへのアドバイス。慎重に取引の結果を分析してください。各取引商品を詳細に研究してみてください。基本的に低品質のツールの取引を除外するか、(統計シリーズを中断させないために)最小許容ロットでそれらを使いましょう。このようにすることで、収益性を大幅に向上させると同時に、リスクを削減することができます。現在、シグナルプロバイダーの大半は、取引量の増加をすることで収益性を高めようとしており、その結果、リスクが増大しています。しかし、安定したリスクの中で取引の質を向上させて、収益性を上げるのが理想です。

ツールや取引方向の統計情報を別々に追跡することでも、いつ設定を再最適化するかの情報を得ることができます。この場合、一度にすべてのツールを最適化するのではなく、本当に必要なツールだけを最適化します。

この情報がプロバイダが取引のプロセスを新鮮に見て、サブスクライバーに本当に高品質なシグナルを提供するのに役立つことを願っています。

MetaQuotes Ltdによってロシア語から翻訳されました。

元の記事: https://www.mql5.com/ru/articles/4191

警告: これらの資料についてのすべての権利はMetaQuotes Ltd.が保有しています。これらの資料の全部または一部の複製や再プリントは禁じられています。

この記事はサイトのユーザーによって執筆されたものであり、著者の個人的な見解を反映しています。MetaQuotes Ltdは、提示された情報の正確性や、記載されているソリューション、戦略、または推奨事項の使用によって生じたいかなる結果についても責任を負いません。

MQL5レシピ - オープンヘッジポジションのプロパティを取得しましょう

MQL5レシピ - オープンヘッジポジションのプロパティを取得しましょう

考えられる.EAをリアルタイムで最適化するためのインジケータの使用法

考えられる.EAをリアルタイムで最適化するためのインジケータの使用法

特定のディストリビューション法によるカスタムシンボルを用いた時系列モデリング

特定のディストリビューション法によるカスタムシンボルを用いた時系列モデリング

- 無料取引アプリ

- 8千を超えるシグナルをコピー

- 金融ニュースで金融マーケットを探索

ルステム・ビジェフさん、ありがとう。この記事は、賢明な購読者にとって十分なものです!

シグナルプロバイダーにはシグナルプロバイダーが あります。ほとんどの購読者は、まだ多くのシグナルプロバイダーの方法の餌食になっています。