取引システムの構築(第5回):構造化された取引決済による利益管理

はじめに

前回の記事では、エントリー確認条件が同じであっても勝率にばらつきが生じ得ることを検証しました。たとえ有効なエントリーを見極めたとしても、その後の取引管理の仕方によって、最終的な結果は大きく異なります。こうした差異の多くは、エントリーそのものではなく、エグジット戦略に起因します。すなわち、ポジションを早期に手仕舞うのか、値動きに委ねて伸ばすのか、あるいはトレーリングストップのような機械的なストップ調整を適用するのかによって、結果は大きく左右されるのです。

ここで強調すべき重要な点があります。取引において、長期的な収益性と慢性的なフラストレーションの分かれ目は、エントリーの精度ではなく、エグジットの規律にあるということです。

初心者はもちろん、経験を積んだトレーダーにとっても、ポジション管理は感情が激しく揺さぶられる領域です。多くのトレーダーが、次のような経験をしたことがあるでしょう。

- 利益確定目標まであと数ポイントに迫ったところで、価格が急反転し、ストップロスに到達する

- タイトに設定したトレーリングストップによって建値で決済された直後、市場が元の方向に大きく動き、当初の目標をはるかに超えていく 損失への恐怖から早期にエグジットした結果、その後に展開した大きな値動きによる利益を逃してしまう

これらはいずれも、金融市場が本質的に持つ混沌とした性質を端的に示しています。制御された実験室環境とは異なり、実際の結果は、ボラティリティの急変、突発的な流動性の変化、ニュースイベント、そしてランダムノイズといった要因に大きく左右されます。

「市場とは、すべてを正しくおこなっても負けることがあり、すべてを間違えても勝つことがある場所だ。」

この逆説は、トレーダーに謙虚さを教えると同時に、重要な示唆を与えてくれます。トレーダーの仕事とは、完璧な予測を目指すことではなく、混沌とした市場環境の中でも長期的に機能する、構造化された仕組みを構築することなのです。

では、こうした典型的なフラストレーションを、どのようにすれば軽減できるのでしょうか。本記事では、異なるリスクリワードレシオ(RRR)で複数のエントリーを配置する手法に着目し、利益を体系的に確保しながら、全体のリスク曝露を抑えるアプローチを紹介します。あわせて、この考え方の数学的な基盤を整理し、モンテカルロシミュレーションを用いた検証計画についても解説します。

利益を確保するための手法

では、先ほど挙げたような痛い経験を、トレーダーはどのように回避できるのでしょうか。利益を単に「出るだけ」にするのではなく、実際に確保するにはどうすればよいのでしょうか。

長年にわたり、トレーダーはさまざまな手法を編み出してきましたが、その多くは大きく分けて3つのカテゴリーに分類できます。

1. トレーリングストップ:利益を伸ばしつつ確保

トレーリングストップは、ポジションとともに動く安全ネットのようなものです。市場が有利に動くと、ストップ水準も追従し、利益を確保しながらさらなる伸びを狙えます。

適切に使用すれば、利益を保護しつつリスク管理を自動化する、最もシンプルで効果的な手法の一つです。しかし、万能ではありません。トレーリング幅を狭く設定しすぎると、ポジションが十分に育つ前にストップにかかってしまいます。逆に広すぎると、保護効果が薄れてしまいます。

また、一部のトレーダーは、ATR倍数などのボラティリティに応じたトレーリングストップを用いて、市場環境の変化にシステムを適応させています。しかし、前回(第4回)で見たように、これでも完全にランダム性がなくなるわけではなく、結果にはばらつきが残ります。

2. 部分利益確定:一部を手元に残す

もう一つの人気の手法は部分決済です。これは「取引の一部を確保しつつ、まだ伸ばす」という方法です。

やり方はこうです。トレーダーはフルサイズのポジションを建て、市場が有利に動いたら一部を決済して利益を確保します。たとえば、3ロットでエントリーした場合、一定の目標に達したら2ロットに減らす、といった形です。

この早期の利益は心理的な安心感をもたらし、「この取引はすでに勝ち取った」という感覚を与えます。一方で、残りのポジションでさらなる利益の可能性を追うことができます。

課題となるのは規律です。いつ、どの程度決済するかの明確な計画がなければ、利益を確保しすぎたり少なすぎたりして、バランスの取れた戦略が賭けになってしまいます。

3. 異なるRRRを用いた複数エントリー:混沌を構造化する

3つ目の手法は、部分決済の論理を体系的なフレームワークに発展させたものです。1つのポジションを段階的に決済するのではなく、同一シグナルから複数のエントリーを同時におこない、それぞれに次の設定をおこないます。

- 同じストップロス

- 特定のRRRに基づく異なる利益目標値

たとえば、RRR 1.3、1.4、1.5、1.6、1.7を目標とする5つのエントリーを考えます。価格が進行するにつれて、各利益目標が段階的に利益を確定し、積み重なる利益構造が形成されます。

この手法により、結果に応じてリスクが分散され、期待値の安定性を測定可能になります。また、確率論に基づく期待値にも適合します。もちろん、正確なポジションサイジングやリスク配分の規律が求められますが、適切に運用できれば、ランダムな市場変動を構造化し、検証可能で最適化可能なシステムへと変えることができます。

これらの手法はいずれも目標は同じで、潜在的な利益を確実な成果へと変えることです。しかし、アプローチはそれぞれ異なります。トレーリングストップの自動化、部分決済の柔軟性、あるいは複数エントリーの構造化、どの方法を選ぶにせよ、鍵となるのは一貫性と規律です。

取引において、重要なのは利益を「出す」ことだけではなく、利益を守ることにあります。

数学的枠組み

具体例で説明しましょう。同一シグナルから5つのポジションを同時に建てるとします。最初のポジションのRRRは1.3で、続く各ポジションはRRRが0.1ずつ増加すると仮定します。すべてのポジションに対して、ストップロスは50 pipsで固定とします。

これらのポジションの潜在的な結果は以下の通りです。

| シナリオ | 勝ち | 負け | 勝ち-負け | 純利益 (RRR) | 純利益 (pips) |

|---|---|---|---|---|---|

| 大損シナリオ | 0 | 5 | (0-5) | -5 R | -250 pips |

| 損失シナリオ | 1 | 4 | (1.3- 4) | -2.7 R | -135 pips |

| 損益ゼロ付近 | 2 | 3 | (1.3 + 1.4 - 3) | -0.3 R | -15 pips |

| 利益シナリオ | 3 | 2 | (1.3 + 1.4 + 1.5 - 2) | +2.2 R | +110 pips |

| 高利益シナリオ | 4 | 1 | (1.3 + 1.4 + 1.5 + 1.6 - 1) | +4.8 R | +240 pips |

| 最大利益シナリオ | 5 | 0 | (1.3 + 1.4 + 1.5 + 1.6 + 1.7) | +7.5 R | +375 pips |

重要なポイント: この特定のRRRの進行パターンでは、5つのポジションのうち3つが利益になれば十分です。しかし、たとえ利益となるポジションが2つだけでも、総損失は最小限(-15 pips)に抑えられます。これは、単一のポジションを建てた場合のフル損失(-250pips)と比べると、リスク曝露を大幅に低減できることを示しています。

モンテカルロシミュレーション:理論と現実の橋渡し

数学は明快さを提供しますが、取引は決して線形ではありません。勝ちと負けがランダムに連続することで、予期せぬ資産曲線が生まれます。この複数エントリー手法が現実でどのように機能するかを評価するため、モンテカルロシミュレーションを用います。

モンテカルロ法では、実際の市場の混乱を模擬するために、数千のランダムな取引をシミュレートします。 シミュレーションでは、1回のシグナルに対して固定3%の総リスクで構成された取引システムについて、以下の3つのシナリオを比較します。

- 単一ポジション:固定RRRの1つのポジション

- 2ポジション:異なるRRRを持つ2つの同時ポジション、それぞれリスク1.5%(合計3%)

- 3ポジション:異なるRRRを持つ3つの同時ポジション、それぞれリスク1%(合計3%)

これらを、たとえば勝率43%(低精度システム、初期RRR=1.3)や勝率65%(高精度システム、初期RRR=0.9)といった異なる勝率で評価します。これにより、期待値、リスク分布、ドローダウンを戦略間で比較できます。

ケーススタディ

ケース1:勝率43%、RRR=1.3のシステム

初期資産残高$1,000、勝率43%のシステム、基本RRR=1.3を用いて、モンテカルロシミュレーションを実施しました。

このシミュレーションでは、3つのエントリー戦略を評価しました。

- 単一ポジション(RRR=1.3)

- 2ポジション(RRR=1.3と1.5)

- 3ポジション(RRR=1.3、1.5、1.7)

2エントリーおよび3エントリーの構成では、RRRのステップ増分rstep=0.2を導入し、エントリー間でRRRを段階的に拡張しました。 各シナリオについて、100回のモンテカルロ反復を実施しています。この結果により、3つの戦略における資産曲線の成長、ドローダウン、利益分布の重要な違いが明らかになりました。

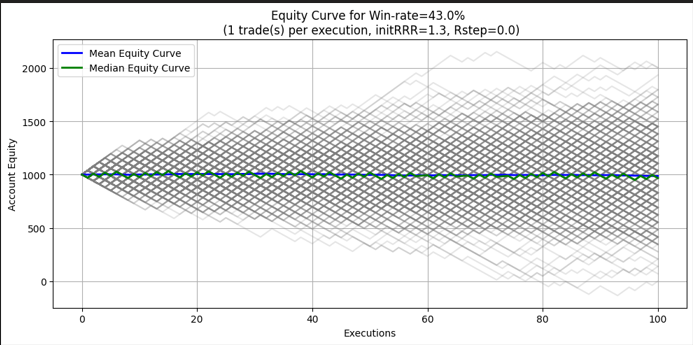

- シナリオ1:単一ポジション

図1:1回のシグナルでの単一ポジション(勝率43%)

表1:勝率43%・単一ポジション

| 指標 | 値 |

|---|---|

| 1ポジションあたりのリスク | 3% |

| 平均値の資産曲線 | $986.00 |

| 資産曲線の中央値 | $967.00 |

| ドローダウンの中央値 | 30.23% |

| 利益が出た割合 | 48.60% |

重要なポイント:

勝率43%のシステムでは、単一エントリー戦略は苦戦します。平均値の資産曲線が初期残高を下回り、期待値はマイナスとなります。モンテカルロ実行の約半分(48.6%)は利益を上げましたが、ドローダウンは平均30%を超え、資本の安定性に対するリスクが大きいことを示しています。

これは、精度の低いシステムで固定RRRを運用する際の課題を確認する結果です。誤差の余地が非常に小さく、資産の減少が生じやすいことが分かります。

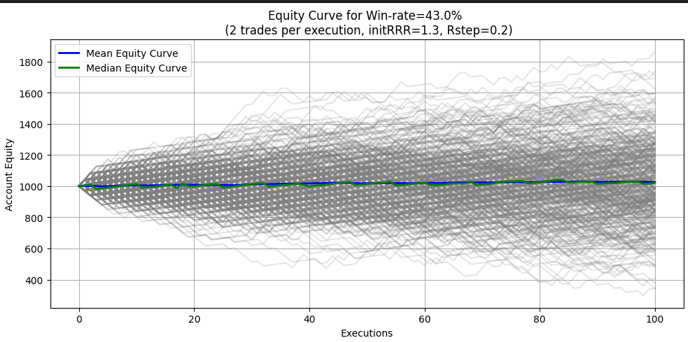

- シナリオ2:2ポジション

図2:1回のシグナルでの2ポジション(勝率43%)

| 指標 | 値 |

|---|---|

| 1ポジションあたりのリスク | 1.5% |

| 平均値の資産曲線 | $1,026.00 |

| 資産曲線の中央値 | $1,021.00 |

| ドローダウンの中央値 | 22.50% |

| 利益が出た割合 | 52.20% |

重要なポイント:

RRRが異なる2つのエントリー(1.3、1.5)に分割することで、パフォーマンスは大幅に改善します。平均値の資産曲線と資産曲線の中央値は$1,000を上回り、期待値はプラスとなります。

また、ドローダウンはシナリオ1と比較してほぼ1/3減少(22.5% vs 30.2%)し、利益確定の割合も50%を超えます。2段階のRRRレベルにエグジットを分散することで、連敗の影響を緩和し、資産曲線を滑らかにすることが示されます。

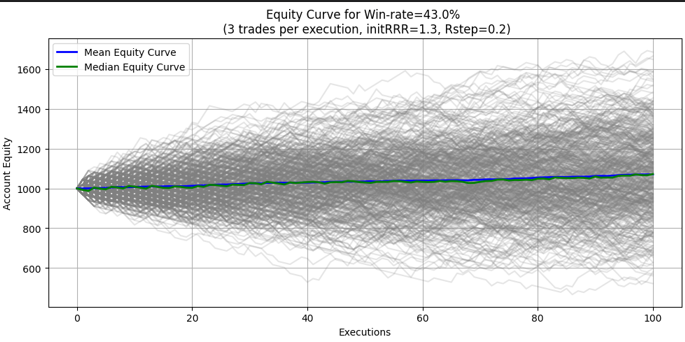

- シナリオ3:3ポジション

図3:1回のシグナルでの3ポジション(勝率43%)

表3:勝率43%・3ポジション| 指標 | 値 |

|---|---|

| 1ポジションあたりのリスク | 1% |

| 平均値の資産曲線 | $1,071.00 |

| 資産曲線の中央値 | $1,072.00 |

| ドローダウンの中央値 | 17.14% |

| 利益が出た割合 | 61.80% |

重要なポイント:

3ポジション戦略は最も強力な結果を示します。平均値の資産曲線と資産曲線の中央値は初期残高を大幅に上回り、シミュレーション後の平均利益は7%以上となります。

最も重要なのは、リスクの安定性が向上することです。ドローダウンの中央値はわずか17.1%に低下し(シナリオ1からほぼ50%減少)、利益が出た割合も61.8%まで大幅に上昇し、この手法がランダム性の影響に対してはるかに耐性が高いことを示しています。

複数のRRRターゲットにリスクを分散することで、期待値を高め、リターンの変動も抑制できることが示されます。この二重の利点により、長期的な持続可能性が向上します。

比較分析

表4:勝率43%の分析

| 戦略 | 平均値の資産曲線 | 資産曲線の中央値 | ドローダウンの中央値 | 利益が出た割合 | 主なポイント |

|---|---|---|---|---|---|

| 単一ポジション(RRR=1.3) | $986.00 | $967.00 | 30.23% | 48.60% | 期待値がマイナス、高いドローダウン |

| 2ポジション(1.3、1.5) | $1,026.00 | $1,021.00 | 22.50% | 52.20% | 期待値がプラス、ドローダウン低下 |

| 3ポジション(1.3、1.5、1.7) | $1,071.00 | $1,072.00 | 17.14% | 61.80% | 最も良好な結果、高収益かつ低リスク |

ケース2:勝率65%、RRR=0.9のシステム

このシナリオでは、比較的高い勝率65%と、初期RRR=0.9を持つ取引システムを検証しました。先ほどの低勝率シナリオとは異なり、高い勝率は収益性とドローダウン制御の力学を大きく変化させます。この性能を十分に評価するため、以下の3つの戦略でシステムを検証しました。

- 単一ポジション(RRR=0.9)

- 2ポジション(RRR=0.9、1.1、rstep = 0.2)

- 3ポジション(RRR=0.9、1.1、1.3、rstep = 0.2)

各構成について100回の独立したシミュレーションをおこない、資産曲線の推移、ドローダウン、利益確定率を比較しました。

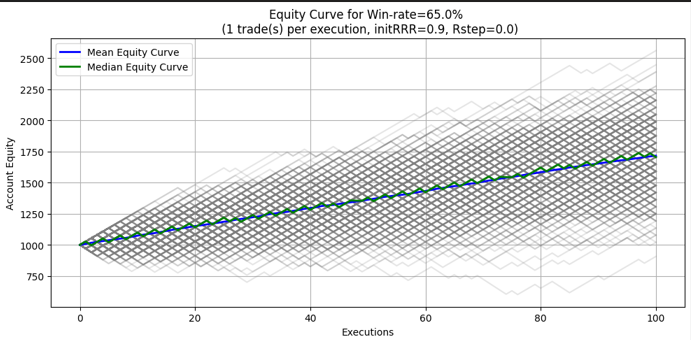

- シナリオ4:単一ポジション

図4:1回のシグナルでの単一ポジション(勝率65%)

表5:勝率65%・単一ポジション

| 指標 | 値 |

|---|---|

| 1ポジションあたりのリスク | 3% |

| 平均値の資産曲線 | $1,716.00 |

| 資産曲線の中央値 | $1,705.00 |

| ドローダウンの中央値 | 10.24% |

| 利益が出た割合 | 99.80% |

重要なポイント:

単一ポジション構成は、ほぼすべてのシミュレーションで利益を残し(99.8%)、非常に安定した収益性を示しました。資産曲線の中央値は$1,705となり、初期残高$1,000から一貫した成長が確認できます。一方で、取引あたりのリスクを1つのエントリーに集中させているため、ドローダウンの中央値は10.24%と相対的に大きくなっています。シンプルである反面、資産変動はやや大きくなります。

- シナリオ5:2ポジション

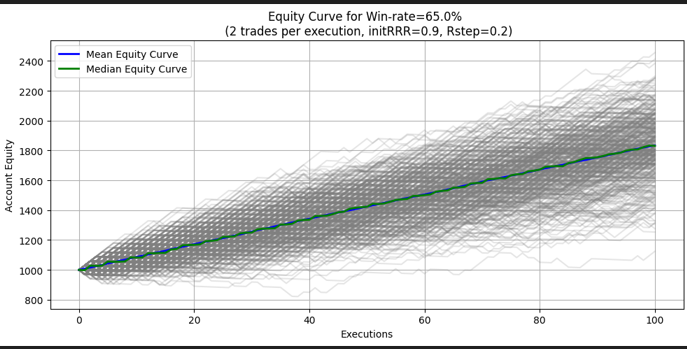

図5:1回のシグナルでの2ポジション(勝率65%)

表6:勝率65%・2ポジション

| 指標 | 値 |

|---|---|

| 1ポジションあたりのリスク | 1.5% |

| 平均値の資産曲線 | $1,834.00 |

| 資産曲線の中央値 | $1,831.00 |

| ドローダウンの中央値 | 5.69% |

| 利益が出た割合 | 100.00% |

重要なポイント:

2つの同時エントリーに切り替えることで、リスクとリターンのバランスが向上しました。合計3%のリスクを2つの小さなポジションに分散することで、利益確保とドローダウン制御のバランスが改善されます。資産曲線の中央値は$1,831まで上昇し、ドローダウンの中央値はほぼ半分の5.69%に低下しました。すべてのシミュレーションで利益が出たことから、2段階のRRR(RRR = 0.9および1.1)による分散が安定性と耐性を提供することが示されます。

これは、リスク分散の効果を示しています。総リスクを同じに保ちながら複数のポジションに分散することで、資産の成長は大きく、変動は小さくなるのです。

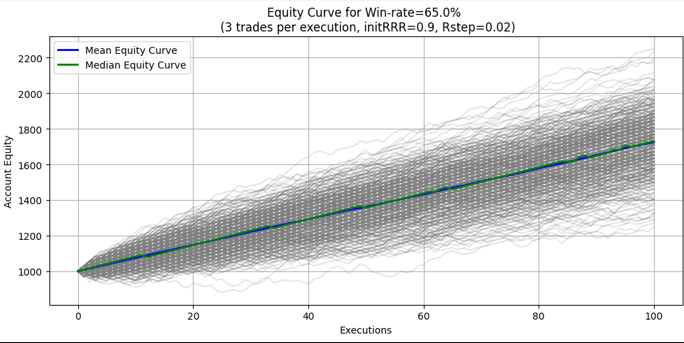

- シナリオ6:3ポジション

図6:1回のシグナルでの3ポジション(勝率65%)

表7:勝率65%・3ポジション

| 指標 | 値 |

|---|---|

| 1ポジションあたりのリスク | 1% |

| 平均値の資産曲線 | $1,953.00 |

| 資産曲線の中央値 | $1,959.00 |

| ドローダウンの中央値 | 3.98% |

| 利益が出た割合 | 100.00% |

重要なポイント:

3ポジション構成は、最もバランスが取れた堅牢な戦略です。RRR 0.9、1.1、1.3の3段階にポジションを分散することで、成長性と安定性の両面で明確な優位性を示しました。資産曲線の中央値は$1,959と全戦略中で最も高く、ドローダウンの中央値はわずか3.98%と、最小のリスク水準となりました。

すべてのシミュレーションが利益で終了しており、高勝率、分散、段階的RRR構造の相乗効果が、極めて信頼性の高い結果を生み出しています。

比較分析

表8:勝率65%の分析

| 戦略 | 平均値の資産曲線 | 資産曲線の中央値 | ドローダウンの中央値 | 利益が出た割合 | 主なポイント |

|---|---|---|---|---|---|

| 単一ポジション(RRR=0.9) | $1,716.00 | $1,705.00 | 10.24% | 99.80% | 強い期待値、低いドローダウン |

| 2ポジション(RRR=0.9、1.1) | $1,834.00 | $1,831.00 | 5.69% | 100.00% | 収益向上、滑らかな資産曲線 |

| 3ポジション(RRR=0.9、1.1、1.3) | $1,953.00 | $1,959.00 | 3.98% | 100.00% | 最高性能、最大利益かつ最小リスク |

RRR増分(rstep)の感度

RRR増分(rstep)は、複数エントリー戦略における収益性または損失を左右する重要な要因です。

- rstepを大きく設定しすぎると、利益目標値間の間隔が広がります。これにより高RRRポジションで大きな利益が得られる可能性がありますが、すべてのターゲットに到達する確率は低下しやすくなります。

- 逆に、rstepを小さく設定しすぎると、利益確定水準が密集し、全体的な利益が制限されるとともに、分散効果の効率も低下します。

重要なポイントは、rstepはシステムの勝率および収益性を確保するための最小RRR水準と整合していなければならないという点です。システムの勝率が損益分岐RRRを上回っている場合、rstepを適切に調整することで、どの利益水準もこの閾値を大きく下回らないようにでき、期待値を維持することが可能になります。

感度テスト:勝率43%のシステム(rstep = 0.3)

勝率43%のシステムについて、rstepを0.2から0.3に引き上げてシミュレーションを再実行しました。基本条件は同一です(初期RRR=1.3、総リスク = 3%)。

表9:勝率43%・rstep感度テスト

| 戦略 | 平均値の資産曲線 | 資産曲線の中央値 | ドローダウンの中央値 | 利益が出た割合 | 主なポイント |

|---|---|---|---|---|---|

| 2ポジション(RRR=1.3、1.6) | $1,054.00 | $1,048.00 | 21.59% | 56.60% | RRR間隔の拡大により期待値が緩やかに改善 |

| 3ポジション(RRR=1.3、1.6、1.9) | $1,126.00 | $1,125.00 | 16.08% | 71.20% | 高い成長と低リスク、rstep=0.2を上回る性能 |

重要なポイント:

- 資産成長:rstepを0.3に拡大することで、0.2の場合と比べて平均値の資産曲線と資産曲線の中央値はともに上昇しました(例:3ポジションでは$1,070.57 → $1,125.83)。

- リスク管理:rstepを大きくすることで、ドローダウンの中央値はやや改善し、3ポジション構成では16.08%まで低下しました。

- 利益が出た割合:rstepを広げることで、利益で終了する割合は71.20%に上昇し、rstep=0.2の61.8%を上回りました。

- 最適範囲:今回のケースでは、中程度のrstep拡大(0.3)が有効でした。ただし、勝率が低いシステムでは、過度に大きな増分は信頼性を損なう可能性があります。

モンテカルロシミュレーションコード

以下のパラメータは、モンテカルロシミュレーションの構造を定義するものであり、トレーダーが自身のシステムのバックテスト統計に基づいてさまざまなシナリオを検証し、想定される結果の分布範囲を観察できるようにします。

# Simulation parameters win_rate = 0.43 # 43% initial_rrr = 1.3 # reward-risk-ratio rrr_step = 0.2 # rrr increment risk_percent = 0.01 # 1% risk per trade num_executions = 100 # Number of confirmation for entry trades_per_execution = 3 # number of trade per execution simulations = 500 # number of simulation runs initial_balance = 1000 # starting balance

- win-rate: 取引が利益で終了する過去の確率(勝率)。このケースでは、システムは取引の43%で勝利します。

- initial_rrr: 最初の取引に設定される基準RRR。値が1.3の場合、利益目標値はストップロス幅の1.3倍で設定されます。

- rrr_step: 複数エントリーを用いる際に、取引ごとに加算されるRRRの増分。たとえば、最初の取引がRRR=1.3であれば、次は1.5、3つ目は1.7を目標とします。

- risk_percent: 1ポジションあたりに口座資産からリスクにさらす割合。ここでは、各ポジションが残高の1%をリスクとします。

- num_executions: 1回のシミュレーションでエントリーシグナル(取引確認)を実行する回数。

- trades_per_execution: 同時におこなうエントリーの数。この例では、3つのエントリーが異なる利益目標値で実行されます。

- simulations: 実施されるモンテカルロシミュレーションの総回数。多数のシミュレーションをおこなうことで、ランダム性が平均化され、想定される結果の分布範囲を把握できます。

- initial_balance: 初期口座資産。すべての結果(利益、損失、ドローダウン)は、この基準値をもとに測定されます。

デモンストレーション:異なる利益確定水準での複数エントリー実行

複数エントリー戦略を実用的にするために、異なる利益確定(TP)水準で複数の注文を自動的に発注するスクリプトファイルを提供します。このスクリプトを使用することで、複数の注文を計算して個別に発注する手動作業を省くことができ、選択したパラメータに基づいて一貫してエントリーを実行できます。

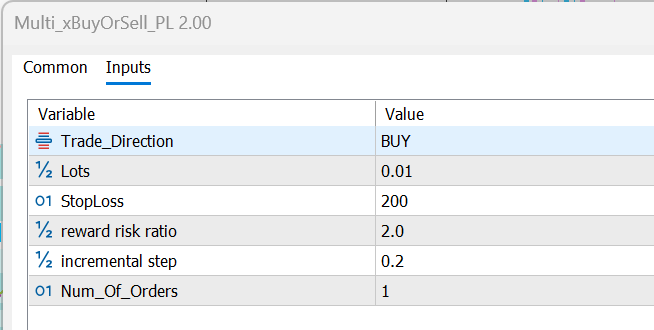

入力設定の説明

このスクリプトには設定可能な入力項目が用意されており、図7に示すように、トレーダーは自身の実行スタイルに合わせてカスタマイズできます。

図7:入力設定

- Trade_Direction:スクリプトが買いと売りのどちらかでポジションを建てるかを定義します。 デフォルト:Buy

- Lots:各注文のロットサイズを設定します。バッチで開く全ポジションに同じロットが適用されます。 デフォルト:0.01

- Stoploss:ストップロスの距離(ポイント単位)を指定します。各ポジションにおける損失を制限することで、資本を保護します。 デフォルト:200ポイント(20 pips)

- Reward-to-Risk Ratio (RRR):ストップロスに対する利益目標値の倍率を設定します。 デフォルト:2(つまり、利益目標値はストップロス幅の2倍)

- Increment Step (rstep):ある利益確定水準から次の利益確定水準までの間隔を定義します。増分を大きくすると利益目標値は広く分散し、増分を小さくすると互いに近い位置に配置されます。

- Number of Orders:1回のシグナルで建てるポジション数。各ポジションには、rstepに基づいて異なる利益確定目標が割り当てられます。 デフォルト:1ポジション

動作の仕組み

このスクリプトは、同一のストップロスを共有しつつ、段階的に高い利益確定水準を持つ複数のポジションを同時に建てます。ポジションを複数に分割することで、早い段階で利益を確保しながら、同時に一部のポジションを維持してより大きな値動きを狙うことが可能になります。このアプローチは、早期に利益を確定することで得られるリスク管理効果とトレンドが伸びた場合にそれを捉える成長余地の両方を兼ね備えています。

図8:Multi_Sellのデモンストレーション

図9:Multi_Buyのデモンストレーション

推奨事項

複数エントリー構造を採用する

- 勝率が低いシステム(50%未満)の場合、エントリーを2~3の取引に分割し、段階的にRRRを高く設定することを推奨します。

- これにより、単一ポジション戦略と比較して損失が緩和され、期待値が改善し、ドローダウンも抑制されます。

総リスクを固定する

- 総リスク予算(例:1回の取引構成あたり3%)を固定し、リスクを増やすのではなく、複数エントリーに分配します。

- これにより、連敗時の資産の劣化(資産残高の侵食)を防ぎ、システム全体の安定性が確保されます。

RRR増分(rstep)を最適化する

- rstepを小さくしすぎると利益目標値が密集し、利益が制限されます。一方で、大きくしすぎると現実的でない利益目標値となり、達成確率が低下します。

- 本記事で示したように、中程度の増分(例:勝率43%のシステムにおける0.3)は、収益性と安定性の両立に寄与します。

シミュレーションツールを活用する

- モンテカルロシミュレーションやバックテスト環境を用いて、勝率、RRR水準、rstepを変化させながら戦略をストレステストします。

- これにより、実資金を投入する前に、戦略の堅牢性を検証することが可能になります。

結論

本記事では、エントリー確認条件と同様に、ポジションの実行構造および利益確定設計が極めて重要であることを明らかにしました。モンテカルロシミュレーションを通じて、勝率、リスクリワードレシオ(RRR)、そしてrstepの設定が、収益性とリスク曝露の双方にどのような影響を及ぼすかを検証しました。

勝率43%のシステムでは、単一ポジションによる運用は一貫して不利な結果となり、期待値はマイナス、ドローダウンも高水準となりました。一方、総リスクを維持したまま、RRRを段階的に引き上げた複数エントリー(2ポジションおよび3ポジション構成)へ分散することで、結果は大きく改善しました。具体的には、ドローダウンの低下、資産曲線の改善、そして最終的に利益で終える確率の上昇が確認されました。さらにrstepに関する感度分析では、利益確定水準を0.2から0.3に広げることでパフォーマンスが向上し、とくに3ポジション構成において顕著な効果が見られました。

これに対し、勝率65%のシステムでは、すべての戦略構成において安定した高収益性が示されました。この場合、単一ポジション戦略自体がすでに強力でしたが、2ポジションおよび3ポジション構造へと分散することで、資産曲線はより滑らかになり、ドローダウンは4%未満に抑えられ、最終的に利益で終了する確率は100%に達しました。

本記事から得られる包括的な示唆は以下のとおりです。

- 低~中程度の勝率を持つシステムでは、複数エントリーと適切に調整されたrstepが最も効果的であり、分散によって、わずかにマイナスだった期待値をプラスのパフォーマンスへと転換できる。

- 高勝率システムは本質的に収益性を備えているが、リスクを段階的に分散することで、さらなる安定性を付加できる。

- リスク配分の規律は極めて重要である。総リスク(例:3%)を固定したまま複数エントリーへ再配分することで、上振れの可能性を犠牲にすることなく、耐性の高い取引構造を構築できる。

最終的に、本記事の結果が示しているのは、トレーダーが「完璧なエントリー」を探すことだけに注力すべきではないという点です。重要なのは、期待値を最大化しつつ、下方リスクの変動を最小限に抑える実行フレームワークを設計することです。堅牢な取引システムとは、単一のセットアップによって定義されるものではなく、リスク、報酬、そして確率を、長期的な視点でいかに知的にバランスさせているかによって決まります。

最終ノート

本連載「取引システム構築」を通じて伝えたかったのは、市場で成功するためには良いエントリーを見つけるだけでは不十分であり、構造、規律、そして適応力が不可欠であるという点です。勝率、RRR、複数エントリー戦略、モンテカルロシミュレーション、そしてRRR増分に対する感度を検証することで、より堅牢で耐性の高いシステムを設計するための実践的な方法を示してきました。

本連載が、研究者、トレーダー、そしてシステム開発者のいずれにとっても、一貫性へ向かう道筋を示す有益な示唆となっていれば幸いです。学びや改良に終わりはありませんが、ここで共有した概念は、実践と検証を重ねることで、自信と技術の両方を育む土台となるはずです。

取引には常に不確実性が伴います。しかし、強固なフレームワークを持つことで、確率は確実に有利な方向へと傾きます。戦略の検証、改良、適応を継続しながら、忘れないでください。目指すべきは完璧さではなく、長期的な耐性と安定した成長です。

それでは、賢明な取引をおこない、規律を保ち、取引をお楽しみください。

MetaQuotes Ltdにより英語から翻訳されました。

元の記事: https://www.mql5.com/en/articles/19693

警告: これらの資料についてのすべての権利はMetaQuotes Ltd.が保有しています。これらの資料の全部または一部の複製や再プリントは禁じられています。

この記事はサイトのユーザーによって執筆されたものであり、著者の個人的な見解を反映しています。MetaQuotes Ltdは、提示された情報の正確性や、記載されているソリューション、戦略、または推奨事項の使用によって生じたいかなる結果についても責任を負いません。

プライスアクション分析ツールキットの開発(第44回):MQL5でVWMAクロスオーバーシグナルEAを構築する

プライスアクション分析ツールキットの開発(第44回):MQL5でVWMAクロスオーバーシグナルEAを構築する

MQL5でのAI搭載取引システムの構築(第3回):複数行入力の克服、チャットの持続性の確保、シグナル生成

MQL5でのAI搭載取引システムの構築(第3回):複数行入力の克服、チャットの持続性の確保、シグナル生成

知っておくべきMQL5ウィザードのテクニック(第83回): ストキャスティクスとFrAMAのパターンの使用 - 行動アーキタイプ

知っておくべきMQL5ウィザードのテクニック(第83回): ストキャスティクスとFrAMAのパターンの使用 - 行動アーキタイプ

初心者からエキスパートへ:隠れフィボナッチリトレースメントレベルの謎を解く

初心者からエキスパートへ:隠れフィボナッチリトレースメントレベルの謎を解く

- 無料取引アプリ

- 8千を超えるシグナルをコピー

- 金融ニュースで金融マーケットを探索

とても刺激的な記事で、自分の戦略のいくつかにあなたの方法を適用してみました。

勝率が50%以上であっても、この方法がすべてのタイプの戦略に適用できるわけではないことがわかりました。

また、ポジションを分割し、ストップロスにこの方法を適用することで、 ストラテジーのドローダウンを減少させるという点で、より効果的である ことがわかりました。

ダニエル・オポクさん、新しい記事を読みました:トレーディング・システムの構築(パート5):科学的なアプローチと、自信を持って取り組めるフレームワークの概説に感謝しています。

あなたの記事は、合理的なリスク管理のステップとして、トレードが最初のターゲットに到達したときに、ストップロスをエントリー時に再割り当てしたかどうかについては沈黙しています。 このステップは、あなたが共有した結果をさらに改善するのでしょうか、それともすでに「焼き付けられて」いるのでしょうか?

peteboehle

ご意見ありがとうございます。

最初の取引目標が達成された後の損益分岐点シナリオは考慮していません。利益目標が達成されれば、いつでもリスクエクスポージャーを減らすことができます。

ブレークイーブンシナリオを使った戦略を バックテストし、ブレークイーブンを使わない 戦略と比較してから結論を出す必要があります。

とても刺激的な記事で、自分の戦略のいくつかにあなたの方法を適用してみた。

勝率が50%以上であっても、この方法がすべてのタイプの戦略に適用できるわけではないことがわかりました。

また、ポジションを分割し、ストップロスにこの方法を適用することで、 ストラテジーのドローダウンを減少させるという点で、より効果的である ことがわかりました。

Tadeas Rusnak

ご意見ありがとうございます。

ダニエル・オポク、この重要なトピックについて書いてくれてありがとう!また、ざっと目を通したコードを載せてくれてありがとう:

あなたは間違った結論を導き出していると思う。あなたは、異なる出口戦略ではなく、本質的に収益性の異なる取引システムを比較しているようです。RR1.3で勝率43%のシステムから始めて、1.3だけでなく1.5でも同じ勝率43%のシステムに切り替えた場合、最初の実験と同じ取引システムになることは現実的ではありません!だから利益が増えるのです。

あなたがやろうとしていることを実際にシミュレートするには、RRが高くなると勝率が低くなるように調整する必要があります。どの程度低くするかは取引システムによって異なりますが、エグジットのシミュレーションを分離するには、各トレードの期待値がRRに関係なく一定であると仮定し、この仮定が成り立つように勝率をスケーリングすればよいでしょう。

この性質をシミュレーションすると、同時取引数の収益性への影響はないが、安定性への影響はあると予想される。