プロップファームから少し教訓を得よう(第1回)-導入編

目次

1.前文

多くのトレーダーが、「自分は長期的にトレーダーとして成功できるのか」と自問自答しています。多くの場合、自分を客観的に評価する方法がわからないのです。成功するには一貫してに利益を上げなければならないが、それだけでいいのだろうか。私たちの指標を評価する方法の1つは、他の成功しているトレーダーの指標と比較することですが、それは不可能かもしれません。なぜなら、実際にお金を稼いでいる本当に成功しているトレーダーは、自分の結果を誇示することはほとんどありません。

自分の指標を、YouTubeなどで成功を宣伝している大勢のオンラインシグナルやペテン師トレーダーと比較するのは時間の無駄です。なぜなら、その結果を真に検証する信頼できる方法がないからです。しかし、取引の成功を構成する要素のうち、より強烈なものであっても、頼りになる情報源が1つあります。「プロップファーム」の要件です。

プロップファームとは、フリーランスのトレーダーに資金を提供し、利益を分配する金融機関です。プロップファームは、優秀なトレーダーが収益を上げるための素晴らしい方法を提供しています。また、資金調達に成功したトレーダーは、認められたという達成感を得ることができます。

プロップファームは、資金を提供されたトレーダーの最小限の指標を含む一定の規則や要件を実施し、両者にとって継続的かつ一貫したリターンを保証します。プロップファームは成功したトレーダーを評価し、長期的な関係を維持することに既得権益を持っているため、その要件は、自分の評価基準を評価するための良い比較対象として機能します。

私はいくつかの有名なプロップファームを調査し、ほとんどのプロップファームが課す最も一般的な要件をまとめました。この最初の記事では、これらの要件を説明することに焦点を当て、今後の記事では、これらの要件をどのようにMQLプログラムに実装するかに焦点を当てます。とりあえず、マニュアルやアルゴリズムによる取引を評価するためのガイドラインとして、これらを利用し、一貫性のある成功するトレーダーになるための一助となれば幸いです。

2.課題

多くのプロップファームは、トレーダー候補に、候補者の能力を評価する特定の「課題」をまず克服することを求めています。これは、まずデモ口座を使用して熟練したトレーダーになるための能力だと考えることができます。

実際のお金で取引する前に、「ペーパー」取引で成功することが非常に重要です。デモ口座で安定して成功できないのであれば、実口座の開設は考えるべきではありません。さもなくば、すべてを失うだけです。

プロップファームからこの教訓を学びましょう。まずはチャレンジして、駄目なら本当のお金では取引しないことです。そうなるまで、自分のスキルを伸ばし、知識を向上させ続けるのです。

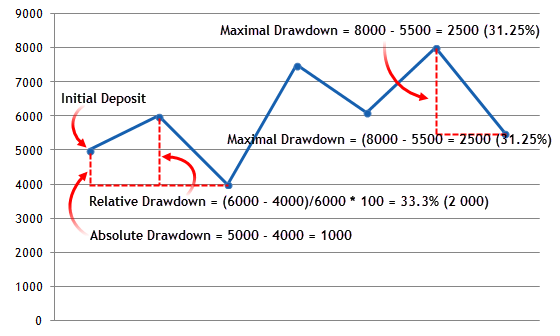

3.絶対ドローダウン

このルールは私が調査したすべてのプロップファームにありました。これは、最初の資本金残高の最大何パーセントまでしか引き出せないというものす。このルールを破ると、即座にプロップファームプログラムから除名され、評価プロセスを一からやり直さなければならなくなります。

プロップファームやプログラムの種類によって、この割合は4~12%の間です。例えば、1万ドルの残高からスタートし、最大絶対ドローダウンが8%というルールだとすると、自己資本はスタート時の残高の92%以下になることはない、つまり残高が9200ドル以下になることはありません。

投資した資金を守るために、このルールを取引に活用しましょう。低い水位標を定義して、それ以下には絶対にさせません。もしこれで失敗したら、取引のリスクが高すぎるということです。リスクを管理することは、トレーダーとして成功するための鍵です。ポジションサイズ(注文量)を調整することで、連敗してもドローダウンを最小限に抑え、リスクを最小限に抑えることができます。

無理はせず、資本を守ります。資本がなければ、取引はできません。生涯の蓄えです。浪費しないでください。

4.日次ドローダウン

私が調査したほとんどのプロップファームでは、このルールがありました。1つは、静的な値、またはその日の開始残高または資本の一定割合(いずれか高い方)以上の引き出しができないことです。静的な値や設定された割合は、私が調査した多くのプロップファームの場合、絶対ドローダウン(前項で説明)の約半分でした。つまり、2日連続で高いドローダウンが発生すると、絶対ドローダウンの制限に抵触する可能性があります。どちらかのルールを破ると、プロップファームプログラムから除名され、評価プロセスを一からやり直さなければなりません。

長期的なスイングトレーダーであれば別ですが、特にデイトレーダーであれば、このルールを肝に銘じてください。日々の取引に応用して、オーバー取引や「リベンジ取引」の乱発を防いでください。設定した上限に達したら、すべての取引を終了し、その日の取引を終了します。休みの日は心を落ち着けて、リラックスしてください。ストレスを感じながら取引しても、メリットはありません。次の取引日を新鮮な気持ちでスタートできるようにしましょう。

5.トレーリングドローダウン

いくつかのプロップファームは、単一のわかりやすいドローダウンルール(残高(またはエクイティ)の最高水準に基づくトレーリング・ドーダウンルール)だけを持つことで物事を単純化しています。これは、通常、最大相対ドローダウンと呼ばれるものです。

これを取引に応用してください。プロップファームが使用する割合に基づき、相対ドローダウンの上限を定め、取引活動を抑制し、戦略や取引スキルの評価に役立てます。リスク管理、利益目標を調整し、この制限に抵触しないことを目指します。

このルールは、収益の一部を定期的に引き出しながら、資金残高を着実に維持・拡大していくトレーダーのニーズにぴったりです。

6.利益目標

私が調査したプロップファームのほとんどは、利益目標を必須のドローダウン制限と同じレベルにしていましたが、その2倍を超えることはありませんでした。評価プロセスの最初のフェーズでは、要求される月次利益目標は許容される絶対ドローダウンよりも高いのが普通でしたが、その後のフェーズでは月次目標を減らし、1日のドローダウン制限と同じレベルの値や割合になるようにしています。

これらのプロップファームから教訓を学びましょう。成功したいのであれば、非現実的なリターンを目指さないことです。派手でリスクの高い大きな利益を得るよりも、小さくゆっくり着実に利益を得る方がずっと有益なのです。

たった1ヶ月で簡単に資本金を2倍にできると思うような罠にはまらないでください。そのようなハイリスクな考え方では、簡単にすべての資本を失うことになりかねません。

ゆっくりで良いから、リスク管理の手法を守ってください。

7.ストップロス

私が調査したプロップファームの中には、いくつかのプログラムに強制的なストップロスルールを設けているところがありました。ルールを課していない会社でも、すべての取引で証券会社側のハードなストップロスを常に使用する必要性を強く強調しています。

そう、多くのペテン師トレーダーが、証券会社による「ストップ狩り」を防ぐためにストップロスを使うなと言っていうのは知っていますが、私に言わせるなら、それなら怪しい証券会社は使うなということです。ストレート・スルー・プロセッシング(STP)または電子通信ネットワーク(ECN)口座を提供する、評判の良い非ディーリングデスク・証券会社を利用しましょう。監督官庁に確認し、証券会社のライセンスを確認してください。証券会社を選ぶ前に、よく調べてください。

プロップファームがこの点を強調して長期的な成功を収めることができるのであれば、あなたもそうすることができます。言い訳をせず、ストップロスを使用します。これはリスク管理の一環であり、これがないと注文量を正しく計算したり、リスクを評価して大きなドローダウンを防いだりすることはできません。

次にプロップファームからの引用をご紹介します。

-

「ルール:すべての取引には、市場に参入する際に有効なストップロスを付ける必要があります。プロのトレーダーは皆、全ての取引にストップロスを付けています。ストップロスがなければ、取引口座の残高全体がリスクにさらされることになります。ストップロスなしで取引するのは意味がなく、ストップロスなしだと取引口座の寿命は非常に短くなります。」

-

「どのプログラムでも、ポジションにストップロスをかけることは必須ではありません。しかし、効果的にリスクを管理するために、ストップロスをつけて取引することを強くお勧めします。」

-

「xxx資金提供口座の場合、利益の侵害時に50%の分割を主張したい場合、それはすべての取引でストップロスを持つ必要があります。」

-

「ストップ狩り」という言葉を聞いたことがあると思いますが、ビッグプレイヤーはリテールトレーダーが未決注文を設定している場所を知っているからです。SLが設定された位置で相場が吹っ飛び、すぐに切り返されるような負けを何度か経験すれば、この思い込みが確信に変わるはずです。しかし、実際には、SLの設定が悪かったと考えるのが自然でしょう。FXは、価格を操作することが事実上不可能なほど巨大な市場です。ですから、ビッグプレイヤーは未決注文を意識していますが、個人トレーダーは代わりにSLとTPを市場の動きに合わせて調整し、市場操作の憶測をしないようにすべきです。」

-

「・・・ストップロスの方法を使わないトレーダーの方が結構いらっしゃります。そのパフォーマンスを検証した結果、回復する前に、時には数日から数週間、深いドローダウンに陥ってしまったり、収支が悪化してしまったりすることがよくあることをこの目で見たとお伝えすることができます。」

-

「ストップロスを設定することは、どんなトレーダーにとっても重要なことです。市場は変動が激しいため、迅速かつ予期せぬ動きをすることがあります。ストップロスを置くことで、市場があなたのポジションに逆らった時に大きな損失から身を守ることができます。」

8.リスクと数量

私が調査したプロップファームのほとんどは、最初の資本残高に基づいて、1回の取引で許容される最大量(ポジションサイズ)を、設定された最大量(ロット)またはストップロスサイズのリスクの割合で制限していました。

リスク率に基づく制限を使用している場合、通常、1取引あたりの最大リスクは1~2%でしたが、より積極的なアカウントタイプでは2~5%まで許容するものもあり、高いリスク許容量を補うためにレバレッジをかなり低くしています。

また、すべてのオープンポジションのリスクの合計が設定された割合(例えば3%)を超えてはならないという総量規制を課しているところもあります。

ですから、プロップファームがどのようにリスクを制限しているかに注目し、この姿勢をあなたの取引に応用し、ポジションサイズを適切に定義する方法を学んでください。特に高レバレッジで取引している場合は、ストップロスのリスクを1~2%程度に抑えましょう。複数の銘柄を同時に取引する場合は、リスクをさらに下げて、全体のエクスポージャーが2~5%を超えないようにします。

ポジションサイズ(数量)を必要証拠金だけで決めないでください。ストップロスのリスクをまず第一に考え、設定した必要証拠金の限度額に応じて、必要に応じて数量を減らしてください。

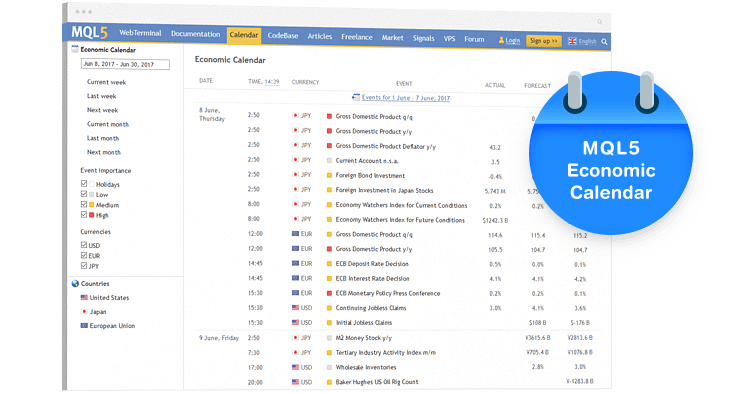

9.ニュース&週末

私が調査したプロップファームの中には、主要なニュースイベントの間は取引を許可せず、週末にポジションを開いたままにしておくことを許可しないところもありました。大半は夜間ポジションの保有を認めていますが、夜間ポジションを保有する際のスワップのコストやスプレッドの拡大についてトレーダーに注意を促しています。

一部のプロップファームは週末の取引を認めていましたが、ドローダウンルールに抵触する可能性のある始値のギャップに注意を促していました。しかし、暗号通貨については、多くが24時間365日の市場であることから、こうした週末の制限を撤廃したのです。

自由なニュース取引を許可したプロップファームは、ニュース取引に伴う高いリスクを補うため、レバレッジを低くした口座を開設したり、利益分配の割合を下げたりすることがほとんどでした。

そのため、長期的なスイングトレーダーや暗号通貨や合成樹脂を取引している人以外は、市場が週末に閉まる前にすべての取引を終了することを検討してください。予期せぬ出来事や、週末のニュースが取引に与える影響を回避してください。

また、取引日中は、大きなニュースの時は極力フラットにしてください。結果がどうなるかわかっていると信じていても、人間の行動は残念ながら非常に予測しにくいものであり、そうしたニュースイベントに対するトレーダーの反応は、予想される規範とは正反対のものになることがあるのです。

週末や大きなニュースがあるときは、極力、市場から離れるようにしましょう。イベントの数分前に、影響を受ける可能性のある銘柄について、取引を終了します。そして、その数分後(あるいはそれ以上)に、ストラテジールールの条件を再確認し、再度ポジションを開くべきか否かを判断します。アルゴリズムトレーダーであれば、コードにニュースフィルターを追加することを検討してください。

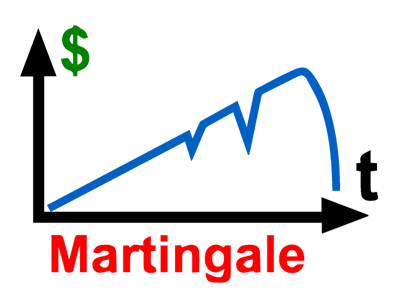

10.マーチンゲール、グリッド、ヘッジ

私たちは 本当にこれらを議論する必要があるのでしょうか。

もし、あなたがトレーダーとして成功したい、「プロ」でありたいと思うのであれば、このような素人的な方法は論外です。

マーチンゲールやグリッドのような手法の使用は、私が調査したすべてのプロップファームが全面的に禁止していました。その理由は、そのような手法はすぐにドローダウン規則に違反するだけでなく、資金全体を危険にさらすことになるからです。

同一銘柄ヘッジについては、許可するところとしないところがありました。このような行為を許可している企業は、そのような行為に伴う余分な取引コストについてトレーダーに注意を促しています。

以下はプロップファームの引用ですが、どの会社でもルールの中に同じような記述があります。

-

「ルール違反 の戦略例:グリッド取引、マーチンゲール取引、高頻度取引、ヘッジ、...」

-

「資金力のあるFXトレーダーとして避けるべき4つの取引戦略:マーチンゲール, グリッド, ニュース, 戦略なし。」

-

「マーチンゲールストラテジーは、短期的に大きな成果を証明することができます。しかし、連敗をすると、取引口座の残高がなくなり、ほとんどの場合、資金を得た取引口座を失うことになります。マーチンゲールではなく、適切なリスクマネジメントを活用してください。」

-

「ケリー基準やマーチンゲール法などの手法の問題点は、しばしば無限のリスク資本を想定していることです。」

-

「... すべてのマーチンゲールトレーダーは、ひどく行き詰まる時を経験します。これは口座を破壊するのに最適な状況です。」

11.MT5 vs.MT4

それが問題です。

私が調査したほぼすべてのプロップファームは、MetaTrader 5とMetaTrader 4の両方のプラットフォームをサポートしていますが、MetaTrader 4のみをサポートしてMetaTrader 5をサポートしていない会社はごくわずかでした。

両プラットフォームをサポートしているプロップファームは、より近代的で、より良い取引条件とより多くの市場タイプを提供しています。一方、旧プラットフォームのみをサポートしているプロップファームは、より旧式で、主に外国為替のみに焦点を当てていますが、インデックスとコモディティを提供しているものもありました。

この新しいMetaTrader 5プラットフォームは、実際のティックデータを使用して戦略をテストするためのより良い条件を提供し、また、数年前から積極的な開発が行われていない古いプラットフォームでは利用できない他の市場を取引する機会を提供するため、この世界に進出しない理由はありません。

12.結論

プロップファームから学ぶべきことは多いです。

プロップファームの挑戦とその取引ルールは、リテールトレーダーとして成功に至る過程で、自分の取引を評価するための良い基準となるものです。

プロップファームからいくつかの教訓を学び、そのやり方を自分のやり方として取り入れてください。

くじけないでください。努力を惜しまず、取引に規律を適用してください。几帳面にやることです。努力は必ず報われますから、知識と技術に投資してください。

次回は、コードの実装を掘り下げていきますので、お楽しみに。

とりあえず、良い取引ができることを祈ります。

MetaQuotes Ltdにより英語から翻訳されました。

元の記事: https://www.mql5.com/en/articles/11850

警告: これらの資料についてのすべての権利はMetaQuotes Ltd.が保有しています。これらの資料の全部または一部の複製や再プリントは禁じられています。

この記事はサイトのユーザーによって執筆されたものであり、著者の個人的な見解を反映しています。MetaQuotes Ltdは、提示された情報の正確性や、記載されているソリューション、戦略、または推奨事項の使用によって生じたいかなる結果についても責任を負いません。

- 無料取引アプリ

- 8千を超えるシグナルをコピー

- 金融ニュースで金融マーケットを探索

もう一度記事を読み直した。なぜ著者はバランスと公平性を混同しているのか?引用する:

- ...最大ドローダウンは、初期残高の最大パーセンテージを超えてはならない。

会社やプログラムの種類によって異なりますが、その割合は4~12%です。初期残高が10,000米ドルだとします。最大絶対ドローダウンは8%です。この場合、自己資本が 初期残高の92%を下回ることはありません。言い換えれば、残高が 9200米ドルを下回ることはありません。

...下限を 決定し、エクイティが このレベルを下回ることを決して許さない。

誤解はありません。多くのプロプライエタリー・ファームは、特に初期残高に基づく最大ドローダウンを定義し、エクイティに基づくその後のドローダウンは無視する。

他のいくつかのプロプライエタリー・ファームは異なるルールを持ち、初期残高ではなくエクイティに基づくローリング・ドローダウンを適用する。

。しかし、ここには「誤植」があり、「すなわち、あなたのエクイティまたは残高は9200ドルを下回ることはできません」と読むべきでした。

。ちなみに、私はブラジル人ではなく(ポルトガル出身)、元の記事は英語で書かれています(若い頃20年間英語圏に住んでいたため、英語は私の母国語です)。

(英語からの自動翻訳を添付します)

編集部:また、ChatGPTはこれを書いていません。私は、書くことであれ、プログラミングであれ、自分自身の仕事に誇りを持っています。そして、ChatGPTを使ってそれをする人が本当に嫌いです。それが面白くないなら、読んだりコメントしたりしないでください。

真実は、このようなFXプロップ会社の90%(もしかしたら100社すべて)が偽物であるということです。彼ら自身も、チャレンジに合格したトレーダーは本物の口座を 得るのではなく、デモで取引し、条件に違反しなければ報酬を得ることを認めている。彼らは、ブローカーやFXブローカーセンターとしてではなく、トレーニングプラットフォームとして設計されている。したがって、条件を満たしたトレーダーの賞金は、金融ピラミッドの原理に従って、セレクションに合格しなかったトレーダーの資金から支払われる。

メタクォーツも関与した「プロップFX会社」の1ヶ月の発展年表