自适应指标

概述

大概,每位交易者的梦想就是有一款指标,能够适应当前市场状况、定义横盘和趋势区段,并考虑到相关价格变化。 传统的技术指标在处理输入信号时均采用恒定比率。 这些比率无法以任何方式依据输入信号的特性及其变化,随时间推移进行调整。

自适应指标的区别在于输入值和输出信号之间存在反馈。 这种反馈令指标能够独自调整到处理金融时序数据的最优状态。 更简单地说,自适应指标是一种规则的线性指标,其比率能够根据当前的市场状况随时间推移而变化。

适应算法十分丰富。 选择特定算法取决于指标的用途。 但大多数情况下,这些算法基于各种最小二乘法。 我们来看几个开发自适应指标的示例。

首次尝试

我们尝试创建一个自适应指标。 调整指标的最显见方式是参考其在一种或多种情况下的最新误差。 我们看看如何做到这一点。

设 Indicator[i] 是第 i 根柱线上的指标值。 那么误差是 Error[i] = price[i] - Indicator[i]。

此误差可在下一次计数期间校正指标值。 甚至,我们能以不同的方式处理误差。 例如,我们可以取最后少量误差的平均值,或对它们进行指数平滑。

我们看看这种方法在图表上的样子。 我将采用来自有关技术指标的文章中例举的模板作为基础。 不过,我要对其进行一些修改。 首先,设置误差数量

double sum=0; for(int j=0; j<size; j++) sum=sum+coeff[j]*price[i+j];//Calculate the indicator value if(i>0) { double cur_error=price[i]-sum;//Current error if(NumErrors==0) cur_error=(error+cur_error)/2; if(NumErrors==1) error=cur_error/2; if(NumErrors>1) { for(int j=NumErrors-1; j>0; j--) errors[j]=errors[j-1]; errors[0]=cur_error; cur_error=0; for(int j=0; j<NumErrors; j++) cur_error=cur_error+errors[j]; error=cur_error/NumErrors; } } buffer[i]=sum+error;//Indicator value considering the error

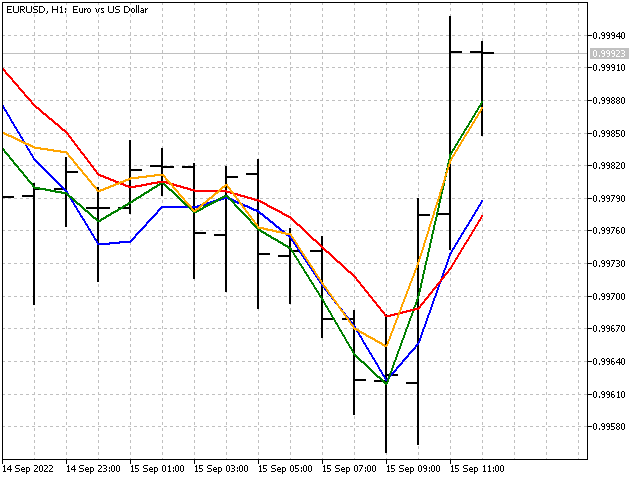

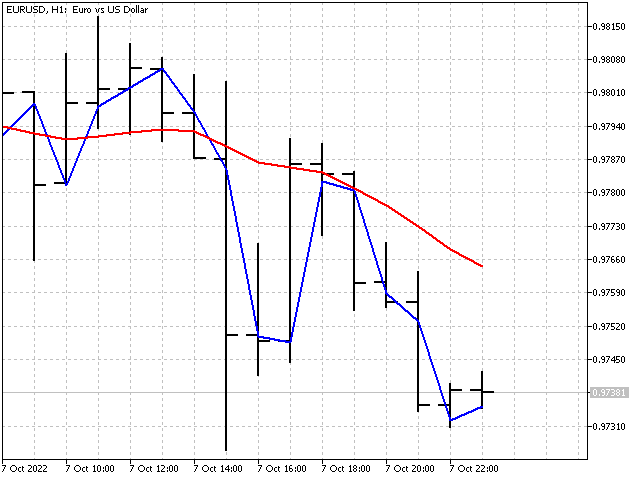

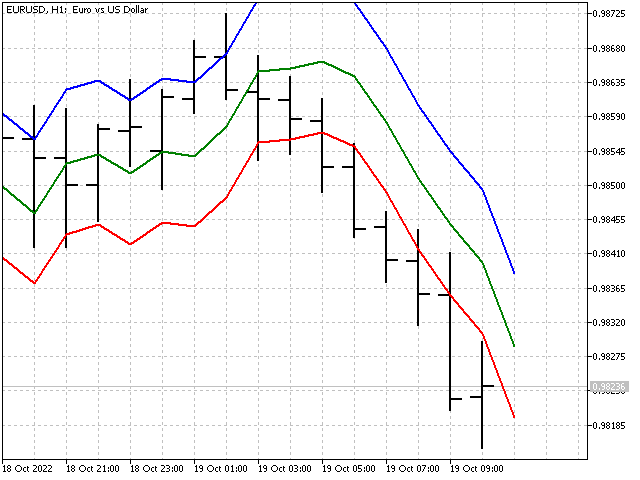

这就是我们的新指标与简单移动平均线(红线)相比的样子。

图片看起来挺漂亮,但我们的指标是自适应的吗? 很不幸,它并不是。 事实上,我们得到的只是一个普通的线性指标,尽管它的权重系数是隐性设置的。

我们取一条简单移动平均线,周期为 3,以最后三个误差的平均值为特征。 我们先计算误差:

Error[1] = price[1] - (price[1] + price[2] + price[3])/3

Error[2] = price[2] - (price[2] + price[3] + price[4])/3

Error[3] = price[3] - (price[3] + price[4] + price[5])/3

然后指标方程将如下所示:

Indicator[0] = (price[0] + price[1] + price[2])/3+(Error[1] + Error[2] + Error[3])/3 =>

Indicator[0] = (3*price[0] + 5*price[1] + 4*price[2] + 0*price[3] - 2*price[4] - 1*price[5])/9

结果就是,我们得到了一个规则的线性指标。 这牵扯出一个简单的结论 – 仅靠误差处理并不能令指标自适应。

日出

皮埃尔-西蒙·拉普拉斯(Pierre-Simon Laplace)曾经提出过这个问题,后来被称为“日出问题”。 这个问题的本质可以这样描述 — 如果我们连续 1000 天看到日出,那么我们对太阳会在第 1001 天升起的信心是什么? 这个问题很有趣。 我们从交易的角度来看待它。 假设您完成了九笔交易,其中六笔翻示盈利。 基于这些信息,尝试回答这个问题:盈利交易的概率是多少?

作为规则,概率定义为盈利交易与其总数的比率:

![]()

在我们的示例中,概率为 6/9。 然而,我们若更进一步 — 未来交易获胜的概率是多少? 对于任何产出,分数的分母将加一。 但对于分子,有两种可能的选择 — 未来的交易可能会盈利,也可能一无所获。 换言之,我们有两种可能的选项:

![]()

我们取这些值的平均值。 在这种情况下,我们对获胜概率的估算如下:

![]()

这略小于 6/9 的原始值。 此方法称为拉普拉斯(Laplace)平滑。 它可用于数据分类,其中变量可以取多个定义的值(在我们的示例中为“成功或失败”)。

我们尝试在指标中应用这种平滑。 为此,我们做一个小假设。 我们假设价格流中还有另一个隐含价格(我们称之为虚数),其会影响指标读数。

我们看看在这种情况下指标方程是如何变化的。 简单移动平均方程如下所示:

![]()

这就是对应假想价格的相同平均值的样子:

![]()

乍一看,一切看起来都很棒。 但这里有一些不愉快的事情。 首先,假想价格本身会不稳定:

![]()

其次,如果我们将虚数价格移动到时间序列中的下一个点,那么我们的指标将被简化:

![]()

这种简化并未帮助我们稳定指标(price[1] 比率等于 1)。 不过,这种失败可作为另一个指标的基础。

首先,设置 iPeriod 指标周期。 然后找到所有 N 的 SL 值,数值从 1 到 iPeriod。 下一步是计算所有 SL 值之和的平均值。 结果就是,我们将得到一个显示稳定价格值的指标。 该指标可以描述如下:天真的预测(过去=未来)加上略微弱化的线性趋势。

现在我们就得到一个指标。 然而,自适应尚未达成。 再一次尝试,再一次惨败。 我们短暂休息一下,然后尝试重新创建一个自适应指标。 否则,我将不得不更改文章的标题。

月落

一位俄罗斯科幻作家科兹马·普鲁特科夫(Kozma Prutkov)曾十分明智地说过:“如果有人问:太阳或月亮哪个更有用?请回应:月亮。 因为太阳只在白天曝晒,不过那时本就明亮,而月亮则在夜间照耀”。 我们看看这个说法如何转化到交易世界。

在拉普拉斯平滑中,我们取用具有相同权重比率的价格值。 但如果我们给价格某种权重会发生什么? 在窗口函数中,权重比率取决于给定读数与指标权重中心的距离。 现在我们将以不同的方式进行。 首先,我们将选择某个价格值作为中心值。 它将承载最大的权重。 其余价格的权重比率将取决于价格与该值的距离 — 越远,其权重就越小。 换言之,我们将创建一个窗口函数,不是在时域当中,而是在价格域当中。 我们来看看这种算法在实践中表现如何。

double value=price[i+center],//Price value at the center max=_Point; //Maximum deviation for(int j=0; j<period; j++)//Calculate price deviations from the central one and the max deviation { weight[j]=MathAbs(value-price[i+j]); max=MathMax(max,weight[j]); } double width=(period+1)*max/period,//correct the maximum deviation from the center so that there are no zeros at the ends sum=0, denom=0; for(int j=0; j<period; j++)//calculate weight ratios for each price { if(Smoothing==Linear)//linear smoothing weight[j]=1-weight[j]/width; if(Smoothing==Quadratic)//quadratic smoothing weight[j]=1-MathPow(weight[j]/width,2); if(Smoothing==Exponential)//exponential smoothing weight[j]=MathExp(-weight[j]/width); sum=sum+weight[j]*price[i+j]; denom=denom+weight[j]; } buffer[i]=sum/denom;//indicator value

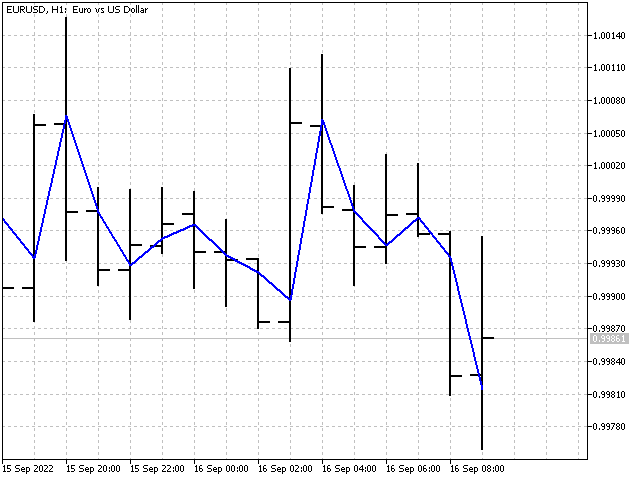

这就是我们的指标在图表上的外观。

指标权重比率变化。 但我们仍然不能称之为自适应。 更正确的说法是,该指标会根据当前的市场情况进行调整。 自适应指标没有奏效,但至少我们迈出了第一步。

第二次尝试

我们以矩形窗口函数作为基础。 但我们对它进行一些小的修改 — 假设窗口开始和结束时的比率可以更改。 然后指标公式将如下所示:

![]()

其中 N 是一个指标周期,而 C1 和 C2 是自适应比率。

假设我们已经有了这些比率值。 新的价格值出现。 伴随而来的是,指标误差也会变化。

![]()

为了降低误差,我们需要按一定的 R 校正因子来校正每个比率:

![]()

不言而喻,我将努力确保比率的变化能将指标的误差降至为零。 但这不会是唯一的条件。 我们附加的要求 R 校正越小越好。 如果同时满足这两个条件,我们希望自适应比率值能围绕某个最优值(如果有的话)波动。

故此,我们需要找到以下问题的解决方案:

![]()

我们采用最小二乘方法来查找 R 校正。 在这种情况下,可以采取若干步骤进行计算。 首先,计算收敛因子:

![]()

然后,校正值将等于 R = 价格*误差*M。

相应地,更新比率的公式如下:

![]()

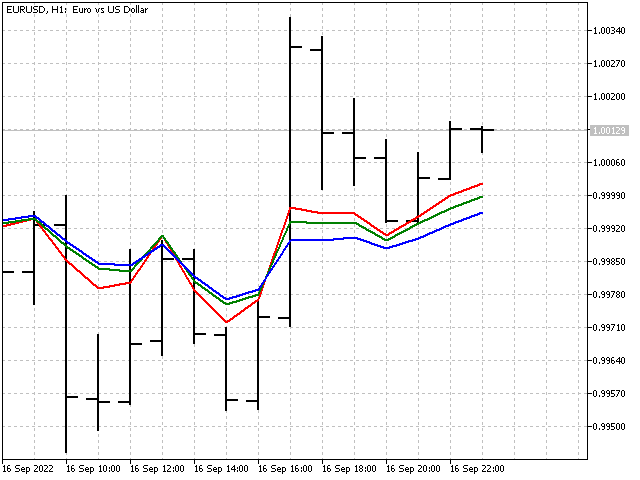

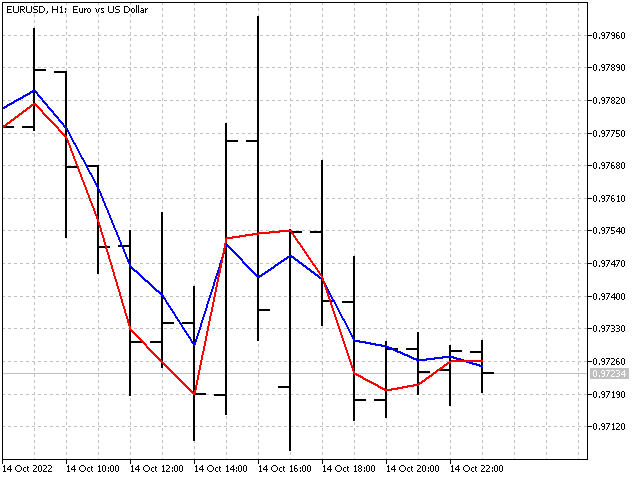

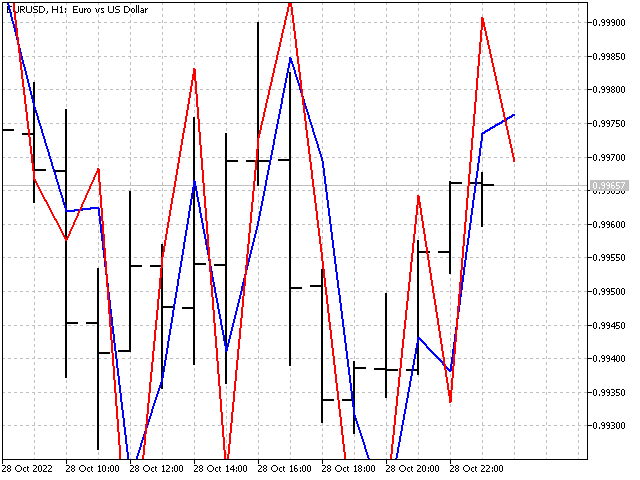

这就是我们的指标与简单移动平均线(红线)相比的样子。

自适应

我们已设法得到了两个比率。 是否有可能创建一个指标,其所有比率都是自适应的? 是的,可以。 这种指标比率的计算与前一种研究的情况相似。 唯一的区别是收敛因子的计算:

![]()

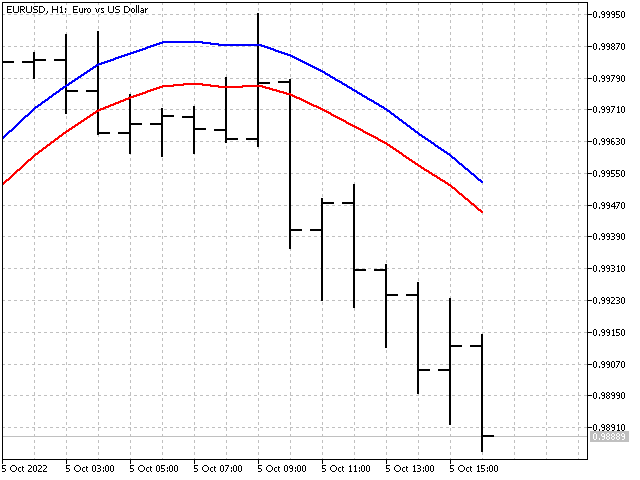

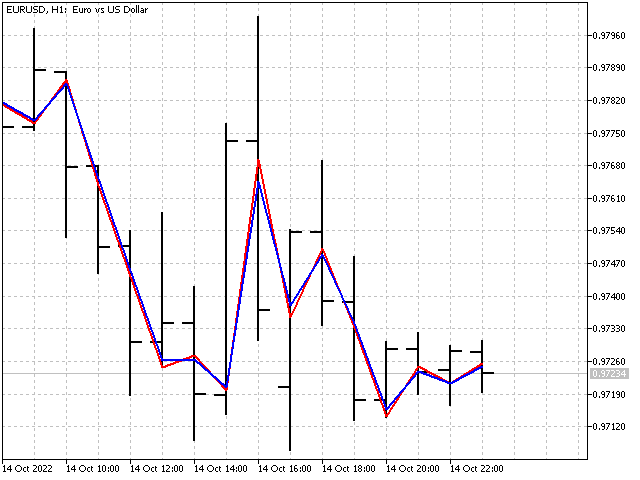

P 参数允许调整每一步的比率变化。 其值应为 1 或更高。 在 P 较小的情况下,指标比率会很快达到最优值。 然而,指标比率的变化可能会变得过度。 在 P 较大的情况下,指标比率变化缓慢。 P 值越高,指标越平滑。 例如,这是 P = 1 和 P = 1000 时的指标外观。

一般建议:首先将参数值设置为等于指标周期,然后沿一个或另外方向进行变更,直到获得所需的结果。

自适应指标的一个重要特征是其潜在的不稳定性。 此类指标的比率之和不等于 1,并且可能因输入数据而异。 我们以指数平均值为例。 常规方程如下所示:![]()

自适应 EMA 方程则如下所示:![]() .

.

C1 和 C2 彼此不相互依赖。 比率的更新方式与上一个指标相同。 不同之处在于,除了价格之外,还要取指标本身的先期值。

![]()

![]()

然后,更新的比率将等于:

![]()

具有不同 P 值的自适应 EMA 本身如下所示。

自适应算法也可应用于窗口函数。 然而,结果不是那么令人印象深刻,因为自适应的产生是由于归一化比率的变化。

我们以周期为 5 的 LWMA 指标为基础。 它的方程可以这样写:![]() .

.

此处 C 是常规化比率。 在通常情况下,这个比率的值是恒定的,可以提前计算。 现在我们允许它向一个或另外方向改变的可能性。

首先,我们需要计算权重累计:![]()

在这种情况下,可采用以下公式找到归一化比率的调整值:

![]()

这种方式对于周期较短的指标很有用。 而对于长周期,自适应和 P 参数的影响几乎难以察觉。

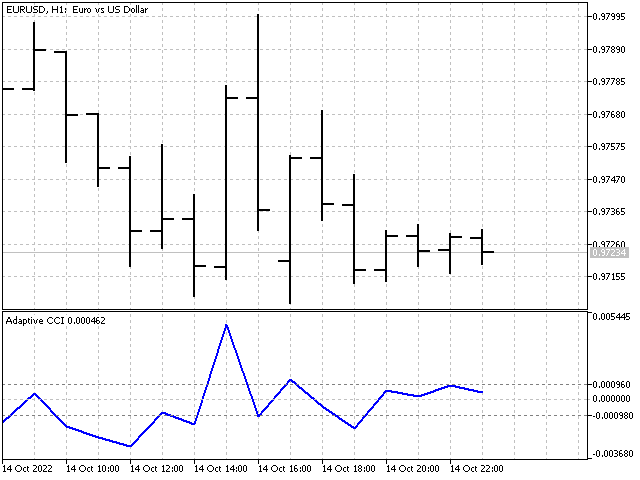

基于自适应指标,我们可以创建各种振荡器。 例如,这就是 CCI 自适应指标的外观。

线性预测

构建自适应指标在许多方面类似于解决线性预测问题。 事实上,如果我们利用指标值和未来(相对于指标本身)价格之间的差值作为误差,那么自适应指标就会变成预测指标。

例如,我们取 开盘 价。 那么指标方程和误差值将如下所示:

![]()

![]()

所有其它计算都是根据我们已经熟悉的方程执行。 我们唯一要添加到该指标的是平均预测误差的计算。 结果就是,我们得到索引为 -1 的柱线开盘价的预测值。

线性概率预测

线性预测的任务也可以用价格变化方程来表示。 在物理世界中,一切看起来都很简单:如果一个点的当前位置、速度和加速度是已知的,那么预测它在下一刻的位置就不难了。 在价格变动的情况下,一切都更加复杂。

我们知道价格的数值。 在数学语言中,速度和加速度是一阶和二阶导数。 我们将用离散模拟替换它们 — 相应阶数的差商。 差商的比率可以从帕斯卡三角形的相应行中获取。 我们只需交替更改每个比率前面的符号。 以这种方式,我们将得到:

1*open[0] -1*open[1] – 速度的离散模拟;

1*open[0] -2*open[1] +1*open[2] – 加速度的离散模拟。

那么价格变动方程可以表示如下:

open[0] + (open[0] – open[1]) + (open[0] – 2*open[1] + open[2]).

我们将自适应比率添加到等式中,结果我们得到:

open[-1] = open[0] + c1*(open[0] – open[1]) + c2*(open[0] – 2*open[1] + open[2]).

我们打开括号,并排列比率。 之后等式将如下所示:

open[-1] = (1 + с1 + с2)*open[0] + (-c1 – 2*с2)*open[1] + c2*open[2].

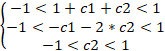

您可能还记得,稳定指标的比率应该在 -1 到 +1 范围之内。 那么,我们需要解决求解一组不等式:

结果就是,我们得到了三种可能的选项:

![]()

![]()

![]()

现在我们就能选择比率值,并用在指标当中。

当然,使用更高阶的差商将提供更多可能的选择,并对指标的外观产生有利地影响。

结束语

自适应算法的运用,令我们获得非比寻常的指标成为可能。 它们的主要优势是能够自我调整,从而适应当前的市场形势。 缺点包括控制参数数量的增加,其选择可能需要一些时间。 另一方面,自适应指标可以在非常广泛的范围内变化,从而推动产生新的技术分析方法。

本文由MetaQuotes Ltd译自俄文

原文地址: https://www.mql5.com/ru/articles/11627

注意: MetaQuotes Ltd.将保留所有关于这些材料的权利。全部或部分复制或者转载这些材料将被禁止。

本文由网站的一位用户撰写,反映了他们的个人观点。MetaQuotes Ltd 不对所提供信息的准确性负责,也不对因使用所述解决方案、策略或建议而产生的任何后果负责。

数据科学与机器学习(第 09 部分):以 MQL5 平铺直叙 K-均值聚类

数据科学与机器学习(第 09 部分):以 MQL5 平铺直叙 K-均值聚类

学习如何基于分形(Fractals)设计交易系统

学习如何基于分形(Fractals)设计交易系统

阿列克谢,谢谢你!

我很高兴能读到这篇文章,以及您在这里和论坛上发表的其他文章。