Сколько длится тренд?

Содержание

Введение

Определение состояний рынка в различные периоды времени — основа торговли. От того, насколько точен прогноз движения цены, зависит успех трейдера. На эту тему уже написан ряд статей: например, "Несколько способов определения тренда на MQL5". В ней были описаны способы определения трендового состояния рынка, написаны по ним индикаторы и торговые советники. Тренду была посвящена и одна из моих предыдущих статей "Сравнительный анализ 10 трендовых стратегий", в которой разрабатывались и тестировались трендовые стратегии. В этой статье мы тоже выберем несколько способов определения тренда, но только с целью определить его длительность по отношению к флэтовому состоянию рынка. Принято считать, что тренд соотносится с флэтом в пропорции 30% : 70%. Это мы и проверим.

Постановка задачи

Для проведения исследования определимся с задачами и их условиями.

- Выбрать способы определения тренда и флэта так, чтобы можно было количественно оценить их и привести к процентному соотношению. Для этого пригодятся только системы, которые могут показывать оба состояния рынка. Желательно, чтобы в них были встроены качественные показатели — сила тренда или ярко выраженное определение бокового состояния рынка.

- Иметь возможность определить и оценить соотношение на различных временных периодах, а также на разных рынках одного и разных типов, будь то валютные рынки, фондовые или фьючерсные.

- Разработать инструмент, который читатель мог бы использовать в самостоятельных исследованиях в интересующих его условиях.

- Провести сравнительный анализ на основе данных, полученных в различных условиях, поискать корреляцию.

Реализация

1. Выбор способов определения тренда.

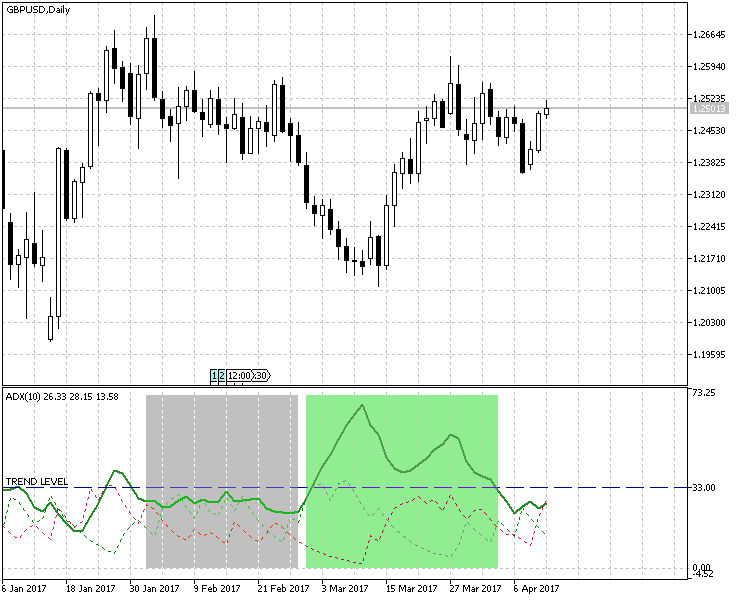

1.1. Начнем исследование с классического индикатора силы тренда ADX. Оценкой присутствия тренда или флэта будет служить уровень TrendLevel. Считаем, что тренд есть, если основная линия поднимается выше этого уровня. На рис.1 представлен пример определения зоны тренда и зоны флета по этому способу. Подсчет состояния рынка будет производиться по количеству свечей, на которых значение ADX будет выше TrendLevel из заданной выборки.

Рис.1 Определение зоны тренда/флэта с помощью ADX

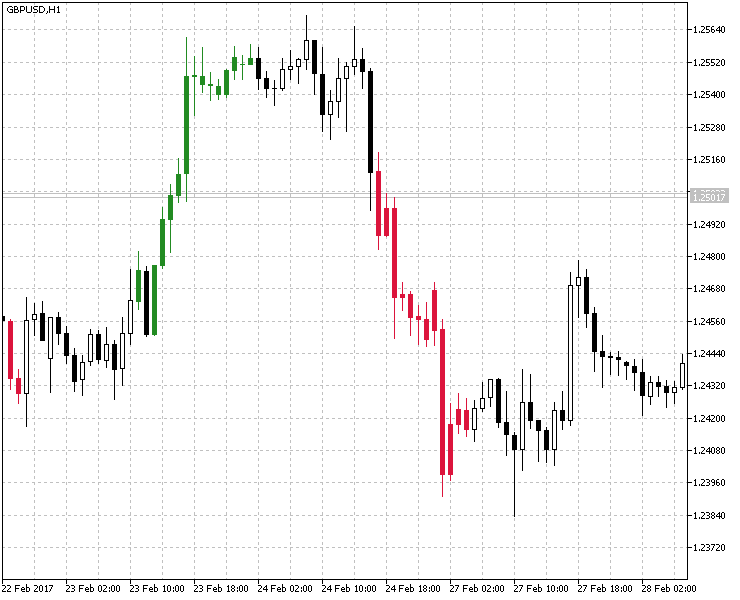

1.2. Следующим рассмотрим Индикатор силы и направления тренда, но под наши задачи выберем здесь только один индикатор Боллинджера и уменьшим количество цветов для отображения до двух (красного и зеленого). На рис.2 прекрасно видно, где происходят сильные движения рынка: свечи здесь окрашены в заданные цвета.

Рис.2 Определение зон тренда/флэта с помощью полос Боллинджера.

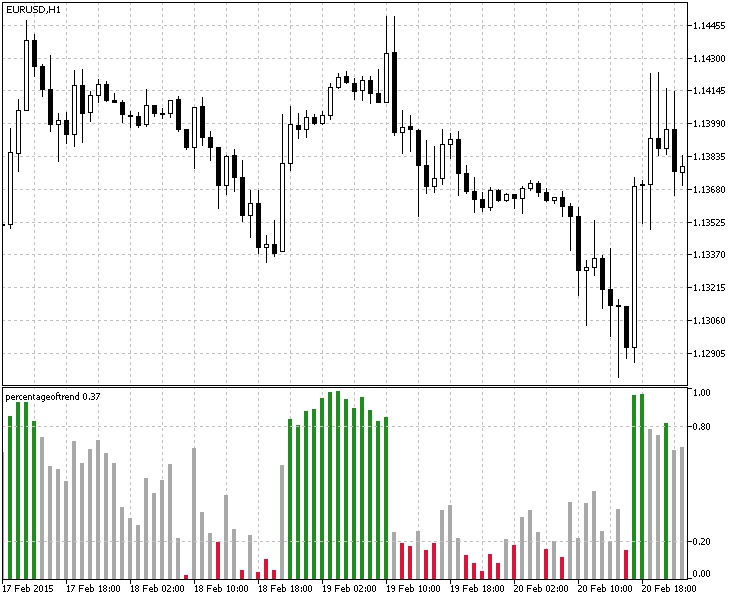

1.3. Третьим был рассмотрен Percentage of Trend, который тоже подвергся модификации: из него убран второй период и добавлена цветовая индикация тренда. Результат работы получившегося индикатора представлен на рис.3.

Рис.3 Определение зон тренда/флэта с помощью Percentage of Trend.

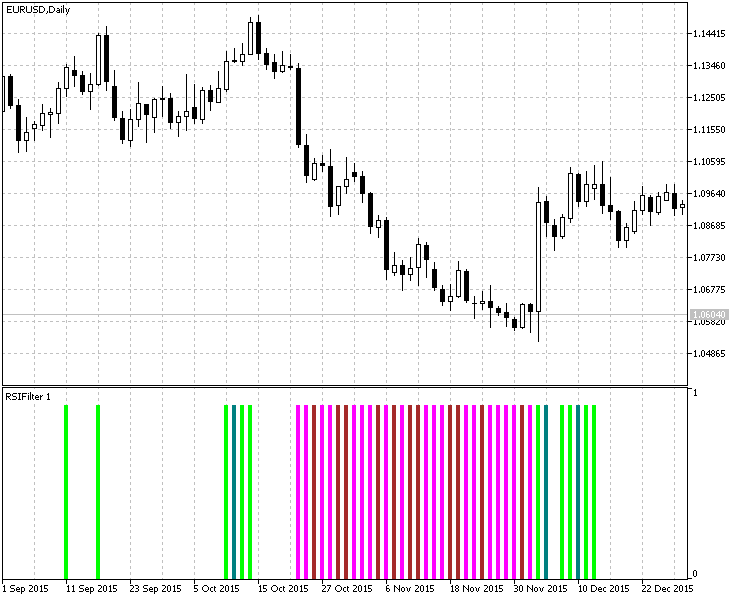

1.4. Еще один способ определения тренда/флэта — RSIFilter. Для удобства подсчета индикатор RSI отображается в виде гистограммы, где уход значений индикатора в заранее заданные зоны перепроданности/перекупленности отображается как столбец. Здесь тоже внесены изменения в оригинальный индикатор: состояние флэта не отображается, и буфер, отображающий значение высоты гистограммы в таком состоянии рынка, равен нулю. Сделано так, чтобы удобнее было определять наличие тренда, при котором значение буфера равно единице. Пример работы индикатора показан на рис.4.

Рис.4 Определение зон тренда/флэта с помощью RSIFilter.

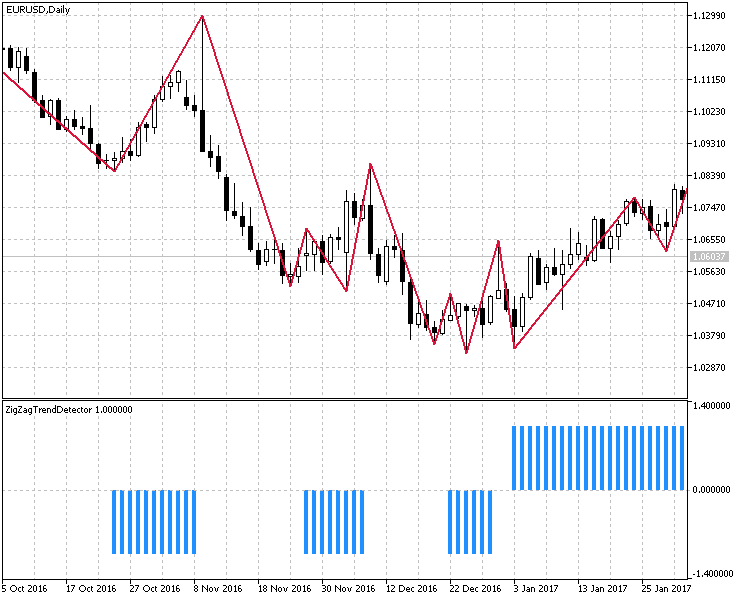

1.5. И, наконец, рассмотрим способ из статьи "Несколько способов определения тренда на MQL5", а именно — определение состояний тренда/флэта с помощью индикатора ZigZagTrendDetector. В нем никаких изменений не проводилось. Работа его представлена на рис.5.

Рис.5 Определение зон тренда/флэта с помощью ZigZagTrendDetector.

2. Разработка и реализация инструмента для подсчета состояний рынка и отображение результатов.

Результат каждого способа определения тренда/флэта будет представлен в виде сводной таблицы по нескольким таймфреймам. Для наглядности отображения я воспользовался библиотекой EasyAndFastGUI на основе серии статей Графические интерфейсы. Был разработан специальный класс CTrendCountUI для визуализации результатов. Чтобы более четко представлять, как он будет выглядеть, на рис.6 представлен изначальный шаблон, в который будут записываться все подсчеты.

Рис.6 Шаблон отображения подсчета результатов тестирования.

Как видно на скриншоте, в первом столбце представлены способы подсчета тренда, а в первой строке расчет в мультитаймфреймовом варианте. Для экономии места и сохранения читабельности я не буду приводить полную реализацию интерфейса, а приведу лишь функцию, которая настраивает и визуализирует шаблон, представленный выше:

//+------------------------------------------------------------------+ //| Вывод и настройка информационной панели | //+------------------------------------------------------------------+ void SetInfoPanel() { //--- UI.CreateMainPanel("Trend Counter"); UI.CreateStatusBar(1,25); UI.m_status_bar.ValueToItem(0,"Enabled on "+Symbol()); UI.CreateCanvasTable(); //--- UI.m_canvas_table.SetValue(0,0,"Значение"); UI.m_canvas_table.SetValue(0,1,"ADX"); UI.m_canvas_table.SetValue(0,2,"BB"); UI.m_canvas_table.SetValue(0,3,"PoT"); UI.m_canvas_table.SetValue(0,4,"RSI"); UI.m_canvas_table.SetValue(0,5,"ZZ"); //--- UI.m_canvas_table.SetValue(1,0,"M1"); UI.m_canvas_table.SetValue(2,0,"M5"); UI.m_canvas_table.SetValue(3,0,"M15"); UI.m_canvas_table.SetValue(4,0,"M30"); UI.m_canvas_table.SetValue(5,0,"H1"); UI.m_canvas_table.SetValue(6,0,"H4"); UI.m_canvas_table.SetValue(7,0,"H6"); UI.m_canvas_table.SetValue(8,0,"D1"); UI.m_canvas_table.SetValue(9,0,"W1"); UI.m_canvas_table.UpdateTable(true); UI.CreateLabel("Working..."); }

Следующим шагом будет создание алгоритмов подсчета для выбранных выше способов подсчета. В большинстве своем их способы реализации очень похожи, потому разберем только один. Остановимся на моментах, реализующих подсчет.

Разберем первый описанный способ — ADX, функция GetADXCount().

//+------------------------------------------------------------------+ //| Функция подсчета состояний рынка с помощью ADX | //+------------------------------------------------------------------+ bool GetADXCount() { //--- Блок 1 double adx[],result[],count; int to_copy,bars; int tf_size=ArraySize(Ind_Timeframe); ArrayResize(Ind_Handle,tf_size); ArrayResize(result,tf_size); ArrayInitialize(adx,0.0); ArrayInitialize(result,0.0); ArraySetAsSeries(adx,true); //--- for(int i=0;i<tf_size;i++) { count=0; Ind_Handle[i]=iADX(Symbol(),Ind_Timeframe[i],InpInd_ADXPeriod); if(Ind_Handle[i]==INVALID_HANDLE) { Print(" Failed to get the indicator handle"); return(false); } //--- Блок 2 bars=Bars(Symbol(),Ind_Timeframe[i]); to_copy=(bars<NumCandles)?bars:NumCandles; //--- if(CopyBuffer(Ind_Handle[i],0,0,to_copy,adx)<=0) return(false); //--- Блок 3 for(int j=0;j<to_copy;j++) { if(adx[j]>TrendLevel) count++; } result[i]=(count/to_copy)*100; IndicatorRelease(Ind_Handle[i]); } //--- Блок 4 for(int i=1;i<=tf_size;i++) UI.m_canvas_table.SetValue(i,1,DoubleToString(result[i-1],2)); UI.m_canvas_table.UpdateTable(true); return(true); }

Рассмотрим обозначенные блоки кода из листинга выше.

- Блок 1. Инициализация переменных и массивов, приведение их размера к количеству таймфреймов, на которых будут проводиться тесты.

- Блок 2. Для тестирования и получения результата в процентах нужна выборка из определенного количества свечей. Надо учесть, что на больших таймфреймах или на инструментах с небольшой историей может не хватить количества баров для заданной выборки, поэтому нужно определить глубину истории и при необходимости корректировать объем запрошенных данных.

- Блок 3. Для индикатора ADX мы будем увеличивать счетчик тогда, когда его значение для текущего бара будет выше TrendLevel.

- Блок 4. Заносим результаты тестирования в таблицу, подготовленную ранее в функции SetInfoPanel().

Далее будет меняться только Блок 3, то есть условия подсчета.

Функция GetColorBBCount().

for(int j=0;j<to_copy;j++) { if(bb[j]) count++; } result[i]=(count/to_copy)*100;

Значение выбранного индикаторного буфера, отличное от нуля, говорит о том, что текущая в выборке свеча принадлежит тренду. Если иначе, то перед нами флэт.

Функция GetPoTCount().

Параметры индикатора Percentage of Trend имеют вид:

//--- Параметры Percentage of Trend input int InpPeriodPoT=20; input double UpTrendLevel=0.8; input double DnTrendLevel=0.2;

Поэтому признак наличия тренда — выход значения индикатора за уровни UpTrendLevel и DnTrendLevel. Соответственно, подсчет будет выглядеть так:

for(int j=0;j<to_copy;j++) { if(pot[j]>=UpTrendLevel || pot[j]<=DnTrendLevel) count++; } result[i]=(count/to_copy)*100;

Функция GetRSICount().

Так как она представлена в виде гистограммы, в которой наличие тренда обозначается как 1, а отсутствие — как 0, то условие будет идентично GetColorBBCount():

for(int j=0;j<to_copy;j++) { if(rsi[j]) count++; } result[i]=(count/to_copy)*100;

Функция GetZZCount().

Аналогична предыдущей — такой же гистограммный вид индикатора.

for(int j=0;j<to_copy;j++) { if(zz[j]) count++; } result[i]=(count/to_copy)*100;

Функция GetAverage().

Рассчитывает общий результат по всем способам и таймфреймам.

//+------------------------------------------------------------------+ //| Функция подсчета среднего значения по всем данным | //+------------------------------------------------------------------+ string GetAverage(double &arr[]) { double sum=0.0; int size=ArraySize(arr); for(int i=0;i<size;i++) sum+=arr[i]; sum/=size; return(DoubleToString(sum,2)); } //+------------------------------------------------------------------+

В итоге весь расчет и вывод информации выглядит таким компактным образом:

//+------------------------------------------------------------------+ //| Expert initialization function | //+------------------------------------------------------------------+ int OnInit() { SetInfoPanel(); if(GetADXCount() && GetColorBBCount() && GetPoTCount() && GetRSICount() && GetZZCount() ) UI.m_label1.LabelText("Done. Result for "+IntegerToString(NumCandles)+" bars. Average Trend Time - "+GetAverage(avr_result)+"%"); else { UI.m_label1.LabelText("Error"); } //--- return(INIT_SUCCEEDED); }

Тестирование

Для тестирования было решено взять несколько инструментов различных типов, чтобы максимально расширить условия исследования:

- Валютные пары — EURUSD,USDCHF,USDJPY,GBPUSD;

- Фьючерс — GOLD-6.17;

- Рынок акций — #MCD;

Тестирование на всех таймфреймах будет проходить на выборке в 2000 баров. Ниже представлены настройки, одинаковые для всех инструментов.

//+------------------------------------------------------------------+ //| Входные параметры эксперта | //+------------------------------------------------------------------+ input int NumCandles=2000; //Number of analyzed candles //---- Параметры ADX input string com1=""; //---- Параметры ADX input int InpInd_ADXPeriod=14; //ADX Period input double TrendLevel=20.0; //--- Параметры ColorBBCandles input string com2=""; //---- Параметры ColorBBCandles input int BandsPeriod=20; // Период усреднения BB input double BandsDeviation=1.0; // Отклонение input ENUM_MA_METHOD MA_Method_=MODE_SMA; //метод усреднения индикатора input Applied_price_ IPC=PRICE_CLOSE_; //ценовая константа //--- Параметры Percentage of Trend input string com3=""; //---- Параметры Percentage of Trend input int InpPeriodPoT=20; input double UpTrendLevel=0.7; input double DnTrendLevel=0.3; //--- Параметры RSIFilter input string com4=""; //---- Параметры RSIFilter input uint RSIPeriod=10; // Indicator period input ENUM_APPLIED_PRICE RSIPrice=PRICE_CLOSE; // Price input uint HighLevel=60; // Overbought level input uint LowLevel=40; // Oversold level //--- Параметры ZigZagTrendDetector input string com5=""; //---- Параметры ZigZagTrendDetector input int ExtDepth=5; input int ExtDeviation= 5; input int ExtBackstep = 3;

1. Тестирование валютных пар.

По результатам тестирования четырех валютных пар выявилась тенденция среднего значения в 60% времени в состоянии тренда. При этом существенного отличия по различным способам и таймфреймам не наблюдается.

Рис.7 Результаты тестирования четырех валютных пар.

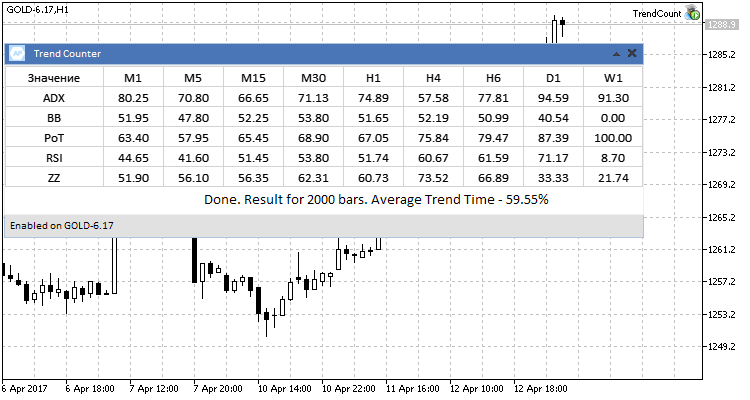

2. Тестирование фьючерса.

Тестирование фьючерса показало выбивающиеся из общей тенденции значения на старших таймфреймах. Это происходит потому, что изначально была задана выборка в 2000 баров, но на D1 и W1 для этого не хватает истории, поэтому расчет ведется по максимально доступной истории.

Рис.7 Результаты тестирования фьючерса GOLD-6.17.

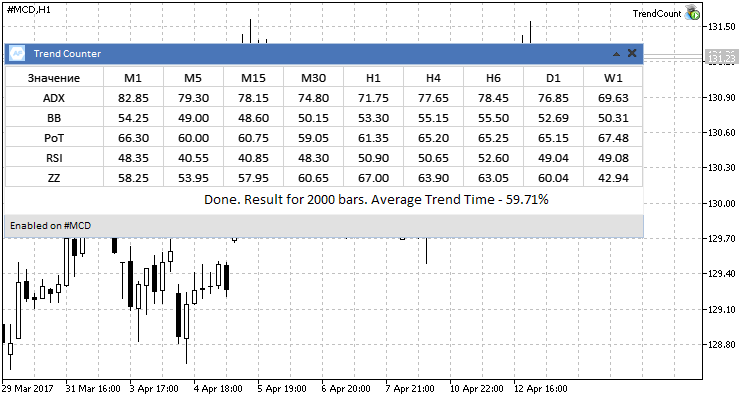

3. Тестирование акции.

Здесь также наблюдается общая тенденция, полученная на инструментах выше.

Рис.8 Результаты тестирования акции #MCD.

В процессе тестирования у меня возник вопрос по поводу справедливости выбора диапазона в 2000 свечей. Сохраняется ли среднее значение тренда для выборок других масштабов? И здесь возникает еще один интересный момент для проверки — как изменяется соотношение тренда/флэта в разрезе истории? Потому что исследовав динамику изменения этого соотношения, можно сделать выводы об изменении характера трендовых движений, длительности, частоты и т.д. Поэтому было решено исследовать зависимость значения выборки от среднего значения тренда для каждого из способов определения тренда. Это даст ответы на поставленные выше вопросы. Искать зависимости будем с помощью расчета коэффициента ранговой корреляции Спирмена.

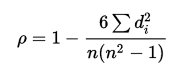

Нас интересует корреляция двух величин: количества баров для теста (X) и среднего времени тренда в процентах (Y). Для каждого X и Y присваиваются ранги. На основе полученных рангов высчитывается их разность d и вычисляется коэффициент по формуле:

где n — это число замеряемых пар X и Y. Значение коэффициента может меняться от -1 до 1. Положительное значение говорит о прямой зависимости исследуемых величин, отрицательное — об обратной. Нулевое значение говорит об отсутствии какой-либо зависимости.

В качестве примера подробно разберем один из способов определения тренда ADX на валютной паре EURUSD. Остальные будут рассчитываться аналогично, и их результаты будут сведены в таблицу для лучшей наглядности. В нашем случае замеров средних значений времени тренда будет n=7 и заранее выбрано количество баров для теста: это 100, 200, 300, 500, 1000, 1500, 2000. В нижеследующей таблице приведены результаты замера значений, их ранжирование, разность рангов и их квадрат для расчета коэффициента:

| Rx | X | Y | Ry | D(Rx-Ry) | D2 |

|---|---|---|---|---|---|

| 1 | 100 | 75.78 | 1 | 0 | 0 |

| 2 | 200 | 77.72 | 2 | 0 | 0 |

| 3 | 300 | 79.04 | 3 | 0 | 0 |

| 4 | 500 | 79.77 | 5 | -1 | 1 |

| 5 | 1000 | 79.49 | 4 | -1 | 1 |

| 6 | 1500 | 81.32 | 6 | 0 | 0 |

| 7 | 2000 | 81.44 | 7 | 0 | 0 |

Подставляя полученные значения в формулу, получим коэффициент ρ=1-(6*2)/(7*(49-1)=0,96.

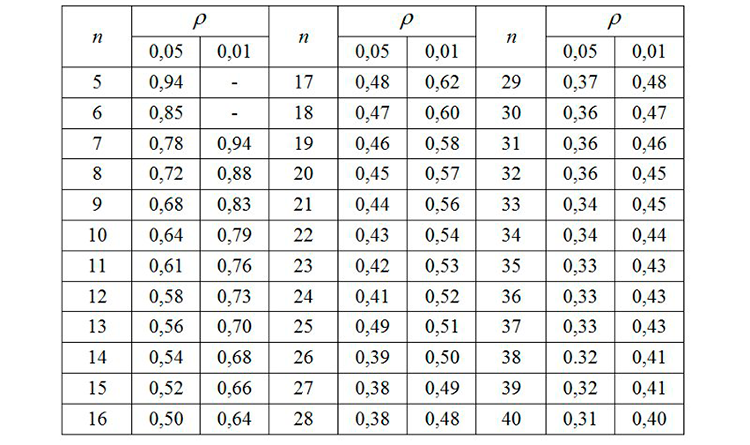

Далее проверяем полученное значение по таблице критических значений коэффициентов, представленной на рис.8, для n=7 и делаем вывод, что в рамках данного тестирования присутствует сильная прямо пропорциональная зависимость среднего значения времени тренда от значения задаваемой выборки тестирования в барах.

Рис.8 Критические значения коэффициента корреляции рангов Спирмена.

Теперь рассчитаем коэффициент Спирмена для всех способов определения тренда для выбранной валютной пары EURUSD и выведем эти значения в таблицу.

| Способ определения тренда | Значение коэффициента Спирмена |

|---|---|

| ADX | 0.96 |

| ColorBBCount | 0.89 |

| Percentage of Trend | 0.68 |

| RSI Filter | -0.68 |

| ZigZagTrendDetector | -0.07 |

О чем говорят полученные результаты? Первые три способа определения тренда дали прямую зависимость среднего значения тренда от глубины истории, RSI Filter — наоборот, продемонстрировал обратную зависимость, а определение с помощью индикатора ZigZag показало, что конечный результат не зависит от размера выборки. Рассчитаем коэффициенты для других участвующих в тестировании инструментов и также сведем полученные результаты в таблицу.

| Способ определения тренда | EURUSD | USDCHF | USDJPY | GBPUSD | GOLD-6.17 | #MCD |

|---|---|---|---|---|---|---|

| ADX | 0.96 | -0.61 | -0.75 | 0.96 | -0.86 | 0.93 |

| ColorBBCount | 0.89 | 0.46 | -0.11 | -0.14 | -0.64 | 0.79 |

| Percentage of Trend | 0.68 | 0.93 | 0.11 | 0.29 | 0.89 | 1 |

| RSI Filter | -0.68 | 1 | 0.04 | 0.79 | -1 | 0.89 |

| ZigZagTrendDetector | -0.07 | 0 | 0.96 | 0.96 | 0.36 | 0.32 |

На основе полученных результатов можно сделать следующие выводы по каждому из торговых инструментов.

- EURUSD. В трех из пяти способах определения тренда отмечена сильная корреляция: чем глубже история, тем выше на ней доля трендового состояния рынка.

- USDCHF. Так же, как и на предыдущем инструменте, доля трендового состояния рынка в прошлом была выше, чем сейчас.

- USDJPY. Здесь зависимости между изменением величины выборки и конечным значением нет. Характер движения и динамика этого рынка особо не изменилась.

- GPBUSD. В четырех из пяти способов присутствует прямо пропорциональная зависимость доли тренда от величины выборки. Также делаем вывод, что на этой паре доля трендового состояния рынка в прошлом была выше сегодняшней.

- GOLD-6.17. Зависимости от смены величины выборки замечено не было.

- #MCD. Зависимость есть во всех пяти случаях, причем в четырех случаях она ярко выраженная. Это тоже свидетельствует о сильных и долгих трендах в прошлом. Чем ближе история подходит к сегодняшнему дню, чем меньше и реже выбранный рынок переходит в состояния сильных движений.

Для проверки достоверности полученных результатов, рассмотрим графики исследуемых инструментов на большом таймфрейме и за большой период истории. Это даст понимание того, действительно ли характер трендовых движений изменяется. Для рассмотрения возьмем недельный таймфрейм и выявим характерные участки трендового и флэтового состояния рынка.

1. EURUSD

Рассмотрим рисунок, представленный ниже. На нем представлена валютная пара EURUSD с 1995 года по настоящее время.

Рис.9 Недельный график EURUSD 1995-2017

На рисунке тремя областями отмечены характерные особенности рынка:

- Первая область показывает общую долговременную нисходящую тенденцию с небольшими откатами. Обратите внимание на продолжительность и силу тренда.

- Вторая область по своему движению — почти полная противоположность первой, при этом сила и продолжительность не меньше первой. Как видно, эти два движения происходили в период с 1995 до середины 2007.

- Как видно по третьей и четвертой отмеченной области, сила и продолжительность трендовых движений серьезно идет на убыль. В масштабах предыдущих трендов современные больше похожи на боковые.

По этим наблюдениям можно сделать вывод, что расчет коэффициентов корреляции Спирмена для выбранных способов определения тренда достоверно показывает текущий характер изменения соотношения тренда/флета.

2. USDJPY

Напомню, что при вычислении коэффициентов корреляции для этого инструмента не было выявлено какой-либо зависимости характера изменения или соотношения тренда с течением времени. На рис.10 хорошо видно, что с начала 1995 года ярко отслеживается сильное восходящее движение, после которого очень продолжительное время размах и продолжительность трендов значительно сокращается. На второй части рисунка, где изображен сначала нисходящий тренд, а потом восходящий, заметны частые боковые движения по несколько месяцев.

Рис.10 Недельный график USDJPY 1995-2017.

Поэтому в данном случае расчет коэффициентов корреляции Спирмена также верно характеризует отсутствие какой-либо зависимости между временем и соотношением тренда/флэта.

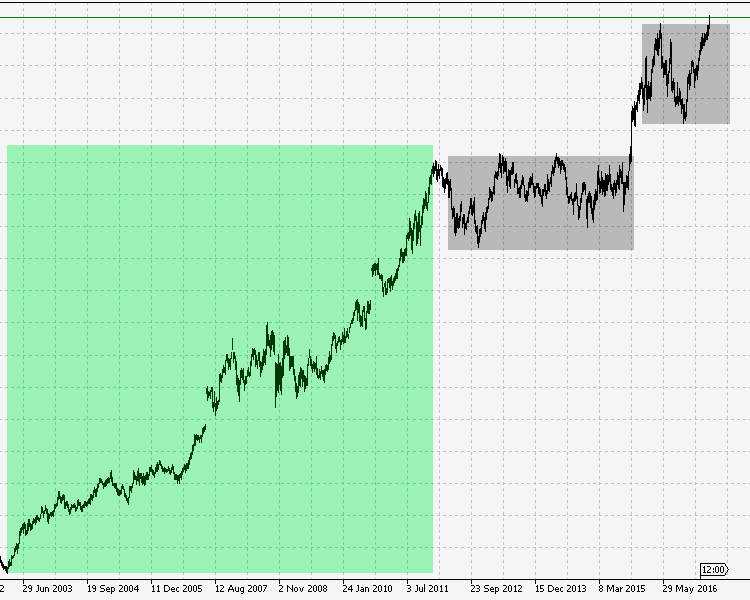

3. #MCD.

Последним было решено рассмотреть случай акции, где, напомню, корреляция была замечена во всех пяти способах определения тренда. На рис.11 видим, что в прошлом акция двигалась вверх без существенных откатов или затяжных флэтовых состояний. Также хорошо видно, какое движение и соотношение тренда/флэта наблюдается в недалеком прошлом и по сегодняшнее время.

Рис.11 Акция #MCD 2003-2017.

Потому и здесь расчет коэффициентов корреляции Спирмена вполне справедлив и представляет нам картину, характеризующую сильное изменение соотношения тренд/флэт в сторону второго. Общая тенденция исследованных рынков сводится к тому, что рынки меняются и в плане движения, и в плане характера этого движения. Они становятся более динамичными, менее предсказуемыми и быстро переменчивыми. Об этом говорят полученные результаты: соотношение тренда/флэта сместилось в сторону боковых движений, и раньше тренд был более заметен и очевиден, чем на сегодняшний день.

Выводы

Для более наглядного сравнения всех тестов общие значения всех тестируемых инструментов были сведены в таблицу.

| Тестируемый Инструмент | Среднее значение времени тренда, % |

|---|---|

| EURUSD | 62.54 |

| USDCHF | 62.27 |

| USDJPY | 63.05 |

| GBPUSD | 60.68 |

| GOLD-6.17 | 59.55 |

| #MCD | 59.71 |

Как видно из сводной таблицы, по результатам тестирования можно сделать следующий вывод: для заданных условий тестирования среднее значение рынка в состоянии тренда составляет около 60%, при этом в разрезе истории, от прошлого к настоящему, соотношение тренд/флэт увеличивается в сторону флэта, постепенно приближаясь к изначальному предположению о соотношении 30:70.

О чем же говорят нам полученные результаты?

- Рынки стали более динамичны, чаще происходит смена фаз между трендом и флэтом.

- Длительные затяжные тренды стали меняться на меньшие по продолжительности, и характер их движения стал не так ярко выражен, как ранее.

- Соответственно, динамика, движения и фазы рынка стали более сложными.

Заключение

В конце статьи приложен архив со всеми перечисленными файлами, рассортированными по папкам. Поэтому для корректной работы достаточно положить папку MQL5 в корень терминала.

Программы, используемые в статье:

| # |

Имя |

Тип |

Описание |

|---|---|---|---|

| 1 |

TrendCount.mq5 | Эксперт |

Инструмент для проведения тестирования |

| 2 |

TrendCountUI.mqh | Библиотека | Класс пользовательского интерфейса |

| 3 | ColorBBCandles.mq5 | Индикатор | Индикатор силы и направления тренда на основе полос Боллинджера |

| 4 | percentageoftrend.mq5 | Индикатор | Индикатор подсчета трендового/флетового состояния. |

| 5 | rsifilter.mq5 | Индикатор | Индикатор RSI в виде гистограммы с заданными уровнями перекупленности/перепроданности. |

| 6 | ZigZagTrendDetector.mq5 | Индикатор | Индикатор определения состояния рынка с помощью стандартного ZigZag. |

Предупреждение: все права на данные материалы принадлежат MetaQuotes Ltd. Полная или частичная перепечатка запрещена.

Данная статья написана пользователем сайта и отражает его личную точку зрения. Компания MetaQuotes Ltd не несет ответственности за достоверность представленной информации, а также за возможные последствия использования описанных решений, стратегий или рекомендаций.

Торговая система ДиНаполи

Торговая система ДиНаполи

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Вы принимаете политику сайта и условия использования

... Я уже получил ваш Неуд. Хотя УД не получил никто, насколько мне известно. Так что...так что. ...

Согласно моему практическому опыту -- есть только две оценки -- ОТЛ и НЕУД (как не ОТЛ).

Т.е. всё что не ОТЛ -- то однозначно только НЕУД -- равно как нельзя быть чуть-чуть беременной.

Даже в детстве учат стишок В.Маяковского: "Что такое хорошо и что такое плохо" http://lukoshko.net/poetry/poetvm1.shtml:

Мальчик

радостный пошел,

и решила кроха:

"Буду

делать хорошо

и не буду

- плохо".

Спасибо за отличную статью и инструменты.

Начинаю читать статью. Цитирую. "Определение состояний рынка в различные периоды времени — основа торговли". Кто Вам такое сказал? Меня вообще не интересует состояние рынка, меня интересует алгоритм моего поведения на ЛЮБОМ рынке. Проще говоря, что мне делать сейчас, продать, купить или вообще ни чего не делать.

Далее цитирую. "От того, насколько точен прогноз движения цены, зависит успех трейдера". Тоже странное утверждение. Где Вы видели 100%-ные прогнозы? Все зависит опять таки от модели моего поведения. Пример. На завтра прогноз жара, я делаю на оборот, одеваю шапку, а завтра приходит неожиданный циклон, прогноз не сбывается, идет снег. Ну и кто прав, я или прогноз? Вывод: работаем по худшему прогнозу.

Цитирую. "Принято считать, что тренд соотносится с флэтом в пропорции 30% : 70%". Кем принято? Кто такой умный? Дайте ссылку. Это соотношение постоянно меняется, то оно 99% к 1%, то 1% к 99% !!! А вообще, кто Вам сказал, что существуют только тренд и флет? А переходы между ними? Они не попадают ни под определение тренд, ни под определение флет.

Без обид. Это проблема у основной массы трейдеров. Мозги хорошо промываются. Имейте свое мнение!!!! Знайте, но не повторяйте чужое мнение. Подвергайте все сомнению! Имейте критическое мышление. Это и есть научный подход. А без научного подхода, Вы потратите жизнь на поиск черной кошки .... Дальше сами знаете.

Спросите, а что ты сам и есть ли вообще в природе решение? Отвечаю, сам влетал на деньги и сам читал всякую ерунду. А решение есть, довольно простое, но Вы не поверите, если не набьете себе шишек на бесполезной информационной ерунде. Используйте метод исключения: попробовали, работает, оставляем, не работает, выкидываем. И так 1 000 раз. Ищите, тестируйте, думайте.

Очень интересная статья. Автор дает направление для дальнейших изысканий.

Снимаю шляпу. Отличная работа.

Вот чего я не смог найти, так это код модифицированного индикатора ADX!

Если бы вы могли опубликовать его, я был бы очень признателен!