因周四(11月26日)美国感恩节假期休市,金融市场交投清淡,多数货币温和交投。因隔夜公布的美国经济数据指向表明美国第四季度经济温和增长,料经济足以支持美联储在12月首次加息,美元多头备受鼓舞美指强势突破100大关。此外,欧洲央行扩容传闻甚嚣尘上,欧元承压跌破1.0600关口,亦扶助提振美元的表现。近期包括美银美林在内的多家顶尖投行普遍预计人民币在纳入SDR行列之后将走软,人民币空仓异军突起。下周一(11月30日),国际货币基金组织或将人民币纳入SDR货币篮子,人民币本周稍早一度触及近三个月低位。有分析指出,人民币加入SDR之后,“受伤”最大的或会是欧元而非美元。

美元多头欢欢喜喜过感恩节 债市不应景释放出不祥信号

随着美联储加息脚步愈发临近,美元指数近期又开始了一轮升势,但不少市场人士已经开始关注美联储加息后美元的走势。他们认为,后续美联储加息节奏对于美元走势而言至关重要。

美联储(FED)上周公布了措辞鹰派的10月会议纪要,加之近期美联储高官频频发布强硬言论,且10月非农报告表现强劲,市场对于12月美联储加息的预期急剧升温。

因美国周三(11月25日)公布的制造业产出和企业投资计划数据强劲,强化美联储加息预期,周四美元指数在99.71至99.91区间内交投,之前曾触及八个半月高位100.17。

下周11月非农就业报告将是一个关键因素。假如在这期间没有重大市场灾难,则就业报告(特别是薪资数据)可能会令美联储做出是否加息的决定。

美银美林指出,随着12月16日FOMC会议即将到来,将于12月4日公布的美国11月非农就业报告成为了加息前“最重要的数据”。

市场普遍预计,在联邦公开市场委员会(FOMC)12月15-16日在华盛顿召开会议的时候,美联储官员将把基准联邦基金利率提高25个基点,这将是美联储近10年来首次加息。

Economy & Markets分析师Lance Gaitan日前撰文称:“我相信,即便美联储下月加息,我们很快就会发现,这不会是一系列加息举措的第一步,而会是‘一次性’行为。因此,假如他们加息了,幅度也会相当小,对于市场来说意义并不那么大。”

Gaitan写道:“这告诉我们,债市投资者并不预测未来经济会升温,而通胀也并非一个值得忧虑的因素。这同时也告诉我们,交易商预计加息只是一个孤立的事件,而非许多加息行动中的首次。”

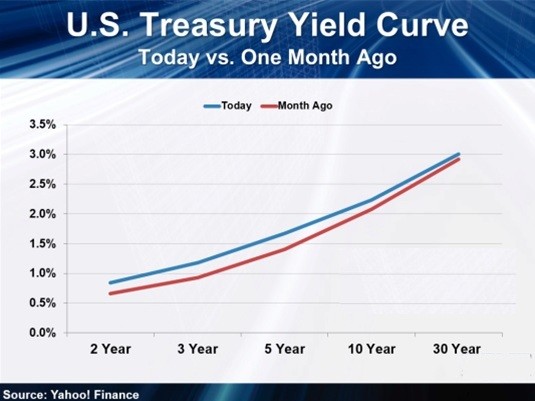

而债券市场似乎也同意这一点。过去一个月以来,债券收益率曲线越来越平坦。债券收益率曲线变陡,意味着债市认为经济动能正在升温,而收益率也可能上扬;收益率曲线平坦则传递出相反的信号。

如下图所示,作为对美联储有关下月可能加息的言论的回应,短期债券收益率在上个月小幅上升。但收益率曲线的长端(30年期美债)几乎没有变动。

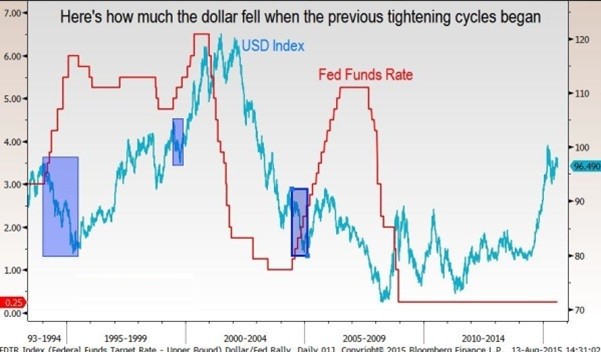

在过去三轮加息周期中,美元在加息之前6-9个月平均升值近9%。之后美元就走上下坡路,6个月平均下跌大约6%。

在2004年美联储首次加息之后的半年内,ICE美元指数下跌9.3%。1994年美联储宣布加息时,美元下跌6.9%,而1999年加息时美元下跌1%。

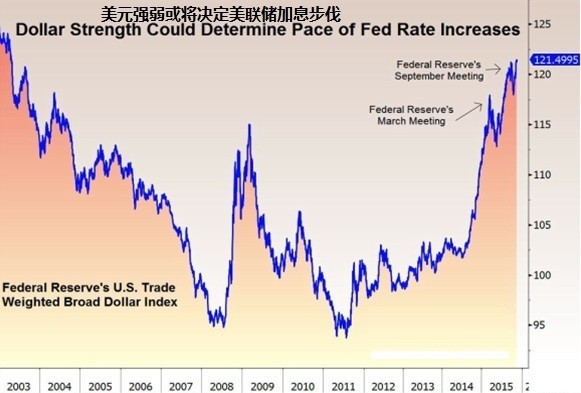

此外,美元指数飙升也令美联储未来大幅加息的概率降低。美联储设立的跟踪美元兑美国最大贸易伙伴货币走势的指数显示,美元本月攀升至12年高位,造成美元贸易加权汇率上升的主要因素在于美元兑欧洲和中国等主要出口国的货币走高。

美元走强降低进口成本,加大了通胀率达到联储2%目标的难度,但同时也可能会促使美联储放缓加息步伐,美元兑主要货币的走势将因此面临压力。

德国商业银行(Commerzbank AG)驻法兰克福高级外汇策略师Lutz Karpowitz说道:“美联储最近在一些声明中已经提到,他们担心强势美元的影响,这意味着,一旦美元升值势头过于强劲,美联储就会调整货币政策。加息周期可能比市场目前预期的更加谨慎。”

全球最大外汇交易机构花旗(Citigroup Inc)十国集团(G10)外汇策略全球主管Steven Englander在周二发布的一份报告中写道,因决策者没有“理由来取悦”美元多头,投资者不应等到12月美联储开会时再锁定美元多仓获利。

Englander指出,如果美联储在加息同时展现出鸽派立场(dovish hike)从而使美元走低,恐怕也没有几个美联储官员会反对。

欧洲央行或给市场带来“鸽式惊奇” 欧/美平价指日可待?

日内欧元/美元仍处于下行压力之中,但跌势放缓,日内最低触及1.0599。随着欧洲央行(ECB)不时释出在12月会议上进一步宽松的暗示,预计汇价后市仍走低。这种趋势会在感恩节中延续,不过跌势预计也将相对温和。

据外媒最近报道称,欧洲央行可能会在12月的会议上讨论“最新的宽松利器”--对银行存款采取分级利率。市场分析人士认为,这可能是欧洲央行放出“更为鸽派”的信号。

路透援引欧洲央行官员的话指出,这种“分级利率”也就是依据银行在欧洲央行存放的现金数量来决定利率水平,相当于对囤积现金超过一定数额的银行处以“罚金”。

“这种机制可能会设定一个利率上限,因此从某种程度上来说,银行只有在支付较高费用的情况下才能在欧洲央行存放隔夜现金。”一名官员说道。“至于在12月份会议上是否将以及如何下调存款利率的问题,目前仍在讨论中。”

北京时间12月3日的晚间20:45,欧洲央行将公布利率决议。稍后的21:30,央行行长德拉基(Mario Draghi)召开新闻发布会。

从最新的市场预期来看,大部分的投行都预计欧洲央行将会调整资产购买规则并下调利率。

法国巴黎银行(BNP Paribas)在日内报告中表示该行经济学家已经重新调整了他们有关欧洲央行(ECB)12月3日政策会议的预期。目前他们预计欧洲央行将下调存款利率20个基点(之前预期下调10个基点);另外,每月资产购买规模增加100亿欧元至700亿欧元,并将此资产购买计划延长12个月至2017年9月。

法巴银行指出,“我们的经济学家们强调,最近有关负存款利率的双重利率体系传闻表明欧洲央行可能展开更大幅度的削减利率。双重利率体系的好处是,与单一的利率系统相比,采用双重利率体系与降息相比对欧元有着类似的削弱作用,对在欧洲央行超出一定门槛的存款处于额外的罚金。”

法巴银行还表示,“利率市场目前定价欧洲央行将降低存款利率15个基点。因此,我们预计欧元仍将承压,预期欧洲央行将继续行动,特别是法巴银行(BNP Paribas)外汇持仓模型显示欧元空头头寸规模仍然较低。我们预计欧元/美元将在明年第三季度达到平价水平。”

预测机构正以3月以来最快的步伐调降对年底和第一季度欧元汇率的预估;欧洲央行购债计划正是始于今年3月,此举导致欧元创下12年低点。

期权交易信号显示,欧元今年再度触及这一低点的概率达到70%,远远高于欧洲央行10月会议时的18%。

BMO Global Asset Management驻伦敦的首席经济学家兼宏观策略主管Steven Bell表示:“他(指德拉基)会从帽子里变出兔子来——我们只是不清楚这会是只什么兔子。欧元将大幅下挫。”该公司管理约2440亿美元资产。

Bell预计,明年欧元/美元将跌破平价水平。欧洲央行可能超出投资者预期的举措包括将存款利率由目前的-0.2%再降0.2个百分点。市场预期仅为调降0.1个百分点。

欧元/美元周三(11月25日)一度跌至1.0566,为4月来最低水平,逼近3月16日触及的年内低点1.0458。

野村外汇分析师Yujiro Goto称,“在路透报导过后,市场有关欧洲央行将进一步调降存款利率的预期升温。下周欧洲央行会议之前欧元买盘机会不大,因此欧元跌破/美元1.05的下行风险在加大。”

全球知名投行高盛更是警告称,欧洲央行或给市场带来“鸽式惊奇”,欧元恐难逃进一步下挫的厄运。

高盛分析师Robin Brooks认为,欧洲央行在下周会议上以强于预期的鸽派立场使市场感到意外并不会遇到太大的阻力。他表示,“德拉基有充足的空间推行鸽派议程,因为此次会议的主旨本就是解决央行量化宽松计划实施至今效果不佳的问题。”

Brooks预计,欧元/美元在欧洲央行会议召开会跌至1.0500,会议当天会下跌2-3个大点(200-300),之后汇价受美联储加息的影响于12月底将跌至平价。

他进一步指出,“随着1月份风险偏好回升,基于政策背离的交易应会升温,欧元/美元跌至0.95的预期有可能在一季度末便会成为现实。”

SDR评估结果出炉前人民币空仓升至三个月高位 欧元将再次“躺枪”?

据外媒报道,下周一国际货币基金组织(IMF)可能会将人民币纳入特别提款权(SDR)货币篮子,给予人民币储备货币地位。尽管这很大程度上可能只有象征意义,但会提振人民币以及中国在国际经济中的影响力。

路透调查显示,人民币空头部位处于三个月高点,因市场预计国际货币基金组织(IMF)几乎肯定会在本月稍晚把人民币纳入特别提款权(SDR)货币篮子。

知情人士对外媒表示,在国际货币基金组织(IMF)考虑调整特别提款权(SDR)货币篮子以更好地反映金融流动状况之际,人民币或将纳入货币篮子,但权重可能低于之前估计的14-16%。一位知悉IMF讨论过程的官员称,14%-16%的比重太高了。另一位看到IMF报告的某亚洲高级官员称,权重勉强能达到两位数。

一些分析师预计,一旦人民币正式纳入IMF的货币篮子,中国可能允许人民币贬值。本周稍早人民币触及近三个月低点,中间价亦跌至近三个月新低。

美银美林近日警告称,中美货币政策的“巨大分化”料会令人民币承压,到明年年底人民币/美元将再贬9%至7.00,贬值压力将在月底IMF关于人民币纳入SDR的投票过后陡增。

不过,兴业证券首席宏观分析师王涵认为,人民币国际化还有很长的路要走,央行仍有必要稳定人民币汇率来提升“走出去”大战略的投资收益,以及人民币资产对于外资的吸引力。同时从对手方和筹码角度来看,央行也有能力维持汇率的稳定。

而澳大利亚国民银行(NAB)在近期的一份报告中指出,一旦人民币被纳入国际货币基金组织(IMF)的特别提款权(SDR)货币篮子,欧元受到的影响会大于美元或日元。

该行亚洲市场策略与研究主管Christy Tan表示,鉴于美元在世界贸易和金融交易中所占据的主导地位,货币篮子的货币中,相对美元而言,“欧元受到的冲击可能会更大”。

他预计,在正式纳入SDR篮子之后,人民币权重可能在7.5%到10%之间。