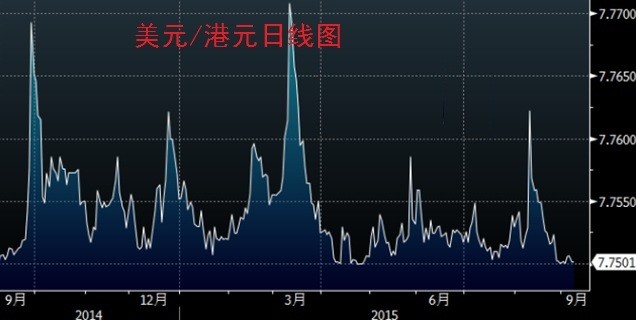

近日港币兑美元汇率数次触及强方兑换保证7.75港元/美元。香港金管局于9月1日、2日和7日分别向市场注入约155亿、125亿和31亿港元的流动性。上次金管局入市干预是在4月份,当月总计买入92亿美元。

对此,国内投行中金公司宏观研究团队周二(9月8日)发布报告,回答了市场关心的问题:处于人民币贬值和美联储(FED)加息的“十字路口”,港元将何去何从?

中金认为,由于人民币贬值预期推高离岸人民币兑港元的需求,港元在未来一段时间内或继续维持强势,处于7.75港元/美元附近。7.75是触发香港金管局干预的区间强方。

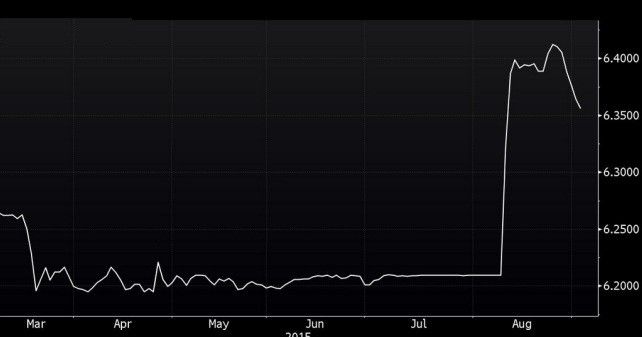

自开展跨境贸易人民币结算业务以来,香港人民币资金池不断扩大。在人民币升值和美联储QE带来港元存款低利率的双重影响下,人民币存款一度成为本币存款具有吸引力的替代品,受到在港企业和居民的青睐。然而,近期、尤其是8月11日人民币汇率形成机制改革后,关于人民币汇率的预期发生了逆转,贬值预期愈演愈烈。

因此,部分本港企业和居民将人民币存款转回本币存款,造成港币流动性紧张、推高港元汇率。截至7月底,香港人民币客户存款为9,941亿元,其中约82%为定期存款。

报告指出,如果人民币汇率短期内未见显着走弱,那么部分定期存款储户为避免罚息可能延后存款转换。这可能使得人民币存款回归港元的过程还将持续一段时间、继续支撑港元。存款货币单位的转换对港元流动性的影响可能要大过其对本地资产价格的影响。

中金表示:“随着人民币汇率企稳以及美联储步入加息周期,我们认为港元兑美元汇率可能回落,预测今年底为7.77港元/美元。事实上,在目前港元走强的背后,基金资金依然处于从香港债券和股票市场流出的状态。在美国货币政策正常化的预期下,新兴市场货币最近都遭受了不同程度的贬值,其中经济基础脆弱的(如马来西亚林吉特)贬幅较大。在美联储加息、新兴市场动荡和中国经济放缓等多重因素的叠加影响下,国际资本从香港净流出有较大可能性会进一步放大,带动港元走弱。”

但报告认为,由于触及弱方兑换保证对联系汇率制度的冲击更大,港元在历史上处于联系汇率弱方(7.8-7.85港元/美元)的时期较少。换言之,即使走弱,港元兑美元汇率极有可能仍处于强方区间(7.75-7.8港元/美元)。

中金认为,香港的联系汇率制度不会、也无需改变,港元兑美元汇率仍将在兑换区间内波动。在人民币汇率形成机制改革后,关于港元脱钩美元、挂钩人民币的市场预期也随之升温。在该机构看来,这种猜测在未来几年内转为现实的可能性很低,原因有以下四个方面:

首先,虽然香港近年来受大陆经济影响愈发深厚,但相关研究表明,其经济周期仍与美国更加同步。作为国际金融中心,源于美国的外部冲击仍是香港经济波动的主要驱动因素之一。

其次,港元的挂钩货币应是完全可自由兑换的主要储备货币,而人民币国际化仍有很长的路要走,其可兑换程度和流动性尚无法和美元比肩。

再次,香港的货币基础,无论是流量还是存量,都有外汇储备的完全支持。虽然香港经济体量不大,但是在此货币发行局制度下,港元相对其他新兴市场货币更加稳健,不易受到攻击和挤兑。

最后,无论是在政策沟通还是在历次实践中,香港金管局都明确地扞卫了联系汇率的制度安排,建立了较好的声誉机制。因此,若无重大触发因素,关于港元脱钩美元的一致预期应难以形成。

香港金管局在近期的公告中表示将密切关注市场动向,维持港元稳定。

因上个月人民币意外贬值以及美联储加息前景推动亚洲发展中经济体货币全面走低,港元正在吸引资金流入。人民币走弱之后,哈萨克斯坦和越南汇率发生变动,造成投资者担忧其它货币的汇率机制将发生变动。

惠誉国际评级(Fitch)亚太区主权评级主管Andrew Colquhoun日前表示,鉴于香港财力雄厚港元联系汇率制坚实。

Colquhoun指出,在过去的数次危机当中,港元联系汇率制度一直都为香港提供了帮助。