宽松的资金环境是本轮牛市最重要的推动因素和鲜明特征。这就不难理解,为什么会有人称本轮牛市为“水牛”了。

尽管资金流入股市仍有一定的空间,但机构预计未来一段时间资金环境会较上半年有所恶化。具体体现在资金流入的放缓、资金需求的提高等方面。这也许就是A股最近涨不动的原因所在。

资金供给能力减弱

按照一般性理解,我们可以把A股新增资金的具体来源分为四类:第一类是股票类基金的新增资金;第二类是保险新增投资资金;第三类是通过券商两融新增的资金;第四类是通过券商开立的资金账户银证转账净流入的资金。其中第三和第四类通道包括私募基金和产业、个人投资者。

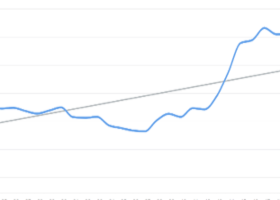

据中银国际证券统计结果来看,2014年下半年约有9000亿资金进入到股票市场,而今年上半年资金流入达到3.49万亿之巨。大量资金的涌入是A股表现强劲的直接原因。从结构上看,融资融券与保证金流入是两种主要的方式,险资保持了温和流入状态。公募基金虽然整体规模在增长,但在牛市过程中是被赎回的。

需要注意的是,非两融的融资资金,均通过银证转账进入投资者在券商开立的资金账户。因此在第四类渠道中可能有相当一部分来自于杠杆性融资。另外,这一渠道中一部分资金的流入原因可能在于新股申购。尤其在新股发行改为每月两次后,部分资金可能较长时间的沉淀于保证金账户之内。中银国际证券认为,目前看存量保证金中应有1.5-2万亿资金专门申购新股。

但无论如何,可以看到融资余额和保证金的快速增长是目前市场资金的重要来源。2014年下半年,融资融券业务曾经给市场带来了三分之二的新增资金。而就目前的资金看,杠杆性资金仍占据全部资金流入量的一半以上。

根据中国证券业协会提供的数据 ,2014年末具有融资融券资格的90多家券商净资本约为6344亿元,按照“证券公司融资融券的金额不得超过其净资本的4倍”计算,两融的“天花板”理论规模上限约为2.5万亿元。而截至上周末,沪深两市融资融券余额已经超过2.2万亿元,离两融理论规模上限已经近在咫尺。海通证券表示,考虑到今年以来部分券商已完成融资,静态测算两融余额上限约3万亿元,但该上限未来进一步提升幅度就相当有限了。

这就是为何市场对管理层降杠杆如此敏感的原因了。

资金需求显著提升

资金流出对A股影响是显而易见的。资金流出的渠道主要为新股发行、增发、大股东减持行为以及交易损耗。数据显示,从二季度开始,对A股市场的资金消耗明显增加到一个新的台阶。除了增发以外,包括新股发行、减持以及交易损耗在内的资金需求均在二季度的前两个月就达到了环比翻倍的水平,涨幅令人吃惊。而从下半年的情况看,这一趋势还将延续。下面是具体情况分析:

1、新股发行方面。据证监会发布数据显示,目前已过发审委会议尚未发行的新股共有34只,预计累计募集资金154亿元,另外处于已处理、已反馈、已预披露更新和中止审查状态的新股共有512只,按照平均拟募集资金5亿计算,预计将募集资金2,560亿元。二者累计将募集资金2,714亿元。

2、增发方面。根据2015年以来的情况,共有492家公司公告了增发预案且尚未实施,共计拟募集资金1.53万亿。如果其中有一半的项目今年年内实施完毕,则将共计募集资金7,650亿元。

3、在解禁和减持方面。2015年6月至12月,限售股解禁市值将达到2.36万亿。如果其中20-25%通过二级市场减持,则将流出资金5,000亿元。如果考虑到市场偏高,以及减持意愿不断加强等因素,实际减持比例可能高于这一水平。中银国际证券预计下半年实际减持量可能达到7,000亿元以上。

4、最后在交易损耗方面。2014年下半年日均成交额为4,153亿元,伴随着牛市的进展,2015年至今日均成交额放大至1.14万亿,如果按照日均10,000亿成交额计算,每天的交易损耗将达到20亿元的水平。接下来2015年还有130个左右交易日,预计将共产生交易损耗2,600亿元。

从上述四个方面看,将共产生资金需求2万亿,较上半年的资金消耗增加50%左右。从结果上看,这显著表现为资金需求方开始从股市加速抽离资金。

结语:从最近两次自出现泡沫到破裂的周期来看,泡沫破裂均是资金环境突然趋紧所致,如2007年连续出台货币紧缩政策以避免经济过热,2009年三季度放开非流通股、大量IPO以及货币宽松程度减弱,都是泡沫破裂的原因。因此在增量资金流入趋缓,而股市资金消耗剧增的情况下,A股真的不能愉快地玩耍了。

尽管资金流入股市仍有一定的空间,但机构预计未来一段时间资金环境会较上半年有所恶化。具体体现在资金流入的放缓、资金需求的提高等方面。这也许就是A股最近涨不动的原因所在。

资金供给能力减弱

按照一般性理解,我们可以把A股新增资金的具体来源分为四类:第一类是股票类基金的新增资金;第二类是保险新增投资资金;第三类是通过券商两融新增的资金;第四类是通过券商开立的资金账户银证转账净流入的资金。其中第三和第四类通道包括私募基金和产业、个人投资者。

据中银国际证券统计结果来看,2014年下半年约有9000亿资金进入到股票市场,而今年上半年资金流入达到3.49万亿之巨。大量资金的涌入是A股表现强劲的直接原因。从结构上看,融资融券与保证金流入是两种主要的方式,险资保持了温和流入状态。公募基金虽然整体规模在增长,但在牛市过程中是被赎回的。

需要注意的是,非两融的融资资金,均通过银证转账进入投资者在券商开立的资金账户。因此在第四类渠道中可能有相当一部分来自于杠杆性融资。另外,这一渠道中一部分资金的流入原因可能在于新股申购。尤其在新股发行改为每月两次后,部分资金可能较长时间的沉淀于保证金账户之内。中银国际证券认为,目前看存量保证金中应有1.5-2万亿资金专门申购新股。

但无论如何,可以看到融资余额和保证金的快速增长是目前市场资金的重要来源。2014年下半年,融资融券业务曾经给市场带来了三分之二的新增资金。而就目前的资金看,杠杆性资金仍占据全部资金流入量的一半以上。

根据中国证券业协会提供的数据 ,2014年末具有融资融券资格的90多家券商净资本约为6344亿元,按照“证券公司融资融券的金额不得超过其净资本的4倍”计算,两融的“天花板”理论规模上限约为2.5万亿元。而截至上周末,沪深两市融资融券余额已经超过2.2万亿元,离两融理论规模上限已经近在咫尺。海通证券表示,考虑到今年以来部分券商已完成融资,静态测算两融余额上限约3万亿元,但该上限未来进一步提升幅度就相当有限了。

这就是为何市场对管理层降杠杆如此敏感的原因了。

资金需求显著提升

资金流出对A股影响是显而易见的。资金流出的渠道主要为新股发行、增发、大股东减持行为以及交易损耗。数据显示,从二季度开始,对A股市场的资金消耗明显增加到一个新的台阶。除了增发以外,包括新股发行、减持以及交易损耗在内的资金需求均在二季度的前两个月就达到了环比翻倍的水平,涨幅令人吃惊。而从下半年的情况看,这一趋势还将延续。下面是具体情况分析:

1、新股发行方面。据证监会发布数据显示,目前已过发审委会议尚未发行的新股共有34只,预计累计募集资金154亿元,另外处于已处理、已反馈、已预披露更新和中止审查状态的新股共有512只,按照平均拟募集资金5亿计算,预计将募集资金2,560亿元。二者累计将募集资金2,714亿元。

2、增发方面。根据2015年以来的情况,共有492家公司公告了增发预案且尚未实施,共计拟募集资金1.53万亿。如果其中有一半的项目今年年内实施完毕,则将共计募集资金7,650亿元。

3、在解禁和减持方面。2015年6月至12月,限售股解禁市值将达到2.36万亿。如果其中20-25%通过二级市场减持,则将流出资金5,000亿元。如果考虑到市场偏高,以及减持意愿不断加强等因素,实际减持比例可能高于这一水平。中银国际证券预计下半年实际减持量可能达到7,000亿元以上。

4、最后在交易损耗方面。2014年下半年日均成交额为4,153亿元,伴随着牛市的进展,2015年至今日均成交额放大至1.14万亿,如果按照日均10,000亿成交额计算,每天的交易损耗将达到20亿元的水平。接下来2015年还有130个左右交易日,预计将共产生交易损耗2,600亿元。

从上述四个方面看,将共产生资金需求2万亿,较上半年的资金消耗增加50%左右。从结果上看,这显著表现为资金需求方开始从股市加速抽离资金。

结语:从最近两次自出现泡沫到破裂的周期来看,泡沫破裂均是资金环境突然趋紧所致,如2007年连续出台货币紧缩政策以避免经济过热,2009年三季度放开非流通股、大量IPO以及货币宽松程度减弱,都是泡沫破裂的原因。因此在增量资金流入趋缓,而股市资金消耗剧增的情况下,A股真的不能愉快地玩耍了。