利用季节性因素进行外汇价差交易

引言

在之前的文章中,我们探讨了市场中的季节性因素。在这里,我们将探讨根据季节性模式以交易品种价差指标的形式表示价格变动的选项。我们考虑了一种交易方法,即买入一个交易品种并卖出另一个品种,因此,这样的操作方式被视为一个单独的(价差)头寸。进行价差交易的品种最好具有相关性,以提高交易效率。

1. 外汇市场的配对交易

我想立即指出,这种交易方法的优势在于没有明确设置止损(或许对于一些交易者来说,设置止损会对他们的情绪状态产生负面影响)。此外,这种交易方法可以在不考虑市场方向的情况下获利,同时对账户资金的风险最小。解决方案在于使用所谓的市场中性策略。这种交易方法的一种变体被称为统计套利—,即所有交易者都可以进行的价差交易。

在这里,我们将考虑寻找统计关系及可用的工具,并讨论价差交易方法与更传统的单一货币交易相比的潜力。

市场中性测列意味着策略的盈利能力不直接取决于单个交易品种价格运动的方向。这是通过在两个或多个品种之间创建对冲头寸来实现的,这些头寸的盈亏会相互抵消。

这种策略的主要特征之一是 风险极低,因为它利用了低级别的市场相关性。然而,这种交易方式并不意味着无风险利润。

在统计套利中,主要任务是创建一个市场中性交易组合,这是配对交易的一种扩展形式。为了实现中性效应,组合应包含高度相关的标的,以便一个标的的上涨能够补偿另一个标的的下跌。换句话说,我们创建了一个封闭的交易系统,在这个系统中,资金在组合资产之间重新分配。配对交易是统计套利的一种特殊情况,也是这种类型中最受欢迎的策略。

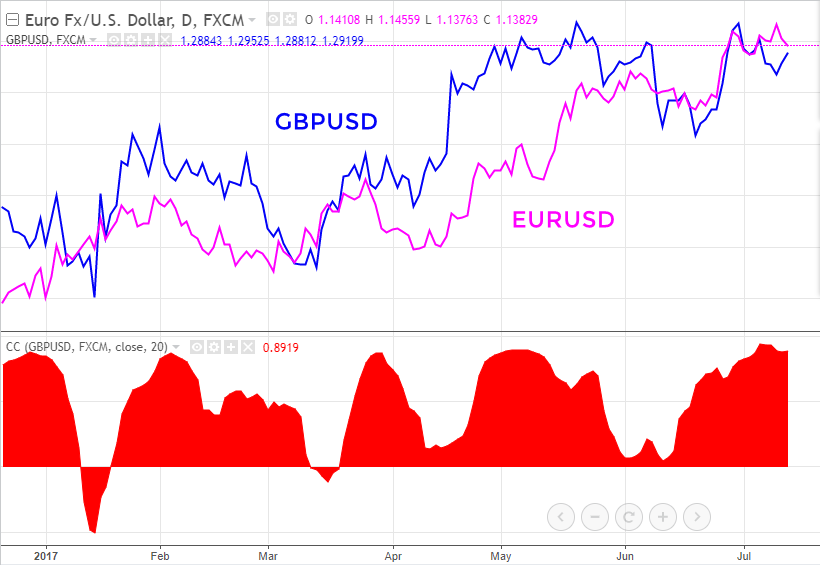

配对交易意味着同时在两个相关标的上开仓。相关性通常由它们的相关系数来确定。评估两个时间序列之间关系的最常用方法是计算皮尔逊相关系数。标的的相关性越强,它们同向移动的可能性就越大。相关性有正相关和负相关之分。在正相关的情况下,标的会朝同一方向移动。例如,GBPUSD和EURUSD就是正相关的。

图 1. GBPUSD和EURUSD之间的正相关

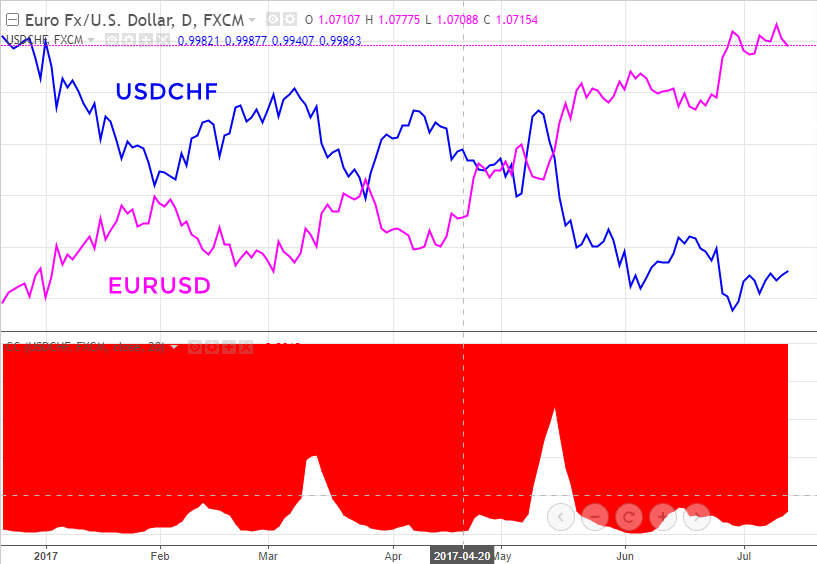

在负相关的情况下,标的会朝相反方向移动。例如,EURUSD和USDCHF就是负相关的。这两种情况都是强依赖性的例子。值得注意的是,反向价差标的的买卖方向与第一个价差标的—EURUSD相同。当买入EURUSD的多头价差时,对于USDCHF的反向价差标的,我们也同样买入多头。价差卖出:我们在价差的第一个标的EURUSD上持有空头仓位,同时也在USDUCH上持有空头仓位。

图 2. EURUSD与USDCHF之间的负相关

在对冲交易中,交易的是一对标的的价差,即两个交易工具之间的差异。如果最初就知道这些标的的移动方向相同,那么在接下来的分歧中,它们很可能会再次收敛。

说明对冲交易策略最简单的方法是使用EURUSD和GBPUSD这两对标的。因此,当两个标的之间的价差(差异)扩大到某一阈值时,就买入滞后的标的,并卖出领先的标的。当这两个标的再次收敛时,就固定利润。

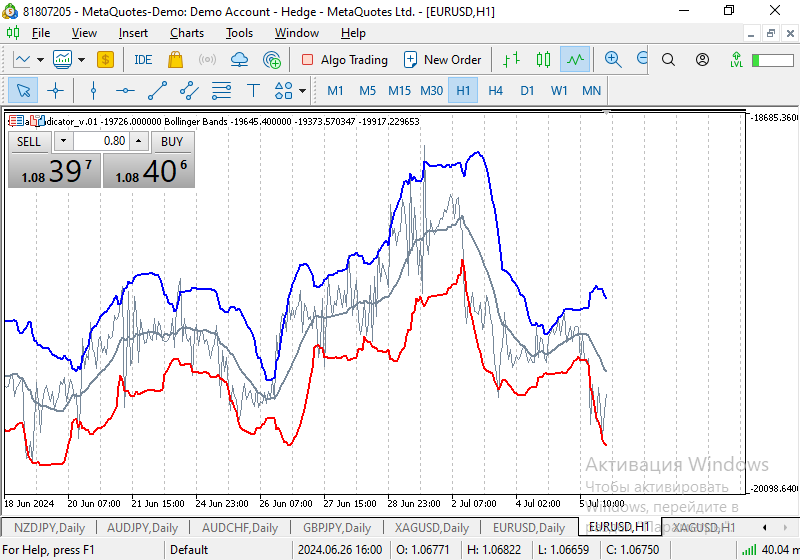

图 3. EURUSD和GBPUSD价差的价格范围内的典型走势

阈值分歧的幅度是通过统计方法确定的—,即通过分析过去的差异。例如,这可以是过去一年的平均差异。

因此,对于交易者来说,某个特定的交易标的的移动方向并不重要。重要的是在价差中交易的标的能够收敛,即它们的价差能够回到零。在这一点上,就会记录利润,有时利润的大小与差异相等。

要使这种策略盈利,标的之间必须存在某种关系。EURUSD和GBPUSD之间存在相当强的正相关关系。然而,这种依赖关系并不是恒定的,这就是为什么价差可能会大幅分歧,并且在一段时间内不会收敛回来。

本质上,交易EURUSD和GBPUSD的价差与交易它们的EURGBP交叉汇率相似。

如果这对标的具有恒定的强相关性,那么EURGBP将始终处于平稳状态。然而,这种依赖关系会周期性地被打破,从而产生趋势。

图例 4. EURUSD-GBPUSD价差走势的趋势性

对冲交易的目标之一通常是消除其走势中的趋势成分,以便从区间边界获得更可预测的交易版本。为此,可以使用不同的交易量,或者在本文中,可以根据被研究的交易标的带权重的运动比例来进行交易。

2. 绘制一个价差图

现在让我们进入实践部分。是时候构建两个交易标的的价差了。

我们将使用MetaTrader 5交易平台的自定义指标来计算两个标的之间的价差。计算价差有多种方法,每种方法得出的最终结果都略有不同。您可以根据自己的喜好自由选择。通常,一对标的的价差是通过差分来计算的。换句话说,EURUSD和GBPUSD的价差公式将是EURUSD - GBPUSD。

图 5. EURUSD-GBPUSD价差图

您还可以基于EURUSD/GBPUSD等构建价差。值得注意的是,根据所选的价差计算方法,最终的信号可能会有所不同,但它们并没有根本性的区别。

实施价差交易的条件通常被解读为基于价差的扩大,即当价差交易标的之间的常规平稳性暂时丧失时。价差大幅扩大这意味着超过了平均水平。因此,价差图与移动平均线之间的差异可以成为这种走势的良好指标。

于是,我们得到了一个价差振荡器。对交易条件的解读与通过振荡器进行交易的解读相对应,即当价差处于超买或超卖区域时(价差已偏离其平均值)。

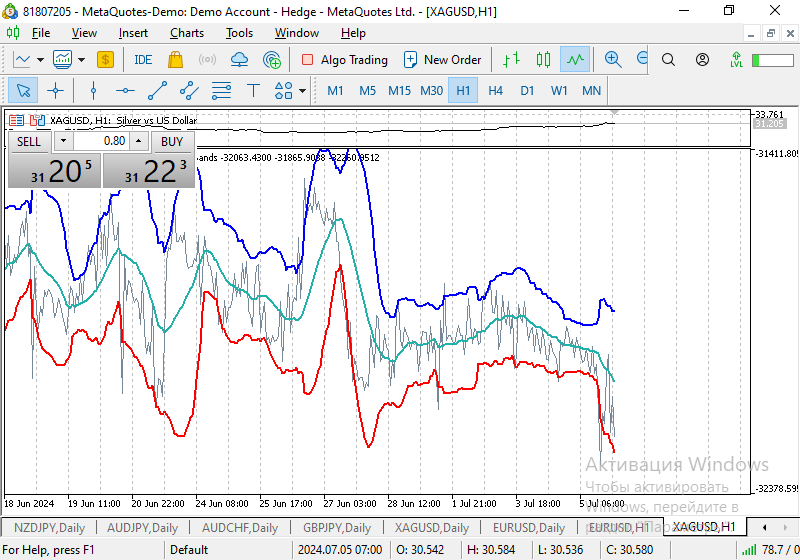

如果进行价差买入—,这意味着买入XAGUSD并卖出XAUUSD。在卖出价差时,卖出XAGUSD并买入XAUUSD。

图 6. XAGUSD-XAUUSD 一小时(H1)价差波动范围图表

为了构建带有布林带通道的 EURUSD-GBPUSD 价差图表,我们将使用 MetaQuotes Language 5(MQL5) 编程语言,该语言适用于 MetaTrader 5 交易平台,该平台为实现此类图表提供了出色的功能。在所提供的指标中,比率值对应于交易价差品种的手数比率。

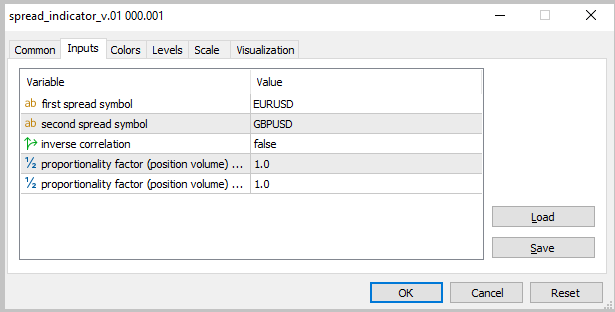

指标见下文附件(spread_indicator_v.01)。

在 MetaEditor 中,外部变量的名称和值都是一目了然的:

#property indicator_separate_window #property indicator_buffers 1 #property indicator_plots 1 //--- plot Current #property indicator_label1 "Current" #property indicator_type1 DRAW_LINE #property indicator_color1 clrLightSlateGray #property indicator_style1 STYLE_SOLID #property indicator_width1 1 input string Symbol1_Name = "EURUSD"; //first spread symbol input string Symbol2_Name = "GBPUSD"; //second spread symbol input bool Symbol2_Reverse = false; //inverse correlation input double Weighting_coefficients1 = 1; // proportionality factor (position volume) of the first spread symbol input double Weighting_coefficients2 = 1; // proportionality factor (position volume) of the first spread symbol

这是一种基于价差波动范围进行交易的方法。我们只需将指标添加到价差图表上。在这种情况下,穿越通道边界也将表明价差已显著偏离平均值,如下图所示:

图 7. 带有布林带的EURUSD-GBPUSD价差图表

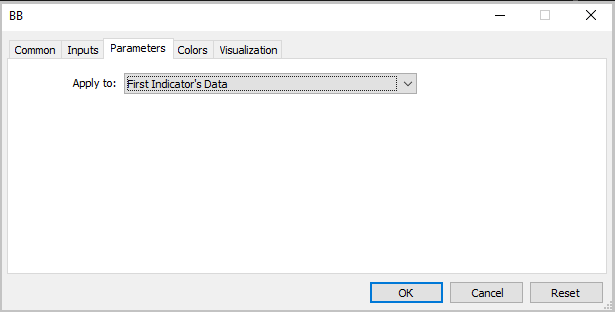

要构建此类图表,请在图表上启动指标后,在MetaTrader 5交易终端中使用“应用于第一个指标的数据”功能:

图 8. 将布林带连接到spread_indicator_v.01价差指标

3. 计算价差品种头寸的大小

另一个重要方面在于正确计算价差品种上开立头寸的大小。人们可能会认为两个头寸应该具有相同的交易量,这意味着只需以相同的手数开立两个头寸即可。但事实并非如此简单。如果我们以点为单位计算价差中交易品种的差异,那么我们假设两个品种的点值是相等的。事实上,为了使头寸保持一致,我们需要考虑两个交易品种(价差工具)相对于美元的不同点值。我们可以通过以下方式了解一个点对应的价值:在计算EURUSD和USDJPY的手数时。

在下方附带的指标中,交易品种的对齐方式如下:

kVol1=SymbolInfoDouble(Symbol1_Name,SYMBOL_TRADE_TICK_VALUE)/SymbolInfoDouble(Symbol1_Name,SYMBOL_TRADE_TICK_SIZE); kVol2=SymbolInfoDouble(Symbol2_Name,SYMBOL_TRADE_TICK_VALUE)/SymbolInfoDouble(Symbol2_Name,SYMBOL_TRADE_TICK_SIZE);

4. 季节性分析在价差交易中的应用实例

Moore Research Center是一个知名网站,提供包括价差交易在内的季节性因素信息,报告当前交易品种可能的移动模式。

交易品种的季节性波动分析与单一金融工具波动分析的解读并无二致。举例来说 ——这是一种交易策略,它涉及在同一时间间隔内寻找并研究长期模式,无论这些模式的成因如何。因此,季节性分析的原则保持不变。使用本文附带的季节性交易品种价差运动指标,可以确定一个时间段,在此期间,交易品种价差在不同年份的同一时间可预测地运动。可以将这种运动模式与MRCI网站上提出的季节性交易模式选项进行比较(见上文链接),以便基于这些趋势做出适当的交易决策。

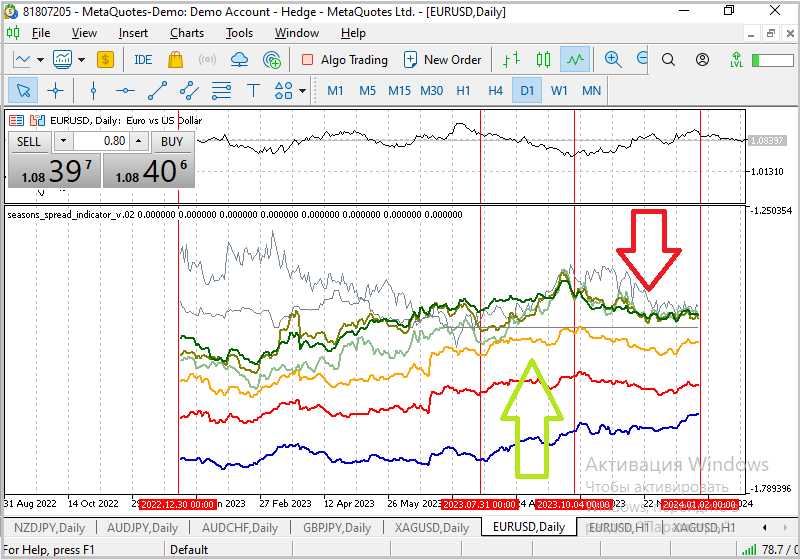

识别季节性成分的方法多种多样,但一种可靠的方法是计算平均趋势。换言之,获取几年的报价,然后将交易品种价差相加,除以与年数相对应的乘数(图9、10。按季节性绘制的交易品种价差图表)。

在季节性分析阶段,还可以评估模式的质量,即观察移动模式在几年内维持了多少次。细线代表特定年份的交易品种价差价格动态,而粗体标记代表 平均趋势,其值由算术平均值方程确定。

季节性交易策略对可能的入场/出场条件有其特定的解读:

- 如果平均指标上升,需求也会增加。因此,从理论上讲,这里只应考虑多头头寸;

- 如果平均价格下跌(需求下降),我们会在这一区域寻找卖出机会。

乍一看,似乎这样的交易很少,因为季节性分析仅适用于日线图(D1)。在研究期间内,由于季节性移动在几年(特定年份)内发生的频率较低,一些潜在的入场机会被排除。但这一缺点可以通过多元化来弥补。特别是,观察移动季节性的最佳方式可能是通过“农业”价差(可预测的影响因素:植物的生长周期、天气、基础设施负荷、淡季收获和储存的作物数量)。这并不意味着货币对或金属的价差交易不受季节性分析的影响,也没有季节性周期,只是与农业市场相比,这里形成的明显周期较少。

外部变量的名称和值如下:

input string Symbol1_Name = "EURUSD"; //first spread symbol input string Symbol2_Name = "GBPUSD"; //second spread symbol input bool Symbol2_Reverse = false; //inverse correlation input double Weighting_coefficients1 = 1; // proportionality factor (position volume) of the first spread symbol input double Weighting_coefficients2 = 1; // proportionality factor (position volume) of the first spread symbol

在MetaTrader 5终端中,价差指标的图形如下所示(附带文件seasons_spread_indicator_v.02.mq5):

图 9. 按季节性绘制的交易品种价差:EURUSD - GBPUSD移动的季节性特征

我们还可以通过季节性比较交叉货币对与主要货币对的移动,并交易由此产生的模式。

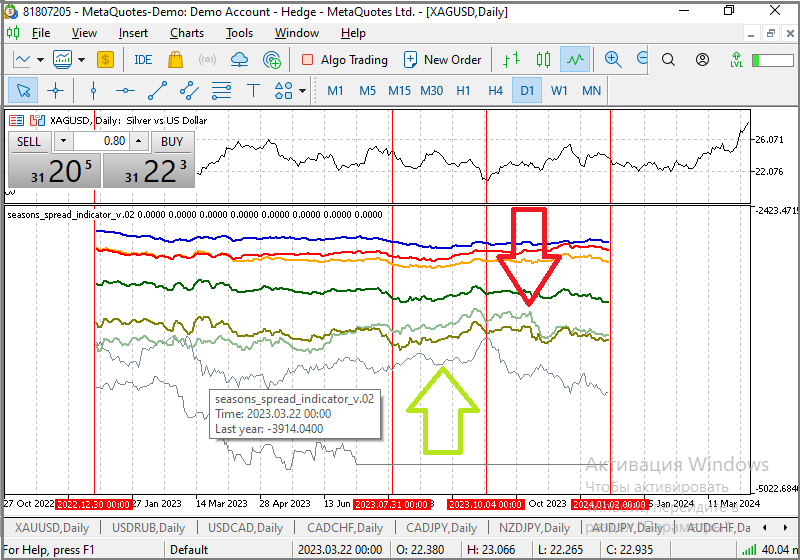

以下图表显示了金银价差移动的季节性:

Fig. 10. 按季节性绘制价差变动图:金银走势(跨市场价差)的季节性特征

图表最底部的细灰线显示了当年(以及上一年同期)的价差变动情况,以便与过去2年、3年、5年、8年、10年和15年的平均价差变动情况进行更直观的比较。

一个知名的季节性研究网站总体上呈现了某一价差品种——白银的季节性价格变动特征。

https://www.mrci.com/web/index.php

图 11. 期货合约运动的季节性规律 - 白银

5. 在价差变动季节性分析中提供数据

金融市场的变动绝非随机。相反,许多资产的价格取决于几乎每年都会出现的基本面因素。

季节性价差交易分析的好处:

- 交易时风险较低,便于设置止损位;

- 本质上,它非常简单,因为你只需要评估价差中几个交易品种的动态,并在日线基础上对N年的结果进行平均;

- 季节性入场点可以提前知晓,这意味着交易者无需每天研究市场;

- 在开盘前很久就可以知道模式有效性的概率,因此有时间来评估你的风险和机会。

季节性分析的缺点:

- 不可抗力事件会打乱长期模式;

- 根据可能持续一个月、一个季度或六个月的季节性模式,需要在市场中花费大量时间;

- 季节性峰值/谷值往往会在季节性时间边界结束前达到。这一缺点可以通过将盈亏规模限制设置为等于其平均统计规模来减轻。此外,我们可以将头寸规模拆分为几部分,并根据价差品种价格朝着预测方向移动的结果来设置。

结论

成对交易策略最重要的部分是正确选择用于交易的价差品种。重要的是要理解,该策略本身并非“万灵药”,但正确选择相关工具可以带来可能的利润,同时风险最小。统计套利(成对交易)的更广泛概念是交易品种组合。其情景构建基于本文所述类似原则。此外,除了将点数价格转换为美元外,还可以通过添加价差中包含的品种的波动比率来计算价差手数。

季节性价差分析存在自然局限性。例如,即使是最可靠的模式也可能因随机或不可抗力因素的影响而无法形成。

本文由MetaQuotes Ltd译自俄文

原文地址: https://www.mql5.com/ru/articles/14035

注意: MetaQuotes Ltd.将保留所有关于这些材料的权利。全部或部分复制或者转载这些材料将被禁止。

本文由网站的一位用户撰写,反映了他们的个人观点。MetaQuotes Ltd 不对所提供信息的准确性负责,也不对因使用所述解决方案、策略或建议而产生的任何后果负责。

化学反应优化(CRO)算法(第一部分):在优化中处理化学

化学反应优化(CRO)算法(第一部分):在优化中处理化学

MQL5 向导技巧须知(第27部分):移动平均线与攻击角度

MQL5 向导技巧须知(第27部分):移动平均线与攻击角度

您应当知道的 MQL5 向导技术(第 17 部分):多币种交易

您应当知道的 MQL5 向导技术(第 17 部分):多币种交易

开发多币种 EA 交易 (第 13 部分):自动化第二阶段 — 分组选择

开发多币种 EA 交易 (第 13 部分):自动化第二阶段 — 分组选择

一旦有季节性或短期的多汁交易,我就会在这里发布....。

好极了!

感谢您的文章。