ニューラルネットワークが簡単に(第35回):ICM(Intrinsic Curiosity Module、内発的好奇心モジュール)

強化学習アルゴリズムの研究を続けます。これまで検討してきたすべてのアルゴリズムでは、あるシステム状態から別の状態への遷移ごとに、エージェントがそれぞれの行動を評価できるようにするための報酬方策を作成する必要がありました。しかし、この方法はかなり人工的なものです。実際には、行動と報酬の間には、ある程度の時間差があります。今回は、行動から報酬までの様々な時間の遅れを扱うことができるモデル訓練アルゴリズムに触れてみましょう。

自動で動くEAを作る(第08回):OnTradeTransaction

今回は、受注システムに関する問題を迅速かつ効率的に処理するためのイベント処理システムの使用方法について紹介します。このシステムにより、EAは必要なデータを常に検索する必要がなくなり、より速く動作するようになります。

自動で動くEAを作る(第07回):口座の種類(II)

今日は、自動モードでシンプルかつ安全に動作するエキスパートアドバイザー(EA)を作成する方法を紹介します。トレーダーは、自動EAが何をしているのかを常に意識しておく必要があります。そうすれば、もしEAが「レールから外れた」場合、トレーダーはできるだけ早くチャートからEAを取り除き、状況をコントロールすることができます。

自動で動くEAを作る(第06回):口座の種類(I)

今日は、自動モードでシンプルかつ安全に動作するエキスパートアドバイザー(EA)を作成する方法を紹介します。このEAは、現状ではどんな状況でも機能しますが、まだ自動化には至っていません。まだ、いくつかの点で工夫が必要です。

ニューラルネットワークが簡単に(第33部):分散型Q学習における分位点回帰

分散型Q学習の研究を続けます。今日は、この方法を反対側から見てみましょう。価格予測問題を解決するために、分位点回帰を利用する可能性を検討します。

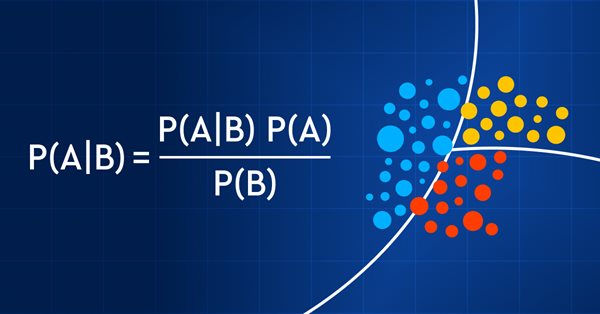

データサイエンスと機械学習(第11回):単純ベイズ、取引における確率論

確率を利用した取引は綱渡りのようなもので、正確さとバランス、そしてリスクに対する鋭い理解が必要です。取引の世界では、確率がすべてです。確率は、成功と失敗、利益と損失の違いになります。確率の力を活用することで、トレーダーは十分な情報に基づいた意思決定をおこない、リスクを効果的に管理し、経済的目標を達成することができます。つまり、経験豊富な投資家であれ、初心者のトレーダーであれ、確率を理解することは、取引の可能性を引き出す鍵になるのです。この記事では、確率を利用したエキサイティングな取引の世界を探求し、取引ゲームを次のレベルに引き上げる方法を紹介します。

Murrayシステム再訪問

グラフィカルな価格分析システムは、当然ながらトレーダーの間で人気があります。今回は、有名なレベルを含む完全なMurray(マレー)システム、および現在の価格ポジションを評価し、取引を決定するための有用な他のテクニックについて説明します。

エキスパートアドバイザー(EA)の選び方:取引ボットを却下するための20の強力な基準

この記事では、「どうやって正しいエキスパートアドバイザーを選べばいいのか」という問いに答えようと思います。ポートフォリオに最適なのはどれでしょうか。また、市場で入手できる大規模な取引ボットリストをどのようにフィルタリングすればいいのでしょうか。この記事では、エキスパートアドバイザーを却下するための20の明確で強力な基準を紹介します。それぞれの基準が提示され、よく説明されているので、より持続的な判断ができ、より収益性の高いエキスパートアドバイザーを集めることができるようになります。

自動で動くEAを作る(第05回):手動トリガー(II)

今日は、自動モードでシンプルかつ安全に動作するエキスパートアドバイザー(EA)を作成する方法を紹介します。前回の最後に、少なくともしばらくはEAを手動で使えるようにするのが適切ではないかと提案しました。

自動で動くEAを作る(第03回):新しい関数

今日は、自動モードでシンプルかつ安全に動作するエキスパートアドバイザー(EA)を作成する方法を紹介します。前回は、自動売買EAで使用するオーダーシステムの開発に着手しましたが、必要な関数のうち1つしか作っていません。

自動で動くEAを作る(第02回):コードを始める

今日は、自動モードでシンプルかつ安全に動作するエキスパートアドバイザー(EA)を作成する方法を紹介します。前回は、自動売買をおこなうEAの作成に進む前に、誰もが理解しておくべき最初のステップについて説明しました。概念と構造が検討されました。

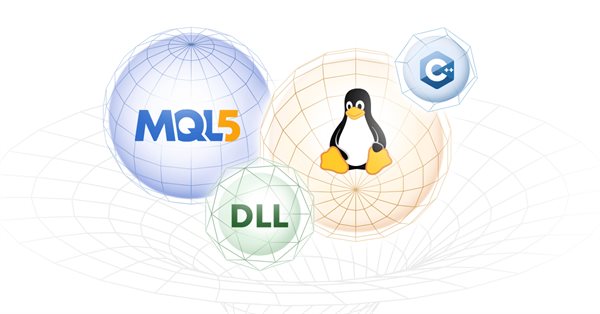

Linux上のMetaTrader 5のC++マルチスレッドサポートを備えた概念実証DLLを開発する

最終製品がWindowsとLinuxシステムの両方でシームレスに動作するMetaTrader 5プラットフォームの開発をLinuxシステムのみでおこなう方法のステップとワークフローを探索する旅を始めます。WineとMinGWについて学ぶことができます。これらはどちらも、クロスプラットフォーム開発を機能させるために不可欠なツールです。特に、MinGWのスレッド実装(POSIXおよびWin32)については、どれを使用するかを選択する際に考慮する必要があります。次に、概念実証のDLLを構築し、それをMQL5コードで使用して、最後に両方のスレッド実装のパフォーマンスを比較します。すべては読者の基盤が自力でさらに拡大するようにするためです。この記事を読めば、LinuxでMT関連のツールを快適に構築できるはずです。

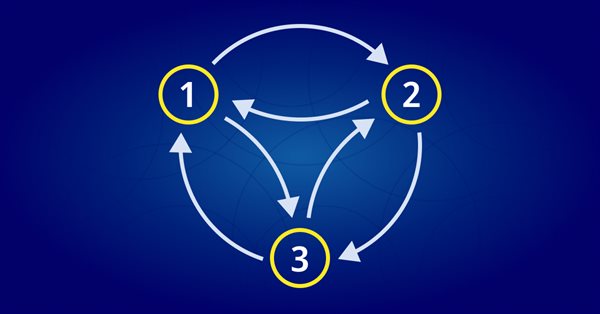

知っておくべきMQL5ウィザードのテクニック(第05回):マルコフ連鎖

マルコフ連鎖は、金融をはじめとする様々な分野で、時系列データのモデル化や予測に利用できる強力な数学的ツールです。金融の時系列モデル化や予測では、株価や為替レートなど、金融資産の時間的変化をモデル化するためにマルコフ連鎖がよく使われます。マルコフ連鎖モデルの大きな利点の1つは、そのシンプルさと使いやすさにあります。

ゲータ―オシレーター(Gator Oscillator)による取引システムの設計方法を学ぶ

人気のあるテクニカル指標に基づいて取引システムを設計する方法を学ぶ本連載の新しい記事では、ゲータ―オシレーターテクニカル指標を取り上げ、簡単な戦略を通じて取引システムを作成する方法について学びます。

ニューラルネットワークが簡単に(第32部):分散型Q学習

この連載で前回Q学習法を紹介しました。この手法は、各行動の報酬を平均化するものです。2017年には、報酬分布関数を研究する際に、より大きな成果を示す2つの研究が発表されました。そのような技術を使って、私たちの問題を解決する可能性を考えてみましょう。

知っておくべきMQL5ウィザードのテクニック(第04回):線形判別分析

今日のトレーダーは哲学者であり、ほとんどの場合、新しいアイデアを探して試し、変更するか破棄するかを選択します。これは、かなりの労力を要する探索的プロセスです。この連載では、MQL5ウィザードがこの取り組みにおけるトレーダーの主力であるべきであることを示しています。

ニューラルネットワークが簡単に(第31部):進化的アルゴリズム

前回の記事では、非勾配最適化手法の調査を開始しました。遺伝的アルゴリズムについて学びました。今日は、このトピックを継続し、進化的アルゴリズムの別のクラスを検討します。

フラクタルによる取引システムの設計方法を学ぶ

これは、最も人気のあるテクニカル指標に基づいて取引システムを設計する方法を学ぶための連載の新しい記事です。フラクタル指標という新しい指標を学び、それを基にした取引システムを設計し、MetaTrader 5ターミナルで実行する方法について学びます。

Frames Analyzerツールによるタイムトレード間隔の魔法

Frames Analyzerとは何でしょうか。これは、パラメータ最適化の直後に作成されたMQDファイルまたはデータベースを読み取ることにより、ストラテジーテスター内外でパラメータ最適化中に最適化フレームを分析するためのエキスパートアドバイザー(EA)のプラグインモジュールです。これらの最適化の結果はFrames Analyzerツールを使用している他のユーザーと共有して、結果について話し合うことができます。

アリゲーターによる取引システムの設計方法を学ぶ

最も人気のあるテクニカル指標に基づいて取引システムを設計する方法についての連載は今回で完結します。アリゲーター指標を基にした取引システムの作り方を学びます。

データサイエンスと機械学習(第07回)::多項式回帰

線形回帰とは異なり、多項式回帰は、線形回帰モデルでは処理できないタスクをより適切に実行することを目的とした柔軟なモデルです。MQL5で多項式モデルを作成し、そこから何か良いものを作る方法を見つけてみましょう。

EAを用いたリスクとキャピタルの管理

この記事では、バックテストレポートでは見えないこと、自動売買ソフトを使用する際の注意点、エキスパートアドバイザー(EA)を使用している場合の資金管理、自動売買をおこなっている場合に取引活動を続けるために大きな損失をカバーする方法について説明します。

知っておくべきMQL5ウィザードのテクニック(第03回):シャノンのエントロピー

今日のトレーダーは哲学者であり、ほとんどの場合、新しいアイデアを探し、試し、変更するか破棄するかを選択します。これは、かなりの労力を要する探索的プロセスです。この連載では、MQL5ウィザードがトレーダーの主力であるべきであることを示します。

ニューラルネットワークが簡単に(第30部):遺伝的アルゴリズム

今日はちょっと変わった学習法を紹介したいと思います。ダーウィンの進化論からの借用と言えます。先に述べた手法よりも制御性は劣るでしょうが、非差別的なモデルの訓練が可能です。

一からの取引エキスパートアドバイザーの開発(第31部):未来に向かって(IV)

引き続きEAから分離した部分を取り除きます。本連載は今回で最終回です。そして、最後に取り除くのがサウンドシステムです。この連載をご覧になっていない方には、少し分かりにくいかもしれません。

アクセラレーターオシレーター(Accelerator Oscillator)による取引システムの設計方法を学ぶ

最も人気のあるテクニカル指標によって取引システムを設計する方法についての連載の新しい記事へようこそ。今回は、新しい指標であるアクセラレーターオシレーター(Accelerator Oscillator、AC)について学び、それを使った取引システムを設計する方法を学びます。

オーサムオシレーター(Awesome Oscillator)による取引システムの設計方法を学ぶ

連載の今回の新しい記事では、私たちの取引に役立ちそうな新しいテクニカルツールについてご紹介します。これは、オーサムオシレーター(Awesome Oscillator、AO)という指標です。この指標を使用した取引システムの設計方法を学びます。

相対的活力指数による取引システムの設計方法を学ぶ

最も人気のあるテクニカル指標によって取引システムを設計する方法についての連載の新しい記事へようこそ。今回は、相対的活力指数(RVI、Relative Vigot Index)という指標で、その方法を学びます。

ニューラルネットワークが簡単に(第29部):Advantage Actor-Criticアルゴリズム

本連載のこれまでの記事で、2つの強化学習アルゴリズムを見てきました。それぞれに長所と短所があります。このような場合ではよくあることですが、次に、2つの方法の良いところを組み合わせてアルゴリズムにすることが考え出されます。そうすれば、それぞれの欠点が補われることになります。今回は、そのような手法の1つを紹介します。

デマーカーによる取引システムの設計方法を学ぶ

最も人気のあるテクニカル指標によって取引システムを設計する方法についての連載の新しい記事へようこそ。今回は、デマーカー(DeMarker)指標による取引システムの作り方を紹介します。

ニューラルネットワークが簡単に(第28部):方策勾配アルゴリズム

強化学習法の研究を続けます。前回は、Deep Q-Learning手法に触れました。この手法では、特定の状況下でとった行動に応じて、これから得られる報酬を予測するようにモデルを訓練します。そして、方策と期待される報酬に応じた行動がとられます。ただし、Q関数を近似的に求めることは必ずしも可能ではありません。その近似が望ましい結果を生み出さないこともあります。このような場合、効用関数ではなく、行動の直接的な方針(戦略)に対して、近似的な手法が適用されます。その1つが方策勾配です。

一からの取引エキスパートアドバイザーの開発(第29部):おしゃべりプラットフォーム

この記事では、MetaTrader 5プラットフォームをしゃべらせる方法を学びます。EAをもっと楽しくしたらどうでしょうか。金融市場の取引は退屈で単調すぎることがよくありますが、私たちはこの仕事の疲れを軽減することができます。依存症などの問題を経験している方にとってはこのプロジェクトは危険な場合があるのでご注意ください。ただし、一般的には、それは退屈を軽減するだけです。

ニューラルネットワークが簡単に(第27部):DQN (Deep Q-Learning)

強化学習の研究を続けます。今回は、「Deep Q-Learning」という手法に触れてみましょう。この手法を用いることで、DeepMindチームはアタリ社のコンピューターゲームのプレイで人間を凌駕するモデルを作成することができました。取引上の問題を解決するための技術の可能性を評価するのに役立つと思います。

VIDYAによる取引システムの設計方法を学ぶ

最も人気のあるテクニカル指標によって取引システムを設計する方法を学ぶ連載の新しい記事へようこそ。この新しい記事では、新しいテクニカルツールについて学び、VIDYA(Variable Index Dynamic Average、可変インデックス動的平均)テクニカル指標によって取引システムを設計する方法を学びます。

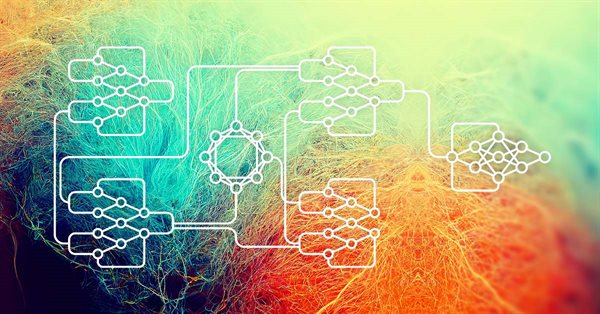

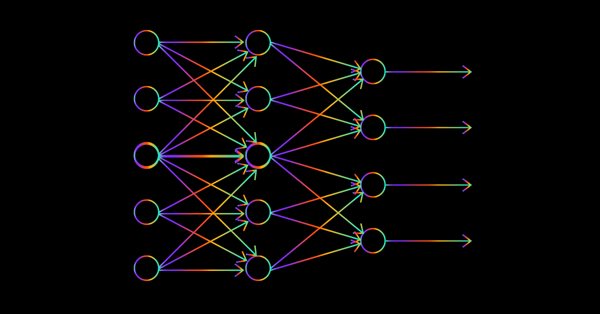

データサイエンスと機械学習—ニューラルネットワーク(第02回):フィードフォワードNNアーキテクチャの設計

フィードフォワード(予測制御)ニューラルネットワークについて説明する前に、少し説明しておくことがあって、設計もその1つです。入力、隠れ層の数、および各ネットワークのノードに対する柔軟なニューラルネットワークを構築および設計する方法を見てみましょう。

市場の数学:利益、損失、コスト

この記事では、手数料やスワップなど、あらゆる取引の総損益を計算する方法を紹介します。最も正確な数学的モデルを提供し、それを使ってコードを書き、標準と比較するつもりです。そのほか、利益を計算するMQL5のメイン関数の内部にも入り込み、仕様から必要な値をすべて突き詰めてみます。