Erstellung einer umfassenden Owl-Strategie des Handels

Meine Strategie basiert auf den klassischen Handelsgrundlagen und der Verfeinerung von Indikatoren, die in allen Arten von Märkten weit verbreitet sind. Die Handhabung von Trends und die Anwendung bewährter Indikatoren, die Teil der Schnittstelle gängiger Handelsterminals sind, machen es relevant und bequem für den Einsatz auf allen Märkten und Börsen. Die Strategie basiert auf dem gleichzeitigen kombinierten Einsatz mehrerer Indikatoren.

Einige von ihnen wurden bereits fertiggestellt und modifiziert, und ihre weitere Arbeit wurde in der Praxis über einen langen Zeitraum hinweg getestet. Es handelt sich um ein umfassendes Handelssystem bzw. eine intelligente Strategie mit einem sehr guten Risiko-Ertrags-Verhältnis. Alle notwendigen Parameter werden in einem Indikator namens Owl Smart Levels zusammengefasst, der die resultierende Arbeit aller Teile des Handelssystems in Wechselwirkung miteinander anzeigt. Ich habe meine Strategie Owl (Eule) genannt, weil die Eule mit Weisheit assoziiert wird. Ich habe versucht, die bekannten klassischen Instrumente so zu kombinieren, dass sie so korrekt wie möglich zusammen verwendet werden.

Es handelt sich um ein fertiges Instrument, mit dem die neue profitable Handelsstrategie voll ausgeschöpft werden kann.

Inhalt

1. Profitables Handeln - Handeln in Richtung eines Trends

1.1. Wie bestimmt man einen Trend richtig?

1.2. Was ist der Unterschied zwischen einem globalen und einem lokalen Trend?

1.3. Trendfolgehandel2. Owl-Strategie-Tools und ihre Konstruktion

2.1. Fraktale

2.2. Valable ZigZag

2.3. Fibo-Stufen3. Handelsstrategie

3.1. Grundprinzipien der Owl-Strategie

3.2. Stop-Loss und Take-Profit Levels

3.3. A. Elder's Triple Screen Methode

3.4. Tote Zone4. Zusätzliche Tools und Einstiegspunkte

4.1. Steigungskanal

4.2. Fibo Fan6. Quellcode des Indikators

6.1. Vollständiger Indikator der Fraktale

6.2. Valable ZigZag-Indikator

Einführung

Es ist allgemein bekannt, dass der Handel eine psychologische Vorbereitung, finanzielle Berechnungen und eine Handelsstrategie erfordert. Die psychologische Vorbereitung besteht aus Disziplin, Stressresistenz, nüchternem Selbstwertgefühl und emotionaler Kompetenz. Die Finanzkalkulation ermöglicht es, die verfügbaren Ressourcen optimal einzusetzen und Risiken nicht nur zu minimieren, sondern auch richtig mit ihnen zu arbeiten, einschließlich einer gerechtfertigten Erhöhung des Engagements. Eine Handelsstrategie ist das wichtigste Instrument des Händlers. Dieses komplexe Konzept umfasst viele Konstanten und Variablen. Dazu gehören Indikatoren, Charts verschiedener Zeitrahmen, voraussichtliche Start- und Endzeitpunkte eines Handels, Hedging, wechselnde Handelslosgrößen und vieles mehr.

Wenn wir eine dieser drei Komponenten entfernen, werden wir keinen Erfolg haben. Der Artikel befasst sich mit einer neuen Handelsstrategie namens Owl und umfasst die Analyse klassischer Indikatoren, ihre Modifikation, Handelsmethoden und natürlich illustrative Bilder.

1. Profitables Handeln bedeutet, in die Richtung eines Trends zu handeln.

Die grundlegende Basis des Börsenhandels ist die Fähigkeit, den globalen Trend - die Richtung der Preisbewegung und der Geldbewegung in einem bestimmten Vermögenswert über einen maximalen Zeitraum - richtig zu bestimmen. Der Handel mit einem etablierten globalen Trend ist der wichtigste Faktor für einen erfolgreichen und profitablen Handel.

Was ist ein Trend?

Alle Veränderungen auf dem Markt sind eine Folge der Bewegung des Geldes, die durch eine Veränderung der Preise festgelegt wird. Die Märkte werden also durch Geld angetrieben, und je mehr Geld in den Markt fließt, desto mehr steigt die Nachfrage, und dementsprechend steigt auch der Preis und bildet einen Aufwärtstrend. Umgekehrt, wenn Geld aus dem Vermögenswert abfließt, sinkt die Nachfrage und der Preis fällt, was durch einen Abwärtstrend in einem Chart angezeigt wird.

1.1. Wie bestimmt man einen Trend richtig?

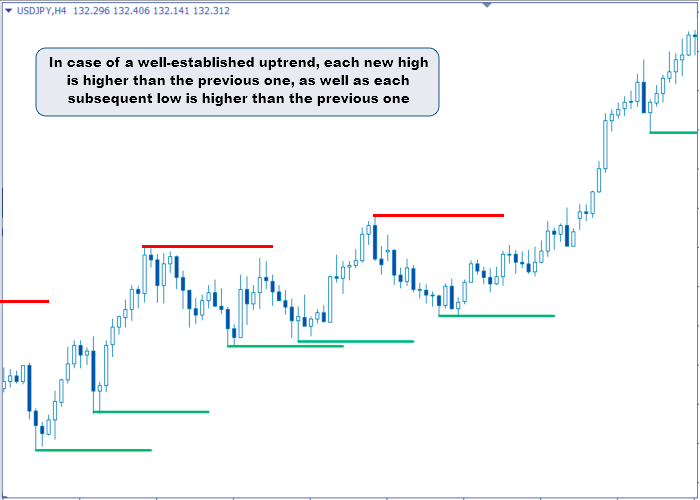

Das Vorzeichen eines Trends ist eigentlich einfach und besteht aus einer ständigen Aktualisierung der Höchst- und Tiefstwerte der wellenförmigen Bewegung des Preischarts in auf- oder absteigender Richtung. Dies ist auf jedem Markt und in jedem Vermögenswertchart zu beobachten.

Charts bewegen sich in Wellen, die in überkaufte und überverkaufte Zonen eindringen oder von einer Korrektur zu einer Trendfortsetzung führen und umgekehrt. Wenn es eine ständige Aktualisierung von Preishochs in überkauften Zonen gibt und die Unterstützungsniveaus nach einem Abwärtsrollback während der Korrekturen steigen, sprechen wir von einem Aufwärtstrend (Abb. 1) und die Nachfrage nach dem Vermögenswert bleibt hoch.

Abb. 1. Aufwärtstrend

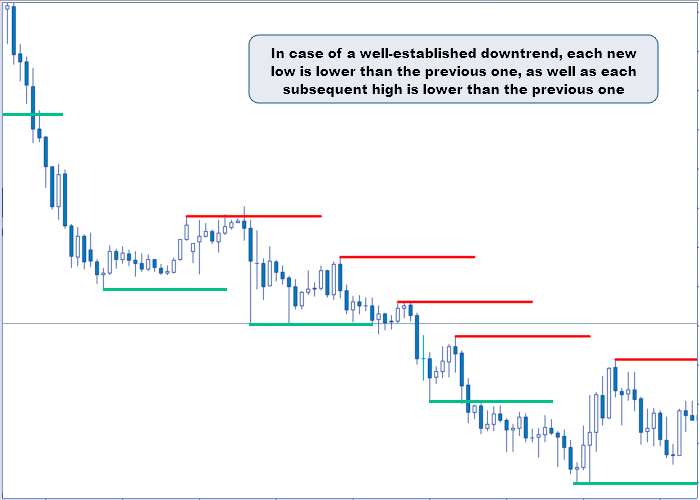

Wenn die Tiefststände in den überverkauften Zonen aktualisiert werden und die Widerstandsniveaus während der Umkehrkorrekturen sinken, bleibt der Abwärtstrend bestehen, und die Nachfrage nach dem Vermögenswert sinkt stetig weiter (Abb. 2).

Abb. 2. Abwärtstrend

Die richtige Definition eines globalen Trends ermöglicht es, die optimalen Einstiegspunkte in den Markt zu finden, um gewinnbringende Geschäfte zu tätigen.

1.2. Was ist der Unterschied zwischen einem globalen und einem lokalen Trend?

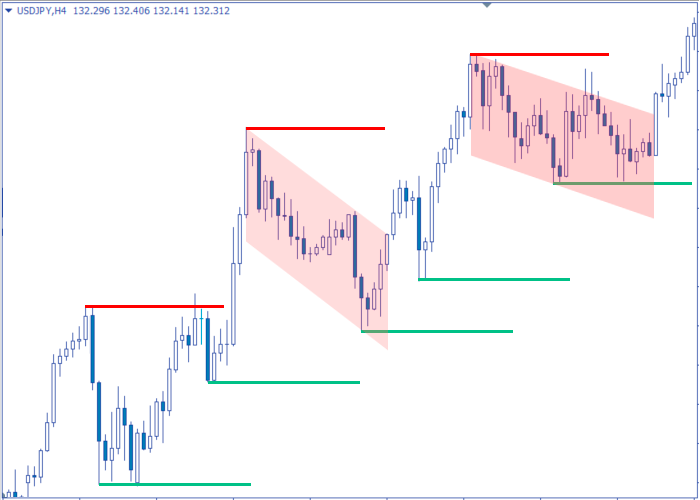

Es gibt zwei wichtige Faktoren, die es ermöglichen, zwischen lokalen und globalen Trends zu unterscheiden. Der erste Faktor ist eine signifikante Preisänderung, die es dem Händler ermöglicht, am Kauf und am Verkauf zu verdienen. Der Zweite ist die Dauer der Veränderung der Preisspanne im Laufe der Zeit. Der systematische Preisanstieg und die korrigierende Trend sind auf einer Skala am deutlichsten zu erkennen. Eine Tendenz (ein lokaler Trend) ist immer viel kürzer als ein Trend, sowohl im Chartsegment als auch entsprechend im Zeitbereich (Abb. 3).

Abb. 3. Lokale Abwärtstrends

Wenn wir eine visuelle Darstellung der Grenzen eines Kanals oder eines Trends erstellen, wird deutlich, dass eine Tendenz immer innerhalb dieser Grenzen liegt und die Grenzen des Kanals nicht überschreitet, während ein Trend alle Grenzen zerstört, wenn er seine Richtung ändert.

Ein Zeichen für die Unterscheidung zwischen einer Tendenz und einem Trend ist die Skala: Eine Tendenz ist in ihrer Skala immer um ein Vielfaches kleiner als ein Trend.

1.3. Trendfolgehandel

Warum ist es ratsam, einem Trend zu folgen? Wenn das Geld eine bestimmte Richtung einschlägt, dauert es eine gewisse Zeit, bis es sich auf einem Markt umverteilt. Ein globaler Trend kehrt sich nicht von heute auf morgen um.

Die Schwierigkeit bei der Suche nach einem Zeitpunkt oder einem Einstiegspunkt in den Markt besteht darin, eine Trendumkehr oder einen Abprall von einem Unterstützungs-/Widerstandsniveau nach einer Trendkorrektur zuverlässig zu bestimmen.

Warum sollten wir immer einem Trend folgen? Erstens, weil ein Trend kontinuierlich ist, während die Tendenz zu einem Gegentrend gering ist. Wenn bei der Verfolgung eines Trends ein Einstiegspunkt in den Markt erfolglos gewählt wird und sich der Markt während der Korrektur gegen den Händler wendet, kann der Händler durch eine umgekehrte Erholung und die Fortsetzung der Preisbewegung entlang des Trends den Drawdown überwinden und bei richtiger Geldverwaltung und Absicherung Gewinne erzielen.

Wenn ein Stop-Loss im Moment einer Trendumkehr ausgelöst wird und ein Handel im roten Bereich schließt, kann ein Händler einen neuen Handel mit einem größeren Volumen eröffnen, um die Verluste auszugleichen und Gewinne zu erzielen.

Zu verstehen, was auf dem Markt passiert, bietet zusätzliche Vorteile für das Geldverdienen, und Sie können hier nur auf dem Trend aufbauen.

Es gibt auch den Handel gegen den Trend, bei dem während der Korrektur Gewinne erzielt werden. Im Vergleich zum trendfolgenden Handel werden hier mehr kurzfristige Geschäfte getätigt. Aber es geht immer noch darum, einen Trend zu definieren. Man kann nicht von einem Handel gegen den Trend im wahrsten Sinne des Wortes sprechen, da er auf gegenläufigen Korrekturstrecken erfolgt.

Der Handel mit einem Trend sowie die korrekte Bestimmung der Ein- und Ausstiegspunkte des Marktes ermöglichen es, sich von den mit der Marktumkehr verbundenen Schocks fernzuhalten und im statistischen Gewinn zu bleiben.

Abgesehen von Auf- und Abwärtstrends kann der Markt auch eine horizontale Seitwärtsbewegung aufweisen, eben „flat“ . Die wellenförmige Kursbewegung verläuft hier in einem horizontalen Kanal von Minimal- und Maximalwerten.

Das Verständnis des Prinzips des trendfolgenden Handels ermöglicht es, die Risiken finanzieller Verluste zu minimieren und ist die Grundlage für die Entwicklung echter und effektiver Handelsstrategien.

2. Owl-Strategie-Tools und ihre Konstruktion

2.1. Fraktale

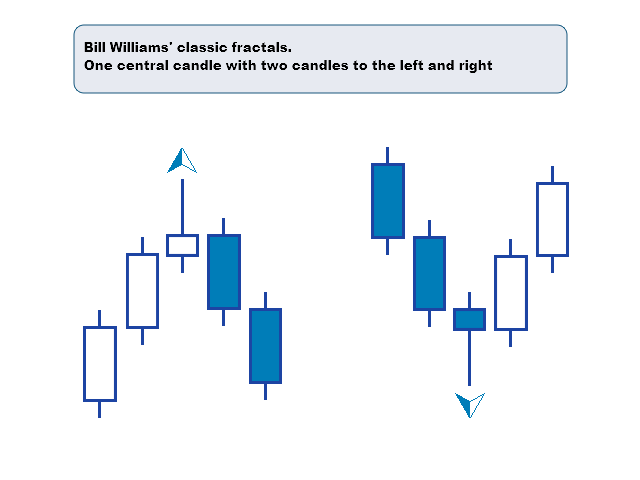

Der Fraktal-Indikator wurde von dem berühmten Markthändler und Theoretiker Bill M. Williams (1932–2019). entwickelt. Ein Fraktal ist eine grafische Kombination aus fünf Balken oder Kerzen, die die Stärke von Käufern oder Verkäufern zu einem bestimmten Zeitpunkt anzeigt. Einige Balken oder Kerzen können auf demselben Niveau liegen, aber zur Bestimmung des Fraktals werden in der Regel fünf benachbarte Kerzen mit mehreren Niveaus herangezogen, von denen sich zwei links und rechts von der oberen Kerze (Hoch) bei einem Aufwärtstrend oder von der unteren Kerze (Tief) bei einem Abwärtstrend befinden sollten.

In der Nutzerschnittstelle der Handelsplattformen ist der Fraktal-Indikator für MetaTrader 5 und 4 vorinstalliert und kann leicht für jeden Zeitrahmen konfiguriert werden. Manche Händler vergleichen ein Fraktal mit einer Handfläche, deren obere oder untere Position (je nach Richtung - nach oben oder nach unten) durch den mittleren, den längsten Finger angezeigt werden kann (Abb. 4).

Abb. 4. Klassische Fraktale von B. Williams

Das Fraktal wird auf dem Chart mit einem Pfeil markiert, und entlang der Fraktallinie können Sie die Bewegungsrichtung und charakteristische Veränderungen in der Kursbewegung deutlich erkennen sowie Unterstützungs- und Widerstandsniveaus bestimmen.

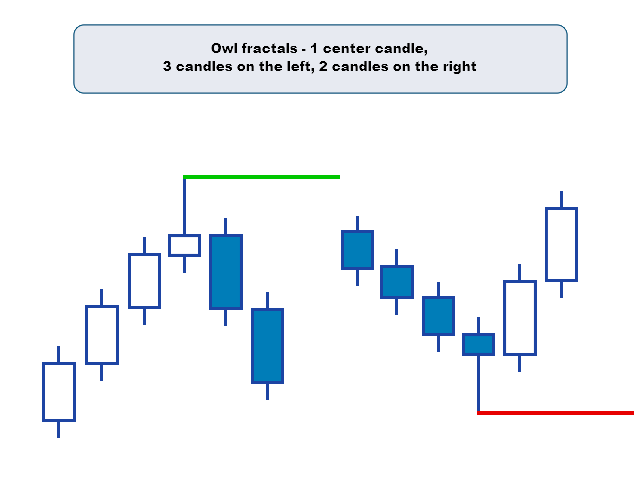

Abb. 5. Fraktale in der Owl-Strategie

In der Owl-Strategie weicht die Definition eines Fraktals von der herkömmlichen ab. Beim Full Fractals Indikator werden die fünf letzten Kerzen zur Indizierung eines Fraktals links von einer höchsten oder tiefsten Kerze genommen (im Vergleich zu den herkömmlichen zwei letzten Kerzen), während zwei Kerzen rechts davon genommen werden (Abb. 5).

Alle Fraktale in der Owl-Strategie sind mit kurzen horizontalen farbigen Linien markiert.

2.2. Valable ZigZag

Der Wellencharakter des Marktes wurde sorgfältig von Ralph Nelson Elliott (1871-1948) entwickelt - einem amerikanischen Investor, der die Wellentheorie schuf, die die Vorgänge auf den Finanzmärkten durch ein System visueller wellenartiger Muster auf den Preischarts interpretiert.

Der ZigZag-Indikator hilft dabei, die wellenförmige Bewegung des Marktes zu verstehen. Betrachten wir ihn genauer. Die vorgeschlagene Version von ZigZag nach der Owl-Strategie enthält weniger Biegungen, wodurch die Welle größer wird.

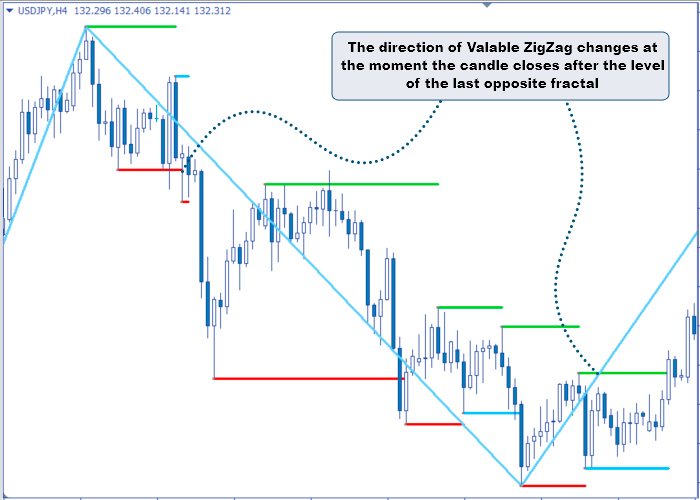

Abb. 6. Valable ZigZag

ZigZag definiert die Haupthandelsrichtung. Die Funktionsweise des Indikators und seine korrekte Definition auf dem Chart sind eng mit dem vorherigen Indikator - dem Fraktal - verbunden. Da sich die fraktalen Höchst- oder Tiefstwerte in Richtung eines Trends bewegen, ändert die Valable ZigZag im Gegensatz zur konventionellen Linie ihre Richtung nicht (Abb. 6).

Abb. 7. Valable ZigZag-Richtungswechsel

Der ZigZag fasst also mehrere Bewegungen innerhalb eines Trends zu einer einzigen zusammen und ändert sich nicht, solange sich die Hochs/Tiefs der Fraktale in Richtung ZigZag bewegen. Damit ZigZag seine Richtung ändern kann, muss eine Kerze das Niveau der vorherigen fraktalen Kerze in die entgegengesetzte Richtung durchbrechen und sich über oder unter diesem Fraktal festsetzen (Abb. 7).

Da ZigZag die Handelsrichtung vorgibt, bedeutet seine Aufwärtsrichtung nur Kauf, während seine Abwärtsrichtung nur Verkauf bedeutet.

2.3. Fibo-Stufen

Fast jeder Händler hat Fibo-Levels, Fibo-Gitter in ihrem Arsenal, da es sehr gute Handelsergebnisse zeigt, sei es Aktienmarkt, Forex oder Kryptowährungen.

Der Indikator basiert auf einer Zahlenfolge, die der italienische Gelehrte Leonardo von Pisa (ca. 1170 — c. 1250) - einer der ersten großen Mathematiker des mittelalterlichen Europas. Das Grundprinzip der Sequenz ist, dass die ersten beiden Zahlen gleich 0 und 1 sind und jede weitere Zahl gleich der Summe der beiden vorhergehenden ist.

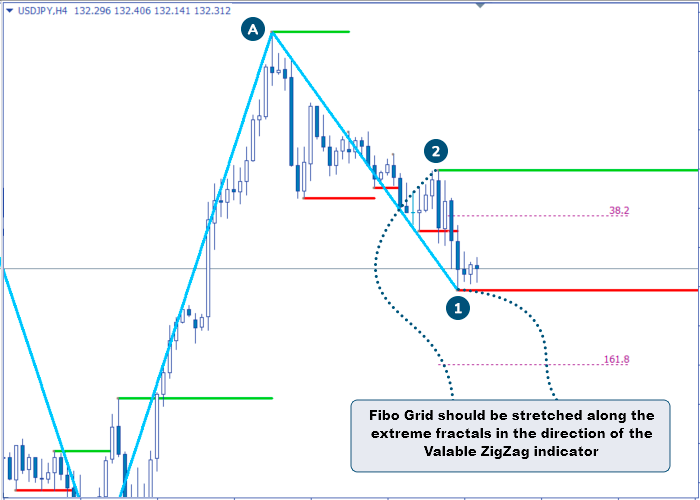

Abb. 8. Einrichten eines Fibo-Gitters für einen Abwärtstrend. А – Richtungswechsel des Valable ZigZag. 2 – oberes Owl-Fraktal oder Ebene 0 des Fibo-Gitters. 1 – unteres Owl-Fraktal

Das Fibo-Gitter wird von Fraktalen gestreckt, die den Beginn einer Korrekturbewegung anzeigen, die weiter gehen und den Trend ändern kann. Numerische Stufen wie 0; 23,6; 38,2; 50; 61,2; 161,8 entsprechen der von dem italienischen Mathematiker entdeckten mathematischen Sequenz. Die Zahl 161,8 gibt das Niveau des Goldenen Schnitts an und weist auf die maximale Bewegung in eine bestimmte Richtung und eine mögliche bevorstehende Gegenkorrektur hin. Wenn der Kurs dieses Niveau erreicht, können wir den Gewinn mitnehmen und das Fibo-Gitter nach einiger Zeit wieder anpassen.

Die Besonderheit bei der Verwendung des Fibo-Gitters in der Owl-Strategie ist, dass der Indikator in enger Verbindung mit den Indikatoren Valable ZigZag und Owl-Fraktal verwendet wird.

Es ist notwendig, das Fibo-Level-Raster zwischen zwei gegenüberliegenden Fraktalen einzurichten, die sich rechts vom Trendwechselpunkt gemäß dem Indikator Valable ZigZag befinden. Ist er nach oben gerichtet (Kauf), so wird die Stufe 0 am Punkt des äußersten unteren Fraktals und die Stufe 100 am Punkt des äußersten oberen Fraktals festgelegt. Wenn ZigZag die Abwärtsrichtung angibt, erstreckt sich das Fibo-Gitter vom extremen oberen Fraktal mit Level 0 bis zum extremen unteren Fraktal mit Level 100.

Wir können bei den Niveaus 38,2; 50; 61,2 in den Markt einsteigen, und wenn der Trendwechsel richtig ist, gibt es immer noch genug Bewegung bis zum Niveau von 161,8 auf dem Chart, um einen Gewinn zu erzielen.

Wenn der Trend nicht stark ausgeprägt ist und zu einer Seitwärtstendenz neigt, können wir auf dem Niveau von 38,2; 50 in den Markt einsteigen, wobei wir uns darüber im Klaren sind, dass der Preis das Niveau von 161,8 möglicherweise nicht erreicht, und versuchen, auf anderen, früheren Fibo-Grid-Niveaus Gewinne mitzunehmen. Bei einem stark ausgeprägten Trend wird das Niveau von 61,8 der beste Einstiegspunkt sein, während der Markt das Niveau von 38,2 vielleicht einfach nicht erreicht und eine Reihe möglicher gewinnbringender Geschäfte verpasst wird.

3. Handelsstrategie

3.1. Grundprinzipien der Owl-Strategie

Die Owl-Strategie basiert auf der gleichzeitigen Verwendung mehrerer Indikatoren: ZigZag, Fraktal und Fibo-Gitter. Gleichzeitig wurde der Fraktal-Indikator verbessert und enthält nun acht statt fünf Kerzen, und der ZigZag-Indikator enthält weniger Kurven, da er nur zur Bestimmung der Trendrichtung dient und in der Strategie als Valable ZigZag bezeichnet wird.

Ein Handelssignal erscheint nur dann, wenn es möglich ist, Fibo-Levels an einer bestimmten Stelle benachbarter Fraktale auf dem Chart relativ zu Valable ZigZag zu konstruieren.

Abb. 9. Fibo-Grid-Handel. А – Richtungswechsel des Valable ZigZag. 2 – oberes Owl-Fraktal oder Ebene 0 des Fibo-Gitters. 1 – unteres Owl-Fraktal

Ein Markteinstieg ist ab einem der Niveaus 38,2, 50 oder 61,8 möglich. Der Einstiegszeitpunkt sollte in Abhängigkeit von der Marktdynamik gewählt werden, die in jedem Fall vor dem Einstieg in den Markt bestimmt werden sollte. Wenn eine gute Marktbewegung begonnen hat, müssen wir bei 61,2 einsteigen, denn wenn wir bei 38,2 einsteigen, könnten wir eine Reihe von profitablen Geschäften verpassen. Wenn eine Trendbewegung nicht stark ist, ist es besser, bei 38,2 einzusteigen. Beim Handel mit Rohstoffen und Aktien funktionieren 50 % der Bewegung sehr gut (Abb. 9).

3.2. Stop-Loss und Take-Profit Levels

Der Stop-Loss sollte 2-5 Punkte über der Nulllinie des Fibo-Gitters platziert werden, und das Take-Profit-Niveau liegt bei 161,8. Sie können den Auftrag nicht vollständig, sondern zu 50% von 161,8 schließen. Mit anderen Worten: Schließen Sie 50 % der Position oder die Hälfte des Ordervolumens, während der Rest geschlossen werden sollte, wenn sich die Richtung des Valable ZigZag ändert (Abb. 9).

Auf dem Niveau des 100% Fibo-Grid sollten die Aufträge in eine Breakeven-Position verschoben werden: Das Stop-Loss-Niveau sollte auf das Eröffnungsniveau +1 Punkt gesetzt werden, um die Provisionen zu decken.

3.3. A. Elder's Triple Screen Methode

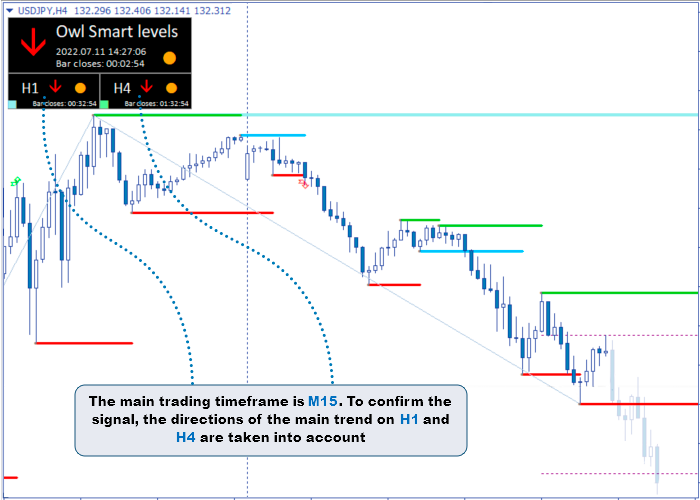

Die Triple-Screen-Methode von Alexander Elder (geb. 1951) beruht auf der Annahme, dass für Handelsentscheidungen Charts auf drei Zeitrahmen gleichzeitig untersucht werden: der Haupthandelsrahmen und zwei Zeitrahmen, die jeweils viermal länger sind als der vorherige.

Wenn zum Beispiel auf dem M15-Chart gehandelt wird, werden die Zeitrahmen H1 und H4 verwendet, um die Richtung der Marktbewegung zu bestätigen.

Die Richtung des Haupttrends, die durch den Valable ZigZag bestimmt wird, ist wichtig. Wenn die Richtung auf allen Zeitskalen gleich ist, bedeutet dies, dass es möglich ist, das Haupteinstiegssignal mit der Konstruktion eines Fibo-Gitters zu suchen.

Abb. 10. Anzeige der Richtung der Kursbewegung in drei Zeitrahmen durch den Indikator

Wenn Valable ZigZag und der M15-Zeitrahmen eine Aufwärtsbewegung zeigen, H1 die Aufwärtsrichtung anzeigt und H4 den gleichen Vektor anzeigt, bedeutet dies, dass die Wahrscheinlichkeit, dass diese Bewegung für einige Zeit beibehalten wird, maximal ist, der Markt steigt und Sie können Gewinne erzielen, indem Sie ihm folgen. Dazu müssen Sie Fraktal 1 und Fraktal 2 finden, die sich rechts von der Änderung der Bewegungsrichtung befinden, das Fibo-Gitter einstellen und in den Markt einsteigen.

Die Technik von Elder wird vom Autor selbst ausführlicher beschrieben, während Owl nur ihr Hauptprinzip verwendet.

3.4. Tote Zone

Eine tote Zone bildet sich, wenn sich die Bewegung auf H1 von der auf H4 unterscheidet. Ein Zeitrahmen kann eine Aufwärtsbewegung zeigen, ein anderer eine Abwärtsbewegung.

Dies ist eine Zone der Unentschlossenheit des Marktes. Es ist also ziemlich riskant, zu diesem Zeitpunkt sowohl zu kaufen als auch zu verkaufen. Es ist besser, abzuwarten, bis der Markt diese Zone verlässt und eine klare Richtung vorgibt. Danach können wir nach Einstiegspunkten in den Markt suchen.

Owl Smart Levels Indikator zeigt die tote Zone in rot und warnt, dass es nicht wünschenswert ist, in ihr zu handeln.

Abb. 11. Tote Zone

4. Zusätzliche Tools und Einstiegspunkte

4.1. Steigungskanal

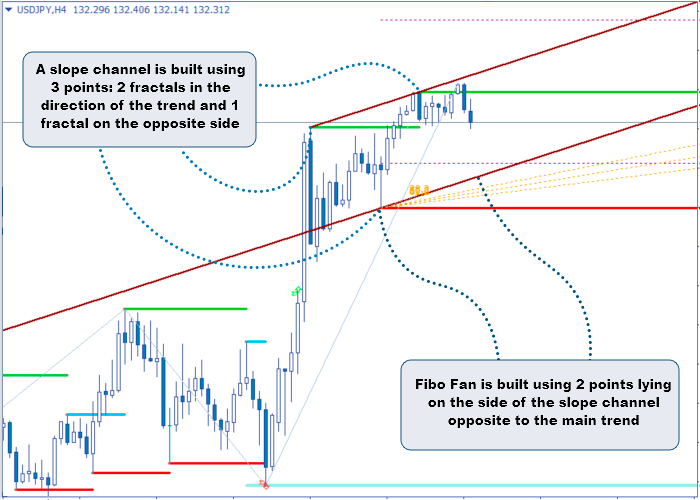

Die Owl-Strategie setzt das Vorhandensein eines solchen zusätzlichen Werkzeugs für die Arbeit mit dem Preischart als Neigungskanal voraus. Genau wie Valable ZigZag ist er auf Fraktalen in Richtung eines Trends aufgebaut. Um die Linie des oberen Randes des Kanals zu bilden, muss man die Punkte von zwei Scheitelpunkten des oberen Fraktals nehmen, und um eine parallele Linie des unteren Randes zu legen, reicht der dritte Punkt des unteren Fraktals.

Wenn es also zwei obere Fraktale gibt, die sich rechts vom ZigZag-Trendwechselpunkt befinden, und ein drittes, unteres Fraktal, das sich dazwischen befindet, können Sie sicher einen Kanal bilden. Dieser Aufwärtskanal kann genutzt werden, um nach weiteren Einstiegspunkten zu suchen (Abb. 12).

Wenn sich das Chart mit der entsprechenden Richtung des Valable ZigZag-Indikators abwärts bewegt, müssen zwei untere Fraktale definiert werden, um die untere Begrenzungslinie zu zeichnen, und ein oberes Fraktal, um die obere Kanalbegrenzungslinie parallel zur unteren zu zeichnen.

4.2. Fibo Fan

Nachdem der Kanal erstellt wurde, können wir ein weiteres zusätzliches Werkzeug verwenden, das zusammen mit dem Kanal verwendet wird - Fibo Fan (Fibo-Fächer). Beachten Sie, dass in der Owl-Strategie, wenn der Kanal nicht verwendet wird, auch der Fibo-Fächer nicht verwendet wird - diese Charting-Tools sind relativ zueinander aufgebaut.

Der Fibo-Fächer besteht aus mehreren Strahlen, die fächerförmig vom Hauptstrahl nach rechts verlaufen und wie das Raster Werte haben, die der Folge der Fibo-Zahlen entsprechen - 38,2; 50; 61,8.

Der Fibo-Fächer ist in gewisser Weise ein Frühindikator, der ein frühes Umkehrsignal gibt. Seine Strahlen stellen zusätzliche Unterstützungsebenen in Bezug auf den geneigten Kanal dar. Wenn der Kurs den Fächer „durchbricht“ und sich weiter von ihm entfernt, sollten Sie keine Positionen für einen umgekehrten Rollback von der Kanallinie eröffnen. In diesem Fall kann man bereits auf eine Umkehr des Haupttrends setzen, denn in der Regel bestätigt der Bruch des Fächers den Ausbruch aus der entsprechenden Kanalgrenze.

Abb. 12. Steigungskanal und Fibo-Fächer (gelb)

Wenn der Kurs vom Fächer „abprallt“, dann ist es möglich, bei einer Trendumkehr oder während eines Trends früher in den Markt einzusteigen als die meisten Händler, die nur einen Slope-Channel oder sogar ein Fibo-Grid verwenden, noch bevor sich der ZigZag umkehrt.

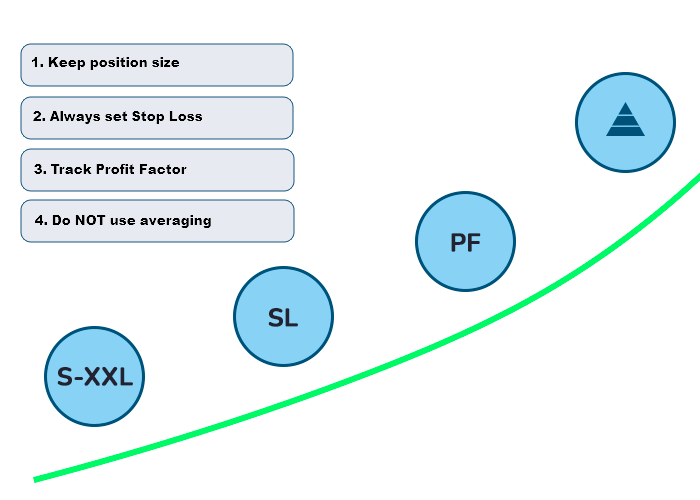

5. Geldmanagement

Die Grundlage für den Einstieg in jeden Markt ist ein durchdachtes und geplantes Geldmanagement. Dies ist buchstäblich wichtiger als die Wahl einer Handelsstrategie.

Es ist notwendig, die optimale Größe der Einlage und des Volumens des Losgröße eines Auftrages zu bestimmen, um die Hauptaufgabe des Händlers zu erfüllen - den Erhalt der Einlage. Wenn die Aufgabe, die Einlage zu erhalten, gelöst ist und ein Händler einen kleinen Gewinn erzielt, bedeutet dies, dass der Händler erfolgreich handelt. Sie sollten nicht danach streben, einen zu hohen Prozentsatz an gewinnbringenden Geschäften zu erreichen, z. B. 70-90 %, und die entsprechenden Risiken in Ihrer Handelsstrategie erhöhen. Viele große Händler verdienen durchweg am Markt mit einem Prozentsatz an gewinnbringenden Geschäften, der nicht viel mehr als 50 % beträgt. Wenn die Strategie wirksam und kompetent ist, wird sie Gewinn bringen. Sie sollten nicht eingreifen und das Transaktionsvolumen nach Verlusten reduzieren oder versuchen, diese durch eine unnötige Erhöhung des Losvolumens wieder aufzuholen.

Zunächst reicht es aus, ein minimales Risiko für eine Serie von 10 Verlustgeschäften und für einen Betrag von höchstens 15 % der Einlage einzugehen. Die Wahrscheinlichkeit scheint gering zu sein, aber wir sollten nie mögliche Marktzusammenbrüche, plötzliche Korrekturen oder ein starkes, lückenhaftes Wachstum vergessen. Viele Händler ziehen die Möglichkeit einer langen Reihe von Verlustgeschäften nicht in Betracht, während genau dies einer der Hauptgründe ist, warum sie schließlich ihre gesamte Einlage verlieren. Daher sollte die Höhe der Einlage ausreichen, um die Inanspruchnahme zu überwinden. Das bedeutet nicht, dass die Einlage hoch sein muss. Stattdessen bedeutet es, dass es ein bestimmtes Verhältnis zwischen der Höhe der Einzahlung und dem Volumen des Handelsloses gibt.

Um aus dem Drawdown herauszukommen, können Sie versuchen, die Ordergrößen allmählich leicht zu erhöhen, wenn die Marktbewegung deutlich wird, denn die Wahrscheinlichkeit, dass der nächste Handel profitabel ist, steigt mit jedem Verlustgeschäft.

Abb. 13. Regeln für die Geldverwaltung

Die Owl-Strategie hat eine Rendite, die mindestens 2 Mal höher ist als die objektive Verlustrate. Daher kann der Händler selbst bei einem quantitativen Verhältnis von profitablen zu unprofitablen Geschäften von 1:3 profitabel bleiben und die Einlage erhalten. Gleichzeitig ist es wichtig zu verstehen, dass das Risikomanagementsystem für diejenigen, die mit der Owl-Strategie in den Markt eintreten, immer noch vorrangig ist.

6. Quellcode des Indikators

Händler mögen einfache Handelssysteme, die auf den grundlegenden Prinzipien der Marktbewegung beruhen. Sie funktionieren auch heute noch mehr oder weniger zuverlässig und sind am besten zu verstehen, da sie vor dem Aufkommen von Personalcomputern erstellt wurden und daher leicht zu berechnen sind.

6.1. Indikator für vollständige Fraktale

Da die Prinzipien der Konstruktion des Fraktals-Indikators nicht kompliziert sind, sollte auch der Full-Fraktals-Indikator nicht sehr kompliziert sein. Der Code des Indikators basiert auf einer einzigen Funktion, die in etwa so aussieht:

bool IsFractal(int _i, bool _type) { if(_type) { double low = iLow(_Symbol,PERIOD_CURRENT,_i); for(int j=1; j<=FrBarsLeft; j++) if(iLow(_Symbol,PERIOD_CURRENT,_i+j) < low) return false; for(int j=1; j<=FrBarsRight; j++) if(iLow(_Symbol,PERIOD_CURRENT,_i-j) < low) return false; return true; } else { double high = iHigh(_Symbol,PERIOD_CURRENT,_i); for(int j=1; j<=FrBarsLeft; j++) if(iHigh(_Symbol,PERIOD_CURRENT,_i+j) > high) return false; for(int j=1; j<=FrBarsRight; j++) if(iHigh(_Symbol,PERIOD_CURRENT,_i-j) > high) return false; return true; } return false; }

Es werden nur zwei Parameter an die Funktion übergeben:

- Balkenindex auf dem Chart, auf dem wir nach einem Fraktal suchen,

- Fraktale Richtung für die Prüfung – Auf oder Ab.

Wenn ein Fraktal gefunden wird, müssen wir den Array-Puffer mit dem Höchst- oder Tiefstwert einer bestimmten Kerze, die wir überprüfen, füllen.

for(int i=start; i>FrBarsRight && !IsStopped(); i--) { if (IsFractal(i,false)) frUp[i] = iHigh(_Symbol,PERIOD_CURRENT,i); if (IsFractal(i,true)) frDown[i] = iLow(_Symbol,PERIOD_CURRENT,i); }

Den vollständigen Quellcode finden Sie in der Anlage unten.

6.2. Valable ZigZag-Indikator

Da der Valable ZigZag-Indikator auf dem Full Fraktals-Indikator basiert, war seine Entwicklung eine Art Fortführung des vorherigen Indikators. Das Prinzip des Indikators bleibt ebenso einfach und besteht nur aus einigen wenigen Funktionen.

Betrachten wir den ersten von ihnen namens Logik.

void Logic(int i) { if(IsFractal(i,false)) { frUp[i] = iHigh(_Symbol,PERIOD_CURRENT,i); } if(IsFractal(i,true)) { frDown[i] = iLow(_Symbol,PERIOD_CURRENT,i); } if(direction == 0) { if(l_level_down > 0 && iClose(_Symbol,PERIOD_CURRENT,i) < l_level_down) { gzz[i] = iLow(_Symbol,PERIOD_CURRENT,i); l_zz_low = gzz[i]; direction = 1; } if(frUp[i] == iHigh(_Symbol,PERIOD_CURRENT,i) && l_zz_high < frUp[i]) { gzz[i] = iHigh(_Symbol,PERIOD_CURRENT,i); l_zz_high = gzz[i]; ClearTheExtraValue(i,direction); } } else { if(l_level_up > 0 && iClose(_Symbol,PERIOD_CURRENT,i) > l_level_up) { gzz[i] = iHigh(_Symbol,PERIOD_CURRENT,i); l_zz_high = gzz[i]; direction = 0; } if(frDown[i] == iLow(_Symbol,PERIOD_CURRENT,i) && l_zz_low > frDown[i]) { gzz[i] = iLow(_Symbol,PERIOD_CURRENT,i); l_zz_low = gzz[i]; ClearTheExtraValue(i,direction); } } if(frUp[i] == iHigh(_Symbol,PERIOD_CURRENT,i)) { l_level_up = frUp[i]; } if(frDown[i] == iLow(_Symbol,PERIOD_CURRENT,i)) { l_level_down = frDown[i]; } }

Ihm wird nur ein Parameter übergeben -i. Er ist verantwortlich für die Nummer der Kerze auf dem Chart, für die die Berechnung durchgeführt wird. Die Berechnung sollte von rechts nach links erfolgen, d. h. vom Beginn der Historie bis zum gegenwärtigen Zeitpunkt.

Der erste Teil des Codes ist bekannt - es handelt sich um die Berechnung von Fraktalen. Ihre Werte werden in zwei separate Arrays(frUp und frDown) geschrieben, die nicht im Chart angezeigt werden, sondern nur an weiteren Berechnungen beteiligt sind.

Als Nächstes kommt der Code, der die grundlegenden Berechnungen durchführt. Sie ist in zwei Teile unterteilt: Berechnung, wenn ZigZag nach oben gerichtet ist (Richtung=0) und wenn ZigZag nach unten gerichtet ist (Richtung=1).

Diese Funktionen enthalten die gesamte Konstruktionslogik, die ihrerseits aus zwei Hauptprüfungen besteht:

- Umkehrprüfung. Eine Aufwärtsumkehr findet in dem Moment statt, in dem die Kerze über dem letzten Aufwärtsfraktal schließt, wenn das ZigZag nach unten zeigt, und eine ZigZag-Abwärtsumkehr findet statt, wenn die Kerze unter dem letzten Abwärtsfraktal geschlossen wurde.

- Überprüfung der Ausdehnung des Wertes des ZigZag-Extrempunktes in Richtung eines Trends. Hier lohnt es sich, eine weitere zusätzliche Funktion (ClearTheExtraValue) zu verwenden, die unnötige Werte aus dem Indikatorpuffer entfernt, um unnötige Kurvenpunkte aus ZigZag zu entfernen.

Dies sind die wichtigsten Funktionen, die die Grundlage der auf bewährten Indikatoren basierenden Owl-Strategie bilden.

Schlussfolgerung

Bei der Entwicklung der Owl-Strategie wurden Fragmente des Handelssystems des weltberühmten Traders Bill Williams und Elemente der Theorie der Wellenanalyse des großen Trading-Analysten Ralph Elliott verwendet. Außerdem haben wir sehr beliebte und bewährte Indikatoren verwendet: Grid und Fibo Fan, sowie ZigZag. Die Strategie umfasst auch die Triple-Screen-Methode von Alexander Elder.

Die in Owl vorgenommene Verfeinerung klassischer Indikatoren ändert nicht ihr Wesen, sondern passt sich dynamisch an die sich ändernden Marktbedingungen in der gegenwärtigen Phase an. So wie nicht alle klassischen Kerzenmuster funktionieren (zumindest nicht auf allen Märkten), können einige Indikatoren mit einer Verzögerung arbeiten, was ihre Verwendung im modernen Handel weniger sinnvoll macht.

Die Owl-Strategie basiert auf dem Prinzip des gleichzeitigen kombinierten Einsatzes mehrerer Indikatoren. Einige von ihnen wurden bereits fertiggestellt und modifiziert, und ihre weitere Arbeit wurde in der Praxis über einen langen Zeitraum hinweg getestet. Es handelt sich um ein umfassendes Handelssystem bzw. eine intelligente Strategie mit einem sehr guten Risiko-Ertrags-Verhältnis.

Alle notwendigen Parameter werden in einem Indikator namens Owl Smart Levels zusammengefasst, der die resultierende Arbeit aller Teile des Handelssystems in Wechselwirkung miteinander anzeigt. Es handelt sich um ein fertiges Instrument, mit dem die neue profitable Handelsstrategie voll ausgeschöpft werden kann.

Übersetzt aus dem Russischen von MetaQuotes Ltd.

Originalartikel: https://www.mql5.com/ru/articles/12026

Warnung: Alle Rechte sind von MetaQuotes Ltd. vorbehalten. Kopieren oder Vervielfältigen untersagt.

Dieser Artikel wurde von einem Nutzer der Website verfasst und gibt dessen persönliche Meinung wieder. MetaQuotes Ltd übernimmt keine Verantwortung für die Richtigkeit der dargestellten Informationen oder für Folgen, die sich aus der Anwendung der beschriebenen Lösungen, Strategien oder Empfehlungen ergeben.

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

?

Kann diese Strategie auf ältere Timeframes angewendet werden? Zum Beispiel, die wichtigsten H4, dann sollten die älteren H16 und H64 genommen werden (können sie MT4 irgendwie hinzugefügt werden?). Oder kann ich H4-D-W verwenden?

Ja, Sie können H4-D1-W1 verwenden.

?

Hallo. Wenn das Problem darin besteht, dass die beiden oberen Spitzen miteinander verbunden sind, habe ich das Gleiche beim Standard-Zickzack festgestellt. Weiß jemand, wie man das beheben kann?