リスク管理(第1回):リスク管理クラス構築の基礎

本記事では、取引におけるリスク管理の基礎を解説し、適切なロットサイズやストップロスを計算するための最初の関数の作成方法を学びます。さらに、これらの機能がどのように動作するのかを、各ステップを追いながら詳しく説明します。本記事の目的は、自動売買においてこれらの概念をどのように適用するかを明確に理解することです。最後に、インクルードファイルを使用したシンプルなスクリプトを作成し、すべてを実践に落とし込みます。

取引におけるニューラルネットワーク:金融市場向けマルチモーダルツール拡張エージェント(FinAgent)

FinAgentを紹介します。FinAgentは、マーケットの動向や過去の取引パターンを反映するさまざまなタイプのデータを分析できるマルチモーダル金融取引エージェントのフレームワークです。

取引におけるニューラルネットワーク:金融市場向けマルチモーダルツール拡張エージェント(最終部)

マルチモーダル市場の動向データと過去の取引パターンを分析するために設計されたマルチモーダル金融取引エージェント「FinAgent」のアルゴリズム開発を続けます。

多通貨エキスパートアドバイザーの開発(第21回):重要な実験の準備とコードの最適化

さらなる前進のためには、自動最適化を定期的に再実行し、新しいエキスパートアドバイザー(EA)を生成することで結果を改善できるかどうかを検証することが有益でしょう。パラメータ最適化の利用を巡る多くの議論における最大の障害は、取得したパラメータを将来の期間において、収益性およびドローダウンを所定の水準に保ったまま、どれだけ長く取引に使用できるのかという点です。そして、そもそもそれは可能なのかという問題でもあります。

取引におけるニューラルネットワーク:層状メモリを持つエージェント(最終回)

引き続き、FinMemフレームワークの構築に取り組みます。本フレームワークは、人間の認知プロセスを模した層状メモリアプローチを用いることで、複雑な金融データを効果的に処理できるだけでなく、新しいシグナルに適応することも可能にします。その結果、動的に変化する市場における投資判断の精度と有効性が大幅に向上します。

共和分株式による統計的裁定取引(第6回):スコアリングシステム

本記事では、共和分株式の統計的裁定取引に基づく平均回帰戦略のスコアリングシステムを提案します。流動性や取引コストから、共和分ベクトルの数(ランク)や回帰までの時間に至るまでの基準を示しつつ、時間足やルックバック期間のような戦略的基準も考慮し、スコアランキングを正しく評価する前に検討しています。バックテストの再現に必要なファイルも提供され、その結果についてもコメントしています。

プライスアクション分析ツールキットの開発(第47回):MetaTrader 5で外国為替セッションとブレイクアウトを追跡する

世界中の市場セッションは1日の取引のリズムを形成しており、それらの重なりを理解することは、エントリーやエグジットのタイミングを見極めるうえで非常に重要です。本記事では、これらの世界的な取引時間をチャート上で視覚的に再現するインタラクティブな取引セッションEAを構築します。このEAは、アジア、東京、ロンドン、ニューヨークの各セッションを色分けされた矩形として自動的に描画し、各市場の開始と終了に応じてリアルタイムで更新します。また、チャート上のトグルボタン、動的な情報パネル、そしてライブのステータスやブレイクアウトメッセージを表示するスクロール式のティッカーヘッドラインも搭載しています。複数のブローカーでテストされたこのEAは、精度とデザイン性を兼ね備えており、ボラティリティの移行を視覚的に把握し、セッション間のブレイクアウトを特定し、グローバル市場の動きを常に意識したトレードを可能にします。

MQL5入門(第25回):チャートオブジェクトで取引するEAの構築(II)

本記事では、チャートオブジェクト、特にトレンドラインと連携するエキスパートアドバイザー(EA)を構築し、ブレイクアウトおよび反転の取引機会を検出し、実行する方法を解説します。EAが有効なシグナルをどのように判定するのか、取引頻度をどのように制御するのか、そしてユーザーが選択した取引戦略との一貫性をどのように維持するのかを学ぶことができます。

ダイナミックスイングアーキテクチャ:スイングから自動売買までの市場構造認識

本記事では、市場のスイングを高精度で捉え、自動売買を実現する完全自動化MQL5システムを紹介します。従来の固定ローソク足数に基づくスイングインジケーターとは異なり、このシステムは進行中の市場構造に動的に適応し、スイングハイおよびスイングローをリアルタイムで検出します。これにより、形成されつつあるトレンドの値動きを的確に捉え、取引機会を逃さず捕捉することが可能です。

プライスアクション分析ツールキットの開発(第46回):MQL5におけるスマートな可視化を備えたインタラクティブフィボナッチリトレースメントEAの設計

フィボナッチツールは、テクニカル分析で最も人気のあるツールのひとつです。本記事では、価格の動きに応じて動的に反応するリトレースメントおよびエクステンションレベルを描画し、リアルタイムアラート、スタイリッシュなライン、ニュース風のスクロールヘッドラインを提供するインタラクティブフィボナッチEAの作成方法をご紹介します。このEAのもうひとつの大きな利点は柔軟性です。チャート上で高値(A)と安値(B)のスイング値を直接入力できるため、分析したい価格範囲を正確にコントロールできます。

MQL5で自己最適化エキスパートアドバイザーを構築する(第15回):線形系同定

取引戦略の改善は困難な課題です。その大きな理由の一つは、戦略がどこで、なぜ誤作動しているのかを私たち自身が十分に理解できていない点にあります。本記事では、制御理論の一分野である線形系同定を紹介します。線形帰還系(フィードバックシステム)は、データから学習することでシステムの誤差を特定し、その挙動を意図した結果へと導くことができます。これらの手法は、必ずしも完全に解釈可能な説明を与えるものではありませんが、制御系が存在しない状態と比べれば、はるかに有用です。本記事では、線形系同定がどのようにアルゴリズムトレーダーを支援し、取引アプリケーションを制御下に保つことができるのかを探っていきます。

知っておくべきMQL5ウィザードのテクニック(第84回):ストキャスティクスとFrAMAのパターンの使用 - 結論

ストキャスティクスとフラクタル適応型移動平均(FrAMA: Fractal Adaptive Moving Average)は、互いに補完し合う特性を持っており、MQL5のエキスパートアドバイザー(EA)で使えるインジケーターペアの1つです。この組合せについては前回の記事で紹介しましたが、今回はその締めくくりとして、残る5つのシグナルパターンを検討していきます。これらの検証にあたっては、これまでと同様にMQL5ウィザードを用いて構築およびテストをおこないます。

MQL5入門(第24回):チャートオブジェクトで取引するEAの構築

本記事では、チャート上に描かれたサポートラインやレジスタンスラインを検出し、それに基づいて自動で取引を実行するエキスパートアドバイザー(EA)の作成方法を解説します。

MQL5入門(第23回):オープニングレンジブレイクアウト戦略の自動化

この記事では、MQL5でオープニングレンジブレイクアウト(ORB)エキスパートアドバイザー(EA)を作成する方法を解説します。EAが市場の初期レンジからのブレイクアウトをどのように検知し、それに応じてポジションを建てるかを説明します。また、建てるポジションの数を制御したり、指定した時間で自動的に取引を停止する方法についても学べます。

プライスアクション分析ツールキットの開発(第45回):MQL5で動的水準分析パネルを作成する

この記事では、ワンクリックで任意の価格水準をテストできる強力なMQL5ツールについて説明します。テストしたい価格を入力して分析ボタンを押すと、EAは過去のデータを瞬時にスキャンし、チャート上でその水準に触れた箇所やブレイクアウトをハイライト表示します。また、統計情報を整理されたダッシュボードに表示し、価格がその水準にどの程度反応したか、ブレイクしたか、サポートとして機能したか、レジスタンスとして働いたかを一目で確認できます。以下では、詳細な手順について解説します。

MQL5入門(第22回):5-0ハーモニックパターンを用いたエキスパートアドバイザーの構築

本記事では、MQL5において5-0ハーモニックパターンを検出して取引する方法、その妥当性をフィボナッチ比率で検証する方法、そしてチャート上に表示する方法について解説します。

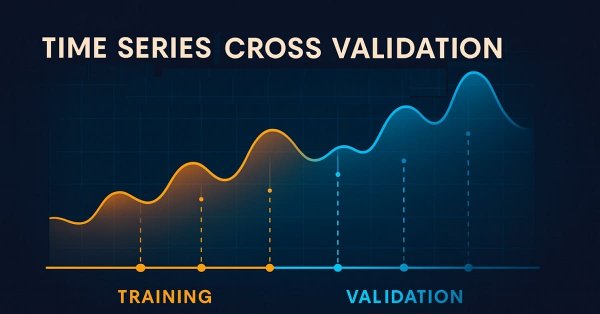

機械学習の限界を克服する(第5回):時系列交差検証の簡単な概要

本連載では、機械学習を活用した取引戦略を実運用に展開する際に、アルゴリズムトレーダーが直面する課題について考察します。私たちのコミュニティには、より深い技術的理解を必要とするがゆえに、見過ごされがちな課題がいくつも存在します。本日の議論は、機械学習における交差検証の盲点を検討するための足がかりとなるものです。交差検証はしばしば定型的な手順として扱われますが、不注意に実施すると、誤解を招く、あるいは最適とは言えない結果を容易に生み出してしまいます。本記事では、その隠れた盲点をより深く考察する準備として、時系列交差検証の基本を簡単に振り返ります。

無効化されたオーダーブロックをミティゲーションブロックとして再利用する(SMC)

本記事では、以前に無効化されたオーダーブロックをスマートマネーコンセプト(SMC)におけるミティゲーションブロックとして再利用する方法を解説します。これらのゾーンは、オーダーブロックが失敗した後に機関投資家が再び市場に参入するポイントを示しており、支配的なトレンドに沿った取引継続の確率が高いエリアを提供します。

知っておくべきMQL5ウィザードのテクニック(第83回): ストキャスティクスとFrAMAのパターンの使用 - 行動アーキタイプ

ストキャスティクスとフラクタル適応型移動平均(FrAMA: Fractal Adaptive Moving Average)は、互いに補完し合う特性を持っており、MQL5のエキスパートアドバイザー(EA)で使える指標ペアの1つです。ストキャスティクスはモメンタムの変化を捉えるために使用し、FrAMAは現在のトレンドを確認するために利用します。本記事では、これら2つのインジケーターの組み合わせについて、MQL5ウィザードを活用して構築およびテストをおこない、その有効性を検証します。

プライスアクション分析ツールキットの開発(第44回):MQL5でVWMAクロスオーバーシグナルEAを構築する

本記事では、MetaTrader 5向けに開発されたVWMA(出来高加重移動平均)クロスオーバーシグナルツールを紹介します。このツールは、価格動向と出来高を組み合わせることで、強気および弱気の反転ポイントを特定することを目的としています。このエキスパートアドバイザー(EA)は、チャート上に明確な買いと売りシグナルを直接表示し、豊富な情報を持つパネルを備えるとともに、ユーザーによる詳細なカスタマイズが可能で、実践的な取引戦略の強力な補助となります。

取引システムの構築(第5回):構造化された取引決済による利益管理

利益目標まであとわずかというところで価格が反転し、ストップロスにかかってしまう。トレーリングストップによって建値で決済された直後に、市場が元の方向へ大きく動き、当初の目標を超えていく。多くのトレーダーにとって、これはおなじみの悩みでしょう。本記事では、異なるリスクリワードレシオ(RRR)で複数のエントリーを配置する手法に焦点を当て、利益を体系的に確保しながら、全体のリスク曝露を抑えるアプローチを解説します。

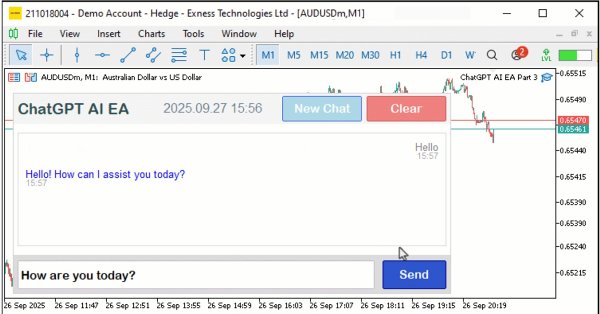

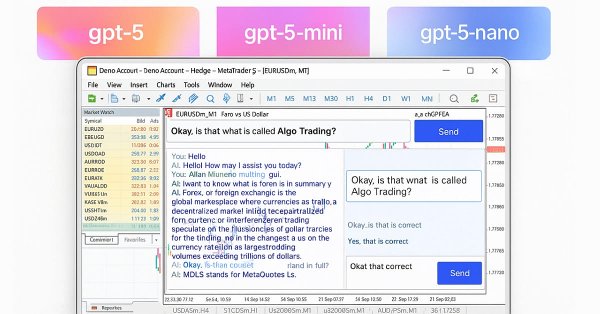

MQL5でのAI搭載取引システムの構築(第3回):複数行入力の克服、チャットの持続性の確保、シグナル生成

本記事では、ChatGPTを統合したMQL5プログラムを拡張し、改良されたテキストレンダリングにより複数行入力の制限を克服します。さらに、AES256暗号化およびZIP圧縮で保存された永続的なチャット履歴をナビゲートするサイドバーを導入し、チャートデータの統合による初期売買シグナルの生成もおこないます。

初心者からエキスパートへ:隠れフィボナッチリトレースメントレベルの謎を解く

本記事では、市場が反応する可能性のある非標準的なフィボナッチリトレースメントレベルを、データ駆動型の手法で発見および検証するアプローチを紹介します。MQL5での実装を想定した完全なワークフローを提示し、データ収集やバーやスイングの検出から始め、クラスタリング、統計的仮説検定、バックテスト、さらにMetaTrader 5のフィボナッチツールへの統合までを包括的にカバーします。ここでの目的は、経験的な観察に基づく推測を、統計的に裏付けられた売買シグナルへと変換する再現可能なパイプラインを構築することです。

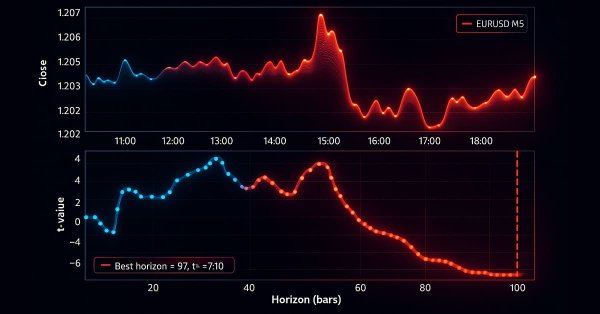

MetaTrader 5機械学習の設計図(第3回):トレンドスキャンラベリング法

私たちは、データリーケージを排除するために適切なティックベースバーを用いた堅牢な特徴量設計パイプラインを構築し、さらにメタラベル付きトリプルバリア法によるラベリングという重要な課題を解決してきました。本記事では、その発展的内容として、適応的な予測期間を実現する高度なラベリング手法である「トレンドスキャニング」を取り上げます。理論の解説に続き、トレンドスキャニングによるラベルをメタラベリングと組み合わせることで、従来の移動平均交差戦略を改善する具体例を示します。

取引システムの構築(第4回):ランダム決済が取引の期待値に与える影響

多くのトレーダーは、エントリーの基準には忠実であっても、取引管理で苦労する状況を経験しています。正しいセットアップであっても、取引がテイクプロフィット(利確)やストップロス(損切り)の水準に達する前にパニックで決済してしまうといった感情的な判断は、資産曲線を下向きにする原因となります。では、トレーダーはこの問題をどう克服し、結果を改善できるのでしょうか。本記事では、ランダムな勝率を用いてこの問題を検証し、モンテカルロシミュレーションを通じて、トレーダーがオリジナルの目標に到達する前に合理的な水準で利益を確定することで戦略を洗練させる方法を示します。

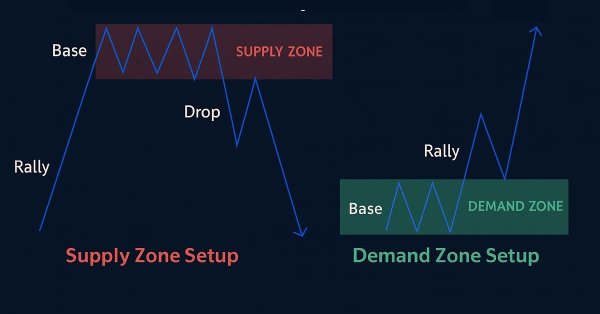

MQL5での取引戦略の自動化(第36回):リテストとインパルスモデルによる需給取引

本記事では、MQL5を用いて、需給(S&D: Supply and Demand)取引システムを構築します。本システムは、レンジ相場による需給ゾーンの特定、インパルスムーブによるゾーンの検証、そしてトレンド確認を伴うリテストでのエントリーをおこないます。さらに、カスタマイズ可能なリスク管理パラメータやトレーリングストップをサポートし、動的なラベルやカラー表示によるゾーンの可視化も実装しています。

MQL5取引ツール(第9回):EA向けスクロール可能ガイド付き初回実行ユーザー設定ウィザードの開発

本記事では、エキスパートアドバイザー(EA)向けのMQL5初回実行ユーザー設定ウィザードを開発します。このウィザードはスクロール可能なガイド、インタラクティブなダッシュボード、動的テキストフォーマット、ボタンやチェックボックスなどの視覚的コントロールを備えており、ユーザーが指示に沿って操作し、取引パラメータを効率的に設定できるようにします。ユーザーは、初回実行時にプログラムの内容と操作方法を把握でき、オリエンテーションモデルとして利用できます。

MQL5でのAI搭載取引システムの構築(第3回):スクロール対応の単一スレッド型チャットUIへのアップグレード

本記事では、MQL5で構築したChatGPT統合プログラムを、タイムスタンプ付きの会話履歴管理と動的スクロール機構を備えた、単一スレッド型チャット指向のUIへとアップグレードします。本システムはJSON解析を用いてマルチターンのメッセージを管理し、スクロールバー表示モードの切り替えやホバーエフェクトをサポートすることで、実装面と操作性の両面からユーザー体験を向上させます。

プライスアクション分析ツールキットの開発(第43回):ローソク足の確率とブレイクアウト

MQL5ネイティブで開発されたCandlestick Probability EAは、ローソク足データをリアルタイムかつ銘柄別の確率情報へと変換する、軽量で実用的な分析ツールです。本EAは、バー確定時にピンバー、包み足、および十字線といったパターンを分類し、ATRを考慮したフィルタリングや、任意でブレイクアウト確認をおこないます。さらに、各パターンについて、純粋なフォロー率および出来高加重フォロー率を算出することで、特定の銘柄や時間足における典型的な結果を把握することが可能です。チャート上のマーカー、コンパクトなダッシュボード、インタラクティブな切り替え機能により、検証作業や分析対象への集中を容易にします。また、詳細なCSVログをエクスポートできるため、オフラインでの検証や追加分析にも対応しています。本EAを活用することで、確率プロフィールの構築、戦略の最適化をおこない、ローソク足パターン認識を定量的な優位性へと変換できます。

初心者からエキスパートへ:MQL5を使用したバックエンド操作モニター

取引システムの内部動作を意識せずに、既製のソリューションをそのまま利用することは一見すると安心に思えますが、開発者にとっては必ずしもそうとは限りません。いずれアップデートや動作不良、あるいは予期しないエラーが発生し、その原因がどこにあるのかを正確に突き止め、迅速に診断して解決する必要に迫られます。本記事では、取引用エキスパートアドバイザー(EA)の裏側で通常どのような操作がおこなわれているのかを明らかにするとともに、MQL5を用いてバックエンド操作を表示し、記録するための専用カスタムクラスを開発します。これにより、開発者およびトレーダーの双方が、エラーの特定、挙動の監視、EAごとの診断情報に迅速にアクセスできるようになります。

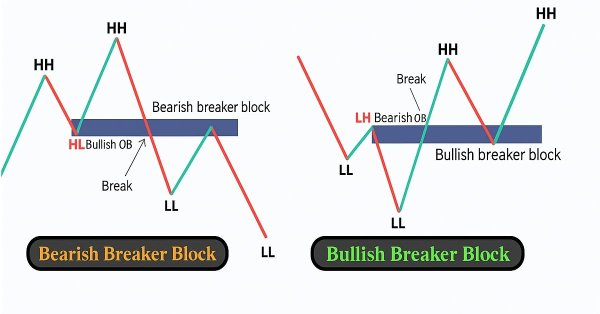

MQL5での取引戦略の自動化(第35回):ブレーカーブロック取引システムの作成

本記事では、MQL5でブレーカーブロック取引システムを作成します。本システムは、レンジ相場を識別し、ブレイクアウトを検出、スイングポイントでブレーカーブロックを検証した上で、リスクパラメータを定義してリテスト取引を実行します。また、オーダーブロックおよびブレーカーブロックを動的なラベルと矢印で可視化し、自動売買やトレーリングストップにも対応しています。

プライスアクション分析ツールキットの開発(第42回):ボタンロジックと統計レベルを用いたインタラクティブチャートの検証

市場においてスピードと精度が重要である以上、分析ツールも市場と同じくらい賢くある必要があります。本記事では、ボタン操作に基づくエキスパートアドバイザー(EA)を紹介します。これは、価格データを瞬時に意味のある統計レベルに変換するインタラクティブなシステムです。ワンクリックで平均値、偏差、パーセンタイルなどを計算して表示し、複雑な分析をチャート上の明確なシグナルに変換します。価格が反発、押し戻し、または突破する可能性の高いゾーンをハイライトすることで、分析をより迅速かつ実用的にします。

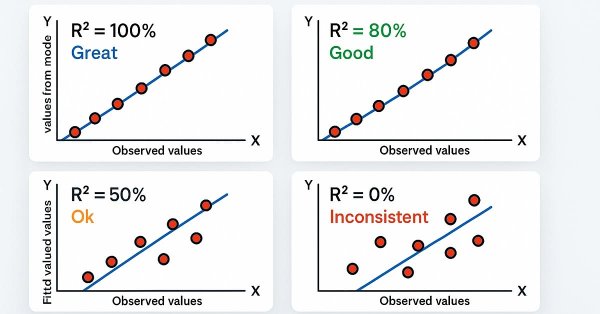

MQL5での取引戦略の自動化(第34回):R²適合度を用いたトレンドラインブレイクアウトシステム

本記事では、スイングポイントを用いてサポートおよびレジスタンスのトレンドラインを特定し、R²(決定係数)による適合度と角度制約で検証することで、ブレイクアウト取引を自動化するMQL5によるトレンドラインブレイクアウトシステムを構築します。本システムでは、指定したルックバック期間内のスイングハイとスイングローを検出し、一定数以上のタッチポイントを持つトレンドラインを生成します。その後、R²指標および角度制約を用いてトレンドラインの信頼性を評価し、取引に使用可能かを判定します。

共和分株式による統計的裁定取引(第5回):スクリーニング

本記事では、共和分関係にある株式を用いた統計的裁定(アービトラージ)取引戦略のための資産スクリーニングプロセスを提案しています。本システムは、資産のセクターや業界といった経済的要因による通常のフィルタリングから始まり、スコアリングシステムのための基準リストで終わります。スクリーニングに使用される各統計検定(ピアソン相関、エングル=グレンジャー共和分、ジョハンセン共和分、ADF/KPSSの定常性検定)について、それぞれPythonクラスが開発されました。これらのPythonクラスは提供されており、さらに著者によるAIアシスタントを用いたソフトウェア開発に関する個人的なコメントも付されています。

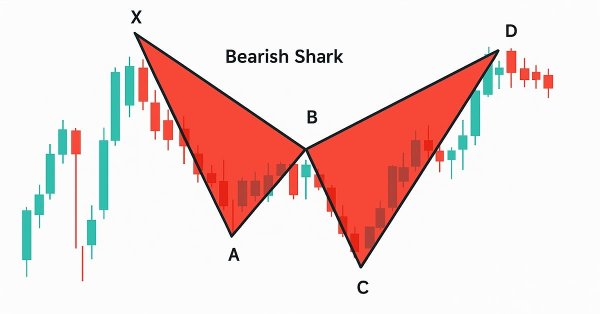

MQL5での取引戦略の自動化(第33回):プライスアクションに基づくシャークハーモニックパターンシステムの作成

本記事では、MQL5においてピボットポイントとフィボナッチ比率に基づいて強気、弱気双方のシャークハーモニックパターンを識別し、ユーザーが選択できるカスタムエントリー、ストップロス、テイクプロフィット設定を用いて取引を実行するシャークハーモニックパターンシステムを開発します。また、X-A-B-C-Dパターン構造やエントリーレベルを表示するために、三角形やトレンドラインなどのチャートオブジェクトを使った視覚的フィードバックでトレーダーの洞察力を高めます。

知っておくべきMQL5ウィザードのテクニック(第80回):TD3強化学習で一目均衡表とADX-Wilderのパターンを使用する

本記事は第74回の続編です。第74回では、教師あり学習の枠組みにおける一目均衡表とADXの組み合わせを検討しました。本記事では焦点を強化学習に移します。一目均衡表とADXは、サポート/レジスタンスの把握とトレンドの強さの検出という点で、互いに補完し合う組み合わせを形成します。今回は、TD3 (Twin Delayed Deep Deterministic Policy Gradient)アルゴリズムをこのインジケーターセットでどのように活用できるかを詳しく解説します。前回までと同様に、実装はMQL5ウィザードに統合できるカスタムシグナルクラスとしておこないます。MQL5ウィザードを使用すると、エキスパートアドバイザー(EA)の構築をスムーズに進めることが可能です。

サイクルベースの取引システム(DPO)の構築と最適化の方法

本記事では、MQL5におけるDPO(Detrended Price Oscillator、トレンド除去価格オシレーター)を用いた取引システムの設計および最適化手法について解説します。DPOのコアロジックを明確にし、長期トレンドを排除して短期サイクルを抽出する仕組みを示します。さらに、段階的な例とシンプルな戦略を通じて、インジケーターの実装方法、エントリー/エグジット条件の定義、そしてバックテストの実施方法について学ぶことができます。最後に、パフォーマンスを向上させ、市場環境の変化へ適応させるための実践的な最適化手法を紹介します。

MQL 標準ライブラリエクスプローラー(第1回):CTrade、CiMA、CiATRによる紹介

MQL5標準ライブラリは、MetaTrader 5における取引アルゴリズム開発において重要な役割を果たします。本連載では、このライブラリを使いこなし、MetaTrader 5用の効率的な取引ツールをより簡単に作成する方法を身につけることを目指します。これには、カスタムのエキスパートアドバイザー(EA)、インジケーター、その他のユーティリティが含まれます。本日はその第一歩として、CTrade、CiMA、そしてCiATR クラスを用いたトレンドフォロー型のEAを開発します。これは初心者、熟練者を問わず、すべての開発者にとって非常に重要なテーマです。ぜひ本ディスカッションにご参加いただき、理解を深めてください。

Market Sentimentインジケーターの自動化

この記事では、市場の状況を強気、弱気、リスクオン、リスクオフ、中立(ニュートラル)に分類するMarket Sentimentカスタムインジケーターを自動化します。エキスパートアドバイザー(EA)は、現在の市場の傾向や方向性の分析プロセスを合理化しながら、一般的なセンチメントに関するリアルタイムの洞察を提供します。

MQL5でのAI搭載取引システムの構築(第2回):ChatGPT統合型アプリケーションのUI開発

本記事では、MQL5でChatGPTを統合したプログラムを開発します。このプログラムでは、第1回で作成したJSON解析フレームワークを活用してOpenAIのAPIにプロンプトを送信し、MetaTrader 5のチャート上に応答を表示します。入力フィールド、送信ボタン、応答表示を備えたダッシュボードを実装し、API通信やテキストの折り返し処理をおこなうことで、ユーザーとのインタラクションを実現します。