Ti stai perdendo delle opportunità di trading:

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Registrazione

Accedi

Accetti la politica del sito e le condizioni d’uso

Se non hai un account, registrati

Forum sul trading, sistemi di trading automatico e strategie di trading di prova

nuova ape

Sergey Golubev, 2013.12.23 16:51

si dovrebbe leggere e leggere ...

e leggere gli articoli.

Nessun consulente personale qui mi dispiace ... le persone possono aiutare ma solo per alcune domande concrete.

Informazioni complete - indicatore per MetaTrader 4

Mostra le informazioni complete: prezzo, simbolo, timeframe, data, ora, spread, swap, livello di stop out, il tuo nome...

Il segreto nascosto dell'analisi tecnica

Scopri tutto un "altro mondo" di analisi tecnica, dove i trader principianti hanno paura di andare.

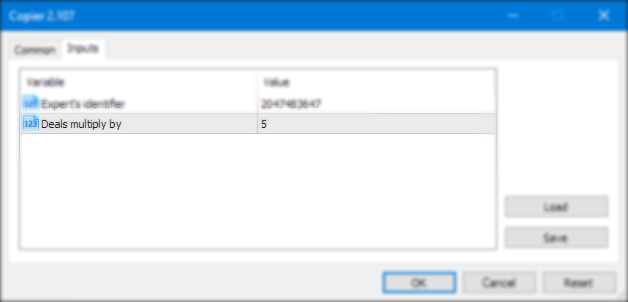

È stato trovato solo un articolo interessante - COME COPIARE I SEGNALI UTILIZZANDO UN EA CON LE SUE REGOLE?

Indice dei contenutiAppena interessante thread è stato trovato nella parte russa del forum che è stato aperto ieri: 1.200 abbonati!

Ci sono 21 pagine per ora. Si tratta di una discussione sul servizio di segnali in generale, sul rating, su come ottenere più abbonati, e altro ancora (la discussione continua senza alcun segnale menzionato, senza i nomi dei segnali e senza i link ai segnali - quindi nessuna regola è stata violata).

MetaQuotes (capo di MQ) partecipa ampiamente alla discussione.

Possiamo leggere questo thread usando lo strumento di traduzione del forum in-build che si trova sopra ogni post del forum:

Solo i primi 3 post di questo thread:

Форум по трейдингу, автоматическим торговым системам и тестированию торговых стратегий

1200 подписчиков!

Ivan Butko, 2017.01.16 16:39

Ti immagini quei soldi! Milleduecento moltiplicato per trenta = trentaseimila dollari ! Al mese? Questo è il risultato della vita. Reddito passivo - top. Questo è ciò per cui bisogna lottare. Sogno ultima risorsa dopo un sufficiente reddito attivo.

Una cosa che non riesco a capire. Perché non più abbonati? Dopo tutto, milioni di commercianti ... :)

Pensare ad alta voce

Форум по трейдингу, автоматическим торговым системам и тестированию торговых стратегий

1200 подписчиков!

Maxim Dmitrievsky, 2017.01.16 16:46

mantenere la calma e omnomnomФорум по трейдингу, автоматическим торговым системам и тестированию торговых стратегий

1200 подписчиков!

Vladimir Tkach, 2017.01.16 17:01

Ha un conto in centesimi e riceve soldi dagli abbonati in dollari?Trovato un indicatore interessante:Fibo Bar MT5 - indicatore per MetaTrader 5

L'indicatore disegna i livelli di Fibonacci basati sull'ultima barra. Quando appare una nuova barra, i livelli vengono ridisegnati.

È stato iniziato un thread interessante: "Hedging" nel Forex trading - perché farlo?

Buono da leggere e da partecipare.

Questo è un thread molto interessante che ti dà qualche indizio su come ridurre il relè per gli abbonati nel caso in cui il fornitore di segnale sta facendo gli scambi in modo scalping:

Prompt per favore modi per ridurre i ritardi per gli abbonati, se la transazione media è di 7-10 punti?

Questa è l'interessante discussione in corso - gli utenti pongono le domande e MetaQuotes (Renat Fatkhullin) risponde. In lingua russa.

Si raccomanda vivamente di leggere soprattutto se vi siete iscritti/sottoscriverete al segnale di scalping o se state fornendo (fornirete) il segnale che viene scambiato in modo scalping, per esempio.

Come leggere?

Usa la funzione di traduzione del forum per tradurre i messaggi dal russo alla tua lingua ("traduzione automatica", mi dispiace).

1. Il trading elettronico fa parte dell'HFT, ma non tutto il trading elettronico è un trading ad alta frequenza.

Il trading di azioni e di altri strumenti finanziari esiste da molto tempo. È il trading elettronico che ha portato a spread molto più piccoli e a costi di trading più bassi da parte del tuo broker. Molto spesso le aziende HFT si prendono il merito della riduzione degli spread. Non l'hanno fatto. È stato il trading elettronico.

Tutti facciamo trading elettronico ora. Non è un grosso problema

2. La velocità non è un problema

Alla gente piace guardare alla velocità del trading come al problema. Non è così. Abbiamo avuto un bisogno di velocità da quando le prime quotazioni azionarie sono state comunicate attraverso il paese via telegrafo. La ricerca della velocità non ha mai avuto fine. Anche se non penso che la co-ubicazione e il trading al secondo aggiungano valore al mercato, NON creano problemi al mercato.

3. C'è sempre stato un delta nella velocità di trading.

Dai tempi del telegrafo di cui sopra al trading in sub-milisecondi, non tutti hanno fatto trading alla stessa velocità. Puoi fare trading di azioni su una connessione a banda larga di 100mbs che è più veloce della connessione dial up dei tuoi vicini. Quel delta di velocità ti dà informazioni più veloci per le notizie, le informazioni, la ricerca, ottenere quotazioni e ottenere i tuoi scambi al tuo broker più velocemente.

Lo stesso vale per i broker, le banche e l'HFT. Essi competono per ottenere la maggiore velocità possibile. Di nuovo la velocità non è un problema.

4. Quindi cosa è cambiato? Qual è il problema

Ciò che è cambiato è questo. In passato la gente usava i vantaggi della velocità per scambiare i propri portafogli. Sapevano di avere un vantaggio con informazioni o piazzamenti più veloci e lo usavano per comprare e possedere azioni. Anche solo per ore. Questo è accettabile. Il mercato è molto darwiniano. Se siete stati in grado di capire come sfruttare la velocità per comprare e vendere azioni di cui avete preso la proprietà, più potere a voi. Se hai fatto day trading nel 1999 perché potevi vedere il movimento delle azioni più velocemente del tizio con il dial up, e hai fatto soldi. Più potere a voi.

Ciò che è cambiato è che le borse hanno fornito informazioni più velocemente a coloro che hanno pagato per il diritto e hanno anche dato loro la possibilità, tramite tipi di ordini, di garantire ai trader più veloci il diritto di saltare davanti a tutti coloro che erano più lenti (i trader si sentono liberi di sfidarmi su questo). Non solo, erano in grado di utilizzare algoritmi per vedere l'attività e/o vedere direttamente le quotazioni di tutti coloro che erano anche solo millisecondi più lenti.

Con questi cambiamenti i giocatori più veloci erano ora in grado di fare soldi semplicemente perché erano i trader più veloci, non gli importava cosa scambiassero. Hanno capito che potevano fare soldi con quello che si chiama Latency Arbitrage: si fanno soldi essendo i più veloci e approfittando dei trader più lenti.

Non importava su quali scambi fossero le operazioni, o se fossero su più scambi. Se erano più veloci ed erano in grado di vedere o anticipare le transazioni più lente, potevano trarne profitto.

5. È qui che iniziano i problemi.

Se hai l'accesso più veloce alle informazioni e le borse ti hanno dato degli incentivi per saltare davanti a quegli utenti e fare scambi pagandoti per ogni volume che crei (maker/taker), allora puoi usare questa combinazione per fare scambi su cui sei praticamente GARANTITO A FARE PROFITTO.

Quindi, fondamentalmente, i giocatori più veloci, che hanno speso miliardi di dollari in aggregato per ottenere l'accesso più veloce possibile, stanno usando questa velocità per saltare in testa alla fila del trading. Riescono a vedere, direttamente o algoritmicamente, le transazioni che arrivano sul mercato.

Quando dico algoritmicamente, significa che le aziende stanno usando la loro velocità e il loro cervello per prendere il maggior numero di punti di dati che possono utilizzare per prevedere quali scambi accadranno dopo. Questo non è facile da fare, è molto difficile. Ci vogliono persone molto intelligenti. Se si creano algoritmi vincenti che possono anticipare/prevedere ciò che accadrà nei prossimi millisecondi nei mercati/azioni, si possono fare milioni di dollari all'anno. (Nota: non tutti gli algoritmi sono cattivi, gli algoritmi sono solo funzioni. Ciò che conta è quale sia il loro intento e come vengono utilizzati)

Questi algoritmi prendono qualsiasi numero di punti di dati per dirigere dove e cosa comprare e vendere e lo fanno il più velocemente possibile. Anche la velocità di elaborazione è un problema. Al punto che ci sono CPU speciali che vengono utilizzate per elaborare set di istruzioni. In termini semplici, il più velocemente possibile, se pensiamo che questo accadrà, allora fatelo.

L'output degli algoritmi, il This Then That crea il trade (anche questa è una semplificazione, sono aperto ad esempi migliori) che crea un profitto di una quantità relativamente piccola. Quando si fa questo milioni di volte al giorno, questo ammonta a soldi veri. IMHO, questa è la definizione di High Frequency Trading: approfittare di un vantaggio nella velocità e nell'elaborazione algoritmica per saltare di fronte ai trade dei partecipanti al mercato più lenti e creare piccole vittorie garantite milioni di volte al giorno. È necessaria un'alta frequenza di trade per fare soldi.

Qui sta il problema. È qui che il gioco è truccato.

Se sai che arrivando in prima linea sei in grado di vedere o anticipare un certo numero materiale di operazioni che stanno per accadere, sei GARANTITO a realizzare un profitto. Qual è la definizione di un mercato truccato? In termini di casinò, il trader che possiede la prima linea è la casa. Il banco vince sempre.

Quindi, quando Michael Lewis e altri parlano di mercato azionario truccato, è di questo che stanno parlando. Non si può dire che tutto il mercato azionario sia truccato, ma si può dire che per quelle azioni/indici dove gioca l'HFT, il gioco è truccato in modo che i giocatori più veloci e intelligenti sono garantiti per fare soldi.

6. È un male per gli investitori individuali?

Se compri e vendi azioni, perché dovrebbe interessarti se qualcuno approfitta del suo investimento in velocità per guadagnare qualche centesimo da te? Decidi tu, ma ecco cosa devi sapere:

a. Sono stati spesi miliardi di dollari per arrivare in testa alla fila. Tutti quei trader che hanno investito in velocità e costosi scrittori di algoritmi hanno bisogno di ottenere un ritorno sul loro investimento. Lo fanno saltando davanti al tuo trade e facendo scalping solo un po'. Cosa accadrebbe se non ci fossero? C'è una buona probabilità che qualsiasi profitto che hanno ottenuto saltando davanti al tuo trade andrebbe a te o al tuo broker/banchiere.

b. Se fai trading su piccole azioni, questo non ha impatto sui piccoli scambi di azioni. L'HFT non si occupa di azioni a basso volume. Per definizione hanno bisogno di fare un'alta frequenza di compravendite. Se le azioni che compri o vendi non hanno volume (non so quale sia la quantità minima di volume), allora non si occupano delle tue azioni.

c. È un problema di etica per te e per gli altri investitori? Se credi che gli investitori si allontaneranno dal mercato perché ritengono che sia eticamente sbagliato per qualsiasi parte del mercato offrire a pochi partecipanti selezionati un modo garantito per fare soldi, allora potrebbe creare flussi significativi di denaro degli investitori che potrebbero avere un impatto sul tuo patrimonio netto. IMHO, questo è il motivo per cui Schwab e altri broker che trattano con gli investitori al dettaglio sono preoccupati. Potrebbero perdere clienti che pensano che Schwab, ecc. non possa tenere il passo con altri broker o che non stia instradando i loro ordini con la stessa efficienza degli altri.

7. Ci sono rischi sistemici che derivano da tutto questo.

La risposta semplice è che personalmente credo che senza dubbio la risposta è SI. Perché?

Se sai che un gioco è truccato e che è LEGALE partecipare a questo gioco truccato, faresti tutto il possibile per partecipare se potessi?

Certo che lo faresti, ma questo non è un fenomeno nuovo, la battaglia per catturare tutto questo denaro garantito va avanti da diversi anni. E quello che è successo è molto darwiniano: i giocatori più intelligenti sono saliti in cima. È veramente una corsa agli armamenti. Più velocità ti dà più posti in prima linea. Quindi si spendono più soldi per la velocità.

Il denaro viene speso anche per gli algoritmi. Hai bisogno dei migliori e più brillanti per scrivere algoritmi che ti facciano fare soldi. Hai anche bisogno di sapere come influenzare i mercati per dare ai tuoi algoritmi le migliori possibilità di successo. C'è un problema nei mercati noto come quote stuffing. Questo è il caso in cui gli HFT creano delle quotazioni che si suppone ingannino gli altri algoritmi, i trader e gli investitori facendogli credere che il loro è un vero ordine disponibile per essere colpito. In realtà questi non sono veri ordini. Sono esche. Invece di permettere a chiunque di colpire l'ordine, perché sono più veloci di tutti gli altri, possono vedere la tua intenzione di colpire l'ordine o la tua reazione sia direttamente che algoritmicamente alla citazione e prendere provvedimenti. E non solo, crea un tale volume di flusso di informazioni che rende più costoso per tutti gli altri elaborare quelle informazioni, il che a sua volta li rallenta e li mette ulteriormente in svantaggio.

IMHO, questo non è giusto, non è un vero intento. In fondo si tratta di una FRODE SUL MERCATO. Non c'è mai stata l'intenzione di eseguire uno scambio. È lì solo per ingannare.

Ma l'Order Stuffing non è l'unico problema.

Tutti nel business dell'HFT vogliono arrivare in testa alla fila. Vogliono quel denaro garantito. Per arrivarci, l'HFT non solo usa la velocità, ma usa algoritmi e altri strumenti (sentitevi liberi di fornire maggiori informazioni qui, gente dell'HFT) per cercare di influenzare altri algoritmi. Ci vuole una certa quantità di arroganza per essere bravi nell'HFT. Se pensi di poter superare le altre aziende HFT, cercherai di ingannarle nel prendere azioni che causano che i loro algoritmi non facciano trading o che facciano cattivi trade. È analogo ai grandi giocatori di poker contro il resto di noi.

Quello che non sappiamo è fino a che punto le aziende HFT e i loro algoritmi si spingeranno per arrivare in prima linea. C'è unrischio morale coinvolto. Prenderanno dei rischi sapendo che se falliscono potrebbero perdere i loro soldi ma i risultati potrebbero anche avere implicazioni sistemiche? Abbiamo visto cosa è successo con il Flash Crash. C'è un modo per evitare che la stessa cosa si ripeta? Non credo. E' possibile che succeda qualcosa di molto peggio ? Non ne ho idea, e nemmeno nessun altro.

È questa mancanza di capacità di quantificare i rischi che crea un costo enorme per tutti noi. Warren Buffet ha chiamato i derivati armi di distruzione di massa perché non aveva e non ha idea di quale potrebbe essere il potenziale impatto negativo di un cattivo attore. Lo stesso problema si applica con l'HFT. Come paghiamo questo rischio? E quando?

Quando si hanno algoritmi HFT che lottano per arrivare in testa alla fila per ottenere quel denaro garantito, chissà fino a che punto si prenderanno dei rischi e quale sarà il loro impatto non solo sui nostri mercati azionari statunitensi, ma anche sulle valute, sui mercati esteri e su altri mercati. ?

Che dire di ciò che gli operatori HFT stanno facendo in questo momento al di fuori dei mercati statunitensi? Tutti i mercati sono correlati ad un certo livello. I problemi al di fuori degli Stati Uniti potrebbero creare enormi problemi per noi qui.

IMHO, ci sono veri problemi sistemici in gioco.

8. Allora, perché alcune delle grandi banche e dei fondi non stanno gridando al massacro?

Per usare un'analogia con il black jack, è perché sanno contare le carte. Hanno le risorse per capire come eguagliare le imprese HFT più veloci nella loro velocità di trading. Possono permettersi di comprare la velocità o possono collaborare con quelle che possono farlo. Hanno anche la capacità di capire genericamente come funzionano gli algoritmi e dove stanno scalando i loro profitti. Sapendo questo, possono evitarlo. E poiché hanno il potere del cervello per capire questo, possono effettivamente usare l'HFT a loro vantaggio di tanto in tanto. Dove possono vedere l'HFT all'opera, possono dargli in pasto dei trade che forniscono una certa liquidità reale rispetto al volume.

Il punto successivo, naturalmente, è che se i grandi possono farlo, e i piccoli possono lasciare che i grandi gestiscano i loro soldi, non dovremmo tutti stare zitti e lavorare con loro? Certo che no, non dovremmo investire solo con le aziende più grandi per evitare alcuni dei rischi dell'HFT. Dovremmo essere in grado di prendere le nostre decisioni come investitori per lavorare con quelli che ci danno il miglior supporto nel fare investimenti. Non quelli che hanno la migliore soluzione per superare in astuzia l'HFT.

Ma ancora più importante, anche i più grandi e intelligenti trader, quelli che possono vedere e anticipare le azioni delle imprese HFT non possono rendere conto delle azioni dei cattivi attori. Non possono stare al passo con la corsa agli armamenti per arrivare in prima linea. Non è la loro competenza principale. È un problema per loro, ma sanno anche che essendo in grado di affrontarlo meglio dei loro pari, questo dà loro un vantaggio di vendita. "Possiamo affrontare l'HFT senza problemi", quindi non stanno gridando al massacro.

9. Quindi la mia conclusione?

IMHO, non vale la pena rischiare. So perché c'è l'HFT. Ma non capisco perché lo lasciamo continuare. Non aggiunge alcun valore. Ma se continua, allora dovremmo richiedere che tutti i giocatori ALGORITMICI registrino i loro algoritmi. Anche se non sono un fan della SEC, hanno giocatori intelligenti nel loro gruppo di struttura del mercato (il valore di andare alla SEC parla:). Anche se avere copie degli algoritmi rinchiusi alla SEC non impedisce un crollo del mercato, almeno possiamo fare reverse engineering se succede.

So che questo suona stupido in apparenza. Invertire un crollo? Ma potrebbe essere una soluzione migliore che aspettarsi che la SEC capisca come regolare e prevenire un crollo del mercato.

10...PENSIERI FINALI

Ho scritto questo in circa 2 ore. Non perché pensassi che sarebbe stato definitivo o corretto. Mi aspetto di essere ASSOLUTAMENTE CRUSHED su molti punti qui. Ma c'è così poca conoscenza e comprensione di ciò che sta accadendo con l'HFT, che ho creduto che qualcuno avesse bisogno di iniziare la conversazione

Forum sul trading, sistemi di trading automatizzati e test di strategie di trading

Sistema PriceChannel Parabolic

Sergey Golubev, 2013.03.22 14:04

Sistema parabolico PriceChannel

Sistema parabolico PriceChannel edizione base

Ultima versione del sistema con gli ultimi EA da scaricare

Come fare trading

Le impostazioni per gli EA: ottimizzazione e backtesting

Esempi di trading

Demo Metaquotes

Broker GoMarkets, il deposito iniziale è di 1.000

Alpari UK broker deposito iniziale è 1.000

Broker RoboForex, il deposito iniziale è di 1.000