Wie bringt man dem TS bei, zwischen FLET und TREND zu unterscheiden? - Seite 15

Sie verpassen Handelsmöglichkeiten:

- Freie Handelsapplikationen

- Über 8.000 Signale zum Kopieren

- Wirtschaftsnachrichten für die Lage an den Finanzmärkte

Registrierung

Einloggen

Sie stimmen der Website-Richtlinie und den Nutzungsbedingungen zu.

Wenn Sie kein Benutzerkonto haben, registrieren Sie sich

Debugger

Brauchen Sie nichts, was damit verbunden ist? Ich habe es in /Indikatoren/ eingegeben, aber auf dem Bildschirm war nichts zu sehen.

Debugger

Brauchen Sie nichts, was damit verbunden ist? Ich habe es in /indicators/ eingegeben, aber nichts auf dem Bildschirm.

der Indikator selbst weiß nicht, was er ist. Es steht auf der Kippe.

Wenn es sich nicht um ein kommerzielles Produkt handelt, sollten Sie es zumindest auslegen und dann so oft kämmen, wie Sie es brauchen. Ich versuche, Alexey zu erklären, dass er Taktgefühl hat, während es für uns Landsleute einfacher ist. Was er dachte, und dann platzte er damit heraus. :))

Es wird vorausgesetzt, dass der Leser die Konstruktion einer gewöhnlichen Stochastik kennt. Es wäre nützlich, den Artikel von M. Korolyuk (Moisha) "Turtle - it sounds proud" zu lesen.

Also asymmetrische Stochastik. Eigentlich gibt es nur drei Unterschiede zum Standard:

Kperiodbesteht jetzt aus zwei - KperiodShort (kurz) mit niedriger Ordnung und KperiodLong (lang) mit hoher Ordnung.Wir haben auch den Parameter des überverkauften Niveaus (SP) OverSold hinzugefügt, durch den das überkaufte Niveau berechnet wird (PC). Stochastischer Eintritt in die Zonen der PC/PP-Schalter Kperiods - Suchlängen von Hochs/Minima. Der dritte Unterschied ist die Empfindlichkeitsschwelle - der Parameter Sens.

Logikder Operation:

Wenn die Stochastik in die PP-Zone eingetreten ist, wird die Suche nach Minima für die untere K-Periode (KperiodShort) der Balken und nach Maxima - für die obere (KperiodLong) durchgeführt. Beim Eintritt in die PP-Zone - gespiegelt - werden die Tiefs auf dem längeren Balken, die Hochs auf dem kürzeren Balken gesucht.

Verdolmetschung/Verwendung (frei und optional)). Eine Bewegung des Stochastik in die PC/PP-Zone bedeutet einen Trendwechsel in die entsprechende Richtung. Eine Trendwende bedeutet jedoch NICHT, dass man generell eine Position in der entsprechenden Richtung eröffnet. Der Einstieg erfolgt während einer Korrektur, die sich durch das Überschreiten der 50%-Linie erkennen lässt. Folgt man grob der "Schildkröte", so baut sich die Position bei Korrekturen auf. Wenn sich der Trend ändert, wird die Position entweder ganz geschlossen oder verkürzt. Im letzteren Fall wird die vollständige Schließung während der Korrektur durchgeführt und gleichzeitig die gegenüberliegende geöffnet. Die Stopps werden am vorherigen (entgegengesetzten) Extremwert gesetzt. Aber es ist unwahrscheinlich, dass sie im Arbeitsmodus funktionieren werden.

Aber es ist nur vom Spieß. Ich will meine Taktik nicht aufzwingen.

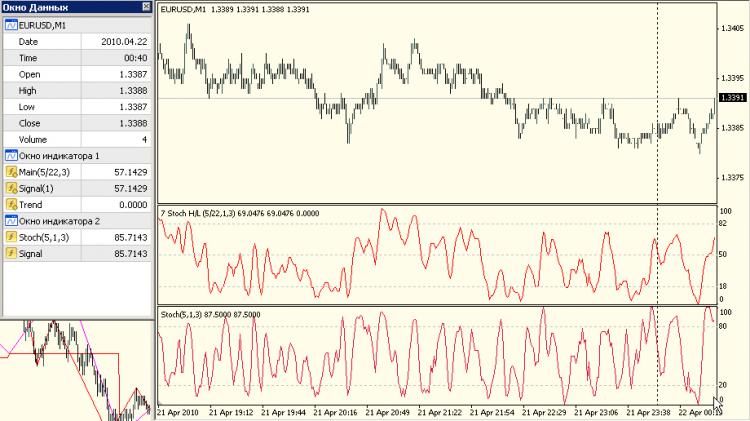

Im ersten Teilfenster - asymmetrisch stochastisch, im zweiten - normal.

Aufruf von Codes, Eingabeparametern und Pufferzuweisungen:

индикатор сам не понял, что счас. Он на заборе.

Weitere Parameterfelder sind in der Basis beschrieben:

===

Zu Ihrer Information wird %K anstelle des Trends durch den "Trend"-Puffer angezeigt - Sie können die Logik der steigenden Periode beobachten. Sie können auch den Trend selbst in den Puffer zurückgeben (er ist deaktiviert).

===

Ja. Der Code enthält Fragmente und unnötige Teile, aber da ich gebeten wurde, sie auszugeben, stört mich das nicht. Ansonsten funktioniert alles wie es soll.

Meiner Meinung nach ist die Entstehung der Begriffe "Flat" und "Trend" ein rein psychologisches Phänomen, denn der Verstand braucht poetische Bilder, um den Markt zu erklären.

Für mich ist die Unterscheidung zwischen Ersterem und Zweiterem wie die Unterscheidung zwischen Grün und Heiß.

Wenn ich mir die Charts ansehe, ist mir irgendwie klar, dass der Markt nur eine Reihe von Schwankungen ist. Und die Schwingungen mit unterschiedlicher Amplitude. Und aus diesen Fluktuationen bilden sich (vielleicht sogar nach dem fraktalen Prinzip) die sogenannten Kanäle. Das bedeutet, dass ein Trend und eine Wohnung unterschiedlich sein können. Der Preis kann schnell fallen - wie ein Apfel, der jemandem auf den Kopf gefallen ist - oder er kann sich wie ein Herbstblatt verhalten - sanft schwingend in einer schönen Welle. Mit der Wohnung ist es dasselbe - es gibt dumpf flatternde Saiten und eine stetige Brandungswelle in der Horizontalen des Piers. Daher sollte die Frage, wie man die flache von der Tendenz unterscheidet, in die Frage umformuliert werden, wie man die starke Amplitude von der schwachen Amplitude unterscheidet. Die Antwort wurde hier bereits gegeben, aber sie hat nicht die gebührende Aufmerksamkeit erhalten - die Volatilität. Mit anderen Worten, sehen Sie nicht die oszillierende Bewegung - erhöhen Sie den Zeitrahmen. -) Wenn Sie eine Wohnung sehen - nehmen Sie eine Lupe. Das bedeutet, dass das, was in einem Zeitrahmen wie Rauschen aussieht, in einem kleineren Zeitrahmen als Fluktuation erscheinen kann.

Die Schwingungsbewegung selbst besteht jedoch aus zwei Trend- und Umkehrphasen. Das Antonym des Begriffs "Trend" sollte daher der Begriff "Umkehrung" sein.

Infolgedessen sollte TS enthalten:

1. Trendfolge (ich verwende den H.-Ashi Candlestick).

2. Berücksichtigung der Umkehrung (ich verwende Stochastik)

3. Berücksichtigung der Amplitude der Schwankungen (ich verwende StDeviation), die einfach den Zeitrahmen der Operation je nach Marktaktivität ändert.

(Mein TS umfasst auch die Berücksichtigung von externen Faktoren - SnP500, die die Bewegung in die eine oder andere Richtung beginnt, und gleichzeitig überwacht die Wellen, es ist, wenn die scharfe Bewegung - wir folgen es bedingungslos, aber das ist eine andere Geschichte).

Ich schlage also vor, darüber zu diskutieren, welche Indikatoren die Vorwärtsbewegung besser abbilden und welche die Umkehr. Ein Beispiel: Bei einer Umkehrung sinkt in der Regel die Volatilität - aber wie sieht es mit dem Volumen aus?

prononsens:

Wie sieht es mit der Lautstärke aus?

Das Volumen korreliert sehr stark mit der ATR. Natürlich gibt es Signalabweichungen wie "hockende" Williams-Balken, aber im Allgemeinen spielt das keine Rolle. Es kann entweder Tick oder Lot (Geld) sein.

Ansonsten können Sie auch hier nachschauen. Hier ist ein Auszug:

//

Hier - sehen Sie: Die bekannte Vorstellung, dass Ausschläge in Richtung des Trends von einem Anstieg des Volumens oder, wie in der Abbildung unten, der wahren Spanne begleitet werden, wird durch die vorgeschlagenen Indikatoren eindeutig bestätigt. Im ersten Teilfenster ist die dicke rote Linie die ATR-modulierte Stochastik (~SrochAM) und die dünne blaue Linie die reguläre Linie. Man kann deutlich sehen, wie die trendunabhängigen Schwankungen der Stochastik gefiltert werden. Im unteren Teilfenster ist als Referenz das modulierende Signal (~norm) die normierte ATR(5).

===Im Allgemeinen sind all diese Anpassungsversuche an den zeitlichen Rahmen ähnlich vergeblich wie der Versuch, einem Oktopus ein Fransenpaar anzuziehen. Aber zumindest kommt der vorgeschlagene Ansatz dem Wesen der Marktbewegungen näher als die chaotische Kreuzung von bekannten und unbekannten Indikatoren, gefolgt von der Veredelung von Mutanten im Optimierer und der Beendigung ihres Leidens mit einem Kontrollschuss auf das Depot.

//

Das Volumen korreliert sehr stark mit der ATR. Natürlich gibt es Signalabweichungen wie "hockende" Williams-Balken, aber im Allgemeinen spielt das keine Rolle. Auch wenn es um einen Tick oder viel (Geld) geht.