Здравствуйте, уважаемые коллеги. После того как в прошлой статье я разобрал межрыночную ситуацию во взаимодействии с курсом евро, сегодня я хотел бы провести анализ британского фунта и его кроссов с товарными валютами, и японской иеной, т.к. по моему мнению, именно здесь нас могут ожидать очень интересные события. Как вы, наверное, уже заметили, с недавних пор я стал дополнять межрыночный анализ данными по настроениям участников рынков, полученными из отчета по обязательствам трейдеров – COT и планирую делать это в дальнейшем, что позволит мне еще более всесторонне рассматривать ситуацию. Не станет исключением и эта статья, где кроме анализа британского фунта в его взаимодействии с товарными рынками, я рассмотрю настроения игроков, тем более, что они заслуживает нашего с вами внимания.

Анализ британского фунта во взаимодействии с товарным рынком

Британский фунт хотя и имеет по своей природе своенравный характер, но также как и другие валюты взаимодействует с товарным рынком, через динамику доллара США. Причем, сигналы этого взаимодействия в настоящий момент являются более точными, чем во взаимодействии товарного рынка с евро, т.к. в отличие от ЕЦБ, Банк Англии не менял своей политики уже семь лет. Хотя конечно, следует признать, что словесные интервенции Марка Карни все же приводят к значительным отклонениям валютного курса. Кроме того, в силу своего веса в мировой экономике, фунт не может влиять на товарные рынки, как например это делает евро, которое, кроме всего прочего, в последнее время стало валютой фондирования. Да и баланс ЕЦБ сопоставим по своим размерам с балансом ФРС, т.е. количество долларов в системе сравнимо с количеством евро. Таким образом, межрыночный сигнал на британском фунте позволяет делать более выверенные оценки, чем такой же сигнал, появляющийся на евро, с оговоркой, что любой сигнал может оказаться ложным.

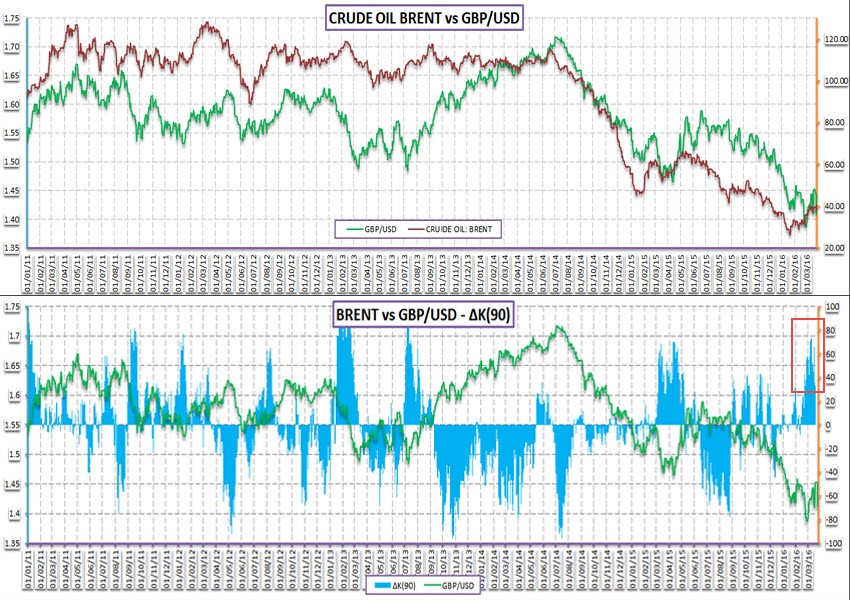

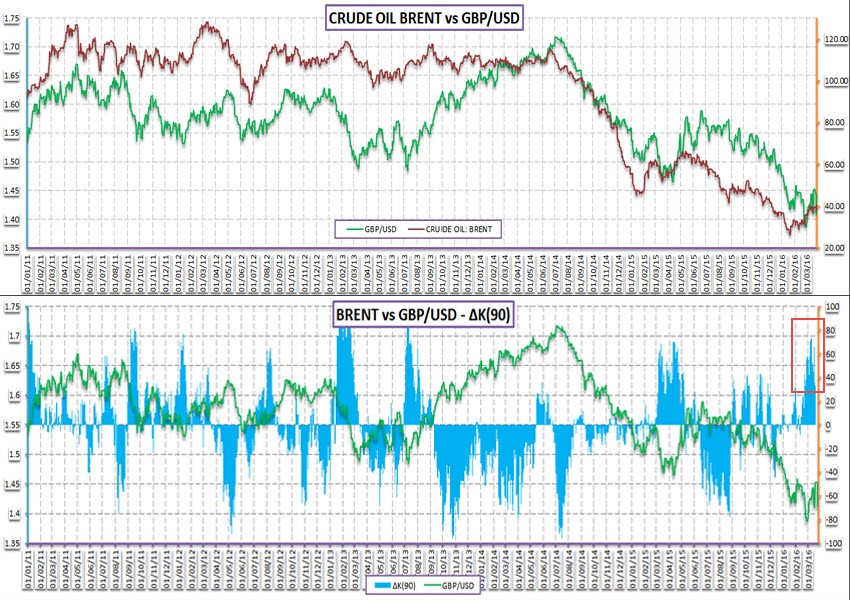

Падение британского фунта, а также рост котировок нефти и золота, которые мы наблюдали в последнее время, привели к фундаментальному расхождению между курсом GBP/USD и товарными активами. И если расхождения между фунтом и золотом больше годятся для арбитражных операций, т.к. золото, номинированное в фунтах, стало избыточно дорогим, то расхождения между фунтом и нефтью являются значимым фундаментальным фактором способным привести к развороту британской валюты и ее восстановлению к более высоким значениям (рис.1). Как видно из диаграммы взаимодействия GBP и Brent, первые признаки фундаментального расхождения появились в начале марта вместе с ростом стоимости нефти. В дальнейшем расхождение нивелировалось, но на прошлой неделе вновь достигло своих критических значений. Аналогичная картинка наблюдается во взаимодействии фунта и нефти марки WTI.

Ранее мной эмпирическим путем было определено, что между появлением критического сигнала и его отработкой существует временной лаг от двух недель до одного месяца, из чего можно предположить, что отработка фундаментального сигнала, предполагающего рост фунта, начнется в ближайшее время. При этом следует отметить, что в настоящий момент на четырехчасовом тайме в динамике фунта и нефти WTI образовалось обратное критическое расхождение, которое может привести к снижению фунта в краткосрочной перспективе.

рис.1: Расхождение GBPUSD и цены нефти

Анализ позиций согласно отчету по обязательствам трейдеров – СОТ

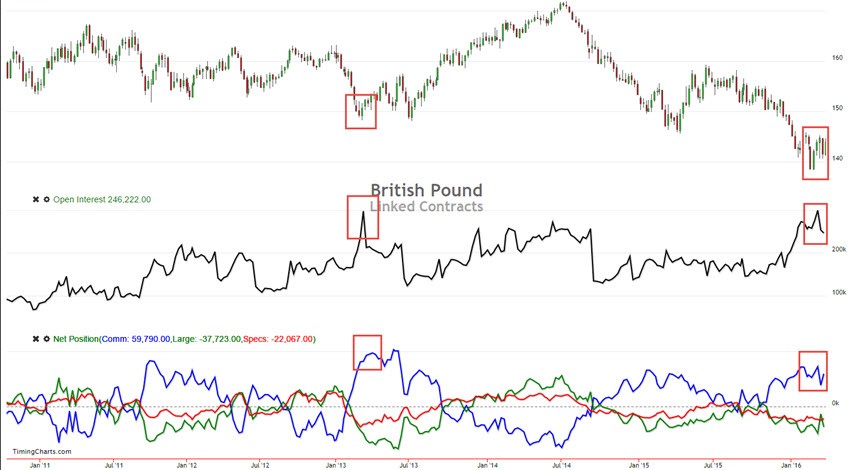

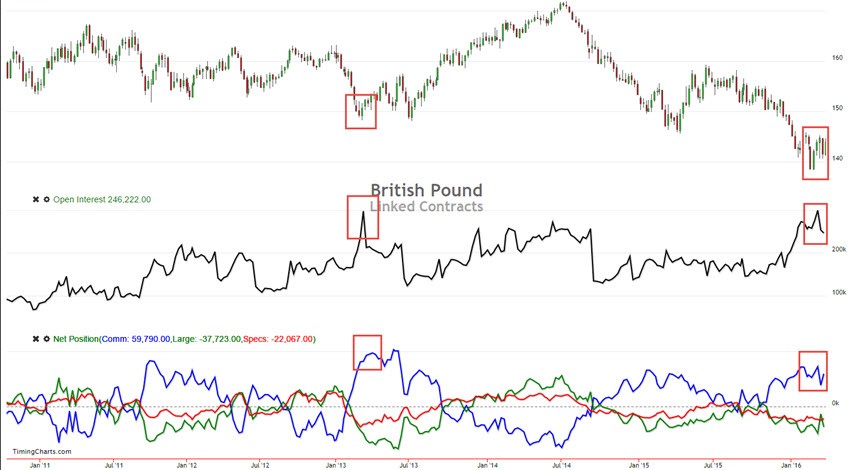

Для подтверждения или опровержения гипотезы о возможном росте британского фунта, обратимся к анализу отчета по обязательствам трейдеров, публикуемому Комиссией по торговле товарными фьючерсами (CFTC). Согласно данного отчета, несмотря на то, что британский фунт консолидируется в зоне минимальных значений, а открытый интерес (ОИ) в середине марта снизился, что отчасти было вызвано экспирацией контракта, значение ОИ остается высоким. Высокий показатель ОИ предполагает потенциальный интерес трейдеров к британскому фунту и возможность развития сильного тренда от текущих значений. Правда при этом не исключается возможность того, что ОИ уже достиг своих максимальных значений и в дальнейшем будет только снижаться. Однако глядя из сегодняшнего дня на показатели ОИ, мы видим очень высокий интерес участников, который достиг своего трехлетнего пика в начале марта. Нечто подобное можно было наблюдать и в марте 2013 года. Тогда, после периода снижения, ОИ также достиг величин в 300 тыс. фьючерсных контрактов, что в дальнейшем привело к сильнейшему восходящему тренду в британском фунте. Я не утверждаю, что сейчас обязательно произойдет нечто подобное, но аналогия, по моему мнению, вполне уместна, т.к. потенциально британский фунт сильно перепродан против фундаментальных факторов.

рис.2: Открытый интерес и позиции трейдеров на британском фунте

Анализ открытых позиций трейдеров показывает, что хеджеры занимают максимальные совокупные длинные позиции с июля 2015 года, но еще в начале марта их совокупные длинные позиции были максимальными с июля 2013 года. В свою очередь крупные спекулянты занимают совокупные короткие позиции, в направлении по предыдущему понижающемуся тренду, рассчитывая на продолжение снижения GBP. Что касается мелких спекулянтов, то их совокупные короткие позиции находятся на максимальных значениях с мая 2013 года, и такой расклад, конечно же, не способствует глубокому снижению фунта от текущих значений. В совокупности такая диспозиция данных предполагает восстановление британского фунта вплоть до значений 1.49 – 1.50, что может произойти в течение апреля – мая. Однако в краткосрочной перспективе также можно предполагать и некоторое снижение GBP/USD в зону значений 1.4150 – 1.4250. Такое снижение необходимо фунту в рамках выравнивания статистических отношений и может быть связано с инерционностью идущих процессов, требующих времени для своего переформатирования.

Анализ взаимодействия британского фунта с рынкомFOREX

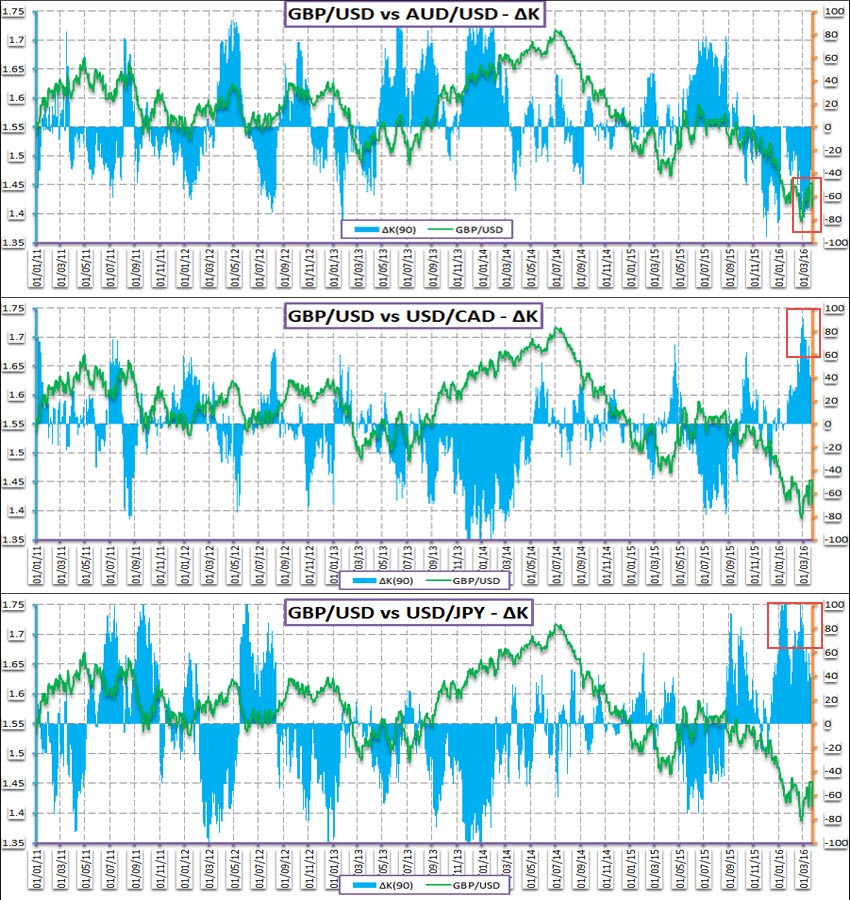

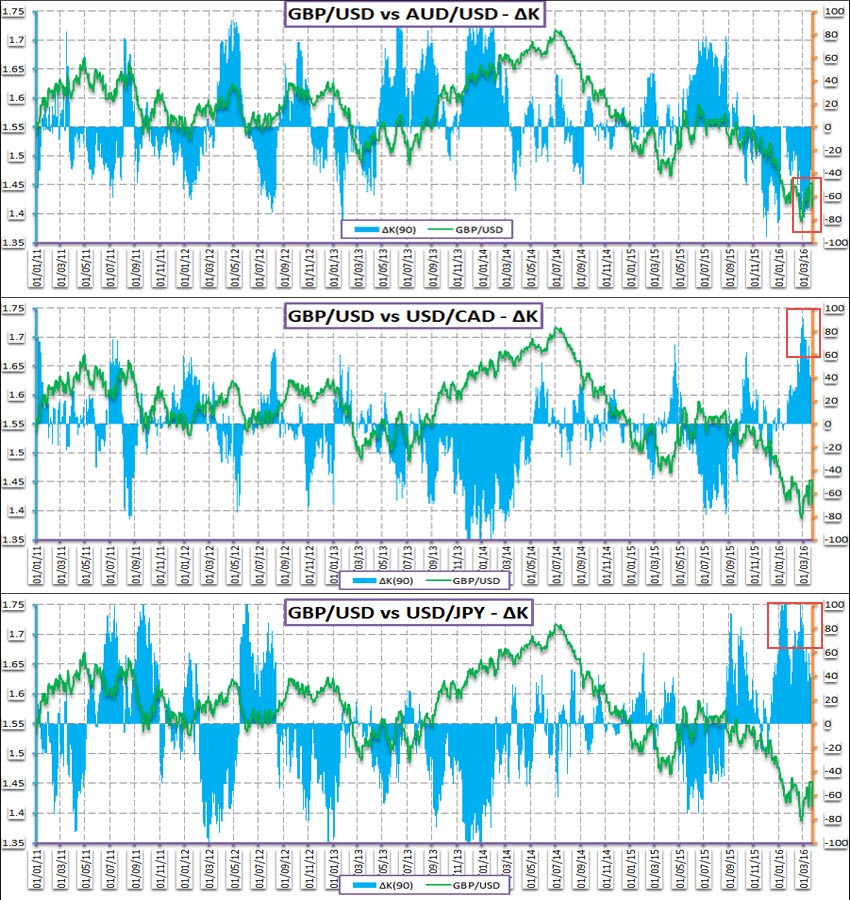

Снижение британского фунта, произошедшее во второй половине 2015 года, привело к тому, что в своей текущей динамике GBP обесценился не только по отношению к товарным активам, но и по отношению ко всему валютному рынку, что в конечном итоге привело к фундаментальным противоречиям фунта с рядом валютных пар. Наибольшие межрыночные разногласия возникли у фунта с японской иеной, австралийским и канадским долларами, что и было идентифицировано индикаторами схождения – расхождения всплеском гистограммы выше значения ± 60% (рис.3). Снижение фунта и рост валютных пар привели к тому, что данные валютные кроссы подверглись значительной распродаже и оказались в зонах предельных статистических отклонений, а это неизбежно должно привести к схождению данных кроссов к средним значениям.

рис.3: Критические расхождения GBP c AUD,CAD и JPY

С точки зрения динамики, все три валютных кросса: GBP/AUD, GBP/CADи GBP/JPY, достойны внимания и могут уже в ближайшем будущем порадовать торговцев хорошим восстановлением. Но наибольший интерес, по моему мнению, все же представляет динамка валютной пары GBP/JPY. При этом трейдерам необходимо учитывать инерционность фундаментальных процессов, а также возможность возникновения еще одной волны снижения британского фунта и повышения товарных валют, которая, впрочем, не должна быть глубокой и согласно моим представлениям, сделанным на основании анализа позиций трейдеров, вряд ли может привести к обновлению экстремумов этого года.

Анализ британского фунта во взаимодействии с товарным рынком

Британский фунт хотя и имеет по своей природе своенравный характер, но также как и другие валюты взаимодействует с товарным рынком, через динамику доллара США. Причем, сигналы этого взаимодействия в настоящий момент являются более точными, чем во взаимодействии товарного рынка с евро, т.к. в отличие от ЕЦБ, Банк Англии не менял своей политики уже семь лет. Хотя конечно, следует признать, что словесные интервенции Марка Карни все же приводят к значительным отклонениям валютного курса. Кроме того, в силу своего веса в мировой экономике, фунт не может влиять на товарные рынки, как например это делает евро, которое, кроме всего прочего, в последнее время стало валютой фондирования. Да и баланс ЕЦБ сопоставим по своим размерам с балансом ФРС, т.е. количество долларов в системе сравнимо с количеством евро. Таким образом, межрыночный сигнал на британском фунте позволяет делать более выверенные оценки, чем такой же сигнал, появляющийся на евро, с оговоркой, что любой сигнал может оказаться ложным.

Падение британского фунта, а также рост котировок нефти и золота, которые мы наблюдали в последнее время, привели к фундаментальному расхождению между курсом GBP/USD и товарными активами. И если расхождения между фунтом и золотом больше годятся для арбитражных операций, т.к. золото, номинированное в фунтах, стало избыточно дорогим, то расхождения между фунтом и нефтью являются значимым фундаментальным фактором способным привести к развороту британской валюты и ее восстановлению к более высоким значениям (рис.1). Как видно из диаграммы взаимодействия GBP и Brent, первые признаки фундаментального расхождения появились в начале марта вместе с ростом стоимости нефти. В дальнейшем расхождение нивелировалось, но на прошлой неделе вновь достигло своих критических значений. Аналогичная картинка наблюдается во взаимодействии фунта и нефти марки WTI.

Ранее мной эмпирическим путем было определено, что между появлением критического сигнала и его отработкой существует временной лаг от двух недель до одного месяца, из чего можно предположить, что отработка фундаментального сигнала, предполагающего рост фунта, начнется в ближайшее время. При этом следует отметить, что в настоящий момент на четырехчасовом тайме в динамике фунта и нефти WTI образовалось обратное критическое расхождение, которое может привести к снижению фунта в краткосрочной перспективе.

рис.1: Расхождение GBPUSD и цены нефти

Анализ позиций согласно отчету по обязательствам трейдеров – СОТ

Для подтверждения или опровержения гипотезы о возможном росте британского фунта, обратимся к анализу отчета по обязательствам трейдеров, публикуемому Комиссией по торговле товарными фьючерсами (CFTC). Согласно данного отчета, несмотря на то, что британский фунт консолидируется в зоне минимальных значений, а открытый интерес (ОИ) в середине марта снизился, что отчасти было вызвано экспирацией контракта, значение ОИ остается высоким. Высокий показатель ОИ предполагает потенциальный интерес трейдеров к британскому фунту и возможность развития сильного тренда от текущих значений. Правда при этом не исключается возможность того, что ОИ уже достиг своих максимальных значений и в дальнейшем будет только снижаться. Однако глядя из сегодняшнего дня на показатели ОИ, мы видим очень высокий интерес участников, который достиг своего трехлетнего пика в начале марта. Нечто подобное можно было наблюдать и в марте 2013 года. Тогда, после периода снижения, ОИ также достиг величин в 300 тыс. фьючерсных контрактов, что в дальнейшем привело к сильнейшему восходящему тренду в британском фунте. Я не утверждаю, что сейчас обязательно произойдет нечто подобное, но аналогия, по моему мнению, вполне уместна, т.к. потенциально британский фунт сильно перепродан против фундаментальных факторов.

рис.2: Открытый интерес и позиции трейдеров на британском фунте

Анализ открытых позиций трейдеров показывает, что хеджеры занимают максимальные совокупные длинные позиции с июля 2015 года, но еще в начале марта их совокупные длинные позиции были максимальными с июля 2013 года. В свою очередь крупные спекулянты занимают совокупные короткие позиции, в направлении по предыдущему понижающемуся тренду, рассчитывая на продолжение снижения GBP. Что касается мелких спекулянтов, то их совокупные короткие позиции находятся на максимальных значениях с мая 2013 года, и такой расклад, конечно же, не способствует глубокому снижению фунта от текущих значений. В совокупности такая диспозиция данных предполагает восстановление британского фунта вплоть до значений 1.49 – 1.50, что может произойти в течение апреля – мая. Однако в краткосрочной перспективе также можно предполагать и некоторое снижение GBP/USD в зону значений 1.4150 – 1.4250. Такое снижение необходимо фунту в рамках выравнивания статистических отношений и может быть связано с инерционностью идущих процессов, требующих времени для своего переформатирования.

Анализ взаимодействия британского фунта с рынкомFOREX

Снижение британского фунта, произошедшее во второй половине 2015 года, привело к тому, что в своей текущей динамике GBP обесценился не только по отношению к товарным активам, но и по отношению ко всему валютному рынку, что в конечном итоге привело к фундаментальным противоречиям фунта с рядом валютных пар. Наибольшие межрыночные разногласия возникли у фунта с японской иеной, австралийским и канадским долларами, что и было идентифицировано индикаторами схождения – расхождения всплеском гистограммы выше значения ± 60% (рис.3). Снижение фунта и рост валютных пар привели к тому, что данные валютные кроссы подверглись значительной распродаже и оказались в зонах предельных статистических отклонений, а это неизбежно должно привести к схождению данных кроссов к средним значениям.

рис.3: Критические расхождения GBP c AUD,CAD и JPY

С точки зрения динамики, все три валютных кросса: GBP/AUD, GBP/CADи GBP/JPY, достойны внимания и могут уже в ближайшем будущем порадовать торговцев хорошим восстановлением. Но наибольший интерес, по моему мнению, все же представляет динамка валютной пары GBP/JPY. При этом трейдерам необходимо учитывать инерционность фундаментальных процессов, а также возможность возникновения еще одной волны снижения британского фунта и повышения товарных валют, которая, впрочем, не должна быть глубокой и согласно моим представлениям, сделанным на основании анализа позиций трейдеров, вряд ли может привести к обновлению экстремумов этого года.