Valutazione dei modelli ONNX utilizzando metriche di regressione

Introduzione

La regressione ha il compito di prevedere un valore reale da un esempio non catalogato. Un noto esempio di regressione è la stima del valore di un diamante in base a caratteristiche quali dimensione, peso, colore, purezza, ecc.

Le cosiddette metriche di regressione vengono utilizzate per valutare l'accuratezza delle previsioni del modello di regressione. Nonostante algoritmi simili, le metriche di regressione sono semanticamente diverse dalle simili funzioni di perdita. È importante capire la differenza tra loro. Può essere formulato come segue:

-

La funzione di perdita sorge nel momento in cui riduciamo il problema della costruzione di un modello a un problema di ottimizzazione. Di solito è richiesto che abbia buone proprietà (ad esempio differenziabilità).

-

Una metrica è un criterio di qualità oggettivo esterno, che di solito non dipende dai parametri del modello, ma solo dai valori previsti.

Metriche di regressione in MQL5

Le caratteristiche del linguaggio MQL5 presenta le seguenti metriche:

- Errore Assoluto Medio (Mean Absolute Error), MAE

- Errore Quadratico Medio (Mean Squared Error), MSE

- Radice dell’Errore quadratico medio (Root Mean Squared Error), RMSE

- R-quadro, R2

- Errore Percentuale Assoluto Medio (Mean Absolute Percentage Error), MAPE

- Errore Percentuale Quadratico Medio (Mean Squared Percentage Error), MSPE

- Radice dell’Errore Logaritmico Quadratico Medio (Root Mean Squared Logarithmic Error), RMSLE

Si prevede che il numero delle metriche di regressione in MQL5 verrà aumentato.

Brevi caratteristiche delle metriche di regressione

MAE stima l'errore assoluto - quanto il numero previsto differisce dal numero effettivo. L'errore viene misurato nelle stesse unità del valore della funzione obiettivo. Il valore dell'errore viene interpretato in base all'intervallo di valori possibili. Ad esempio, se i valori target sono compresi tra 1 e 1,5, l'errore medio assoluto con un valore pari a 10 è un errore molto grande; per l'intervallo 10000...15000 è abbastanza accettabile. Non è adatto per valutare previsioni con un'ampia distribuzione di valori.

In MSE, ogni errore ha il proprio peso dovuto alla quadratura. Per questo motivo grandi discrepanze tra le previsioni e la realtà sono molto più evidenti.

RMSE presenta gli stessi vantaggi di MSE, ma è più facile da comprendere, poiché l'errore viene misurato nelle stesse unità dei valori della funzione obiettivo. È molto sensibile alle anomalie e a picchi. MAE e RMSE possono essere utilizzati insieme per determinare la variazione dell'errore in una serie di previsioni. RMSE è sempre maggiore o uguale a MAE. Maggiore è la differenza tra loro, maggiore è la distribuzione degli errori individuali nel campione. Se RMSE = MAE, tutti gli errori hanno la stessa entità.

R2 — il rapporto di determinazione mostra la forza della relazione tra due variabili casuali. Aiuta a determinare la quota di diversità dei dati che il modello è stato in grado di spiegare. Se il modello prevede sempre in modo accurato, la metrica è 1. Per un modello irrilevante, è 0. Il valore della metrica può essere negativa se il modello prevede risultati peggiori di quelli irrilevanti mentre il modello non segue la tendenza dei dati.

MAPE - l'errore non ha dimensione ed è molto facile da interpretare. Può essere espresso sia come decimali che come percentuale. In MQL5 è espresso in decimali. Ad esempio, un valore pari a 0,1 indica che l'errore era pari al 10% del valore effettivo. L’idea alla base di questa metrica è la sensibilità alle deviazioni relative. Non è adatto per attività in cui è necessario lavorare con unità di misura reali.

MSPE può essere considerata una versione ponderata di MSE, dove il peso è inversamente proporzionale al quadrato del valore osservato. Pertanto, all’aumentare dei valori osservati, l’errore tende a diminuire.

RMSLE viene utilizzato quando i valori effettivi si estendono su diversi ordini di grandezza. Per definizione, i valori osservati previsti ed effettivi non possono essere negativi.

Gli algoritmi per il calcolo di tutte le metriche di cui sopra sono forniti nel file sorgente VectorRegressionMetric.mqh

Modelli ONNX

Abbiamo utilizzato 4 modelli di regressione prevedendo il prezzo di chiusura della giornata (EURUSD, D1) dalle barre giornaliere precedenti. Abbiamo considerato questi modelli negli articoli precedenti: "Implementare i modelli ONNX in classi", "Un esempio di come assemblare i modelli ONNX in MQL5" e "Come utilizzare i modelli ONNX in MQL5". Pertanto, non ripeteremo qui le regole utilizzate per addestrare i modelli. Gli script per l'addestramento di tutti i modelli si trovano nella sottocartella Python dell'archivio zip allegato a questo articolo. Anche i modelli onnx addestrati — model.eurusd.D1.10, model.eurusd.D1.30, model.eurusd.D1.52 e model.eurusd.D1.63 si trovano lì.

Implementazione di modelli ONNX in classi

Nel precedente articolo, abbiamo mostrato la classe base per i modelli ONNX e le classi derivate per i modelli di classificazione. Abbiamo implementato alcune piccole modifiche alla classe base per renderla più flessibile.

//+------------------------------------------------------------------+ //| ModelSymbolPeriod.mqh | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ //--- price movement prediction #define PRICE_UP 0 #define PRICE_SAME 1 #define PRICE_DOWN 2 //+------------------------------------------------------------------+ //| Base class for models based on trained symbol and period | //+------------------------------------------------------------------+ class CModelSymbolPeriod { protected: string m_name; // model name long m_handle; // created model session handle string m_symbol; // symbol of trained data ENUM_TIMEFRAMES m_period; // timeframe of trained data datetime m_next_bar; // time of next bar (we work at bar begin only) double m_class_delta; // delta to recognize "price the same" in regression models public: //+------------------------------------------------------------------+ //| Constructor | //+------------------------------------------------------------------+ CModelSymbolPeriod(const string symbol,const ENUM_TIMEFRAMES period,const double class_delta=0.0001) { m_name=""; m_handle=INVALID_HANDLE; m_symbol=symbol; m_period=period; m_next_bar=0; m_class_delta=class_delta; } //+------------------------------------------------------------------+ //| Destructor | //+------------------------------------------------------------------+ ~CModelSymbolPeriod(void) { Shutdown(); } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ string GetModelName(void) { return(m_name); } //+------------------------------------------------------------------+ //| virtual stub for Init | //+------------------------------------------------------------------+ virtual bool Init(const string symbol, const ENUM_TIMEFRAMES period) { return(false); } //+------------------------------------------------------------------+ //| Check for initialization, create model | //+------------------------------------------------------------------+ bool CheckInit(const string symbol, const ENUM_TIMEFRAMES period,const uchar& model[]) { //--- check symbol, period if(symbol!=m_symbol || period!=m_period) { PrintFormat("Model must work with %s,%s",m_symbol,EnumToString(m_period)); return(false); } //--- create a model from static buffer m_handle=OnnxCreateFromBuffer(model,ONNX_DEFAULT); if(m_handle==INVALID_HANDLE) { Print("OnnxCreateFromBuffer error ",GetLastError()); return(false); } //--- ok return(true); } //+------------------------------------------------------------------+ //| Release ONNX session | //+------------------------------------------------------------------+ void Shutdown(void) { if(m_handle!=INVALID_HANDLE) { OnnxRelease(m_handle); m_handle=INVALID_HANDLE; } } //+------------------------------------------------------------------+ //| Check for continue OnTick | //+------------------------------------------------------------------+ virtual bool CheckOnTick(void) { //--- check new bar if(TimeCurrent()<m_next_bar) return(false); //--- set next bar time m_next_bar=TimeCurrent(); m_next_bar-=m_next_bar%PeriodSeconds(m_period); m_next_bar+=PeriodSeconds(m_period); //--- work on new day bar return(true); } //+------------------------------------------------------------------+ //| virtual stub for PredictPrice (regression model) | //+------------------------------------------------------------------+ virtual double PredictPrice(datetime date) { return(DBL_MAX); } //+------------------------------------------------------------------+ //| Predict class (regression ~> classification) | //+------------------------------------------------------------------+ virtual int PredictClass(datetime date,vector& probabilities) { date-=date%PeriodSeconds(m_period); double predicted_price=PredictPrice(date); if(predicted_price==DBL_MAX) return(-1); double last_close[2]; if(CopyClose(m_symbol,m_period,date,2,last_close)!=2) return(-1); double prev_price=last_close[0]; //--- classify predicted price movement int predicted_class=-1; double delta=prev_price-predicted_price; if(fabs(delta)<=m_class_delta) predicted_class=PRICE_SAME; else { if(delta<0) predicted_class=PRICE_UP; else predicted_class=PRICE_DOWN; } //--- set predicted probability as 1.0 probabilities.Fill(0); if(predicted_class<(int)probabilities.Size()) probabilities[predicted_class]=1; //--- and return predicted class return(predicted_class); } }; //+------------------------------------------------------------------+

Abbiamo aggiunto un parametro datetime ai metodi PredictPrice e PredictClass in modo da poter fare previsioni per qualsiasi periodo di tempo, non solo per quello corrente. Ciò sarà utile per formare un vettore di previsione.

Classe del modello D1_10

Il nostro primo modello si chiama model.eurusd.D1.10.onnx. Modello di regressione addestrato su EURUSD D1 sulla serie di 10 prezzi OHLC.//+------------------------------------------------------------------+ //| ModelEurusdD1_10.mqh | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ #include "ModelSymbolPeriod.mqh" #resource "Python/model.eurusd.D1.10.onnx" as uchar model_eurusd_D1_10[] //+------------------------------------------------------------------+ //| ONNX-model wrapper class | //+------------------------------------------------------------------+ class CModelEurusdD1_10 : public CModelSymbolPeriod { private: int m_sample_size; public: //+------------------------------------------------------------------+ //| Constructor | //+------------------------------------------------------------------+ CModelEurusdD1_10(void) : CModelSymbolPeriod("EURUSD",PERIOD_D1) { m_name="D1_10"; m_sample_size=10; } //+------------------------------------------------------------------+ //| ONNX-model initialization | //+------------------------------------------------------------------+ virtual bool Init(const string symbol, const ENUM_TIMEFRAMES period) { //--- check symbol, period, create model if(!CModelSymbolPeriod::CheckInit(symbol,period,model_eurusd_D1_10)) { Print("model_eurusd_D1_10 : initialization error"); return(false); } //--- since not all sizes defined in the input tensor we must set them explicitly //--- first index - batch size, second index - series size, third index - number of series (OHLC) const long input_shape[] = {1,m_sample_size,4}; if(!OnnxSetInputShape(m_handle,0,input_shape)) { Print("model_eurusd_D1_10 : OnnxSetInputShape error ",GetLastError()); return(false); } //--- since not all sizes defined in the output tensor we must set them explicitly //--- first index - batch size, must match the batch size of the input tensor //--- second index - number of predicted prices const long output_shape[] = {1,1}; if(!OnnxSetOutputShape(m_handle,0,output_shape)) { Print("model_eurusd_D1_10 : OnnxSetOutputShape error ",GetLastError()); return(false); } //--- ok return(true); } //+------------------------------------------------------------------+ //| Predict price | //+------------------------------------------------------------------+ virtual double PredictPrice(datetime date) { static matrixf input_data(m_sample_size,4); // matrix for prepared input data static vectorf output_data(1); // vector to get result static matrix mm(m_sample_size,4); // matrix of horizontal vectors Mean static matrix ms(m_sample_size,4); // matrix of horizontal vectors Std static matrix x_norm(m_sample_size,4); // matrix for prices normalize //--- prepare input data matrix rates; //--- request last bars date-=date%PeriodSeconds(m_period); if(!rates.CopyRates(m_symbol,m_period,COPY_RATES_OHLC,date-1,m_sample_size)) return(DBL_MAX); //--- get series Mean vector m=rates.Mean(1); //--- get series Std vector s=rates.Std(1); //--- prepare matrices for prices normalization for(int i=0; i<m_sample_size; i++) { mm.Row(m,i); ms.Row(s,i); } //--- the input of the model must be a set of vertical OHLC vectors x_norm=rates.Transpose(); //--- normalize prices x_norm-=mm; x_norm/=ms; //--- run the inference input_data.Assign(x_norm); if(!OnnxRun(m_handle,ONNX_NO_CONVERSION,input_data,output_data)) return(DBL_MAX); //--- denormalize the price from the output value double predicted=output_data[0]*s[3]+m[3]; //--- return prediction return(predicted); } }; //+------------------------------------------------------------------+

Questo modello è simile al nostro primissimo modello pubblicato nel progetto pubblico MQL5\Shared Projects\ONNX.Price.Prediction.

La serie di 10 prezzi OHLC dovrebbe essere normalizzata allo stesso modo dell'addestramento, ovvero, la deviazione dal prezzo medio nella serie viene divisa per la deviazione standard nella serie. Pertanto, inseriamo la serie in un determinato intervallo con una media pari a 0 e uno spread pari a 1, che migliora la convergenza durante l'allenamento.

Classe del modello D1_30

Il secondo modello si chiama model.eurusd.D1.30.onnx. Il modello di regressione addestrato su EURUSD D1 sulla serie di 30 prezzi di chiusura e due medie mobili semplici con periodi di media di 21 e 34.

//+------------------------------------------------------------------+ //| ModelEurusdD1_30.mqh | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ #include "ModelSymbolPeriod.mqh" #resource "Python/model.eurusd.D1.30.onnx" as uchar model_eurusd_D1_30[] //+------------------------------------------------------------------+ //| ONNX-model wrapper class | //+------------------------------------------------------------------+ class CModelEurusdD1_30 : public CModelSymbolPeriod { private: int m_sample_size; int m_fast_period; int m_slow_period; int m_sma_fast; int m_sma_slow; public: //+------------------------------------------------------------------+ //| Constructor | //+------------------------------------------------------------------+ CModelEurusdD1_30(void) : CModelSymbolPeriod("EURUSD",PERIOD_D1) { m_name="D1_30"; m_sample_size=30; m_fast_period=21; m_slow_period=34; m_sma_fast=INVALID_HANDLE; m_sma_slow=INVALID_HANDLE; } //+------------------------------------------------------------------+ //| ONNX-model initialization | //+------------------------------------------------------------------+ virtual bool Init(const string symbol, const ENUM_TIMEFRAMES period) { //--- check symbol, period, create model if(!CModelSymbolPeriod::CheckInit(symbol,period,model_eurusd_D1_30)) { Print("model_eurusd_D1_30 : initialization error"); return(false); } //--- since not all sizes defined in the input tensor we must set them explicitly //--- first index - batch size, second index - series size, third index - number of series (Close, MA fast, MA slow) const long input_shape[] = {1,m_sample_size,3}; if(!OnnxSetInputShape(m_handle,0,input_shape)) { Print("model_eurusd_D1_30 : OnnxSetInputShape error ",GetLastError()); return(false); } //--- since not all sizes defined in the output tensor we must set them explicitly //--- first index - batch size, must match the batch size of the input tensor //--- second index - number of predicted prices const long output_shape[] = {1,1}; if(!OnnxSetOutputShape(m_handle,0,output_shape)) { Print("model_eurusd_D1_30 : OnnxSetOutputShape error ",GetLastError()); return(false); } //--- indicators m_sma_fast=iMA(m_symbol,m_period,m_fast_period,0,MODE_SMA,PRICE_CLOSE); m_sma_slow=iMA(m_symbol,m_period,m_slow_period,0,MODE_SMA,PRICE_CLOSE); if(m_sma_fast==INVALID_HANDLE || m_sma_slow==INVALID_HANDLE) { Print("model_eurusd_D1_30 : cannot create indicator"); return(false); } //--- ok return(true); } //+------------------------------------------------------------------+ //| Predict price | //+------------------------------------------------------------------+ virtual double PredictPrice(datetime date) { static matrixf input_data(m_sample_size,3); // matrix for prepared input data static vectorf output_data(1); // vector to get result static matrix x_norm(m_sample_size,3); // matrix for prices normalize static vector vtemp(m_sample_size); static double ma_buffer[]; //--- request last bars date-=date%PeriodSeconds(m_period); if(!vtemp.CopyRates(m_symbol,m_period,COPY_RATES_CLOSE,date-1,m_sample_size)) return(DBL_MAX); //--- get series Mean double m=vtemp.Mean(); //--- get series Std double s=vtemp.Std(); //--- normalize vtemp-=m; vtemp/=s; x_norm.Col(vtemp,0); //--- fast sma if(CopyBuffer(m_sma_fast,0,date-1,m_sample_size,ma_buffer)!=m_sample_size) return(-1); vtemp.Assign(ma_buffer); m=vtemp.Mean(); s=vtemp.Std(); vtemp-=m; vtemp/=s; x_norm.Col(vtemp,1); //--- slow sma if(CopyBuffer(m_sma_slow,0,date-1,m_sample_size,ma_buffer)!=m_sample_size) return(-1); vtemp.Assign(ma_buffer); m=vtemp.Mean(); s=vtemp.Std(); vtemp-=m; vtemp/=s; x_norm.Col(vtemp,2); //--- run the inference input_data.Assign(x_norm); if(!OnnxRun(m_handle,ONNX_NO_CONVERSION,input_data,output_data)) return(DBL_MAX); //--- denormalize the price from the output value double predicted=output_data[0]*s+m; //--- return prediction return(predicted); } }; //+------------------------------------------------------------------+

Come nella classe precedente, il metodo della classe base CheckInit viene chiamato nel metodo Init. Nel metodo della classe base viene creata una sessione per il modello ONNX e vengono impostate esplicitamente le dimensioni dei tensori di input e output.

Il metodo PredictPrice fornisce la serie di 30 chiusure precedenti e le medie mobili calcolate. I dati vengono normalizzati allo stesso modo dell'addestramento.

Il modello è stato sviluppato per l'articolo "Implementare i modelli ONNX in classi" e convertito dalla classificazione alla regressione per questo articolo.

Classe del modello D1_52

Il terzo modello si chiama model.eurusd.D1.52.onnx. Il modello di regressione addestrato su EURUSD D1 sulla serie di 52 prezzi di chiusura.

//+------------------------------------------------------------------+ //| ModelEurusdD1_52.mqh | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ #include "ModelSymbolPeriod.mqh" #resource "Python/model.eurusd.D1.52.onnx" as uchar model_eurusd_D1_52[] //+------------------------------------------------------------------+ //| ONNX-model wrapper class | //+------------------------------------------------------------------+ class CModelEurusdD1_52 : public CModelSymbolPeriod { private: int m_sample_size; public: //+------------------------------------------------------------------+ //| Constructor | //+------------------------------------------------------------------+ CModelEurusdD1_52(void) : CModelSymbolPeriod("EURUSD",PERIOD_D1,0.0001) { m_name="D1_52"; m_sample_size=52; } //+------------------------------------------------------------------+ //| ONNX-model initialization | //+------------------------------------------------------------------+ virtual bool Init(const string symbol, const ENUM_TIMEFRAMES period) { //--- check symbol, period, create model if(!CModelSymbolPeriod::CheckInit(symbol,period,model_eurusd_D1_52)) { Print("model_eurusd_D1_52 : initialization error"); return(false); } //--- since not all sizes defined in the input tensor we must set them explicitly //--- first index - batch size, second index - series size, third index - number of series (only Close) const long input_shape[] = {1,m_sample_size,1}; if(!OnnxSetInputShape(m_handle,0,input_shape)) { Print("model_eurusd_D1_52 : OnnxSetInputShape error ",GetLastError()); return(false); } //--- since not all sizes defined in the output tensor we must set them explicitly //--- first index - batch size, must match the batch size of the input tensor //--- second index - number of predicted prices (we only predict Close) const long output_shape[] = {1,1}; if(!OnnxSetOutputShape(m_handle,0,output_shape)) { Print("model_eurusd_D1_52 : OnnxSetOutputShape error ",GetLastError()); return(false); } //--- ok return(true); } //+------------------------------------------------------------------+ //| Predict price | //+------------------------------------------------------------------+ virtual double PredictPrice(datetime date) { static vectorf output_data(1); // vector to get result static vector x_norm(m_sample_size); // vector for prices normalize //--- set date to day begin date-=date%PeriodSeconds(m_period); //--- check for calculate min and max double price_min=0; double price_max=0; GetMinMaxClose(date,price_min,price_max); //--- check for normalization possibility if(price_min>=price_max) return(DBL_MAX); //--- request last bars if(!x_norm.CopyRates(m_symbol,m_period,COPY_RATES_CLOSE,date-1,m_sample_size)) return(DBL_MAX); //--- normalize prices x_norm-=price_min; x_norm/=(price_max-price_min); //--- run the inference if(!OnnxRun(m_handle,ONNX_DEFAULT,x_norm,output_data)) return(DBL_MAX); //--- denormalize the price from the output value double predicted=output_data[0]*(price_max-price_min)+price_min; //--- return prediction return(predicted); } private: //+------------------------------------------------------------------+ //| Get minimal and maximal Close for last 52 weeks | //+------------------------------------------------------------------+ void GetMinMaxClose(const datetime date,double& price_min,double& price_max) { static vector close; close.CopyRates(m_symbol,m_period,COPY_RATES_CLOSE,date,m_sample_size*7+1); price_min=close.Min(); price_max=close.Max(); } }; //+------------------------------------------------------------------+

La normalizzazione dei prezzi prima dell'invio del modello differisce dalle precedenti. MinMaxScaler è stato utilizzato durante l’addestramento. Pertanto, prendiamo i prezzi minimo e massimo per il periodo di 52 settimane prima della data di previsione.

Il modello è simile a quello descritto nell'articolo "Come utilizzare i modelli ONNX in MQL5".

Classe del modello D1_63

Infine, il quarto modello si chiama model.eurusd.D1.63.onnx. Il modello di regressione addestrato su EURUSD D1 sulla serie di 63 prezzi di chiusura.

//+------------------------------------------------------------------+ //| ModelEurusdD1_63.mqh | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ #include "ModelSymbolPeriod.mqh" #resource "Python/model.eurusd.D1.63.onnx" as uchar model_eurusd_D1_63[] //+------------------------------------------------------------------+ //| ONNX-model wrapper class | //+------------------------------------------------------------------+ class CModelEurusdD1_63 : public CModelSymbolPeriod { private: int m_sample_size; public: //+------------------------------------------------------------------+ //| Constructor | //+------------------------------------------------------------------+ CModelEurusdD1_63(void) : CModelSymbolPeriod("EURUSD",PERIOD_D1) { m_name="D1_63"; m_sample_size=63; } //+------------------------------------------------------------------+ //| ONNX-model initialization | //+------------------------------------------------------------------+ virtual bool Init(const string symbol, const ENUM_TIMEFRAMES period) { //--- check symbol, period, create model if(!CModelSymbolPeriod::CheckInit(symbol,period,model_eurusd_D1_63)) { Print("model_eurusd_D1_63 : initialization error"); return(false); } //--- since not all sizes defined in the input tensor we must set them explicitly //--- first index - batch size, second index - series size const long input_shape[] = {1,m_sample_size}; if(!OnnxSetInputShape(m_handle,0,input_shape)) { Print("model_eurusd_D1_63 : OnnxSetInputShape error ",GetLastError()); return(false); } //--- since not all sizes defined in the output tensor we must set them explicitly //--- first index - batch size, must match the batch size of the input tensor //--- second index - number of predicted prices const long output_shape[] = {1,1}; if(!OnnxSetOutputShape(m_handle,0,output_shape)) { Print("model_eurusd_D1_63 : OnnxSetOutputShape error ",GetLastError()); return(false); } //--- ok return(true); } //+------------------------------------------------------------------+ //| Predict price | //+------------------------------------------------------------------+ virtual double PredictPrice(datetime date) { static vectorf input_data(m_sample_size); // vector for prepared input data static vectorf output_data(1); // vector to get result //--- request last bars date-=date%PeriodSeconds(m_period); if(!input_data.CopyRates(m_symbol,m_period,COPY_RATES_CLOSE,date-1,m_sample_size)) return(DBL_MAX); //--- get series Mean float m=input_data.Mean(); //--- get series Std float s=input_data.Std(); //--- normalize prices input_data-=m; input_data/=s; //--- run the inference if(!OnnxRun(m_handle,ONNX_NO_CONVERSION,input_data,output_data)) return(DBL_MAX); //--- denormalize the price from the output value double predicted=output_data[0]*s+m; //--- return prediction return(predicted); } }; //+------------------------------------------------------------------+

Il metodo PredictPrice fornisce la serie di 63 chiusure precedenti. I dati vengono normalizzati allo stesso modo del primo e del secondo modello.

Il modello è già stato sviluppato per l'articolo "Un esempio di come assemblare modelli ONNX in MQL5".

Combinando tutti i modelli in un unico script. Realtà, previsioni e metriche di regressione

Per applicare le metriche di regressione, dovremmo fare un certo numero di previsioni (vector_pred) e prendere i dati effettivi per le stesse date (vector_true).

Poiché tutti i nostri modelli sono implementati in classi che derivano dalla stessa classe base, possiamo valutarli tutti contemporaneamente.

Lo script è molto semplice

//+------------------------------------------------------------------+ //| ONNX.eurusd.D1.4M.Metrics.mq5 | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ #property copyright "Copyright 2023, MetaQuotes Ltd." #property link "https://www.mql5.com" #property version "1.00" #define MODELS 4 #include "ModelEurusdD1_10.mqh" #include "ModelEurusdD1_30.mqh" #include "ModelEurusdD1_52.mqh" #include "ModelEurusdD1_63.mqh" #property script_show_inputs input datetime InpStartDate = D'2023.01.01'; input datetime InpStopDate = D'2023.01.31'; CModelSymbolPeriod *ExtModels[MODELS]; struct PredictedPrices { string model; double pred[]; }; PredictedPrices ExtPredicted[MODELS]; double ExtClose[]; struct Metrics { string model; double mae; double mse; double rmse; double r2; double mape; double mspe; double rmsle; }; Metrics ExtMetrics[MODELS]; //+------------------------------------------------------------------+ //| Script program start function | //+------------------------------------------------------------------+ void OnStart() { //--- init section if(!Init()) return; //--- predictions test loop datetime dates[]; if(CopyTime(_Symbol,_Period,InpStartDate,InpStopDate,dates)<=0) { Print("Cannot get data from ",InpStartDate," to ",InpStopDate); return; } for(uint n=0; n<dates.Size(); n++) GetPredictions(dates[n]); CopyClose(_Symbol,_Period,InpStartDate,InpStopDate,ExtClose); CalculateMetrics(); //--- deinit section Deinit(); } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ bool Init() { ExtModels[0]=new CModelEurusdD1_10; ExtModels[1]=new CModelEurusdD1_30; ExtModels[2]=new CModelEurusdD1_52; ExtModels[3]=new CModelEurusdD1_63; for(long i=0; i<ExtModels.Size(); i++) { if(!ExtModels[i].Init(_Symbol,_Period)) { Deinit(); return(false); } } for(long i=0; i<ExtModels.Size(); i++) ExtPredicted[i].model=ExtModels[i].GetModelName(); return(true); } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ void Deinit() { for(uint i=0; i<ExtModels.Size(); i++) delete ExtModels[i]; } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ void GetPredictions(datetime date) { //--- collect predicted prices for(uint i=0; i<ExtModels.Size(); i++) ExtPredicted[i].pred.Push(ExtModels[i].PredictPrice(date)); } //+------------------------------------------------------------------+ //| | //+------------------------------------------------------------------+ void CalculateMetrics() { vector vector_pred,vector_true; vector_true.Assign(ExtClose); for(uint i=0; i<ExtModels.Size(); i++) { ExtMetrics[i].model=ExtPredicted[i].model; vector_pred.Assign(ExtPredicted[i].pred); ExtMetrics[i].mae =vector_pred.RegressionMetric(vector_true,REGRESSION_MAE); ExtMetrics[i].mse =vector_pred.RegressionMetric(vector_true,REGRESSION_MSE); ExtMetrics[i].rmse =vector_pred.RegressionMetric(vector_true,REGRESSION_RMSE); ExtMetrics[i].r2 =vector_pred.RegressionMetric(vector_true,REGRESSION_R2); ExtMetrics[i].mape =vector_pred.RegressionMetric(vector_true,REGRESSION_MAPE); ExtMetrics[i].mspe =vector_pred.RegressionMetric(vector_true,REGRESSION_MSPE); ExtMetrics[i].rmsle=vector_pred.RegressionMetric(vector_true,REGRESSION_RMSLE); } ArrayPrint(ExtMetrics); } //+------------------------------------------------------------------+

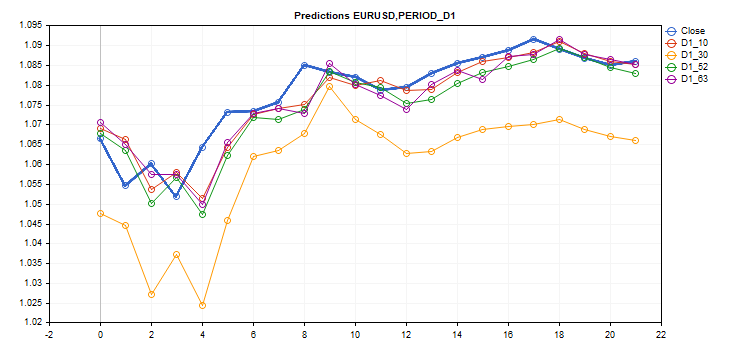

Eseguiamo lo script sul grafico EURUSD D1 e impostiamo le date dal 1 gennaio al 31 gennaio 2023 compreso. Cosa vediamo?

[model] [mae] [mse] [rmse] [r2] [mape] [mspe] [rmsle] [0] "D1_10" 0.00381 0.00003 0.00530 0.77720 0.00356 0.00002 0.00257 [1] "D1_30" 0.01809 0.00039 0.01963 -2.05545 0.01680 0.00033 0.00952 [2] "D1_52" 0.00472 0.00004 0.00642 0.67327 0.00440 0.00004 0.00311 [3] "D1_63" 0.00413 0.00003 0.00559 0.75230 0.00385 0.00003 0.00270

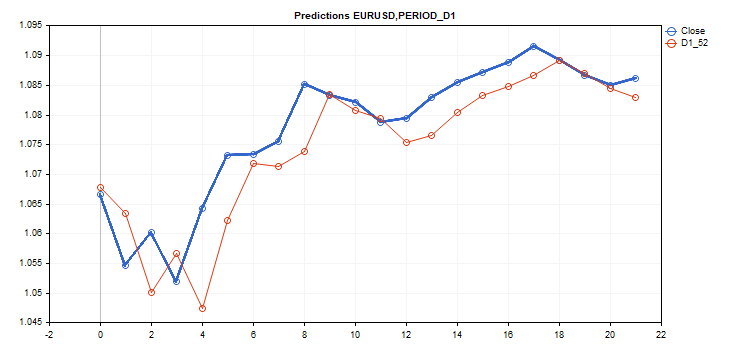

Il valore negativo di R-quadro è immediatamente evidente nella seconda riga. Ciò significa che il modello non funziona. È interessante osservare i grafici delle previsioni.

Vediamo il grafico D1_30 molto lontano dai prezzi di chiusura effettivi e da altre previsioni. Nessuno dei parametri di questo modello è incoraggiante. MAE mostra la precisione della previsione di 1809 punti di prezzo! Tieni presente, tuttavia, che il modello è stato inizialmente sviluppato per l’articolo precedente come modello di classificazione, non di regressione. L'esempio è abbastanza chiaro.

Consideriamo altri modelli separatamente.

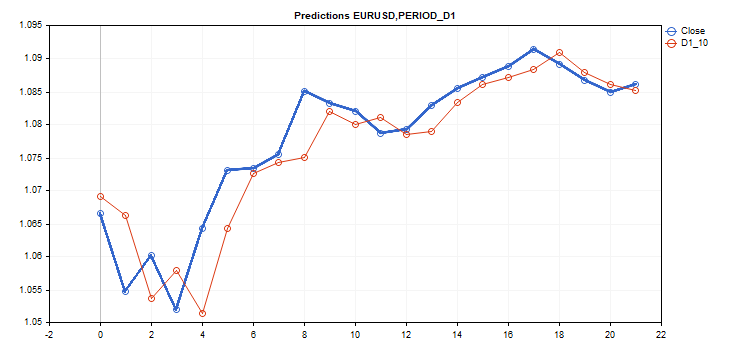

Il primo candidato per l'analisi è D1_10

[model] [mae] [mse] [rmse] [r2] [mape] [mspe] [rmsle] [0] "D1_10" 0.00381 0.00003 0.00530 0.77720 0.00356 0.00002 0.00257

Diamo un'occhiata al grafico dei prezzi previsti da questo modello.

La metrica RMSLE non ha molto senso, poiché lo spread da 1,05 a 1,09 è molto inferiore a un ordine di grandezza. Le metriche MAPE e MSPE hanno valori vicini a MAE e MSE a causa delle peculiarità del tasso di cambio EURUSD in quanto è vicino a uno. Tuttavia, nel calcolo delle deviazioni percentuali esiste una sfumatura che non è presente nel calcolo delle deviazioni assolute.

MAPE = |(y_true-y_pred)/y_true| if y_true = 10 and y_pred = 5 MAPE = 0.5 if y_true = 5 and y_pred = 10 MAPE = 1.0

In altre parole, questa metrica (come MSPE) è asimmetrica. Ciò significa che nel caso in cui la previsione sia superiore alla realtà, si otterrà un errore maggiore.

Un buon risultato della metrica R-quadro è stato ottenuto per il semplice modello messo insieme per scopi puramente metodologici, vale a dire per mostrare come poter lavorare con i modelli ONNX in MQL5.

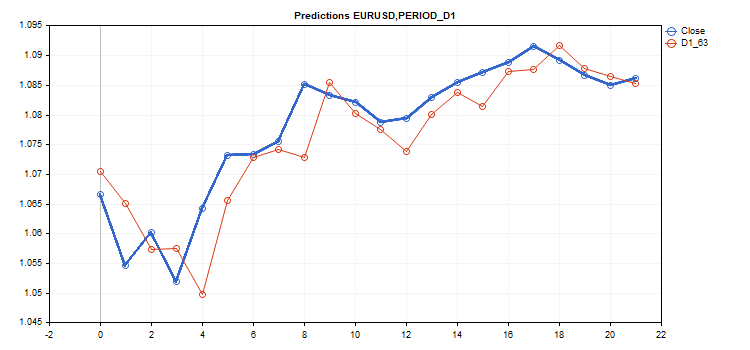

Secondo candidato - D1_63

[model] [mae] [mse] [rmse] [r2] [mape] [mspe] [rmsle] [3] "D1_63" 0.00413 0.00003 0.00559 0.75230 0.00385 0.00003 0.00270

La previsione è visivamente molto simile alla precedente. I valori delle metriche confermano la somiglianza

[0] "D1_10" 0.00381 0.00003 0.00530 0.77720 0.00356 0.00002 0.00257 [3] "D1_63" 0.00413 0.00003 0.00559 0.75230 0.00385 0.00003 0.00270

Successivamente vedremo quali di questi modelli performeranno meglio nel tester nello stesso periodo.

Ora per D1_52

[model] [mae] [mse] [rmse] [r2] [mape] [mspe] [rmsle] [2] "D1_52" 0.00472 0.00004 0.00642 0.67327 0.00440 0.00004 0.00311

Lo consideriamo solo perché il suo R-quadro è maggiore di 0,5

Quasi tutti i prezzi previsti sono al di sotto del grafico delle Chiusure, come nel nostro caso peggiore. Nonostante valori metrici paragonabili a quelli dei due modelli precedenti, questo modello non ispira alcun ottimismo. Lo verificheremo nel paragrafo successivo.

Esecuzione di modelli ONNX nel tester

Di seguito è riportato un EA molto semplice per controllare i nostri modelli nel tester

//+------------------------------------------------------------------+ //| ONNX.eurusd.D1.Prediction.mq5 | //| Copyright 2023, MetaQuotes Ltd. | //| https://www.mql5.com | //+------------------------------------------------------------------+ #property copyright "Copyright 2023, MetaQuotes Ltd." #property link "https://www.mql5.com" #property version "1.00" #include "ModelEurusdD1_10.mqh" #include "ModelEurusdD1_30.mqh" #include "ModelEurusdD1_52.mqh" #include "ModelEurusdD1_63.mqh" #include <Trade\Trade.mqh> input double InpLots = 1.0; // Lots amount to open position //CModelEurusdD1_10 ExtModel; //CModelEurusdD1_30 ExtModel; CModelEurusdD1_52 ExtModel; //CModelEurusdD1_63 ExtModel; CTrade ExtTrade; //+------------------------------------------------------------------+ //| Expert initialization function | //+------------------------------------------------------------------+ int OnInit() { if(!ExtModel.Init(_Symbol,_Period)) return(INIT_FAILED); Print("model ",ExtModel.GetModelName()); //--- return(INIT_SUCCEEDED); } //+------------------------------------------------------------------+ //| Expert deinitialization function | //+------------------------------------------------------------------+ void OnDeinit(const int reason) { ExtModel.Shutdown(); } //+------------------------------------------------------------------+ //| Expert tick function | //+------------------------------------------------------------------+ void OnTick() { if(!ExtModel.CheckOnTick()) return; //--- predict next price movement vector prob(3); int predicted_class=ExtModel.PredictClass(TimeCurrent(),prob); Print("predicted class ",predicted_class); //--- check trading according to prediction if(predicted_class>=0) if(PositionSelect(_Symbol)) CheckForClose(predicted_class); else CheckForOpen(predicted_class); } //+------------------------------------------------------------------+ //| Check for open position conditions | //+------------------------------------------------------------------+ void CheckForOpen(const int predicted_class) { ENUM_ORDER_TYPE signal=WRONG_VALUE; //--- check signals if(predicted_class==PRICE_DOWN) signal=ORDER_TYPE_SELL; // sell condition else { if(predicted_class==PRICE_UP) signal=ORDER_TYPE_BUY; // buy condition } //--- open position if possible according to signal if(signal!=WRONG_VALUE && TerminalInfoInteger(TERMINAL_TRADE_ALLOWED)) { double price=SymbolInfoDouble(_Symbol,(signal==ORDER_TYPE_SELL) ? SYMBOL_BID : SYMBOL_ASK); ExtTrade.PositionOpen(_Symbol,signal,InpLots,price,0,0); } } //+------------------------------------------------------------------+ //| Check for close position conditions | //+------------------------------------------------------------------+ void CheckForClose(const int predicted_class) { bool bsignal=false; //--- position already selected before long type=PositionGetInteger(POSITION_TYPE); //--- check signals if(type==POSITION_TYPE_BUY && predicted_class==PRICE_DOWN) bsignal=true; if(type==POSITION_TYPE_SELL && predicted_class==PRICE_UP) bsignal=true; //--- close position if possible if(bsignal && TerminalInfoInteger(TERMINAL_TRADE_ALLOWED)) { ExtTrade.PositionClose(_Symbol,3); //--- open opposite CheckForOpen(predicted_class); } } //+------------------------------------------------------------------+

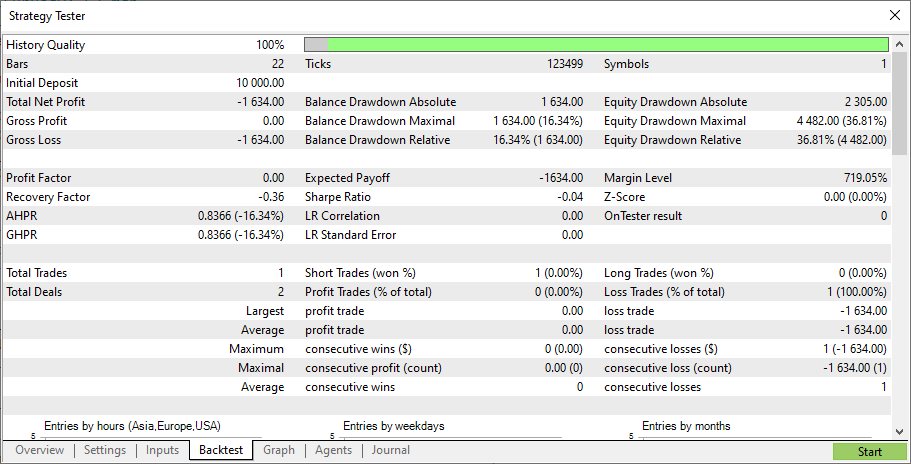

Infatti, secondo il modello D1_52, è stata aperta una sola operazione sell e il trend, secondo questo modello, non è cambiato durante l'intero periodo di test

2023.06.09 16:18:31.967 Symbols EURUSD: symbol to be synchronized 2023.06.09 16:18:31.968 Symbols EURUSD: symbol synchronized, 3720 bytes of symbol info received 2023.06.09 16:18:32.023 History EURUSD: load 27 bytes of history data to synchronize in 0:00:00.001 2023.06.09 16:18:32.023 History EURUSD: history synchronized from 2011.01.03 to 2023.04.07 2023.06.09 16:18:32.124 History EURUSD,Daily: history cache allocated for 283 bars and contains 260 bars from 2022.01.03 00:00 to 2022.12.30 00:00 2023.06.09 16:18:32.124 History EURUSD,Daily: history begins from 2022.01.03 00:00 2023.06.09 16:18:32.126 Tester EURUSD,Daily (MetaQuotes-Demo): 1 minutes OHLC ticks generating 2023.06.09 16:18:32.126 Tester EURUSD,Daily: testing of Experts\article_2\ONNX.eurusd.D1.Prediction.ex5 from 2023.01.01 00:00 to 2023.02.01 00:00 started with inputs: 2023.06.09 16:18:32.126 Tester InpLots=1.0 2023.06.09 16:18:32.161 ONNX api version 1.16.0 initialized 2023.06.09 16:18:32.180 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.01 00:00:00 model D1_52 2023.06.09 16:18:32.194 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.02 07:02:00 predicted class 2 2023.06.09 16:18:32.194 Trade 2023.01.02 07:02:00 instant sell 1 EURUSD at 1.07016 (1.07016 / 1.07023 / 1.07016) 2023.06.09 16:18:32.194 Trades 2023.01.02 07:02:00 deal #2 sell 1 EURUSD at 1.07016 done (based on order #2) 2023.06.09 16:18:32.194 Trade 2023.01.02 07:02:00 deal performed [#2 sell 1 EURUSD at 1.07016] 2023.06.09 16:18:32.194 Trade 2023.01.02 07:02:00 order performed sell 1 at 1.07016 [#2 sell 1 EURUSD at 1.07016] 2023.06.09 16:18:32.195 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.02 07:02:00 CTrade::OrderSend: instant sell 1.00 EURUSD at 1.07016 [done at 1.07016] 2023.06.09 16:18:32.196 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.03 00:00:00 predicted class 2 2023.06.09 16:18:32.199 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.04 00:00:00 predicted class 2 2023.06.09 16:18:32.201 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.05 00:00:30 predicted class 2 2023.06.09 16:18:32.203 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.06 00:00:00 predicted class 2 2023.06.09 16:18:32.206 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.09 00:02:00 predicted class 2 2023.06.09 16:18:32.208 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.10 00:00:00 predicted class 2 2023.06.09 16:18:32.210 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.11 00:00:00 predicted class 2 2023.06.09 16:18:32.213 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.12 00:00:00 predicted class 2 2023.06.09 16:18:32.215 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.13 00:00:00 predicted class 2 2023.06.09 16:18:32.217 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.16 00:03:00 predicted class 2 2023.06.09 16:18:32.220 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.17 00:00:00 predicted class 2 2023.06.09 16:18:32.222 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.18 00:00:30 predicted class 2 2023.06.09 16:18:32.224 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.19 00:00:00 predicted class 2 2023.06.09 16:18:32.227 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.20 00:00:30 predicted class 2 2023.06.09 16:18:32.229 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.23 00:02:00 predicted class 2 2023.06.09 16:18:32.231 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.24 00:00:00 predicted class 2 2023.06.09 16:18:32.234 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.25 00:00:00 predicted class 2 2023.06.09 16:18:32.236 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.26 00:00:00 predicted class 2 2023.06.09 16:18:32.238 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.27 00:00:00 predicted class 2 2023.06.09 16:18:32.241 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.30 00:03:00 predicted class 2 2023.06.09 16:18:32.243 ONNX.eurusd.D1.Prediction (EURUSD,D1) 2023.01.31 00:00:00 predicted class 2 2023.06.09 16:18:32.245 Trade 2023.01.31 23:59:59 position closed due end of test at 1.08621 [#2 sell 1 EURUSD 1.07016] 2023.06.09 16:18:32.245 Trades 2023.01.31 23:59:59 deal #3 buy 1 EURUSD at 1.08621 done (based on order #3) 2023.06.09 16:18:32.245 Trade 2023.01.31 23:59:59 deal performed [#3 buy 1 EURUSD at 1.08621] 2023.06.09 16:18:32.245 Trade 2023.01.31 23:59:59 order performed buy 1 at 1.08621 [#3 buy 1 EURUSD at 1.08621] 2023.06.09 16:18:32.245 Tester final balance 8366.00 USD 2023.06.09 16:18:32.249 Tester EURUSD,Daily: 123499 ticks, 22 bars generated. Environment synchronized in 0:00:00.043. Test passed in 0:00:00.294 (including ticks preprocessing 0:00:00.016).

Come accennato nella sezione precedente, il modello D1_52 non ispira ottimismo. Ciò è confermato dai risultati dei test.

Cambiamo solo due righe di codice

#include "ModelEurusdD1_10.mqh" #include "ModelEurusdD1_30.mqh" #include "ModelEurusdD1_52.mqh" #include "ModelEurusdD1_63.mqh" #include <Trade\Trade.mqh> input double InpLots = 1.0; // Lots amount to open position CModelEurusdD1_10 ExtModel; //CModelEurusdD1_30 ExtModel; //CModelEurusdD1_52 ExtModel; //CModelEurusdD1_63 ExtModel; CTrade ExtTrade;

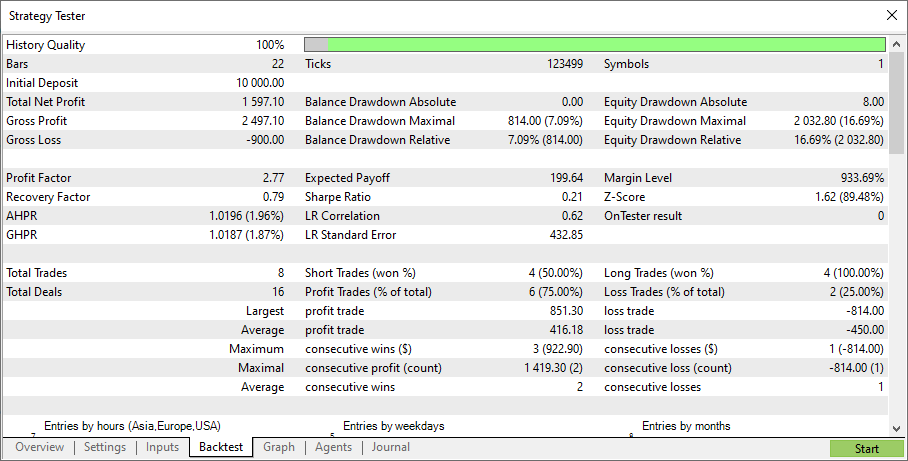

e avviare il modello D1_10 per il test.

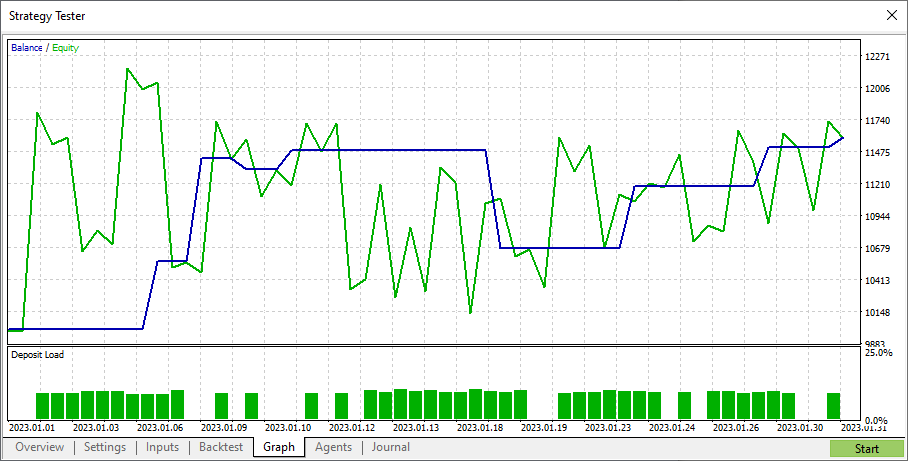

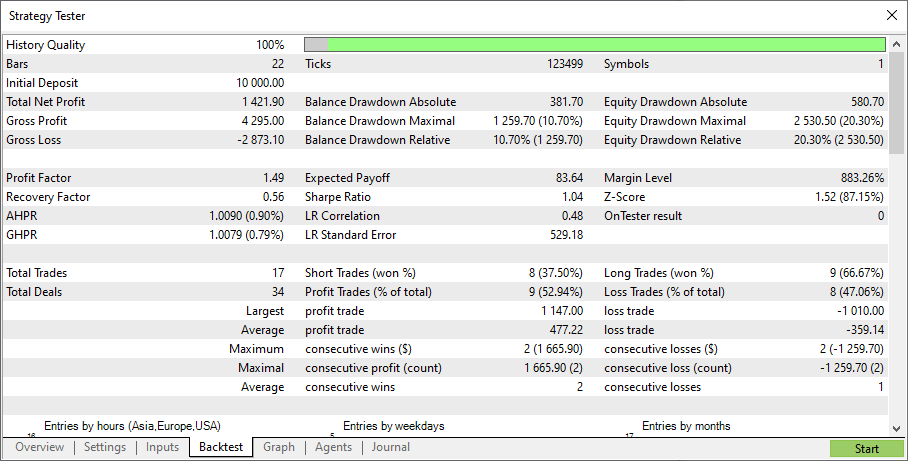

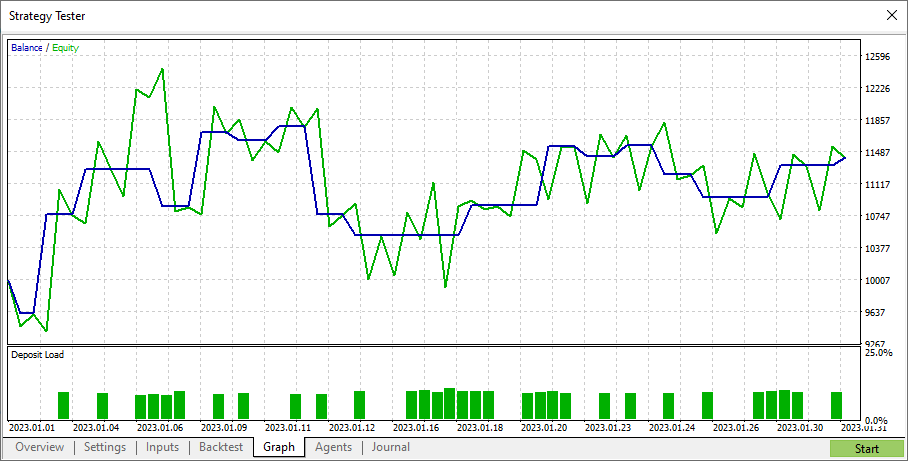

I risultati sono buoni. Anche il grafico del test è promettente.

Correggiamo nuovamente due righe di codice e testiamo il modello D1_63.

Il grafico.

Il grafico del test è peggiore del modello D1_10.

Confrontando i due modelli D1_10 e D1_63, possiamo vedere che il primo modello ha metriche di regressione migliori rispetto al secondo. Il tester mostra la stessa cosa.

Nota importante: Tieni presente che i modelli utilizzati nell'articolo vengono presentati solo per dimostrare come lavorare con i modelli ONNX utilizzando il linguaggio MQL5. L'Expert Advisor non è destinato al trading su conti reali.

Conclusioni

La metrica più appropriata per valutare i modelli di previsione dei prezzi è R-quadro. Considerare l'aggregazione MAE - RMSE - MAPE può essere molto utile. La metrica RMSLE potrebbe non essere considerata nelle attività di previsione dei prezzi. È molto utile disporre di diversi modelli per la valutazione, anche se si tratta dello stesso modello con modifiche.

Comprendiamo che un campione di 22 valori non è sufficiente per una ricerca seria, ma non era nostra intenzione fare uno studio statistico. Abbiamo invece fornito solo il caso d'uso.

Tradotto dal russo da MetaQuotes Ltd.

Articolo originale: https://www.mql5.com/ru/articles/12772

Avvertimento: Tutti i diritti su questi materiali sono riservati a MetaQuotes Ltd. La copia o la ristampa di questi materiali in tutto o in parte sono proibite.

Impara come progettare un sistema di trading tramite Fractals

Impara come progettare un sistema di trading tramite Fractals

- App di trading gratuite

- Oltre 8.000 segnali per il copy trading

- Notizie economiche per esplorare i mercati finanziari

Accetti la politica del sito e le condizioni d’uso