Отличия сделок в тестере стратегий и при реальной торговле | причины и последствия

Сейчас я пристально наблюдаю за работой своего эксперта на золоте. И одним из этапов контроля является сравнение сделок на сигнальном счёте и результата, полученного в тестере стратегий.

Я стараюсь писать экспертов, делающих действие только при открытии нового бара. Это связано с отсутствием качественных тиковых данных и ограниченных машинных ресурсов для тестирования. Так вот результаты в тестере стратегий и на реальных данных должны совпадать. Но к сожалению это не так.

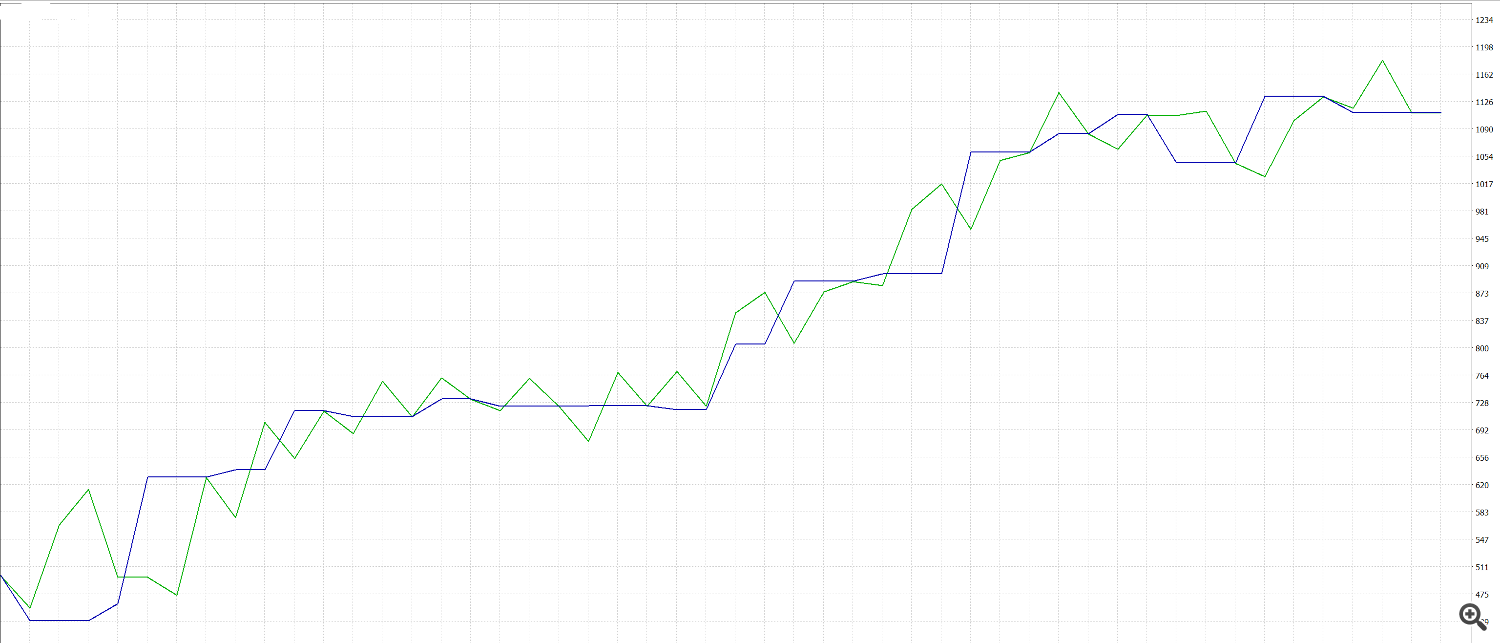

Результат в тестере за первые 10 дней февраля

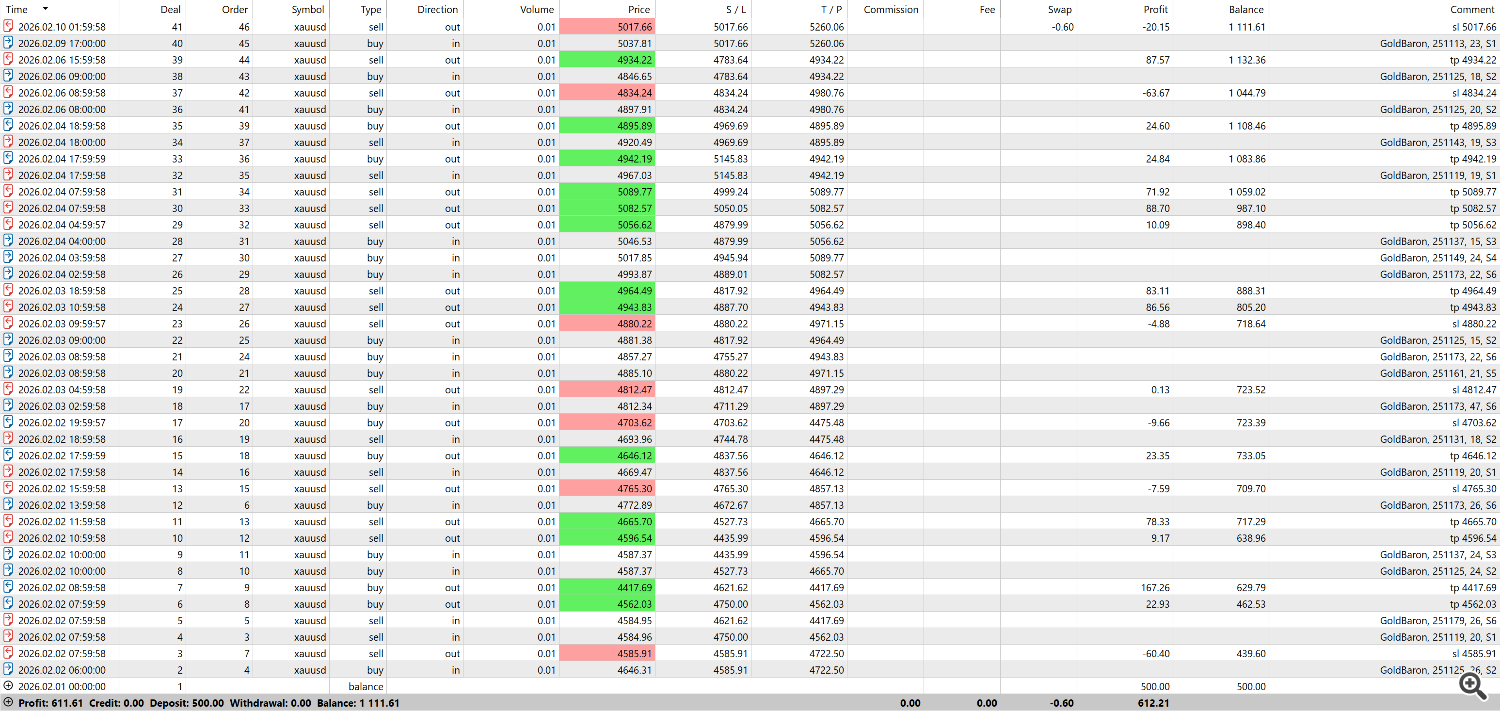

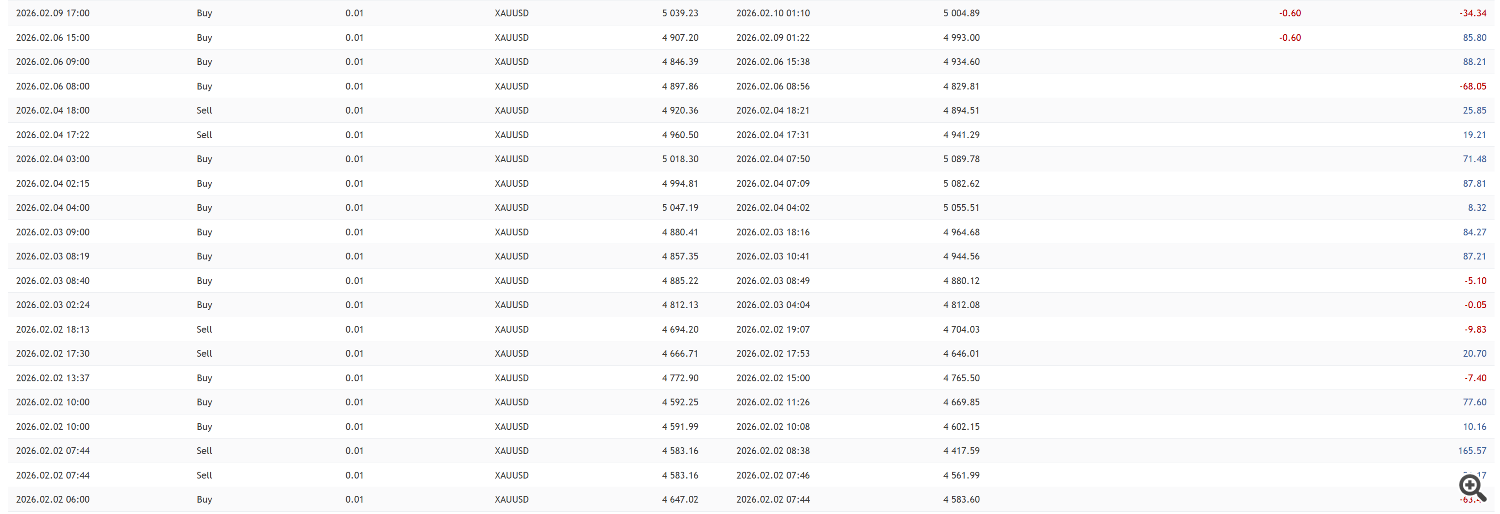

За эти же 10 дней, на реальном счёте эксперт заработал 70%. Это список сделок

Глобально результаты одинаковые. В обоих случаях эксперт показал огромную прибыль при минимальных просадках.

Но есть и отличия! На реальном счёте больше сделок и в среднем меньше прибыль. Сравним сделки на графике из тестера и реального счёта.

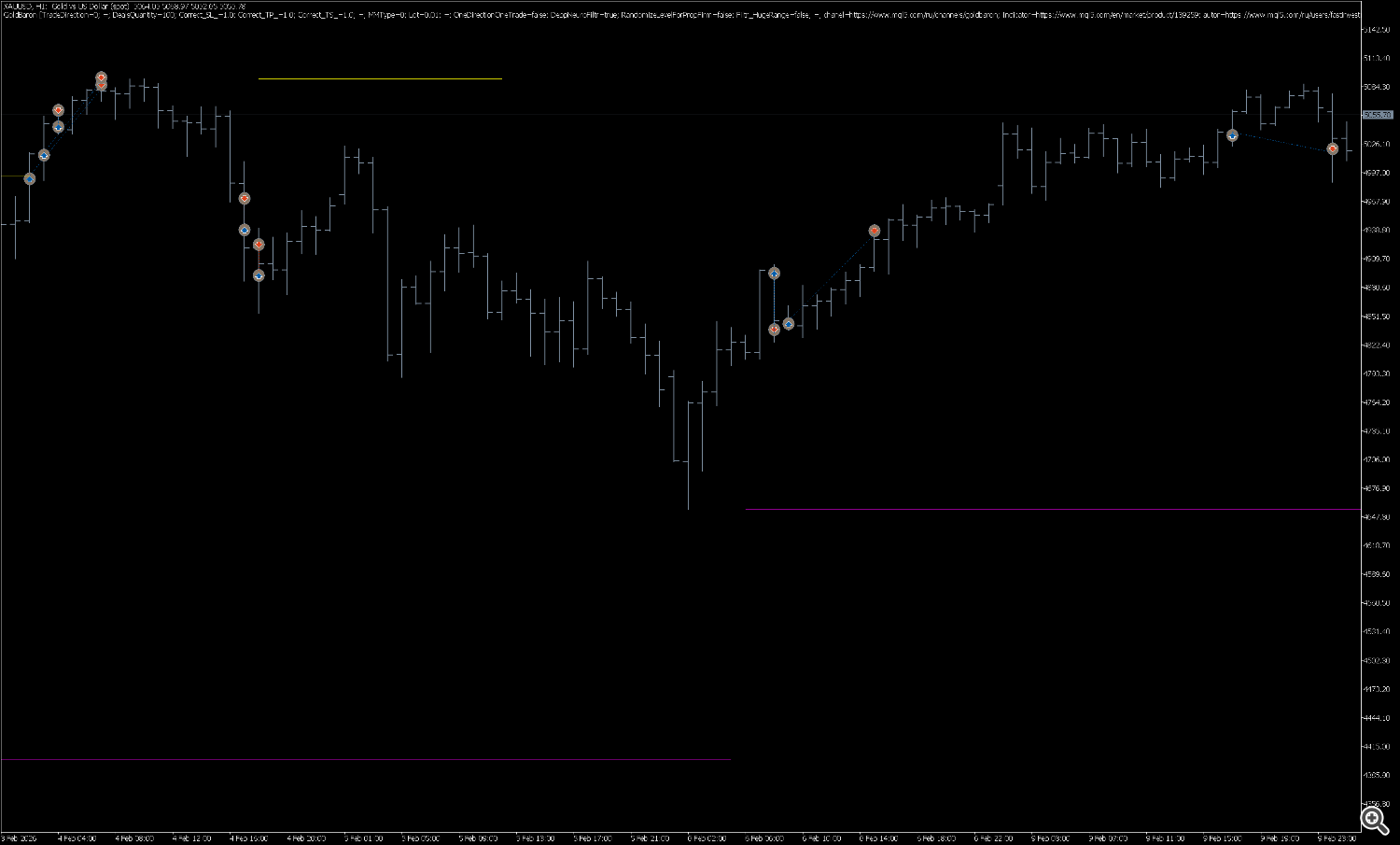

Тестер

Реальный счёт

Причины такого поведения

1) Отличие в количестве сделок происходит по причине того что при режиме тестирование "по ценам открытия" эксперт с запозданием узнаёт о сделке, закрывшейся по стоплоссу или тейкпрофиту. И в следствии этого, не открывает новую сделку по этой же системе. На реальном счёте сделка закрывается внутри бара и при открытии нового бара, эксперт уже может открывать новую позицию.

2) Прибыль на реальном счёте меньше из-за наличия проскальзывания, задержек при открытии и прочих реквотов.

Итоги и выводы

Проведя сравнительный анализ работы советника в режиме «тестирование по ценам открытия» (Open Prices) и на реальном счете, можно сделать следующие ключевые выводы.

1. Фаза закрытия ордера — «узкое горлышко» тестирования

Главная причина расхождения в количестве сделок — это различная логика обработки событий закрытия позиции.

-

В тестере: Сигнал о срабатывании Stop Loss или Take Profit поступает советнику строго на открытии следующего бара. По этой причине возможность открыть новую сделку по тем же уровням упускается — один временной интервал «выпадает» из торговли.

-

На реале: Сделка закрывается внутри бара. Система мгновенно освобождает маржу и фиксирует результат. К моменту появления нового бара советник уже не обременен предыдущей позицией и имеет право открыть новую сделку сразу после получения тика/бара.

Вывод: Режим тестирования «Open Prices» занижает количество совершенных сделок, искусственно создавая «мертвые зоны» после срабатывания защитных ордеров.

2. Природа меньшей доходности на реале

Разница в итоговой прибыли обусловлена исключительно микроструктурой рынка, которую невозможно симулировать в тестере без тиковых данных:

-

Проскальзывание (Slippage): Исполнение по цене хуже запрашиваемой, особенно в моменты высокой волатильности.

-

Задержки исполнения: Цена, по которой система видит сигнал на открытие и цена фактического заполнения ордера — это разные значения.

-

Ре-квоты: Потеря времени и потенциальной прибыли при повторном запросе цены.

Вывод: Тестер идеализирует вход, подразумевая, что ордер всегда будет открыт по текущей рыночной цене запроса. Реальный счет платит налог на ликвидность.

3. Фундаментальное ограничение методологии

Несмотря на математическое несовпадение (количество сделок + процент прибыли), паттерн поведения системы сохраняется:

-

Огромная прибыль при минимальных просадках.

-

Отсутствие разнонаправленных сигналов.

Это значит, что код советника корректен и логика принятия решений работает верно. Отклонения носят количественный, а не качественный характер.