На этой неделе сразу 3 крупнейших мировых центральных банка проводят свои очередные заседания, посвященные вопросам монетарной политики. Один из них – Банк Канады. Его заседание завершится сегодня публикацией (в 14:00 GMT) решения по процентной ставке. В последнее время из Канады поступали довольно слабые макро данные, а многие экономисты понизили прогноз роста канадской экономики в 2021 году.

Так, согласно данным, опубликованным Национальным бюро статистики, ВВП Канады во 2-м квартале сократился на 1,1% (в годовом исчислении), тогда как экономисты прогнозировали его рост на 2,5%.

При этом, безработица в стране все еще превышает допандемийные уровни (ниже 6%). В сентябре, например, она составляла 6,9%, а в августе 7,1%. Все это - негативные факторы для канадской экономики и котировок CAD.

В то же время, как следует из опубликованных на прошлой неделе Национальным бюро статистики Канады данных, годовая инфляция в стране в сентябре ускорилась до максимума с 2003 года. Индекс потребительских цен в сентябре вырос на 4,4% (в годовом выражении) после роста на 4,1% в мае, что выше прогноза +4,3%. Годовой прирост цен был максимальным с февраля 2003 года. Среднее значение предпочитаемых Банком Канады индикаторов базовой инфляции в сентябре составило 2,67%, что является максимумом с декабря 2008 года. Базовый CPI, который не учитывает волатильные цены на продукты питания и энергоносители, вырос в сентябре на +3,7% (в годовом выражении). Если же учесть значительно выросшие цены на энергоносители, в том числе нефть, основной экспортный продукт Канады, то реальная инфляция может оказаться значительно выше 4,4%, при том, что целевой уровень инфляции для Банка Канады находится в диапазоне 1%-3%. Рост показателя CPI является предвестником повышения ставки и позитивным фактором для CAD.

Тем не менее, широко ожидается, что на сегодняшнем заседании Банк Канады сохранит процентную ставку на уровне 0,25%. В сопроводительном заявлении центральный банк Канады пояснит принятое решение. Жесткий тон сопроводительного заявления Банка Канады в отношении растущей инфляции и перспектив дальнейшего ужесточения монетарной политики вызовут укрепление канадского доллара. Если Банк Канады просигнализирует о необходимости мягкой кредитно-денежной политики, канадская валюта снизится.

В ходе пресс-конференции, которая начнётся в 15:00 (GMT), глава Банка Канады Тиф Маклем разъяснит позицию банка и даст оценку текущей экономической ситуации в стране. Если Маклем также выскажется за сохранение мягкой кредитно-денежной политики, канадская валюта снизится. В любом случае, в период его выступления ожидается высокая волатильность в котировках CAD. Маклем также может заявить о прекращении или сокращении объема покупок центральным банком облигаций и о решении приступить к повышению ставок в 2022 году (некоторые экономисты ожидают это к июлю 2020 года).

Если со стороны руководства Банка Канады действительно последуют такие заявления, то канадский доллар, получающий значительную поддержку от растущих цен на нефть (Канада является крупнейшим экспортёром нефти, а доля нефти и нефтепродуктов в экспорте Канады составляет примерно 22%), обновивших на этой неделе 3-летние максимумы вблизи отметок 84.90 долларов за сорт WTI и 85.75 долларов за баррель сорта Brent, может значительно укрепиться, в том числе и в паре USD/CAD.

Между тем, американский доллар укрепляется, а индекс доллара DXY растет сегодня 3-й день подряд. На момент публикации данной статьи фьючерсы DXY торгуются вблизи отметки 93.97, на 50 пунктов выше локального минимума 93.47, достигнутого в конце прошлой недели.

Участники рынка оценивают перспективы кредитно-денежной политики ФРС, которая останется мягкой даже если на заседании 2- 3 ноября руководители американского центрального банка решат сократить объем покупок на рынке облигаций, составляющий на текущий момент 120 млрд долларов в месяц. Процентные ставки ФРС, при этом, останутся на текущих уровнях как минимум еще несколько месяцев. Как следует из опубликованных ранее протоколов заседания ФРС, прошедшего 21 и 22 сентября, лишь половина из 18 руководителей ожидают, что потребуется повышение процентных ставок к концу 2022 года, и почти все руководители предвидят еще одно повышение ставок в 2023 году.

Таким образом, несмотря на ожидаемое сокращение объемов стимулирующей программы, монетарная политика ФРС по-прежнему остаётся мягкой, что является негативным фактором для доллара.

Тем не менее, американский доллар получает поддержку, оставаясь защитным активом на фоне продолжающегося роста числа заразившихся COVID-19.

Теперь участники рынка будут внимательно изучать поступающую макро статистику из США, особенно, касающуюся инфляции и состояния рынка труда, перед ноябрьским заседанием ФРС, чтобы точнее определить ее намерения относительно перспектив кредитно-денежной политики.

В этой связи участники рынка сегодня будут следить за публикацией (в 12:30 GMT) данных по заказам на товары длительного пользования и заказам на капитальные товары (без учета оборонных и авиационных). Данный индикатор отражает стоимость заказов, полученных производителями товаров длительного пользования и капитальных товаров (капитальные товары – это товары длительного пользования, используемые для производства товаров и услуг длительного пользования), подразумевающих крупные инвестиции. Предыдущие значения индикатора «заказы на товары длительного пользования»: +1,8% в августе, -0,1% в июле, +0,9% в июне, +2,3% в мае, -1,3% в апреле, +1% в марте, -1,2% в феврале, +3,4% в январе 2021 года.

Предыдущие значения индикатора «заказы на капитальные товары без учета оборонных и авиационных»: +0,6% в августе, 0% в июле, +0,7% в июне, +0,1% в мае, +2,2% в апреле, +1% в марте, -0,9% в феврале, +0,6% в январе 2021 года.

Относительный рост показателя обычно оказывает позитивное влияние на доллар, а снижение показателя – негативное. Данные хуже предыдущего значения и/или прогноза негативно отразятся на котировках доллара.

Прогноз на сентябрь: -1,1% (заказы на товары длительного пользования), +0,5% (заказы на капитальные товары без учета оборонных и авиационных). Похоже, рост показателей замедлился после их восстановления в предыдущие месяцы от сильного падения в марте и апреле 2020 года, что должно негативно отразиться на котировках доллара. Данные лучше прогноза окажут позитивное влияние на доллар в краткосрочном периоде.

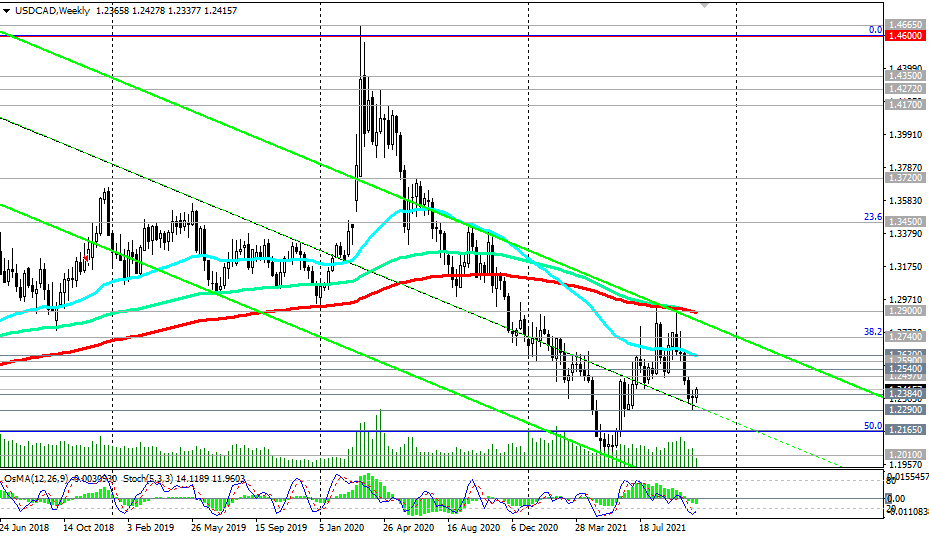

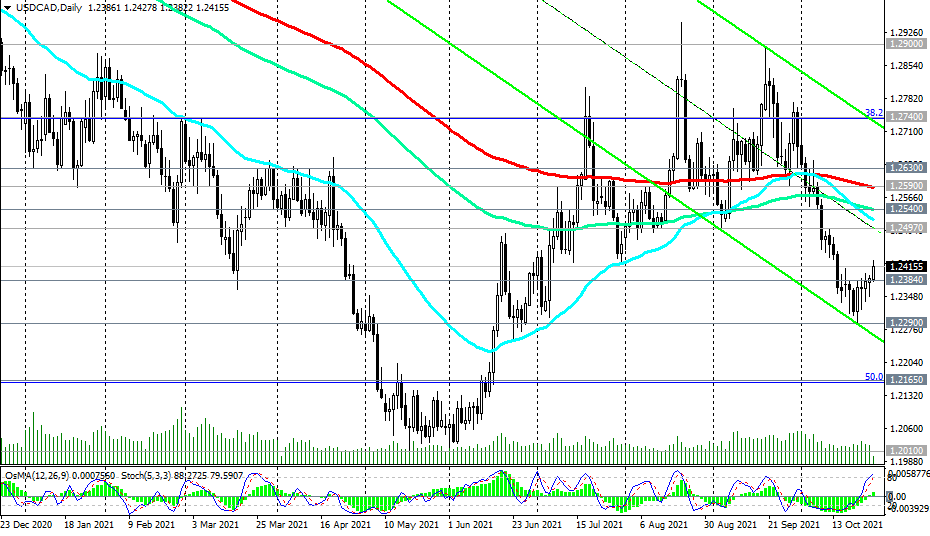

В целом же пока что сохраняется нисходящая динамика пары USD/CAD, которая на момент публикации статьи торгуется вблизи отметки 1.2415, в зоне ниже ключевых уровней сопротивления 1.2525, 1.2590, 1.2900

Уровни поддержки: 1.2384, 1.2290, 1.2165, 1.2010, 1.1580

Уровни сопротивления: 1.2497, 1.2540, 1.2590, 1.2630, 1.2740, 1.2900

Торговые сценарии

USD/CAD: Sell Stop 1.2375. Stop-Loss 1.2435. Take-Profit 1.2290, 1.2200, 1.2165, 1.2010, 1.1580

Buy Stop 1.2435. Stop-Loss 1.2375. Take-Profit 1.2497, 1.2540, 1.2590, 1.2630, 1.2740, 1.2900

*) самая актуальная "горячая" аналитика и торговые рекомендации (в том числе входы в сделки "по-рынку") - https://t.me/fxrealtrading**) USD/CAD: валютная пара (характеристики, рекомендации)