1. Истинные и иллюзорные тенденции рынка валют.

1.1. Иллюзорные тенденции.

Господа! Теория рынка должна строиться только с позиций получения на нем прибыли и никак иначе. Ибо, никакая другая его теория не представляет практического интереса.

Давайте, поэтому, определим тренд, как (1) однонаправленный дрейф цены, знание которого можно использовать для получения прибыли, а канал определим, как (2) геометрическую фигуру, что захватывает собой на характерном для нее промежутке времени основные колебания цены и также позволяет получать прибыль(за счет колебаний цены внутри этой фигуры и на ее пробое).

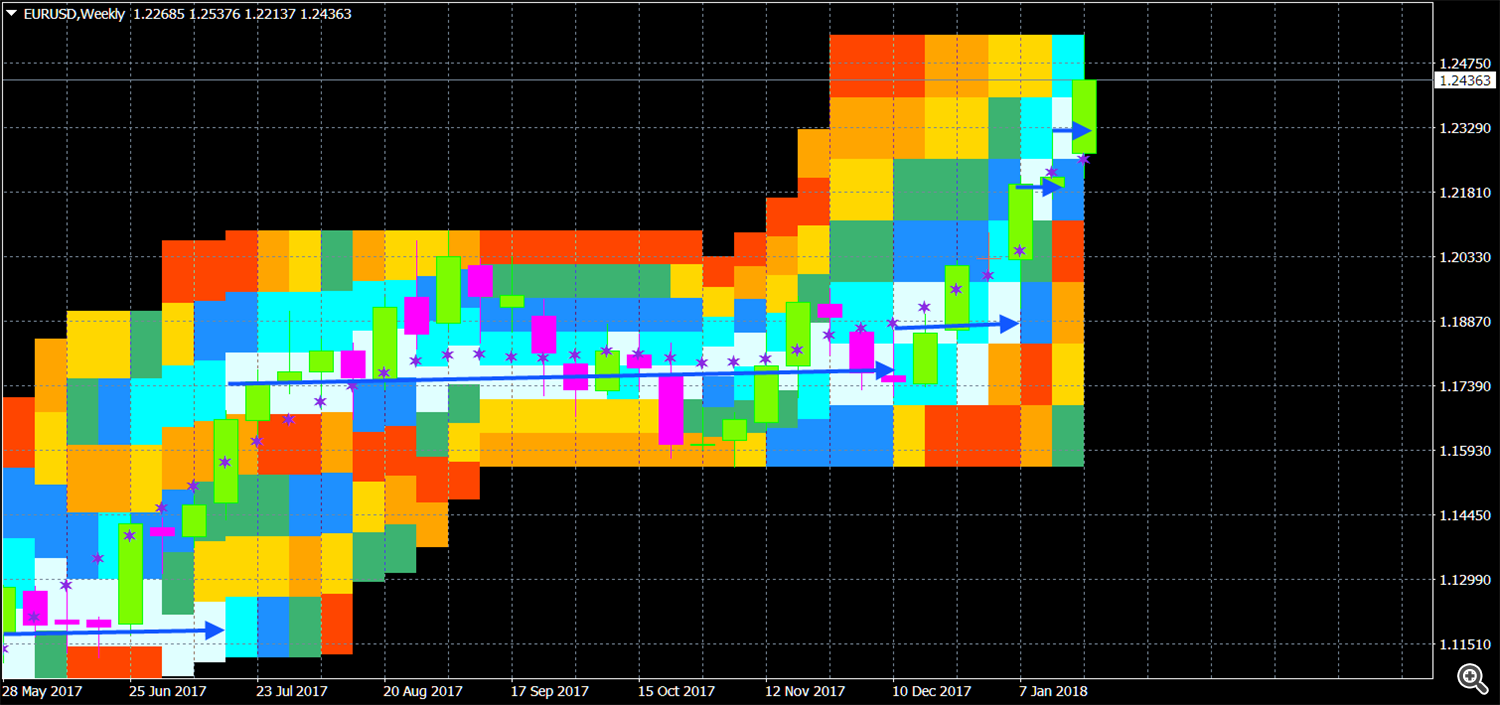

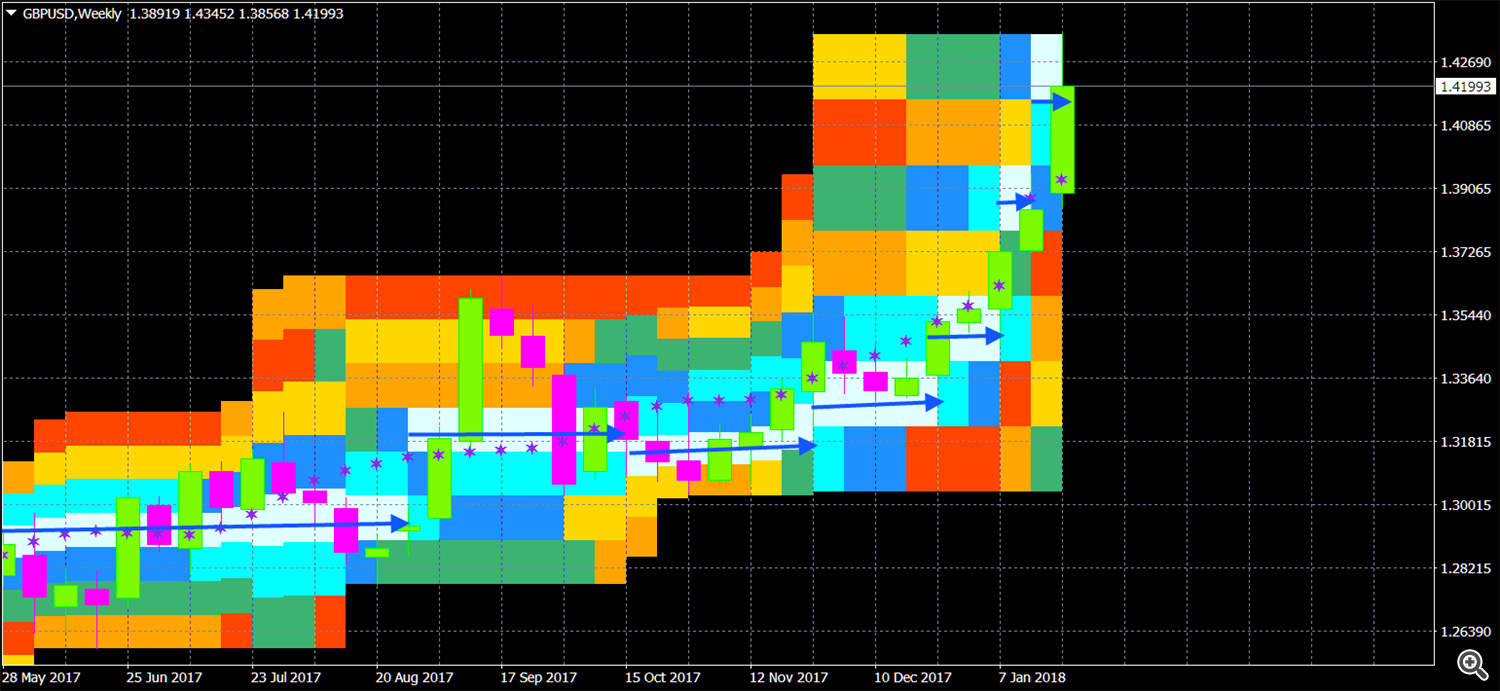

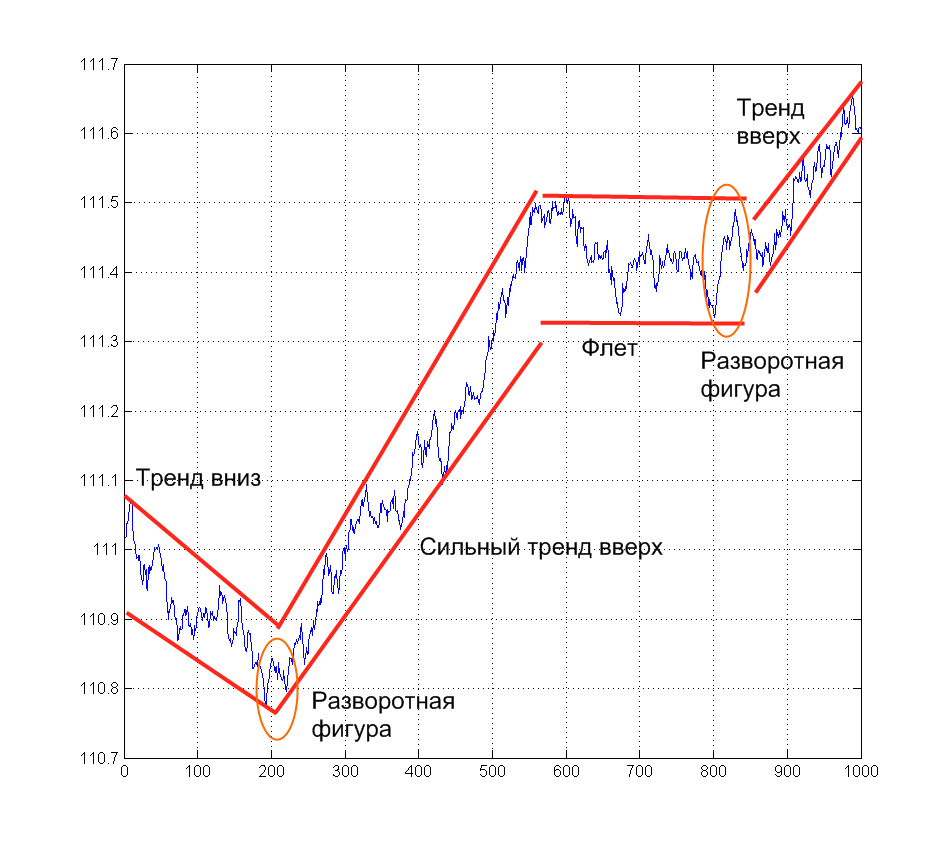

Теперь, Господа, угадайте : «Истории котировок каких валют показаны на нижеследующих графиках?» (Рис. 1-3) и «Можно ли было на явно там прорисовавшихся каналах и трендах получить прибыль?».

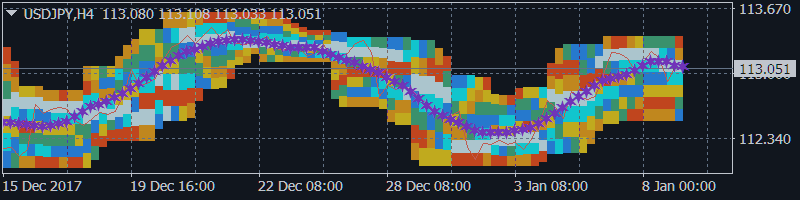

Рис.1. Здесь каналы нисходящего тренда, канал флета, их сильные пробои против тренда.

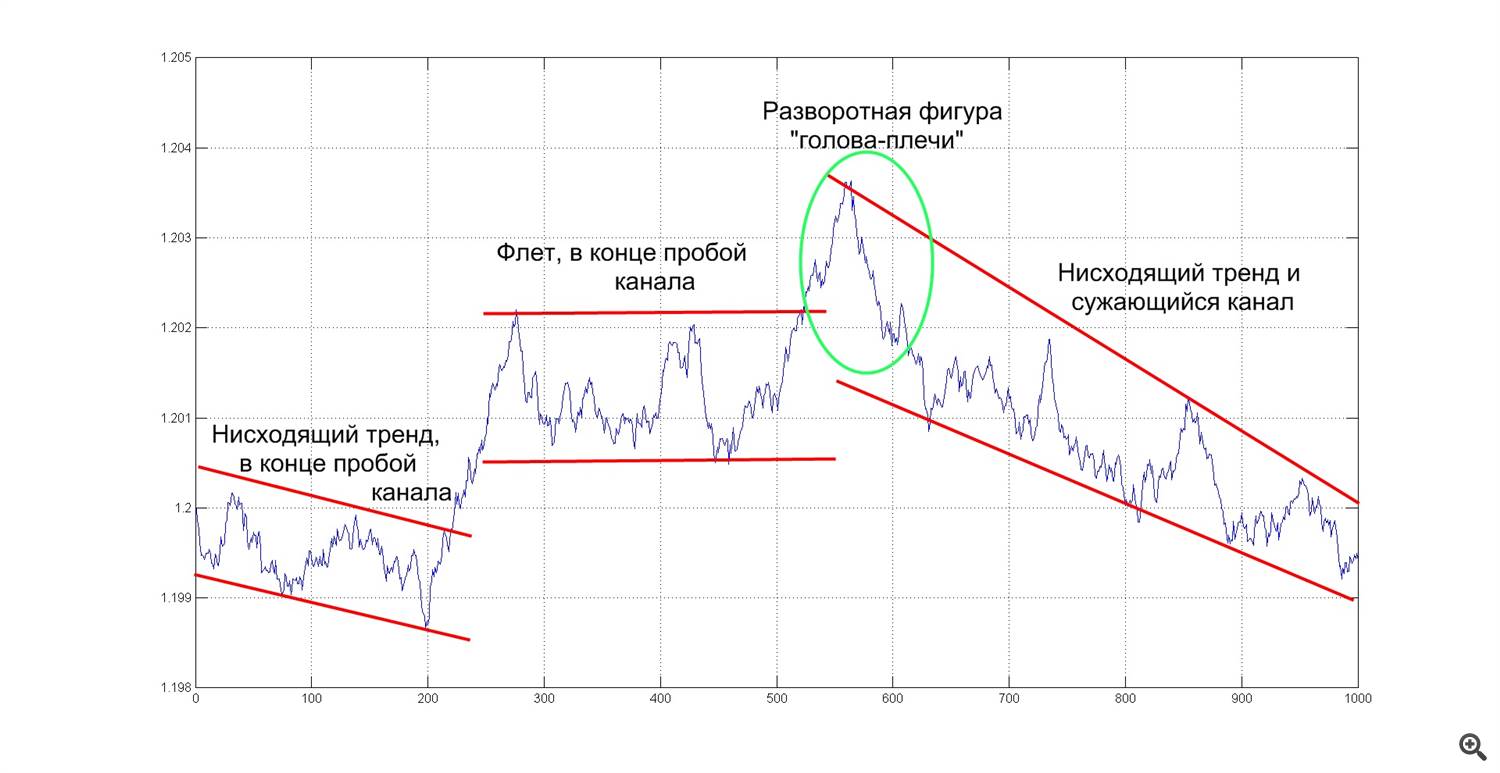

Рис. 2. Явный нисходящий тренд.

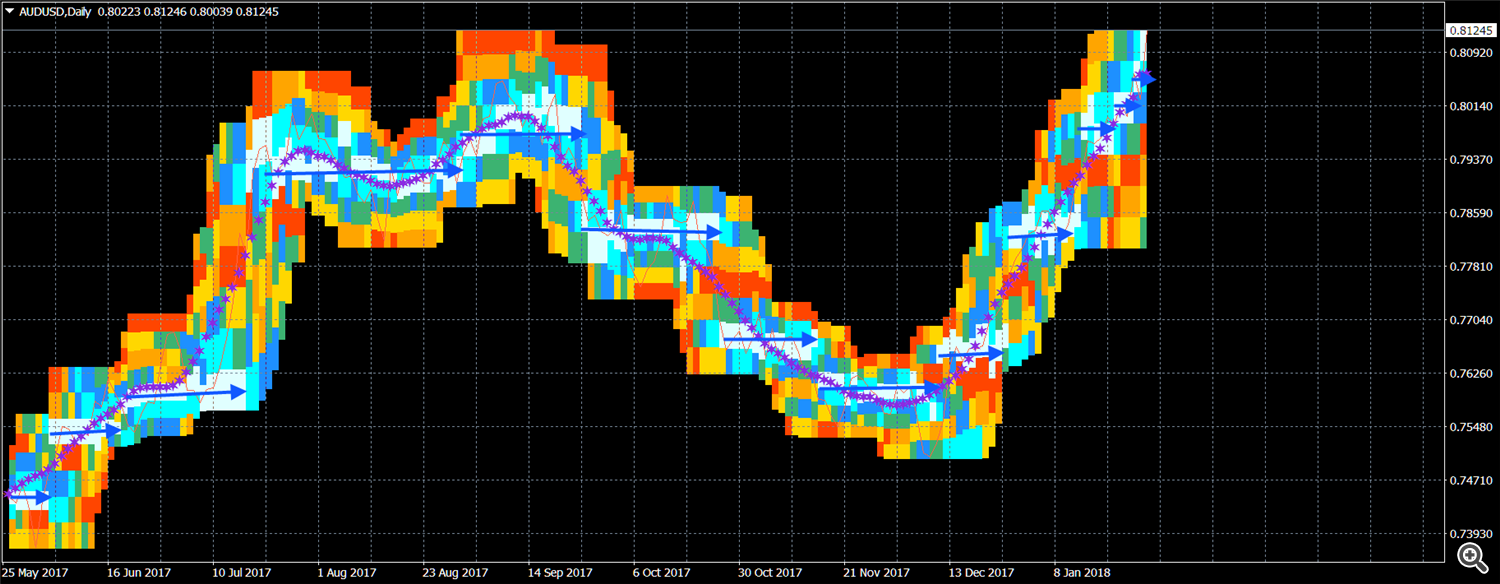

Рис. 3. Тренд вниз, разворот, тренд вверх, флет, разворот и тренд вверх.

Нет прибыли на этих «каналах» и «трендах» никто бы (не случайно) не получил, поскольку это чисто случайно сгенерированные процессы. Причем, специально не подбираемые, а сгенерированные с первого раза по типу Марковского процесса с (n+1)-м членом A(n+1)= A(n) + C*randn(), с изначально заданными постоянными А(0) и С и случайными числами randn(), выпадающими при каждой итерации по закону нормального распределения. Запрограммировав это простейшее рекуррентное соотношение Вы сами сможете сколько угодно получить таких «историй котировок» (разности можете взять не по нормальному закону, как здесь, а по любому другому – это ничего не изменит) и найдете там и «каналы» и «тренды» и пробои каналов и разворотные фигуры и т.п. При этом, однако, заработать на знании таких фигур Вы (если такие «котировки» в режиме реального времени будут транслировать в МТ), в принципе, не сможете. Значит, в соответствии с нашим определением, все это не есть тренды и каналы.

По большому счету, те каналы, тренды и т.д., что рисуют многие специалисты от ТА, столь же бесполезны и являются просто выражениями привычного для нас геометрического способа осмысливания уже сложившейся истории, набором клише, с которыми мы ее соотносим. Заработать на этих апостериорно нарисованных фигурах можно только случайно, но их четкие образы, стоящие перед нами, заставляют нас верить в обратное. Эти, как бы очевидные, «тренды» и «каналы» и есть иллюзорные тенденции рынка, что, из-за наших врожденных клише осмысливания графически представимой информации, кажутся явными и истинными, но будучи, вообще, не тенденциями, а их видимостью (возникающим сродни оптическим иллюзиям), уводят трейдеров от успеха.

1.2. Истинные тенденции.

Но есть, конечно, и истинные тенденции рынка, что оказываются, наоборот, латентными. Идентификация этих латентных тенденций гарантирует успех; их демонстрация и предоставление необходимого для их выявления инструментария и является нашей задачей. Для ее решения нужно, в первую очередь, избавиться от всех иллюзий и аберраций привычного понимания рынка и подойти к его исследованию с научной точки зрения.

В соответствии с научным подходом представительный канал должен строится не по отдельным статистическим выбросам цены (что могут случайно очень далеко оказаться от ее наиболее вероятных значений), которые резко бросаются в глаза, вводя в заблуждение аналитиков ТА (и, пользующихся их рекомендациями, трейдеров), а на основе распределения вероятности цены. Зная распределение вероятности и задав некую пороговую малую вероятность пребывания цены вне канала мы легко можем построить этот полезный для торговли канал.

Для расчета распределения вероятности цены был создан индикатор Probabilities distribution of price (PDP) применение которого сразу раскрывает перед нами латентную для других индикаторов микроструктуру ее движения.

Индикатор PDP на базе анализа самых младших тайм фреймов (что дает весомую статистику) в режиме реального времени просчитывает распределение вероятности цены на старших тайм фреймах. Работа индикатора, вкратце, такова. Задается интервал усреднения в барах крупного тайм фрейма графика. Программа разбивает полное колебание цены на заданном периоде усреднения на семь равных интервалов и рассчитывает частоты попаданий цены исторических данных уже малых таймфреймов в эти интервалы, из которых для каждого момента анализируемого крупного тайм фрейма и складываются прямоугольники отображения вероятности (7 прямоугольников на каждый, отмеченный баром крупного тайм фрейма, момент времени). Рассчитываемые на основе статистических частот попадания цены (малых таймфреймов) в задаваемые программой прямоугольники вероятности могут отображаться в основном окне терминала двумя способами:

-

в виде цветового кода, по типу спектра видимого света, когда наиболее вероятные значения ближе к фиолетовой области, а наименее вероятные близки к красной, с закраской прямоугольников соответствующими цветами (порядок кодирования убывающей вероятности посредством цветовой шкалы указан в настройках и может там меняться по желанию пользователя);

-

в виде численных значений вероятности попадания в заданные прямоугольники, с соответствующими этим вероятностям окрасками.

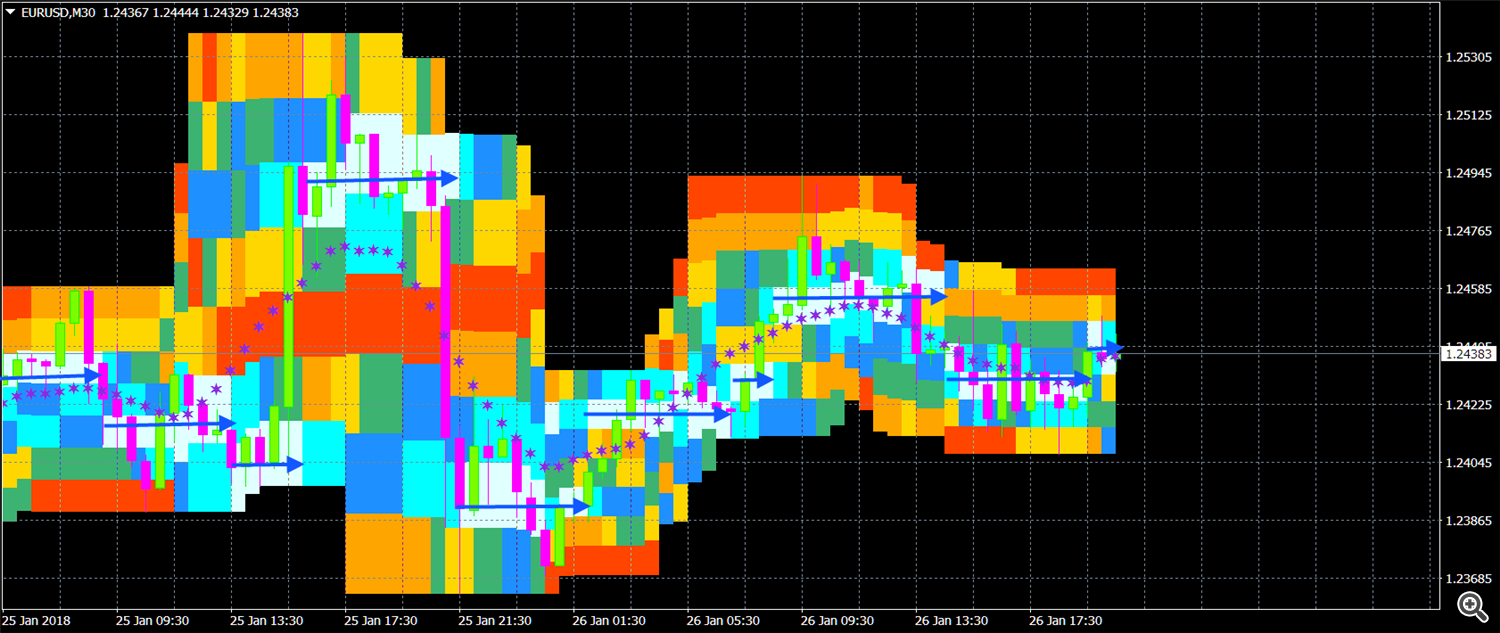

На рисунках 4-8 представлены результаты работы индикатора PDP.

Рис. 4.

Рис. 5.

Рис. 6.

Рис. 7.

Рис. 8.

Рассматривая цветовые отображения распределения вероятности несложно подметить, что места, где цена «топталась» больше всего, образуют на всех тайм фреймах любых инструментов довольно протяженные горизонтальные полосы белого цвета (наиболее вероятные области локализации цены), которые сродни дискретным энергетическим уровням, когда цена с одного уровня на другой переходит скачком, практически минуя промежуточные точки, в которых плотности вероятности ее попадания оказываются порой минимальны. Эта скачкообразная динамика движения цены на рисунках 4-8 помечена синими стрелками.

Такая картина полностью согласуется с современными представлениями о скачкообразной динамике рынка, что вкратце таковы. Цена может испытывать большие и, действительно непредсказуемые (для основной массы людей) скачки (1) при сильных событиях (важных новостях о: экономических постановлениях, катаклизмах, крупных событиях бизнеса и политики и т.д.). При этом происходит релаксация вызываемых сим колебаний со временем пропорциональным ~1/N. Но рынок, как бы живет еще и «своей жизнью» (где идут процессы его самоорганизации), испытывая и (2) собственные (не вызываемые сторонним воздействием) и порой ничуть не меньшие скачки, что даже характеризуемы другим законом релаксации Sqrt(1/N), что, заметим, гораздо чаще происходит, чем релаксации ~1/N, поэтому, как это не непривычно для нас звучит, но рынок функционирует, преимущественно, по собственным законам.

О приближении скачков первого типа можно судить по календарю событий и другим источникам политических и экономических новостей.

Приближение же скачков второго типа идентифицируется по определенным статистическим характеристикам, что можно установить индикатором о коем я расскажу в одном их следующих постов.

На главную