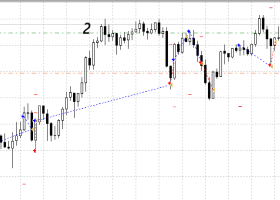

{FIG.1}Главным событием финансовых рынков в 2015 году безусловно стал обвал цен на нефть на 30%, которому предшествовало падение на 50%. Однако усиление геополитической напряженности на Ближнем Востоке спровоцировало хрестоматийное восстановление: в понедельник нефть марки Brent подорожала почти на 5%. Житейская мудрость гласит: нефть нужно покупать при первых признаках кризиса на Ближнем Востоке, который потенциально способен привести к сокращению объема поставок. Но насколько уместен этот стереотип в нынешних условиях? Не может ли конфликт между Ираном и Саудовской Аравией привести к увеличению поставок и, соответственно, дальнейшему падению цен на нефть? Лесли Гелб, специалист по внешней политике, в августовском интервью агентству Bloomberg, говорил о том, что политика определяет цены на нефть, а не стоимость нефти диктует политику в регионе, особенно сейчас, когда Ирану удалось договориться с США об отмене санкций в связи со своей ядерной программой.

Он весьма подробно разъяснил, что Саудовская Аравия боится роста благосостояния в Иране больше, чем собственных проблем, и поэтому готова выкачивать из своих скважин столько нефти, сколько нужно, чтобы не позволить иранским лидерам заработать те нефтедоллары, на которые они рассчитывают. Следует отметить, что анализировать динамику цен на нефть гораздо сложнее, чем на любой другой сырьевой актив. Последние события напоминают нам о том, что последствия падения цен на нефть еще в полной мере не отразились на финансовом и геополитическом ландшафте. В этом плане у нас еще все впереди. Нефть — это смазочное вещество для мировой экономики, предполагается, что ее дешевизна должна восприниматься как всеобщее благо. Снижение цен на этот ресурс теоретически означает, что те доллары, которые должны были утечь в Персидский залив или в некоторые вполне определенные карманы, например, хеджевых фондов, и футболистов Манчестера (клуб принадлежит одному состоятельному шейху), теперь попадут автолюбителям, авиапассажирам и правительствам бедных стран.

Дивиденды еще впереди

Однако мир пока так и не увидел своих нефтяных дивидендов. Это связано с тем, что неблагоприятные последствия, связанные с сокращением масштабных капиталовложений в энергетическом секторе, перевешивают положительный эффект экономии для потребителей, заправляющих свои автомобили. Экономисты крупной частной акционерной компании Carlyle Group связывают неожиданное замедление темпов роста мировой экономики в 2015 году именно с сокращением капиталовложений на фоне падения стоимости сырьевых активов. Их исследование показало, что мы недооценивали огромное влияние инвестиций в горнодобывающем и энергетическом секторах на мировую экономику в целом. С 2000 по 2012 годы капиталовложения в этих отраслях достигли 40% от общего мирового объема капитальных инвестиций. В США на долю энергетики за период с 2009 по 2014 год приходилось 70% всех инвестиций в основные средства.

Данные, полученные Carlyle, свидетельствуют, что 30%-ное сокращение заказов, связанных с энергетической отраслью, способно повергнуть американский промышленный сектор в состояние рецессии. Даже рост продаж автомобилей в США на 7% за первые восемь месяцев 2015 года не смог предотвратить сокращение объема промышленного производства. Падение цен на нефть, возможно, способствовало увеличению продаж автомобилей, однако в целом американские потребители по-прежнему крайне осторожны в своих тратах. Джейсон Седави из Decisive Asset Management отмечает, что снижение стоимости нефти «помогло поднять отложенные расходы потребителей на дом и автомобили, но при этом сократились расходы на мелкие покупки».

Изменение потребительских привычек в большей степени обусловлено

технологическим прогрессом, это значит, что тех, кто выиграет от дешевой

нефти определить гораздо сложнее, чем это может показаться на первый

взгляд. Кроме того, некоторые аналитики полагают, что падение цен на

нефть на самом деле пойдет на пользу акциям крупных нефтяных компаний,

таких как BP и Shell, которые будут вынуждены отказываться от

амбициозных и экономически неэффективных проектов по добыче, возвращая

средства акционерам. В 2015 году нефтяные гиганты сократили расходы на

200 млрд долларов, но при этом, по некоторым оценкам, все равно ежегодно

тратят около 650 млрд долларов. И, наконец, влияние нефти на показатели

инфляции также может усилить волатильность на рынке облигаций.

Незначительный рост цен на этот ресурс от текущих минимумов обусловит

резкое повышение квартальных показателей инфляции. Центробанки,

вероятно, сочтут это явление временным, а вот рынки — нет. Иными

словами, год только начался, а нефть снова обещает быть доминантой

финансовых рынков.

Следите за новостями в группах ВКонтакте, Facebook и Twitter

Служба поддержки клиентов Real Trade

E-mail: info@realtrader.org

Тел.: +371 29-45-75-01, +7 499 404-23-09