Você está perdendo oportunidades de negociação:

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Registro

Login

Você concorda com a política do site e com os termos de uso

Se você não tem uma conta, por favor registre-se

(PF-1)*SdDay - limites de acima para que este coeficiente não capture a maior parte do indicador Vigoda. Quanto mais negócios, mais difícil é atingir uma alta rentabilidade.

(PF-1) - é usado para tornar o multiplicador PF negativo no caso de um saldo negativo. É o primeiro indicador, por isso os seguintes devem também influenciar o volume do total, e não ter alguma preponderância própria.

((PipBar+Ust)/10) - o tempo não está a nosso favor quando se abre uma posição, pois o mercado pode mudar a qualquer minuto, e o indicador PipBar (agora mudou para PipMin, ponto/minuto) mostra a qualidade do tempo utilizado, ou seja, a quantidade máxima de pontos no tempo mínimo. Ust também é importante, quanto maior o valor, mais suave é o crescimento do equilíbrio. A divisão por 10 equaliza o efeito sobre o equilíbrio geral.

(ProcDay*10)/(MD+(SrD*4)) - A relação entre a velocidade de crescimento do equilíbrio e os riscos utilizados durante o mesmo. Multiplicando por 10 e 4, também para igualar o impacto sobre o total.

Se você usar a multiplicação ao invés da adição, é mais difícil equilibrar o impacto de cada indicador, o que às vezes faz com que o total salte desnecessariamente. Acredite que já foi testado, se um parâmetro for ligeiramente superestimado, quando multiplicado, muitas vezes ele puxa o total para o topo errado.

Continuo ajustando a fórmula e postarei atualizações e comparações mais tarde...

(PF-1)*SdDay - ограничения сверху для того, чтоб этот коэффициент не захватил основной объем показателя Vigoda. - 1. Указывает на явное использование неверной зависимости от Профит Фактора. Чем больше сделок, тем сложнее добиться большой прибыльности. - 2. Cформулируем по-другому, тем сложнее добится случайного результата с большой прибыльностью.

(PF-1) - делается для того, чтоб при отрицательном показателе баланса, множитель PF тоже был отрицательным. - 3. Отрицательный баланс имеет минус, а профит фактор < 1 - это имеет смысл и методически оправдано. Смысл перегружать одно другим? Это идет как первый показатель, по этому следующие должны также влиять на объем общего, и не иметь какой-то свой перевес. -

((PipBar+Ust)/10) - при открытии позиции время не в нашу пользу, т.к. рынок может поменяться в любую минуту, и показатель PipBar (теперь я его переделал на PipMin, пункт/мин.) как раз и показывает качество используемого времени, т.е. максимальное кол-во пунктов за минимальное время. - 4. Обратная зависимость критерия от длины тестируемого периода проще и понятнее. Ust - устойчивость также не мало важна, чем выше показатель, тем значит плавнее рост баланса. - 5. Прибыль деленая на максимальную просадку никак не вяжется с плавностью роста баланса. Я бы так не называл это. Деление на 10 выравнивает влияние на общую сумму. - 6. Эта 10-ка результат каких-то статистических формульных вычислений или среднепотолочная эмпирика по типу "подогнать примерно"?

(ProcDay*10)/(MD+(SrD*4)) - соотношение скорости роста баланса к использованным рискам во время этого. 4. Обратная зависимость критерия от длины тестируемого периода проще и понятнее. Умножения на 10 и 4, также для выравнивания влияния на общий показатель. - 6. Эти 10-ка и 4-ка результат каких-то статистических формульных вычислений или среднепотолочная эмпирика по типу "подогнать примерно"?

Если использовать вместо сложения умножение, то сложнее отбалансировать влияние каждого показателя, от этого итог иногда неоправданно скачет.Поверьте уже все проверено, если один параметр слегка завышен, то при умножении он часто вытягивает общий итог не на ту верхушку. - 1. Указывает на явное использование неверной зависимости от Профит Фактора, Профита, Максимальной просадки, Длины тестируемого периода.

Я продолжаю корректировать формулу и позже выложу обновления и сравнения...

Deixe-me mostrar-lhe um exemplo simples, e você perceberá que sua abordagem é metodologicamente incorreta.

O valor do balanço é valioso para nós porque o comparamos com nosso sonho de "mais dinheiro". O equilíbrio e "mais dinheiro" são da mesma natureza, e quanto maior o equilíbrio, mais próximo está de "mais dinheiro".

O indicador de saque máximo é valioso para nós porque o comparamos com nosso pesadelo - "depósito perdido". O saque máximo e o "depósito perdido" novamente são da mesma natureza e quanto menor for o saque, mais longe estaremos do "depósito perdido".

O fator lucro é valioso para nós, porque comparamos nele a soma de todos os lucros com a soma de todas as perdas. Surpreendentemente, a soma de todos os lucros e a soma de todas as perdas são, novamente, indicadores da mesma natureza, e quanto mais lucros e menos perdas tivermos, mais valioso será para nós o indicador.

Creio que você entendeu a importância de comparar (adicionar, dividir e multiplicar) indicadores homogêneos, indicadores da mesma natureza. Caso contrário, será uma bagunça.

Agora vamos voltar ao seu SrD. Usando seu exemplo, gostaria de salientar que a introdução de um indicador só porque sabemos como contar o drawdown médio em todos os ofícios é tão pertinente quanto a temperatura média do paciente. Você pode explicar o que SrD acrescenta à avaliação? Na minha opinião - absolutamente nada. Drawdowns de 1,11,1,11,1,11,... seria equivalente a um drawdown de 6,6,6,6,6,6,6,6,... para seu SrD. Não creio que você encontrará aqui apoiadores que concordem com essa estimativa. Especialmente se a morte do depósito chegar a um saque de 10. Você entende o valor do drawdown máximo? Indica quão perto da morte estava seu depósito e se ele está vivo ou morto no final. A própria SrD não indica nada, porque não a compara com um indicador da mesma natureza, mas simplesmente a pendura no ar sem estimativa, portanto não tem valor. Se você realmente quiser entrar em algo assim, tente calcular SrProfit e compará-lo com SrD, mas não com MD e certamente não com a taxa de crescimento do equilíbrio.

Uma vez que você tenha os indicadores, eles devem ser multiplicados. Se um indicador é mais importante para você do que outro, então você deve usar uma função mais "poderosa" para ele. Por exemplo, quadrar o indicador de peso, ou tirar o logaritmo do menos pesado, raiz quadrada, etc., etc. É uma questão de gosto e preferência para impor peso a um indicador usando uma função. Não há estatísticas por trás dessa multiplicação, é apenas uma aproximação grosseira que faz sentido - a proporcionalidade do critério em relação aos indicadores que são importantes para você. Mas o que você está fazendo - dividindo os lucros por barras e somando a taxa de crescimento dividida por diferentes drawdowns, tentando normalizar a olho nu com 10s e 4s - seria verdade se houvesse uma fórmula matemática rigorosa por trás de seu cálculo. Até agora, sua fórmula nem sequer é uma aproximação grosseira, pois não tem indicadores.

Vita писал(а) >>

Agora de volta ao seu SrD. Usando seu exemplo, gostaria de salientar que a introdução de um indicador só porque sabemos como contar o drawdown médio em todos os ofícios é tão pertinente quanto a temperatura média do paciente. Você pode explicar o que SrD acrescenta à avaliação? Na minha opinião - absolutamente nada. Drawdowns de 1,11,1,11,1,11,... seria equivalente a um drawdown de 6,6,6,6,6,6,6,6,... para seu SrD. Não creio que você encontrará aqui apoiadores que concordem com essa estimativa. Especialmente se a morte do depósito chegar a um saque de 10. Você entende o valor do drawdown máximo? Indica quão perto da morte estava seu depósito e se ele está vivo ou morto no final. A própria SrD não indica nada, porque não a compara com um indicador da mesma natureza, mas simplesmente a pendura no ar sem estimativa, portanto não tem valor. Se você realmente quiser entrar em algo assim, tente calcular SrProfit e compará-lo com SrD, mas não com MD e certamente não com a taxa de crescimento do saldo.

O MD é um dos indicadores mais importantes. E nossa tarefa é revelar a honestidade deste indicador. O que isso significa? Deixe-me explicar por exemplo: suponha que tenhamos dois passes semelhantes, ambos tenham o mesmo drawdown e tudo mais esteja próximo um do outro, inicialmente não há diferença fundamental. De fato, em um dos passes o drawdown é ajustado contra acordos perigosos (que não foram abertos e não os vemos), enquanto que no outro passe o drawdown é na maioria das vezes pequeno e apenas em um acordo aleatório atingiu o mesmo nível. Como resultado, obtemos dois passes radicalmente diferentes. Se imaginarmos que o drawdown de cada comércio é uma eclosão, SrD apenas define a densidade e o raio desta eclosão, e mostra evidentemente que o drawdown máximo de 15%, por exemplo, dificilmente atingiu, por coincidência, 25-30% (que não são abertos dentro de milímetros do sinal e não podemos vê-los) ou vice-versa escorregou de 5-10% (abertura máxima de todas as posições).

O PF é também um dos indicadores mais importantes. E sua otimização pode ser facilmente realizada, deixando de fora negócios perigosos dentro de um milímetro. Na minha opinião, é melhor abrir todos os negócios e obter PF 1.8. Mas é melhor ver todos os negócios perigosos e seguros e de fato (após a otimização) estreitar um pouco o sinal e obter PF 2-3. Na otimização, a vida útil do TS deve ser dura, enquanto que, de fato, é possível facilitar o trabalho. Tanto mais que aqui não são mais necessários os negócios perdidos. "Difícil na aprendizagem - fácil na batalha", como dizem, é assim que deve ser...

PipBar - Estou explicando a importância com um exemplo. Mais uma vez, os dois passes são semelhantes um ao outro, e o número de negócios é o mesmo. Apenas em uma passagem, os negócios abrem em média, esperam meio dia, depois fecham bem. No outro eles abrem, em 5-10 minutos ocorre um ressalto e eles estão fechando no plus. O mesmo lucro é obtido, mas com um uso de tempo cardinalmente diferente. Embora seu período de testes seja o mesmo (um ano, por exemplo). PipBar mostra com transparência a qualidade do tempo utilizado, ou seja, o TS retira dinheiro do saldo por um período mínimo com retorno máximo!

Escreverei sobre o resto mais tarde...

MD - один из самых важных показателей. И наша задача выявить честность этого показателя. Что это значит? Объясняю на примере: предположим у нас два похожих друг на друга прохода, у обоих одинаковая просадка, и все остальное так же где-то рядом, изначально нет принципиальной разницы. На самом деле в одном из проходов просадка подогнана в притирку от опасных сделок (которые не открылись, и мы их не видим) - прошу пояснить, что такое опасная сделка, которая не открылась и котрую мы не видим, и как её на чистую воду выводит SrD? - а в другом наоборот просадка в основном маленькая, и только в одной случайной сделке она дошла до такого же уровня - уровня опасной сделки, так ведь?. В итоге мы получаем в корне разные два прохода. Если представить что просадка каждой сделки это штриховка, то SrD как раз и определяет плотность и радиус этой штриховки, и наглядно показывает что максимальная просадка к примеру 15% случайно совпала еле вытягиваясь из статистических 25-30% (которые не открылись в миллиметре от сигнала, и мы их не видим) или наоборот случайно проскользнувшая из 5-10% (максимально открытых всех позиций). - Я приводил примеры просадок 1-11-1-11-... против 6-6-6-6-... Я полагаю, что для них SrD одинаковое, но вот первый пример как раз именно тот, который дергает эти ваши опасные сделки, или не так?

PF - также один из самых важных показателей. И оптимизация его может получить запросто, также обходя опасные сделки в миллиметре. По мне так лучше открывать все сделки и получить PF 1.8. Но чтоб видеть все опасные и безопасные сделки, - у вас есть определение опасных и безопасных сделок и когда они открываются? Выше вы их связываете с просадкой. Сложно понять, что это. а уж на деле (после оптимизации), немного сузить сигнал и получить PF 2-3. В оптимизации жизнь для ТС должна быть жесткой, а на деле можно и облегчить труд. Тем более что убыточные сделки здесь уже не нужны... "Тяжело в учении - легко в бою" как говориться, вот так должно быть... - Интуитивно, я понимаю, чего вы желаете добиться. Сомневаюсь, что для оптимизации вы ставите параметр PF=1.8 и он вам делает прогон с PF=1.8, а для работы вы устанавливаете PF=2-3. Нет, конечно, оптимизационные и рабочие варианты отличаются другими параметрами. И вам кажется, что при оптимизационном режиме вы собираете "опасные и безопасные" сделки, убеждаетесь, что все тип-топ, а потом как бы выключаете "опасные" сделки и в уме держите - класс, я осведомлен об "опасных" сделках, я их контролирую, ведь, я их выключил в рабочем варианте, и если они даже возникнут, то они мне не угроза. Это иллюзия. Мне она напоминает анекдот про "Что делаю? Отгоняю крокодилов - Так их отродясь тут не было - Так это потому, что я их так хорошо отгоняю. А по-научному, любое высказывание о любом элементе пустого множества верно. Все что вы не придумаете о сделках, которых не было, которые не открылись в рабочем варианте и в любом другом, - все будет верно. Ваше "лучше открывать все сделки" показывает вам реальность при одном наборе оптимизируемых параметров. "Немного сузить сигнал" - другую реальность, в которой нет сделок из первой. Эти несуществующие сделки, которые не открылись при узком сигнале, существуют только в вашем воображении. И естественно, вы осведомлены о них, что они "существуют", что все под контролем - вы их отпугнули "сузив сигнал". Попробуйте понять, что в условиях "узкого сигнала" неоткрывшихся сделок нет, их свойств мы не знаем, но воображать о них мы можем что угодно. Интуитивно хочется приоткрыть дверь и вглянуть на эти неоткрывшиеся опасные сделки, но приоткрывая дверь - расширяя сигнал, мы меняем реальность. Я бы не тратил время на попытку взвешивания фантомов. Исходите из фактов. Для каждого прогона они свои.

PipBar - объясняю важность на примере. Опять же два похожих друг на друга прохода, да же кол-во сделок одинаково. Только в одном проходе сделки в среднем открываются, пол дня межуются, потом закрываются хорошо. В другом открываются, через 5-10минут происходит скачок, и закрываются также в плюсе. Получается одна и та же прибыль, но при кардинально разном использовании времени. Хотя период тестирования у них одинаковый (год к примеру). PipBar - прозрачно показывает качество использованного времени, т.е. ТС занимает деньги у баланса для совершения сделки на минимальный срок с максимальной отдачей! - Желание понятно, но методологический подход неверен. Расчитайте стоимость денег, которую вы одолжили у депозита на сделку(и) и сравните её с чем-то такой же природы, т.е. снова стоимостью чего вам покажется правильным. Или умножьте обратную величину стоимости на критерий - чем больше стоимость, тем хуже. Так ведь? А вы её к устойчивости прибавляете. То, что вы делаете, это попытка вымучать калибровкой коэффициентов критерий по вот такому типу: максимальная скорость/стоимость авто + количество подушек безопасности / расход топлива на 100 км + мощность /% по кредиту

Об остальном позже напишу...

A primeira pergunta que queremos responder quando otimizamos com um lote constante é qual o nível de drawdown que devemos esperar do TS. Suponha que o nível de saque seja de 30% do depósito inicial. Como implementar este critério na prática, para que possamos eliminar variantes desnecessárias durante a otimização? Por exemplo, assim:

Após a otimização, obtemos uma amostra de variantes que transferimos para o Excel. Ordenado pelo critério - fator de recuperação (lucro/deságio máximo).

A segunda pergunta é, qual variante usar no comércio real? Suponha que a melhor variante dê um drawdown de 10%. Permitimos 3 vezes o saque, ou seja, o volume de transações pode ser aumentado em 3 vezes. Mas ... Outros parâmetros da variante escolhida podem piorar. Como regra, isto acontece.

Em vez de uma variante, podemos usar simultaneamente um grupo de variantes com o volume igual a um lote (0,01, 0,1, 1, etc.). Ao mesmo tempo, colocamos um limite para o número de negócios abertos ao mesmo tempo. Por exemplo, estabelecemos 20 Expert Advisors para negociar e apenas 3 posições com um único volume podem ser abertas. Estabelecemos um cheque antes de abrir uma posição:

Assim, redistribuímos a probabilidade de obter um levantamento potencial de 30% do depósito inicial por 20 Conselheiros Especialistas em vez de um.

Agora o problema é escolher estes 20 Conselheiros Especialistas? Tomar simplesmente as 20 melhores opções não é uma boa solução. Afinal, muitas variantes têm a mesma quantidade de negócios durante o período de otimização, ou seja, operam de forma síncrona. Portanto, classificamos por número de negócios e por fator de recuperação. Em cada grupo escolhemos a melhor variante.

Para mim, o "critério de seleção automática dos resultados da otimização" é o tempo, ou seja, o sistema deve ser estável em todos os intervalos de tempo.

O mercado é dinâmico, portanto, podemos concluir que as saídas de otimização são dinâmicas e não podem ser utilizadas para seleção automática.

Se o APS detecta uma alta volatilidade do mercado e entra no modo intradiário, então o que fazer com a auto-seleção?

Suponha que a otimização no segundo semestre de 2008 (01.08.2008-01.01.2009) não faça sentido, o ATS com um MA será rentável.

A amostragem das tendências e dos prazos sem tendências é uma opção (prefiro a otimização fixa de duas semanas).

Como alcançar a estabilidade?

Meu critério de seleção é a estabilidade. Tento mudar minha abordagem, faço-o assim:

Meio ano, 12 otimizações independentes, em M5 são suficientes.

Normalmente não restarão mais de 50 variantes de parâmetros, o que, no entanto, nos dará cerca de 2-3 "mesmos" pacotes de configuração.

A seleção dos resultados de otimização por pf ou cc está diretamente relacionada à metodologia de escrita do algoritmo ATC.

Uma pessoa precisa de tempo para aprender a andar, um boxeador precisa primeiro de mais de um torneio para se qualificar...

Há um artigo que ajudará na ordenação dos dados e na execução das variantes de parâmetros selecionados em qualquer intervalo de tempo.

>> Saudações a todos!

O tópico da linha e outras perguntas sobre o uso de resultados de otimização são certamente extremamente importantes para qualquer comerciante.

Minha pergunta não se dirige apenas aos autores citados abaixo....

A análise recebida provavelmente é apenas à mão, como alguém aqui disse: "a rede neural mais perfeita é a cabeça".

Mas acho que os resultados, tanto psicológicos quanto factuais, valem a pena.

Sem falsa modéstia), vou notar que obtive algum sucesso na seleção do resultado otimização à mão. No entanto, não há como automatizar este processo. Talvez seja apenas uma experiência pouco formalizável.

É uma versão de teste por enquanto, mas já estou satisfeito com os resultados...

Aí está, implorei meu critério super-simples, mas super-eficiente ;)

Por que o tema ficou em silêncio. A questão está no ar e por isso desligada. Depois de ter tentado muitos EAs "burros" (uma passagem) rentáveis e depois perdê-los em demonstração, se não em frente, então em negociação real, percebi que até decidir esta questão por mim mesmo - não irei mais longe.... não há para onde ir :)

..............

Se eu vejo que vale a pena, eu grupo sets - 2, uma força de três e a otimização final ao longo do intervalo...... escolher o melhor, e então demo.... Sem garantias, sem estatísticas ainda :)

...............................................

Este post datado de 04.10.2008 12:05 AM As estatísticas já devem aparecer!!!

A julgar pelos postos, todos estão mais ou menos satisfeitos com seus critérios e com os resultados da seleção do Conjunto Final de Parâmetros (FSP).

.............................

Portanto, eis a questão:

Suponha que tenhamos um certo TS que seja otimizado em 3 semanas de história, então selecionamos um TPF com base nos resultados da otimização, depois uma semana para real (ou OOS), durante a semana o TPF não muda, no final da semana fixamos o resultado.

Repetimos 52 ciclos (semanas) com um turno de uma semana de avanço, ou seja, 1 ano.

Consideramos o sucesso se o resultado de uma semana de negociação (teste) for positivo ou igual a zero.

Pergunta: Qual é o número de sucessos obtidos usando seus critérios e métodos de seleção do conjunto final de parâmetros?

Estou fazendo esta pergunta enquanto procurava métodos para selecionar um TPF com base nos resultados da otimização.

Descreverei minha experiência sobre este tema mais tarde.

Saudações a todos!

Ok, bem, enquanto vocês estão todos escondidos, eu tenho tempo para contar minha história.

.............

Percebi que a) o mercado é volátil, b) é impossível criar um Expert Advisor que tenha lucro com parâmetros constantes por muito tempo, c) ... outras percepções importantes,

a tarefa foi definida: aprender a selecionar entre os resultados de otimização de um Expert Advisor tal Conjunto de Parâmetros Finais (FPS), cujo uso dá, estatisticamente confiável, um retorno positivo esperado.

Tudo parece estar claro, mas só para o caso de eu explicar com um exemplo do cargo anterior:

Assim, repetimos 52 ciclos (semanas), mudando uma semana à frente, ou seja, 1 ano.

O sucesso é considerado se o resultado do comércio semanal (teste) for positivo ou igual a zero.

ou seja, se em 52 semanas os resultados de 40 semanas se revelaram bem-sucedidos e a perda média de 12 semanas sem sucesso foi, por exemplo, de 1126 u.c,

e a semana média lucrativa acabou sendo igual a - 1777 u.c., então consideramos que o problema é resolvido perfeitamente.

(Entendemos que é melhor ter os resultados da amostra de 520 semanas ou 5200. Mas temos razões para acreditar que em amostras deste tamanho as proporções de nossos resultados não mudam).

.........

Admita que a tarefa é séria. É melhor que encontrar o graal, porque teoricamente qualquer MTS pode ser usado de acordo com a metodologia dada. O iniciante do tema também escreve sobre ele.

A parte técnica foi resolvida da seguinte forma:

- anexamos o cálculo de vários critérios ao Expert Advisor. Os padrões do relatório MT mais, por exemplo, lucro máximo, tempo de alcançá-lo como % do tempo de teste, pontuação Z prolongada, tempo médio de uma transação tanto para compra como para venda, tempo de estar em compra e venda como % do tempo de teste, etc., etc. Em resumo, quanto mais, melhor. Não há informações supérfluas. (Refiro-me a informações sobre meus negócios ;-)) )

- IsBackTestingTime.mqh Copyright © 2008, Nikolay Kositsin. Ela é refeita em minha versão, mas a idéia é semelhante. Vou usar o exemplo anterior: vamos assumir que um Expert Advisor tem dois parâmetros otimizados com dez valores cada, e outro com três valores. Tendo definido a duração necessária dos períodos de otimização e testes, assim como os turnos desses períodos, para uma otimização completa (sem AG) obteremos 31200 = 300*52 + 300*52 passagens, ou seja, 52 passagens de 300 passagens no período de otimização e 300 passagens no período de testes (em relação às passagens anteriores). Artigo do Kositsin e fotos de Kositsin

Eu estarei fora por um tempo, então continuarei....

Enquanto isso, saia do esconderijo, pare de esconder.... ))

- escrevemos todos os parâmetros externos do Expert Advisor e critérios que precisamos em um arquivo csv (do deinit).

- Após a otimização estar completa, carrego-o no Excel, e em um minuto temos um arquivo xls formatado e pronto para uso com todos os passes.

Surge uma pergunta: o que devo fazer com todas essas "coisas"?

Decidi automatizar o processo de escolha do FPP de acordo com os modelos que já foram descritos nesta e em outras seções. Por exemplo:

Vamos pegar os passes de otimização de subgrupos de 1 a 300º de 1 a 300º.

1. Ofertas inferiores a 50 - filtrar (220 à esquerda)

2. ProfitFactor menos de 2 - filtrar (78 esquerda)

3. Lucro inferior a 30% ou superior a 70% (tiramos o meio) - filtrar (restam 33)

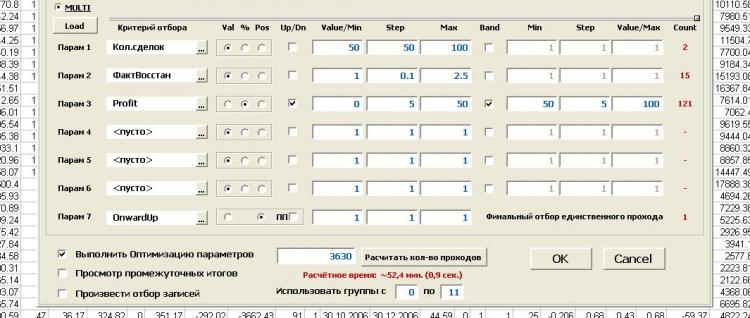

.... Um total de 6 critérios pode ser processado com filtros definidos por valor absoluto, valor relativo (%) e número de posição. Existem dois tipos de filtros - banda (interior, exterior) e limite (mais, menos)

7. Selecionamos a FPN diretamente. Por exemplo, será o conjunto que terá o valor máximo do critério responsável pela retidão da curva de equilíbrio.

Agora vamos encontrar o passe correspondente no teste trezentos passes deste grupo (como se fosse OoS) e fixar o lucro pelo número disponível de um passe.

E assim para cada subgrupo.

Como resultado, obtemos o relatório com gráfico de balanço e índices de "negócios" semanais (neste caso). Tudo parece glamouroso. Mas...

Resultado:

Nenhum padrão consistente nos métodos de seleção que fui capaz de detectar. Tudo parece estar bem, mas algo não está bem. Eu não acredito!!!! (como disse o grande...).

Ao mesmo tempo, acredito que esta abordagem tem potencial e é enorme.

Lidei com esta questão não por muito tempo, e testei apenas uma estratégia (estou tentando lembrar onde e por que fui depois de desenvolver este tema....)

Perguntas:

1. O que você acha: Todo TS não pode ser adequado para tal tratamento? ou seja, mais estável no tempo, e o que introduzir um critério para esta estabilidade, para determinar imediatamente - nosso TS / não nosso TS.

2. O que é feito de errado aqui? Alguém pode ver outras abordagens?

3. gostaria de ouvir sobre seus resultados. A pergunta já é feita em meu(s) primeiro(s) post(s) nesta página

Proposta:

Escolher coletivamente uma estratégia pronta (já depurada pela MTS ou de autor confiável, sugerir) e novamente tentar coletivamente resolver o problema (ou pelo menos chegar perto de resolvê-lo)

uso descrito por mim funcional (mas não insisto, outro semelhante é possível - sugiro-o).

Os resultados dos testes serão postados aqui ou não aqui, podemos decidir juntos.

Podemos abrir um novo fio, como você diz.

Somente se os resultados forem obtidos e o tema não estiver desbotando e evoluindo.

Uma adição.

1. a ferramenta é bastante flexível. Ele permite formalizar quaisquer métodos de seleção de resultados de otimização. Imho, é claro.

2. Não disse que existe funcionalidade para otimizar os métodos de busca do conjunto final de parâmetros, ou seja, como otimizar os parâmetros de otimização. Selecionamos o alcance e o passo para cada critério, assim como o tipo de borda e o modo de operação do filtro, e otimizamos a execução. É melhor ver uma vez do que...

Isso é tudo o que há.

PS. "Que bagunça, pensando bem... Não é motivo de riso... "(c) UmaTurman