Вы упускаете торговые возможности:

- Бесплатные приложения для трейдинга

- 8 000+ сигналов для копирования

- Экономические новости для анализа финансовых рынков

Регистрация

Вход

Вы принимаете политику сайта и условия использования

Если у вас нет учетной записи, зарегистрируйтесь

Торговая стратегия на базе Японских свечей

Вебинар на полтора часа

Это торговая стратегия, в основе которой лежит комбинированное использование анализа Японских Свечей, трендовых линий и технических индикаторов. Совмещение анализа японских свечей с классическими «западными» методами технического анализа многократно повышает эффективность торговли. В видеоуроке рассмотрены основные типы свечей и свечных комбинаций в сочетании с анализом уровней поддержки/сопротивления, трендовых линий, каналов, а также скользящих средних и других индикаторов. Торговая система подходит для рынка Forex, фондового, товарного.

ОБУЧЕНИЕ ФОРЕКС. Двухсвечные конфигурации

Форекс обучение для начинающих трейдеров. Видеоурок - Двухсвечные конфигурации

Данный видеоролик рассказывает о достаточно редких видах свечной конфигурации – многосвечная конфигурация, а в частности речь пойдёт о трёхсвечной конфигурации. В видеоролике рассматривается преимущества данных конфигураций – это сильное движение цены после её формирования. Информация весьма интересна и преподносится на высоком уровне профессионализма. Данный материал будет полезен трейдерам, как начинающим, так и мастерам своего дела.

Паттерны Гартли (вебинар на час)

Информация от автора :

В данном видеоролике вновь затрагивается тема под названием «Паттерны Гартли». А в частности в видео будут затронуты и достаточно подробно раскрыты вопросы по следующим пунктам:

Информация весьма интересная и, безусловно, будет полезна многим трейдерам, без исключения.

==============

Когда трейдер слышит о волнах Эллиотта, он обычно тут же вспоминает о коэффициентах Фиббоначчи. Так же верно и обратное. Когда возникает обсуждение коэффициентов Фиббоначчи, оно почти всегда проходит в контексте волн Эллиотта или измерения ретрейсментов. Тем не менее, Я хочу предложить применять коэффициенты Фибоначчи к любому графику. В этой статье я представлю модель графика, которая редко упоминается трейдерами: Бабочка Gartley.

H. M. Gartley опубликовал свой труд "Profits In The Stock Market" в1935 году. В этой книге он упоминает модель графика, которую можно спутать с известной волной Эллиотта. Есть сходство, но это не одно и то же. Где волны Эллиотта используют цифровые обозначения для импульсных волн и буквенные для волн коррекции, модель Gartley использует лишь буквенные обозначения для определения разворотных или основных точек графика. Это лишь одно отличие, на которое Вы можете сразу обратить внимание, но есть много других. Из-за этого трейдеры, привыкшие к волнам Эллиотта, могут путаться в модели Бабочки Gartley.....

Коммент от меня : читать дальше тут - статья довольно большая и со скриншотами/примерами. Кстати, всем известен Nen с ZUP'ом, но этот индикатор пока только для Метатрейдера 4 ... и, по-моему, он там делает 137 версию своего индикатора (для МТ4 тоже). Хорошо бы иметь подобный индикатор для Метатрейдера 5 в виде ZUP, или как dashboard индикатор (к сожалению, всем известный HWAFM перестал работать с новыми билдами Метатрейдера 5)

==============

ОБУЧЕНИЕ ФОРЕКС. Движение цены

Форекс обучение для начинающих трейдеров. Видеоурок - Основы движения цены.

Вебинар - Фундаментальный анализ введение. Для начинающих

Вебинар на полчаса

Одной из самых важных и сложных задач валютного трейдинга можно назвать проведение анализа тенденций изменений, которые происходят на рынке. Также важным является умение предугадать влияние разнообразных факторов на изменение курсов валют. От движения цен зависит возможность скорого получения прибыли и возможность существенных финансовых потерь. Таким образом, именно объективное прогнозирование движений на рынке и правильная оценка всевозможных событий (включая манипуляцию слухами и новостями) -- это одна из основных составных частей профессии брокера или дилера. Именно это является залогом его успешной работы. При этом нужно учитывать большое количество факторов, которые воздействуют на весь валютный рынок и его валюты.

Вебинар - Паттерн Дракон

Вебинар на полчаса.

=============

Паттерн “Дракон” давольно часто встречается на рынке форекс и других финансовых рынках и позволяет трейдерам, знакомым с графическим Анализом успешно получать благодаря знанию всех тонкостей построения и дальнейшего развития графической модели, желаемую прибыль.

В техническом анализе форекс распознавание различных паттернов определяется как процесс, в ходе которого трейдеры “распознают текущие события, идентифицируя при этом определенные предсказуемые ценовые модели”.

Хотя паттерны форекс весьма редко повторяются на одних и тех же торговых уровнях либо в тех же самых временных интервалах, но все таки существуют паттерны, которые повторяются в определенных формах и определенных последовательностях.

Умение распознать подобного рода паттерны и торговля по определенным правилам на данных графических моделях помогут вам стать успешным трейдером форекс. При этом успешное распознавание графической модели и торговля по ней должны состоять из начальной точки отсчета и основных правил на торговой методологии. В данной стратегии форекс мы рассмотрим один из паттернов, который называется “Дракон”, а также обоснуем основные правила торговли на данном паттерне форекс.

Паттерн “Дракон” можно встретить на всех временных интервалах и на всех валютных парах.

Описание Графической модели “Дракон”:

Паттерн “Дракон” очень похож на паттерн W либо паттерн “двойное дно“, но у него есть несколько отличительных правил и целевых ориентиров. Соответственно перевернутые паттерны “драконы” похожи на паттерн М, либо “Двойная вершина”.

“Драконы” очень часто появляются на рынке около рыночных доньев. Как и “двойные донья”, паттерны “драконы” представляют из себя превосходные возможности для открытия сделки с низким уровнем риска по отношению к возможной потенциальной прибыли.

Паттерн “Дракон” начинает свое формирование с “головы”, после чего цена на графике снижается и тем самым формирует 2-ве “лапа дракона”. Очень часто разница между данными 2-мя лапами составляет 5 -10%. На 2-й сформированной лапе появляется сигнал для разворота рынка - разворотный бар либо дивергенция с осцилляторами (например MACD, RSI, Стохастик и т.п.) Рост объема заключаемых сделок, который следует за разворотом цены на рынке, также является неплохим признаком разворота. При формировании паттерна, мы можем нарисовать линию тренда от “головы дракона” до его “горба”.

Как только цена закрывается над линией тренда, и мы тем самым получаем графическое подтверждение (либо получаем подтверждение на вышеописанных осцилляторах), то следовательно это и является сигналом разворота тренда. 2-м подтверждением данного паттерна форекс, есть закрытие цены выше уровня образовавшегося “горба”, который представляет из себя колебательный максимум между двумя получившимися “ногами дракона”.

Структура паттерна “Дракон”:

А – “Голова дракона”

В – “Первая нога дракона”

С – “Горб дракона ” (должен находиться в пределах 0.38 – 0.5 от АВ)

D – “Вторая нога дракона” (имеет тенденцию быть 0.618 либо 1.27 от АВ)

Е – Пробой образовавшейся линии тренда (сигнал на открытие торговой позиции на покупку)

F – Первая цель по прибыли – 1.27 CD

G – Вторая цель по прибыли – 0.886 – 1.0 ВС

Н – Третья цель по прибыли – 1.38 АВ

I – Страховочный Стоп-лосс нужно разместить на несколько тиков ниже самого низкого минимума двух ног дракона.

На рисунке ниже вы видете паттерн “Дракон” на 30-минутном ценовом графике (M30) фьючерсов Dow E-mini. 3 января 2007 года цена рынке образовала “голову Дракона”. После этого цена падала до 8 января, до того момента, пока не была образована первая нога Дракона. 8 января была произведена попытка восстановления к ценовому уровню 12520. После этого мы можем нарисовать линию тренда, соединив при этом вершину головы Дракона и вершину первой ноги Дракона. А 10 января была образована вторая нога Дракона, цена на графике откатилась от вершины горба Дракона до уровня 12420. Окончательным подтверждением формирования паттерна “Дракон” оказалось закрытие цены на рынке над линией образованного тренда около уровня 12500.

1. Открываем торговую позицию на покупку по цене 12520 при закрытии цены над максимумом пробойного бара.

2. Цель по прибыли – 1-й колебательный максимум, предшествующий ноге Дракона (1) на уровне 12570 и зона “головы дракона” на уровне 12640.

3. Размещаем страховочный стоп-лосс ордер под самым низким минимумом образованных 2-х ног около уровня 12410.

Перевернутый паттерн “Дракон“ напоминает из себя “двойную вершину”. Условия торговли такие же как и для прямого паттерна “дракон”. “Горб дракона” очень часто формируется на расстоянии 38-50% от “головы дракона” до 1-й его ноги. Закрытие свечи под образовавшейся линией тренда генерирует сигнал на заключение торговой позиции на продажу. Закрытие свечи под уровнем образовавшегося горба еще раз подтверждает формирование паттерна “Дракон” и подает еще один сигнал на заключение сделки на продажу.

1. Следует открывать торговую позицию на продажу под образовавшейся линией тренда.

2. Цель по прибыли – свинговый минимум, который предшествует первой “ноге дракона”.

3. Следует разместить страховочный стоп-лосс ордер над максимумом второй ноги дракона.

Выводы по паттерну форекс “Дракон”:

Паттерны “Дракона” представляют из себя вариант 2-х вершин и двойных оснований. Эти паттерны форекс позволяют найти трейдеру важные разворотные точки на валютном рынке и спрогнозировать переходы тренда из одного в противоположный. Хотя графические модели “дракон” встречаются давольно редко на дневных и недельных графиках ценовых графиках, их очень часто можно встретить на меньших временных интервалах, и торговля по данным паттернам дает большой шанс заключить именно прибыльную сделку. Так же Вы можете добавить для себя дополнительные индикаторы форекс для большей надежности при торговле по нему.

Взято отсюда

=============

Вебинар - Рентген рынка (на полчаса)

Биржевая торговля несёт в себе множество скрытых моментов и ньюансов, которые необходимо знать для эффективной работы. Один из них - сила участников рынка.

Вот пример из медицины - Врач использует лучи рентгена для того, чтобы увидеть структуру костей под кожей. Эти лучи просвечивают насквозь тело человека. На основании этого ставится определенный диагноз и метод лечения.

Аналогично и с рынком... Трейдеры используют рентген (лучи Элдера), чтобы увидеть силу противоборствующих сторон под поверхностью рынка. Зная это, они с легкостью могут определить дальнейшее развитие событий на графике цены. Ведь сразу становится известно, кто сильнее - быки или медведи.

=========

=========

Вебинар - Инструменты Фибоначчи (на 20 минут)

Об этом рассказано в представленной видео записи прошедшего форекс семинара "Инструменты Фибоначчи".

Forum

Indicators: Fibonacci retracement

newdigital, 2013.11.21 12:06

Fibonacci Retracements (based on stockcharts article)

Introduction

Fibonacci Retracements are ratios used to identify potential reversal levels. These ratios are found in the Fibonacci sequence. The most popular Fibonacci Retracements are 61.8% and 38.2%. Note that 38.2% is often rounded to 38% and 61.8 is rounded to 62%. After an advance, chartists apply Fibonacci ratios to define retracement levels and forecast the extent of a correction or pullback. Fibonacci Retracements can also be applied after a decline to forecast the length of a counter trend bounce. These retracements can be combined with other indicators and price patterns to create an overall strategy.

The Sequence and RatiosThis article is not designed to delve too deep into the mathematical properties behind the Fibonacci sequence and Golden Ratio. There are plenty of other sources for this detail. A few basics, however, will provide the necessary background for the most popular numbers. Leonardo Pisano Bogollo (1170-1250), an Italian mathematician from Pisa, is credited with introducing the Fibonacci sequence to the West. It is as follows:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610……

The sequence extends to infinity and contains many unique mathematical properties.

1.618 refers to the Golden Ratio or Golden Mean, also called Phi. The inverse of 1.618 is .618. These ratios can be found throughout nature, architecture, art and biology. In his book, Elliott Wave Principle, Robert Prechter quotes William Hoffer from the December 1975 issue of Smithsonian Magazine:

….the proportion of .618034 to 1 is the mathematical basis for the shape of playing cards and the Parthenon, sunflowers and snail shells, Greek vases and the spiral galaxies of outer space. The Greeks based much of their art and architecture upon this proportion. They called it the golden mean.

Alert ZonesRetracement levels alert traders or investors of a potential trend reversal, resistance area or support area. Retracements are based on the prior move. A bounce is expected to retrace a portion of the prior decline, while a correction is expected to retrace a portion of the prior advance. Once a pullback starts, chartists can identify specific Fibonacci retracement levels for monitoring. As the correction approaches these retracements, chartists should become more alert for a potential bullish reversal. Chart 1 shows Home Depot retracing around 50% of its prior advance.

The inverse applies to a bounce or corrective advance after a decline. Once a bounce begins, chartists can identify specific Fibonacci retracement levels for monitoring. As the correction approaches these retracements, chartists should become more alert for a potential bearish reversal. Chart 2 shows 3M (MMM) retracing around 50% of its prior decline.

Keep in mind that these retracement levels are not hard reversal points. Instead, they serve as alert zones for a potential reversal. It is at this point that traders should employ other aspects of technical analysis to identify or confirm a reversal. These may include candlesticks, price patterns, momentum oscillators or moving averages.

Common RetracementsThe Fibonacci Retracements Tool at StockCharts shows four common retracements: 23.6%, 38.2%, 50% and 61.8%. From the Fibonacci section above, it is clear that 23.6%, 38.2% and 61.8% stem from ratios found within the Fibonacci sequence. The 50% retracement is not based on a Fibonacci number. Instead, this number stems from Dow Theory's assertion that the Averages often retrace half their prior move.

Based on depth, we can consider a 23.6% retracement to be relatively shallow. Such retracements would be appropriate for flags or short pullbacks. Retracements in the 38.2%-50% range would be considered moderate. Even though deeper, the 61.8% retracement can be referred to as the golden retracement. It is, after all, based on the Golden Ratio.

Shallow retracements occur, but catching these requires a closer watch and quicker trigger finger. The examples below use daily charts covering 3-9 months. Focus will be on moderate retracements (38.2-50%) and golden retracements (61.8%). In addition, these examples will show how to combine retracements with other indicators to confirm a reversal.

Moderate RetracementsChart 3 shows Target (TGT) with a correction that retraced 38% of the prior advance. This decline also formed a falling wedge, which is typical for corrective moves. The combination raised the reversal alert. Chaikin Money Flow turned positive as the stock surged in late June, but this first reversal attempt failed. Yes, there will be failures. The second reversal in mid July was successful. Notice that TGT gapped up, broke the wedge trend line and Chaikin Money Flow turned positive (green line).

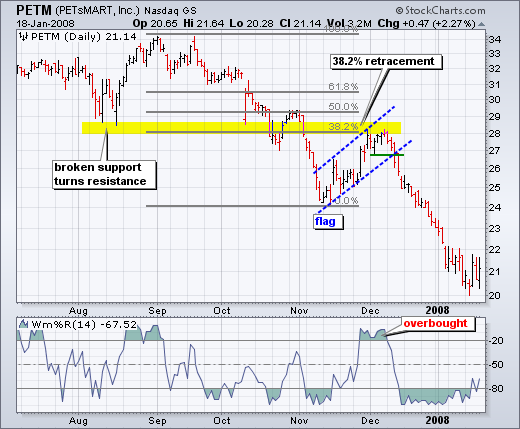

Chart 4 shows Petsmart (PETM) with a moderate 38% retracement and other signals coming together. After declining in September-October, the stock bounced back to around 28 in November. In addition to the 38% retracement, notice that broken support turned into resistance in this area. The combination served as an alert for a potential reversal. William %R was trading above -20% and overbought as well. Subsequent signals affirmed the reversal. First, Williams %R moved back below -20%. Second, PETM formed a rising flag and broke flag support with a sharp decline the second week of December.

Golden RetracementsChart 4 shows Pfizer (PFE) bottoming near the 62% retracement level. Prior to this successful bounce, there was a failed bounce near the 50% retracement. The successful reversal occurred with a hammer on high volume and follow through with a breakout a few days later.

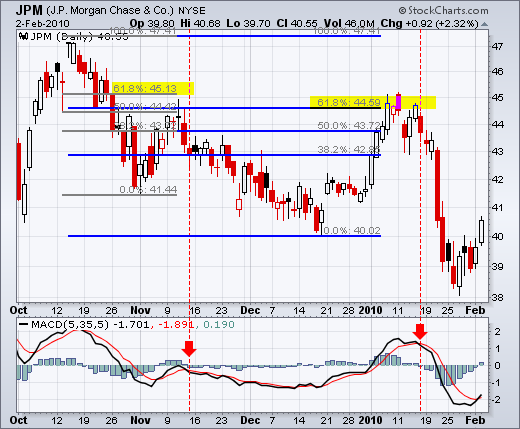

Chart 5 shows JP Morgan (JPM) topping near the 62% retracement level. The surge to the 62% retracement was quite strong, but resistance suddenly appeared with a reversal confirmation coming from MACD (5,35,5). The red candlestick and gap down affirmed resistance near the 62% retracement. There was a two day bounce back above 44.5, but this bounce quickly failed as MACD moved below its signal line (red dotted line).

ConclusionsFibonacci retracements are often used to identify the end of a correction or a counter-trend bounce. Corrections and counter-trend bounces often retrace a portion of the prior move. While short 23.6% retracements do occur, the 38.2-61.8% covers the more possibilities (with 50% in the middle). This zone may seem big, but it is just a reversal alert zone. Other technical signals are needed to confirm a reversal. Reversals can be confirmed with candlesticks, momentum indicators, volume or chart patterns. In fact, the more confirming factors the more robust the signal.

Вебинар - Методы В. Сперандео (вебинар на полчаса)

Социальные сети предлагают массу информации по техническому анализу. Это различные курсы, множество самой разнообразной литературы, описание способов анализа рынка.

А вообще, каким образом были созданы методы технического анализа рынка? На чем они основаны? Прежде всего - это повтор истории. История повторяется практически всегда и во всем, и рынки - не исключение.

Ведь графические паттерны потому и применяются трейдерами. Они появляются на рынках снова и снова, давая спекулянтам возможности поймать цену. Но тут возникает другой момент, момент противоречия.

Один автор описывает разворот тренда своим способом, другой - другим. В результате возникает непонятная путаница, которая является некоторой опасностью для депозита начинающего трейдера. Тут возникает вопрос - "А как правильно?"

Ответ на него был предоставлен Виктором Сперандео. Именно его методика позволила правильно и, самое главное, вовремя определить смену тренда. Такой простой, и эффективный метод наименовали "Смена тренда на раз-два-три", что представляет собой высокую надежность в биржевой торговле.