トレーダーのための基礎知識

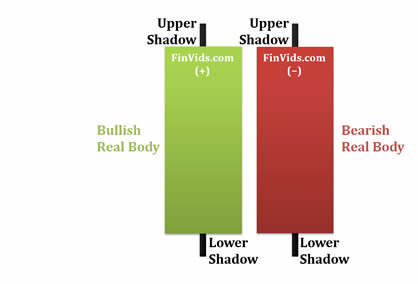

ローソク足チャートは、値動きを視覚化する効果的な方法です。基本的なローソク足には2種類あります:

- 強気ローソク足:強気ローソク足:終値が始値より高い場合(通常は緑色または白色)

- 弱気ローソク足:終値が始値より低い場合(通常は赤か黒)

ローソク足のパーツ

ローソク足には3つの主要な部分があります:

- 上影:その日の高値と終値(強気ローソク足)または始値(弱気ローソク足)を結ぶ垂直線。

- 実体の部分: 始値と終値の差、ローソク足の色の部分。

- 下影:当日の安値と始値(強気ローソク足)または終値(弱気ローソク足)を結ぶ垂直線。

ローソク足チャートの威力は、複数のローソク足が反転パターンや継続パターンを形成することにあります:

- 強気エンゴルフィングパターン

- 弱気エンゴルフィングパターン

- 暗雲カバー

- 童子

- トンボ童子

- 宵の明星

- 墓石童子

- ハンマー

- ハンギング・マン

- ハラミ

- 逆さハンマー

- モーニングスター

- ピアスパターン

- シューティングスター

- ピンセット上下

- ウィンドウズ

取引セッションの始値と終値の間の長方形の領域をリアルボディと呼ぶ。実体の上下にあるローソクの芯のような細い線を影という。実体の上の影は上影と呼ばれ、上影の上端はそのセッションの高値に対応し、実体の下の影は下影と呼ばれ、下影の下端はそのセッションの安値に対応する。

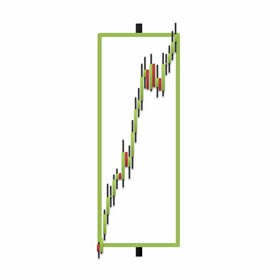

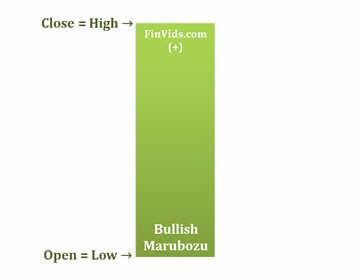

強気ローソク足

取引日(午前から午後)を基準として取引セッションを論じる場合、一般的には取引日の中で最も重要な2つの時間帯は始値と終値です。つまり、ローソク足で最も重要なのは、始値と終値です。ローソク足を見れば、トレーダーが一日中熱心に買っていたのか(その日は雄牛が主導権を握っていた)、あるいはトレーダーが一日中熱心に売っていたのか(その日は熊が主導権を握っていた)、ローソク足が赤色なのかがすぐにわかる。ローソク足の実体の大きさを見ることで、トレーダーは、その日の取引を支配していたのが雄牛(背の高い緑のローソク足)であったか、それとも中程度(小さな緑のローソク足)であったかを見分けることができる。同様に、トレーダーが大きな赤いローソク足を見た場合、その日はベア派の売り圧力がブル派を圧倒したと考えることができますが、ローソク足が非常に小さく赤い場合、トレーダーはその日、ベア派がブル派よりわずかに強かったと見ることができます。まとめると、ローソク足の実体は、ある期間の取引結果を見やすく要約することができる。緑=ブル、赤=ベア、ローソク足の高さはブルまたはベアの勝率に等しい。

スティーブ・ニソン(1994)は、「(強気の)ローソク足が意味を持つためには、日本のローソク足トレーダーの中には、実体の長さが前日の実体の少なくとも3倍であるべきだと考える人もいる。(p. 20).Roads(2008)は次のように提案している:「終値と始値の差でカバーされる領域を決定する。高値と安値の差でカバーされる面積の90%以上であれば、長い白色ローソク足である」(p.76)。コンピュータ・チャート・パッケージの定義の一例は、「終値が始 値より高い、本体が各陰線より長い、本体が指定した本数前のローソク足の平均 サイズより長い」(ThinkorSwim, 2011)である。

強気のローソク足の特定のバージョンがあります。一つ目は、強気丸坊主と呼ばれる非常に強気なローソク足である。丸坊主を大雑把に訳すと、「禿げた、毛の少ない」である(Rhoads, 2008, p.74)。丸坊主には上下の陰影がないか、少なくとも上下の陰影が非常に小さいので、丸坊主がハゲている、あるいは毛が少ないのである。これは強気ローソク足の最も極端な形であり、始値から終値まで雄牛が主導権を握っていたためである。

強気エンゲルフィングのローソク足パターンは、強気の反転パターンで、通常、下降トレンドの底で発生します。このパターンは2つのローソク足で構成されています:

- 小さい弱気ローソク足(1日目)

- より大きな強気ローソク足(2日目)

通常、1日目の弱気ローソク足の実体は、2日目の強気ローソク足の実体の中に含まれています。

2日目、相場はギャップ・ダウンするが、弱気ローソク足が大きく上昇する前に強気ローソク足が上昇し、朝の始値からのギャップを埋め、前日の始値を超える。

強気エンゲルフィング・パターンの威力は、朝の弱気ギャップダウンから、その日の高値でクローズする大きな強気実体ローソク足への信じられないようなセンチメントの変化から生まれる。ベア(弱気)は歓迎され過ぎ、ブ ル(強気)が市場をコントロールしたのだ。

下記のS&P500預託証券上場投資信託(SPY)のチャートは、下降トレンドの終わりに発生する強気エンゲルフィング・パターンの例を示している:

以下に示す買いシグナルは、最も攻撃的なものから最も保守的なものへと順番に並んでいます:

- 午前中のギャップダウンから上昇した2日目の終値で買い。2日目の上昇が重要であり、真に市場心理の反転であることを示す強い兆候は、価格の大幅な上昇に伴って出来高が大幅に増加した場合である。

- 翌日まで買うのを待つことで、トレーダーは前日の強気の反転と熱狂が続いており、ショート・カバー・ラリーのような一過性のものでないことを確認することができます。上のSPYのチャートでは、強気エンゲルフィング・パターンの翌日、相場は大きくギャップダウンし、新安値まで更新したため、トレーダーはロングエントリーしない可能性が高い。手法#2を使うトレーダーは、次の手法#3で示されるような、より具体的な買いシグナルを待つだろう。

- トレーダーは、強気エンゲルフィング・パターンを見た後、買い注文を出す前に、別のシグナル、主に価格が下降抵抗線をブレイクするのを待つだろう。

次に、強気エンゲルフィング・パターンの日中に通常発生する例を示します。

日中の強気エンゲルフィング・パターン以下のS&P500上場投資信託(SPY)の15分足チャートは、前ページの強気エン グ ル フ ィ ン グ・パ タ ー ン の 例 を 2 日 間 に わ た っ て 示 し た も の で す :

- 日目:上のチャートに見られるように、1日目は下落し、安値で取引を終えた(弱気心理)。

- しかし、強気派は十分満足したようで、SPYの価格はその日のうちに上昇し、その日の高値付近で引けた(強気心理)。

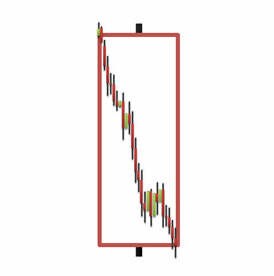

弱気エンゲルフィングのローソク足パターンは、弱気の反転パターンで、通常、上昇トレンドの頂点で発生します。このパターンは2つのローソク足で構成されています:

- 小さい強気ローソク足(1日目)

- より大きな弱気ローソク足(2日目)

一般的に、1日目の強気ローソク足の実体は、2日目の弱気ローソク足の実体の中に含まれています。

2日目、相場はギャップアップ(強気サイン)するが、強気派がそれほど上昇しないうちに、弱気派がさらに価格を押し下げ、朝の始値からのギャップを埋めるだけでなく、前日の始値を下回る。

ブルish Engulfingパターンでは、オープン時の強気ギャップアップから、その日の安値でクローズした大きな弱気実体のローソク足まで、信じられないほどのセンチメントの変化がある。ベア派はこの日、そしておそらく今後数期間、ブル派を追い越すことに成功した。

ベライゾン (VZ)株の下のチャートは、上昇トレンドの終わりに発生する2つの弱気エンゲルフィングパターンの例を示している:

ベアリッシュ・エン グ ル フ ィ ン グ・パ タ ー ン を 用 い た 売 り 方 の 3 つ の 手 法 を 、 最 も 積 極 的 な も の か ら 最 も 保 守 的 な も の ま で 、 下 記 に 示 す :

- 2日目の終値で売る。価格の大幅な下降に伴って出来高が大幅に増加した場合、さらに強い売りシグナルが出される。

- 翌日まで待つことで、トレーダーは弱気の反転パターンが本物であり、単なる一日だけの出来事ではないことを確認することができます。上のベライゾンのチャートでは、売りが続いているため、トレーダーはおそらく弱気エンゲルフィングの翌日にエントリーするだろう。

- 通常、トレーダーは売り注文を出す前に、価格が上方サポートラインを下抜けるなど、他のシグナルを待つ。しかし、上記のベライゾンの場合、弱気エンゲルフィング・パターンは、トレンドラインが支持線を下抜けたのと同時に発生した。

ベアリッシュ・エン グ ル フ ィ ン グ・パ タ ー ン の 日 中 に お け る 通 常 の 例 を 次 に 示 し ま す 。

日中の弱気エンゲルフィング・パターン以下のベライゾン(VZ)の15分足チャートは、前ページの弱気エン グ ル フ ィ ン グ・パ タ ー ン の 例 を 構 成 す る 2 日 間 の も の で す :

- 1日目:上のチャートに見られるように、1日目は上昇し、その日の高値付近で引けた(強気心理)。

- 2日目:オープンはギャップアップとなり、非常に強気なサインとなったが、強気派は買い圧力を失い、価格はその日のうちに下落し、その日の安値付近で引けた(弱気心理)。

ダーク・クラウド・カバーは、ベアリッシュ・エン グ ル フ ィ ン グ・パ タ ー ン( 参 照:ベアリッシュ・エン グ ル フ ィ ン グ・パ タ ー ン )に 似 た弱気ローソク足の反転パターンである。ダーク・クラウド・カバーの形成には2つの要素がある:

- 強気ローソク足(1日目)

- 弱気ローソク足(2日目)

2日目の弱気ローソク足が、1日目のローソク足の真ん中より下で終値 をつけると、Dark Cloud Coverパターンが発生する。

さらに、2日目に価格がギャップ・アップし、そのギャップを埋め、1日目の強気ローソク足が上げた利益に大きく接近する。

ギャップ・アップが拒否されたこと自体が弱気サインだが、前日の上昇幅がリトレースメントされたことで、弱気心理がさらに強まった。強気派は価格を高く維持することができず、需要が建物の供給に追いつくことができない。

暗雲に覆われたローソク足チャートの例以下のボーイング (BA) 株価チャートは、暗雲カバーパターンの例を示している:

トレーダーは通常、Dark Cloud Coverパターン(1日目と2日目)を見ても、上昇トレンドラインのブレイクや他のテクニカル指標など、他の確認シグナルが出るまで、正確に売らないことを勧める。確認を待つ理由の一つは、暗雲覆いパターンは弱気パターンであるが、弱気というほどではないことである。

より弱気な反転パターンは、弱気のエンゲルフィングパターンで、1日目の利益を完全に拒否し、通常は1日目の安値の下で取引を終了します。

トンボ童子は、主に下降トレンドのボトムで発生する重要な強気反転ローソク足パターンです。

トンボ童子は、始値、高値、終値が同値、またはほぼ同値の時に発生します(始値、高値、終値が完全に同値の場合はかなり稀です)。トンボ童子で最も重要なのは、長い下影です。

長い下値の陰線は、市場が需要のありかを試し、それを見つけたことを意味します。しかし、その日の安値でサポートエリアが見つかり、買い圧力が価格を始値まで押し上げることができました。こうして、下方向への弱気の前進はブルによって完全に拒否された。

トンボ童子ローソク足チャート例ミニダウ先物の下のチャートは、下降トレンドの底で発生するトンボ童子を示している:

上のミニダウのチャートでは、市場はその日、需要が市場に参入する場所を探すテストから始まった。ミニダウは最終的にその日の安値でサポートを見つけ、多くのサポートとその後の買い圧力によって、その日の相場はほぼその日のスタート地点で取引を終えることができた。

トンボ童子は、トレーダーがサポートと需要の位置を視覚的に確認するのに非常に役立つローソク足パターンです。下降トレンドの後、トンボ童子はトレーダーに下降トレンドが終わり、ショートポジションをカバーすべきであるとシグナルを送ることができます。例えば、下降トレンドラインのブレイクなどです。

トンボ童子の弱気バージョンは、墓石童子です。イブニング・スター・パターンは弱気の反転パターンで、通常は上昇トレンドの頂点で発生する。このパターンは3本のローソク足で構成される:

- 大きな強気ローソク足(1日目)

- 小さな強気または弱気ローソク足(2日目)

- 大きな弱気ローソク足(3日目)

イブニングスターの反転パターンの最初の部分は、大きな強気の緑のローソク足です。初日は強気派が主導権を握り、通常、新高値が更新される。

日目は強気のギャップ・アップで始まる。2日目のオープニングから、強気派が主導権を握っていることは明らかだ。しかし、強気派は価格をあまり押し上げない。日目のローソク足は非常に小さく、強気、弱気、中立のいずれにもなり得る。

一般的に言って、2日目の弱気ローソク足は、差し迫った反転の強いサインである。しかし、それは最も重要なローソク足である3日目です。

3日目はギャップダウン(弱気のシグナル)で始まり、弱気は価格をさらに下方に押し下げることができ、多くの場合、1日目に見られた利益を排除します。

宵の明星のローソク足チャート例下のエクソンモービル(XOM)株価チャートは、上昇トレンドの終わりに発生したイブニングスターの弱気反転パターンの例を示しています:

上のエクソンモービル(XOM)株のイブニング・スター・パターンの1日目は強い強気ローソク足で、実際、終値が高値と同じ(非常に強気なサイン)ほど強かった。2日目も1日目の強気なセンチメントを引き継ぎ、ギャップアップした。しかし2日目は、優柔不断を意味するローソク足であるドージとなった。強気派は前日の大幅上昇を継続することができず、終値は始 値よりわずかに高い水準にとどまった。

日目は弱気のギャップダウンで始まった。実際、エクソンモービル株は終日弱気派に支配され、始値は高値と同じ、終値は安値と同じだった(非常に弱気な心理の表れ)。また、3日目は過去1週間XOMのサポートとなっていた上昇トレンドラインを強力に割り込んだ。トレンドラインのブレイクと古典的なイブニング・スター・パターンの両方が、エクソンモービル株を空売りするシグナルとなった。

イブニング・スター・パターンは、非常に強力な3本のローソク足の弱気反転パターンである。イブニング・スターに相当する強気パターンはモーニング・スター・パターンである。墓石ドージは、主に上昇トレンドの頂点で発生する重要な弱気反転ローソク足パターンである。

墓石型童子は、始値、安値、終値が同じか、ほぼ同じ価格のときに形成されます(始値、安値、終値がまったく同じ価格になることは非常にまれです)。墓石童子で最も重要なのは、長い上影です。

長い上方陰線は、一般的にテクニシャンによって、市場が供給と潜在的な抵抗がどこにあるかをテストしていることを意味すると解釈されます。

グレーブストン・ドジ・パターンの構築は、強気派が価格を上方に押し上げることができたときに起こります。

しかし、その日の高値にレジスタンスエリアが見つかり、売り圧力が価格を始値まで押し下げることができる。従って、強気による上昇相場は、ベアによって完全に拒否された。

墓石ドジの例アルトリア (MO)の下のチャートは、上昇トレンドの頂点で発生した墓石ドージを示しています:

アルトリア (MO)株の上のチャートでは、市場はサポートがどこに入るか試していました。アルトリアは最終的にその日の高値でレジスタンスを見つけ、その後始値まで下落しました。

墓石童子は、トレーダーがレジスタンスと供給がどこにあるかを視覚的に確認するのに非常に役立つローソク足の反転パターンです。上昇トレンドの後、Gravestone Dojiはトレーダーに上昇トレンドが終わり、ロングポジションを手仕舞うべきであると示唆します。しかし、実際の売りシグナルを判断するためには、他の指標をGravestone Dojiパターンと併用する必要があります。トリガーとなり得るのは、上昇トレンドラインのサポート割れである。

墓石ドジの逆は強気のトンボドジハンマー・ローソク足フォーメーションは、主に下降トレンドの底値で発生する重要な強気反転ローソク足パターンである。

ハンマー・フォーメーションは、始値、高値、終値がほぼ同値の時に形成される。また、実体の2倍の長さの長い下影がある。

高値と終値が同値の場合、強気のハンマー・ローソク足が形成され、強気派が弱気派を完全に拒否できたことに加え、強気派が始値を超えて価格をさらに押し上げることができたため、より強い形成とみなされます。

対照的に、始値と高値が同じ場合、このハンマー形成は強気ではないが、それでも強気とみなされる。強気派は弱気派に対抗できたが、価格を始値まで戻すことはできなかった。

ハンマーの長い下影は、市場がサポートと需要がどこにあるかを探ったことを意味する。市場がサポートエリア、つまりその日の安値を見つけると、強気派は始値付近まで価格を押し上げ始めた。こうして、弱気による下への前進は、強気によって拒否された。

ハンマー・ローソク足チャート例下のアメリカン・インターナショナル・グループ(AIG)のチャートは、下降トレンド後のハンマーの反転パターンを示しています:

AIGの上のチャートでは、市場はその日、需要が市場に入る場所を見つけるためにテストを開始した。AIGの株価は結局、その日の安値でサポートされた。実際、多くのサポートとそれに続く買い圧力があったため、株価は始値よりもさらに高い水準で取引を終えることができた。

ハンマーは、トレーダーがサポートと需要の位置を視覚的に確認するのに非常に役立つローソク足パターンです。下降トレンドの後、ハンマーはトレーダーに下降トレンドが終わり、ショートポジションをカバーすべきことを知らせる。

しかし、買いシグナルを判断するには、ハンマー・ローソク足と他の指標を併用する必要があります。例えば、ハンマー形成からの上昇が続くかどうか、または下降トレンドラインのブレイクなど他のチャート指標を確認するために1日待つなどです。しかし、他の前日の手がかりがトレーダーの分析に入ることもある。その場合、積極的な買い手にとっては、ハンマー形成がロングのきっかけとなる可能性がある。

ハンマーの弱気バージョンは、ハンギング・マン形成です。

ハンマーと類似のローソク足パターンにトンボ童子があります。

- 無料取引アプリ

- 8千を超えるシグナルをコピー

- 金融ニュースで金融マーケットを探索

MQL5 Wizard - 足の転換によるシグナル:

MQL5 Wizardを使えば、クライアントターミナルにあるStandard libraryのエキスパートアドバイザーを自動生成することができます。トレードシグナルのクラスを生成しさせすれば、トレードアイディアをすぐに確認することができますこのクラスの構造とサンプルは、MQL5 Wizard: How to Create a Module of Trading Signalsを参照してください。.

一般的な考え方は下記の通りです。:CExpertSignalがシグナルのクラスです。そして、LongCondition() と ShortCondition() を上書きする必要があります。

"Strategies of best traders" (ロシア)という著書があります。 そこには数多くの手法と方法が記述されており、転換足パターンを Stochastic、 CCI、 MFI、 RSIの条件のもと、焦点を当てていきます。

最も良い方法は、ロウソク足のパターンの確認に、CExpertSignalから導かれるクラスを切り分けて生成することです。ロウソク足のパターンによるトレードシグナルの確認には、CCandlePatternのクラスを書いて、必要な条件例えば、オシレーターの確認など)を追加すれば十分です。

ダマシを減らすには、足の転換パターンを他のオシレーターなどのインジケーターで確認しなければなりません。

順張りパターンは 書籍"Strategies of best traders"が参考になります。 :

Stochastic、 CCI、 MFI、 RSIによる確認

作者: MetaQuotes Software Corp.