Her tüccarın ihtiyacı var.

Bunun ne olduğunu biliyor musun.

Çoğu zaman piyasada başarı ve başarısızlık arasındaki farktır.

"Tüccarlar Beyaz Tahta" serisinin beşinci bölümünü izleyin ve usta tüccar Adam Hewison'dan bu temel unsuru kendi ticaretinize nasıl dahil edeceğinizi öğrenin.

===============

Dört Noktalı Bir Ticaret Planı Nasıl Oluşturulur

Ne'

Bir ticaret planının en önemli yönü, olduğunuz tüccar türünün tanımıdır. Ve yeni bir tüccarsanız ve ne tür bir tüccar olmak istediğinizden tam olarak emin değilseniz, daha fazla sonuç gördüğünüzde ve hangi yöne ilerlemek istediğinize dair daha iyi bir fikir edindikçe bunu değiştirmenizde bir sakınca yoktur.

Bunun arkasındaki fayda, sizi topraklı tutmaya yardımcı olmasıdır. Diyelim ki teknik bir salıncak tüccarısınız, ancak yakında çıkacak bir NFP raporuyla, hızlı bir kafa derisi pozisyonuna değeceğine karar verdiğiniz özellikle çekici bir kurulum görüyorsunuz.

Pekala, eğer bu kafa derisi işe yaramazsa ve bir kayıp alınırsa - bir ticaret planının 'ne'si, rahatlık alanınızın dışında ticaret yaptığınızı hatırlatır.

Nasıl'

Bir tüccarın pozisyonlara girmek ve yönetmek istediği 'nasıl' bir tanım olmadan bir ticaret planı değersizdir. Bu, 'Trendleri kafa derisine ayıracağım' kadar basit, 'fiyat 34 dönemlik saatlik EMA'nın altındayken 5 dakikalık grafikte 8 dönemlik EMA geçişleri ile kafa derisi alacağım' kadar karmaşık olabilir.

Bu gerçekten ne kadar derinlemesine olmak istediğinize bağlı. Planın bu bölümünde daha iyi tanımlanmış bir stratejiye sahip olmanın faydası, sonuçlar beklentilerinizi karşılamıyorsa sorun gidermek için daha sonra geri gelmenize olanak tanır. Planın bu bölümünde daha gevşek tanımlanmış bir strateji, tüccar, ticaret planının bir parçası olarak entegre ederek stratejiye taahhütte bulunmadığından, gerçekten alım satım yaparken, disiplin eksikliğine yol açabilir.

Burada önemli bir not – strateji size ait olmalı, benzersiz risk toleransınız ve kişiliğiniz için özelleştirilmiş olmalıdır. Bu, aynı zamanda ticaret planının 'ne'siyle de örtüşmelidir, çünkü bu, olduğunuz tüccar türünün bir uzantısıdır.

'Ne zaman'

Planın bu kısmı genellikle tüccarlar tarafından gözden kaçırılır; Pek çok pazar, gerçekte ne zaman ticaret yapabileceğinizi bir şekilde tanımlar. Eğer bir hisse senedi tüccarıysanız, açık piyasa saatlerine bağlı kalmalısınız. O zaman bile, çoğu tüccar günün ilk veya son saatine odaklanmayı tercih ediyor, çünkü bu, oynaklığın çoğunluğunun sıklıkla meydana geleceği yer.

Ancak Forex piyasasında tüccar için biraz daha fazla esneklik mevcuttur – ve bu her zaman olumlu bir şey değildir. FX Piyasası günde 24 saat hareket eder ve genellikle günün saatine ve dünyanın likidite sağlayan bölgesine göre farklı özellikler gösterir.

Bir ticaret planının 'ne zaman'ını tanımlamanın önemi, tüccarların stratejilerini öğrenmelerine ve geliştirmelerine ve mümkün olduğunca az hareketli değişkenle yaklaşmalarına izin vermesidir. Bir tüccar normalde Asya seansı sırasında stratejisini uygularsa, ancak bir nedenden dolayı uyuyamaz ve Londra açılışında aynı stratejiyle işlem görürse; yaklaşımlarına tamamen yeni ve alışılmadık bir risk getiriyorlar.

'Neden'

Planın son kısmı bence en önemlisi. Burası, bir tüccar olmak için hedeflerinizi ve nedenlerinizi yazdığınız yerdir. Bu, 'Milyarder olmak istiyorum' kadar iddialı, 'Ailemle daha fazla zaman geçirebilmek için gelirimi değiştirmek istiyorum' kadar makul olabilir. Gerçekçi, dürüst hedefler belirlemenizi şiddetle tavsiye ediyorum, aksi takdirde bunlara uymak neredeyse imkansızdır. Tecrübe konuşuyorum.

Ticaret kolay değil. Aynı anda hem zor, hem zor, hem maliyetli hem de sinir bozucu olabilir. Özellikle Teksas'ta dediğimiz gibi 'çamur kadar berrak' olan temel ortamlarımız olduğunda.

Bir ticaret planının 'nedeni', neden acıdan geçmeye istekli olduğunuzun hatırlatıcısı olarak hizmet eder; ve zaman zorlaştığında veya hesapta büyük bir düşüş görüldüğünde, bu, 'büyük resme' ilişkin bir perspektif sağlamaya yardımcı olabilir. Bu, tüccarın başarılı bir tüccar olmak isteme nedenlerinin karşılaşabilecekleri her türlü denemeye veya sıkıntıya değdiğini anlamak için bir adım geri atmasına izin verir.

Hedef artık hayal kırıklığına değmiyorsa, en azından geri adım atmanın ve seçeneklerinizi yeniden değerlendirmenin ya da vazgeçmenin zamanının geldiğini bilirsiniz.

===============

Ichimoku - Kumo Bulut Çalışmaları I

- Ichimoku - genel olarak bu gösterge hakkında , bu göstergenin her satırının ne anlama geldiği.

- Ichimoku bulutu, ticarette nasıl kullanılır

- Ichimoku Ticareti - Ichimoku Eğitimi - Ichimoku Bulut Ticareti ile Destek ve Direnç

- Ichimoku Sistemi ile Kumo Breakout Ticareti .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi

- Teknik Analiz Kursu - Modül 10: Bulut Grafikleri: Ichimoku Tekniği

- Ichimoku - Ichimoku Kinko Hyo'nun Dezavantajları

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

USDJPY Teknik Analizi 23.06 - 30.06 : Ralli Bitiricilikten Sıralamaya

yenidijital , 2013.06.27 12:07

Şey ... burada metin ve grafiklerle açıkladığım şey - tüccarlar için anlaşılabilir. Ancak forumda tüccarlar ve kodlayıcılar var. Ve sanırım hepimiz bazı durumlarda farklı "forex ingilizcesi" kullandıklarını biliyoruz. Bu yüzden, teknik Ichimoku analizi için kullandığım bazı terimleri/kelimeleri "ingilizce kodlama" diline çeviriyorum :) :

- Tenkan Sen - son 9 işlem gününün en yüksek ve en düşük en düşük hareketli ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2 son 9 işlem gününde

- Kijun Sen - son 26 işlem gününün en yüksek ve en düşük en düşük hareketli ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2 son 26 işlem günü.

- Senkou Span A - Tenkan Sen ve Kijun Sen'in ortalaması, 26 gün ilerisini çizdi. (Tenkan Şen + Kijun Sen) / 2'si 26 gün önceden planlandı

- Senkou Span B - 26 gün öncesinden çizilen, son 52 gün içindeki en yüksek ve en düşük en düşük değerlerin ortalaması. (En yüksek en yüksek + En düşük en düşük) / 2, son 52 işlem gününde 26 gün önceden planlanmıştır.

- Chikou Span - kapanış fiyatı 26 gün sonra çizildi.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Mali Video Ekim 2013'te İlginç Bir Şey

yenidijital , 2013.10.27 15:37

Ichimoku ticareti tenkan-sen kijun-sen çapraz Bölüm 2TK Cross videosunun ikinci kısmı, Kumo'nun geleceğini haçınızdaki bir filtre olarak açıklıyor.

==================

Tenkan Şen / Kijun Sen Cross

Tenkan Sen / Kijun Sen Çapraz sinyali, Tenkan Sen (Dönme çizgisi) Kijun Sen'i (Standart çizgi) geçtiğinde meydana gelir.

Tenkan Sen, Kijun Sen'in altından yukarısına geçtiğinde bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun altındayken zayıf bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun içindeyken nötr bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun üzerindeyken güçlü bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun üzerindeyken zayıf bir düşüş sinyali oluşur.

- Çapraz, Kumo'nun içindeyken nötr bir düşüş sinyali oluşur.

- Çapraz, Kumo'nun altındayken güçlü bir düşüş sinyali oluşur.

Kijun Sen Çapraz

Kijun Sen Cross sinyali, fiyat Kijun Sen'i (Standart çizgi) geçtiğinde meydana gelir.

Fiyat Kijun Sen'in altından yukarısına geçtiğinde bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun altındayken zayıf bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun içindeyken nötr bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun üzerindeyken güçlü bir yükseliş sinyali oluşur.

- Çapraz, Kumo'nun üzerindeyken zayıf bir düşüş sinyali oluşur.

- Çapraz, Kumo'nun içindeyken nötr bir düşüş sinyali oluşur.

- Çapraz, Kumo'nun altındayken güçlü bir düşüş sinyali oluşur.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Kitaplıklar: IncIchimokuOnArray

yenidijital , 2014.01.07 07:56

Ichimoku Bulutuyla İlişkili Fiyatı İzle (dailyfx makalesinden uyarlanmıştır)

- Fiyat ve Bulut İlişkileri

- Bulutta Sıçrayan Fiyat Size Desteklenen Bir Trend Gösteriyor

- USDJPY ile Örnek Bir Ichimoku Ticareti

Ichimoku, neredeyse herkesin kolaylıkla kullanmayı öğrenebileceği bir trend takip göstergesidir. Ichimoku ile işlem yaparken, fiyatın grafikteki geçmiş noktalara doğru yükselip yükselmediğini anlamak için genellikle bulutla başlamanız önerilir. Bununla birlikte, trendin gücünü daha iyi hissetmek için, herhangi bir zamanda yalnızca fiyatın buluta göre nerede olduğuna bakmak yerine, fiyatın buluta nasıl tepki verdiğini görmek daha iyidir.

Fiyat ve Bulut Etkileşimleri

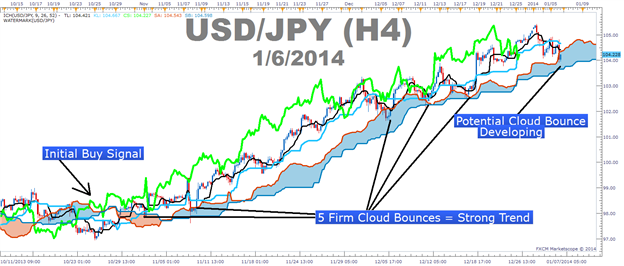

USDJPY, Birden Fazla Bulut Sıçraması Nedeniyle Güçlü Bir Eğilim Gösterdi:

Bulut, bir döviz çiftinin iki yönünü dikkate alan dinamik bir göstergedir. Bir yükseliş trendinde, bulutun geleneksel olarak Senkou Span A olarak bilinen en üst çizgisi, orta fiyatlara dayalı 9 ve 26 hareketli ortalama veya Tenkan-Sen ve Kijun-Sen arasındaki orta noktadan oluşur ve ileriye doğru itilir 26 -bir hareketin gücü için size bir referans vermek için periyotlar. Mevcut fiyat bulutun üzerindeyse, mevcut fiyat 26 dönem öncesinden 9 ve 26 hareketli ortalamanın orta noktasından daha güçlüdür ve mevcut eğilimin gücünü belirler.

Bulutun bir yükseliş trendindeki alt çizgisi, geleneksel olarak Senkou Span B olarak bilinir, grafikteki son 52 dönemin orta noktasından oluşur ve aynı en üst çizgi gibi 26 dönem ileriye doğru itilir. Bu nedenle, mevcut mum 26 dönem öncesinden oluşturulan bulutun üzerindeyse, fiyatın hem 9 & 26 hareketli ortalamanın orta noktasının hem de sondaki orta noktanın üzerinde olduğunu görebilirsiniz. 52 seans.

Bulut Üzerinden Sıçrayan Fiyat Size İyi Desteklenen Bir Trend Gösteriyor

Bu makalenin kilit noktası, güçlü bir trend tabanlı ticarete sahip olmak için fiyatın buluta göre nerede olduğunu bilmek yeterli değildir. Yapmanız gereken, fiyatın sürekli olarak bulutun bir tarafında olup olmadığını veya bulutun her iki tarafında fiyatın çok zayıf veya var olmayan bir eğilim göstererek değişip değişmediğini görmek. Fiyatta tutarlılık yoksa ve buluttan sürekli olarak daha yükseğe zıplıyorsa, bulutun destek olduğunu ve yükseliş trendinin güçlü olduğunu kanıtlarsa, Ichimoku aralıklarda iyi çalışmadığından ve muhtemelen yalnızca net bir eğilim yoksa çizelgeleri tıkayın.

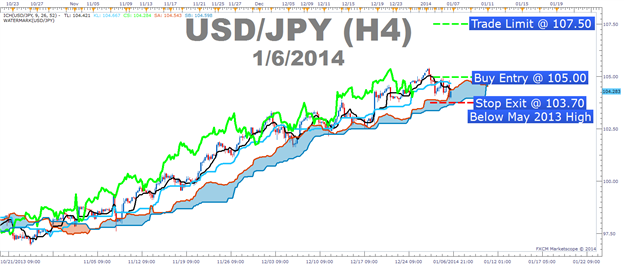

USDJPY ile Bir Bulut ve Fiyat Örneği Ticareti

Alış Girişi : 105.00 (Direnç yoluyla kırılma)

Stop : 103.70 (son fiyat hareketinin en düşük seviyesi ve Mayıs 2013'ün altında En Yüksek – Temel Destek)

Limit : 107.50 (Aylık R2 Pivot)

Ichimoku raporunu ilk kez okuyorsanız, işte çok yönlü gösterge hakkında kesin bir kılavuz:

- Kumo Bulutunun Üzerindeki Tam Mum Gövdeleri

- Tetik çizgisi (siyah) taban çizgisinin üzerinde (açık mavi) veya aşağıdan geçiyor

- Gecikme çizgisi 26 dönem önceki fiyat hareketinin üzerinde (Parlak yeşil çizgi)

- Fiyatın önündeki Kumo yükselişte ve yükseliyor (mavi bulut = yükseliş Kumo)

Bollinger Bantlarını Kullanarak Nasıl Yatırım Yapılır?

Bu video, hisse senetlerine yatırım yapmak için Bollinger Bantlarını kullanarak teknik analizi nasıl kullanacağınızı gösterir.

=============

Videolar:

- Bollinger Bantları Ticaretinin Doğru Yolu ( Bollinger bantlarının mucidi olarak analist John Bollinger, bantların ticaretiyle ilgili bazı yanlış anlamaları ve bunları birden fazla zaman diliminde kullanmanın nasıl avantajlı olabileceğini tartışıyor).

- Bollinger Bantları ile Tersler

- Forex'te Aşırı Bollinger Band Tersine Çevirme işlemi nasıl yapılır?

- Bollinger Bantları Nasıl Ticaret Yapılır - Hisse Senetleri, Vadeli İşlemler, Forex

- Forex'te Bollinger Bantları ticareti nasıl yapılır?

- Bollinger Bantları ve Forex

- Bollinger Bantları - Bollinger Bantlarında Nasıl Ustalaşılır

=============

Kitap :

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Ocak 2014'ü Okumak İlginç Bir Şey

yenidijital , 2014.01.16 10:26

John A. Bollinger tarafından Bollinger Bantları Ciltli üzerinde Bollinger

Son yirmi yılda binlerce deneyimli tüccar, Bollinger Bantlarını, beklenen fiyat hareketini değerlendirmek için en temsili** ve güvenilir** araç olarak görmeye başladı. Şimdi, uzun zamandır beklenen Bollinger on Bollinger Bantlarında, John Bollinger, fiyat ve gösterge hareketlerini etkili bir şekilde karşılaştırmak için bu olağanüstü tekniğin nasıl kullanılacağını açıklıyor.

Yatırımcılar, aşağıdakiler de dahil olmak üzere yüzlerce değerli içgörü için bu teknik odaklı kitaba bakabilir:

- Bollinger Bantları %b ve Bant Genişliği'nden türetilen birincil göstergelerin analizi

- Tüccarlar, yaygın olarak karşılaşılan ticaret kalıplarına karşı çalışmak yerine Bollinger Bantlarını nasıl kullanabilir?

- Bollinger Bantlarının kısa, orta ve uzun vadeli ticaret programında stratejik kullanımı

- Bollinger Bantlarına dayalı üç ticaret sistemi

Yatırımcılar, Bollinger'in tekniklerini kendi yatırım stratejilerine nasıl dahil edeceklerini anlayarak, çoğu zaman maliyetli duyguları görmezden gelme ve hem gerçekler hem de altta yatan piyasa ortamı tarafından desteklenen rasyonel kararlar alma yeteneklerini büyük ölçüde artıracaktır.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Bollinger Bantları ®

yenidijital , 2013.08.06 13:49

Bollinger Bantları Forex Ticaret Göstergesi

John Bollinger tarafından geliştirilmiştir.

Bollinger Bantları göstergesi, oynaklığın bir ölçüsü olarak işlev görür. Bu gösterge bir fiyat bindirme göstergesidir. Gösterge üç satırdan oluşur; orta çizgi (hareketli ortalama), bir üst çizgi ve bir alt çizgi. Bu üç bant fiyatı kapsayacak ve fiyat bu üç bant içinde hareket edecektir.

Bu gösterge, hareketli bir ortalama etrafında üst ve alt bantlar oluşturur. Varsayılan hareketli ortalama 20-SMA'dır. Bu gösterge, üst ve alt Bantlarını oluşturmak için standart sapma kavramını kullanır.

Örnek aşağıda gösterilmiştir.

Bollinger Bantları Göstergesi

Standart sapma oynaklığın bir ölçüsü olduğundan ve piyasanın oynaklığı dinamik olduğundan, bantlar genişliklerini ayarlamaya devam eder. daha yüksek oynaklık, daha yüksek standart sapma anlamına gelir ve bantlar genişler. Düşük oynaklık, standart sapmanın daha düşük olduğu ve bantların daraldığı anlamına gelir.

Bollinger Bantları, büyük miktarda bilgi vermek için fiyat hareketini kullanır. Bu gösterge tarafından verilen bilgiler şunları içerir:

- Forex piyasasının düşük oynaklık-konsolidasyon aşaması dönemleri.

- Yüksek volatilite dönemleri- genişleyen trendler, trend olan forex piyasaları.

- Destek ve direnç seviyeleri.

- Alış ve Satış noktaları.

Bu, hisse senetlerine yatırım yapmak için Bollinger Bantlarını kullanarak teknik analizin nasıl kullanılacağını gösteren video serisinin 2. bölümüdür.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Bollinger Bantları ®

yenidijital , 2013.08.06 13:51

Bollinger Bantları Göstergesi Nasıl Çalışır?

Bollinger Bantları hesaplamaları, bantları çizmek için standart sapma kullanır, kullanılan varsayılan değer 2'dir.

Hesaplama

- Orta çizgi basit bir hareketli ortalamadır.

- Üst satır: Orta satır + Standart Sapma

- Alt satır: Orta satır - Standart Sapma

Bollinger, göstergesi için en iyi varsayılanın 20 dönemlik hareketli ortalama olduğunu düşündü ve ardından bantlar fiyat hareketinin üzerine bindirildi.

Standart Sapma bir istatistik kavramıdır. Normal dağılım kavramından kaynaklanır. Artı veya eksi ortalamadan bir standart sapma, tüm fiyat hareketinin %67,5'ini kapsayacaktır. Ortalamadan artı veya eksi iki standart sapma, tüm fiyat hareketinin %95'ini kapsayacaktır.

Bu nedenle Bollinger Bantları göstergesi, tüm fiyat hareketinin %95'ini kapsayacak olan 2'lik standart sapmayı kullanır. Fiyat hareketinin sadece %5'i bantların dışında olacaktır, bu nedenle tüccarlar, fiyat dış Bantlardan birine ulaştığında alım satımları açar veya kapatır.

Bollinger Bantları göstergesinin ana işlevi oynaklığı ölçmektir. Bollinger Bantlarının üst ve alt limitlerinin yapmaya çalıştığı, fiyat hareketini olası kapanış fiyatlarının yüzde 95'ine kadar sınırlamaktır.

Bu gösterge, mevcut kapanış fiyatını kapanış fiyatının hareketli ortalaması ile karşılaştırır. Aralarındaki fark, hareketli ortalamaya kıyasla mevcut fiyatın oynaklığıdır. Oynaklık standart sapmayı artıracak veya azaltacaktır.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: Bollinger Bantları ®

yenidijital , 2013.08.06 13:57

Bollinger Bantları Göstergesi Bulge ve Squeeze Teknik Analizi

Bollinger Bantları kendi kendini ayarlıyor, bu da bantların oynaklığa bağlı olarak genişleyip daraldığı anlamına geliyor.

Standart Sapma, bantların genişlemesini veya daralmasını hesaplamak için kullanılan oynaklığın istatistiksel ölçüsüdür. Fiyatlar önemli ölçüde değiştiğinde standart sapma daha yüksek, piyasalar daha sakin olduğunda daha düşük olacaktır.

- Oynaklık yüksek olduğunda Bantlar genişler.

- Volatilite düşük olduğunda Bantlar daralır.

Bollinger Sıkışı

Bantların Daralması, konsolidasyonun bir işaretidir ve Bollinger bandı sıkışması olarak bilinir.

Bollinger Bantları dar bir standart sapma gösterdiğinde, bu genellikle bir konsolidasyon zamanıdır ve bir fiyat kırılması olacağının bir işaretidir ve insanların pozisyonlarını yeni bir hamle için ayarladıklarını gösterir. Ayrıca fiyatlar ne kadar uzun süre dar bantlar içinde kalırsa, kırılma olasılığı o kadar artar.

Bollinger çıkıntısı

Bantların genişlemesi bir kopuşun işaretidir ve Bulge olarak bilinir.

Birbirinden çok uzak olan Bollinger Bantları, trendin tersine çevrildiğinin bir işareti olarak hizmet edebilir. Aşağıdaki örnekte, aşağı salınımdaki yüksek oynaklığın bir sonucu olarak bantlar çok genişliyor. İstatistiklere ve normal dağılım teorisine göre fiyatlar aşırı bir seviyeye ulaştığında eğilim tersine döner. "Şişkinlik" düşüş trendindeki değişimi tahmin ediyor.

Ichimoku - Çoklu Onaylar

- Ichimoku - genel olarak bu gösterge hakkında , bu göstergenin her satırının ne anlama geldiği.

- Ichimoku bulutu, ticarette nasıl kullanılır

- Ichimoku Ticareti - Ichimoku Eğitimi - Ichimoku Bulut Ticareti ile Destek ve Direnç

- Ichimoku Sistemi ile Kumo Breakout Ticareti .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi .

- Ichimoku ve Hareketli Ortalama Ticaret Analizi

- Teknik Analiz Kursu - Modül 10: Bulut Grafikleri: Ichimoku Tekniği

- Ichimoku - Ichimoku Kinko Hyo'nun Dezavantajları

- Ichimoku - İdeal Ichimoku Senaryoları

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

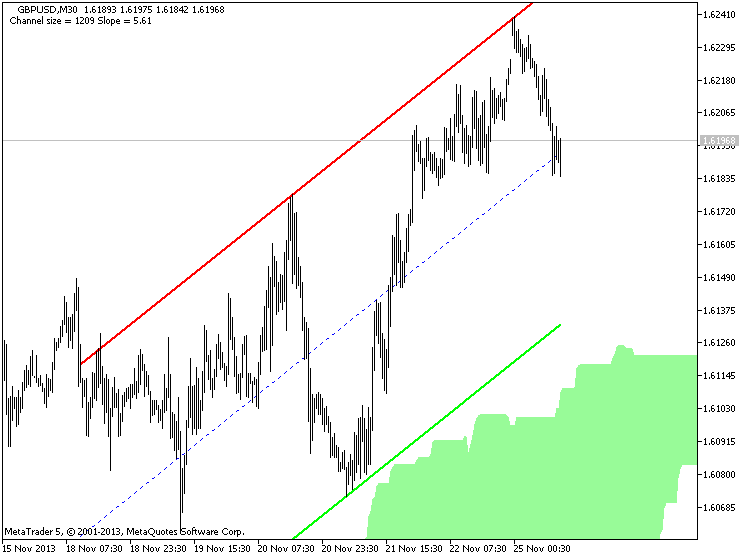

yenidijital , 2013.11.25 12:23

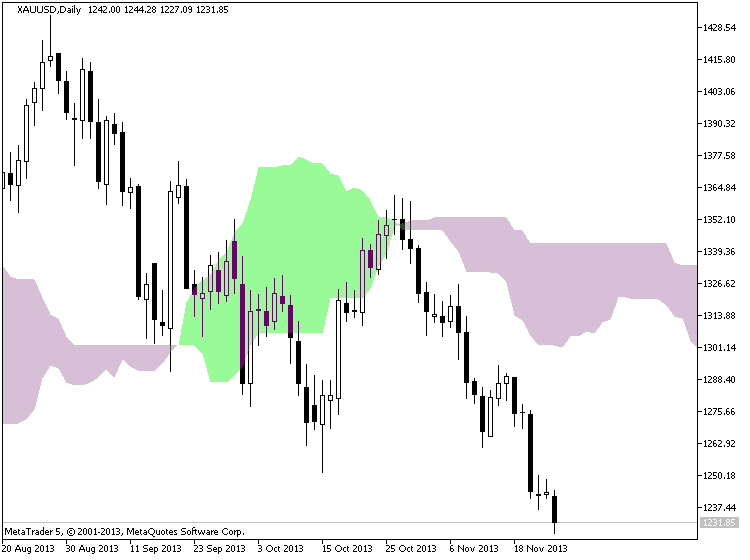

Ichimoku Bulutu (Ichimoku Bulutu ile İşlem Trendleri için Kesin Kılavuz makalesine dayalıdır)

Birçok tüccara, hangi gösterge olmadan asla yapmak istemeyecekleri sorulur. Mevcut trendi açıkça gösteren, girişleri zamanlamanıza yardımcı olan, destek ve direnci gösteren, momentumu netleştiren ve bir trendin ne zaman tersine döndüğünü size gösteren bir gösterge olduğu için cevap hiçbir zaman tereddüt etmedi. Bu gösterge Ichimoku Kinko Hyo veya daha çok Ichimoku olarak bilinir.

Ichimoku, başlı başına bir trend ticaret sistemi olan teknik veya grafik bir göstergedir. Göstergenin yaratıcısı Goichi Hosada, Ichimoku'yu "tek bakışta" bir gösterge olarak tanıttı, böylece birkaç saniye içinde ticarete konu bir trendin mevcut olup olmadığını veya belirli bir çiftte daha iyi bir kurulum beklemeniz gerekip gerekmediğini belirleyebilirsiniz. .

Göstergenin bileşenlerini açık ve ilişkilendirilebilir bir şekilde ayırmadan önce, anlamamız gereken birkaç yararlı nokta var. Ichimoku hem yükselen hem de düşen piyasalarda kullanılabilir ve herhangi bir likit alım satım aracı için tüm zaman dilimlerinde kullanılabilir. Ichimoku'yu kullanmamanın tek zamanı, net bir eğilimin olmadığı zamandır.

Her Zaman Bulutla Başlayın

Bulut, birden çok işleve hizmet etmesi amaçlanan iki dinamik çizgiden oluşur. Bununla birlikte, bulutun birincil amacı, geçmiş fiyat hareketiyle ilgili olarak mevcut fiyatın eğilimini belirlemenize yardımcı olmaktır. Sermayenizi korumanın her tüccarın yüzleşmesi gereken ana savaş olduğu göz önüne alındığında, bulut, duraklamalar yapmanıza ve ne zaman yükseliş veya düşüş eğiliminde olmanız gerektiğini anlamanıza yardımcı olur. Birçok tüccar, belirleyici bir geri dönüş veya devam modelinin şekillenip şekillenmediğini görmek için bulut etrafındaki şamdanlara veya fiyat hareketi analizine odaklanacaktır.

En basit ifadeyle, Ichimoku kullanan tüccarlar, fiyat bulutun üzerindeyken satın alma girdilerini aramalıdır. Fiyat bulutun altında olduğunda, tüccarlar trend yönünde bir satış emri girmek için geçici düzeltmeler aramalıdır. Bulut, tüm Ichimoku analizlerinin temel taşıdır ve bu nedenle göstergenin en hayati yönüdür.

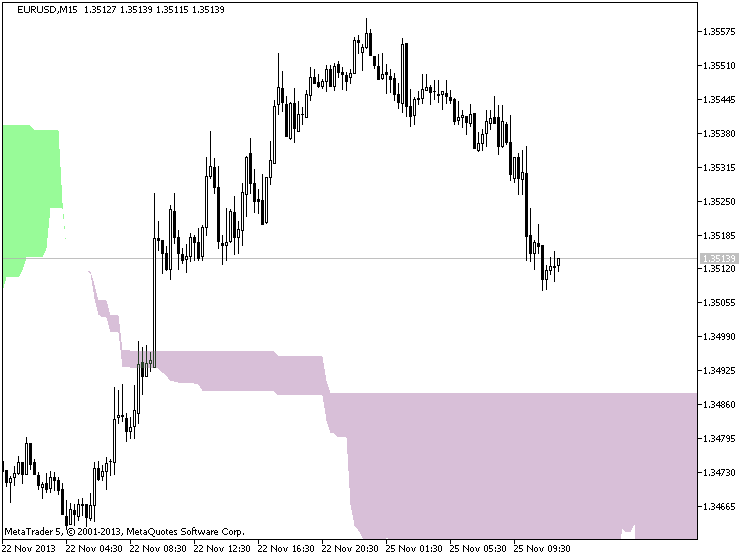

Tetikleyici ve Taban Çizgisi ile Zaman Girişleri

Bulut ile alım veya satım sinyalleri arayacağınıza dair bir önyargı oluşturduktan sonra, Ichimoku tarafından sağlanan iki benzersiz hareketli ortalamaya dönebilirsiniz. Hızlı hareketli ortalama, varsayılan olarak 9 dönemlik bir hareketli ortalamadır ve yavaş hareketli ortalama, varsayılan olarak 26 dönemlik bir hareketli ortalamadır. Bu hareketli ortalamalar hakkında benzersiz olan şey, batılı emsallerinden farklı olarak, hesaplamanın kapanış fiyatlarının aksine orta fiyatlara göre yapılmasıdır. Sıklıkla hızlı hareket eden ortalamayı tetikleme çizgisi ve yavaş hareket eden ortalamayı temel çizgi olarak adlandırırım.

Ichimoku bileşenleri belirli bir sırayla sunulur, çünkü piyasayı bu şekilde analiz etmeniz veya ticaret yapmanız gerekir. Fiyatın bulutun altında veya üstünde olduğunu fark ederek trendi onayladıktan sonra hareketli ortalamalara geçebilirsiniz. Fiyat bulutun üzerindeyse ve tetikleyici taban çizgisinin üzerindeyse, bir satın alma sinyaline sahip olursunuz. Fiyat bulutun altındaysa ve tetikleyici taban çizgisinin altına düşerse, bir satış sinyali elde edersiniz.

Gizemli Gecikme Çizgisi ile Girişleri Onaylayın

Bulutun gizemine ek olarak, gecikmeli çizgi genellikle tüccarların kafasını karıştırır. 26 dönem geriye itilen mevcut mumun kapanışı olan çok basit bir çizgi olduğu için durum böyle olmamalı. Ichimoku'yu incelerken, bu satırın, esas olarak Ichimoku'yu göstergenin en önemli bileşenlerinden biri olarak kullanan çoğu geleneksel Japon tüccarı tarafından kabul edildiğini gördüm.

Fiyat bulutun üstünde veya altında kırıldığında ve tetik çizgisi trendle temel çizgiyi geçtiğinde, gecikme çizgisine onay olarak bakabilirsiniz. Gecikme çizgisi, yeni bir yükseliş trendinde bulutun üzerinde veya gelişen bir düşüş trendinde bulutun altında kırılarak ticareti en iyi şekilde onaylayabilir. Yukarıya baktığınızda, trendin genellikle gecikmeli çizgi bulutu geçtikten sonra güzel bir şekilde güç topladığını görebilirsiniz. Gecikme çizgisini bir onay göstergesi olarak kullanmanın bir başka yararı da, gecikme çizgisinin ticaretinizde sabır ve disiplin oluşturabilmesidir, çünkü ilk hamleyi kovalamayacaksınız, bunun yerine yön yönüne girmeden önce düzeltmenin gerçekleşmesini bekleyeceksiniz. Genel eğilim.

Ichimoku Kontrol Listesi ile Ticaret

Artık Ichimoku'nun bileşenlerini bildiğinize göre, çıktısını alabileceğiniz veya bu dinamik trendin ana bileşenlerini aşağıdaki sistemi takip etmek için kullanabileceğiniz bir kontrol listesi var:

Ichimoku Kontrol Listesi:

1. Fiyat, Bulutla İlişkili Olarak Nerede?

- Bulutun üstünde -yalnızca satın al sinyalleri için filtrelendi

- Bulutta - dikkatli olun, ancak önceki trende atlamaya veya mevcut bir pozisyonda ustalaşmaya hazır olun. mum çubuk oluşumları yoğun olarak ne

- Bulutun altında - yalnızca kısa vadeli işlemler için filtrelendi

2. Fiyat tutarlı bir şekilde bulutun bir tarafında mı yoksa fiyat sürekli olarak her iki tarafta da mı dalgalanıyor?

- Ichimoku en iyi şekilde net trendlerle kullanılır ve değişen pazarlar sırasında bir kenara bırakılmalıdır.

3. Durağınızı yerleştirmek için Ichimoku'nun hangi seviyesini kullanmak istersiniz?

- Durakları yerleştirmek için de Ichimoku kullanıyorsanız, bulutu veya temel çizgiyi kullanabilirsiniz.

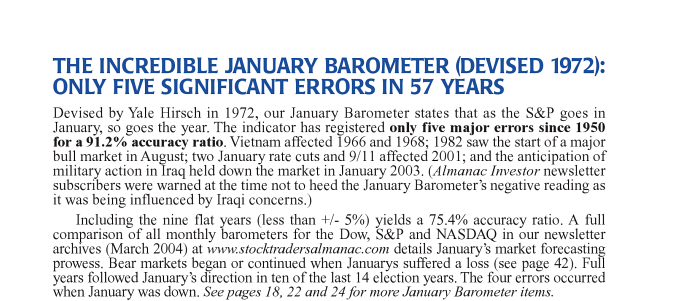

Bu, Ocak Barometresi ile ilgili bugünün videosu:

Borsa ZamanlamasıTicaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

yenidijital , 2014.02.03 17:24

Bu temel göstergeyi hiç bilmiyorum ... yani -

Ocak barometresi - (wikipedia'dan) : "Ocak barometresi, Ocak ayındaki borsa performansının (özellikle ABD'de) yılın geri kalanı için performansını öngördüğü hipotezidir. Dolayısıyla, borsa Ocak ayında yükselirse, muhtemelen Aralık ayı sonuna kadar yükselmeye devam ediyor. Ocak barometresinden ilk olarak 1972'de Yale Hirsch tarafından bahsedildi "

Bu, bu kitabın 2008 baskısının 16. sayfasıdır ( Stock Trader's Almanac 2008 ):

Bu Ocak yani...

Bu, tüm pazarlar veya sadece ekonomiye ilgi duyanlar için oluşturulmuş ekonomik raporlar serisinin 5. videosudur. Bu derste ISM Üretim raporunu ele alıyoruz.

============

Önceki parçalar:

- 01: Tarım Dışı Bordro (1. Kısım) - TÜM PİYASALAR İÇİN EKONOMİK RAPORLAR

- 02: Tarım Dışı Bordro (Bölüm 2) – TÜM PİYASALAR İÇİN EKONOMİK RAPORLAR

- 03: İKİ İŞSİZLİK RAPORU DAHA

- 04: ÜRETİCİ FİYAT ENDEKSİ

============

Açıklama #1 :

ISM Endeksi (Tedarik Yönetimi Enstitüsü endeksi, eski NAPM — Ulusal Satın Alma Yöneticileri Birliği) ticari faaliyet endeksidir.

50'nin üzerindeki ISM rakamları genellikle genişlemenin bir göstergesi olarak kabul edilirken, 50'nin altındaki değerler daralmayı gösterir. Tipik olarak, ISM 60'a yaklaştığında, yatırımcılar olası ekonomik aşırı ısınma, enflasyon artışı ve Federal Rezerv Bankası'nın buna karşılık gelen önlemleri (oranları artırma) konusunda endişelenmeye başlar. 40'ın altındaki rakamlar resesyondan bahsetmeyi gerektiriyor.

ISM, işsizlik verileri açıklanmadan hemen önce yayınlanır ve genellikle Çalışma İstatistikleri Bürosu tarafından verileri düzeltmek için kullanılır.

- Yayın Sıklığı: aylık.

- Yayın Takvimi: 10:00 EST, ayın ilk iş günü.

- Kaynak: Tedarik Yönetimi Enstitüsü.

============

Açıklama #2 :

- Kaynak : Tedarik Yönetimi Enstitüsü

- Önlemler : İmalat endüstrisinde ankete katılan satın alma yöneticilerine dayalı bir yayılma endeksinin seviyesi

- Olağan Etki : gerçek > tahmin = para birimi için iyi

- Sıklık : Aylık olarak, ayın bitiminden sonraki ilk iş gününde yayınlanır

- Tüccarlar Neden Önemsiyor : Bu, ekonomik sağlığın önde gelen bir göstergesidir - işletmeler piyasa koşullarına hızlı tepki verir ve satın alma yöneticileri, şirketin ekonomiye bakış açısıyla ilgili belki de en güncel ve ilgili içgörüye sahiptir.

- Ayrıca Adı: İş Üzerine ISM Raporu Üretme

============

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

yenidijital , 2014.01.17 15:52

Forex Haber Yatırımcıları ISM Numaralarını Nasıl Kullanıyor ( dailyfx makalesinden uyarlanmıştır)

- Tedarik Yönetimi Enstitüsü (ISM) 1915 yılında kurulmuştur ve dünyadaki ilk tedarik yönetimi enstitüsüdür.

- 90'dan fazla ülkede 40.000 iş uzmanına hizmet veren ISM, tedarik zinciri yönetimine odaklanıyor.

- Forex yatırımcıları, ekonomik büyümeyi ölçmek için her ayın ilk iş gününde ISM'nin Satın Alma Yöneticileri Endeksini (PMI) yayınlamasına büyük ölçüde güveniyor.

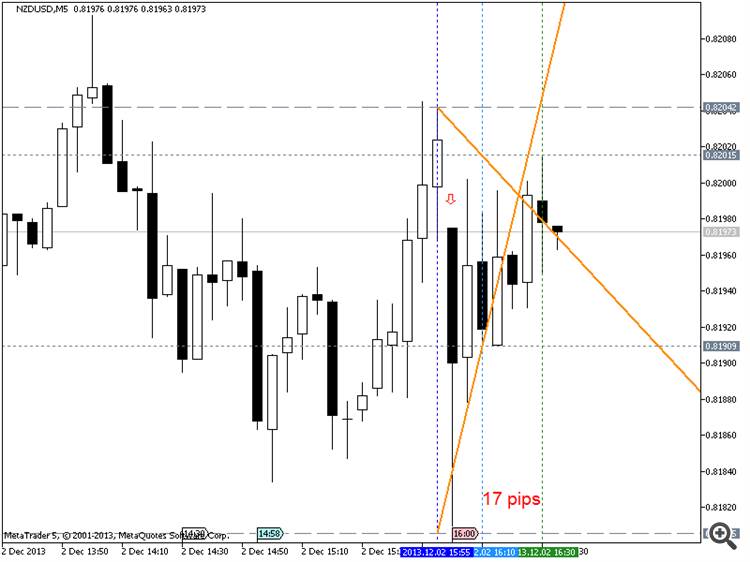

NZDUSD M5 : USD ISM İmalat PMI tarafından 17 pip fiyat hareketi :

ISM nedir?

Bir ülkenin ekonomisi tedarik zinciri kadar güçlüdür. Tedarik Yönetimi Enstitüsü (ISM), ekonomik faaliyeti hem imalat hem de hizmet yönünden ölçer. 1915 yılında kurulan ISM, 90 ülkede 40.000'den fazla üyesi olan dünyanın ilk yönetim enstitüsüdür. Satın alma müdürlerinden oluşan geniş üyeliğinin anketinden elde edilen bilgilerden yararlanabildiğinden, ISM ekonomik haber bültenleri, ekonomik faaliyet için güvenilir bir rehber olarak dünya çapındaki Forex yatırımcıları tarafından dikkatle izlenmektedir.

ISM Anketleri

ISM üç anket yayınlar; imalat, inşaat ve hizmetler. Ayın ilk iş günü yayınlanan ISM Satınalma Yöneticileri Endeksi (PMI), 400 üretim satın alma yöneticisinin anketinden derleniyor. Farklı sektörlerden bu satın alma yöneticileri beş farklı alanı temsil ediyor; envanterler ve istihdam, tedarikçi teslimatlarının hızı, üretim seviyesi ve müşterilerden gelen yeni siparişler.

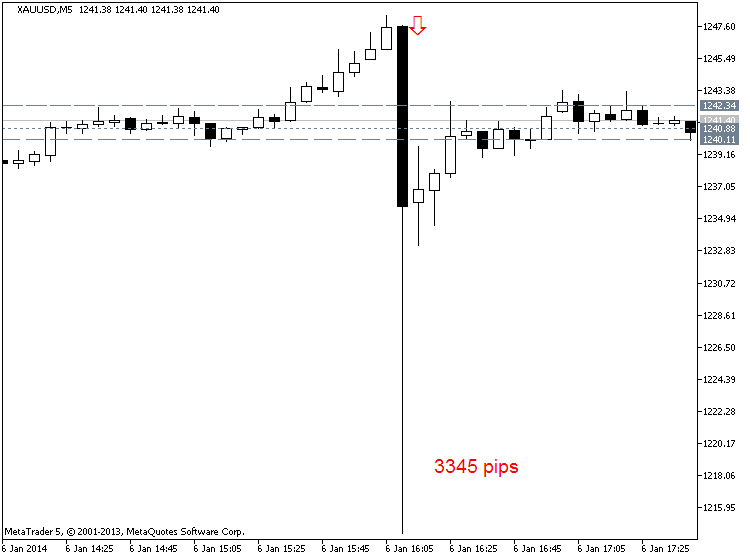

XAUUSD M5 : USD bazında 3345 pip fiyat hareketi - ISM İmalat Dışı PMI haber etkinliği :

Ayrıca ayın ikinci iş günü ISM inşaat PMI, üçüncü iş günü hizmetler takip eder. Forex yatırımcıları, piyasada herhangi bir zamanda riskleri belirlemek için bu bültenlere bakacaklardır.

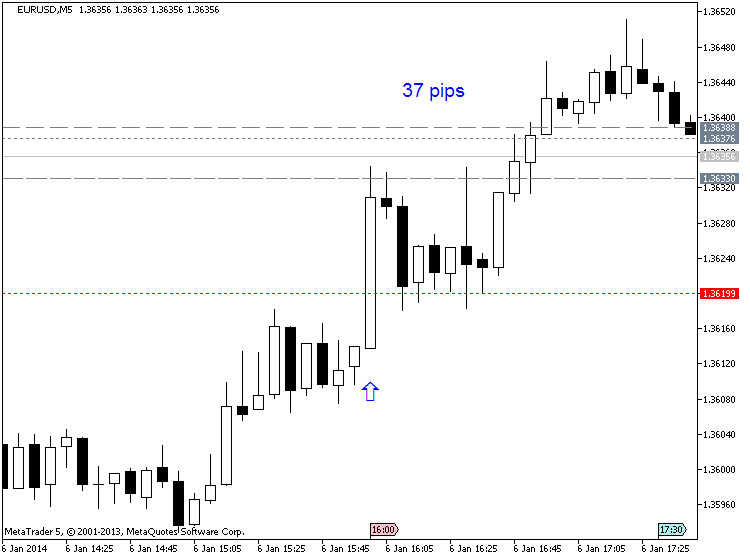

EURUSD M5 : USD bazında 37 pip fiyat hareketi - ISM İmalat Dışı PMI haber etkinliği :

Forex Piyasası Etkisi

İmalat ve İmalat Dışı PMI'lar büyük piyasa hareketlileridir. Bu raporlar saat 10:30 ET'de yayınlandığında, para birimleri çok oynak hale gelebilir. Bu ekonomik açıklamalar, doğrudan sektör profesyonellerinden toplanan önceki ayın tarihsel verilerine dayandığından, Forex yatırımcıları ABD ekonomisinin genişleyip genişlemediğini veya daraldığını belirleyebilir.

Forex yatırımcıları, önceki ayın rakamını ekonomistlerin yayınladığı tahmini rakamla karşılaştıracak. Açıklanan PMI rakamı bir önceki rakamdan daha iyi ve tahmin edilen rakamdan daha yüksekse, ABD doları yükselme eğilimindedir. Burası, bir ticaret düzeni oluşturmak için temel ve teknik analizin bir araya geldiği yerdir.

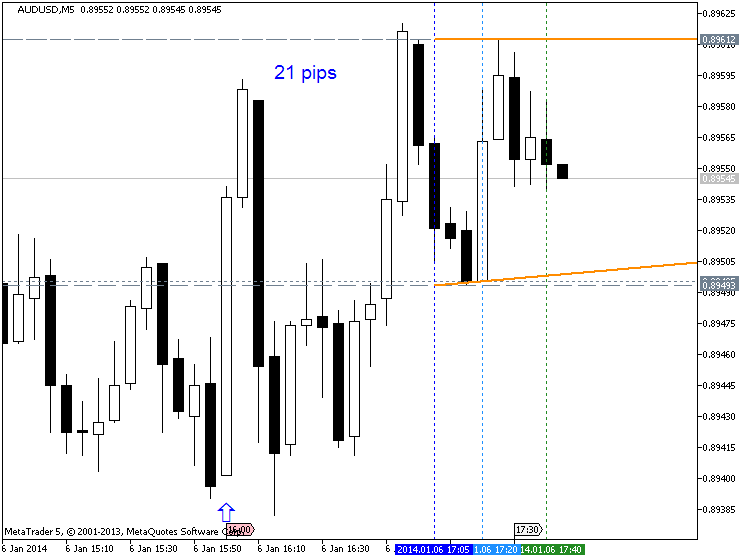

AUDUSD M5 : USD bazında 21 pip fiyat hareketi - ISM İmalat Dışı PMI haber etkinliği :

Yukarıdaki örnekte, beklenenden daha iyi olan PMI sayısının Euro karşısında ABD dolarının yükselişini nasıl tetiklediğine dikkat edin. EURUSD'nin yukarıdaki grafiğinde görüldüğü gibi, ISM İmalat Dışı sadece 50'nin üzerinde değil, aynı zamanda 55.4'te 54.4'ten 54.0'a düşüş çağrısı yapan tahminleri yendi.

Yukarıdaki örnekte olduğu gibi bir ekonomik açıklama beklentileri aştığında, keskin hızlı hareketler ortaya çıkabilir. Bu durumda EURUSD 15 dakikada 22 pip düştü. Tüccarlar, en büyük iki ekonomi arasındaki sermaye akışlarından yararlanmak için genellikle Euro'yu “dolar karşıtı” olarak seçerler.

Euro bölgesi, ABD'den sığınmak isteyen büyük sermaye dalgalarını emebilen büyük bir likit sermaye piyasasına sahiptir. Dolayısıyla, zayıf bir ABD ISM İmalat Dışı Sayısı genellikle doların satılmasına ve Euro'nun yükselmesine yol açar. Diğer bir senaryo ise, açıklanan rakamın tahminlerle uyumlu olması ve/veya önceki aya göre değişmemesi durumunda ABD dolarının bu rakama hiç tepki vermemesi olabilir.

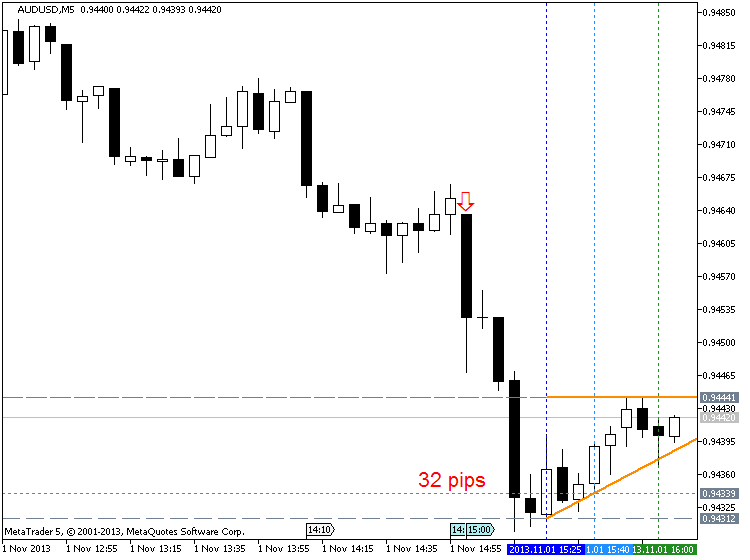

AUDUSD M5 : USD bazında 32 pip fiyat hareketi - ISM İmalat PMI :

Genel olarak, 50'nin üzerinde bir ISM PMI sayısı, ekonominin genişlediğini ve sağlıklı olduğunu gösterir. Ancak 50'nin altında bir rakam ekonominin zayıf ve daraldığını gösteriyor. Bu sayı o kadar önemlidir ki, PMI iki ay üst üste 50'nin altında kalırsa bir ekonomi resesyona girmiş sayılır.

Euro bölgesi ülkeleri için PMI'lar Markit Group tarafından, ABD bölgesel ve ulusal PMI'ları ISM tarafından derlenmektedir. Gördüğünüz gibi, tüccarların Tedarik Yönetimi Enstitüsü'nün önemli yayınlarına özellikle dikkat etmek için iyi nedenleri var.

================

Tüccarlara para birimi korelasyonları konusunu tanıtan kısa bir video.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

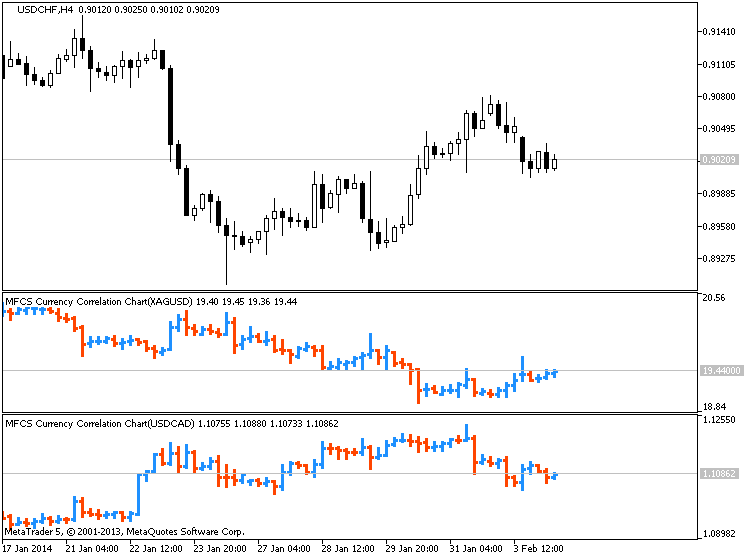

Göstergeler: MFCS Para Birimi Korelasyon Tablosu

yenidijital , 2013.10.26 09:29

Forex Piyasasında Döviz Çiftleri Korelasyonu: Çapraz Döviz Çiftleri

Bir forex tüccarı olarak, ticaret kurulumlarını bulmak için birkaç farklı döviz çiftini kontrol ederseniz, iki ana nedenden dolayı döviz çiftleri korelasyonunun farkında olmalısınız:

1- Aynı anda birbiriyle ilişkili birkaç döviz çifti ile aynı pozisyonu almaktan kaçınır ve böylece riskinizi katlamamış olursunuz. Ek olarak, birbirine karşı hareket eden döviz çiftleri ile aynı anda pozisyon almaktan kaçınırsınız. 2- Döviz çiftleri korelasyonlarını biliyorsanız, diğer ilişkili döviz çiftlerinde gördüğünüz sinyaller aracılığıyla bir döviz çiftinin yönünü ve hareketini tahmin etmenize yardımcı olabilir.

Şimdi döviz çiftleri korelasyonunun nasıl yardımcı olduğunu açıklayacağım. 4 ana döviz çiftiyle başlayalım: EURUSD ; GBPUSD ; USDJPY ve USDCHF.

İlk iki döviz çiftinin her ikisinde de (EURUSD ve GBPUSD), USD para olarak çalışır. Bildiğiniz gibi döviz çiftlerinde birinci para birimi emtia, ikincisi ise paradır. Yani EURUSD aldığınızda, Euro almak için USD ödediğiniz anlamına gelir. EURUSD ve GBPUSD'de para olarak çalışan para birimi aynıdır (USD). Bu çiftlerin emtiaları iki büyük Avrupa ekonomisiyle ilişkilidir. Bu iki para birimi birbiriyle oldukça bağlantılı ve ilişkilidir ve vakaların %99'unda aynı yönde hareket ederek aynı alım/satım sinyallerini oluştururlar. Kısa süre önce, ekonomik kriz nedeniyle biraz farklı hareket ettiler, ancak ana önyargıları hala aynı.

Bu ne anlama geliyor? Bu, EURUSD bir satın alma sinyali gösteriyorsa, GBPUSD'nin sinyalin gücü ve şeklinde küçük farklılıklar olan bir satın alma sinyali de göstermesi gerektiği anlamına gelir. Piyasayı analiz ederseniz ve EURUSD ile short yapmanız gerektiği sonucuna varırsanız ve aynı zamanda GBPUSD ile uzun sürmeye karar verirseniz, bu, analizinizde bir sorun olduğu ve analizlerinizden birinin yanlış olduğu anlamına gelir. Yani bu çiftlerin her ikisinde de aynı sinyali görene kadar herhangi bir pozisyon almamalısınız. Tabii ki, bu çiftler gerçekten iki farklı yön gösterdiğinde (ki bu nadiren olur), EUR-GBP ticareti için bir sinyal olacaktır. Sana nasıl olduğunu söyleyeceğim.

Buna göre USD-CHF ve USDJPY çok benzer davranır ancak EURUSD ve GBPUSD kadar benzer değildir, çünkü USD-CHF ve USDJPY'de para farklıdır. İsviçre Frangı ve Japon Yeni, her ikisi de petrol tüketicisi ülkelere ait olduğu için bazı benzerliklere sahiptir, ancak Japonya'daki endüstriyel ticaret hacmi, JPY'yi farklı kılmaktadır.

Genel olarak, dört ana döviz çiftini analiz ettiğinizde, EURUSD ve GBPUSD'de alım sinyalleri görüyorsanız, USDJPY'de satış sinyalleri görmelisiniz. USD-CHF'de de bir satış sinyali görürseniz, analiziniz daha güvenilirdir. Aksi takdirde, analizinizi gözden geçirmeniz ve yeniden yapmanız gerekir.

EURUSD, GBPUSD, AUDUSD, NZDUSD, GBPJPY, EURJPY, AUDJPY ve NZDJPY genellikle aynı yöne sahiptir. Sadece hareket kalıpları bazen birbirine daha çok benziyor bazen daha az oluyor.

Neyi tercih ederim?

EURUSD ve GBPUSD ile bir sat sinyali ve USDJPY ile bir al sinyali bulursam, aşağı yönlü hareketler genellikle daha güçlü olduğu için EURUSD veya GBPUSD ile kısa pozisyon almayı tercih ederim. EURUSD veya GBPUSD ile kısa pozisyonu ve USDJPY ile uzun pozisyonu aynı anda almayacağım, çünkü bu pozisyonlardan herhangi biri bana karşı giderse, diğeri de aynısını yapacaktır. Bu yüzden, birbirine karşı hareket eden iki döviz çiftiyle iki zıt pozisyon alarak riskimi ikiye katlamıyorum.

Piyasanın yönünü tahmin etmek için döviz çiftleri korelasyonu nasıl kullanılır?

Bir parite ile bir sinyalim olduğunda, ancak pozisyonu almak için onaya ihtiyacım olduğunda, korelasyonlu döviz çiftlerine veya çapraz döviz çiftlerine atıfta bulunur ve onay ararım. Örneğin, USDCAD dört saatlik grafikte bir MACD Divergence görüyorum ama USDCAD dört saatlik veya bir saatlik grafikte yakın destek kırılması yok. Kısa pozisyon almak istiyorum ama sadece bir onaya ihtiyacım var. Onay beklersem çok geç olabilir ve bu şansı kaçırabilirim. USDSGD gibi ilişkili bir döviz çiftini kontrol ediyorum ve eğer bir destek kırılması görürsem USDCAD ile kısa pozisyonu alıyorum. Şimdi soru şu: Neden USDSGD ile kısa pozisyon almam ve USDCAD ile kısa pozisyon almak için onun destek kırılmasını kullanıyorum? Bunu yapıyorum çünkü USDCAD hareketleri daha güçlü ve daha karlı. USDSGD'yi USCAD ticareti yapmak için bir gösterge olarak kullanıyorum.

Bir döviz çifti ile pozisyon alırsınız, ancak düzgün çalışmaz ve bunun iyi bir karar olup olmadığını bilmiyorsunuz. Öte yandan, pozisyonu korumak mı yoksa kapatmak mı istediğinize karar vermenize yardımcı olacak o döviz çiftinde keskin bir sinyal görmüyorsunuz. Bu gibi durumlarda, ilişkili bir döviz çiftini kontrol edebilir ve bir devam veya geri dönüş sinyali arayabilirsiniz. Sahip olduğunuz pozisyon hakkında karar vermenize yardımcı olur.

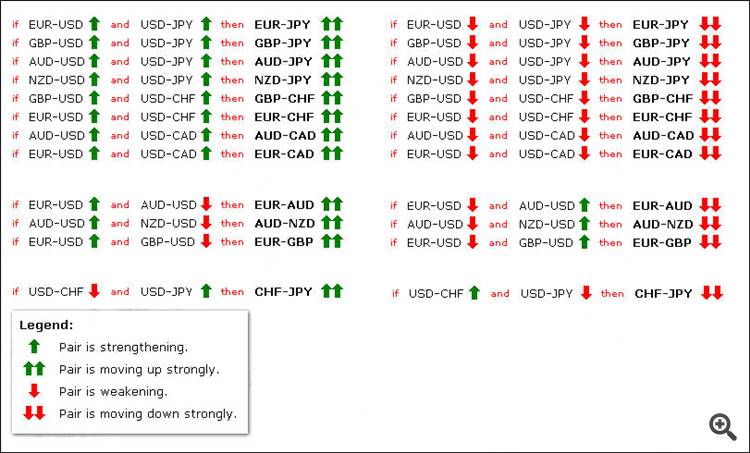

Bazen, bazı ilişkili döviz çiftleri, hareket etmeleri gerektiği şekilde hareket etmezler. Örneğin EURUSD ve USDJPY aynı anda yükselirken genellikle birbirlerine karşı hareket ederler. Euro değeri yükseldiğinde ve USD değerinde önemli bir değişiklik olmadığında olabilir, ancak aynı zamanda JPY değeri bir nedenden dolayı düşüyor. Bu durumlarda, hareketinin yoğunlaştığı döviz çiftini diğer iki döviz çiftinde olağandışı bir hareketle bulmak ve takas etmek için aşağıdaki tabloyu kullanabilirsiniz. Bu örnekte, EURUSD ve USDJPY aynı anda yükselirse, EURJPY çok daha güçlü yükselecektir (aşağıdaki tabloya bakın).

Veya aynı anda EURUSD yükselir ve AUDUSD düşerse, EUR-AUD güçlü bir şekilde yükselir.

Bir başka önemli örnek: EURUSD yükselir ve GBPUSD aynı anda düşerse, EURGBP güçlü bir şekilde yükselir. Belki de bu kurala göre işlem yapabileceğimiz en önemli durum budur. EURUSD ve GBPUSD'nin birbirine karşı hareket ettiği birçok kez olur ve bu, EURGBP ticareti yapmak için en iyi zamandır. Artık EURGBP'nin neden çoğu zaman güçlü hareket etmediğini biliyorsunuz. Bunun nedeni EURUSD ve GBPUSD'nin çoğu zaman aynı yönde hareket etmesidir. Örneğin, aynı anda yükselirler ve bu nedenle EURGBP önemli bir hareket göstermez çünkü bir döviz çiftinin her iki para birimi aynı anda yükseldiğinde veya düştüğünde, o döviz çifti herhangi bir güçlü hareket ve yön göstermez. (Umarım bir döviz çiftinin neden yükseldiğini veya düştüğünü biliyorsunuzdur. İlk döviz değeri yükseldiğinde VEYA ikinci döviz değeri düştüğünde yükselir. Örneğin, Euro değeri yükseldiğinde veya USD değeri düştüğünde EURUSD yükselir. bu aynı zamanda olur, daha sonra EURUSD çok daha güçlü yükselir).

Aşağıdaki tablo, bu olağandışı hareketlerin neredeyse tamamını ve bunların üçüncü döviz çiftindeki sonuçlarını içermektedir.

EURUSD ise ve USDJPY sonra EURJPY EURUSD ve USDJPY aynı anda yükselirse, EURJPY çok daha güçlü yükselir demektir.

Para Birimi Korelasyonları, Bölüm II

Para birimi korelasyonları üzerine iki bölümlük bir dizinin ikinci videosu.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: MFCS Para Birimi Korelasyon Tablosu

yenidijital , 2014.02.04 08:27

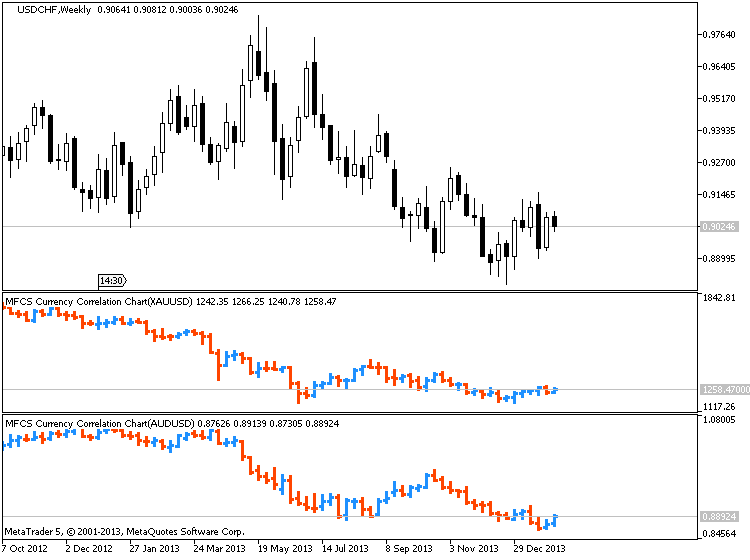

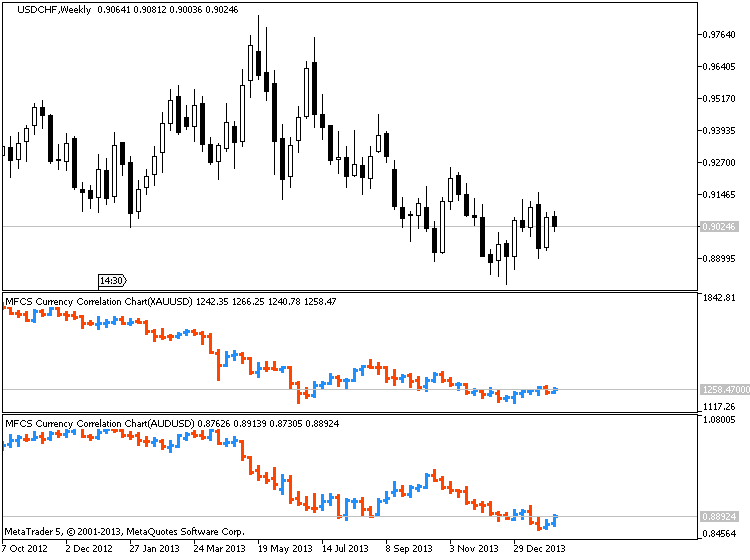

Para Birimi Korelasyonlarını Kullanarak Altın Ticareti yapın ( dailyfx makalesine göre)

Konuşma Noktaları:

- Korelasyonlar, çeşitli pazarlar için yön bulmak için yararlıdır.

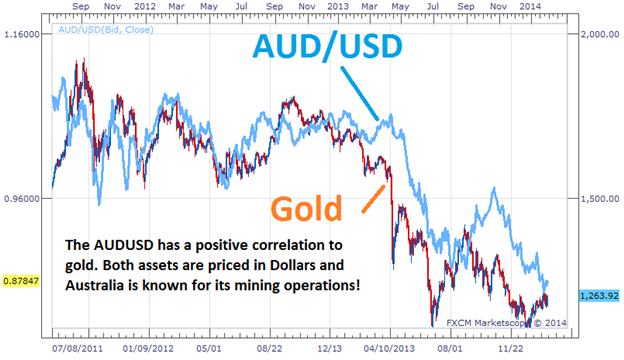

- Altın ve AUDUSD arasında pozitif bir korelasyon var.

- Yön bulunduğunda, başka bir varlık için ticaret stratejinizi planlayın.

Başlayalım!

Altın Korelasyon

Biri Altından bahsettiğinde, AUDUSD ilişkili bir varlık olarak hemen akla gelmelidir. Bu varlıklar pozitif korelasyona sahiptir, yani genel olarak aynı yönde hareket ettikleri görülebilir. Her iki varlık da ABD Doları cinsinden fiyatlandırıldığından, öncelikle bu korelasyon çalışır. AUD/USD çifti, ABD Doları cinsinden fiyatlandırılan Avustralya Dolarını temsil eder. Altın, XAU/USD veya ons başına ABD Doları cinsinden fiyatlandırılırken. ABD doları güç kazandığında, her iki varlık da değer kaybetme eğilimindedir.

İkincisi, Avustralya'nın kapsamlı altın madenciliği operasyonları nedeniyle AUD'nin altınla yüksek bir korelasyonu vardır. Altın fiyatları dalgalandıkça, bu, metal alımı yapmak için AUD'ye aktarılan fon miktarını artırır veya azaltır. Bu transferler esasen para birimine olan talebi değiştirir ve doğrudan AUDUSD döviz çiftinde de değişikliklere neden olabilir.

Korelasyon Ticareti

Pozitif korelasyonlu varlıklarla ticaret yapmanın anahtarı, bir ticaret kararı vermeden önce dayanak varlıklardan birinden bir yön bulmaktır. Tüccarlar AUDUSD'nin düşük seviyelere baskı yaptığını görüyorsa, bu kolayca Altın üzerindeki düşüş eğiliminin katalizörü olabilir. Tersine, altın yükseliş eğilimindeyse, bu aynı zamanda AUDUSD'de yeni bir yükseliş eğiliminin işareti olabilir.

Gördüğünüz gibi, bu bilgi piyasa hakkında genel bir temel görüşe sahip tüccarlar için çok faydalıdır. Altın veya ABD Doları hakkında bir fikriniz varsa, bu bir ticaret fikrine aktarılabilir. Genellikle Altın üzerinde yükseliş eğiliminde olan tüccarlar, metalin kendisi yerine AUDUSD ile işlem yapmayı tercih ederler. Aussie Doları, %2,50'lik bir bankacılık oranına sahiptir, yani tüccarlar, Altın ile pozitif ilişkili bir görüşe göre bir satın alma emri uygularken ek faiz kazanabilirler. Bir tüccar AUDUSD döviz çiftinde düşüş gösteriyorsa, tüccarlar ticaret bakiyelerinde faiz birikmesini önlemek için sırayla altın satabilirler.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

Göstergeler: MFCS Para Birimi Korelasyon Tablosu

yenidijital , 2014.02.04 09:27

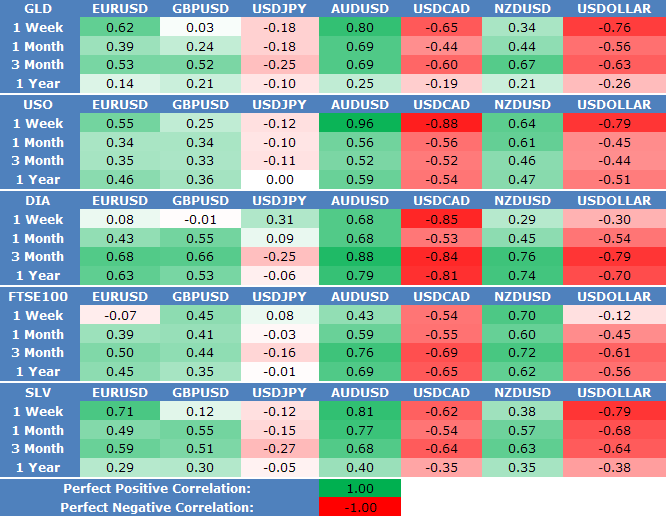

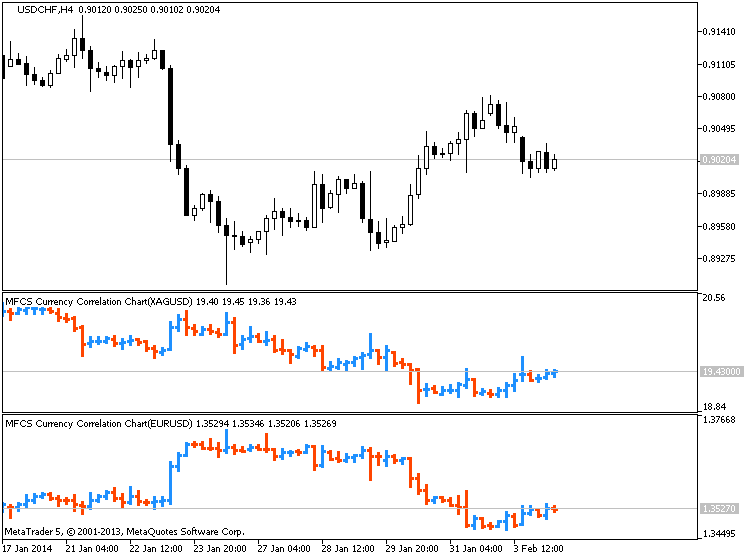

Avustralya Doları Altın, Gümüş, Çelik Fiyatları ile Güçlü Bir İlişkiye Sahiptir ( bu makaleye göre)

SPDR Gold ETF Trust (GLD), United States Oil Fund ETF (USO), SPDR Dow Jones Industrial Average ETF Trust (DIA), UK FTSE 100 Index ve IShares Silver Trust ETF (SLV) fiyatlarıyla forex korelasyonlarını görüntüleyin:

XAUUSD/AUDUSD :

XAGUSD/EURUSD :

XAGUSD/USDCAD :

Bir demo hesabına sahip olmanın önemi, genellikle birçok yeni tüccar tarafından gözden kaçırılır. Bir demo ticaret hesabı, özellikle ticarette yeniyseniz, başarınızın anahtarıdır. Nedenini öğrenmek için yukarıdaki videoyu izleyin.

============

===========

- Ücretsiz ticaret uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Genel olarak forex ve finans piyasası hakkında ticaret ve eğitim videosu (örneğin youtube'dan).

Lütfen ilginç bulduğunuz forex videosunu yükleyin. Doğrudan reklam yok ve offtopik yok lütfen.

Videosuz yorumlar silinecektir.