Alım-satım fırsatlarını kaçırıyorsunuz:

- Ücretsiz alım-satım uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

(PF-1)*SdDay - bu katsayının Vigoda göstergesinin ana hacmini yakalamasını önlemek için üst limitler. Ne kadar çok işlem olursa, yüksek karlılık elde etmek o kadar zor olur.

(PF-1) - negatif bir denge göstergesi ile PF çarpanı da negatif olacak şekilde yapılır. Bu ilk gösterge olarak gider, bu nedenle sonrakiler toplamın hacmini de etkilemeli ve bir tür baskınlığa sahip olmamalıdır.

((PipBar+Ust)/10) - pozisyon açarken zaman bizim lehimize değil çünkü Piyasa her an değişebilir ve PipBar göstergesi (şimdi PipMin, pip/min olarak değiştirdim) sadece kullanılan zamanın kalitesini gösterir, yani. minimum sürede maksimum puan sayısı. Ust - sürdürülebilirlik de önemlidir, gösterge ne kadar yüksek olursa, dengenin büyümesi o kadar düzgün olur. 10'a bölmek toplam üzerindeki etkiyi eşitler.

(ProcDay*10)/(MD+(SrD*4)) - bakiyenin büyüme hızının bu sırada kullanılan risklere oranı. Genel gösterge üzerindeki etkiyi de eşitlemek için 10 ve 4 ile çarpma.

Toplama yerine çarpma kullanırsanız, her göstergenin etkisini dengelemek daha zordur, bundan sonuç bazen mantıksız bir şekilde atlar. İnanın bana, her şey zaten kontrol edildi, eğer bir parametre biraz fazla tahmin edilirse, o zaman çarpıldığında, genellikle toplamı yanlış tepeye çeker.

Formülü değiştirmeye devam ediyorum ve daha sonra güncellemeler ve karşılaştırmalar yayınlayacağım ...

(PF-1)*SdDay - bu katsayının Vigoda göstergesinin ana hacmini yakalamasını önlemek için üst limitler. - 1. Kar Faktörüne yanlış bir bağımlılığın açıkça kullanıldığını gösterir. Ne kadar çok işlem olursa, yüksek karlılık elde etmek o kadar zor olur. - 2. Farklı formüle edelim, büyük karlılıkla rastgele bir sonuç elde etmek o kadar zor olur.

(PF-1) - negatif bir denge göstergesi ile PF çarpanı da negatif olacak şekilde yapılır. - 3. Negatif bakiyede eksi ve kar faktörü < 1 vardır - bu mantıklı ve metodik olarak haklı. Birini diğeriyle geçersiz kılmanın amacı nedir? Bu ilk gösterge olarak gider, bu nedenle sonrakiler toplamın hacmini de etkilemeli ve bir tür baskınlığa sahip olmamalıdır. -

((PipBar+Ust)/10) - pozisyon açarken zaman lehimize değil çünkü Piyasa her an değişebilir ve PipBar göstergesi (şimdi PipMin, pip/min olarak değiştirdim) sadece kullanılan zamanın kalitesini gösterir, yani. minimum sürede maksimum puan sayısı. - 4. Kriterin test süresinin uzunluğuna ters bağımlılığı daha basit ve açıktır. Ust - istikrar da önemsiz değildir, gösterge ne kadar yüksek olursa, denge araçlarının büyümesi o kadar düzgün olur . - 5. Maksimum düşüşe bölünen kâr, dengenin düzgün büyümesine uymuyor. Ben buna böyle demezdim. 10'a bölmek toplam üzerindeki etkiyi eşitler. - 6. Bu, bazı istatistiksel formül hesaplamalarının veya "yaklaşık olarak sığdır" türündeki ortalama tavan ampirizminin sonucu mu?

(ProcDay*10)/(MD+(SrD*4)) - bakiyenin büyüme oranının bu sırada kullanılan risklere oranı. 4. Kriterin test süresinin uzunluğuna ters bağımlılığı daha basit ve açıktır. Genel gösterge üzerindeki etkiyi de eşitlemek için 10 ve 4 ile çarpma. - 6. Bu 10'lar ve 4'ler, bazı istatistiksel formül hesaplamalarının veya "yaklaşık olarak sığdır" türündeki ortalama tavan ampirizminin sonucu mu?

Toplama yerine çarpma kullanırsanız, her göstergenin etkisini dengelemek daha zordur, bundan toplam bazen mantıksız bir şekilde atlar.İnan bana, bir parametre biraz fazla tahmin edilirse, çarpıldığında, her şey zaten kontrol edildi. genellikle toplamı yanlış üste çeker. - 1. Kar Faktörü, Kar, Maksimum Düşüş, Test edilen sürenin uzunluğuna ilişkin yanlış bir bağımlılığın açıkça kullanıldığını gösterir.

Formülü değiştirmeye devam ediyorum ve daha sonra güncellemeler ve karşılaştırmalar yayınlayacağım ...

Size basit bir örnekle göstereyim, yaklaşımınızın metodolojik olarak yanlış olduğunu anlayacaksınız.

Bakiye göstergesi bizim için değerli çünkü onu hayalimizle karşılaştırıyoruz - "daha fazla para". Denge ve "daha fazla para" aynı nitelikteki göstergelerdir ve denge ne kadar büyükse, "daha fazla para"ya o kadar yakındır.

Maksimum düşüşün göstergesi bizim için değerli çünkü onu kabusumuzla karşılaştırıyoruz - "depozito gitti". Maksimum düşüş ve "kayıp depozito" yine aynı nitelikte göstergelerdir ve maksimum düşüş ne kadar küçükse, "kayıp depozito"dan o kadar uzaktayız.

Kâr faktörü bizim için değerlidir, çünkü tüm kârların toplamını, içindeki tüm kayıpların toplamıyla karşılaştırırız. Şaşırtıcı bir şekilde, gerçek şu ki, tüm karların toplamı ve tüm kayıpların toplamı yine aynı nitelikte göstergelerdir ve ne kadar fazla kar ve daha az kayıp olursa, gösterge bizim için o kadar değerli olur.

Homojen göstergeleri karşılaştırmanın (toplama, bölme, çarpma) ne kadar önemli olduğunu kabaca anladığınızı düşünüyorum. aynı nitelikteki göstergeler. Aksi takdirde salata sosu olur.

Şimdi SrD'nize geri dönün. Onun örneğini kullanarak, yalnızca hastanın ortalama sıcaklığına uygun olarak tüm işlemler için ortalama düşüşü hesaplayabildiğimiz için göstergeyi girmemiz gerektiğini belirtmek istiyorum. SrD'nin skora ne kattığını açıklayabilir misiniz? Bana göre kesinlikle hiçbir şey. 1,11,1,11,1,11,...'lik düşüşler, SrD'niz için 6,6,6,6,6,6,..'lik düşüşlere eşdeğer olacaktır. Burada böyle bir değerlendirmeye katılacak taraftar bulacağınızı sanmıyorum. Özellikle depozitonun ölümü 10'luk bir düşüşte gerçekleşirse. Maksimum düşüşün neden değerli olduğunu anlıyor musunuz? Depozitonuzun ölüme ne kadar yakın olduğunu ve bitiş çizgisinde canlı mı yoksa ölü mü olduğunu gösterir. SrD'nin kendisi hiçbir şey göstermez, çünkü aynı nitelikteki bir göstergeyle karşılaştırmazsınız, değerlendirmeden havaya asarsınız, bu yüzden hiçbir değeri yoktur. Gerçekten böyle bir şey girmek istiyorsanız, o zaman SrProfit'i hesaplamaya çalışın ve SrD ile karşılaştırın, ancak MD ile değil ve hatta daha fazlası, bakiyenin büyüme oranı ile değil.

Göstergelere sahip olduktan sonra onları çarpmanız gerekir. Sizin için bir gösterge diğerinden daha önemliyse, bunun için daha "güçlü" bir işlev kullanmanız gerekir. Örneğin, daha anlamlı bir göstergenin karesini almak veya daha az anlamlı bir göstergeden logaritma, karekök vb. almak. vb. Bir fonksiyon kullanarak bir göstergeye ağırlık vermek zevk ve tercih meselesidir. Böyle bir çarpmanın arkasında istatistik yoktur, bu sadece kaba bir tahmindir, bu mantıklıdır - kriterin sizin için önemli olan göstergelerle orantılılığı. Ama yaptığınız şey - karı çubuklara bölün ve farklı düşüşlere bölünen büyüme oranını ekleyin, 10'lar ve 4'lerde gözle normalleştirmeye çalışın - bu, hesaplamanızın arkasında katı bir matematiksel formül olsaydı doğru olurdu. Yerler formülünüz kaba bir tahmin bile değil, çünkü hiçbir göstergesi yoktur.

Vita писал(а) >>

Şimdi SrD'nize geri dönün. Onun örneğini kullanarak, yalnızca hastanın ortalama sıcaklığına uygun olarak tüm işlemler için ortalama düşüşü hesaplayabildiğimiz için göstergeye girmemiz gerektiğini size belirtmek istiyorum. SrD'nin skora ne kattığını açıklayabilir misiniz? Bana göre kesinlikle hiçbir şey. 1,11,1,11,1,11,...'lik düşüşler, SrD'niz için 6,6,6,6,6,6,..'lik düşüşlere eşdeğer olacaktır. Burada böyle bir değerlendirmeye katılacak taraftar bulacağınızı sanmıyorum. Özellikle depozitonun ölümü 10'luk bir düşüşte gerçekleşirse. Maksimum düşüşün neden değerli olduğunu anlıyor musunuz? Depozitonuzun ölüme ne kadar yakın olduğunu ve bitiş çizgisinde canlı mı yoksa ölü mü olduğunu gösterir. SrD'nin kendisi hiçbir şey göstermez, çünkü aynı nitelikteki bir göstergeyle karşılaştırmazsınız, değerlendirmeden havaya asarsınız, bu yüzden hiçbir değeri yoktur. Gerçekten böyle bir şey girmek istiyorsanız, o zaman SrProfit'i hesaplamaya çalışın ve SrD ile karşılaştırın, ancak MD ile değil ve hatta daha fazlası, bakiyenin büyüme oranı ile değil.

MD en önemli göstergelerden biridir. Ve görevimiz bu göstergenin dürüstlüğünü ortaya çıkarmaktır. Bu ne anlama geliyor? Bir örnekle açıklayayım: Diyelim ki birbirine benzer iki pasajımız var, her ikisi de aynı dezavantaja sahip ve diğer her şey de yakınlarda bir yerde, başlangıçta temel bir fark yok. Aslında, pasajlardan birinde, düşüş tehlikeli işlemlerden (açılmayan ve onları görmüyoruz) uyacak şekilde ayarlandı ve diğerinde, aksine, düşüş çoğunlukla küçük ve sadece rastgele bir ticarette aynı seviyeye ulaştı. Sonuç olarak, temelde farklı iki geçiş elde ederiz. Her işlemin düşüşünün bir gölgeleme olduğunu hayal edersek, o zaman SrD sadece bu gölgelemenin yoğunluğunu ve yarıçapını belirler ve maksimum düşüşün, örneğin %15'in tesadüfen çakıştığını ve istatistiksel olarak zar zor uzandığını açıkça gösterir. -%30 (sinyalin bir milimetresinde açılmadı ve onları görmüyoruz) veya tam tersi yanlışlıkla %5-10'dan kayma (tüm pozisyonların maksimum açıklığı).

PF aynı zamanda en önemli göstergelerden biridir. Ayrıca, tehlikeli işlemleri bir milimetrede atlayarak kolayca optimize edilebilir. Benim için tüm işlemleri açıp PF 1.8 almak daha iyidir. Ancak tüm tehlikeli ve güvenli işlemleri görmek için ve aslında (optimizasyondan sonra), sinyali biraz daraltın ve PF 2-3'ü alın. Optimizasyonda, bir aracın hayatı zor olmalı, ancak gerçekte iş daha kolay hale getirilebilir. Üstelik burada artık esnaf kaybetmeye gerek yok... "Öğrenmesi zor - savaşması kolay" dedikleri gibi, böyle olmalı...

PipBar - Önemini bir örnekle açıklıyorum. Yine birbirine benzeyen iki geçiş ve işlem sayısı aynıdır. Sadece bir geçişte, anlaşmalar ortalama olarak açılır, yarım gün boyunca serpiştirilir, ardından iyi kapatılır. Diğerinde açılıyor, 5-10 dakika sonra bir sıçrama oluyor ve siyahta da kapanıyorlar. Aynı kâr ortaya çıkıyor, ancak radikal olarak farklı bir zaman kullanımıyla. Aynı test süresine sahip olmalarına rağmen (örneğin bir yıl). PipBar - kullanılan zamanın kalitesini şeffaf bir şekilde gösterir, yani. TS, bir işlemi minimum süre ve maksimum getiri ile tamamlamak için bakiyeden borç para alır!

Gerisini sonra yazarım...

MD en önemli göstergelerden biridir. Ve görevimiz bu göstergenin dürüstlüğünü ortaya çıkarmaktır. Bu ne anlama geliyor? Bir örnekle açıklayayım: Diyelim ki birbirine benzer iki pasajımız var, her ikisi de aynı dezavantaja sahip ve diğer her şey de yakınlarda bir yerde, başlangıçta temel bir fark yok. Aslında, geçişlerden birinde, düşüş tehlikeli işlemlerden (açılmamış ve görmediğimiz) sığacak şekilde ayarlanmıştır - lütfen tehlikeli ticaretin ne olduğunu, hangilerinin açılmadığını ve hangilerinin açılmadığını açıklayın. Bakın, SRD'yi temiz suya nasıl getiriyor? - ve diğerinde, tam tersine, düşüş çoğunlukla küçüktür ve sadece bir rastgele ticarette aynı seviyeye ulaştı - tehlikeli bir ticaret seviyesi, değil mi? . Sonuç olarak, temelde farklı iki geçiş elde ederiz. Her işlemin düşüşünün bir gölgeleme olduğunu hayal edersek, o zaman SrD sadece bu gölgelemenin yoğunluğunu ve yarıçapını belirler ve maksimum düşüşün, örneğin %15'in tesadüfen çakıştığını ve istatistiksel olarak zar zor uzandığını açıkça gösterir. -%30 (sinyalin bir milimetresinde açılmadı ve onları görmüyoruz) veya tam tersi yanlışlıkla %5-10'dan kayma (tüm pozisyonların maksimum açıklığı). - 1-11-1-11-... vs. tehlikeli anlaşmalara karşı örnekler verdim, değil mi?

PF aynı zamanda en önemli göstergelerden biridir. Ayrıca, tehlikeli işlemleri bir milimetrede atlayarak kolayca optimize edilebilir. Benim için tüm işlemleri açıp PF 1.8 almak daha iyidir. Ancak tüm tehlikeli ve güvenli işlemleri görebilmek için tehlikeli ve güvenli işlemler tanımınız var mı ve ne zaman açılıyor? Yukarıda, onları bir düşüşle ilişkilendirirsiniz. Ne olduğunu anlamak zor. ve aslında (optimizasyondan sonra), sinyali biraz daraltın ve PF 2-3'ü alın. Optimizasyonda, bir aracın hayatı zor olmalı, ancak gerçekte iş daha kolay hale getirilebilir. Üstelik burada artık esnaf kaybetmeye gerek yok... "Öğrenmesi zor - savaşması kolay" dedikleri gibi, böyle olması gerekiyor... - Sezgisel olarak, ne elde etmek istediğinizi anlıyorum. Optimizasyon için PF=1.8 parametresini ayarladığınızdan ve sizin için PF=1.8 ile bir çalışma yaptığından şüpheliyim, ancak iş için PF=2-3 ayarladınız. Hayır, elbette optimizasyon ve çalışma seçenekleri diğer parametrelerde farklılık gösterir. Ve size öyle geliyor ki, optimizasyon modunda "tehlikeli ve güvenli" işlemler topluyorsunuz, her şeyin en üst düzeyde olduğundan emin oluyorsunuz ve daha sonra olduğu gibi "tehlikeli" işlemleri kapatıyorsunuz ve aklınızda bulundurun - sınıf, ben "Tehlikeli" işlemlerin farkındayım, onları kontrol ediyorum, sonuçta onları çalışan sürümde kapattım ve ortaya çıksalar bile, onlar benim için bir tehdit değil. Bu bir illüzyon. Bana "Ne yapıyorum? Timsahları kovuyorum - Demek burada doğmadılar - Çünkü onları çok iyi uzaklaştırıyorum. Ve bilimsel olarak, boş bir kümenin herhangi bir elemanı hakkında herhangi bir ifade doğrudur. Herhangi bir şey Var olmayan, çalışma varyantında ve diğerlerinde açılmayan işlemleri düşünebilirsiniz - her şey doğru olacaktır. "Tüm işlemleri açmak daha iyi", size bir dizi optimize edilmiş parametre ile gerçeği gösterir. "Biraz dar sinyal" - ilkinden hiçbir işlemin olmadığı başka bir gerçeklik. Dar bir sinyalde açılmayan bu var olmayan işlemler sadece hayal gücünüzde var. Ve doğal olarak, onların "var" olduklarının farkındasınız, her şeyin kontrol altında olduğunu - "sinyali daraltarak" onları korkuttunuz. "Dar sinyal" koşullarında açılmamış anlaşmalar olmadığını anlamaya çalışın, özelliklerini bilmiyoruz, ancak onlar hakkında her şeyi hayal edebiliyoruz . İriya sinyali ile gerçeği değiştiriyoruz. Hayaletleri tartmaya çalışarak zaman kaybetmezdim. Gerçeklerden başlayın. Her koşu için farklıdırlar.

PipBar - Önemini bir örnekle açıklıyorum. Yine birbirine benzeyen iki geçiş ve işlem sayısı aynıdır. Sadece bir geçişte, anlaşmalar ortalama olarak açılır, yarım gün boyunca serpiştirilir, ardından iyi kapatılır. Diğerinde açılıyor, 5-10 dakika sonra bir sıçrama oluyor ve siyahta da kapanıyorlar. Aynı kâr ortaya çıkıyor, ancak radikal olarak farklı bir zaman kullanımıyla. Aynı test süresine sahip olmalarına rağmen (örneğin bir yıl). PipBar - kullanılan zamanın kalitesini şeffaf bir şekilde gösterir, yani. TS, bir işlemi minimum süre ve maksimum getiri ile tamamlamak için bakiyeden borç para alır! - Arzu anlaşılabilir, ancak metodolojik yaklaşım yanlış. İşlem(ler) için mevduattan ödünç aldığınız paranın değerini hesaplayın ve aynı nitelikteki bir şeyle karşılaştırın, yani. yine maliyeti size doğru görünecek. Veya maliyetin tersini kriterle çarpın - maliyet ne kadar yüksekse, o kadar kötü. Çok doğru? Ve onu istikrara eklersiniz. Yaptığınız şey, bu tür bir kriter için katsayıları kalibre etme girişimidir: maksimum hız / araba maliyeti + hava yastığı sayısı / 100 km'de yakıt tüketimi + güç / kredi yüzdesi

Gerisini sonra yazarım...

Sabit bir lot ile optimizasyon yaparken yanıtlamak istediğimiz ilk soru, TS'den ne düzeyde bir düşüş beklenmesi gerektiğidir. Diyelim ki düşüş seviyesi, ilk depozitonun %30'u. Optimizasyon sürecinde gereksiz seçeneklerin ortadan kaldırılması için bu kriter pratikte nasıl uygulanır? Örneğin şöyle:

Optimizasyondan sonra, Excel'e aktardığımız bir dizi seçenek elde ediyoruz. Kritere göre sıralayın - kurtarma faktörü (kar/maksimum düşüş).

İkinci soru, gerçek ticarette hangi seçeneğin kullanılacağıdır? En iyi seçeneğin %10'luk bir düşüş sağladığını varsayalım. 3 kat daha fazla düşüşe izin veriyoruz, yani işlem hacmini 3 kat artırabiliyoruz. Ama... Gelecekte, seçilen seçeneğin parametreleri bozulabilir. Kural olarak, olan budur.

Daha sonra, bir seçenek yerine, tek bir lota (0.01, 0.1, 1, vb.) eşit işlem hacmine sahip bir grup seçeneği aynı anda kullanabiliriz. Aynı zamanda, aynı anda açık olan işlemlerin sayısı için bir limit belirledik. Örneğin, işlem yapmak için 20 Uzman Danışman belirledik, tek bir hacimle sadece 3 pozisyon açılabilir. Bir pozisyon açmadan önce şunları kontrol ederiz:

O. bir yerine 20 Uzman Danışman tarafından ilk depozitonun %30'luk potansiyel bir geri çekilme olasılığını yeniden dağıtıyoruz.

Şimdi görev bu 20 uzmanı seçmek mi? Sadece ilk 20 seçeneği seçmek kötü bir karardır. Sonuçta birçok seçenek, optimizasyon döneminde aynı sayıda işleme sahiptir , yani eşzamanlı olarak çalışırlar. Bu nedenle, işlem sayısına ve kurtarma faktörüne göre sıralıyoruz. Her grupta en iyi seçeneği seçiyoruz.

Benim için " Optimizasyon sonuçlarının otomatik seçimi için kriter." bu sefer, yani herhangi bir zaman aralığında sistem kararlı olmalıdır.

Pazar dinamiktir, sonuç, optimizasyon çıktı verilerinin dinamizmi ve onlar için otomatik seçimin imkansızlığı hakkında kendini önerir.

ATS, yüksek piyasa oynaklığını ortaya çıkarır ve gün içi moduna geçerse, otomatik seçim ne olacak?

2008'in ikinci yarısının (08/01/2008-01/01/2009) optimizasyonunun mantıklı olmadığını varsayalım, bir MA ile ATS karlı olacaktır.

Trend olan ve trend olmayan zaman aralıklarının seçimi bir seçenektir (iki haftalık sabit bir optimizasyonu tercih ederim).

İstikrar nasıl sağlanır?

Seçim kriterim istikrar . Yaklaşımı değiştirmeyi deneyin, şöyle bir şey yapıyorum:

M5'te yarım yıl, 12 bağımsız optimizasyon yeterlidir.

Kural olarak, parametreler için 50'den fazla seçenek yoktur, ancak bunlar yaklaşık 2-3 "özdeş" ayar paketini tahsis edecektir.

Optimizasyon sonuçlarının pf veya ks ile seçilmesi, ATS algoritmasını yazma yöntemiyle doğrudan ilişkilidir.

Bir kişinin yürümeyi öğrenmesi için zamana ihtiyacı vardır, bir boksörün birinciliğe hak kazanması için önce birden fazla turnuvadan geçmesi gerekir, bu zaman alır ...

Verileri sıralamaya ve herhangi bir zaman aralığında parametreler için seçilen seçenekleri çalıştırmaya yardımcı olacak bir makale var.

Hepiniz hoşgeldiniz!

Konu başlığı ve optimizasyon sonuçlarının kullanımına ilişkin diğer sorular, elbette herhangi bir tüccar için son derece önemlidir.

Sorum sadece aşağıda adı geçen yazarlara yönelik değil...

Elde edilen analiz, muhtemelen burada birinin dediği gibi yalnızca ele alır: "en mükemmel sinir ağı birdir - kafa"

Ancak hem psikolojik hem de gerçek sonuçların buna değer olduğunu düşünüyorum.

Sahte tevazu olmadan), kesinlikle ulaştığımı not ediyorum. seçimin için iyi şanslar manuel optimizasyon. Ancak, bu işlemi otomatikleştirmenin bir yolu yoktur. Muhtemelen, bu sadece kötü resmileştirilmiş bir deneyimdir.

şimdiye kadar bir test versiyonu, ancak göstergeler zaten memnun edici ...

Süper basit ama süper verimli kriterime yalvardılar;)

Konu sustu. Soru havada kaldı. "Aptal" (tek geçişli) optimizasyonda karlı olan ve daha sonra ileriye dönük değilse, sonra bir demoda, bir demoda değilse, daha sonra gerçek olanda birleşen birçok Uzman Danışman kullandıktan sonra, şunu fark ettim ki, Bu soruya kendim karar veririm, daha ileri gitmem .... hiçbir yere :)

................

Neyin değerli olduğunu görürsem, o zaman bir gruplama yaparım - 2, tüm aralık boyunca en fazla üç ve son optimizasyon ...... En iyisini seçerim ve ardından Demo .... garanti yok, hayır henüz istatistik :)

................................................................

Bu gönderi 10/04/2008 12:05'ten itibaren İstatistikler zaten görünmeli!!!

Gönderilere bakılırsa, herkes kriterlerinden ve Son Parametre Seti (FNP) seçiminin sonuçlarından az çok memnun.

................................................

Yani, soruyu ortaya koymak:

Diyelim ki 3 haftalık bir geçmişe göre optimize ettiğimiz belirli bir TS var, sonra optimizasyon sonuçlarına göre FRR'yi seçiyoruz, ardından bir hafta için gerçek (veya OOS), FRR hafta boyunca değişmiyor, haftanın sonunda sonucu düzeltiriz.

Böylece, bir hafta ileri kayma ile 52 döngü (hafta) tekrarlıyoruz, yani. 1 yıl.

Haftalık ticaretin (test) sonucu pozitif veya sıfıra eşitse başarıyı kabul ederiz.

Soru: Nihai parametre setini seçmek için ölçütlerinizi ve yöntemlerinizi uygulamaktan kaç başarı elde edilecek?

Soru soruyorum çünkü kendisi, optimizasyon sonuçlarına dayalı olarak FNP'yi seçmek için bir metodoloji arayışıyla yakından ilgilendi.

Bu konuyla ilgili deneyimlerimi biraz sonra yazacağım.

Hepiniz hoşgeldiniz!

Tamam, hepiniz saklanırken benim hikayemi anlatacak zamanım var.

................

a) Piyasanın dalgalı olduğu, b) Durağan parametrelerle uzun süre kâr eden bir Uzman Danışmanın oluşturulmasının mümkün olmayacağı, c) ... diğer önemli anlayışlar,

Görev belirlendi: Kullanımı istatistiksel olarak güvenilir bir şekilde pozitif bir matematiksel beklenti verecek olan Expert Advisor optimizasyonunun sonuçları arasından böyle bir Nihai Parametre Seti'nin (FNP) nasıl seçileceğini öğrenmek.

Her şey açık görünüyor, ancak her ihtimale karşı bir önceki gönderiden bir örnekle açıklayacağım:

Böylece, bir hafta ileri kayma ile 52 döngü (hafta) tekrarlıyoruz, yani. 1 yıl.

Haftalık ticaretin (test) sonucu pozitif veya sıfıra eşitse başarıyı kabul ederiz.

onlar. 52 haftadan 40'ının sonuçları başarılıysa ve başarısız 12 hafta arasındaki ortalama kayıp, örneğin 1126 USD ise,

ve ortalama karlı hafta - 1777 USD'ye eşit çıktı, sonra sorunu mükemmel bir şekilde çözdüğümüze inanıyoruz.

(520 haftalık veya 5200 haftalık bir numunenin sonuçlarına sahip olmanın daha iyi olduğunu anlıyoruz. Ancak bu büyüklükteki numunelerde bile sonucumuzun oranlarının değişmediğini varsaymak için nedenlerimiz var)

.........

Görevin ciddi olduğunu kabul edin. Bulmak için kaseden daha soğuk, çünkü teorik olarak, bu yönteme göre herhangi bir MTS kullanılabilir. Konu başlatıcı da bize bu konuda yazıyor.

Sorunun teknik tarafı şu şekilde çözüldü:

- Çeşitli kriterlere ait hesaplamalar Expert Advisor'a eklenmiştir. MT raporundan standart, artı örneğin elde edilen maksimum kâr, test süresinin %'si olarak buna ulaşma süresi, uzatılmış Z puanı, alış ve satış başına ortalama işlem süresi, alış ve satışta harcanan süre Test süresinin %'si, vb., vb. Kısacası ne kadar çok o kadar iyi. Ekstra bilgi - olmaz. (İşlemlerimle ilgili bilgileri kastediyorum ;-)))

- IsBackTestingTime.mqh işlevi Expert Advisor'a eklenmiştir Copyright © 2008, Nikolay Kositsin. Yeniden yaptırdım, ama özü benzer. Önceki örneği kullanacağım: diyelim ki EA, her biri on değerden oluşan iki parametreyi ve bir - üç değer daha optimize ediyor. İhtiyacımız olan optimizasyon ve test periyotlarının sürelerini ve bu periyotların kaymasını ayarladıktan sonra, bir tam (GA'sız) optimizasyonun yürütülmesi için 31200 = 300*52 + 300*52 geçiş elde edeceğiz, yani. Optimizasyon periyodunda 300 geçiş ve test periyodunda 300 geçişten oluşan 52 alt grup (dönemin önceki geçişlerine göre). N. Kositsin'in makalesi ve resimleri orada

Uzun bir süre uzak kalmayacağım, sonra devam edeceğim....

Saklandığın yerden çıkarken saklanmayı bırak...))

- adım adım (deinit'ten) danışmanın tüm harici parametrelerini ve ihtiyacımız olan kriterleri bir csv dosyasına yazıyoruz.

- Optimizasyonun sonunda Excel'e yüklüyorum ve bir dakika içinde tüm geçişleri içeren biçimlendirilmiş ve kullanıma hazır bir xls dosyamız var.

Ve burada soru ortaya çıkıyor, tüm bu "zenginlik" ile sonra ne yapmalı?

Bu ve diğer dallarda daha önce yaklaşık olarak açıklanan modeller için FNP seçme sürecini otomatikleştirerek başlamaya karar verdim. Örneğin:

1. alt grup optimizasyon geçişlerini 1.'den 300'e alıyoruz

1. 50'den az fırsatlar - filtreleyin (220 kaldı)

2. ProfitFactor 2'den az - filtreleyin (78 kaldı)

3. %30'dan az veya %70'den fazla kar edin (ortayı alın) - filtreleyin (33 kaldı)

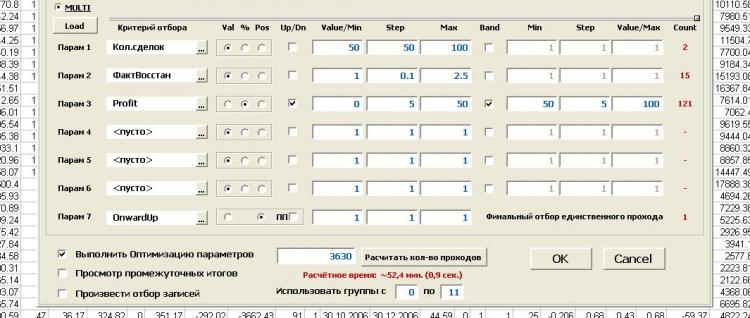

.... mutlak değere göre, göreli değere göre (%), pozisyon numarasına göre toplam 6 kriter filtrelerle işlenebilir. İki tür filtre - bant geçiren (iç, dış) ve sınır (daha fazla, daha az)

7. Doğrudan FNP'yi seçiyoruz. Örneğin, denge eğrisinin doğruluğundan sorumlu kriterin maksimum değere sahip olduğu bir küme olacaktır.

Şimdi, mevcut FNP geçiş numarasına göre, bu alt grubun (OoS gibi) testinde karşılık gelen geçişi üç yüz geçişi buluyoruz ve karı sabitliyoruz.

Ve böylece her alt grup için.

Sonuç olarak, bir denge tablosu ve haftalık (bu durumda) "işlemler" göstergeleri ile yapılan iş hakkında bir rapor alıyoruz. Her şey göz alıcı görünüyor. Ancak...

Sonuç:

Seçim yöntemlerinde kararlı bir kalıp bulamadım. Her şey yolunda gibi görünüyor, ama bir şeyler doğru değil. İnanmıyorum!!! (büyük olanın dediği gibi...)

Aynı zamanda, bu yaklaşımın potansiyele sahip olduğuna ve çok büyük olduğuna inanılmaktadır.

Uzun süre bu konuyla ilgilenmedim ve sadece bir stratejiyi test ettim (Şimdi bu konuyu geliştirdikten sonra nerede ve neden acı çektiğimi hatırlamaya çalışıyorum ....)

Sorular:

1. Ne düşünüyorsunuz: Belki de her araç bu tür tedavilere uygun değildir? onlar. zaman içinde daha kararlı olanlar var ve bu kararlılığın hangi kriterinin hemen belirlenmesi için getirilmesi gerekiyor - Bizim TS'miz / TS'miz değil.

2. Burada yanlış yapılan nedir? Başka yaklaşımlar gören var mı?

3. Yine de sonuçlarınızı duymak isterim. Soru, bu sayfadaki ilk mesajımda (y) zaten soruldu.

Teklif:

Toplu olarak bir hazır strateji seçin (zaten MTS tarafından veya güvenilir bir yazardan hata ayıklandı, önerin) ve tekrar toplu olarak sorunu çözmeye çalışın (veya en azından çözüme yaklaşın)

benim tarafımdan açıklanan işlevselliği kullanarak (ancak bunun mümkün ve başka bir benzer teklif olduğu konusunda ısrar etmiyorum).

Test sonuçları burada yayınlanacak veya burada yayınlanmayacak, yine birlikte karar verebilirsiniz.

Dilerseniz yeni konu açabilirsiniz.

Keşke sonuçlar olsaydı ve bu konu solup gitmeseydi ve gelişmeseydi.

Ek.

1. Araç oldukça esnektir. Optimizasyon sonuçlarını seçmek için herhangi bir yöntemi resmileştirmenize izin verir. Tabii ki IMHO.

2. Son parametre setini bulmak için yöntemleri optimize etmek için bir işlevsellik olduğunu söylemedim, yani. optimizasyon optimizasyon parametreleri yazın. Her kriter için aralığı ve adımı, ayrıca sınır tipini ve filtre modunu seçiyoruz ve optimizasyona başlıyoruz. Bir kez görmek daha iyidir...

Bu her şey gibi.

not. "Başta ne var, sayın... Şaka değil..." (c) UmaTurman