Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.10 15:21

Apenas algumas noções básicas para traders -

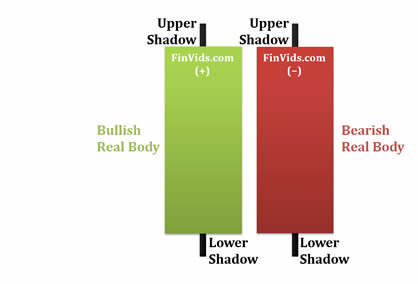

Os gráficos de velas são uma forma eficaz de visualizar os movimentos de preços. Há dois tipos básicos de candlesticks:

- Candle de alta: Quando o fechamento é maior do que a abertura (geralmente verde ou branco)

- Candle de baixa: Quando o fechamento é menor do que a abertura (geralmente vermelho ou preto)

Partes do candlestick

Há três partes principais em um candlestick:

- Sombra superior: A linha vertical entre a máxima do dia e o fechamento (candle de alta) ou a abertura (candle de baixa)

- Corpo real: A diferença entre a abertura e o fechamento; parte colorida do candlestick

- Sombra inferior: A linha vertical entre a mínima do dia e a abertura (candle de alta) ou o fechamento (candle de baixa)

O poder dos gráficos de candlestick está nos múltiplos candlesticks que formam padrões de reversão e continuação:

- Padrão de engolfo de alta

- Padrão de engolfo de baixa

- Cobertura de nuvem escura

- Doji

- Doji Libélula

- Estrela da Noite

- Doji Lápide

- Martelo

- Homem Pendurado

- Harami

- Martelo invertido

- Estrela da manhã

- Padrão de perfuração

- Shooting Star (estrela cadente)

- Topos e fundos de pinças

- Janelas

Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.10 19:03

Corpo real e sombras superior e inferior

A área retangular entre a abertura e o fechamento de uma sessão de negociação é chamada de corpo real. As linhas finas que se parecem com pavios de velas acima e abaixo do corpo real são chamadas de sombras. A sombra acima do corpo real é chamada de sombra superior, sendo que a extremidade superior da sombra superior corresponde à máxima da sessão de negociação, e a sombra abaixo do corpo real é chamada de sombra inferior, sendo que a extremidade inferior da sombra inferior corresponde à mínima da sessão de negociação.

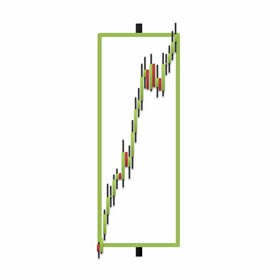

Candlestick de alta

Ao discutir as sessões de negociação com base em um dia de negociação (manhã a tarde), em geral, os dois momentos mais significativos do dia de negociação são a abertura e o fechamento. A abertura e o fechamento criam o corpo real do candlestick; portanto, a parte mais importante de um candlestick é o corpo real. Ao observar um candlestick, uma pessoa pode dizer rapidamente se os traders estavam comprando avidamente durante o dia (os touros estavam no comando do dia de negociação) - o candlestick é verde, ou se os traders estavam vendendo avidamente durante o dia (os ursos dominaram o dia de negociação) - o candlestick é vermelho. Observando o tamanho do corpo real do candlestick, um trader pode dizer se os touros estavam significativamente no comando do dia de negociação (um candlestick verde alto) ou apenas moderadamente no comando do dia de negociação (um candlestick verde pequeno). Da mesma forma, se um trader vir um candlestick vermelho grande, ele pode presumir que a pressão de venda dos ursos dominou os touros no dia; entretanto, se o candlestick for muito pequeno e vermelho, o trader poderá ver que os ursos foram apenas um pouco mais poderosos do que os touros naquele dia. Em resumo, o corpo real de um candlestick pode resumir o resultado de um período de negociação de uma maneira fácil de ver - verde = os touros venceram a sessão de negociação, vermelho = os ursos venceram a sessão de negociação; e a altura do candle é igual à margem de vitória dos touros ou dos ursos.

Steve Nison (1994) afirma que "para que um candle [de alta] tenha significado, alguns operadores de candlestick japoneses acreditam que o corpo real deve ser pelo menos três vezes mais longo que o corpo real do dia anterior". (p. 20). Roads (2008) sugere o seguinte: "determine a área coberta pela diferença entre o fechamento e a abertura. Se for pelo menos 90% da área coberta pela diferença entre a máxima e a mínima, você tem uma vela branca longa" (p. 76). Um exemplo da definição de um pacote de gráficos de computador é: "Seu preço de fechamento é maior que o preço de abertura; seu corpo é mais longo que cada sombra; seu corpo é mais longo que o tamanho médio do corpo calculado para o número especificado de candles anteriores" (ThinkorSwim, 2011).

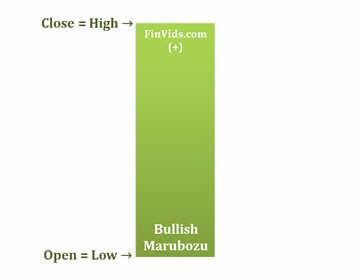

Há versões específicas do candle de alta. A primeira é um candlestick de alta muito forte chamado marubozu de alta. A tradução aproximada de marubozu é "careca ou com pouco cabelo" (Rhoads, 2008, p. 74). Um marubozu é careca ou tem pouco cabelo porque não tem sombra superior ou inferior ou, pelo menos, tem uma sombra superior e/ou inferior muito pequena. Essa é a forma mais extrema do candlestick de alta porque os touros estiveram no comando desde a abertura até o fechamento; os ursos não conseguiram empurrar os preços abaixo do preço de abertura e o pregão terminou com os touros ainda comprando e empurrando os preços para cima até o fechamento.

Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.11 16:10

O padrão de vela Bullish Engulfing é um padrão de reversão de alta, que geralmente ocorre na parte inferior de uma tendência de baixa. O padrão consiste em dois Candlesticks:

- Vela de baixa menor (Dia 1)

- Vela maior de alta (Dia 2)

O corpo real do candle de baixa do Dia 1 geralmente está contido no corpo real do candle de alta do Dia 2.

No Dia 2, o mercado cai; no entanto, os ursos não vão muito longe antes que os touros assumam o controle e empurrem os preços para cima, preenchendo a lacuna da abertura da manhã e empurrando os preços para além da abertura do dia anterior.

O poder do padrão Bullish Engulfing vem da incrível mudança de sentimento de um gap de baixa pela manhã para uma grande vela de corpo real de alta que fecha nas máximas do dia. Os ursos já não são mais bem-vindos e os touros assumiram o controle do mercado.

O gráfico abaixo do S&P 500 Depository Receipts Exchange Traded Fund (SPY) mostra um exemplo de um padrão Engulfing de alta que ocorre no final de uma tendência de baixa:

Há três momentos principais para comprar usando o padrão Engulfing de alta; os sinais de compra apresentados abaixo estão ordenados do mais agressivo para o mais conservador:

- Compre no fechamento do Dia 2, quando os preços subiram a partir do gap de baixa da manhã. Uma forte indicação de que a alta no Dia 2 foi significativa e realmente uma reversão do sentimento do mercado é se houve um aumento substancial no volume que acompanhou o grande movimento de alta no preço.

- Ao esperar até o dia seguinte para comprar, o trader está se certificando de que a reversão de alta e o entusiasmo do dia anterior continuam e não foram apenas uma ocorrência de um dia, como um rali de cobertura de posições vendidas. No gráfico acima do SPY, um trader provavelmente não entraria no mercado com uma posição comprada no dia seguinte ao Padrão Engolfo de Alta, porque o mercado caiu significativamente e até atingiu novos mínimos. Um trader que usasse a metodologia nº 2 provavelmente esperaria por um sinal de compra mais concreto, como o apresentado no método nº 3 a seguir.

- Depois de ver o Padrão de Engolfo de Alta, o trader esperaria por outro sinal, principalmente uma quebra de preço acima da linha de resistência descendente, antes de entrar com uma ordem de compra.

A seguir, apresentamos um exemplo do que geralmente ocorre durante o dia em um Padrão de Engolfo de Alta.

Padrão de Engolfamento de Alta intradiárioO gráfico de 15 minutos a seguir do fundo negociado em bolsa S&P 500 (SPY) é do período de 2 dias que compreende o exemplo do padrão engolfo de alta na página anterior:

- Dia 1: Como pode ser visto no gráfico acima, o dia 1 foi um dia de baixa, mesmo fechando o dia em baixa (sentimento de baixa).

- Dia 2: A abertura foi um gap para baixo, um sinal muito baixista, mas os touros pareciam estar fartos, pois o preço do SPY subiu pelo resto do dia, fechando próximo às máximas do dia (sentimento de alta) e mais alto do que a máxima do dia 1.

Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.11 16:21

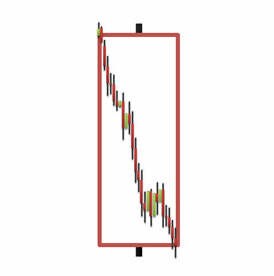

Padrão de engolfo de baixa

O padrão de vela Bearish Engulfing é um padrão de reversão de baixa, que geralmente ocorre no topo de uma tendência de alta. O padrão consiste em dois Candlesticks:

- Vela de alta menor (Dia 1)

- Vela maior de baixa (Dia 2)

Geralmente, o corpo real do candle de alta do Dia 1 está contido no corpo real do candle de baixa do Dia 2.

O mercado sobe (sinal de alta) no Dia 2, mas os touros não sobem muito antes que os ursos assumam o controle e empurrem os preços ainda mais para baixo, não apenas preenchendo a lacuna da abertura da manhã, mas também empurrando os preços para baixo da abertura do dia anterior.

Com o Padrão Engulfing de Alta, há uma incrível mudança de sentimento do gap de alta na abertura para a grande vela de corpo real de baixa que fechou nas mínimas do dia. Os ursos superaram com sucesso os touros no dia e, possivelmente, nos próximos períodos.

O gráfico abaixo das ações da Verizon (VZ) mostra um exemplo de dois padrões de engolfamento de baixa que ocorrem no final das tendências de alta:

Três metodologias de venda usando o padrão Bearish Engulfing estão listadas abaixo, na ordem do mais agressivo para o mais conservador:

- Venda no fechamento do Dia 2. Uma indicação ainda mais forte de venda é dada quando há um aumento substancial no volume que acompanha o grande movimento de queda no preço.

- Ao esperar até o dia seguinte para vender, o trader está se certificando de que o padrão de reversão de baixa é real e não foi apenas uma ocorrência de um dia. No gráfico acima da Verizon, um trader provavelmente entraria no dia seguinte ao padrão Engulfing de baixa porque a venda continuou.

- Normalmente, o trader espera por outros sinais, como o rompimento do preço abaixo da linha de suporte ascendente, antes de entrar com uma ordem de venda. Entretanto, no caso da Verizon acima, o padrão de engolfo de baixa ocorreu ao mesmo tempo que a quebra da linha de tendência abaixo do suporte.

A seguir, apresentamos um exemplo do que geralmente ocorre durante o dia em um Padrão Engulfing de Baixa.

Padrão de Engolfamento de Baixa intradiárioO gráfico de 15 minutos a seguir da Verizon (VZ) é do período de 2 dias que compreende o exemplo do Padrão Engolfamento de Baixa da página anterior:

- Dia 1: Como pode ser visto no gráfico acima, o dia 1 foi um dia de alta, fechando próximo à máxima do dia (sentimento de alta).

- Dia 2: A abertura foi um gap para cima, um sinal de alta; no entanto, os touros ficaram sem pressão de compra e os preços caíram pelo resto do dia, fechando perto das mínimas do dia (sentimento de baixa) e abaixo das mínimas do dia 1.

Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.13 12:10

Dark Cloud Cover é um padrão de reversão de candlestick de baixa, semelhante ao padrão Bearish Engulfing (consulte: Padrão Bearish Engulfing). Há dois componentes de uma formação Dark Cloud Cover:

- Vela de alta (Dia 1)

- Vela de baixa (Dia 2)

Um padrão Dark Cloud Cover ocorre quando um candle de baixa no Dia 2 fecha abaixo do meio do candle do Dia 1.

Além disso, o preço sobe no Dia 2 apenas para preencher a lacuna e fechar significativamente os ganhos obtidos pelo candlestick de alta do Dia 1.

A rejeição do gap de alta é um sinal de baixa por si só, mas a retração dos ganhos do dia anterior aumenta ainda mais o sentimento de baixa. Os touros não conseguem manter os preços mais altos, a demanda não consegue acompanhar o aumento da oferta.

Exemplo de gráfico de velas com cobertura de nuvem escuraO gráfico abaixo das ações da Boeing (BA) ilustra um exemplo do padrão Dark Cloud Cover:

Os traders geralmente sugerem não vender exatamente quando se vê o padrão Dark Cloud Cover (Dia 1 e Dia 2) até que outros sinais de confirmação sejam dados, como o rompimento de uma linha de tendência de alta ou outros indicadores técnicos. Um motivo para aguardar a confirmação é que o Dark Cloud Cover Pattern é um padrão de baixa, mas não tão baixo quanto poderia ser: parte dos ganhos do Dia 1 ainda foi preservada.

Um padrão de reversão mais baixista é o Bearish Engulfing Pattern, que rejeita completamente os ganhos do Dia 1 e geralmente fecha abaixo das mínimas do Dia 1.

Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.13 15:57

O Dragonfly Doji é um padrão de vela de reversão de alta significativo que ocorre principalmente na parte inferior das tendências de baixa.

O Doji Libélula é criado quando a abertura, a máxima e o fechamento são iguais ou quase iguais (quando a abertura, a máxima e o fechamento são exatamente iguais é bastante raro). A parte mais importante do Dragonfly Doji é a longa sombra inferior.

A sombra inferior longa implica que o mercado testou a localização da demanda e a encontrou. Os ursos conseguiram pressionar os preços para baixo, mas uma área de suporte foi encontrada na baixa do dia e a pressão de compra conseguiu empurrar os preços de volta para o preço de abertura. Assim, o avanço de baixa para baixo foi totalmente rejeitado pelos touros.

Exemplo de gráfico de velas Doji DragonflyO gráfico abaixo do contrato futuro do mini-Dow ilustra um Doji Libélula ocorrendo na parte inferior de uma tendência de baixa:

No gráfico acima do mini-Dow, o mercado começou o dia testando para descobrir onde a demanda entraria no mercado. O mini-Dow acabou encontrando suporte na baixa do dia, tanto suporte e pressão de compra subsequente, que os preços conseguiram fechar o dia aproximadamente onde começaram o dia.

O Dragonfly Doji é um padrão de candlestick extremamente útil para ajudar os traders a ver visualmente onde o suporte e a demanda estão localizados. Após uma tendência de baixa, o Doji Libélula pode sinalizar aos traders que a tendência de baixa pode ter acabado e que as posições vendidas provavelmente devem ser cobertas. Outros indicadores devem ser usados em conjunto com o padrão Dragonfly Doji para determinar sinais de compra, por exemplo, o rompimento de uma linha de tendência de baixa.

A versão de baixa do Dragonfly Doji é o Gravestone DojiBibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.14 19:53

O padrão Evening Star é um padrão de reversão de baixa, que geralmente ocorre no topo de uma tendência de alta. O padrão consiste em três candlesticks:

- Vela grande de alta (Dia 1)

- Candle pequeno de alta ou de baixa (dia 2)

- Vela grande de baixa (Dia 3)

A primeira parte de um padrão de reversão Evening Star é uma grande vela verde de alta. No primeiro dia, os touros estão definitivamente no comando, em geral, novos máximos foram atingidos.

O segundo dia começa com um gap de alta. A partir da abertura do segundo dia, fica claro que os touros estão no controle. Entretanto, os touros não aumentam muito os preços. O candlestick no Dia 2 é bem pequeno e pode ser de alta, de baixa ou neutro.

De modo geral, uma vela de baixa no Dia 2 é um sinal mais forte de uma reversão iminente. Mas é o Dia 3 que é o candlestick mais significativo.

O Dia 3 começa com um gap para baixo (um sinal de baixa) e os ursos são capazes de pressionar os preços ainda mais para baixo, muitas vezes eliminando os ganhos vistos no Dia 1.

Exemplo de gráfico de candlestick Evening StarO gráfico abaixo das ações da Exxon-Mobil (XOM) mostra um exemplo de padrão de reversão de baixa Evening Star que ocorreu no final de uma tendência de alta:

O primeiro dia do padrão Evening Star para as ações da Exxon-Mobil (XOM) acima foi uma forte vela de alta; na verdade, foi tão forte que o fechamento foi igual à máxima (sinal de muita alta). O Dia 2 deu continuidade ao sentimento de alta do Dia 1, subindo. Entretanto, o Dia 2 foi um Doji, que é um candelabro que indica indecisão. Os touros não conseguiram continuar a grande alta do dia anterior; eles só conseguiram fechar um pouco acima da abertura.

O terceiro dia começou com um gap de baixa. Na verdade, os ursos tomaram conta das ações da Exxon-Mobil durante todo o dia, a abertura foi igual à máxima e o fechamento foi igual à mínima (um sinal de sentimento muito baixista). Além disso, o terceiro dia quebrou fortemente abaixo da linha de tendência ascendente que serviu de suporte para a XOM na semana passada. Tanto o rompimento da linha de tendência quanto o padrão clássico Evening Star deram aos traders um sinal para vender a descoberto as ações da Exxon-Mobil.

O padrão Evening Star é um padrão de reversão de baixa de três candlesticks muito poderoso. O equivalente de alta do Evening Star é o padrão Morning StarBibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.16 08:38

O Gravestone Doji é um padrão de vela de reversão de baixa significativo que ocorre principalmente no topo das tendências de alta.

O Gravestone Doji é criado quando a abertura, a baixa e o fechamento são o mesmo preço ou quase o mesmo (quando a abertura, a baixa e o fechamento são exatamente o mesmo preço é bastante raro). A parte mais importante do Graveston Doji é a longa sombra superior.

A sombra superior longa é geralmente interpretada pelos técnicos como significando que o mercado está testando a localização da oferta e da resistência potencial.

A construção do padrão Gravestone Doji ocorre quando os touros conseguem pressionar os preços para cima.

Entretanto, uma área de resistência é encontrada na alta do dia e a pressão de venda consegue empurrar os preços de volta para o preço de abertura. Portanto, o avanço de alta para cima foi totalmente rejeitado pelos ursos.

Exemplo de Doji de lápideO gráfico abaixo das ações da Altria (MO) ilustra um Gravestone Doji que ocorreu no topo de uma tendência de alta:

No gráfico acima das ações da Altria (MO), o mercado começou o dia testando para descobrir onde o suporte entraria no mercado. A Altria acabou encontrando resistência na alta do dia e, posteriormente, caiu de volta ao preço de abertura.

O Gravestone Doji é um padrão de reversão de candlestick extremamente útil para ajudar os traders a ver visualmente onde a resistência e a oferta provavelmente estão localizadas. Após uma tendência de alta, o Gravestone Doji pode sinalizar aos traders que a tendência de alta pode ter acabado e que as posições compradas provavelmente devem ser abandonadas. Mas outros indicadores devem ser usados em conjunto com o padrão Gravestone Doji para determinar um sinal de venda real. Um possível gatilho poderia ser o rompimento do suporte da linha de tendência de alta.

O inverso do Gravestone Doji é o Dragonfly Doji de altaBibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.16 18:44

A formação do castiçal Hammer é um padrão de castiçal de reversão de alta significativo que ocorre principalmente na parte inferior das tendências de baixa.

A formação Hammer é criada quando a abertura, a alta e o fechamento têm aproximadamente o mesmo preço. Além disso, há uma longa sombra inferior, com o dobro do comprimento do corpo real.

Quando a máxima e o fechamento são iguais, forma-se um candlestick Hammer de alta, considerado uma formação mais forte porque os touros conseguiram rejeitar completamente os ursos e os touros conseguiram empurrar o preço ainda mais além do preço de abertura.

Por outro lado, quando a abertura e a máxima são as mesmas, essa formação Hammer é considerada menos otimista, mas ainda assim otimista. Os touros conseguiram neutralizar os ursos, mas não conseguiram trazer o preço de volta ao preço de abertura.

A longa sombra inferior do martelo implica que o mercado testou para descobrir onde o suporte e a demanda estavam localizados. Quando o mercado encontrou a área de suporte, as mínimas do dia, os touros começaram a empurrar os preços para cima, perto do preço de abertura. Assim, o avanço de baixa para baixo foi rejeitado pelos touros.

Exemplo de gráfico de candelabro de marteloO gráfico abaixo da ação da American International Group (AIG) ilustra um padrão de reversão Hammer após uma tendência de baixa:

No gráfico acima da AIG, o mercado começou o dia testando para descobrir onde a demanda entraria no mercado. O preço das ações da AIG acabou encontrando suporte na baixa do dia. De fato, houve tanto suporte e pressão de compra subsequente que os preços conseguiram fechar o dia ainda mais altos do que na abertura, um sinal de alta.

O martelo é um padrão de candlestick extremamente útil para ajudar os traders a ver visualmente onde o suporte e a demanda estão localizados. Após uma tendência de baixa, o Martelo pode sinalizar aos traders que a tendência de baixa pode ter acabado e que as posições vendidas provavelmente devem ser cobertas.

Entretanto, outros indicadores devem ser usados em conjunto com o padrão de candlestick Martelo para determinar os sinais de compra, por exemplo, esperar um dia para ver se a recuperação da formação do Martelo continua ou outras indicações do gráfico, como o rompimento de uma linha de tendência de baixa. Mas outras pistas do dia anterior podem entrar na análise dos traders. Um exemplo desses indícios, no gráfico acima da AIG, mostra três Doji's (sinais de indecisão) do dia anterior que sugerem que os preços podem estar revertendo a tendência; nesse caso, e para um comprador agressivo, a formação do martelo pode ser o gatilho para uma posição comprada.

A versão de baixa do martelo é a formação do Hanging Man

Outro padrão de candlestick semelhante ao Martelo é o Dragonfly Doji

Bibliotecas: Assistente MQL5 - Classe de padrões de velas

newdigital, 2013.09.17 12:28

Hanging ManA formação de velas Hanging Man, como se poderia prever pelo nome, é um sinal de baixa. Esse padrão ocorre principalmente no topo das tendências de alta e é um aviso de uma possível reversão para baixo. É importante enfatizar que o padrão Hanging Man é um aviso de possível mudança de preço, e não um sinal, por si só, para operar vendido.

A formação do Hanging Man, assim como o Hammer, é criada quando a abertura, a alta e o fechamento têm aproximadamente o mesmo preço. Além disso, há uma longa sombra inferior, que deve ter pelo menos o dobro do comprimento do corpo real.

Quando a máxima e a abertura são as mesmas, forma-se um candlestick Hanging Man de baixa, considerado um sinal de baixa mais forte do que quando a máxima e o fechamento são os mesmos, formando um Hanging Man de alta (o Hanging Man de alta ainda é de baixa, mas menos porque o dia fechou com ganhos).

Após uma longa tendência de alta, a formação de um Hanging Man é de baixa porque os preços hesitaram, caindo significativamente durante o dia. É verdade que os compradores voltaram para a ação, futuro ou moeda e empurraram o preço de volta perto da abertura, mas o fato de os preços terem conseguido cair significativamente mostra que os ursos estão testando a determinação dos touros. O que acontece no dia seguinte após o padrão Hanging Man é o que dá aos traders uma ideia se os preços subirão ou descerão.

Exemplo de gráfico de velas Hanging ManO gráfico abaixo das ações da Alcoa (AA) ilustra um padrão Hanging Man, e a grande vela vermelha de baixa após o Hanging Man fortalece o pensamento dos ursos de que uma reversão para baixo está chegando:

No gráfico acima da Alcoa, o mercado começou o dia testando para descobrir onde a demanda entraria no mercado. O preço das ações da Alcoa acabou encontrando suporte na baixa do dia. A excursão dos ursos para baixo foi interrompida e os preços terminaram o dia ligeiramente acima do fechamento.

A confirmação de que a tendência de alta estava em apuros ocorreu quando a Alcoa caiu no dia seguinte e continuou caindo, criando uma grande vela vermelha de baixa. Para alguns traders, esse candle de confirmação, além do fato de que o suporte da linha de tendência de alta foi rompido, deu o sinal para operar vendido.

É importante repetir que a formação do Hanging Man não é o sinal para operar vendido; outros indicadores, como o rompimento da linha de tendência ou o candle de confirmação, devem ser usados para gerar sinais de venda.

A versão de alta do Hanging Man é a formação Hammer- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso

ExCandles2:

O Indicador ExCandles-v2 mostra combinações de candles num gráfico usando as setas. Este indicador é uma versão melhorada do ExCandles.

Autor: Nikolay Kositsin