Foro sobre negociación, sistemas automatizados de negociación y ensayo de estrategias de negociación

Indicadores: Acumulación/Distribución

newdigital, 2013.12.29 05:45

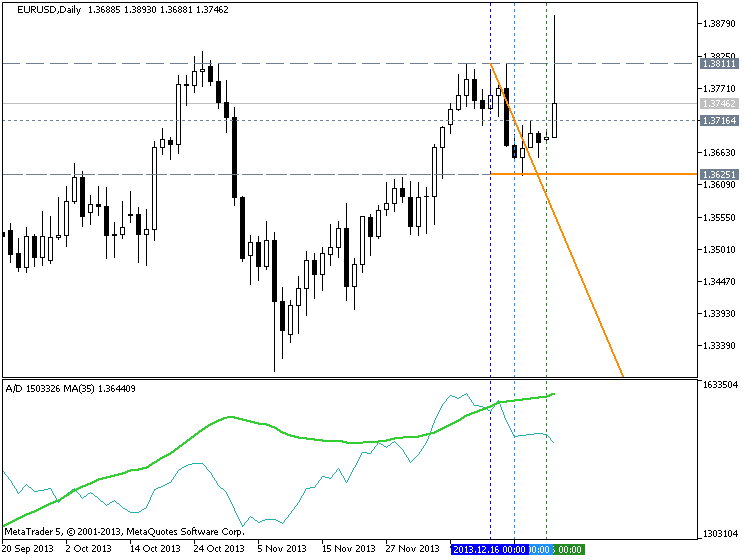

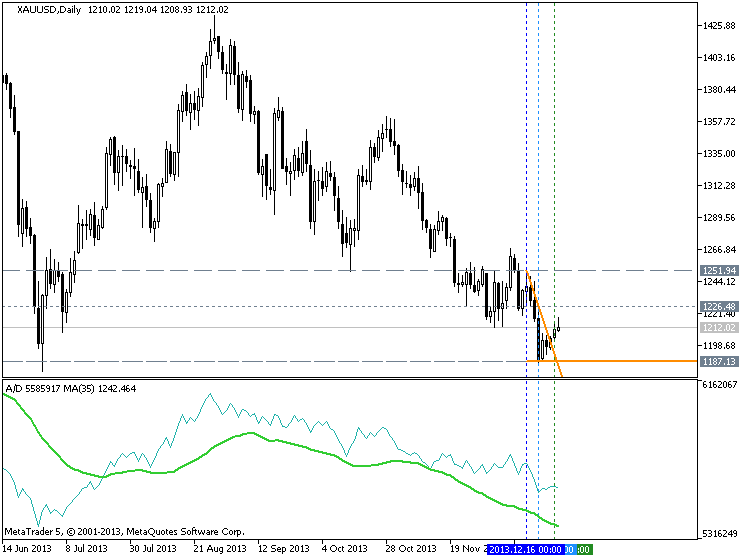

Acumulación Distribución utiliza el volumen para confirmar las tendencias de los precios o advertir de movimientos débiles que podrían dar lugar a un retroceso de los precios.

- Acumulación: Se considera que hay volumen acumulado cuando el cierre del día es superior al precio de cierre del día anterior. De ahí el término "día de acumulación".

- Distribución: El volumen se distribuye cuando el cierre del día es inferior al precio de cierre del día anterior. Muchos operadores utilizan el término "día de distribución".

Por lo tanto, cuando un día es de acumulación, el volumen del día se añade a la línea de distribución de acumulación del día anterior. Del mismo modo, cuando un día es de distribución, el volumen del día se resta de la línea de distribución de acumulación del día anterior.

El principal uso de la Línea de Distribución de Acumulación es detectar divergencias entre el movimiento del precio y el movimiento del volumen. A continuación se muestra un ejemplo de la Línea de Distribución de Acumulación en el gráfico del fondo cotizado en el Nasdaq 100 QQQQ:

La interpretación básica del volumen es la siguiente

- Los precios al alza y a la baja se confirman con un volumen creciente.

- Los precios al alza y a la baja no se confirman y advierten de problemas futuros cuando el volumen disminuye.

Para un análisis más profundo del Volumen.

El Nasdaq 100 hizo un máximo igual en el Máximo #2; sin embargo, la Línea de Distribución de Acumulación no hizo un máximo igual, de hecho hizo un máximo menor. De media, se negoció menos volumen en el movimiento alcista en el Máximo nº 2 que en el primer movimiento alcista en el Máximo nº 1; por lo tanto, esto podría interpretarse como que hubo menos fuerza y convicción detrás del rally en el Nasdaq en el segundo movimiento alcista. Este fracaso de la Línea de Distribución de Acumulación señaló una fuerte divergencia bajista.

Máximo nº 3 a máximo nº 4De nuevo, la Línea de Distribución de Acumulación hizo un máximo más bajo, aunque el Nasdaq 100 esta vez hizo un máximo más alto. Esta divergencia bajista advirtió que el segundo movimiento para hacer un máximo más alto en el precio carecía de convicción.

Mínimo nº 1 a mínimo nº 2La divergencia bajista de Mínimo nº 1 a Mínimo nº 2 confirmó la posterior divergencia bajista de Máximo nº 3 a Máximo nº 4. Por término medio, había más volumen en los días bajistas que en los alcistas, incluso cuando el Nasdaq 100 registraba máximos y mínimos más altos, lo que suele considerarse una señal de fortaleza.

En resumen, la Línea de Distribución de Acumulación es una herramienta muy eficaz para confirmar la acción del precio y mostrar advertencias de posibles retrocesos del precio. Es importante incorporar el volumen al análisis de precios, y la línea de distribución de acumulación es uno de los muchos indicadores que permiten hacerlo. Otros indicadores que incluyen el análisis del precio y el volumen y que podrían considerarse más precisos que la línea de distribución de acumulación son el oscilador Chaikin, el índice de flujo monetario y el indicador de tendencia precio-volumen.

Foro sobre trading, sistemas automatizados de trading y prueba de estrategias de trading

Indicadores: Acumulación/Distribución

newdigital, 2013.12.29 05:53

Un indicador que los operadores de bolsa deben seguir

La mayoría de los inversores en acciones dedican mucho tiempo a utilizar el análisis técnico o fundamental para elegir la mejor acción, ETF o fondo para comprar. Dedican menos tiempo a realizar un análisis igualmente riguroso de la tendencia del mercado, y con demasiada frecuencia sus conclusiones se basan en una opinión fundamental de la economía. La mayoría de los analistas técnicos, por supuesto, le dirán que los datos fundamentales van muy por detrás de la acción de los precios.

En marzo de 2009, era casi imposible tener una opinión fundamental positiva de la economía. Como le mostraré más adelante, en aquel momento había claros indicios técnicos de que el mercado bursátil estaba tocando fondo. En este artículo, me centraré en un indicador que a menudo es ignorado por muchos, pero que debería ser seguido de cerca por todos los inversores en acciones.

Aunque siempre hay valores que suben cuando las medias principales bajan, ir en contra de la tendencia principal no suele ser una buena idea. Al determinar la fortaleza o debilidad interna del mercado, podrá tomar una decisión más razonada para comprar o vender, y esto debería hacer que sus inversiones tengan más éxito.

La mejor forma de medir la salud del mercado es a través de la línea Advance/Decline, o línea A/D. La línea A/D más importante se basa en el NYSE Composite. Se calcula diariamente determinando el número de valores que suben (avance) y el número de valores que bajan (descenso). La línea A/D es el total acumulado del número de valores que suben menos el número de valores que bajan.

Tras muchos años de estudio, he descubierto que la línea A/D es la herramienta más eficaz para identificar los mínimos del mercado. En este artículo, le mostraré cómo utilizo el soporte, la resistencia, el análisis de la línea de tendencia y las medias móviles para determinar la tendencia del mercado utilizando la línea A/D. Por supuesto, estos patrones rara vez son exactamente iguales, pero a través de estos ejemplos, usted debe estar bien preparado para la mayoría de los escenarios futuros.

Este gráfico, cortesía de Tradestation.com, cubre el periodo de noviembre de 2004 a noviembre de 2005 y es un ejemplo ideal de cómo la línea A/D puede identificar un mínimo de mercado. En la parte inferior del gráfico en azul está la línea A/D con una media móvil exponencial (EMA) de 34 periodos de la línea A/D en rosa.

Desde el máximo de 7.453 alcanzado en marzo por el NYSE Composite, el mercado retrocedió bruscamente y violó el soporte de cuatro meses, la línea a, en abril. Esto creó una importante resistencia por encima, ya que cualquiera que hubiera comprado desde noviembre estaba ahora en pérdidas.

La Bolsa de Nueva York registró mínimos más bajos en abril y mayo (línea b), en consonancia con la debilidad del mercado. La línea A/D del NYSE ofrecía una imagen diferente, ya que formó mínimos más altos, línea c. No siempre se observa una divergencia alcista o positiva en los mínimos del mercado, pero cuando es así, esa señal es muy fiable.

Es importante señalar que la línea A/D estaba actuando más fuerte que los precios, y mientras el NYSE estaba en 7124 y todavía muy por debajo del máximo de abril en 7222 (línea e), la línea A/D estaba más alta.

El NYSE Composite no superó su resistencia hasta 17 días de negociación después de la línea A/D. Aunque esto pueda parecer bastante sorprendente, se trata de un hecho bastante habitual con la línea A/D.

Durante los tres meses siguientes, la línea A/D fue subiendo de forma constante, pero el 12 de agosto no consiguió hacer un nuevo máximo con los precios (punto 2). Esta fue la primera señal de alarma.

El NYSE Composite hizo nuevos máximos el 9 de septiembre en 7.665 (punto 3), pero la línea A/D no logró hacer nuevos máximos, formando una divergencia negativa, la línea f. Esta divergencia se completó el 20 de septiembre cuando se rompió el soporte en la línea g. Esto ocurrió 11 días antes de la importante subida del gráfico. Esto ocurrió 11 días antes de que se rompiera el importante soporte gráfico de la línea h.

Zona 3 Forex Órdenes Pendientes Grupo: 109246684

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Usted acepta la política del sitio web y las condiciones de uso

Indicador Acumulación/Distribución de Williams (W_A/D):

El indicador A/D de Williams es la suma acumulada de movimientos positivos del precio "acumulación" y los movimientos negativos del precio "distribución". Las divergencias entre el indicador y el precio son las señales.

Autor: MetaQuotes Software Corp.