Você está perdendo oportunidades de negociação:

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Registro

Login

Você concorda com a política do site e com os termos de uso

Se você não tem uma conta, por favor registre-se

Fórum sobre comércio, sistemas comerciais automatizados e estratégias comerciais de teste

Algo interessante no vídeo financeiro Setembro de 2013

newdigital, 2013.09.17 07:20

115. Questionário de Fundamentos de Comércio Forex - Teste seus conhecimentosComo agora temos um entendimento básico de como os fluxos comerciais e de capital movimentam o mercado forex, o próximo passo é olhar para cada uma das moedas individuais em que nos concentraremos para que possamos entender suas origens e a composição de suas economias. Quando tivermos uma compreensão disto, ficará claro quais são os fatores fundamentais que impulsionam as moedas individuais e, portanto, o que nós, como comerciantes, devemos observar.

Antes de entrarmos nisso, entretanto, é muito importante que todos tenham um bom entendimento de como os fluxos comerciais e os fluxos de capital movimentam o mercado forex (que é coberto no módulo 3 deste curso), bem como os seguintes conceitos, todos eles cobertos no módulo 8 de nosso curso básico gratuito de negociação:

- Todos nós precisamos entender o que é o ciclo de negócios.

- A diferença entre a política monetária e fiscal.

- O que é um banco central e como eles mudam as taxas de juros. No módulo 8 do curso básico de negociação, cobrimos o Federal Reserve que é o banco central nos Estados Unidos. Enquanto os bancos centrais que vamos cobrir no futuro podem diferir em quão agressivos eles são com a política monetária em relação ao Federal Reserve, os métodos que eles usam para conduzir a política monetária, e as reações do mercado cambial que a política monetária gera, é basicamente a mesma, não importa qual banco central você esteja olhando.

- A primeira moeda que iremos cobrir será o dólar americano, portanto você deve ter uma boa compreensão dos componentes básicos da economia dos EUA.

Vou dar a todos aqui 10 perguntas que você deve ter agora o conhecimento para responder se tiver passado pelo módulo 8 do meu curso básico gratuito de negociação, e pelo módulo 3 deste curso. Para ajudar a tornar isto interessante para todos, vou oferecer uma cópia gratuita do excelente livro de Kathy Lien Day Trading the Currency Market, para a primeira pessoa que postar as respostas corretas a todas as 10 perguntas na seção de comentários desta lição no site InformedTrades.com. Se você estiver assistindo este vídeo no Youtube, você pode encontrar um link para esta lição no site InformedTrades, à direita do vídeo. Ok, então aqui vamos nós:

1. Se a inflação é baixa e um Banco Central está preocupado com a recessão, qual seria a resposta esperada da política monetária?

2. Se a inflação e o crescimento estiverem ambos altos, qual seria a resposta esperada da política monetária?

3. Se um banco central aumentar as taxas de juros, o que afetaria se isso afetaria a moeda daquele país, sendo tudo o resto igual?

4. Se um banco central baixar as taxas de juros, o que afetaria se isso afetaria a moeda daquele país, sendo tudo o resto igual?

5. Se as importações de um país crescerem e todos os outros fluxos comerciais e de capital permanecerem iguais, que efeito isso teria sobre a conta corrente e qual seria o efeito esperado sobre a moeda, se houver?

6. Se as exportações de um país crescerem e todos os outros fluxos comerciais e de capital permanecerem iguais, que efeito isso teria sobre a conta corrente e qual seria o efeito esperado sobre a moeda, se houvesse?

7. Se um país for um grande exportador de ouro e o preço do ouro subir 50% no decorrer de um ano, qual seria o efeito esperado, se algum, sobre a moeda desse país, se tudo mais for igual?

8. O Japão é um grande importador de petróleo e o Canadá é um grande exportador de petróleo. Se o preço do petróleo subir 50% no decorrer de um ano, então o que afetaria se alguma coisa afetasse o par de moedas CAD/JPY se tudo o mais fosse igual?

9. Os negociadores que seguem os fundamentos do dólar americano prestam especial atenção a quaisquer números que reflitam a saúde geral do consumidor. Por quê?

10. A Economia dos EUA no passado era referida como uma Economia Industrial, agora é referida mais como uma Economia ________________.

Usando RSI para Intraday, momemtum e swing trading.

Fórum sobre negociação, sistemas de negociação automatizados e teste de estratégias de negociação

Indicadores: Índice de Força Relativa (IER)

newdigital, 2013.08.07 12:55

Indicador RSI Estratégia de negociação ForexO Índice de Força Relativa ou RSI é o indicador mais popular utilizado no comércio Forex. É um indicador oscilante que oscila entre 0 -100. O RSI é um indicador que segue a tendência. Ele indica a força da tendência, valores acima de 50 indicam uma tendência de alta enquanto valores abaixo de 50 indicam uma tendência de baixa do Forex.

O RSI mede o momentum de uma moeda.

A linha central do RSI é 50,o cruzamento da linha central indica mudanças de alta para baixa e vice versa.

Acima de 50, os compradores têm um impulso maior que os vendedores e o preço de uma moeda continuará subindo enquanto o RSI permanecer acima de 50.

Abaixo de 50, os vendedores têm um impulso maior do que os compradores e o preço de uma moeda continuará descendo enquanto o RSI permanecer abaixo de 50.

No exemplo acima, quando o RSI estiver abaixo de 50, o preço continuará a subir enquanto o RSI permanecer acima de 50. O preço continua a descer enquanto o RSI estiver abaixo de 50. Quando o RSI se moveu acima de 50, mostrou que o momento havia mudado de venda para compra e que a tendência de queda havia terminado.

Quando o RSI passou para acima de 50, o preço começou a subir e a tendência mudou de baixa para alta. O preço continuou a subir e o RSI permaneceu acima de 50 depois.

Pelo exemplo acima, quando a tendência era de alta, às vezes o RSI virava para baixo, mas não ia abaixo de 50, isto mostra que estes movimentos temporários são apenas retrocessos porque durante todo este tempo a tendência de preços era geralmente para cima. Enquanto o RSI não se mover para abaixo de 50, a tendência permanece intacta. Esta é a razão pela qual a marca 50 é usada para demarcar o sinal entre a alta e a baixa.

O RSI usa o período de 14 dias como período padrão do RSI, este é o período recomendado por J Welles Wilders quando ele introduziu o RSI. Outros períodos comuns usados por comerciantes forex são a média móvel de 9 e 25 dias.

O período de RSI usado depende do período de tempo que você estiver usando, se você estiver usando o período diurno o RSI 14 representará 14 dias, enquanto que se você usar 1 hora o RSI 14 representará 14 horas. Para nosso exemplo, usaremos a média móvel de 14 dias, mas para sua negociação você pode substituir o período do dia pelo período de tempo que você está negociando.

Para calcular o RSI:- O número de dias em que uma moeda está alta é comparado ao número de dias em que a moeda está baixa em um determinado período de tempo.

- O numerador na fórmula básica é uma média de todas as sessões que terminaram com uma mudança de preço para cima.

- O denominador é uma média de todas as sessões que terminaram com uma mudança de preço para cima.

- A média para os dias de baixa é calculada como números absolutos.

- O RS inicial é então transformado em um oscilador.

Às vezes, um movimento muito grande para cima ou para baixo no preço em um único período de preço pode distorcer o cálculo da média e produzir um sinal falso sob a forma de um pico.Linha central: A linha de centro para o RSI é 50. Um valor acima de 50 implica que uma moeda está em uma fase de alta, pois os ganhos médios são maiores do que as perdas médias. Valores abaixo de 50 indicam uma fase de baixa.

Níveis sobre-comprados e sobre-vendidos:Wilder estabelece os níveis em que as moedas são sobrealargadas em 70 e 30

Fórum sobre comércio, sistemas comerciais automatizados e estratégias comerciais de teste

Indicadores: Índice de Força Relativa (IER)

newdigital, 2013.08.07 13:15

Configuração do Indicador RSI de Divergência Comercial

A divergência é uma das configurações comerciais utilizadas pelos comerciantes Forex. Envolve a análise de um gráfico e mais um indicador. Para nosso exemplo, usaremos o indicador RSI.

Para detectar esta configuração, encontramos dois pontos do gráfico em que o preço faz um novo swing alto ou um novo swing baixo, mas o indicador RSI não, indicando uma divergência entre preço e momento.

Exemplo:

No gráfico abaixo, identificamos dois pontos do gráfico, o ponto A e o ponto B (swing highs)

Então, usando o indicador RSI, verificamos as máximas feitas pelo RSI, estas são as máximas que estão diretamente abaixo dos pontos A e B do gráfico.

Depois desenhamos uma linha no gráfico e outra linha no indicador do RSI.

Como detectar divergências

A fim de detectar divergências, procuramos o seguinte:

Primeiro vejamos as ilustrações destes termos

Existemdois tipos de divergência:

MACD, RSI, Stochastics - indicadores de estoque

Você já deve ter ouvido falar de Fibonacci, o homem que descobriu um conjunto de números que têm um grande efeito no mercado. Então quem é esse Fibonacci e por que suas descobertas são tão importantes no mercado?

As descobertas matemáticas deste homem italiano do século XIII produziram uma ferramenta de análise técnica útil que é utilizada em análises técnicas e por cientistas em uma grande variedade de campos. Nascido Leonardo de Piza, ele é mais conhecido na comunidade comercial como Fibonacci. O trabalho mais conhecido de Fibonacci é Liber Abaci que geralmente é creditado como tendo introduzido o sistema de número árabe que usamos hoje.

Fibonacci introduziu uma seqüência numérica no Liber Abaci que é dito ser um reflexo da natureza humana. A série é a seguinte: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 e até o infinito. A série é derivada pela adição de cada número ao anterior. Por exemplo, 1+1=2 , 2+1=3, 3+2=5, 5+3=8, 8+5=13, e assim por diante.

Os retratamentos Fibonacci mostram onde apoio e resistência podem entrar no mercado. Também é usado para entrar ou adicionar a uma posição.

Fórum sobre comércio, sistemas comerciais automatizados e estratégias comerciais de teste

Indicadores: Fibonacci retracement

newdigital, 2013.11.21 12:06

Fibonacci Retracements (com base no artigo de gráficos de estoque)

Introdução

Os Retracements Fibonacci são rácios utilizados para identificar níveis potenciais de reversão. Estas proporções são encontradas na seqüência de Fibonacci. Os Retracements de Fibonacci mais populares são 61,8% e 38,2%. Note que 38,2% é frequentemente arredondado para 38% e 61,8 é arredondado para 62%. Após um avanço, os gráficos aplicam proporções de Fibonacci para definir os níveis de retração e prever a extensão de uma correção ou retração. Os Retracements Fibonacci também podem ser aplicados após um declínio para prever a extensão de um contra-pulo de tendência. Estes retracements podem ser combinados com outros indicadores e padrões de preços para criar uma estratégia geral.

A seqüência e as proporçõesEste artigo não foi concebido para mergulhar muito fundo nas propriedades matemáticas por trás da seqüência Fibonacci e da Razão de Ouro. Há muitas outras fontes para este detalhe. Algumas noções básicas, no entanto, fornecerão a base necessária para os números mais populares. Leonardo Pisano Bogollo (1170-1250), um matemático italiano de Pisa, é creditado com a introdução da seqüência de Fibonacci no Ocidente. É o seguinte:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610……

A seqüência se estende até o infinito e contém muitas propriedades matemáticas únicas.

1.618 refere-se à Razão de Ouro ou Média de Ouro, também chamada Phi. O inverso de 1.618 é .618. Estas proporções podem ser encontradas em toda a natureza, arquitetura, arte e biologia. Em seu livro, Elliott Wave Principle, Robert Prechter cita William Hoffer da edição de dezembro de 1975 da revista Smithsonian Magazine:

.... a proporção de .618034 para 1 é a base matemática para a forma das cartas de jogo e o Partenon, girassóis e conchas de caracóis, vasos gregos e as galáxias espirais do espaço exterior. Os gregos basearam grande parte de sua arte e arquitetura nesta proporção. Eles a chamaram de "o meio dourado".

Zonas de AlertaOs níveis de retrocesso alertam os comerciantes ou investidores sobre uma possível inversão de tendência, área de resistência ou área de apoio. Os retrocessos são baseados no movimento anterior. Espera-se um ressalto para retraçar uma parte do declínio anterior, enquanto uma correção é esperada para retraçar uma parte do avanço anterior. Uma vez iniciado um recuo, os gráficos podem identificar níveis específicos de retração Fibonacci para monitoramento. À medida que a correção se aproxima desses retrocessos, os gráficos devem se tornar mais alertas para uma possível reversão de alta. O gráfico 1 mostra o retracement do Home Depot em torno de 50% de seu avanço anterior.

O inverso se aplica a um recuo ou avanço de correção após um declínio. Uma vez iniciado um ressalto, os gráficos podem identificar níveis específicos de retração Fibonacci para monitoramento. À medida que a correção se aproxima desses retrocessos, os gráficos devem se tornar mais alertas para uma possível reversão de baixa. O gráfico 2 mostra a retração de 3M (MMM) em torno de 50% de seu declínio anterior.

Tenha em mente que estes níveis de retrocesso não são pontos de inversão difíceis, mas servem como zonas de alerta para uma potencial inversão. É neste ponto que os comerciantes devem empregar outros aspectos de análise técnica para identificar ou confirmar uma reversão. Estes podem incluir candelabros, padrões de preços, osciladores de momento ou médias móveis.

Retrabalhos comunsA ferramenta Fibonacci Retracements Tool na StockCharts mostra quatro retracements comuns: 23,6%, 38,2%, 50% e 61,8%. Da seção Fibonacci acima, fica claro que 23,6%, 38,2% e 61,8% derivam de proporções encontradas dentro da seqüência Fibonacci. O retracement de 50% não se baseia em um número de Fibonacci. Em vez disso, este número deriva da afirmação da Teoria Dow de que as Médias frequentemente retratam metade de seu movimento anterior.

Com base na profundidade, podemos considerar que um retrocesso de 23,6% é relativamente raso. Tais retrações seriam apropriadas para bandeiras ou pullbacks curtos. Retracções na faixa de 38,2%-50% seriam consideradas moderadas. Ainda que mais profundo, o retracement de 61,8% pode ser referido como o retracement dourado. É, afinal de contas, baseado na Golden Ratio.

Ocorrem retrações superficiais, mas para pegá-las é necessário um acompanhamento mais próximo e um dedo de gatilho mais rápido. Os exemplos abaixo usam gráficos diários que cobrem 3-9 meses. O foco será em retratamentos moderados (38,2-50%) e retratamentos dourados (61,8%). Além disso, estes exemplos mostrarão como combinar retratamentos com outros indicadores para confirmar uma reversão.

Retrabalhos moderadosO gráfico 3 mostra o Target (TGT) com uma correção que retrocedeu 38% do avanço anterior. Este declínio também formou uma cunha de queda, o que é típico para movimentos corretivos. A combinação elevou o alerta de reversão. O Chaikin Money Flow tornou-se positivo quando o estoque aumentou no final de junho, mas esta primeira tentativa de reversão falhou. Sim, haverá falhas. A segunda reversão, em meados de julho, foi bem sucedida. Observe que a falha do TGT quebrou a linha de tendência de cunha e o Chaikin Money Flow se tornou positivo (linha verde).

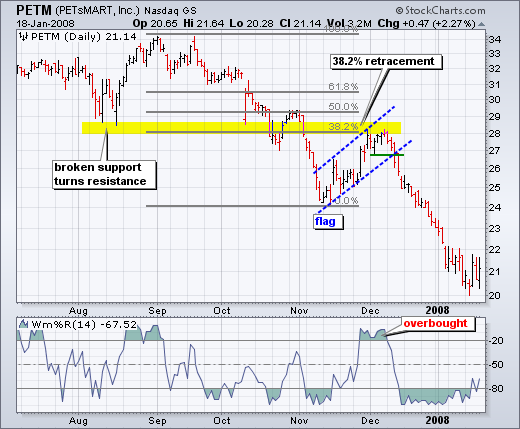

O gráfico 4 mostra Petsmart (PETM) com um retracement moderado de 38% e outros sinais que se unem. Após um declínio em setembro-outubro, as ações voltaram a subir para cerca de 28 em novembro. Além do retracement de 38%, o aviso de que o suporte quebrado se transformou em resistência nesta área. A combinação serviu como um alerta para uma possível reversão. William %R estava negociando acima de -20% e sobre-comprado também. Sinais posteriores afirmaram a reversão. Em primeiro lugar, a Williams %R voltou a negociar abaixo de -20%. Em segundo lugar, a PETM formou uma bandeira em ascensão e quebrou o suporte da bandeira com um forte declínio na segunda semana de dezembro.

Retracements douradosO gráfico 4 mostra o fundo da Pfizer (PFE) perto do nível de retração de 62%. Antes deste salto bem sucedido, houve um salto fracassado próximo ao retracement de 50%. A reversão bem sucedida ocorreu com um martelo em alto volume e prosseguiu com uma quebra alguns dias depois.

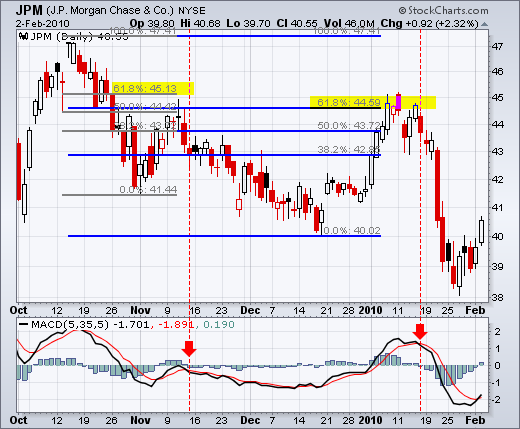

O gráfico 5 mostra o JP Morgan (JPM) atingindo um pico próximo ao nível de 62% de retrocesso. O aumento para o retracement de 62% foi bastante forte, mas a resistência apareceu de repente com uma confirmação de reversão vinda do MACD (5,35,5). O castiçal vermelho e a fenda para baixo confirmaram a resistência perto do retracement de 62%. Houve um ressalto de dois dias acima de 44,5, mas este ressalto falhou rapidamente quando o MACD se moveu abaixo de sua linha de sinal (linha tracejada vermelha).

ConclusõesOs retratamentos Fibonacci são freqüentemente usados para identificar o fim de uma correção ou um contra-retorno de tendência. As correções e os contra-saltos de tendência frequentemente retraem uma parte do movimento anterior. Enquanto que pequenas retrações de 23,6% ocorrem, as 38,2-61,8% cobrem as maiores possibilidades (com 50% no meio). Esta zona pode parecer grande, mas é apenas uma zona de alerta de inversão. Outros sinais técnicos são necessários para confirmar uma inversão. A reversão pode ser confirmada com castiçais, indicadores de momento, padrões de volume ou gráficos. Na verdade, quanto mais fatores de confirmação, mais robusto é o sinal.

Fórum sobre comércio, sistemas automatizados de comércio e teste de estratégias comerciais

Indicadores: Fibonacci retracement

newdigital, 2014.01.31 11:05

A Estratégia de Retracement em 3 etapas (adaptado do artigo do Dailyfx)

Encontre uma linha de tendência

Antes de podermos considerar uma oscilação de preços, precisamos primeiro ser capazes de encontrar a direção do mercado, bem como apoio ou resistência. Esta questão pode ser resolvida através da criação de uma linha de tendência. Estas áreas podem ser encontradas em um gráfico, conectando-se a altas ou baixas, depois extrapolando sua direção no gráfico. Em uma tendência de baixa, os comerciantes devem procurar por uma ação de preços que esteja diminuindo sob a resistência da linha de tendência, enquanto em uma tendência de alta os preços devem estar avançando acima do suporte da linha de tendência.

Retracements Fibonacci

Uma vez identificada a direção do mercado e a resistência das linhas de tendência, é necessário identificar uma área para entrar no mercado. Isto pode ser feito encontrando uma confluência de resistência utilizando um retracement Fibonacci. Estes valores de retracement são exibidos como uma porcentagem do movimento anterior, medido a partir da oscilação alta/baixa em uma tendência para baixo. Assim como nossa linha de tendência previamente traçada, estes retraimentos podem apontar áreas onde o mercado pode virar. Os comerciantes devem olhar para ver para onde estes dois valores convergem e então planejar a entrada no mercado.

Cargos de Saída

Agora que temos um plano para entrar no mercado em uma oscilação de preços, os comerciantes precisarão identificar quando é hora de sair do mercado. Este é sempre o terceiro e último passo de qualquer estratégia de sucesso! A fim de administrar o risco, os comerciantes devem primeiro considerar onde estabelecer uma ordem de parada. Em uma tendência de baixa como o gráfico diário USDJPY, os comerciantes devem considerar colocar este valor acima da resistência. No gráfico abaixo, as ordens de stop foram colocadas fora da resistência, acima de nossa linha de tendência atual e da oscilação anterior alta.

Texto completo do vídeo :

==========

Configurações básicas e colocação de parada

A maioria dos comerciantes de ação de preço coloca ordens de compra ou venda stop com um nível de stop loss pré-determinado, e um nível de take profit ou target. O stop de compra ou venda define o nível que o preço atinge muito para a ordem a ser preenchida; o nível de stop loss define a margem de perda que um trader aceitará antes de fechar a posição; o nível de take profit define o nível no qual fechar automaticamente uma posição de sucesso.

Basicamente, você determina o risco com base em onde está colocando sua parada, e então determina seu alvo com relação a este nível de risco; comumente, os negociadores visarão pelo menos uma proporção de risco para recompensa de 1:3, embora os escaladores e aqueles que negociam em prazos mais curtos muitas vezes tenham que aceitar proporções menores.

A parada de compra ou venda, ou nível de entrada, é tipicamente definida a um nível significativo de suporte ou resistência, de modo que só será preenchida quando o preço tiver quebrado definitivamente na direção desejada; ao estabelecer níveis estratégicos de entrada em suas ordens, os negociadores podem assegurar que eles entrem nas negociações com o impulso do mercado.

Talvez a configuração mais básica seja a barra de pinos, que, se você se lembrar, tem uma barra aberta e fechada dentro da barra anterior, e um pavio com pelo menos 3 vezes o comprimento do corpo da vela, saliente para além dos níveis das barras anteriores.

O pavio longo e o corpo curto implicam que os comerciantes fizeram uma forte tentativa de empurrar o preço em uma direção, mas o preço voltou aos níveis anteriores, indicando frequentemente a possibilidade de uma inversão na direção da tendência.

A maneira básica de negociar uma barra de pinos é colocar o nível de stop loss no extremo do pavio, e colocar seu nível de entrada acima do corpo em um cenário de alta, e abaixo do corpo em um cenário de baixa. a meta é definida em relação ao nível de risco representado pela stop loss, muitas vezes em um nível de resistência em um cenário de alta, ou em um nível de suporte em um cenário de baixa.

Outra estratégia básica é a barra interna, uma barra ou série de barras contidas pela barra anterior; uma vez que o tamanho reduzido da vela implica consolidação, isso pode significar que um grande movimento está a caminho, seja uma forte continuação da tendência atual, ou uma inversão. Como a direção do preço é incerta, os comerciantes muitas vezes colocam uma ordem em ambos os lados da barra interna, de modo que um movimento para baixo irá desencadear uma venda, e um movimento para cima irá desencadear uma compra. Um ponto de entrada liberal seria estabelecido logo após a alta ou baixa da barra interna; um ponto de entrada mais conservador seria na abertura ou fechamento da barra-mãe anterior.

As barras internas são mais eficazes para o comércio em gráficos de prazos maiores, pois são tão comuns em gráficos mais rápidos.

Dois exemplos

Para concluir, temos dois pedidos realmente preenchidos do comerciante Simit Patel. O primeiro é um pedido em estilo pin-bar colocado no par dólar canadense/franco suíço em 6 de janeiro para vender em .85341, a linha preta, com um stop loss em .85995, ambos níveis de resistência histórica. o nível de take profit é fixado em .823333.

Podemos ver que mais tarde, no mesmo dia do pedido da simulação, o preço atingiu o nível de stop de venda em .85341, antes de cair quase exatamente para o nível alvo da simulação de 8,23333

Esta segunda negociação como em ordem de compra em estilo inside-bar no par euro/libra britânica em 12 de dezembro. Simit estabelece sua ordem de parada de venda na linha preta, .84026, e sua parada de perda na linha vermelha, cerca de .84750, e seu alvo na linha verde em .80978. podemos ver que depois que sua ordem foi colocada, o preço chegou a sua ordem de parada de venda, pouco antes de uma grande inversão no preço, permitindo que Simit tenha lucro quando o preço começar a parecer em alta novamente, por volta de .82800

==========

Termos Básicos de Comportamento de Preços:

Tendência: 2 topos e fundos sucessivamente mais altos (tendência para cima) / 2 topos e fundos sucessivamente mais baixos (tendência para baixo)

Outros nomes para uma tendência positiva: run up/bull run/rally

Outros nomes para uma tendência negativa: run down/bear run/decline

Faixa de comercialização: o mercado se move para cima e para baixo dentro de uma faixa consistente sem estabelecer uma tendência definitiva em uma direção

Consolidação: a gama de movimentos de preços se contrai à medida que o mercado fica sem direção

Reversão: o mercado se move na direção oposta à tendência anterior, o que implica o fim dessa tendência

Retrace: o mercado move alguma quantidade na direção oposta à tendência anterior antes que a tendência seja eventualmente restabelecida

2 Tentativas Regra: a idéia de que se o mercado tentar fazer algo duas vezes e falhar, o oposto acontecerá

Apoio e Resistência

Em uma faixa de negociação, ou mesmo dentro de uma tendência, a ação de preços freqüentemente parece influenciada ou aderente a níveis que anteriormente foram pontos de virada significativos em sua história; nos gráficos da ação de preços, esses níveis são marcados como linhas que oferecem apoio potencial e resistência à ação futura de preços; linhas traçadas acima do preço atual constituem resistência, enquanto linhas traçadas abaixo dele são apoio. Se um destes níveis for quebrado, a função da linha é revertida, assim, por exemplo, se o preço quebrar uma linha de resistência, essa linha pode agora ser entendida como uma linha de apoio à ação futura de preço.

As linhas de suporte e resistência são tipicamente horizontais, mas quando são diagonais ao longo de uma tendência, são conhecidas como linhas de tendência.

Como exemplo (veja vídeo), marquei alguns níveis significativos de suporte e resistência neste gráfico do par euro dólar americano. Este nível mais baixo em cerca de 1,34 é estabelecido como o ponto onde a tendência inicial em meados de setembro é presa e vira brevemente em baixa. Após a primeira baixa em alta neste nível, as duas barras de baixa depois disso se elevam ao máximo como se estivessem experimentando resistência do mesmo nível antes de uma quebra em 16 de setembro. Neste ponto, a resistência torna-se suporte, e podemos ver que dois meses depois, em meados de novembro, este nível de suporte é testado e se mantém, à medida que o preço sobe de novo para o resto do mês. Se você se lembrar da regra das duas tentativas que expliquei, podemos ver que em ação com este nível de resistência mais alto, cerca de 1.383. Traçaríamos esta linha porque ela representa o auge da tendência de alta que se estende desde o início deste gráfico até o final de outubro. Podemos ver que os preços retornam perto deste nível no próximo pico de tendência, em meados de dezembro, e finalmente o testamos com o pavio desta vela no final do mês. Como o nível é atingido, mas o preço não consegue quebrar definitivamente, podemos esperar uma inversão baseada na regra das duas tentativas, e isso é exatamente o que temos visto desde o final de dezembro.

Portanto, a idéia básica por trás do uso efetivo do suporte e da resistência em uma faixa de negociação é comprar no nível de suporte e vender na resistência em uma tendência de alta, ou vender na resistência e comprar no suporte em uma tendência de baixa; assim, não estamos necessariamente esperando uma ruptura através dos níveis estabelecidos, porque uma ruptura significa que o mercado não está se comportando de forma previsível o suficiente para permitir apostas seguras em seu desempenho futuro. Em vez disso, as negociações mais conservadoras ou confiáveis são aquelas que ocorrem quando o mercado flutua entre os níveis de suporte e resistência identificáveis, permitindo que você, em uma tendência de alta, compre quando uma retração da perna em baixa fez os preços descerem para um nível de suporte, e depois venda quando o preço volta ao nível de resistência, ou, em uma tendência de baixa, venda quando o preço é maximizado a um nível de resistência confiável. A razão pela qual estamos procurando comprar em uma tendência de alta e vender em uma tendência de baixa é que a negociação de ações de preços tem tudo a ver com jogar as probabilidades, então negociar com a tendência e não contra ela é geralmente uma idéia melhor, uma vez que uma tendência é estatisticamente mais provável de continuar do que de reverter

Portanto, antes de passarmos a algumas configurações básicas e pararmos de colocar, aqui estão mais alguns termos importantes agora que temos um senso de apoio e resistência.

Quebra: o mercado sai de um intervalo comercial ou de um nível de resistência

Limpeza: a ruptura do mercado em uma direção é rapidamente seguida por seu movimento na direção oposta

Retorno: retracement após uma pausa acima

Pullback: retracement após um intervalo abaixo

Introdução ao valor de manter seu plano comercial e suas práticas comerciais o mais simples possível. Vou mergulhar em discussões sobre como alguns comerciantes caem na armadilha de complicar uma estratégia que já funciona e como também evitar fazê-lo você mesmo. Mantenha-o simples, mantenha-o real e, por último, mantenha-o rentável.

Fórum sobre comércio, sistemas comerciais automatizados e estratégias comerciais de teste

Resenha de imprensa

newdigital, 2014.03.29 12:05

USDJPY Fundamentals (baseado no artigo do dailyfx)

Previsão fundamental para o iene japonês: NeutroVídeo de Negociações Forex: Yen Crosses e S&P 500 com verificação de risco mais baixo, Break Risk?:

Fórum sobre comércio, sistemas comerciais automatizados e estratégias comerciais de teste

Resenha de imprensa

newdigital, 2014.03.29 12:33

Vídeo de Estratégia Forex: Siga o plano...Especialmente quando a negociação está em andamento- Muitas armadilhas comerciais ocorrem depois que o comércio já está em

- Quando a razão para a tomada do comércio se evaporou, as probabilidades desvanecem-se rapidamente

- Analisamos as tentações, os perigos e as ligações certas com os exemplos GBPUSD e EURUSD.

Um comércio que foi submetido ao ringer por suas condições fundamentais, técnicas e de mercado deve distorcer as probabilidades em nosso favor. Quando abrimos exceções, nossa estratégia começa a quebrar. Tantalizando configurações técnicas sem nenhuma chance fundamental ou volatilidade impulsionada por eventos, sem uma orientação definível de preço que atenda às nossas emoções e não ao nosso resultado final. Mas manter o plano não é apenas para a verificação pré-voo. Muitos alterarão o plano a meio do vôo ou decidirão ignorar a mudança de circunstâncias para voltar à esperança. A esperança não é um plano comercial. Nós observamos como manter o plano antes e durante uma negociação é importante usando exemplos de GBPUSD e EURUSD no vídeo de estratégia do fim de semana.

Fórum sobre comércio, sistemas comerciais automatizados e estratégias comerciais de teste

Resenha de imprensa

newdigital, 2014.03.29 18:43

Previsão de petróleo bruto para a semana de 31 de março de 2014, Análise técnicaO mercado de petróleo bruto leve e doce subiu durante a semana, quebrando bem acima do nível de 100 dólares novamente. O fato de que a semana anterior havia formado um martelo foi uma pista de que poderíamos estar indo mais alto, mas a confirmação real veio quando apagamos o topo daquela vela. Parece que o mercado ainda está um pouco em alta e, como resultado, é mais do que provável que nos dirijamos para o nível de $104,50, dado o tempo suficiente. Pensamos que este mercado será um mercado que poderá ser comprado em baixas, simplesmente porque há muito no caminho de apoio abaixo.

Dito isto, acreditamos que o nível de $105 continuará a ser uma resistência maciça e, como resultado, sentimos que a área provavelmente causará um pouco de venda. Uma quebra acima dessa área, é claro, seria significativa no sentido de que libertaria o mercado para ir muito mais alto, mas no final do dia ainda acreditamos que ainda há um pouco a ser feito antes mesmo de chegarmos a essa questão. Estamos em alta.

Brent

Os mercados de Brent também subiram durante a semana, mas não parecem tão otimistas quanto o mercado de petróleo bruto leve e doce. No entanto, parece que estamos caminhando para o nível de $112 com tempo suficiente, embora esperemos um pouco de agitação em torno do nível de $108,50, uma área que de fato causou um pouco de resistência na semana passada.

Qualquer recuo neste momento deve acabar sendo uma coisa relativamente positiva, já que os compradores devem entrar no mercado. O nível de $105 ofereceu apoio suficiente para empurrar o mercado para cima da última vez, e acreditamos que continuará a ser assim. Portanto, tendo dito tudo isso, mesmo que recuássemos neste momento, anteciparíamos totalmente que este mercado seria de alguma forma apoiado. Com isso em mente, não estamos interessados em vender, e acreditamos que, em última instância, atingiremos o nível acima mencionado de US$ 112, mas pode ser preciso um pouco de corte.