Você está perdendo oportunidades de negociação:

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Registro

Login

Você concorda com a política do site e com os termos de uso

Se você não tem uma conta, por favor registre-se

Esta lição descreve o ADX com os indicadores DI+ e DI- Directional Indicators, e também mostra como eles são comumente usados

Fórum

Indicadores: Índice de Movimento Direcional Médio (ADX)

newdigital, 2013.09.26 13:06

Índice de Movimento Direcional Médio (ADX)Desenvolvido por J. Welles Wilder

O ADX é um indicador de momentum utilizado para determinar a força de uma tendência de preços; ele é derivado do DMI - Índice de Movimento Direcional, que tem dois indicadores

+DI- Indicador Direcional Positivo

-DI - Indicador Direcional Negativo

O ADX é calculado subtraindo estes dois valores e aplicando uma função de suavização, por exemplo, uma função de dez para chegar a um ADX de 10 períodos.

ADXO ADX não é um indicador direcional, mas uma medida da força da tendência. O ADX tem uma escala de Zero -100.

Quanto maior o valor do ADX, mais forte é a tendência.

O valor ADX abaixo de 20 indica que o mercado não está com tendência, mas se movendo em uma faixa.

O valor ADX acima de 20 confirma um sinal de compra ou venda e indica que uma nova tendência está surgindo.

O valor ADX acima de 30 indica um mercado com forte tendência.

Quando o valor ADX cai de acima de 30, significa que a tendência atual está perdendo força.

Indicador ADX combinado com DMI- Directional Movement Index

Como o ADX sozinho é um indicador sem direção, ele é combinado com o índice DMI para determinar a direção do par de moedas.

Quando o ADX é combinado com o índice DMI, um trader pode determinar a direção da tendência e então usar o ADX para determinar a dinâmica da tendência forex.

Análise técnica do indicador ADX

Comprar sinal

Um sinal de compra é gerado quando o +DI está acima de -DI, e o ADX está acima de 20

O sinal de Saída é gerado quando o ADX se desliga de acima de 30.

Sinal de VendaUm sinal curto é gerado quando o -DI está acima de +DI, e o ADX está acima de 20

O sinal de Saída é gerado quando o ADX se desliga de acima de 30.

Usando o MACD para determinar os pontos de compra e venda

Fórum

Indicadores: MACD

newdigital, 2013.07.31 19:53

MACD Strategy Center Line Crossover Bullish Signal and Bearish Signal

O indicador MACD é um dos indicadores disponíveis mais amplamente e mais comumente usados. O indicador MACD é um oscilador de momentum com algumas características que seguem a tendência.

MACD é um dos indicadores mais populares usados na análise técnica. Ele é usado para gerar sinais usando crossovers

O indicador MACD traça a divergência e convergência das médias móveis. Ele é construído utilizando análise de médias móveis. O indicador de convergência/divergência das médias móveis é um indicador que segue a tendência. Ele indica a correlação entre duas médias móveis.

Uma média móvel é de um período mais curto e a outra de um período mais longo de barras de preços.

Este indicador tem uma linha central zero; os valores acima da linha zero são em alta enquanto os abaixo de zero são em baixa.

Em uma tendência ascendente, a linha MACD mais curta sobe mais rapidamente do que a linha MACD mais longa, o que cria uma lacuna.

Em uma tendência para baixo, a linha MACD mais curta cai mais rapidamente do que a linha MACD mais longa, o que cria uma lacuna.

Quando a tendência está prestes a reverter as linhas MACD começam a se aproximar umas das outras, fechando assim a brecha.

Fórum

Indicadores: MACD

newdigital, 2013.08.01 09:16

MACD Análise Técnica do Oscilador Linha Rápida e Linha de Sinal

MACD é usado de várias maneiras para fornecer informações de análise técnica.

Construção MACD

O MACD é construído usando duas médias móveis exponenciais e o indicador MACD traça duas linhas. As duas médias móveis exponenciais padrão utilizadas são 12 e 26. Então, um fator de suavização de 9 também é aplicado no desenho.

Resumo de como a MACD é plotada

MACD usa 2 EMAs + um fator de suavização (12, 26 médias móveis exponenciais e 9 períodos de suavização)

MACD só traça duas linhas - a linha rápida e a linha de sinal

Implementação

O indicador MACD implementa a linha MACD como uma linha contínua enquanto a linha de sinal é implementada como um histograma.

A linha rápida e a linha de sinal é usada para gerar sinais comerciais usando o método crossover.

Há também a linha central que também é conhecida como marca zero e é um ponto neutro entre compradores e vendedores.

Os valores acima da marca central são considerados em alta enquanto os abaixo são em baixa.

Sendo o MACD um indicador oscilador, oscila acima e abaixo desta linha central.

193. Como colocar um Trailing Stop no Mercado de Futuros

Para este exemplo, digamos que definimos nossas condições de trailing stop na plataforma, como acabamos de ver com as seguintes condições: A Condição de parada será definida como 10, a Condição de Trailing será definida como 5, e a Condição de Distância será definida como 10. A primeira coisa que é importante ter em mente aqui, é que cada um dos números que estabelecemos aqui, representa o número de ticks, que como discutimos nas lições anteriores, é o movimento mínimo que um contrato de futuros pode fazer. Como também discutimos, o valor de um movimento de 1 tic tac no mercado varia de mercado para mercado, portanto, certifique-se de saber quanto é um movimento de 1 tic no mercado que você está negociando, antes de usar o trailing stop.

Para este exemplo, vamos utilizar o contrato E Mini S&P, onde um movimento de 1 tick no mercado é de 0,25 pontos. Com isto em mente, um movimento de 800 a 801, por exemplo, representa um movimento de 4 carrapatos no mercado.

Agora que entendemos isto, por este exemplo, vamos dizer que estou comprando 1 contrato do E Mini S&P, a um preço atual de mercado de 808,50. Como mandei marcar a caixa do automóvel, como acabamos de cobrir, a primeira coisa que vai acontecer, é uma ordem de parada para vender 1 contrato vai ser colocada 10 ticks atrás do mercado, a um preço de 806,00. Para passar rapidamente pela matemática aqui, .25 que é um movimento de 1 tick no E Mini S&P, vezes 10, é igual a 2,50, e o preço de execução de 808,50 - 2,50 me dá o nível de preço de um stop de 10 tick que é 806,00.

Se, por exemplo, o mercado se mover mais baixo a partir daí, então nada vai acontecer com minha ordem stop, a menos que o mercado negocie até 806,00, neste caso a ordem stop se transformará em uma ordem de mercado, e eu serei fechado fora de minha posição ao próximo preço disponível.

Entretanto, se o mercado negociar até 809,75, o que é 5 ticks acima do meu preço de entrada, e a condição que eu estabeleci na parte "Trailing Condition" do trailing stop, então a parte móvel da minha ordem stop será ativada. Neste ponto, minha parada passará automaticamente de seu preço original de 806,00 para 807,25, que é 10 ticks atrás do preço atual de mercado, e a quantia que eu defini para a condição "Distância" da ordem.

Se o mercado, então, negociar mais baixo a partir daí, por exemplo, para 809,00, então minha parada não se moverá e permanecerá em 807,25. Se, no entanto, o mercado negociar mais alto de lá em qualquer ponto, por exemplo, para 810,00, então minha parada subirá tick por tick atrás do mercado, de modo que fique sempre 10 ticks atrás do mercado, que seria 807,50 se o mercado se movesse para 810,00.

A matemática pode parecer um pouco complicada no início, mas se você pausar o vídeo aqui e repassar este slide algumas vezes você deve ver que ele é realmente muito básico.

MACD Divergence Parte 1

Dê uma olhada no MACD Divergence in MT5 CodeBase - vá aqui para fazer o download.

MACD Divergência Parte 2

Dê uma olhada no MACD Divergence in MT5 CodeBase - vá aqui para fazer o download.

Fórum

Indicadores: MACD

newdigital, 2013.08.01 16:56

MACD Classic Bullish e Bearish Divergence

A divergência MACD Classic é usada como um sinal possível para uma inversão de tendência. A divergência clássica é usada quando se procura uma área onde o preço poderia reverter e começar a ir na direção oposta. Por esta razão, a divergência clássica é usada como um método de entrada de baixo risco e também como uma forma precisa de saída de uma negociação.

1. É um método de baixo risco para vender perto do topo do mercado ou comprar perto da base do mercado, isto faz com que o risco em suas negociações seja muito pequeno em relação à recompensa potencial.

2. É usado para prever o ponto ideal para sair de uma operação de Forex.

Existem dois tipos:

Clássica Divergência de Alta

A clássica divergência de alta ocorre quando o preço está fazendo mínimos mais baixos (LL), mas o oscilador está fazendo mínimos mais altos (HL).

MACD Clássica divergência de alta

A clássica divergência em alta alerta para uma possível mudança na tendência de baixo para cima. Isto porque mesmo que o preço tenha baixado o volume de vendedores que empurraram o preço para baixo foi menor, como ilustrado pelo indicador MACD. Isto indica uma fraqueza subjacente da tendência de queda.

Clássica divergência em baixa

A clássica divergência em baixa ocorre quando o preço está fazendo uma alta mais alta (HH), mas o oscilador está mais baixa alta (LH).

MACD Clássico divergência em baixa

A clássica divergência em baixa adverte sobre uma possível mudança na tendência de cima para baixo. Isto porque, embora o preço tenha subido, o volume de compradores que empurrou o preço para cima foi menor, como ilustrado pelo indicador MACD. Isto indica uma fraqueza subjacente da tendência de alta.

MACD Divergence Parte 3

Dê uma olhada no MACD Divergence in MT5 CodeBase - vá aqui para fazer o download.

Quando a MACD Divergences FAIL e como gerenciar essas operações.

MACD Divergência Parte 4 de 4

Mais exemplos de MACD Divergência.

Dê uma olhada em MACD Divergence in MT5 CodeBase - vá aqui para fazer o download.

Fórum

Indicadores: MACD

newdigital, 2013.08.01 17:00

MACD Hidden Bullish e Bearish Divergence

MACD A divergência oculta é usada como um sinal possível para a continuação de uma tendência.

Esta configuração ocorre quando o preço volta a subir ou a descer para um novo teste anterior.

1. Divergência oculta de alta

2. Divergência de Bearish Escondida

Divergência oculta em alta

Formulários quando o preço está fazendo uma baixa mais alta (HL), mas o oscilador MACD está mostrando uma baixa mais baixa (LL).

A divergência oculta de alta ocorre quando há uma retração em uma tendência de alta.

Divergência MACD em alta

Esta divergência confirma que um movimento de retração está completo. Esta divergência indica a força subjacente de uma tendência de aumento.

Divergência oculta de Bearish

Formulários quando o preço está fazendo uma alta mais baixa (LH), mas o oscilador MACD está mostrando uma alta mais alta (HH).

A divergência oculta de baixa ocorre quando há uma retração em uma tendência de alta.

Divergência MACD em baixa

Esta configuração confirma que um movimento de retrocesso está completo. Esta divergência indica a força subjacente de uma tendência de retração.

NB: A divergência oculta é a melhor divergência para o comércio porque dá um sinal que está na mesma direção da tendência. Ela proporciona a melhor entrada possível e é mais precisa do que o tipo clássico de divergência.

Vídeo 8 - Suporte Forex e linhas de resistência

As linhas de apoio e resistência estão entre os fatores mais comuns que você encontrará quando negociar. Ambos representam um ponto de preço no qual as forças opostas não podem penetrar. Em vez disso, o preço salta de volta na direção oposta, pois as linhas de apoio ou de resistência são muito fortes demais.

Fórum

Indicadores: Apoio e Resistência

newdigital, 2013.09.23 10:15

Indicador Técnico de Apoio e Resistência

Suporte e Resistência é um dos conceitos mais utilizados no comércio Forex. A maioria dos negociadores traçam linhas horizontais para mostrar osníveis de apoio e resistência.

Há também um indicador usado para traçar automaticamente os níveis de suporte e indicar os níveis de resistência e suporte.

Quando se trata destes níveis, o preço pode saltar para fora destes níveis ou quebrar estes níveis.

Se um nível de resistência for quebrado, o preço se moverá mais alto e o nível de resistência se voltará para um suporte.

Se um nível de suporte for quebrado, o preço se moverá para baixo e o nível de suporte se voltará para uma resistência.

Preço onde a maioria dos investidores acredita que os preços se moverão para cima, enquanto os níveis de resistência indicam o preço ao qual a maioria dos investidores acredita que os preços se moverão para baixo.

Uma vez que o preço tenha ultrapassado um nível de suporte ou um nível de resistência, é provável que o preço continue se movendo nessa direção específica até chegar ao próximo nível de suporte ou resistência.

Quanto mais frequentemente um nível de suporte ou resistência for testado ou tocado pelo preço e pelos saltos, mais importante se torna esse nível de suporte ou resistência em particular.

Análise Técnica de Resistência e Indicador Técnico de ApoioEstes níveis são calculados como um método de linhas de tendência.

Tendência para cimaEm uma tendência ascendente, a resistência e o suporte geralmente se elevarão

Tendência descendenteEm uma tendência descendente, a resistência e o suporte geralmente vão para baixo.

Como utilizar os níveis de Retracement Fibonacci

Fórum

Indicadores: Fibonacci retracement

newdigital, 2013.11.21 12:06

Fibonacci Retracements (com base no artigo de gráficos de estoque)

Introdução

Os Retracements Fibonacci são rácios utilizados para identificar níveis potenciais de reversão. Estas proporções são encontradas na seqüência de Fibonacci. Os Retracements de Fibonacci mais populares são 61,8% e 38,2%. Note que 38,2% é frequentemente arredondado para 38% e 61,8 é arredondado para 62%. Após um avanço, os gráficos aplicam proporções de Fibonacci para definir os níveis de retração e prever a extensão de uma correção ou retração. Os Retracements Fibonacci também podem ser aplicados após um declínio para prever a extensão de um contra-pulo de tendência. Estes retracements podem ser combinados com outros indicadores e padrões de preços para criar uma estratégia geral.

A seqüência e as proporçõesEste artigo não foi concebido para mergulhar muito fundo nas propriedades matemáticas por trás da seqüência de Fibonacci e da Razão de Ouro. Há muitas outras fontes para este detalhe. Algumas noções básicas, no entanto, fornecerão a base necessária para os números mais populares. Leonardo Pisano Bogollo (1170-1250), um matemático italiano de Pisa, é creditado com a introdução da seqüência de Fibonacci no Ocidente. É o seguinte:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610……

A seqüência se estende até o infinito e contém muitas propriedades matemáticas únicas.

1.618 refere-se à Razão de Ouro ou Média de Ouro, também chamada Phi. O inverso de 1.618 é .618. Estas proporções podem ser encontradas em toda a natureza, arquitetura, arte e biologia. Em seu livro, Elliott Wave Principle, Robert Prechter cita William Hoffer da edição de dezembro de 1975 da revista Smithsonian Magazine:

.... a proporção de .618034 para 1 é a base matemática para a forma das cartas de jogo e o Partenon, girassóis e conchas de caracóis, vasos gregos e as galáxias espirais do espaço exterior. Os gregos basearam grande parte de sua arte e arquitetura nesta proporção. Eles a chamaram de "o meio dourado".

Zonas de AlertaOs níveis de retrocesso alertam os comerciantes ou investidores sobre uma possível inversão de tendência, área de resistência ou área de apoio. Os retrocessos são baseados no movimento anterior. Espera-se um ressalto para retraçar uma parte do declínio anterior, enquanto uma correção é esperada para retraçar uma parte do avanço anterior. Uma vez iniciado um recuo, os gráficos podem identificar níveis específicos de retração Fibonacci para monitoramento. À medida que a correção se aproxima desses retrocessos, os gráficos devem se tornar mais alertas para uma possível reversão de alta. O gráfico 1 mostra o retracement do Home Depot em torno de 50% de seu avanço anterior.

O inverso se aplica a um recuo ou avanço de correção após um declínio. Uma vez iniciado um ressalto, os gráficos podem identificar níveis específicos de retração Fibonacci para monitoramento. À medida que a correção se aproxima desses retrocessos, os gráficos devem se tornar mais alertas para uma possível reversão em baixa. O gráfico 2 mostra a retração de 3M (MMM) em torno de 50% de seu declínio anterior.

Tenha em mente que estes níveis de retrocesso não são pontos de inversão difíceis, mas servem como zonas de alerta para uma potencial inversão. É neste ponto que os comerciantes devem empregar outros aspectos de análise técnica para identificar ou confirmar uma reversão. Estes podem incluir candelabros, padrões de preços, osciladores de momento ou médias móveis.

Retrabalhos comunsA ferramenta Fibonacci Retracements Tool na StockCharts mostra quatro retracements comuns: 23,6%, 38,2%, 50% e 61,8%. Da seção Fibonacci acima, fica claro que 23,6%, 38,2% e 61,8% derivam de proporções encontradas dentro da seqüência Fibonacci. O retracement de 50% não se baseia em um número de Fibonacci. Em vez disso, este número deriva da afirmação da Teoria Dow de que as Médias frequentemente retratam metade de seu movimento anterior.

Com base na profundidade, podemos considerar que um retrocesso de 23,6% é relativamente raso. Tais retrações seriam apropriadas para bandeiras ou pullbacks curtos. Retracções na faixa de 38,2%-50% seriam consideradas moderadas. Ainda que mais profundo, o retracement de 61,8% pode ser referido como o retracement dourado. É, afinal de contas, baseado na Golden Ratio.

Ocorrem retrações superficiais, mas para pegá-las é necessário um acompanhamento mais próximo e um dedo de gatilho mais rápido. Os exemplos abaixo usam gráficos diários que cobrem 3-9 meses. O foco será em retratamentos moderados (38,2-50%) e retratamentos dourados (61,8%). Além disso, estes exemplos mostrarão como combinar retratamentos com outros indicadores para confirmar uma reversão.

Retrabalhos moderadosO gráfico 3 mostra o Target (TGT) com uma correção que retrocedeu 38% do avanço anterior. Este declínio também formou uma cunha de queda, o que é típico para movimentos corretivos. A combinação elevou o alerta de reversão. O Chaikin Money Flow tornou-se positivo quando o estoque aumentou no final de junho, mas esta primeira tentativa de reversão falhou. Sim, haverá falhas. A segunda reversão, em meados de julho, foi bem sucedida. Observe que a falha do TGT quebrou a linha de tendência de cunha e o Chaikin Money Flow se tornou positivo (linha verde).

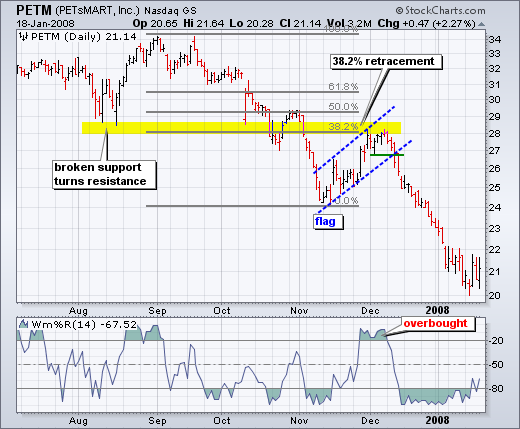

O gráfico 4 mostra Petsmart (PETM) com um retracement moderado de 38% e outros sinais que se unem. Após um declínio em setembro-outubro, as ações voltaram a subir para cerca de 28 em novembro. Além do retracement de 38%, o aviso de que o suporte quebrado se transformou em resistência nesta área. A combinação serviu como um alerta para uma possível reversão. William %R estava negociando acima de -20% e sobre-comprado também. Sinais posteriores afirmaram a reversão. Em primeiro lugar, a Williams %R voltou a negociar abaixo de -20%. Em segundo lugar, a PETM formou uma bandeira em ascensão e quebrou o suporte da bandeira com um forte declínio na segunda semana de dezembro.

Retracements douradosO gráfico 4 mostra o fundo do Pfizer (PFE) perto do nível de retração de 62%. Antes deste salto bem sucedido, houve um salto fracassado próximo ao retracement de 50%. A reversão bem sucedida ocorreu com um martelo em alto volume e prosseguiu com uma quebra alguns dias depois.

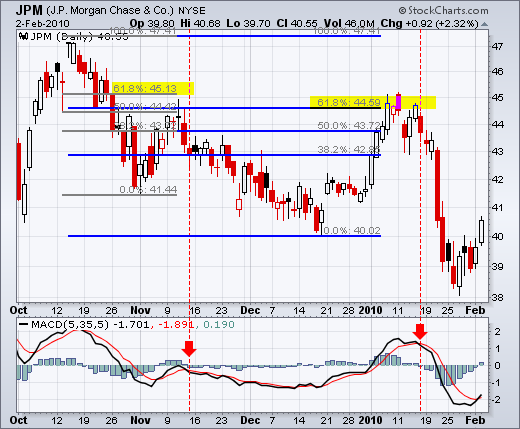

O gráfico 5 mostra o JP Morgan (JPM) atingindo um pico próximo ao nível de 62% de retrocesso. O aumento para o retracement de 62% foi bastante forte, mas a resistência apareceu de repente com uma confirmação de reversão vinda do MACD (5,35,5). O castiçal vermelho e a fenda para baixo confirmaram a resistência perto do retracement de 62%. Houve um ressalto de dois dias acima de 44,5, mas este ressalto falhou rapidamente quando o MACD se moveu abaixo de sua linha de sinal (linha tracejada vermelha).

ConclusõesOs retratamentos Fibonacci são freqüentemente usados para identificar o fim de uma correção ou um contra-retorno de tendência. As correções e os contra-saltos de tendência frequentemente retraem uma parte do movimento anterior. Enquanto que pequenas retrações de 23,6% ocorrem, as 38,2-61,8% cobrem as maiores possibilidades (com 50% no meio). Esta zona pode parecer grande, mas é apenas uma zona de alerta de inversão. Outros sinais técnicos são necessários para confirmar uma inversão. A reversão pode ser confirmada com castiçais, indicadores de momento, padrões de volume ou gráficos. Na verdade, quanto mais fatores de confirmação, mais robusto é o sinal.

Como negociar o Indicador ADX em Forex

Neste vídeo de treinamento Forex discutimos o indicador ADX e como ele pode ser usado em sua negociação Forex, Primeiramente definimos o indicador ADX, explicamos o que ele faz e como ele é usado para medir a força de uma tendência. Discutimos também as linhas +DI e -DI que produzem a linha ADX final.

Fórum

Indicadores: Índice de Movimento Direcional Médio Wilder

newdigital, 2013.08.29 16:55

Índice de Movimento Médio Direcional (ADX)

Desenvolvido por J. Welles Wilder

O ADX é um indicador de momentum utilizado para determinar a força de uma tendência de preços; é derivado do DMI - Índice de Movimento Direcional que tem dois indicadores

+DI- Indicador Direcional Positivo

-DI - Indicador Direcional Negativo

O ADX é calculado subtraindo estes dois valores e aplicando uma função de suavização, por exemplo, uma função de dez para chegar a um ADX de 10 períodos.

O ADX não é um indicador direcional, mas uma medida da força da tendência. O ADX tem uma escala de Zero -100.

Quanto maior o valor do ADX, mais forte é a tendência.

O valor ADX abaixo de 20 indica que o mercado não está com tendência, mas se movendo em uma faixa.

O valor ADX acima de 20 confirma um sinal de compra ou venda e indica que uma nova tendência está surgindo.

O valor ADX acima de 30 indica um mercado com forte tendência.

Quando o valor ADX cai de acima de 30, significa que a tendência atual está perdendo força.

Indicador ADX combinado com DMI- Directional Movement Index

Como o ADX sozinho é um indicador sem direção, ele é combinado com o índice DMI para determinar a direção do par de moedas.

Indicador ADX e índice DMIQuando o ADX é combinado com o índice DMI, um trader pode determinar a direção da tendência e então usar o ADX para determinar a dinâmica da tendência forex.

Análise técnica do indicador ADX

Sinal de compra

Um sinal de compra é gerado quando o +DI está acima de -DI, e o ADX está acima de 20

O sinal de Saída é gerado quando o ADX se desliga de acima de 30.

Sinal de VendaUm sinal curto é gerado quando o -DI está acima de +DI, e o ADX está acima de 20

O sinal de Saída é gerado quando o ADX se desliga de acima de 30.

Exemplo:

Abaixo está uma estratégia usando um crossover de Média Móvel Simples do período 50 e 20 em um gráfico de Horas do EUR/USD. As regras da estratégia são fáceis, comprar quando o período 20 cruza acima do período 50, e vender quando o período 20 cruza abaixo do período 50. Esta estratégia de cruzamento prospera nos mercados de tendência, mas sofre em mercados de gama.

Os sinais que ocorreram enquanto o ADX estava acima de 30 eram muito mais confiáveis. Realizamos todas as negociações em que o EURUSD estava se movendo para os lados e só abrimos negociações durante os longos movimentos de tendência para cima ou para baixo. Você também deve ter notado que algumas das negociações vencedoras foram filtradas junto com as negociações ruins, mas isso não faz mal. No geral, nós cortamos mais operações perdedoras do que as ganhadoras, então foi um filtro geral positivo para esta estratégia de tendências.