Indicadores: Retração de Fibonacci

newdigital, 2013.11.21 12:06

Retrações de Fibonacci (baseado no artigo da Stockcharts)

Introdução

As Retrações de Fibonacci são proporções usadas para identificar possíveis níveis de reversão. Essas proporções são encontradas na sequência de Fibonacci. As Retrações de Fibonacci mais populares são 61,8% e 38,2%. Observe que 38,2% é frequentemente arredondado para 38% e 61,8 é arredondado para 62%. Após um avanço, os analistas gráficos aplicam as proporções de Fibonacci para definir os níveis de retração e prever a extensão de uma correção ou recuo. As Retrações de Fibonacci também podem ser aplicadas após um declínio para prever a duração de um salto contra a tendência. Essas retrações podem ser combinadas com outros indicadores e padrões de preços para criar uma estratégia geral.

A sequência e as proporções

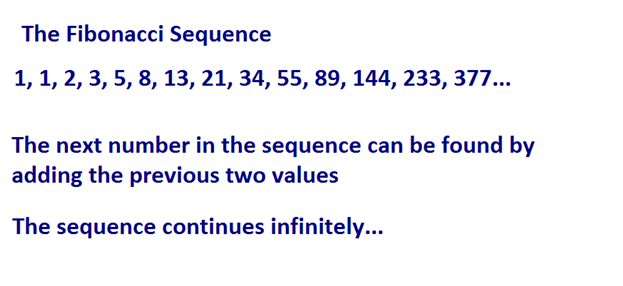

Este artigo não foi elaborado para se aprofundar nas propriedades matemáticas por trás da sequência de Fibonacci e da Proporção Áurea. Há muitas outras fontes para obter esses detalhes. No entanto, algumas noções básicas fornecerão o contexto necessário para os números mais populares. Leonardo Pisano Bogollo (1170-1250), um matemático italiano de Pisa, é considerado o introdutor da sequência de Fibonacci no Ocidente. Ela é a seguinte:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

A sequência se estende até o infinito e contém muitas propriedades matemáticas exclusivas.

- Depois de 0 e 1, cada número é a soma dos dois números anteriores (1+2=3, 2+3=5, 5+8=13, 8+13=21 etc...).

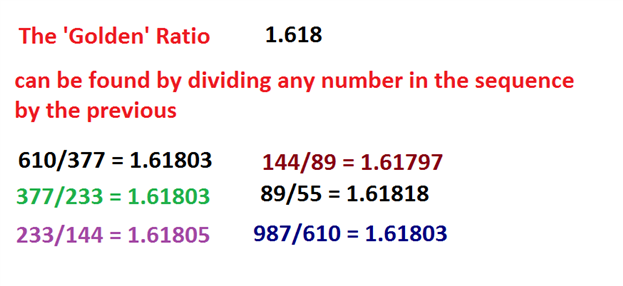

- Um número dividido pelo número anterior se aproxima de 1,618 (21/13=1,6153, 34/21=1,6190, 55/34=1,6176, 89/55=1,6181). A aproximação se aproxima de 1,6180 à medida que os números aumentam.

- Um número dividido pelo próximo maior número se aproxima de 0,6180 (13/21=,6190, 21/34=,6176, 34/55=,6181, 55/89=,6179 etc....). A aproximação se aproxima de 0,6180 à medida que os números aumentam. Essa é a base para a retração de 61,8%.

- Um número dividido por outros dois lugares acima se aproxima de 0,3820 (13/34=.382, 21/55=.3818, 34/89=.3820, 55/=144=3819 etc....). A aproximação se aproxima de 0,3820 à medida que os números aumentam. Essa é a base para a retração de 38,2%. Observe também que 1 - 0,618 = 0,382

- Um número dividido por outros três lugares acima se aproxima de 0,2360 (13/55=.2363, 21/89=.2359, 34/144=.2361, 55/233=.2361 etc....). A aproximação se aproxima de 0,2360 à medida que os números aumentam. Essa é a base para a retração de 23,6%.

1,618 refere-se à Proporção Áurea ou Média Áurea, também chamada de Phi. O inverso de 1,618 é 0,618. Essas proporções podem ser encontradas em toda a natureza, arquitetura, arte e biologia. Em seu livro, Elliott Wave Principle, Robert Prechter cita William Hoffer na edição de dezembro de 1975 da Smithsonian Magazine:

.... A proporção de 0,618034 para 1 é a base matemática para o formato das cartas de baralho e do Partenon, dos girassóis e das conchas de caracol, dos vasos gregos e das galáxias em espiral do espaço sideral. Os gregos basearam grande parte de sua arte e arquitetura nessa proporção. Eles a chamavam de média dourada.

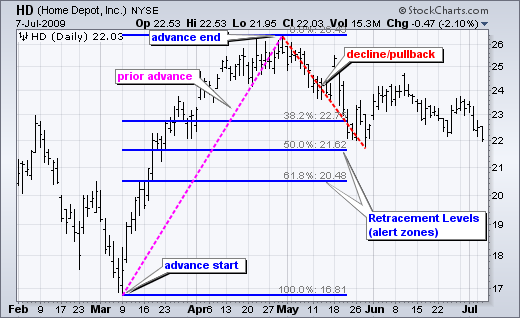

Zonas de alerta Os níveis de retração alertam os traders ou investidores sobre uma possível reversão de tendência, área de resistência ou área de suporte. As retrações são baseadas no movimento anterior. Espera-se que um salto refaça uma parte do declínio anterior, enquanto uma correção deve refazer uma parte do avanço anterior. Quando começa uma retração, os analistas gráficos podem identificar níveis específicos de retração de Fibonacci para monitoramento. À medida que a correção se aproxima dessas retrações, os analistas de gráficos devem ficar mais alertas para uma possível reversão de alta. O Gráfico 1 mostra a Home Depot retrocedendo cerca de 50% de seu avanço anterior.

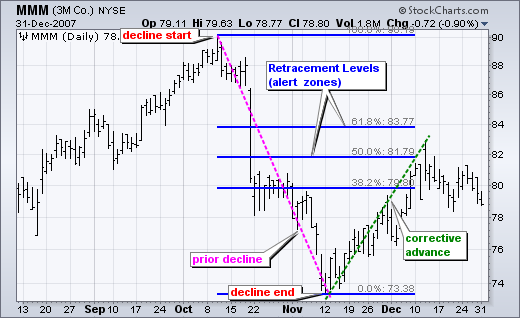

O inverso se aplica a um salto ou avanço corretivo após um declínio. Quando uma recuperação começa, os analistas gráficos podem identificar níveis específicos de retração de Fibonacci para monitoramento. À medida que a correção se aproxima dessas retrações, os analistas de gráficos devem ficar mais alertas para uma possível reversão de baixa. O Gráfico 2 mostra a 3M (MMM) retrocedendo cerca de 50% de seu declínio anterior.

Lembre-se de que esses níveis de retração não são pontos de reversão rígidos. Em vez disso, eles servem como zonas de alerta para uma possível reversão. É nesse ponto que os traders devem empregar outros aspectos da análise técnica para identificar ou confirmar uma reversão. Esses aspectos podem incluir candlesticks, padrões de preço, osciladores de momentum ou médias móveis.

Retrações comunsA ferramenta de retração de Fibonacci da StockCharts mostra quatro retrações comuns: 23,6%, 38,2%, 50% e 61,8%. A partir da seção de Fibonacci acima, fica claro que 23,6%, 38,2% e 61,8% são provenientes de proporções encontradas na sequência de Fibonacci. A retração de 50% não é baseada em um número de Fibonacci. Em vez disso, esse número se baseia na afirmação da Teoria da Dow de que as médias geralmente refazem metade de seu movimento anterior.

Com base na profundidade, podemos considerar que uma retração de 23,6% é relativamente superficial. Essas retrações seriam apropriadas para bandeiras ou recuos curtos. As retrações na faixa de 38,2% a 50% seriam consideradas moderadas. Embora mais profundo, o retrocesso de 61,8% pode ser chamado de retrocesso dourado. Afinal de contas, ele se baseia na Proporção Áurea.

Retrocessos superficiais ocorrem, mas capturá-los requer uma observação mais atenta e um dedo no gatilho mais rápido. Os exemplos abaixo usam gráficos diários que abrangem de 3 a 9 meses. O foco será nas retrações moderadas (38,2-50%) e nas retrações douradas (61,8%). Além disso, esses exemplos mostrarão como combinar retrações com outros indicadores para confirmar uma reversão.

Retrações moderadas O Gráfico 3 mostra a Target (TGT) com uma correção que retraçou 38% do avanço anterior. Essa queda também formou uma cunha descendente, o que é típico de movimentos corretivos. Essa combinação aumentou o alerta de reversão. O Fluxo de Dinheiro Chaikin tornou-se positivo com o aumento das ações no final de junho, mas essa primeira tentativa de reversão falhou. Sim, haverá fracassos. A segunda reversão, em meados de julho, foi bem-sucedida. Observe que a TGT subiu, rompeu a linha de tendência em cunha e o Fluxo de Dinheiro Chaikin ficou positivo (linha verde).

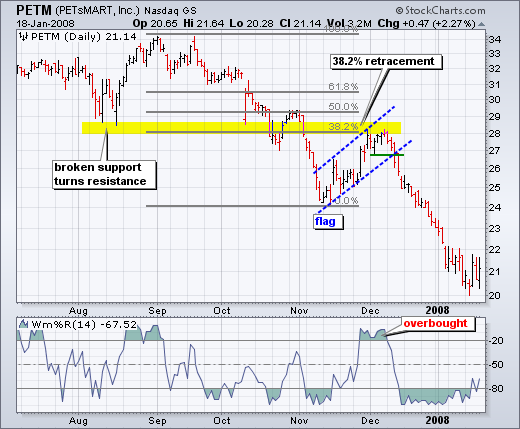

O Gráfico 4 mostra a Petsmart (PETM) com uma retração moderada de 38% e outros sinais se unindo. Depois de cair em setembro-outubro, a ação se recuperou para cerca de 28 em novembro. Além da retração de 38%, observe que o suporte rompido se transformou em resistência nessa área. A combinação serviu como um alerta para uma possível reversão. O William %R estava sendo negociado acima de -20% e também estava sobrecomprado. Os sinais subsequentes confirmaram a reversão. Primeiro, o Williams %R voltou a ficar abaixo de -20%. Segundo, a PETM formou uma bandeira ascendente e rompeu o suporte da bandeira com uma queda acentuada na segunda semana de dezembro.

O Gráfico 4 mostra a Pfizer (PFE) chegando ao fundo do poço próximo ao nível de retração de 62%. Antes desse salto bem-sucedido, houve um salto fracassado próximo à retração de 50%. A reversão bem-sucedida ocorreu com um martelo em alto volume e foi seguida por um rompimento alguns dias depois.

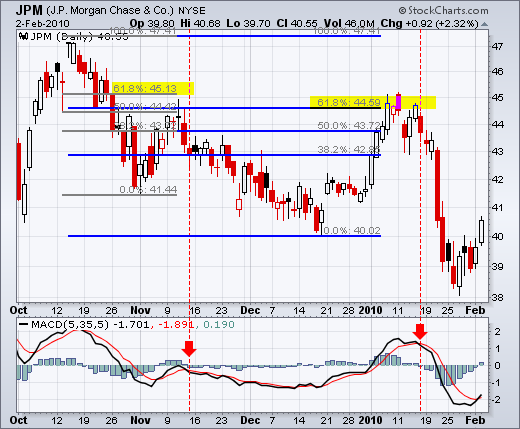

O Gráfico 5 mostra o JP Morgan (JPM) chegando perto do nível de retração de 62%. O aumento para a retração de 62% foi bastante forte, mas a resistência apareceu de repente com uma confirmação de reversão vinda do MACD (5,35,5). O candelabro vermelho e o gap para baixo confirmaram a resistência perto da retração de 62%. Houve uma recuperação de dois dias acima de 44,5, mas essa recuperação falhou rapidamente, pois o MACD se moveu abaixo de sua linha de sinal (linha pontilhada vermelha).

As retrações de Fibonacci são frequentemente usadas para identificar o fim de uma correção ou de um salto de contra-tendência. As correções e os saltos de contra-tendência geralmente refazem uma parte do movimento anterior. Embora ocorram retrações curtas de 23,6%, a de 38,2% a 61,8% cobre as maiores possibilidades (com 50% no meio). Essa zona pode parecer grande, mas é apenas uma zona de alerta de reversão. São necessários outros sinais técnicos para confirmar uma reversão. As reversões podem ser confirmadas com candlesticks, indicadores de momentum, volume ou padrões gráficos. De fato, quanto mais fatores de confirmação, mais robusto será o sinal.

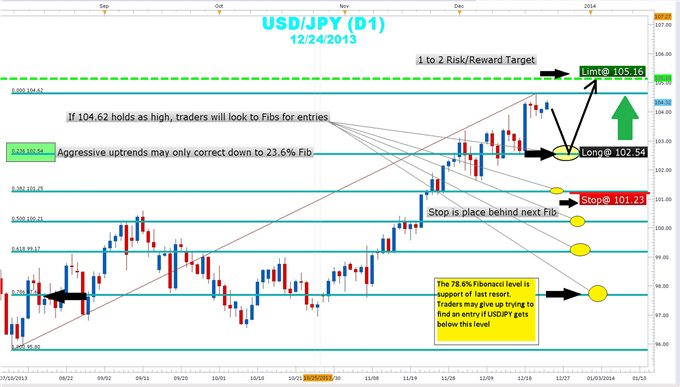

Negociando uma retração do USDJPY usando Fibonacci (baseado no artigo do dailyfx.com)

- O USDJPY tem apresentado tendência de alta e, após uma breve retração, pode continuar a subir

- Normalmente, uma queda para realização de lucros termina em uma das quatro principais zonas de suporte de Fibonacci

- Vários lotes podem ser usados para distribuir o risco em diferentes níveis de Fib

Impulsionado por uma política monetária ultrafácil do Banco do Japão e por uma combinação de dados econômicos mais sólidos dos EUA e aumento das taxas de juros, o USDJPY apresentou forte tendência de alta. O aumento do USDJPY em novembro, da área de 98,00 para 104,00, foi uma tendência de alta exemplar, com recuos superficiais que desapontaram os caçadores de pechinchas que estavam procurando uma correção maior.

No entanto, os traders de Forex podem ter sua chance, já que o USDJPY encontrou resistência logo abaixo da marca de 105,00, em 104,62, e com as festas de Natal chegando, um declínio na compra de presentes para a realização de lucros pode estar em ordem, já que os traders estão lucrando. Mas onde os traders de Forex entram?

Configuração de negociação

O par de ienes tem sido desafiador porque, para traçar uma retração de Fibonacci, uma baixa estabelecida é conectada a uma alta estabelecida. Se o preço não se mover para baixo e fizer uma nova máxima, as linhas terão de ser redesenhadas. Usando a mínima de 8 de outubro em 96,55 como nosso ponto de partida para a ferramenta de Fibonacci e conectando-a à máxima de 20 de dezembro em 104,62, podemos estabelecer cinco níveis de suporte potencial de Fibonacci:

| Nível de Fibonacci | Preço |

|---|---|

| 23.6% | 102.54 |

| 38.2% | 101.25 |

| 50% | 100.21 |

| 61.8% | 99.17 |

| 78.6% | 97.69 |

O plano de negociação

Quando o USDJPY se recuperar do nível 23,6 Fib em 102,54 e começar a subir, entre em posições compradas com um stop loss de proteção colocado cerca de 4 pips abaixo do próximo nível de suporte Fibonacci sob a entrada em torno de 101,23. Um limite pode ser definido em 1,0516, que está ligeiramente acima da alta recente feita em 20 de dezembro, em 104,62. Estamos procurando arriscar 131 pips para obter 262 pips de lucro. No caso de o USDJPY não recuar, mas retomar o movimento de alta, precisaremos redesenhar nossos Fibs depois que a alta for estabelecida e o declínio da realização de lucros for confirmado.

Apenas um lembrete de que, embora Fibonacci possa mostrar grande precisão e prever metas de preço e zonas de recuperação, os traders devem permanecer flexíveis em sua visão dos gráficos e da ação do preço. O USDJPY pode ser corrigido para baixo para as retrações de 38%, 50% ou 78,6% antes de voltar e subir. Portanto, se você for interrompido inicialmente, não desanime, pois pode ser necessária mais de uma tentativa para pegar carona nessa tendência. Essa é a razão pela qual se recomenda que os traders não arrisquem mais do que 2% de sua conta em uma única operação. Ao aplicar apenas uma pequena quantia de seu capital em uma única operação, sua conta viverá para operar mais um dia! Alguns traders podem dividir sua posição de 2% em três partes. Dessa forma, eles podem colocar um terço no nível de 23,6%, outro terço no Fibo de 38,2% e o terço final no nível de 61,8%. Um stop em todas as posições seria colocado logo abaixo do "Fibo de último recurso" de 78,6%. O uso desse método distribui o risco em posições menores. Independentemente de você escolher uma abordagem "all in" ou um método incremental, Fibonacci lhe dá o roteiro para voltar à tendência.

Fórum sobre negociação, sistemas de negociação automatizados e teste de estratégias de negociação

newdigital, 2014.06.13 07:43

A toca do coelho de Fibonacci (adaptado deste artigo)- Analisamos a história e os antecedentes do conceito matemático conhecido como "A sequência de Fibonacci

- Mostramos como os traders podem aplicar esses estudos matemáticos em suas negociações.

Fibonacci

Esse é um dos métodos de suporte e resistência mais aprofundados que existem, e há muitas maneiras diferentes de os traders procurarem integrar Fibonacci em suas negociações.

Dando um passo atrás, Fibonacci recebeu seu nome em homenagem ao matemático do século XII, Leonardo de Pisa. Em 1202 d.C., Leonardo publicou uma composição com o nome de Liber Abaci, que consistia em uma sequência numérica que acabou recebendo seu nome. Leonardo de Pisa não descobriu a sequência; ele apenas a usou como exemplo em sua composição.

Acredita-se que a sequência tenha sido usada originalmente por matemáticos indianos já no século VI; e no Liber Abaci, essa sequência numérica foi introduzida no mundo ocidental. A sequência introduzida por Leonardo de Pisa era um sistema que encontrava o próximo valor na sequência somando os dois números anteriores. A sequência compartilhada no Liber Abaci era a seguinte:

Atualmente, esses valores são chamados de "números de Fibonacci" e são usados por muitos traders como valores de entrada para indicadores, além de uma série de outras finalidades.

Mas os valores de entrada nos indicadores de negociação não são o único lugar em que veremos esse sistema em funcionamento. A sequência de Fibonacci tem entusiasmado matemáticos e cientistas há milhares de anos por causa de suas inúmeras aplicações no mundo ao nosso redor. Uma das aplicações iniciais que Leonardo de Pisa investigou em seu manuscrito original foi o crescimento da população de coelhos. Ele descobriu que, à medida que uma população isolada de coelhos crescia, a população cresceria de acordo com a sequência de Fibonacci. Começando com um par de coelhos, a população cresceria para dois, que se tornariam três, e depois cinco, oito, treze etc. A sequência também é proeminente no crescimento da população de abelhas, no número de pétalas de uma flor e na formação de pinhas, só para citar alguns exemplos.

Muitos acreditam que a sequência de Fibonacci seja a linguagem da própria natureza. Se você quiser saber mais sobre esse assunto, Fibonacci foi destaque no filme Pi; o filme fictício lançado em 1998 que acompanha a busca de um matemático em prever o futuro com base na matemática. Mas, mesmo fora dos filmes de ficção, as diversas maneiras com que a sequência aparece no mundo ao nosso redor são fascinantes e definitivamente dignas de uma pesquisa no Google.

Mas esse não é o único aspecto interessante da sequência de Fibonacci. Mais fascinante é o que podemos ver se olharmos apenas um pouco abaixo da superfície. Se você pegar a proporção de quaisquer dois números sucessivos, como 144 e 233, e dividir o segundo número (233) pelo primeiro (144), você acabará se movendo em direção a um número muito especial de 1,618 (61,8%). Nesse exemplo específico, o valor exato seria "1,6180555..." Quanto mais nos aprofundamos na sequência, mais essa proporção se aproxima de 1,618, até que, por fim, a proporção fica exatamente em 1,618. Esse número é o prêmio por trás de Fibonacci e tem fascinado matemáticos e cientistas há milhares de anos.

O número 1,618 é chamado de "Proporção Áurea" e pode ser encontrado em várias aplicações na natureza, desde as espirais de uma concha do mar até os arranjos de folhas de uma planta de casa.

Trading with Fibonacci (and the Golden Ratio)

Os traders geralmente empregam Fibonacci quando procuram negociar retrações em uma tendência, centralizando os níveis de suporte e resistência em torno de intervalos definidos pela Proporção Áurea de 1,618.

O centro da análise de Fibonacci está no intervalo de 0,618 da tendência, extraído diretamente da proporção áurea. Mas podemos dar um passo adiante, dividindo um número na sequência pelo número localizado a dois dígitos de distância. Se pegarmos 34 e dividirmos esse número por 89; ou se pegarmos 133 e dividirmos por 377, receberemos consistentemente valores de ~,382 (38,2%). Esse é o próximo valor que os traders traçarão por meio da análise de Fibonacci.

Podemos então fazer a mesma coisa dividindo qualquer número na sequência com o dígito localizado duas casas adiante. Assim, por exemplo, se dividirmos 34 por 144, ou se dividirmos 55 por 233, receberemos consistentemente valores de ~.236 (23,6%). Os traders deram um passo adiante para examinar a linha média do movimento (.50, ou 50%) e .786 (78,6% - ou o recíproco de .236). O resultado final é o que temos abaixo, usando o gráfico semanal do GBPUSD:

Como você pode ver no gráfico acima, esses níveis de preço em um gráfico podem exibir exemplos fenomenais de suporte e/ou resistência no mercado. E, felizmente para nós, usar Fibonacci como trader é muito mais fácil do que provar qualquer componente "mágico" por trás dele, como os matemáticos tentaram fazer nos últimos dois mil anos.

Para usar Fibonacci, o trader precisa apenas identificar o "movimento principal" mais recente. É aqui que a subjetividade entra em jogo. Esse movimento importante pode estar no gráfico de 5 minutos, no gráfico horário ou no gráfico semanal (como fizemos com o GBPUSD acima). Mas, como vimos com os Pivot Points, prazos mais longos e mais dados geralmente agregam mais valor à análise simplesmente porque mais traders podem estar vendo isso. Se desenharmos um retraçamento de Fibonacci em um gráfico de 5 minutos, ele poderá ser visto por alguns outros traders, enquanto um retraçamento retirado do gráfico semanal provavelmente gerará mais interesse dos traders, simplesmente porque ele engloba muito mais dados.

Os traders podem usar a ferramenta Fibonacci disponível na maioria das plataformas de negociação para definir o movimento e, em seguida, os níveis nos intervalos adequados de 0,236, 0,382, 0,500, 0,618 e 0,786 podem ser desenhados. Assim, quando os preços se movem para baixo até a linha de 0,236, podemos dizer que 23,6% dessa tendência foi refazida. Ou, se os preços descerem até o nível de 0,618, 61,8% da tendência foi revertida.

- Aplicativos de negociação gratuitos

- 8 000+ sinais para cópia

- Notícias econômicas para análise dos mercados financeiros

Você concorda com a política do site e com os termos de uso

AutoDayFibs:

O indicador desenha linhas Fibonacci automaticamente tomando por base o intervalo dos dias anteriores ou o dia atual.

Algumas notas para usar parâmetros de entrada do indicador.

Autor: Nikolay Kositsin