Ticaret fırsatlarını kaçırıyorsunuz:

- Ücretsiz ticaret uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Gizlilik ve Veri Koruma Politikasını ve MQL5.com Kullanım Şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 14:26

Altın Sıçradı, Doların Gücü Devam Ediyor

Altın , "yaz durgunluğu" tipi ticaret devam ederken, dün üstte 20 DMA ve altta 50 DMA tarafından tanımlanan aralıkta sıçradı. Bu, aşağı yönlü bir eğilim ve dar ticaret aralıkları ile dalgalı yan ticaret ile kendini gösterir ve genellikle piyasalar tatil sezonu için yavaşlarken Temmuz/Ağustos aylarında görülür.

Piyasa aşağı yönde 1287$-1292$ civarında iyi destekleniyor - bu seviyenin kırılması, ilk hedefimiz olan 1274$ ile düşüşte bir artış görecek.

Doların gücü, rallinin doları 81'in oldukça üzerine çıkarmasıyla devam ediyor, bu altın için aşağı yönlü ve son fiyat zayıflığında önemli bir faktör. Tüm zamanların en yüksek seviyelerine yakın hisse senetleri, altın için genel düşüş görünümüne katkıda bulunuyor.

Destek 1299$-1301$, 1292$, 1285$-1287$, 1263$, 1257$-1260$, 1250-1252$, 1237$-1240$, 1220-1225$, 1210$,1200$ ve 1180$ arasında bulunabilir. 180$'lık bir kırılma, altın için ciddi düşüş etkilerine neden olacak ve kısa vadede 1000-1050$'a bir düşüşe işaret edecek - 65 haftalık MA'yı kıramamak, bunu daha olası hale getirecek.

Direnç 1310$, 1318$-1322$, 1325$-1326$, 1333-1335$, 1340-1342$, 1352-1354$, 1392-1395$, 1400$, 1420$ ve 1435$ seviyelerinde bulunabilir. 65 haftalık MA'yı kırmak için ikinci bir başarısızlığa tanık oluyoruz gibi görünüyor - bu, orta seviye düşüş eğiliminin bozulmadığını ve 1240$ ve muhtemelen 180$'lık bir yeniden testin muhtemel olduğunu gösteriyor.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 14:27

Altın ve Ham Petrol, Yarınki Fed Toplantısı Öncesinde Konsolide Ediyor

Altın ve ham petrol fiyatları yarınki Fed toplantısı öncesinde New York'ta daraldı ve ardından altın bugün erken saatlerde ABD ve Avrupa hisse senetlerinin yükselmesiyle değer kaybetti, alternatif bir varlık olarak değerli metale olan talep ve petrolün iki haftanın en düşük seviyesine inmesi endişesiyle düştü. Kansas rafinerisinin kapatılması ham talebi azaltacaktır.

Öte yandan jeopolitikte, Malezya jetinin Ukrayna üzerinde düşmesinin hemen ardından gelen ve uçakta 298 kişinin ölümüne neden olan Rusya'ya yönelik yeni yaptırımlar yatırımcıların gözünü korkuttu.

ABD ve Avrupa Birliği liderleri Pazartesi günü Rus iş, savunma ve enerji sektörlerine yaptırımı uzatma konusunda anlaştılar.

Gazze'de, Filistinli militan grup Hamas ile İsrail Savunma Kuvvetleri (IDF) arasındaki çatışmalar, her iki tarafın Pazartesi günü 24 saatlik yeni bir ateşkes ilan etmesinden bir gün sonra devam etti.

Ayrıca bugün ülkenin aylık bazda açıklanan tüketici güveni ile iş koşulları, istihdam ve kişisel gelire ilişkin tüketici güveni, Ekim 2007'den bu yana en yüksek seviyeye yükseldi.

Aslında New York merkezli özel araştırma grubu bugün, Konferans Kurulu'nun ABD tüketici güven endeksinin bir ay önceki 86,4'ten Temmuz'da 90,9'a yükseldiğini açıkladı; piyasa tahmininin 85.5 okumasının üzerinde.

Buna göre, altın şu ana kadar ons başına 1298.80$ civarında işlem görüyor ve ons başına 1312.00$'lık en yüksek ve 1295.95$'lık en düşük seviyeyi kaydediyor ve ham petrol varil başına 101.80$'lık en yüksek ve 100.38$'lık en düşük seviyeyle 101.00$ civarında işlem görüyor.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:07

Çin, S&P 500 ve Kesintisiz Yol

Çin pazarı son zamanlarda ilgi görüyor. Şanghay Kompozit bir aralığı kırdı ve geçen hafta hızla yükseldi, ancak Çin ETF - iShares FTSE/Xinhua China 25 Endeksi (ARCA: FXI ) Mayıs ayının başından beri sıcak çalışıyor. peki ya S&P500 ? Periyodik olarak yeni yüksek zirveler yaptı, ancak geçen ay yavaş hareket ediyor ve yükseliyor. Birçoğu bir düzeltmenin yakında geleceğini düşünüyor. Belki olacak belki olmayacak.

Ancak Çin'de büyük bir değişim ve en azından ABD'de seviye atlama ile eğilim 5 yıldır hiç değişmedi. Çin Piyasasının S&P 500'e Oranı Temmuz 2009'dan beri düşüş trendinde. Bu zaman diliminde ne kadar çok şey olduğunu bir düşünün. Savaşlar, etnik ayaklanmalar, döviz krizleri, varsayılan tehditler. En az 2 veya her biri! ve aşağıdaki oran tablosuna bakın. Sadece düşmeye devam ediyor. Çin'den ABD'ye akıyor. Evet şu anda yükselişte, ancak düşen kanalın tepesine meydan okumadan önce çok fazla alana sahip.

Fibonacci meraklıları, kanalın daha yüksek hareketin %88.6'sını geri çektiğini fark edecekler. Yani bir dönüş gelebilir. Ancak birçoğu, tam bir geri çekilmeye doğru bir devam etmeyi beklerdi. Harmonik tüccarlar, bir Boğa Boğasının ortaya çıktığını görecekler. Ancak bu model, tersine dönmeden önce üçgenin altına doğru bir devamlılık arar.Fibonacci'ye veya Harmoniklere inanmak zorunda değilsiniz. Ancak Çin'den ABD'ye doğru düşüş eğiliminin tartışmasız kaldığını görmezden gelemezsiniz. Bu değişene kadar, Çin Pazarının toparlanması üzerine bahse girmek için varlıkları ABD dışına taşımanız için gerçekten hiçbir neden yok.

Açıklama: Bu blog gönderisindeki bilgiler kendi görüşlerimi temsil etmektedir ve herhangi bir özel güvenlik veya yatırım önerisi içermemektedir. Ben veya bağlı kuruluşlarım, Blog'da bahsedilen menkul kıymetlerde pozisyonlara veya diğer menfaatlere sahip olabilirim, lütfen tüm sorumluluk reddim için Sorumluluk Reddi sayfama bakın.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:09

Twitter Kazancı Düşürüyor: Şimdi Ne Olacak?

heyecan ( NYSE: TWTR ) ikinci çeyreğe ilişkin sonuçlarını açıkladı ve Street'i şaşırttı ve saatler sonra hisselerini %28 artırdı. Hisse senedine dayalı tazminattan hisse seyreltmesinin etkileri -benim için önemli bir sorundur- hariç tutulduğunda, Twitter hisse başına 0,02 $ kâr etti.

Gelirler, 283 milyon dolarlık konsensüs tahminini geniş bir farkla geçerek 312 milyon dolar olarak geldi. Aylık aktif kullanıcı sayısı (“MAU'lar”) ise 267 milyon olan konsensüs tahmini karşısında 271 milyona yükseldi.

İyi haber bu. Şimdi kötü haber için: Twitter, mevcut değerleme katlarını haklı çıkaracak kadar hızlı büyümüyor .

Twitter'ın bu yıl 1.2 milyar dolarlık gelir elde ettiğini varsayarsak, Twitter'ın hissesi hala 24 kat satışla işlem görüyor olacaktır. Yine, bu satışlar , kazanç değil. Bu, Facebook'un ( NASDAQ: FB ) 19 katı satıştan bile daha pahalı ve Facebook'un çok daha karlı bir şirket olduğunu unutmayın. FB ve TWTR'nin reklam gelirleri ve kullanıcı zamanı için rekabet ettiği Google ( NASDAQ: GOOG ) karşılaştırılabilir cılız 6 kat satış için ticaret yapıyor.

Düşüncelerimi Twitter'da CNBC'den Ansuya Harjani'ye verdim:

Geçen hafta, Facebook'un kazançlarını tartışmak için CNBC'ye çıktım ve Facebook'un kullanıcı büyümesinin büyük ölçüde Asya'da ve gelişmekte olan pazarlarda olmasına rağmen, gelirlerinin orantısız bir şekilde - neredeyse yalnızca - Kuzey Amerika'dan geldiğini belirttim. Twitter'ın kullanıcı tabanının orantısız bir şekilde Kuzey Amerika dışından olduğu göz önüne alındığında, Twitter'ın Zuckerberg ve şirketinin olmadığı yerde başarılı olup olmayacağını göreceğiz.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:11

Kenarda Sallanan Başka Bir Gösterge

Elder Impulse göstergesinde artık dört mavi çubuk var. Geçmişte bu durum genellikle bir aşağı dönüşten önce gelirdi. Bu, duraklayan bir başka yardımcı göstergedir. Unutmayın, zirveler bir süreçtir ve genellikle göstergelerin kritik kütleye ulaşana ve piyasanın düşmesine neden olana kadar birer birer düştüğünü görürüz. İzlediğim göstergelerin toplamından gelen herhangi bir uyarıdan hala çok uzaktayız, ancak her gün bir uyarı işareti daha görünüyor. Düşüş trendi sırasında elinde tutmak istemeyeceğiniz hisse senetlerinin bir listesini yapmanın ve portföyünüzü korumak için başka yöntemler düşünmenin zamanı geldi.

NYSE İlerleme/Düşüş (NYAD) çizgisi, yaklaşık bir yıldaki en büyük sapmayı gösteriyor, ancak yine de kritik düzeyde değil. Daha önce birçok kez belirttiğim gibi, genişlik bozulmadıkça pazarın önemli bir düşüş yaşayabileceğini düşünmüyorum. NYAD'a, 200 dma üzerindeki hisse senetlerine ve yükseliş endeksine dikkat edin.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:13

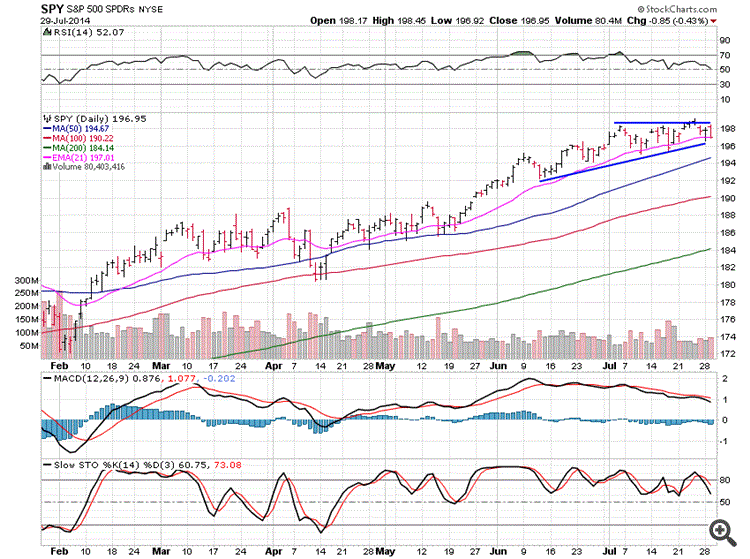

SPY Bir Parçada Kaldı

bu S&P hala önemli 2.000 seviyesinin hemen altında geziniyor.

Bu konsolidasyon birkaç ay daha devam edebilir ve bu, 2.000'in üzerine çıkmak için gereken büyük bir temel oluşturabilir.

Bir süre daha yapacak çok fazla işimiz olmayacak gibi görünüyor, ancak daha küçük pozisyon boyutları kullanarak iyi işleyen lider hisse senetleri ticareti yapabiliriz.

Ne zaman seyahat etsem, birkaç gün sonra grafiklere geri dönmek güzel çünkü onlara taze gözlerle bakmak gibi o yüzden bir göz atalım ve iyi görünen herhangi bir hareket veya kalıp olup olmadığına bakalım.

SPDR S&P 500 (ARCA: SPY ) bir doğramada kalır ve hacimde büyük bir artışla 200'ün üzerine çıkana kadar devam eder.Bu üçgenden daha aşağıda bir kırılma arardım, büyük bir düzeltme değil, sadece daha fazla yana doğru kesme.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:16

S&P, Haberlerde Yeni Yükselişe Baktı

S& P 500 endeksi şu anda fiyat sürekli sıkılaşan bir bantta kuzeye doğru hareket ederken yukarı doğru eğimli bir takoz izliyor. Trend çizgisinden henüz sıçramış görünüyor ve ABD ekonomik verilerinin olumlu kalması durumunda önümüzdeki haftalarda tüm zamanların en yüksek seviyelerini hedefleyecek.

ABD'deki kazanç sezonu, S&P 500 endeksinin büyük bir itici gücü ve şimdiye kadar olumluydu. S&P 500'deki şirketlerin %46'sı sonuç verdi ve bunların %80'i olumlu sonuçlar verdi. Bu iyimserlik, S&P 500'ü hafta boyunca tüm zamanların en yüksek seviyesine çıkarmıştı, ancak trader'ların kar elde etmesi ve bir veya iki büyük şirketin (Visa ve Amazon gibi) zarar açıklamasıyla haftanın sonlarında geri çekildi. Genel fikir birliği, kazanç sezonunun olumlu bir şekilde sona ereceği ve bu durumun endeksin mevcut yükseliş eğilimi çizgisine saygı duymasına yardımcı olacağı yönünde.

Büyük test, bu hafta ABD Tarım Dışı İstihdam verileri açıklandığında gelecek. Son iki rapor, S&P 500 endeksini her iki durumda da tüm zamanların en yüksek seviyelerine iten güçlü istihdam yaratımı (sırasıyla +217k ve +288k) gösterdi. Bu ay önceki iki aydan daha yüksek bir tahmine sahip, bu da başarılı olmazsa rapor üzerinde daha fazla baskı oluşturabilir, ancak bu şu anda ABD'deki iyimserliği yansıtıyor ve ABD boğaları için iyi bir alamet sağlıyor.

Bu hafta S&P'yi destekleyebilecek pek çok başka veri var. Bugün ilerleyen saatlerde (30 Temmuz 12:30 GMT) avans GSYİH, daha geniş ekonominin durumu hakkında iyi bir fikir verecektir ve muhtemelen geçen çeyreğin %-2,9'undan (yıllıklandırılmış) daha kötü olamaz. Bu turda piyasa %3,1 bekliyor, bu da beklendiği gibi gelirse büyük bir geri dönüş ve şüphesiz piyasaları canlandıracak.

Federal Fon Oranı ve FOMC açıklaması da bugün (18:00 GMT) piyasaya ABD Merkez Bankası'nın mevcut düşünceleri hakkında bir fikir verecektir. Faiz oranı, getiri farkına dayalı talep yarattığı için hisse senetleri üzerinde büyük bir etkiye sahiptir. Kısmen faiz oranı yatırım için borçlanma maliyetlerinin düşük olması ve ayrıca hisse senetlerinin mevduattan daha fazla getirisi olması nedeniyle, hisse senetleri bir rüya koşusundaydı. Faiz oranlarının %0,25'te kalması ve Niceliksel Gevşemenin 10 milyar ABD Doları daha geri ölçeklenmesi bekleniyor. FED'in şahin konuşması, varlık fiyatlarını artırmak için daha az nakit olacağı için hisse senetlerini olumsuz etkileyecek, ancak FED Başkanı Janet Yellen güvercin olarak görülüyor, bu yüzden bu sefer sert bir konuşma beklemeyin.

S&P 500, geri kalan şirketlerle birlikte henüz kazanç bildirmeyen ekonomik takvimi çok yakından takip edecek gibi görünüyor. Konsensüs daha olumlu veriler içindir ve durum buysa, yükseliş kanalının sağlam kalmasına ve tüm zamanların en yüksek seviyelerinin test edilmesine bakın. Dikkat, tüm bu haberler volatiliteyi artıracağından parti başlamadan önce stop loss'ları devre dışı bırakabilir.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:19

Ay Sonu S&P Knock Down

Fonlar genellikle ayın son gününde ve yeni ayın ilk üç günü boyunca hisse senetlerini işaretler. Bunun öncesinde, genellikle düşük seviyelerden satın almanın yanı sıra güçlü bir tasfiye görüyoruz. Bugün gördüğümüz şey buydu, ancak sabah rallisinden sonra düşüşe hakim olan endeks arbitraj satış programları ile hareket alışılmadık derecede güçlüydü.

MiM yarım milyarın üzerinde güçlü bir satış gösterdi ve MOC tam 1 milyar dolar oldu. Bu, büyük oyuncular tarafından çok sayıda pozisyon tasfiyesine işaret ediyor ve endeks arb, primden yararlanmak için takip ediyor.

S&P açılış öncesi dönemden toparlandı ve 1980'de sadece utangaç bir yüksekliğe ulaştı. Ondan sonra, dünün en düşük seviyesini işaret eden bir trend çizgisine kadar büyük bir satış oldu.

Bu tür bir pazarda, pivot yapmak ve çok uzun süre tutmamak önemlidir. Açılışta alıcıydık, sonra günün çoğunda satıcıydık. Düşük, yarın alım fırsatı aramak için harika bir yer olacak.

YÜKSEK: 1979.50 Sabah Ortası

DÜŞÜK: 1964.50 Hemen Şimdi

SON: 1965.90 AŞAĞI 7 Kol

TOPLAM HACİM: 1.4mil minis; 4.2k büyükler

MOC: 1 MİLYAR $ SATIN

ABD ve Avrupa yeni yaptırımlar uyguluyor.

YARIN İÇİN:

Yarından itibaren ortalık ısınmaya başlıyor

MBA Satın Alma Başvuruları

ADP İstihdam Raporu

GSYİH

ÇED Petrol İstatistikleri Raporu

7 yıl Not Müzayede

FOMC Duyuruları

Genellikle ayın son ve ilk 3 gününde stokları işaretlerler.

Erken ralli – yüksekleri gördü – bu kadar çok satabileceklerini düşünmediler – büyük zaman endeksi arb satış programları.

Bugün sattım yarın geri alırım.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:20

CME Group, Düşük Hacimlerde 2. Çeyrek Kazançlarını Kaçıracak mı?

Küresel vadeli işlem borsası CME Group Inc. (NASDAQ: CME ) ), 31 Temmuz'daki açılış zilinden önce 2014 ikinci çeyrek mali sonuçlarını yayınlaması planlanıyor.

Raporlanan son çeyrekte şirket, dört çeyrek takip eden ortalama vuruş %0,5'te sabitlenmiş olmasına rağmen, başa baş sonuçlar yayınladı. Bakalım bu duyuru için işler nasıl şekilleniyor.

Oyundaki Faktörler

CME Group'un ortalama günlük hacimleri, sözleşme başına düşen oran ve durgun volatilite nedeniyle ikinci çeyrekte yıllık bazda %12 düştü. İşlem hacimleri, şirket için önemli bir gelir kaynağı olan işlem ücreti gelirlerinin önemli bir bölümünü oluşturmaktadır.

Ayrıca, yüksek işletme ve faiz giderlerinin yanı sıra sermaye harcamalarının da son birkaç çeyrekte tarihsel ortalamanın +%60'ın altında olan faaliyet marjlarını olumsuz etkilemesi muhtemeldir.

Ayrıca, OTC piyasalarından kaynaklanan riskler ve sert rekabet ve katı düzenlemeler arasında önemli bir büyüme katalizörünün olmaması, operasyonel ve finansal riskler oluşturmaktadır. Ayrıca, zayıf bir sermaye piyasası ve sınırlı fon kaynakları, CME Group'u mevcut hisse geri alım programını ertelemeye zorladı, ancak temettü ödemeleri yatırımcıların güvenini korumaya devam ediyor.

Kazanç Fısıltıları

Kanıtlanmış modelimiz, gerekli iki temel bileşen kombinasyonundan yoksun olduğu için CME Group'un kazançları geçme ihtimalinin düşük olduğunu gösteriyor.

Zacks ESP : CME Group'un Zacks ESP'si negatif. Bunun nedeni, hisse başına 79 sentlik En Doğru tahmin ile 80 sentlik Zacks Uzlaşı Tahmini arasındaki farkı temsil eden Kazanç ESP'sinin -%1,25 olmasıdır.

Zacks Derecesi : CME Group, Zacks Derecesi #4'e (Satış) sahiptir. Zacks Rank #4 ve 5 (Satış dereceli hisse senetleri) olan hisse senetlerinin kazanç duyurusuna girmesine karşı dikkatliyiz.

Dikkate Alınacak Diğer Hisseler

Modelimiz, bu çeyrekte bir kazanç elde etmek için doğru unsur kombinasyonuna sahip olduklarını gösterdiğinden, göz önünde bulundurmak isteyebileceğiniz diğer bazı finans şirketleri şunlardır:

Qiwi Plc (NASDAQ: QIWI ) %+4.76 Kazanç ESP'sine ve Zacks Rank #1'e (Güçlü Satın Alma) sahiptir.

United Insurance Holdings Corp. (NASDAQ: UIHC ) %+2,33 Kazanç ESP'sine ve Zacks Sıralaması #1'e sahiptir.

Lazard Ltd. (NYSE: LAZ ) ) +1.59 Kazanç ESP'sine ve Zacks Rank #2'ye (Satın Al) sahiptir.

Ticaret, otomatik ticaret sistemleri ve ticaret stratejilerinin test edilmesi hakkında forum

basın Özeti

mazennafee , 2014.07.30 15:24

Caterpillar'ın Stoku Zorda mı?

Geçen hafta, Caterpillar (NYSE: CAT ) hisse senedini %3,1 kayıpla 50 günlük hareketli ortalamanın (DMA) altına düşüren kazançlar bildirdi. Hisse, bugüne kadar (29 Temmuz 2014) düşük Bollinger Bands ® (BB) seviyesini takip etti. Hisse senedi, düz bir çizgiye düşmeden önce piyasaya göreli olarak daha erken bir performans sergiledi.

CAT'in bu yıl dördüncü kez yükselen 50DMA'nın altında kapanış yapması DIŞINDA tüm bunlar oldukça dikkat çekici olabilir. Son ikisi hızlı bir şekilde art ardaydı. Bu alım satım eylemi, CAT'in 50DMA'daki birincil yükseliş trendinin başının belada olduğunu gösteriyor. Bu oranda yakın ufukta 200DMA desteğinin yeniden test edilmesi muhtemeldir. CAT, Aralık 2013'te 200DMA'nın üzerine çıktı ve o zamandan beri geriye bakmadı, bu nedenle 200DMA yeniden testi mutlaka izlenecek.

Caterpillar tekrar bozulur – dördüncü kez bir cazibe midir?

Kazanç sonrası dağılımdan sonra, CAT'ye koyma seçenekleri almak için iyi bir giriş noktası şansını kaybettiğimi düşündüm. Bu yüzden, bugün 50DMA'sına yaklaşırken CAT'i soldurmak için acele ettim. 100$'ın piyasadaki mütevazı bir satış için bile iyi bir olumsuz hedef olduğunu düşünerek 105/100 Eylül'deki put spread'i satın aldım. Bir hatırlatma olarak, CAT'de düşüş eğilimi gösteren bahislerin, piyasadaki bir satış potansiyeline karşı iyi bir korunma olduğunu düşünüyorum. Ağustos ve Eylül yılın en zayıf ayları olma eğiliminde olduğundan , bence şimdi bu riskten korunmak için harika bir zaman.

StockTwits'teki iyi insanlar CAT konusunda eşit olarak bölünmüş durumda, ancak duyarlılık bir ay öncesine göre oldukça düşük. Bu bana, StockTwits halkının hisse senetleri hakkında kitle kaynaklı görüşler konusunda ne kadar iyi göründüğü göz önüne alındığında, CAT'in son yüksek seviyelerinin yeterince büyük bir onaylanmaması gibi görünüyor (bu, kesin verilerle çalışmayı SEVDİĞİM gayri resmi/anekdotsal bir gözlemdir – Howard Lindzon, dinliyor musunuz?) .

StockTwits'te 50/50'lik bir duyarlılık bölünmesi

Orada dikkatli ol!

Tam açıklama : uzun CAT paylaşımları ve yayılma