Vous manquez des opportunités de trading :

- Applications de trading gratuites

- Plus de 8 000 signaux à copier

- Actualités économiques pour explorer les marchés financiers

Inscription

Se connecter

Vous acceptez la politique du site Web et les conditions d'utilisation

Si vous n'avez pas de compte, veuillez vous inscrire

Tutoriel d'analyse technique sur les chandeliers (c'est la leçon + les pratiques pour les environ 2 heures)

Nous souhaitons vous guider à travers les principes fondamentaux de l'analyse technique. Dans cette première classe, vous apprendrez ce qui est vraiment important pour obtenir les bases de votre compréhension technique . Cette classe couvrira l'analyse des chandeliers, les lignes de tendance, le support et la résistance. Vous apprendrez comment ne pas être secoué lors d'un shakeout et comment ne pas se laisser berner par un faux breakout. Il s'agit là de l'essentiel, mais nous allons un peu plus loin que l'essentiel, en abordant des sujets que de nombreux traders plus expérimentés ont tendance à manquer. À l'avenir, nous proposerons des cours plus avancés dans cette série, couvrant tout jusqu'à l'importation de formules dans votre logiciel graphique, l'analyse des vagues d'Elliot et l'analyse des points et des figures. Mais tout commence avec ce cours. Nous espérons que vous l'apprécierez, nous avons travaillé très dur sur ce cours.

Grâce au contrôle offert par les bourses et à la réglementation gouvernementale, la négociation sur les marchés des matières premières offre une certaine protection limitée contre la manipulation. L'utilisation d'ordres prudents offre également une certaine protection contre les pertes.

La position courte sur les contrats à terme

Il s'agit simplement de prendre une position courte dans l'espoir que le prix du contrat à terme baisse. Il n'y a rien à emprunter et à rendre lorsque vous prenez une position courte puisque la livraison, si elle a lieu, ne devient un problème qu'à un moment donné dans le futur.

Ordres à cours limité et ordres stop-loss

Les "ordres à cours limité" sont courants sur les marchés à terme. Dans ce cas, le client donne l'ordre au courtier d'acheter ou de vendre uniquement si le prix du contrat qu'il détient, ou souhaite détenir, atteint un certain point. Les ordres à cours limité sont généralement considérés comme valables uniquement pendant une session de négociation spécifique, mais ils peuvent également porter la mention "G.T.C." valable jusqu'à leur annulation.

Mouvements quotidiens maximums des prix

Il arrive que les prix des contrats à terme sur certains marchés fluctuent fortement dans un sens ou dans l'autre à la suite d'une nouvelle très importante : un temps extrêmement mauvais dans une zone de culture ou un bouleversement politique, par exemple. Pour assurer le bon fonctionnement des marchés, les bourses ont défini des limites quotidiennes de négociation pour la plupart des contrats.

La plupart des bourses de contrats à terme utilisent des formules pour augmenter la limite de négociation quotidienne d'un contrat si cette limite a été atteinte pendant un nombre spécifique de jours de négociation consécutifs. De plus, sur certains marchés, les limites de négociation sont supprimées avant l'expiration du contrat à terme le plus proche. Pour d'autres contrats, notamment les contrats à terme sur indices boursiers et sur devises, aucune limite de négociation n'existe.

Le Commodity Exchange Act

Le commerce des contrats à terme est réglementé par la Commodity Futures Trading Commission, une agence indépendante du gouvernement des États-Unis. La CFTC administre et fait respecter le Commodity Exchange Act.

Forum

Bibliothèques : MQL5 Wizard - Classe Candlestick Patterns

newdigital, 2013.09.10 15:21

Juste quelques notions de base pour les traders -

Les bases du chandelier

Les graphiques en chandeliers sont un moyen efficace de visualiser les mouvements de prix. Il existe deux chandeliers de base :

Parties du chandelier

Un chandelier se compose de trois parties principales :

- Ombre inférieure: la ligne verticale entre le creux du jour et l'ouverture (bougie haussière) ou la fermeture (bougie baissière).

Modèles de chandeliersLa puissance des graphiques en chandelier réside dans le fait que plusieurs chandeliers forment des modèles de renversement et de continuation :

Forum

Bibliothèques : MQL5 Wizard - Classe Candlestick Patterns

newdigital, 2013.09.10 19:03

Corps réel et ombres supérieures et inférieures

La zone rectangulaire située entre l'ouverture et la clôture d'une session de négociation est appelée le corps réel. Les lignes fines qui ressemblent aux mèches des bougies au-dessus et au-dessous du corps réel sont appelées ombres. L'ombre au-dessus du corps réel est appelée ombre supérieure, l'extrémité supérieure de l'ombre supérieure correspondant au haut de la séance de négociation, et l'ombre au-dessous du corps réel est appelée ombre inférieure, l'extrémité inférieure de l'ombre inférieure correspondant au bas de la séance de négociation.

Chandelier haussierLorsque l'on discute des sessions de trading sur la base d'une journée de trading (du matin à l'après-midi), de manière générale, les deux moments les plus significatifs de la journée de trading sont l'ouverture et la clôture. L'ouverture et la clôture créent le corps réel du chandelier ; par conséquent, la partie la plus importante d'un chandelier est le corps réel. En regardant un chandelier, une personne peut rapidement dire si les traders ont acheté avec enthousiasme tout au long de la journée (les haussiers ont dominé la journée) - le chandelier est vert, ou si les traders ont vendu avec enthousiasme tout au long de la journée (les baissiers ont dominé la journée) - le chandelier est rouge. En regardant la taille du corps réel du chandelier, un trader peut dire si les haussiers ont été significativement en charge de la journée de négociation (un grand chandelier vert) ou seulement modérément en charge de la journée de négociation (un petit chandelier vert). De même, si un trader voit une grande bougie rouge, il peut supposer que la pression de vente des ours a dominé les taureaux pour la journée ; cependant, si la bougie est très petite et rouge, alors le trader peut voir que les ours n'étaient que légèrement plus puissants ce jour-là que les taureaux. En résumé, le corps réel d'une bougie peut résumer le résultat d'une période de négociation d'une manière facile à voir - vert = les haussiers gagnent la séance de négociation, rouge = les baissiers gagnent la séance de négociation ; et la hauteur de la bougie est égale à la marge de victoire des haussiers ou des baissiers.

Steve Nison (1994) affirme que "pour qu'une bougie [haussière] ait un sens, certains commerçants de chandeliers japonais croient que le corps réel doit être au moins trois fois plus long que le corps réel du jour précédent". (p. 20). Roads (2008) suggère ce qui suit : " déterminez la surface couverte par la différence entre la clôture et l'ouverture. Si elle représente au moins 90 % de la surface couverte par la différence entre le haut et le bas, vous avez une longue bougie blanche " (p. 76). Un exemple de définition d'un logiciel graphique est le suivant : "Son prix de clôture est supérieur au prix d'ouverture ; Son corps est plus long que chaque ombre ; Son corps est plus long que la taille moyenne du corps calculée pour le nombre spécifié de bougies précédentes" (ThinkorSwim, 2011).

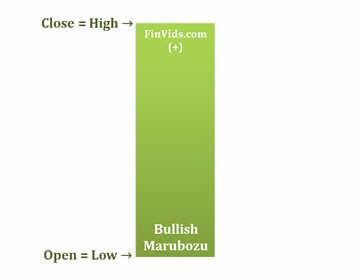

Marubozu haussierIl existe des versions spécifiques de la bougie haussière. La première est un chandelier très haussier appelé marubozu. La traduction approximative de marubozu est "chauve ou petits cheveux" (Rhoads, 2008, p. 74). Un marubozu est chauve ou a peu de cheveux car un marubozu n'a pas d'ombre supérieure ou inférieure, ou du moins une très petite ombre supérieure et/ou inférieure. Il s'agit de la forme la plus extrême du chandelier haussier, car les haussiers étaient aux commandes de l'ouverture à la clôture ; les baissiers n'ont pas pu faire baisser les prix en dessous du prix d'ouverture et la séance de négociation s'est terminée avec les haussiers qui continuaient à acheter et à pousser les prix à la hausse jusqu'à la clôture.

Chandeliers Vol 2 - Sentiment des chandeliers

Tutoriel vidéo sur la façon de négocier les graphiques en triangle descendant

Forum

Indicateurs : Niveaux

newdigital, 2013.11.13 07:42

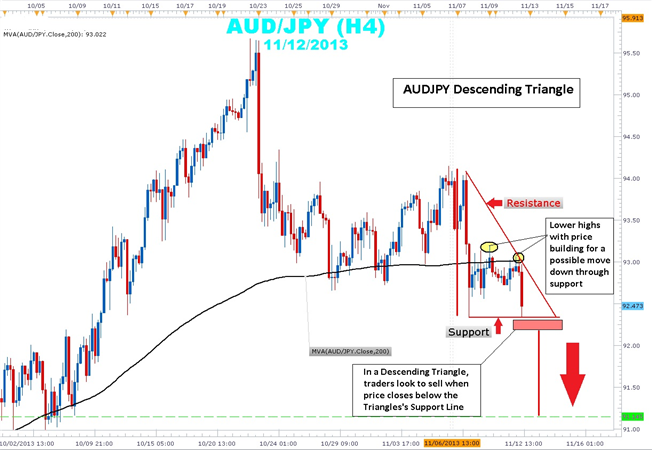

Comment négocier un triangle descendant

Points à débattre

===============

Qu'est-ce qu'un modèle de triangle descendant ?

Une configuration en triangle descendant est une configuration de consolidation des prix composée de sommets de swing inférieurs poussés vers le bas par une ligne de tendance baissière établie convergeant avec un support horizontal composé d'une série de creux de swing situés à peu près dans la même zone. Un autre nom pour le triangle descendant est le modèle de triangle droit en raison de sa similitude avec la forme géométrique du même nom. La hauteur du triangle rencontre le support horizontal à un angle de 90 degrés.

Habituellement, les triangles descendants se forment lorsque les vendeurs prennent des bénéfices et que les acheteurs sont à la recherche de bonnes affaires. Cependant, la pression d'achat est étouffée car les planchers ne sont pas plus élevés. Un communiqué de presse ou une annonce économique pourrait être le catalyseur nécessaire pour faire sortir le prix de cette spirale, faisant pencher la balance fortement en faveur du vendeur. Contrairement à ses cousins, le triangle symétrique et le triangle ascendant, le triangle descendant manque de participation haussière significative, comme l'indique l'absence de points bas plus élevés.

Si l'on regarde le graphique en 4 heures de la paire AUDJPY, on peut clairement voir que l'action des prix est liée à une ligne de tendance descendante qui relie le sommet du 11/6 de 94,15 au sommet du 11/12 de 93,05. Ce sommet est inférieur à celui du 11/10 (93,19), ce qui montre que la tendance à la baisse se renforce. L'action actuelle du prix dans le triangle est en dessous de la moyenne mobile simple (SMA) de 200, un indicateur clé que les traders utilisent pour déterminer le caractère haussier ou baissier.

Les traders surveilleront l'action des prix pour une bougie de 4 heures de clôture en dessous du support pour confirmer qu'il y a un suivi dans une rupture potentielle. Les stops peuvent être placés près du milieu du triangle, juste au-dessus des 93,00 et 200 SMA. La hauteur du triangle est d'un peu plus de 170 pips. En étendant cette hauteur à partir du niveau de support d'une zone de rupture potentielle, recherchez un objectif possible de 91,14. L'objectif de profit coïncide avec les plus bas observés le 2 octobre.

En résumé, les triangles descendants peuvent être un excellent moyen de rejoindre une tendance baissière qui illustre clairement le risque et la récompense. Le prix a tendance à rompre le triangle descendant dans une direction baissière.

Les étapes du modèle de bougie :

Confirmation

Dans cette vidéo, je vais vous présenter quelques façons de fixer un niveau cible pour votre transaction. Avant d'entrer dans une transaction, vous devez toujours avoir planifié les détails de votre niveau d'entrée, de votre niveau de stop loss et de votre niveau cible. Tout cela doit être en accord avec votre gestion de l'argent.

Avant de décider de participer ou non au marché des changes, vous devez examiner attentivement vos objectifs d'investissement, votre niveau d'expérience et votre goût du risque. Plus important encore, n'investissez pas de l'argent que vous ne pouvez pas vous permettre de perdre.

Une façon plutôt cool d'utiliser le RSI. Comment trader en utilisant la stratégie de trading RSI

=========

Identifier la tendance

La première étape du trading de toute stratégie basée sur la tendance est de trouver la tendance ! L'une des façons les plus faciles de trouver la tendance est d'identifier les sommets et les creux du graphique. Les traders peuvent travailler de gauche à droite sur leur graphique et identifier les valeurs aberrantes du prix. Si vous voyez les pics et les creux du prix baisser de façon constante, vous êtes en présence d'une tendance à la baisse. Si les sommets et les creux sont en hausse, les traders considèrent que la paire de devises a une tendance à la hausse.

Compte tenu de ces informations, les traders devraient chercher à vendre l'AUDNZD tant que le prix continue de baisser vers des points bas plus bas. Si la tendance se poursuit, on s'attend à ce que le prix baisse, ce qui permettra aux traders de rechercher de nouvelles zones pour vendre le marché.

RSI pour l'entrée

Une fois qu'une tendance forte est établie, les traders cherchent à rejoindre cette tendance avec un déclencheur technique de marché. Les oscillateurs sont une famille d'indicateurs qui sont conçus spécifiquement pour déterminer si le momentum revient dans une tendance existante. Ci-dessous, nous pouvons à nouveau voir le graphique 8 heures de l'AUDNZD, mais cette fois, l'indicateur RSI(Relative Strength Index) a été ajouté. Puisque nous avons identifié l'AUDNZD comme étant dans une tendance baissière, les traders chercheront à vendre la paire lorsque l'indicateur RSI repassera sous une valeur de 70 (surachat). Cela signalera un retour de la dynamique à la baisse après la création d'un nouveau sommet.

Vous trouverez ci-dessous plusieurs exemples précédents d'entrées RSI signalées sur l'AUDNZD. Rappelez-vous que puisque la tendance est à la baisse, seules de nouvelles positions de vente doivent être initiées. À aucun moment, une position d'achat ne doit être envisagée lorsque le prix baisse.

Gestion du risque

Toute bonne stratégie doit comporter une composante de gestion du risque. Lorsque l'on négocie des tendances fortes telles que l'AUDNZD, il est important de réaliser qu'elles finiront par prendre fin ! Les traders disposent d'une variété de choix en ce qui concerne le placement des stops, mais l'une des méthodes les plus simples consiste à utiliser un précédent swing high sur le graphique. Dans l'éventualité où le prix s'effondre vers des sommets plus élevés, les traders voudront sortir de toute position existante à tendance vendeuse et chercher de nouvelles opportunités ailleurs.

Que vous négociiez en argent réel ou que vous vous entraîniez sur une démo, il est également recommandé de revoir vos transactions. De cette façon, vous pouvez suivre vos progrès tout en vous assurant que vous adhérez aux règles de la stratégie !

=========

Forum

Bibliothèques : MQL5 Wizard - Classe Candlestick Patterns

newdigital, 2013.09.18 22:29

Étoile filante

La formation en chandelier Shooting Star est un important modèle de chandelier de retournement baissier qui se produit principalement au sommet des tendances haussières.

La formation Shooting est créée lorsque l'ouverture, le bas et la fermeture sont à peu près au même prix. Il y a également une longue ombre supérieure, généralement définie comme étant au moins deux fois plus longue que le corps réel.

Lorsque le bas et la clôture sont identiques, un chandelier baissier en étoile filante est formé et il est considéré comme une formation plus forte car les ours ont pu rejeter complètement les haussiers et les ours ont pu pousser les prix encore plus loin en clôturant sous le prix d'ouverture.

La formation en étoile filante est considérée comme moins baissière, mais néanmoins baissière lorsque l'ouverture et le creux sont à peu près identiques. Les baissiers ont pu contrecarrer les haussiers, mais n'ont pas été en mesure de ramener le prix au prix d'ouverture.

La longue ombre supérieure de l'étoile filante implique que le marché a testé pour trouver où se trouvaient la résistance et l'offre. Lorsque le marché a trouvé la zone de résistance, les sommets de la journée, les ours ont commencé à pousser les prix à la baisse, terminant la journée près du prix d'ouverture. Ainsi, l'avancée haussière à la hausse a été rejetée par les ours.

Exemple de graphique en chandelier en étoile filanteLe graphique ci-dessous de Cisco Systems (CSCO) illustre un modèle de renversement en étoile filante après une tendance à la hausse :

Dans le graphique ci-dessus de CSCO, le marché a commencé la journée en testant pour trouver où l'offre entrerait dans le marché. Le cours de l'action CSCO a finalement trouvé une résistance au sommet de la journée. En fait, il y avait tellement de résistance et de pression de vente subséquente, que les prix ont pu clôturer la journée significativement plus bas que l'ouverture, un signe très baissier.

L'étoile filante est un modèle de chandelier extrêmement utile pour aider les traders à voir visuellement où se trouvent la résistance et l'offre. Après une tendance haussière, la figure de l'étoile filante peut signaler aux traders que la tendance haussière pourrait être terminée et que les positions longues devraient probablement être réduites ou complètement abandonnées.

Cependant, d'autres indicateurs doivent être utilisés en conjonction avec la figure en étoile filante pour déterminer les signaux de vente, par exemple, attendre un jour pour voir si les prix continuent à baisser ou d'autres indications graphiques telles que la rupture d'une ligne de tendance à la hausse.

Pour les traders agressifs, la figure en étoile filante illustrée ci-dessus peut être utilisée comme signal de vente. La partie rouge de la bougie (la différence entre l'ouverture et la fermeture) était si grande avec CSCO, qu'elle pourrait être considérée comme une bougie baissière se produisant le jour suivant. Cependant, il faut être prudent car la clôture de l'étoile filante se trouvait juste au niveau de la ligne de support de la tendance haussière de Cisco Systems.

D'une manière générale, un trader devrait attendre une bougie de confirmation avant d'entrer.

La version haussière de la formation de l'étoile filante est la formation du marteau inversé qui se produit dans les creux. Une autre figure de chandelier similaire en apparence et en interprétation à la figure de l'étoile filante est le Doji en pierre tombale.