Indicadores: Retroceso de Fibonacci

newdigital, 2013.11.21 12:06

Retrocesos de Fibonacci (basado en el artículo de stockcharts)

Introducción

Los retrocesos de Fibonacci son ratios utilizados para identificar potenciales niveles de reversión. Estos ratios se encuentran en la secuencia de Fibonacci. Los retrocesos de Fibonacci más populares son el 61,8% y el 38,2%. Tenga en cuenta que el 38,2% a menudo se redondea a 38% y el 61,8 se redondea a 62%. Después de un avance, los chartistas aplican los ratios de Fibonacci para definir los niveles de retroceso y pronosticar el alcance de una corrección o retroceso. Los retrocesos de Fibonacci también pueden aplicarse tras un descenso para prever la duración de un rebote contra tendencia. Estos retrocesos pueden combinarse con otros indicadores y patrones de precios para crear una estrategia global.

La secuencia y los ratios

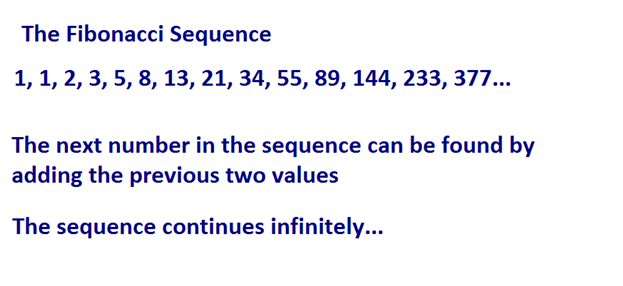

Este artículo no está diseñado para profundizar demasiado en las propiedades matemáticas detrás de la secuencia de Fibonacci y la Proporción Áurea. Hay un montón de otras fuentes para este detalle. Sin embargo, algunos conceptos básicos proporcionarán los antecedentes necesarios para los números más populares. Se atribuye a Leonardo Pisano Bogollo (1170-1250), matemático italiano de Pisa, la introducción de la secuencia de Fibonacci en Occidente. Es la siguiente:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610......

La secuencia se extiende hasta el infinito y contiene muchas propiedades matemáticas únicas.

- Después del 0 y el 1, cada número es la suma de los dos números anteriores (1+2=3, 2+3=5, 5+8=13 8+13=21 etc...).

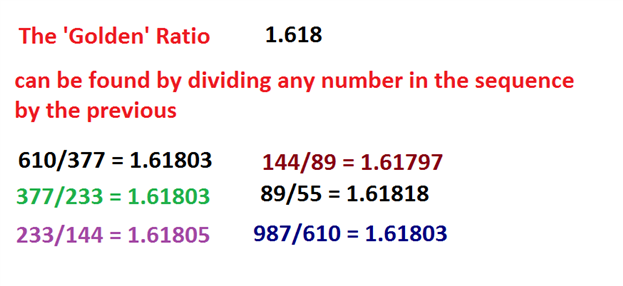

- Un número dividido por el número anterior se aproxima a 1,618 (21/13=1,6153, 34/21=1,6190, 55/34=1,6176, 89/55=1,6181). La aproximación se acerca a 1,6180 a medida que aumentan los números.

- Un número dividido por el siguiente número más alto se aproxima a .6180 (13/21=.6190, 21/34=.6176, 34/55=.6181, 55/89=.6179 etc....). La aproximación se acerca a .6180 a medida que aumentan los números. Esta es la base del retroceso del 61,8%.

- Un número dividido por otros dos lugares más arriba se aproxima a .3820 (13/34=.382, 21/55=.3818, 34/89=.3820, 55/=144=3819 etc....). La aproximación se acerca a .3820 a medida que aumentan los números. Esta es la base del retroceso del 38,2%. Además, tenga en cuenta que 1 - .618 = .382

- Un número dividido por otros tres lugares más arriba se aproxima a .2360 (13/55=.2363, 21/89=.2359, 34/144=.2361, 55/233=.2361 etc....). La aproximación se acerca a .2360 a medida que aumentan los números. Esta es la base del retroceso del 23,6%.

1,618 se refiere a la proporción áurea o media áurea, también llamada Phi. La inversa de 1,618 es 0,618. Estas proporciones se pueden encontrar en toda la naturaleza, la arquitectura, el arte y la biología. En su libro, Elliott Wave Principle, Robert Prechter cita a William Hoffer del número de diciembre de 1975 de Smithsonian Magazine:

....la proporción de 0,618034 a 1 es la base matemática de la forma de los naipes y el Partenón, los girasoles y las conchas de caracol, los jarrones griegos y las galaxias en espiral del espacio exterior. Los griegos basaron gran parte de su arte y arquitectura en esta proporción. La llamaban la media áurea.

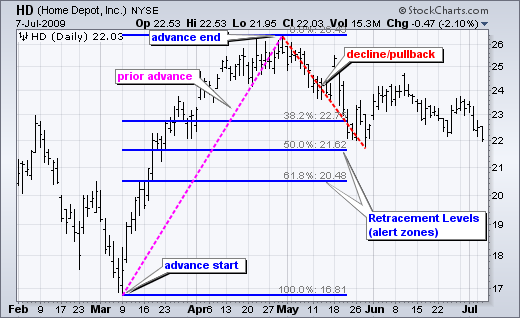

Zonas de alerta Los niveles de retroceso alertan a los operadores o inversores de un posible cambio de tendencia, zona de resistencia o zona de soporte. Los retrocesos se basan en el movimiento anterior. Se espera que un rebote retroceda una parte del descenso anterior, mientras que se espera que una corrección retroceda una parte del avance anterior. Una vez que se inicia un retroceso, los chartistas pueden identificar niveles específicos de retroceso de Fibonacci para su seguimiento. A medida que la corrección se acerca a estos retrocesos, los chartistas deben estar más alerta ante un posible cambio de tendencia alcista. El gráfico 1 muestra a Home Depot retrocediendo en torno al 50% de su avance anterior.

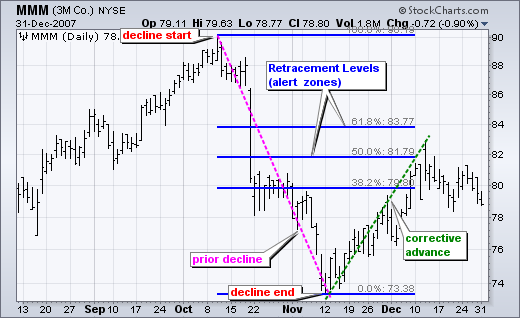

Lo contrario se aplica a un rebote o avance correctivo tras un descenso. Una vez que comienza un rebote, los chartistas pueden identificar niveles específicos de retroceso de Fibonacci para su seguimiento. A medida que la corrección se acerca a estos retrocesos, los chartistas deben estar más atentos a una posible reversión bajista. El gráfico 2 muestra a 3M (MMM) retrocediendo alrededor del 50% de su caída anterior.

Tenga en cuenta que estos niveles de retroceso no son puntos de reversión duros. En su lugar, sirven como zonas de alerta para una posible reversión. Es en este punto donde los operadores deben emplear otros aspectos del análisis técnico para identificar o confirmar un cambio de tendencia. Estos pueden incluir velas, patrones de precios, osciladores de impulso o medias móviles.

Retrocesos comunesLa herramienta de retrocesos de Fibonacci de StockCharts muestra cuatro retrocesos comunes: 23,6%, 38,2%, 50% y 61,8%. De la sección de Fibonacci anterior se desprende que el 23,6%, el 38,2% y el 61,8% se derivan de proporciones que se encuentran dentro de la secuencia de Fibonacci. El retroceso del 50% no se basa en un número de Fibonacci. En cambio, este número se deriva de la afirmación de la Teoría de Dow de que los promedios a menudo retroceden la mitad de su movimiento anterior.

Basándonos en la profundidad, podemos considerar que un retroceso del 23,6% es relativamente poco profundo. Estos retrocesos serían apropiados para banderas o retrocesos cortos. Los retrocesos en el rango 38,2%-50% se considerarían moderados. Aunque más profundo, el retroceso del 61,8% puede considerarse el retroceso dorado. Después de todo, se basa en la proporción áurea.

Se producen retrocesos poco profundos, pero para detectarlos hay que vigilar más de cerca y apretar el gatillo. En los ejemplos siguientes se utilizan gráficos diarios que abarcan de 3 a 9 meses. Nos centraremos en los retrocesos moderados (38,2-50%) y en los retrocesos dorados (61,8%). Además, estos ejemplos mostrarán cómo combinar los retrocesos con otros indicadores para confirmar una inversión.

Retrocesos moderados El gráfico 3 muestra a Target (TGT) con una corrección que retrocedió el 38% del avance anterior. Este retroceso también formó una cuña descendente, típica de los movimientos correctivos. La combinación elevó la alerta de reversión. El Chaikin Money Flow se volvió positivo cuando el valor subió a finales de junio, pero este primer intento de inversión fracasó. Sí, habrá fracasos. La segunda inversión a mediados de julio fue un éxito. Observe que TGT subió, rompió la línea de tendencia en cuña y el flujo de dinero Chaikin se volvió positivo (línea verde).

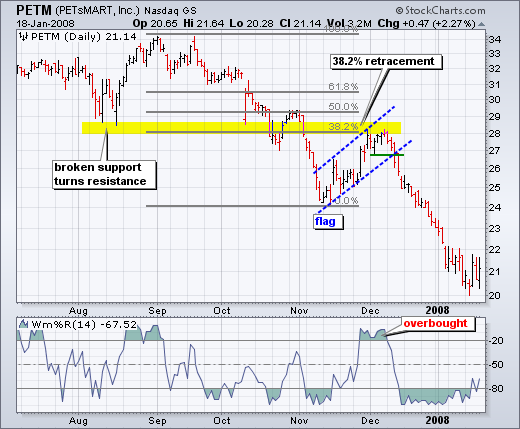

El gráfico 4 muestra a Petsmart (PETM) con un moderado retroceso del 38% y otras señales que se unen. Tras caer en septiembre-octubre, el valor rebotó hasta los 28 puntos en noviembre. Además del retroceso del 38%, observe que el soporte roto se convirtió en resistencia en esta zona. La combinación sirvió de alerta para un posible retroceso. El William %R se situaba por encima del -20% y también estaba sobrecomprado. Las señales posteriores confirmaron el cambio de tendencia. En primer lugar, el %R de Williams volvió a situarse por debajo del -20%. En segundo lugar, el PETM formó una bandera alcista y rompió el soporte de la bandera con un fuerte descenso la segunda semana de diciembre.

El gráfico 4 muestra a Pfizer (PFE) tocando fondo cerca del nivel de retroceso del 62%. Antes de este rebote exitoso, hubo un rebote fallido cerca del retroceso del 50%. La reversión exitosa ocurrió con un martillo en alto volumen y siguió con una ruptura unos días después.

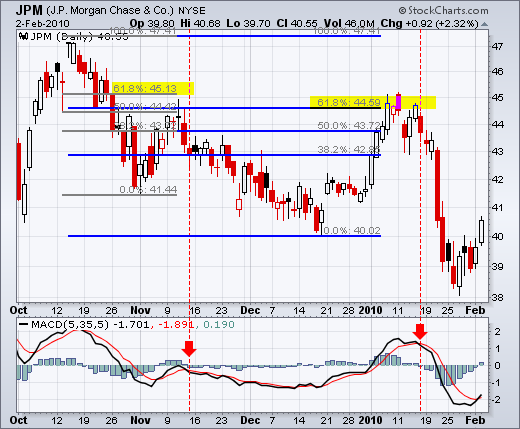

El gráfico 5 muestra a JP Morgan (JPM) alcanzando un máximo cerca del nivel de retroceso del 62%. La subida hasta el nivel de retroceso del 62% fue bastante fuerte, pero la resistencia apareció de repente con una confirmación de inversión procedente del MACD (5,35,5). La vela roja y el hueco a la baja confirmaron la resistencia cerca del retroceso del 62%. Hubo un rebote de dos días por encima de 44,5, pero este rebote fracasó rápidamente cuando el MACD se movió por debajo de su línea de señal (línea de puntos roja).

Los retrocesos de Fibonacci se utilizan a menudo para identificar el final de una corrección o un rebote contra tendencia. Las correcciones y los rebotes contra tendencia suelen retroceder una parte del movimiento anterior. Aunque se producen retrocesos cortos del 23,6%, el 38,2-61,8% abarca más posibilidades (con el 50% en el medio). Esta zona puede parecer grande, pero es sólo una zona de alerta de retroceso. Se necesitan otras señales técnicas para confirmar un retroceso. Los retrocesos pueden confirmarse con velas, indicadores de impulso, volumen o patrones gráficos. De hecho, cuantos más factores de confirmación, más sólida será la señal.

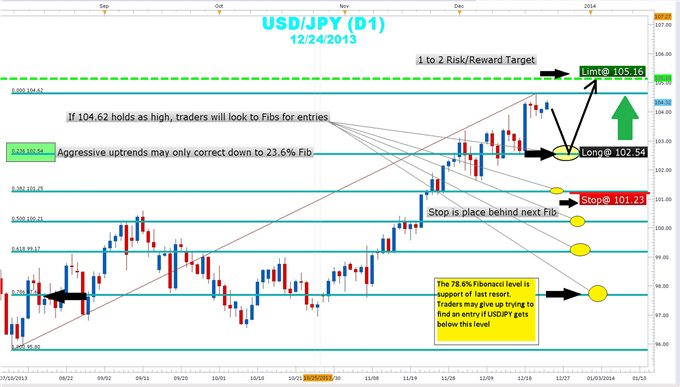

Operar un retroceso del USDJPY utilizando Fibonacci (basado en el artículo de dailyfx.com)

- El USDJPY ha seguido una tendencia alcista y, tras un breve retroceso, podría seguir subiendo

- Normalmente, un retroceso con recogida de beneficios termina en una de las cuatro principales zonas de soporte de Fibonacci

- Se pueden utilizar varios lotes para distribuir el riesgo en diferentes niveles de Fibonacci

Impulsado por una política monetaria ultra flexible del Banco de Japón y una combinación de datos económicos estadounidenses más sólidos y tipos de interés al alza, el USDJPY ha seguido una fuerte tendencia alcista. La subida del USDJPY en noviembre desde la zona de 98,00 hasta el nivel de 104,00 fue una tendencia alcista de libro, con retrocesos poco profundos que decepcionaron a los cazadores de gangas que esperaban una corrección mayor.

Sin embargo, es posible que los operadores de Forex tengan su oportunidad, ya que el USDJPY se ha topado con una resistencia justo por debajo del nivel de 105,00, en 104,62, y con las vacaciones de Navidad a la vuelta de la esquina, es posible que se produzca un descenso para recoger beneficios y comprar regalos. Pero, ¿dónde entran los operadores de Forex?

Configuración de las operaciones

El par del yen ha sido un reto porque para trazar un retroceso de Fibonacci, un mínimo establecido está conectado a un máximo establecido. Si el precio no baja y hace un nuevo máximo, las líneas tienen que volver a trazarse. Utilizando el mínimo del 8 de octubre en 96,55 como punto de partida para la herramienta de Fibonacci y conectándolo con el máximo del 20 de diciembre en 104,62, podemos establecer cinco niveles de soporte potencial de Fibonacci:

| Nivel de Fibonacci | Precio |

|---|---|

| 23.6% | 102.54 |

| 38.2% | 101.25 |

| 50% | 100.21 |

| 61.8% | 99.17 |

| 78.6% | 97.69 |

El plan de trading

Una vez que el USDJPY rebote desde el nivel de 23,6 Fib en 102,54 y comience a subir, entre en largo con un stop-loss de protección colocado unos 4 pips por debajo del siguiente nivel de soporte de Fibonacci bajo la entrada en torno a 101,23. Se puede establecer un límite en 1,0516, que está ligeramente por encima del máximo reciente alcanzado el 20 de diciembre en 104,62. Queremos arriesgar 131 pips para obtener 262 pips de beneficio. En el caso de que el USDJPY no retroceda, sino que reanude el movimiento al alza, tendríamos que redibujar nuestros Fibs después de que se establezca el máximo y se confirme el descenso de recogida de beneficios.

Sólo un recordatorio de que aunque Fibonacci puede mostrar una gran precisión y pronosticar objetivos de precios y zonas de rebote, los operadores tienen que seguir siendo flexibles en su visión de los gráficos y la acción del precio. El USDJPY podría corregir a la baja hasta los retrocesos del 38%, 50% o 78,6% antes de dar la vuelta y subir. Por lo tanto, si le paran inicialmente, no se desanime, ya que podría hacer falta más de un intento para aprovechar esta tendencia. Esta es la razón por la que se recomienda que los operadores no arriesguen más del 2% de su cuenta en una sola operación. Al invertir sólo una pequeña cantidad de su capital en una operación, su cuenta vivirá para operar otro día. Algunos operadores pueden tomar su posición del 2% y dividirla en tres partes. De este modo, pueden colocar un tercio en el nivel del 23,6%, otro tercio en el Fibo del 38,2% y el tercio final en el nivel del 61,8%. El stop de todas las posiciones se colocaría justo por debajo del "Fibo de último recurso" del 78,6%. Este método permite distribuir el riesgo entre posiciones más pequeñas. Tanto si opta por un enfoque "todo dentro" como por un método incremental, Fibonacci le proporciona la hoja de ruta para volver a unirse a la tendencia.

Foro sobre negociación, sistemas automatizados de negociación y ensayo de estrategias de negociación

newdigital, 2014.06.13 07:43

La madriguera de conejo de Fibonacci (adaptado de este artículo)- Repasamos la historia y los antecedentes del concepto matemático conocido como 'La secuencia de Fibonacci'

- Le mostramos cómo los operadores pueden aplicar estos estudios matemáticos a sus operaciones.

Fibonacci

Este es uno de los métodos de soporte y resistencia más profundos que existen, y hay muchas maneras diferentes en que los operadores buscan integrar Fibonacci en sus operaciones.

Dando un paso atrás, Fibonacci debe su nombre al matemático del siglo XII Leonardo de Pisa. En 1202 d.C., Leonardo publicó una composición con el nombre de Liber Abaci que consistía en una secuencia numérica que finalmente recibió su nombre. Leonardo de Pisa no descubrió la secuencia, simplemente la utilizó como ejemplo en su composición.

Se cree que la secuencia fue utilizada originalmente por matemáticos indios ya en el siglo VI; y en el Liber Abaci, esta secuencia numérica se introdujo en el mundo occidental. La secuencia introducida por Leonardo de Pisa era un sistema que hallaba el siguiente valor de la secuencia sumando los dos números anteriores. La secuencia compartida en Liber Abaci fue la siguiente:

Hoy en día estos valores se llaman "números de Fibonacci" y son utilizados por muchos operadores como valores de entrada para los indicadores junto con un montón de otros propósitos.

Pero los valores de entrada en los indicadores de trading no son el único lugar en el que veremos este sistema en funcionamiento. La secuencia de Fibonacci ha entusiasmado a matemáticos y científicos durante miles de años debido a sus numerosas aplicaciones en el mundo que nos rodea. Una de las aplicaciones iniciales que Leonardo de Pisa investigó en su manuscrito original fue el crecimiento de la población de conejos. Descubrió que a medida que crecía una población aislada de conejos, la población crecía según la secuencia de Fibonacci. Empezando con una pareja de conejos, la población crecía hasta dos, que se convertían en tres, y luego en cinco, ocho, trece, etc. La secuencia también es prominente en el crecimiento de la población de abejas, el número de pétalos de una flor y la formación de piñas, por nombrar sólo algunos ejemplos.

Muchos creen que la secuencia de Fibonacci es el lenguaje de la propia naturaleza. Si quiere saber más sobre este tema, Fibonacci ocupó un lugar destacado en la película Pi, un filme de ficción estrenado en 1998 que sigue la búsqueda de un matemático para predecir el futuro basándose en las matemáticas. Pero incluso fuera de las películas de ficción, las numerosas formas en que la secuencia aparece en el mundo que nos rodea son fascinantes y sin duda merecen una búsqueda en Google.

Pero ese no es el único aspecto apasionante de la secuencia de Fibonacci. Más fascinante es lo que podemos ver si miramos un poco por debajo de la superficie. Si tomamos el cociente de dos números sucesivos cualesquiera, como 144 y 233, y dividimos el segundo número (233) por el primero (144), al final nos acercaremos a un número muy especial de 1,618 (61,8%). En este ejemplo concreto, el valor exacto sería "1,6180555..." Cuanto más profundizamos en la secuencia, más se acerca este ratio a 1,618 hasta que finalmente el ratio se sitúa exactamente en 1,618. Este número es el premio detrás de Fibonacci, y ha fascinado a matemáticos y científicos durante miles de años.

El número 1,618 se denomina "la proporción áurea" y se puede encontrar en numerosas aplicaciones de la naturaleza, desde las espirales de una concha marina hasta la disposición de las hojas de una planta de interior.

Trading with Fibonacci (and the Golden Ratio)

Los operadores suelen emplear Fibonacci cuando buscan operar con retrocesos en una tendencia, centrando los niveles de soporte y resistencia en torno a intervalos definidos por la proporción áurea de 1,618. El centro del análisis de Fibonacci es la proporción áurea.

El centro del análisis de Fibonacci está en el intervalo de 0,618 de la tendencia, tomado directamente de la proporción áurea. Pero podemos llevar esto un paso más allá dividiendo un número de la secuencia por el número situado dos cifras a más. Si tomamos 34 y dividimos ese número por 89; o si tomamos 133 y lo dividimos por 377, recibimos sistemáticamente valores de ~,382 (38,2%). Este es el siguiente valor que los operadores trazarán mediante el análisis de Fibonacci.

Podemos hacer lo mismo dividiendo cualquier número de la secuencia con el dígito situado dos posiciones más allá. Así, por ejemplo, si dividimos 34 entre 144; o si dividimos 55 entre 233, obtendremos sistemáticamente valores de ~,236 (23,6%). Los operadores han llevado esto un paso más allá para examinar la línea media del movimiento (,50, o 50%), y 0,786 (78,6% - o el recíproco de 0,236). El resultado final es lo que tenemos a continuación utilizando el gráfico semanal GBPUSD:

Como se puede ver en el gráfico anterior, estos niveles de precios en un gráfico pueden exhibir ejemplos fenomenales de soporte y / o resistencia que viene en el mercado. Y por suerte para nosotros, el uso de Fibonacci como un comerciante es mucho más fácil que probar cualquier componente "mágico" detrás de él como los matemáticos han tratado de hacer durante el último par de miles de años.

Para utilizar Fibonacci, un operador sólo tiene que identificar un "movimiento importante" más reciente. Aquí es donde entra en juego la subjetividad. Este movimiento importante puede ser en el gráfico de 5 minutos, el gráfico horario, o el gráfico semanal (como lo habíamos hecho con GBPUSD anteriormente). Pero como vimos con los Puntos Pivote, los plazos más largos y más datos generalmente aportan más valor al análisis simplemente porque más operadores pueden estar viéndolo. Si dibujamos un retroceso de Fibonacci en un gráfico de 5 minutos, puede ser visto por unos pocos operadores, mientras que un retroceso tomado del gráfico semanal probablemente generará más interés de los operadores, simplemente porque encapsula significativamente más datos.

Los operadores pueden utilizar la herramienta de Fibonacci disponible en la mayoría de las plataformas de negociación para definir el movimiento y, a continuación, se pueden trazar los niveles en los intervalos adecuados de 0,236, 0,382, 0,500, 0,618 y 0,786. Así, cuando los precios bajan hasta la línea de 0,236, podemos decir que se ha retrocedido el 23,6% de esa tendencia. O si los precios bajan hasta el nivel de 0,618, se ha retrocedido el 61,8% de la tendencia.

- Aplicaciones de trading gratuitas

- 8 000+ señales para copiar

- Noticias económicas para analizar los mercados financieros

Usted acepta la política del sitio web y las condiciones de uso

AutoDayFibs:

El indicador dibuja líneas de Fibonacci automáticamente en rangos pasados y actuales

Autor: Nikolay Kositsin