Alım-satım fırsatlarını kaçırıyorsunuz:

- Ücretsiz alım-satım uygulamaları

- İşlem kopyalama için 8.000'den fazla sinyal

- Finansal piyasaları keşfetmek için ekonomik haberler

Kayıt

Giriş yap

Web sitesi politikasını ve kullanım şartlarını kabul edersiniz

Hesabınız yoksa, lütfen kaydolun

Bu ders, DI+ ve DI-Yön Göstergeleri ile ADX'i açıklar ve ayrıca bunların nasıl yaygın olarak kullanıldığını gösterir.

Forum

Göstergeler: Ortalama Yönlü Hareket Endeksi (ADX)

yenidijital , 2013.09.26 13:06

Ortalama Yönlü Hareket Endeksi (ADX)J. Welles Wilder tarafından geliştirildi

ADX, bir fiyat eğiliminin gücünü belirlemek için kullanılan bir momentum göstergesidir; iki göstergeye sahip DMI -Yönlü Hareket Endeksi'nden türetilmiştir.

+DI- Pozitif Yön göstergesi

–DI - Negatif Yön Göstergesi

ADX, bu iki değerin çıkarılması ve bir yumuşatma işlevi uygulanmasıyla hesaplanır, örneğin 10 periyotlu bir ADX bulmak için onluk bir işlev.

ADXADX bir yön göstergesi değil, trendin gücünün bir ölçüsüdür. ADX, Sıfır -100 ölçeğine sahiptir.

ADX değeri ne kadar yüksek olursa trend o kadar güçlü olur.

20'nin altındaki ADX değeri, piyasanın trend olmadığını, bir aralıkta hareket ettiğini gösterir.

20'nin üzerindeki ADX değeri, bir al veya sat sinyalini teyit eder ve yeni bir trendin ortaya çıktığını gösterir.

30'un üzerindeki ADX değeri, güçlü bir trend piyasası anlamına gelir.

ADX değeri 30'un üzerine çıktığında mevcut trendin ivme kaybettiğini gösterir.

DMI- Yönlü Hareket İndeksi ile birleştirilmiş ADX göstergesi

ADX tek başına yönsüz bir gösterge olduğundan, döviz çiftinin yönünü belirlemek için DMI endeksi ile birleştirilir.

ADX, DMI endeksi ile birleştirildiğinde, bir tüccar trendin yönünü belirleyebilir ve ardından forex trendinin momentumunu belirlemek için ADX'i kullanabilir.

ADX göstergesinin Teknik Analizi

Sinyal Satın Al

+DI –DI'nin üzerinde ve ADX 20'nin üzerinde olduğunda bir satın alma sinyali üretilir.

Çıkış sinyali, ADX 30'dan aşağı düştüğünde üretilir.

Satış Sinyali–DI +DI'nin üzerinde ve ADX 20'nin üzerinde olduğunda kısa bir sinyal üretilir.

Çıkış sinyali, ADX 30'dan aşağı düştüğünde üretilir.

Alış ve Satış Noktalarını Belirlemek için MACD Kullanımı

Forum

Göstergeler: MACD

yenidijital , 2013.07.31 19:53

MACD Strateji Merkezi Hattı Çapraz Geçişi Boğa Sinyali ve Ayı Sinyali

MACD göstergesi, mevcut en yaygın ve yaygın olarak kullanılan göstergelerden biridir. MACD göstergesi, bazı eğilimleri takip eden özelliklere sahip bir momentum osilatörüdür.

MACD, teknik analizde kullanılan en popüler göstergelerden biridir. Geçişler kullanarak sinyal üretmek için kullanılır

MACD göstergesi, hareketli ortalamaların ayrışmasını ve yakınsamasını gösterir. Hareketli ortalama analizi kullanılarak oluşturulmuştur. Hareketli Ortalama Yakınsama/Iraksaklık, trendi takip eden bir göstergedir. İki hareketli ortalama arasındaki ilişkiyi gösterir.

Hareketli ortalamalardan biri daha kısa bir süreye, diğeri ise daha uzun bir fiyat çubukları dönemine aittir.

Bu gösterge sıfır merkez çizgisine sahiptir; sıfır çizgisinin üzerindeki değerler yükseliş, sıfırın altındakiler ise düşüş.

Bir yükseliş trendinde, daha kısa MACD çizgisi daha hızlı yükselir ve daha uzun MACD çizgisi bir boşluk yaratır.

Düşüş trendinde, daha kısa MACD çizgisi, daha uzun MACD çizgisinden daha hızlı düşer, bu bir boşluk yaratır.

Trend tersine dönmek üzereyken MACD çizgileri birbirine yaklaşmaya başlar ve böylece fark kapanır.

Forum

Göstergeler: MACD

yenidijital , 2013.08.01 09:16

MACD Osilatör Teknik Analizi Hızlı Hat ve Sinyal Hattı

MACD, teknik analiz bilgisi vermek için çeşitli şekillerde kullanılmaktadır.

MACD İnşaat

MACD, iki üstel hareketli ortalama kullanılarak oluşturulur ve MACD göstergesi iki çizgi çizer. Kullanılan iki varsayılan üstel hareketli ortalama 12 ve 26'dır. Ardından çizim sırasında 9'luk bir yumuşatma faktörü de uygulanır.

MACD'nin nasıl çizildiğinin özeti

MACD, 2 EMA + bir yumuşatma faktörü kullanır (12, 26 Üstel Hareketli Ortalama ve 9 yumuşatma periyodu)

MACD yalnızca iki satır çizer - hızlı hat ve sinyal hattı

uygulama

MACD göstergesi, MACD çizgisini sürekli bir çizgi olarak uygularken, sinyal çizgisi bir histogram olarak uygulanır.

Hızlı hat ve sinyal hattı, çaprazlama yöntemini kullanarak ticaret sinyalleri üretmek için kullanılır.

Sıfır işareti olarak da bilinen ve alıcılar ve satıcılar arasında tarafsız bir nokta olan merkez çizgisi de vardır.

Merkez işaretinin üzerindeki değerler yükseliş olarak kabul edilirken aşağıdakiler düşüş olarak kabul edilir.

Bir osilatör göstergesi olan MACD, bu merkez çizgisinin üstünde ve altında salınım yapar.

193. Vadeli İşlemler Piyasasında Takip Eden Durdurma Nasıl Yerleştirilir

Bu örnek için, az önce baktığımız gibi platform üzerinde takip eden durdurma koşullarımızı aşağıdaki koşullarla tanımladığımızı söyleyelim: Durdurma Koşulu 10, Takip Koşulu 5 ve Mesafe Koşulu olacak. 10'a ayarlayın. Burada akılda tutulması gereken ilk şey, burada belirlediğimiz sayıların her birinin, daha önceki derslerde tartıştığımız gibi, bir vadeli işlemin minimum hareketi olan kene sayısını temsil etmesidir. sözleşme yapabilir. Ayrıca tartıştığımız gibi, piyasadaki 1 tik hareketinin değeri piyasadan piyasaya değişir, bu nedenle, takip eden stop'u kullanmadan önce işlem yaptığınız piyasada 1 tik hareketinin ne kadar olduğunu bildiğinizden emin olun.

Bu örnek için, piyasada 1 tik hareketinin .25 puan olduğu E Mini S&P sözleşmesini kullanacağız. Bunu akılda tutarak, örneğin 800'den 801'e bir hareket, piyasada 4 tik hareketini temsil eder.

Şimdi bunu anladığımıza göre, bu örnek için E Mini S&P'nin 1 kontratını mevcut piyasa fiyatı 808.50'dan satın aldığımı söyleyeceğiz. Az önce ele aldığımız gibi otomatik kutuyu kontrol ettiğim için, olacak ilk şey, 1 kontrat satmak için bir stop emrinin piyasanın 10 tik gerisinde, 806.00 fiyattan yerleştirileceğidir. Buradaki matematiği hızlı bir şekilde gözden geçirmek için, E Mini S&P'de 1 tik hareketi olan .25, çarpı 10, 2.50'ye eşittir ve 808.50 - 2.50 uygulama fiyatı bana 10 tik stopun fiyat seviyesini 806.00 verir.

Örneğin, piyasa oradan aşağı hareket ederse, o zaman piyasa 806.00'a kadar işlem görmedikçe stop emrimde hiçbir şey olmayacak ki bu durumda stop emri bir piyasa emrine dönüşecek ve ben kapanmış olacağım. pozisyonumun bir sonraki uygun fiyata.

Ancak piyasa 809,75'e kadar yani giriş fiyatımın 5 tik üzerinde işlem görürse ve takip eden stop'un "İzleyen Koşul" kısmında belirlediğim koşul, o zaman stop emrimin takip eden kısmı aktif hale gelecektir. Bu noktada stopum, 806,00 olan orijinal fiyatından, mevcut piyasa fiyatının 10 tik gerisi olan 807,25'e ve emrin "Mesafe" koşulu için belirlediğim tutara otomatik olarak geçecektir.

Eğer piyasa oradan daha düşük, örneğin 809.00'a kadar işlem görürse, stopum hareket etmeyecek ve 807,25'te kalacaktır. Bununla birlikte, piyasa herhangi bir noktada oradan daha yüksek işlem görürse, örneğin 810,00'a kadar, o zaman benim durağım, piyasanın arkasındaki kene için kene yukarı hareket edecek, böylece piyasanın her zaman 10 tik gerisinde olacak, bu da piyasa eğer 807.50 olacaktır. 810.00'a taşındı.

Matematik ilk başta biraz zor görünebilir, ancak videoyu burada durdurur ve bu slaytı birkaç kez gözden geçirirseniz, aslında çok basit olduğunu görmelisiniz.

MACD Iraksama Bölüm 1

MT5 CodeBase'deki MACD Divergence'a bir göz atın - indirmek için buraya gidin.

MACD Iraksama Bölüm 2

MT5 CodeBase'deki MACD Divergence'a bir göz atın - indirmek için buraya gidin.

Forum

Göstergeler: MACD

yenidijital , 2013.08.01 16:56

MACD Classic Boğa ve Ayı Sapması

MACD Classic sapma, trendin tersine çevrilmesi için olası bir işaret olarak kullanılır. Klasik sapma, fiyatın tersine dönebileceği ve ters yöne gitmeye başlayabileceği bir alan ararken kullanılır. Bu nedenle klasik diverjans, düşük riskli bir giriş yöntemi ve aynı zamanda bir ticaretten çıkmanın doğru bir yolu olarak kullanılmaktadır.

1. Piyasanın zirvesine yakın bir yerde satmak veya piyasanın dibine yakın bir yerde satın almak düşük riskli bir yöntemdir, bu, alım satımlarınızın riskini potansiyel ödüle göre çok küçük yapar.

2. Bir Forex ticaretinden çıkmak için en uygun noktayı tahmin etmek için kullanılır.

İki tip var:

Klasik Boğa Diverjansı

Klasik yükseliş sapması, fiyat daha düşük dipler (LL) yaptığında, ancak osilatör daha yüksek dipler (HL) yaptığında ortaya çıkar.

MACD Classic yükseliş sapması

Klasik boğa ayrışması, trendde aşağıdan yukarıya olası bir değişiklik konusunda uyarıyor. Bunun nedeni, fiyat düşmesine rağmen, MACD göstergesinde gösterildiği gibi, fiyatı aşağı iten satıcıların hacminin daha az olmasıdır. Bu, düşüş eğiliminin altında yatan zayıflığı gösterir.

Klasik düşüş eğilimi

Klasik düşüş sapması, fiyat daha yüksek (HH) yaptığında, ancak osilatör daha düşük yüksek (LH) olduğunda ortaya çıkar.

MACD Classic düşüş eğilimi

Klasik düşüş eğilimi, trendde yukarıdan aşağıya olası bir değişiklik konusunda uyarıyor. Bunun nedeni, fiyat yükselse bile, MACD göstergesinin gösterdiği gibi fiyatı yükselten alıcıların hacminin daha az olmasıdır. Bu, yükseliş eğiliminin altında yatan zayıflığı gösterir.

MACD Iraksama Bölüm 3

MT5 CodeBase'deki MACD Divergence'a bir göz atın - indirmek için buraya gidin.

MACD Divergences BAŞARISIZ olduğunda ve bu işlemlerin nasıl yönetileceği.

MACD Iraksama Bölüm 4/4

Daha fazla MACD Iraksama örneği.

MT5 CodeBase'deki MACD Divergence'a bir göz atın - indirmek için buraya gidin.

Forum

Göstergeler: MACD

yenidijital , 2013.08.01 17:00

MACD Gizli Boğa ve Ayı Sapması

MACD Gizli sapma, trendin devamı için olası bir işaret olarak kullanılır.

Bu kurulum, fiyat bir önceki en yüksek veya en düşük seviyeyi yeniden test etmek için geri döndüğünde gerçekleşir.

1. Gizli Boğa Sapması

2. Gizli Ayı Sapması

Gizli Boğa Diverjansı

Fiyat daha yüksek bir düşük (HL) yaptığında oluşur, ancak MACD osilatörü daha düşük bir düşük (LL) gösterir.

Gizli yükseliş sapması, bir yükseliş trendinde bir geri çekilme olduğunda ortaya çıkar.

MACD yükseliş sapması

Bu farklılık, bir geri çekilme hareketinin tamamlandığını doğrular. Bu farklılık, bir yükseliş trendinin altında yatan gücü gösterir.

Gizli Ayı Sapması

Fiyat daha düşük bir yüksek (LH) yaptığında oluşur, ancak MACD osilatörü daha yüksek bir yüksek (HH) gösterir.

Gizli düşüş eğilimi, bir yükseliş trendinde bir geri çekilme olduğunda ortaya çıkar.

MACD düşüş eğilimi

Bu kurulum, bir geri çekilme hareketinin tamamlandığını onaylar. Bu sapma, bir düşüş trendinin altında yatan gücü gösterir.

Not: Gizli sapma, trendle aynı yönde bir sinyal verdiği için ticaret yapmak için en iyi sapmadır. Mümkün olan en iyi girişi sağlar ve klasik sapma türünden daha doğrudur.

Video 8 - Forex destek ve direnç çizgileri

Destek ve direnç çizgileri, ticaret yaparken karşılaşacağınız en yaygın faktörler arasındadır. Her ikisi de karşıt güçlerin giremeyeceği bir fiyat noktasını temsil eder. Bunun yerine, destek veya direnç çizgileri çok güçlü olduğu için fiyat ters yöne geri döner.

Forum

Göstergeler: Destek ve Direnç

yenidijital , 2013.09.23 10:15

Destek ve Direnç Teknik Göstergesi

Destek ve Direnç, Forex ticaretinde yaygın olarak kullanılan kavramlardan biridir. Çoğu tüccar, destek seviyelerini ve direnç seviyelerini göstermek için yatay çizgiler çizer.

Destek seviyelerini otomatik olarak çizmek ve direnç ve destek seviyelerini belirtmek için kullanılan bir gösterge de vardır.

Bu seviyelere gelindiğinde fiyat ya bu seviyelerden sıçrayabilir ya da bu seviyeleri kırabilir.

Direnç seviyesi kırılırsa fiyat yükselir ve direnç seviyesi desteğe dönüşür.

Bir destek seviyesi kırılırsa fiyat düşer ve destek seviyesi dirence dönüşür.

Yatırımcıların çoğunluğunun fiyatların yükseleceğine inandığı fiyat, direnç seviyeleri ise yatırımcıların çoğunluğunun fiyatların düşeceğini düşündüğü fiyatı gösterir.

Fiyat bir destek seviyesini veya bir direnç seviyesini kırdığında, bir sonraki destek veya direnç seviyesine ulaşana kadar fiyatın o yönde hareket etmeye devam etmesi muhtemeldir.

Bir destek veya direnç seviyesi ne kadar sık test edilirse veya fiyat ve sıçramalar tarafından dokunulursa, o belirli destek seviyesi veya direnç seviyesi o kadar büyük olur.

Direnç ve Destek Teknik Göstergesinin Teknik AnaliziBu seviyeler bir trend çizgileri yöntemiyle hesaplanır.

Yükselen trendYükselen bir trendde, direnç ve destek genellikle yukarı doğru yönelecektir.

Aşağı EğilimDüşüş trendinde direnç ve destek genellikle aşağı yönlü olacaktır.

Fibonacci Düzeltme Düzeyleri Nasıl Kullanılır

Forum

Göstergeler: Fibonacci düzeltmesi

yenidijital , 2013.11.21 12:06

Fibonacci Düzeltmeleri ( stok çizelgeleri makalesine göre)

Tanıtım

Fibonacci Düzeltmeleri, potansiyel geri dönüş seviyelerini belirlemek için kullanılan oranlardır. Bu oranlar Fibonacci dizisinde bulunur. En popüler Fibonacci Düzeltmeleri %61.8 ve %38.2'dir. %38,2'nin genellikle %38'e ve 61,8'in %62'ye yuvarlandığını unutmayın. Bir ilerlemeden sonra, grafikçiler geri çekilme seviyelerini tanımlamak ve bir düzeltme veya geri çekilmenin kapsamını tahmin etmek için Fibonacci oranlarını uygular. Fibonacci Düzeltmeleri, bir düşüşten sonra karşı trend sıçramasının uzunluğunu tahmin etmek için de uygulanabilir. Bu düzeltmeler, genel bir strateji oluşturmak için diğer göstergeler ve fiyat kalıpları ile birleştirilebilir.

Sıra ve OranlarBu makale, Fibonacci dizisi ve Altın Oran'ın arkasındaki matematiksel özellikleri çok derinlemesine araştırmak için tasarlanmamıştır. Bu ayrıntı için başka birçok kaynak var. Bununla birlikte, birkaç temel bilgi, en popüler sayılar için gerekli arka planı sağlayacaktır. Pisa'dan bir İtalyan matematikçi olan Leonardo Pisano Bogollo (1170-1250), Fibonacci dizisini Batı'ya tanıtmasıyla tanınır. Aşağıdaki gibidir:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610……

Dizi sonsuza kadar uzanır ve birçok benzersiz matematiksel özellik içerir.

1.618, Phi olarak da adlandırılan Altın Oran veya Altın Ortalama anlamına gelir. 1.618'in tersi .618'dir. Bu oranlar doğada, mimaride, sanatta ve biyolojide bulunabilir. Robert Prechter, Elliott Wave Principle adlı kitabında, Smithsonian Magazine'in Aralık 1975 sayısından William Hoffer'dan alıntı yapıyor:

….618034'ün 1'e oranı, oyun kartlarının ve Parthenon'un, ayçiçeklerinin ve salyangoz kabuklarının, Yunan vazolarının ve uzayın sarmal gökadalarının şeklinin matematiksel temelidir. Yunanlılar sanatlarının ve mimarilerinin çoğunu bu orantı üzerine kurdular. Buna altın ortalama dediler.

Uyarı BölgeleriGeri çekilme seviyeleri, tüccarları veya yatırımcıları potansiyel bir trend dönüşü, direnç alanı veya destek alanı konusunda uyarır. Geri izlemeler önceki harekete dayanır. Bir sıçramanın önceki düşüşün bir kısmını geri alması beklenirken, bir düzeltmenin önceki ilerlemenin bir kısmını geri alması beklenir. Bir geri çekilme başladığında, grafik uzmanları izleme için belirli Fibonacci düzeltme seviyelerini belirleyebilir. Düzeltme bu geri çekilmelere yaklaştıkça, grafik uzmanları olası bir yükseliş eğilimine karşı daha uyanık olmalıdır. Grafik 1, Home Depot'un önceki ilerlemesinin yaklaşık %50'sini geri çektiğini gösteriyor.

Tersi, bir düşüşten sonra bir sıçrama veya düzeltici ilerleme için geçerlidir. Bir sıçrama başladığında, grafik uzmanları izleme için belirli Fibonacci düzeltme seviyelerini belirleyebilir. Düzeltme bu geri çekilmelere yaklaştıkça, grafik uzmanları olası bir düşüş eğilimine karşı daha uyanık olmalıdır. Grafik 2, önceki düşüşün yaklaşık %50'sini geri izleyen 3M'yi (MMM) göstermektedir.

Bu geri çekilme seviyelerinin kesin geri dönüş noktaları olmadığını unutmayın. Bunun yerine, potansiyel bir geri dönüş için uyarı bölgeleri olarak hizmet ederler. Bu noktada, tüccarlar, bir geri dönüşü belirlemek veya onaylamak için teknik analizin diğer yönlerini kullanmalıdır. Bunlar, şamdanları, fiyat modellerini, momentum osilatörlerini veya hareketli ortalamaları içerebilir.

Ortak Geri ÇekilmelerStockCharts'taki Fibonacci Düzeltme Aracı, dört ortak düzeltme gösterir: %23.6, %38.2, %50 ve %61.8. Yukarıdaki Fibonacci bölümünden %23,6, %38,2 ve %61,8'in Fibonacci dizisinde bulunan oranlardan kaynaklandığı açıktır. %50 düzeltme, bir Fibonacci sayısına dayanmaz. Bunun yerine, bu sayı, Dow Theory'nin Ortalamaların genellikle önceki hareketlerinin yarısını takip ettiği iddiasından kaynaklanmaktadır.

Derinliğe dayanarak, %23,6'lık bir geri çekilmenin nispeten sığ olduğunu düşünebiliriz. Bu tür geri çekilmeler, bayraklar veya kısa geri çekilmeler için uygun olacaktır. %38.2-50 aralığındaki geri çekilmeler orta olarak kabul edilecektir. Daha derin olmasına rağmen, %61.8'lik düzeltme altın düzeltme olarak adlandırılabilir. Ne de olsa Altın Oran'a dayanıyor.

Sığ düzeltmeler meydana gelir, ancak bunları yakalamak için daha yakından izleme ve daha hızlı tetik parmağı gerekir. Aşağıdaki örneklerde 3-9 ayı kapsayan günlük grafikler kullanılmaktadır. Odak, ılımlı düzeltmeler (%38,2-50) ve altın düzeltmeler (%61,8) üzerinde olacaktır. Ek olarak, bu örnekler, bir geri dönüşü teyit etmek için düzeltmelerin diğer göstergelerle nasıl birleştirileceğini gösterecektir.

Orta Düzeyde Geri ÇekilmelerGrafik 3, önceki ilerlemenin %38'ini geri alan bir düzeltme ile Hedefi (TGT) göstermektedir. Bu düşüş aynı zamanda düzeltici hareketler için tipik olan düşen bir kama oluşturdu. Kombinasyon geri dönüş alarmını yükseltti. Chaikin Money Flow, Haziran sonunda hisse senedinin artmasıyla pozitife döndü, ancak bu ilk tersine çevirme girişimi başarısız oldu. Evet, başarısızlıklar olacaktır. Temmuz ortasındaki ikinci geri dönüş başarılı oldu. TGT'nin boşlukta kaldığına, kama trend çizgisini kırdığına ve Chaikin Money Flow'un pozitife döndüğüne (yeşil hat) dikkat edin.

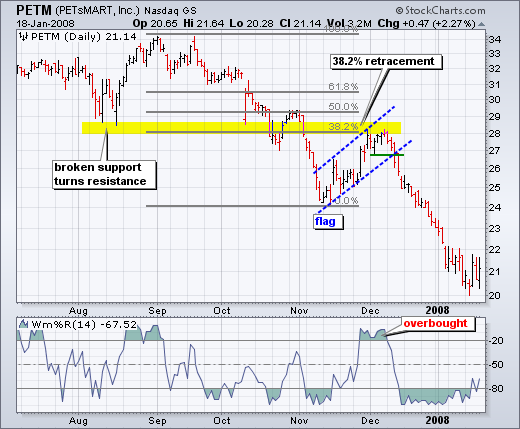

Grafik 4, Petsmart'ı (PETM) ortalama %38'lik bir geri çekilme ve diğer sinyallerin bir araya geldiğini göstermektedir. Eylül-Ekim'deki düşüşün ardından hisse senedi, Kasım ayında 28'e geri döndü. %38'lik geri çekilmeye ek olarak, bu alanda kırılan desteğin dirence dönüştüğüne dikkat edin. Kombinasyon, olası bir geri dönüş için bir uyarı görevi gördü. William %R, -20%'nin üzerinde işlem görüyordu ve aynı zamanda aşırı alım yaptı. Daha sonraki sinyaller geri dönüşü onayladı. İlk olarak, Williams %R -%20'nin altına geri döndü. İkincisi, PETM yükselen bir bayrak oluşturdu ve Aralık ayının ikinci haftasında keskin bir düşüşle bayrak desteğini kırdı.

Altın Geri ÇekilmeGrafik 4, Pfizer'in (PFE) %62'lik geri çekilme seviyesinin yakınında dibe vurduğunu gösteriyor. Bu başarılı sıçramadan önce, %50'lik geri çekilmeye yakın başarısız bir sıçrama oldu. Başarılı bir geri dönüş, yüksek hacimli bir çekiçle gerçekleşti ve birkaç gün sonra bir kırılma ile devam etti.

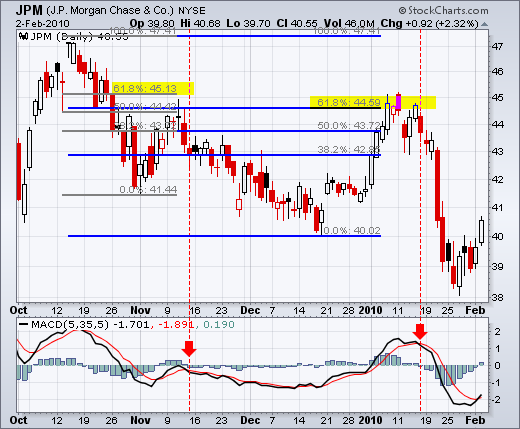

Grafik 5, JP Morgan'ın (JPM) %62'lik geri çekilme seviyesinin yakınında zirve yaptığını gösteriyor. %62'lik düzeltmeye yönelik artış oldukça güçlüydü, ancak MACD'den gelen bir geri dönüş onayı ile direnç aniden ortaya çıktı (5,35,5). Kırmızı mum çubuğu ve düşüşteki boşluk, %62'lik geri çekilmeye yakın direnci doğruladı. 44.5'in üzerine iki günlük bir geri dönüş oldu, ancak MACD sinyal çizgisinin (kırmızı noktalı çizgi) altına indiği için bu sıçrama hızla başarısız oldu.

SonuçlarFibonacci düzeltmeleri genellikle bir düzeltmenin sonunu veya bir karşı trend sıçramasını belirlemek için kullanılır. Düzeltmeler ve karşı trend sıçramaları, genellikle önceki hareketin bir kısmını takip eder. %23.6'lık kısa geri çekilmeler meydana gelirken, %38.2-61.8'lik oran daha fazla olasılığı kapsıyor (%50 ortada). Bu bölge büyük görünebilir, ancak bu sadece bir geri dönüş uyarı bölgesidir. Bir geri dönüşü onaylamak için başka teknik sinyallere ihtiyaç vardır. Ters dönüşler, mum çubukları, momentum göstergeleri, hacim veya grafik desenleri ile onaylanabilir. Aslında, ne kadar doğrulayıcı faktör olursa, sinyal o kadar sağlam olur.

ADX Göstergesi Forex'te nasıl takas edilir?

Bu Forex eğitim videosunda ADX göstergesini ve Forex ticaretinizde nasıl kullanılabileceğini tartışıyoruz, Öncelikle ADX göstergesini tanımlıyor, ne yaptığını ve bir trendin gücünü ölçmek için nasıl kullanıldığını açıklıyoruz. Son ADX satırını oluşturan +DI ve -DI satırlarını da tartışıyoruz.

Forum

Göstergeler: Ortalama Yönlü Hareket Endeksi Wilder

yenidijital , 2013.08.29 16:55

Ortalama Yönlü Hareket Endeksi (ADX)

J. Welles Wilder tarafından geliştirildi

ADX, bir fiyat eğiliminin gücünü belirlemek için kullanılan bir momentum göstergesidir; iki göstergeye sahip DMI -Yönlü Hareket Endeksi'nden türetilmiştir.

+DI- Pozitif Yön göstergesi

–DI - Negatif Yön Göstergesi

ADX, bu iki değerin çıkarılması ve bir yumuşatma işlevi uygulanmasıyla hesaplanır, örneğin 10 periyotlu bir ADX bulmak için onluk bir işlev.

ADX bir yön göstergesi değil, trendin gücünün bir ölçüsüdür. ADX, Sıfır -100 ölçeğine sahiptir.

ADX değeri ne kadar yüksek olursa trend o kadar güçlü olur.

20'nin altındaki ADX değeri, piyasanın trend olmadığını, bir aralıkta hareket ettiğini gösterir.

20'nin üzerindeki ADX değeri, bir al veya sat sinyalini teyit eder ve yeni bir trendin ortaya çıktığını gösterir.

30'un üzerindeki ADX değeri, güçlü bir trend piyasası anlamına gelir.

ADX değeri 30'un üzerine çıktığında mevcut trendin ivme kaybettiğini gösterir.

DMI- Yönlü Hareket İndeksi ile birleştirilmiş ADX göstergesi

ADX tek başına yönsüz bir gösterge olduğundan, döviz çiftinin yönünü belirlemek için DMI endeksi ile birleştirilir.

ADX göstergesi ve DMI İndeksiADX, DMI endeksi ile birleştirildiğinde, bir tüccar trendin yönünü belirleyebilir ve ardından forex trendinin momentumunu belirlemek için ADX'i kullanabilir.

ADX göstergesinin Teknik Analizi

Sinyal Satın Al

+DI –DI'nin üzerinde ve ADX 20'nin üzerinde olduğunda bir satın alma sinyali üretilir.

Çıkış sinyali, ADX 30'dan aşağı düştüğünde üretilir.

Satış Sinyali–DI +DI'nin üzerinde ve ADX 20'nin üzerinde olduğunda kısa bir sinyal üretilir.

Çıkış sinyali, ADX 30'un üstünden düştüğünde üretilir.

Örnek :

Aşağıda, EUR/USD'nin Saatlik grafiğinde 50 ve 20 döneminin Basit Hareketli Ortalama geçişini kullanan bir strateji yer almaktadır. Stratejinin kuralları kolaydır, 20 dönem 50 dönemi aştığında satın al ve 20 dönem 50 dönemin altına düştüğünde sat. Bu geçiş stratejisi trend olan pazarlarda başarılı olur, ancak değişen pazarlarda zarar görür.

ADX 30'un üzerindeyken oluşan sinyaller çok daha güvenilirdi. EURUSD'nin yatay hareket ettiği tüm işlemleri çıkardık ve sadece uzun trend yukarı veya aşağı hareketler sırasında işlemler açtık. Ayrıca, bazı kazanan işlemlerin kötü işlemlerle birlikte filtrelendiğini fark etmiş olabilirsiniz, ancak bu sorun değil. Genel olarak, kazanan işlemlerden daha fazla kaybetmeyi kestik, bu nedenle bu trend stratejisine genel olarak olumlu bir filtre oldu.